Размер и доля рынка мобильных платежей

Анализ рынка мобильных платежей компанией Mordor Intelligence

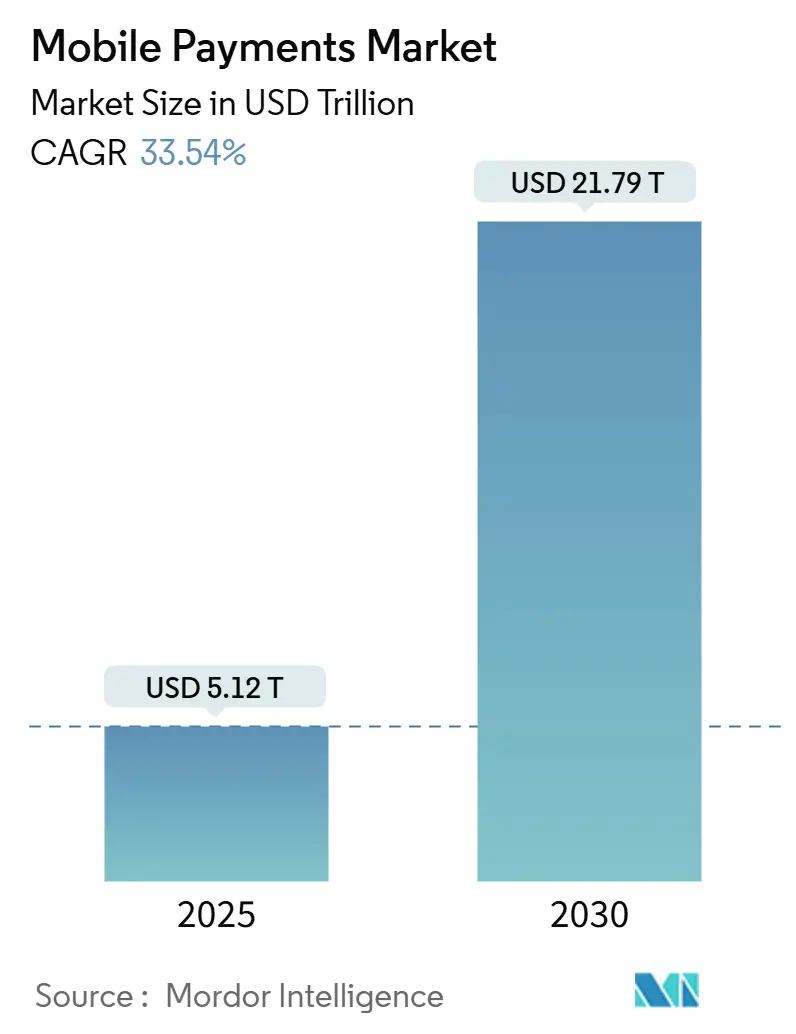

Размер рынка мобильных платежей составляет 5,12 трлн долларов США в 2025 году и прогнозируется достичь 21,79 трлн долларов США к 2030 году, обеспечивая среднегодовой темп роста 33,54% за период. Быстрое внедрение поддерживаемых государством систем мгновенных платежей, субсидированных программ торговых скидок и консолидация вокруг экосистем супер-приложений поддерживают это расширение. Активное развертывание бесконтактных платежей, движимое проектами NFC в транспорте, сокращает исторический разрыв с каналами удаленной коммерции, в то время как кошельки межбанковских переводов продолжают сжимать традиционную экономику карт. Развивающиеся экономики перепрыгивают через устаревшую инфраструктуру, смещая конкурентное преимущество к мобильным платформам и способствуя созданию новых пулов доходов в монетизации данных и дополнительных услугах. Усиливающееся регулятивное внимание к мгновенному расчету, конфиденциальности и трансграничной совместимости дополнительно изменяет бизнес-модели на рынке мобильных платежей. [1]Совет управляющих, "Мгновенные платежи: обзор", Федеральная резервная система, federalreserve.gov

Ключевые выводы отчета

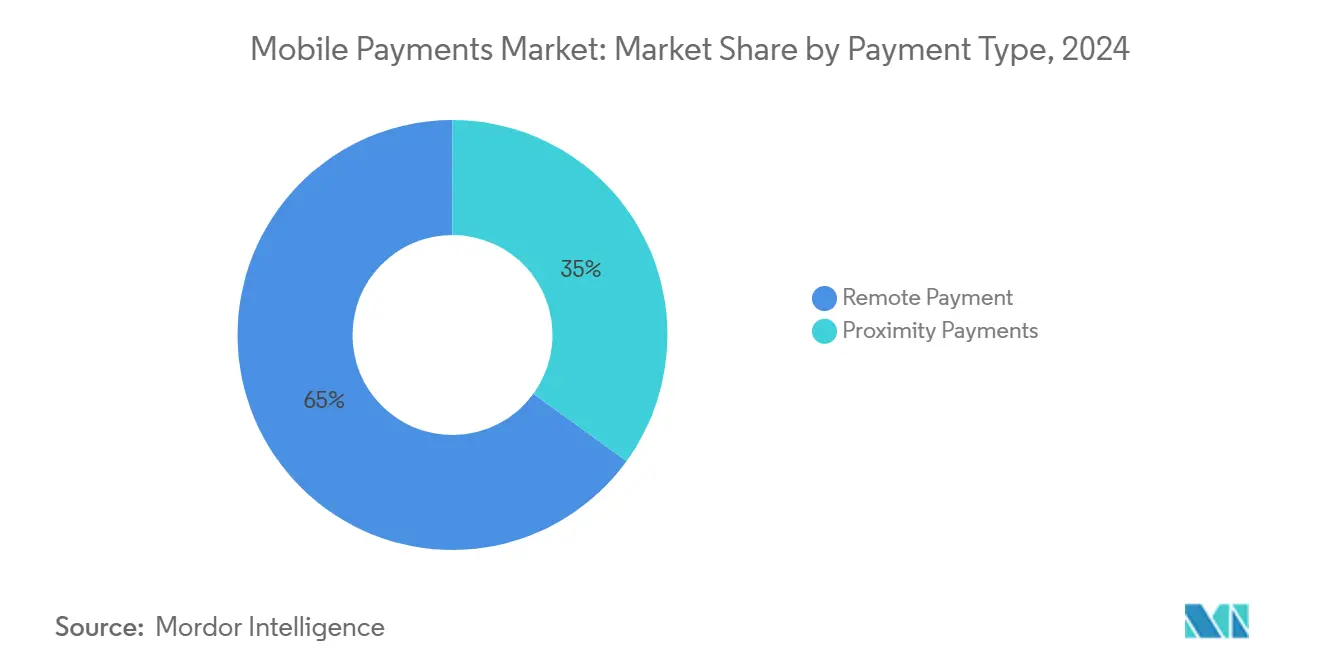

- По типу платежей: удаленные транзакции занимали 65,01% доли рынка мобильных платежей в 2024 году, тогда как бесконтактные платежи прогнозируются расширяться со среднегодовым темпом роста 36,84% до 2030 года.

- По типу транзакций: потоки от частного лица к торговцу лидировали с долей 38,45% в 2024 году; внутримагазинные POS-платежи демонстрируют наивысшие перспективы роста в 37,78% CAGR до 2030 года.

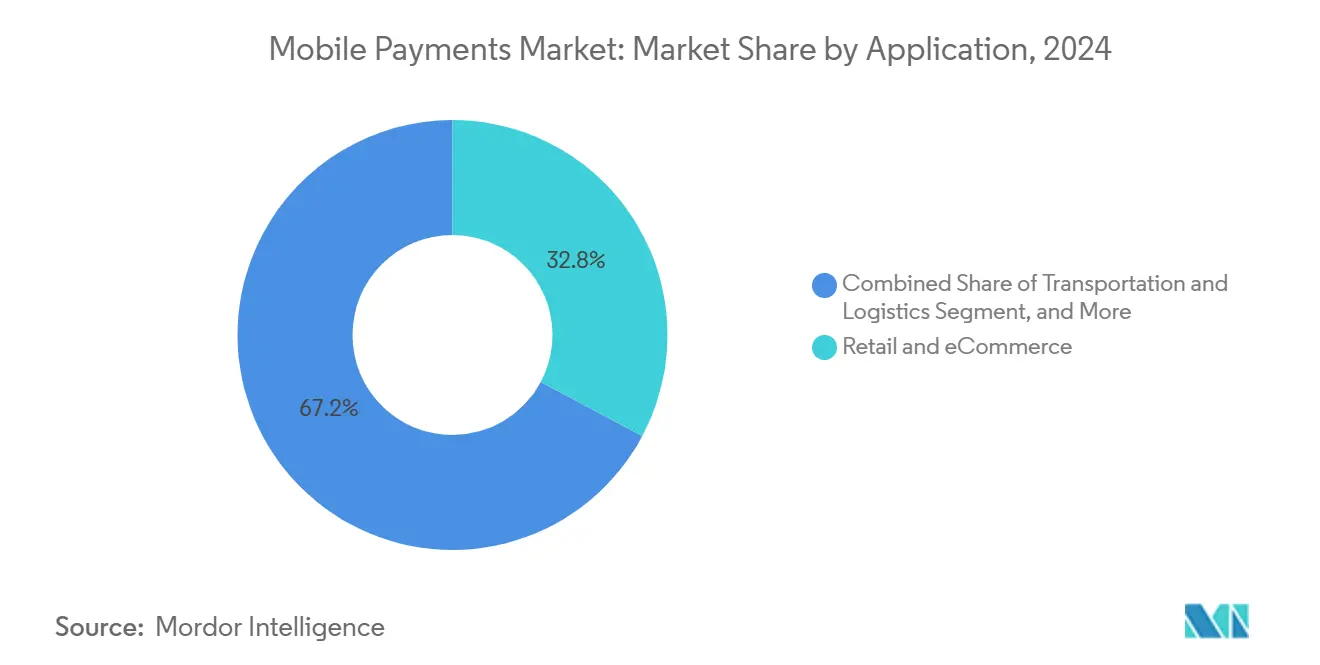

- По применению: розничная торговля и электронная коммерция захватили 32,78% доли доходов в 2024 году, но транспорт и логистика продвигается со среднегодовым темпом роста 39,65% до 2030 года.

- По конечному пользователю: личные пользователи представляли 72,36% размера рынка мобильных платежей в 2024 году, в то время как бизнес-использование растет быстрее всего со среднегодовым темпом роста 35,03%.

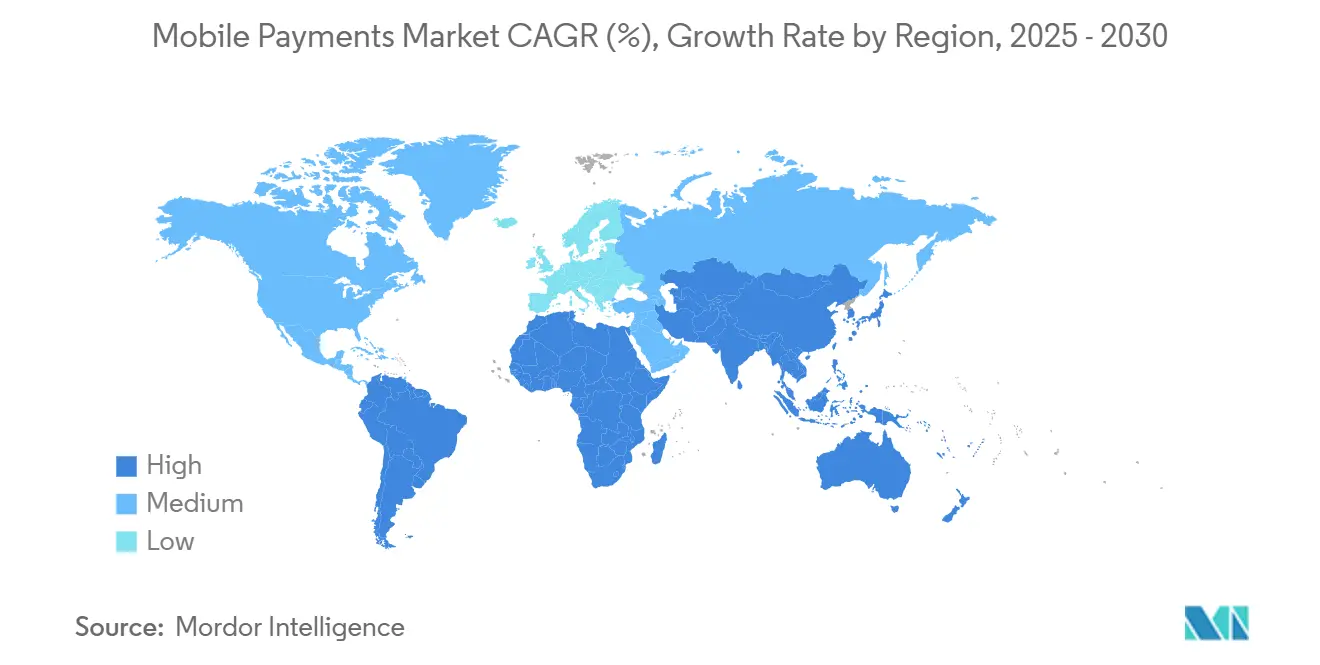

- По географии: Северная Америка командовала долей 39,04% в 2024 году; Азиатско-Тихоокеанский регион демонстрирует сильнейшую траекторию со среднегодовым темпом роста 34,76% до 2030 года.

Глобальные тенденции и аналитика рынка мобильных платежей

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Взрывное принятие рельсов реального времени типа UPI и PIX в АТЭС и ЛАМА | +8.5% | АТЭС основной, расширение ЛАМА | Среднесрочный (2-4 года) |

| Субсидированные торговые MDR способствуют внедрению QR-кодов в Индии и Индонезии | +6.2% | Индия, Индонезия, Юго-Восточная Азия | Краткосрочный (≤ 2 лет) |

| Экосистемные блокировки супер-приложений китайских и юго-восточных азиатских технологических гигантов | +7.8% | Китай, Юго-Восточная Азия, распространение на БВА | Долгосрочный (≥ 4 лет) |

| NFC-проекты в транспорте ускоряют городские бесконтактные расходы | +4.9% | Северная Америка, Европа, городские районы АТЭС | Среднесрочный (2-4 года) |

| Безкомиссионные A2A кошельки сжимают карточные комиссии и смещают объемы | +5.6% | Глобально, во главе с Бразилией, Индией, ЕС | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Взрывное принятие рельсов реального времени типа UPI и PIX

Спонсируемые государством системы мгновенных платежей перестроили экономику расчетов, устранив комиссии посредников и обеспечив круглосуточную доступность, создав существенные преимущества по затратам над карточными сетями. PIX Бразилии обработала 6 миллиардов ежемесячных транзакций в 2025 году, с прогнозами, что 58% расходов электронной коммерции будут использовать PIX в течение пяти лет. UPI Индии демонстрирует аналогичный масштаб, стимулируя региональное воспроизведение в Таиланде и других рынках АСЕАН. Эти суверенные рельсы локализуют данные, укрепляют денежный надзор и ускоряют движение рынка мобильных платежей к моделям межбанковских переводов. Традиционные процессоры сталкиваются с эрозией доли, поскольку развивающиеся рынки обходят устаревшую инфраструктуру.

Субсидированные торговые MDR способствуют внедрению QR-кодов

Схемы нулевых комиссий или значительно дисконтированные торговые схемы в Индии и Индонезии резко снижают препятствия для принятия мелких розничных торговцев, ускоряя проникновение QR-кодов. Индия выделила 1500 крор рупий (180 миллионов долларов США) на стимулы UPI в 2024-25 финансовом году, в то время как QRIS Индонезии не взимает торговые комиссии с микротранзакций, способствуя формализации секторов с высокой долей наличности. По мере снижения субсидий политики планируют многоуровневые режимы MDR для обеспечения долгосрочной устойчивости без отмены достижений в области принятия. Инициатива расширяет адресные торговые пулы и закрепляет внутренние предпочтения для мобильных платежей, дополнительно поднимая рынок мобильных платежей.

Блокировки экосистем супер-приложений

Китайские и юго-восточные азиатские технологические гиганты встраивают платежи в платформы образа жизни, генерируя липкое ежедневное взаимодействие, с которым автономные кошельки с трудом конкурируют. AlipayHK теперь поддерживает транспорт, питание и финансовое планирование в одном интерфейсе, обслуживая более 150 000 точек продаж и покрывая 90% транзита Гонконга. Трансграничный охват расширяется через партнерства Alipay+, позволяя туристам платить за рубежом, сохраняя при этом пользовательский опыт домашнего кошелька. Монетизация смещается от транзакционных комиссий к услугам на основе данных, усиливая рыночную власть и углубляя экосистемную ориентацию рынка мобильных платежей.

NFC-проекты в транспорте

Транспортные власти предлагают высокочастотные случаи использования, которые нормализуют поведение касания для оплаты. MTA Нью-Йорка отмечает, что 76% постоянных пассажиров используют систему OMNY, экономя 20 миллионов долларов США ежегодно на расходах по выпуску карт. [2]Пресс-служба MTA, "Ежемесячное обновление OMNY", Столичное транспортное управление, new.mta.info Аналогичные развертывания в Сеуле и Лондоне показывают рост принятия пассажирами после появления опций открытого контура. Эти проекты расширяют бесконтактные расходы, обогащают данные о местоположении для городской аналитики и поддерживают рост рынка мобильных платежей в развитых регионах.

Анализ влияния сдерживающих факторов

| Сдерживающий фактор | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Фрагментированные стандарты токенизации препятствуют межкошельковому принятию | -3.2% | Глобально, особенно трансграничный | Среднесрочный (2-4 года) |

| Высокие коэффициенты возвратных платежей в трансграничных транзакциях, финансируемых кошельками | -2.8% | Глобальные трансграничные коридоры | Краткосрочный (≤ 2 лет) |

| Пробелы в совместимости NFC в магазинах в двойных потоках США | -1.9% | Северная Америка, отдельные рынки ЕС | Краткосрочный (≤ 2 лет) |

| Трения AML/KYC замедляют онбординг кошельков в банках уровня 2 Африки | -2.1% | Субсахарская Африка, развивающиеся рынки | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Фрагментированные стандарты токенизации препятствуют межкошельковому принятию

Несогласованные форматы токенов заставляют торговцев жонглировать несколькими SDK, повышая стоимость интеграции и препятствия оформления заказа. Обещание Mastercard устранить ручной ввод карт к 2030 году подчеркивает отраслевое признание проблемы: 30% трафика уже токенизировано. [3]Редакционная команда, "Вехи токенизации", Пресс-центр Mastercard, mastercard.com Хотя такие организации, как NFC Forum, предлагают многоцелевые спецификации касания, принятие остается неравномерным. Без согласования межкошельковое принятие отстает, сдерживая рост рынка мобильных платежей.

Высокие коэффициенты возвратных платежей в трансграничных кошельках

Риск мошенничества возрастает, когда проверка личности различается в разных юрисдикциях. Совет по финансовой стабильности призывает к более жесткому надзору за поставщиками трансграничных платежей, ссылаясь на повышенную частоту возвратных платежей. Стартапы, такие как Fingo Africa, используют ИИ-управляемый AML для достижения 98% точности обнаружения мошенничества, но затраты на внедрение отпугивают более мелких операторов. До появления стандартизированного соответствия повышенные показатели споров ограничивают трансграничные объемы рынка мобильных платежей.

Сегментный анализ

По типу платежей: лидерство удаленных платежей сталкивается с ускорением бесконтактных

Удаленные транзакции составили 65,01% рынка мобильных платежей в 2024 году, отражая импульс электронной коммерции. Однако бесконтактные потоки прогнозируются продвигаться со среднегодовым темпом роста 36,84%, поддерживаемые широким развертыванием NFC в розничной торговле и транспорте. Размер рынка мобильных платежей для бесконтактных каналов готов сократить разрыв, поскольку бесконтактные нормы распространяются в продуктовых и быстрого обслуживания вертикалях. Единые стратегии кошельков теперь предлагают сканирование для покупки, касание для поездки и оформление заказа в приложении под одним интерфейсом, размывая различия между каналами и способствуя омниканальной лояльности. Технологические поставщики делают акцент на периферийной безопасности и управлении жизненным циклом токенов для обеспечения паритета между удаленными и личными случаями использования.

Увеличивающееся принятие в транспорте иллюстрирует масштабирование бесконтактных платежей. Калифорния регистрирует 69% проникновение бесконтактных платежей для поездок по дебетовым картам, в то время как подключенные к облаку тележки Сингапура интегрируют биометрические пути платежей. [4]Кейси Ньютон, "Google Cloud поддерживает умные тележки", Google Cloud, cloud.google.com Непрерывная конвергенция позиционирует рынок мобильных платежей для смешанных клиентских путешествий, где контекст, а не местоположение, диктует платежный рельс.

По типу транзакций: сила P2M встречает растущий внутримагазинный POS

Потоки от частного лица к торговцу занимали долю 38,45% в 2024 году, однако объемы внутримагазинных POS прогнозируются расти со среднегодовым темпом роста 37,78%, поскольку розничные торговцы модернизируют терминалы, добавляют softPOS и опираются на касания, связанные с лояльностью. Размер рынка мобильных платежей для внутримагазинных POS будет расширяться, поскольку заведения мигрируют от магнитной полосы к NFC и QR, принося пользу эквайерам с омниканальной оркестровкой. Переводы между частными лицами и появляющиеся покупки ИИ-агентов выполняют дополнительную роль, направляя балансы обратно в коммерческие экосистемы, поддерживая липкость кошельков.

Visa, Mastercard и PayPal теперь прототипируют автономные покупательские путешествия, где биометрическая аутентификация запускает ценообразование, согласованное ИИ, сжимая этапы оформления заказа. По мере того как автоматизация размывает категории транзакций, поставщики должны гармонизировать правила разрешения споров и конфиденциальности данных в розничных и одноранговых контекстах, сохраняя уверенность в рынке мобильных платежей.

По применению: стабильность розничной торговли контрастирует с импульсом транспорта

Розничная торговля и электронная коммерция сохранили долю 32,78% в 2024 году, закрепив свою роль как базовую линию для принятия кошельков. Однако случаи использования транспорта и логистики настроены расти со среднегодовым темпом роста 39,65% до 2030 года, смещая долю рынка мобильных платежей к высокочастотным расходам на мобильность. Платежи открытого контура в транспорте, агрегация поездок и выплаты курьерам создают интегрированный платежный костяк, который обслуживает как пассажиров, так и торговцев.

Поэтапный отказ MTA от MetroCard в OMNY демонстрирует масштабные преимущества: 85% удовлетворенности клиентов и операционная экономия наряду с аналитикой пассажирских потоков. Операторы логистики встраивают цифровые кошельки в приложения доставки последней мили, улучшая подтверждение доставки и мгновенные расчеты с водителями. Розничные торговцы отвечают объединением программ лояльности с транспортными льготами, позиционируя приложения для межсекторных пакетов в рамках рынка мобильных платежей.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечному пользователю: личное преобладание смещается к бизнесу

Личные пользователи командовали 72,36% рынка мобильных платежей в 2024 году, наследие запусков потребительских кошельков. Использование в бизнесе, прогнозируемое на уровне 35,03% среднегодового темпа роста, ускоряется, поскольку предприятия оцифровывают рабочие потоки кредиторской задолженности и требуют видимости казначейства в реальном времени. Размер рынка мобильных платежей для B2B-сегментов включает автоматизацию расходов, выплаты поставщикам и интегрированные соединители ERP, открывая эффективность оборотного капитала.

Mastercard сообщает, что 73% личных корпоративных покупок теперь бесконтактные, и 35% токенизированные, подчеркивая корпоративный аппетит к безопасным платежам касанием. Поставщики, расширяющие API для сверки счетов и виртуальных карт, дифференцируются за счет снижения трений в бэк-офисе. Супер-приложения для малого бизнеса, предлагающие комбинированные личные и торговые кошельки, дополнительно размывают линии сегментации пользователей, поддерживая широкую экспансию рынка мобильных платежей.

Географический анализ

Северная Америка занимала долю 39,04% в 2024 году благодаря устоявшимся карточным рельсам, обширному владению смартфонами и надежному покрытию NFC-терминалов. Однако инкрементальный рост замедляется по мере приближения насыщения, и торговцы оспаривают комиссии за проведение карт, которые составили 187,2 миллиарда долларов США в 2024 году. Регулятивное внимание, включая Закон о конкуренции кредитных карт, открывает пространство для более дешевых мобильных опций. Урезанная модель внутриприложенческих комиссий Apple после антимонопольных решений создает дополнительные каналы для альтернативных кошельков, подталкивая рынок мобильных платежей к более конкурентной экономике.

Азиатско-Тихоокеанский регион продвигается со среднегодовым темпом роста 34,76%, стимулируемый массовым принятием UPI, систем типа PIX и экосистем супер-приложений. Китай регистрирует 82% проникновение кошельков в электронной коммерции; Индия превышает 50% в онлайн и физических магазинах. Проникновение мобильного интернета достигло 51% населения к 2023 году, и использование наличности прогнозируется снизиться до 14% к 2027 году. Правительства используют цифровые рельсы для доставки субсидий, дополнительно встраивая кошельки в повседневную жизнь. Региональные рамки совместимости, такие как связь QR-кодов АСЕАН, способствуют трансграничному принятию торговцами, расширяя рынок мобильных платежей.

Европа испытывает стабильный прогресс под мандатами мгновенных платежей и предстоящими пилотными проектами цифрового евро. Европейский центральный банк определяет требования к офлайн-возможностям и высокие стандарты конфиденциальности, обеспечивая, чтобы любая CBDC дополняла существующие схемы. Латинская Америка демонстрирует быстрый масштаб через PIX Бразилии, достигнув 64 миллиардов транзакций в 2024 году и готовя NFC-расширения, в то время как Колумбия и Аргентина развертывают аналогичные чертежи. Ближний Восток и Африка демонстрируют смешанные траектории: государства Залива возглавляют слои платежей умных городов, тогда как узкие места AML/KYC замедляют онбординг банков уровня 2 в Африке. ИИ-управляемые поставщики соответствия, такие как Flagright, сокращают время онбординга на 80%, сигнализируя о будущем подъеме рынка мобильных платежей.

Конкурентная среда

Конкуренция остается регионально фрагментированной. Visa и Mastercard контролируют большинство трансграничных клирингов, однако теряют внутреннюю долю там, где преобладают бескомиссионные рельсы. Visa зарегистрировала чистый доход в 9,5 миллиардов долларов США в первом квартале 2025 года, но сталкивается с проверкой Министерства юстиции США из-за практик маршрутизации дебетовых карт. Mastercard отвечает через аналитику мошенничества с добавленной стоимостью и инновации коммерческих карт, достигнув 17% роста доходов и 35% проникновения токенизации. Apple расширяет охват через поддержку браузера Chrome и партнерства BNPL, после прекращения внутреннего пилотного проекта BNPL, указывая на платформенную стратегию над прямым кредитованием.

Китайские игроки Alipay и WeChat Pay поддерживают почти полное доминирование на домашнем рынке, используя объединение образа жизни и оркестровку данных. Региональные претенденты, такие как GrabPay и Paytm, используют экономику супер-приложений для укрепления в Юго-Восточной Азии и Индии. Stripe возглавляет специализированных эквайеров, сообщая об объеме в 1,4 триллиона долларов США в 2024 году на основе клиентов, ориентированных на ИИ, в то время как Adyen захватывает корпоративные омниканальные миграции. Европейские процессоры Worldline и Nexi сталкиваются со сжатием маржи на фоне растущей A2A-конкуренции.

Стратегический фокус тяготеет к трансграничной совместимости, B2B-автоматизации и смягчению рисков на основе ИИ. Патентные заявки Block, Circle и TD Bank выявляют инвестиции в безопасное хранение цифровых активов и программируемые кошельки. Поставщики, способные интегрировать платежи с аналитикой данных и услугами сверки, позиционируют себя для захвата расширяющихся пулов стоимости на рынке мобильных платежей.

Лидеры индустрии мобильных платежей

-

Alphabet (Google Pay)

-

Apple Inc.

-

Samsung Electronics (Samsung Pay)

-

PayPal Holdings

-

Amazon Pay

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: FairPrice Group и Google Cloud запустили концепцию "Магазин будущего" с подключенными к облаку тележками, сканированием и оплатой, и биометрическим оформлением заказа, сигнализируя о переходе к автономным розничным путешествиям.

- Июнь 2025: T-money обеспечила совместимость с Apple Pay в корейском транспорте, расширив NFC-принятие от транспорта к ежедневным покупкам и укрепив удобство кошельков.

- Май 2025: Visa приобрела Featurespace для встраивания продвинутого поведенческого предотвращения мошенничества в свой стек обработки, усилив оценку рисков в реальном времени на рынке мобильных платежей.

- Апрель 2025: Американский суд признал Apple в гражданском неуважении за нарушения против управления, заблокировав комиссионные сборы за платежи вне приложений и уменьшив влияние привратника внутри экосистем iOS.

Глобальный объем отчета по рынку мобильных платежей

Мобильные платежи автоматизируют платежные системы, предлагая альтернативный метод оплаты с использованием портативного электронного устройства, такого как мобильный телефон или планшет. Мобильные платежи также могут использоваться для цифровых денежных переводов, а не для оплаты чеком или наличными. Технология мобильных платежей предоставляет разнообразные приложения в отраслях конечных пользователей, таких как билеты в кино, еда и розничные магазины.

Рынок мобильных платежей сегментирован по типу платежей (NFC, на основе QR, онлайн цифровые платежи, текстовые) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка, Ближний Восток и Африка). Отчет предлагает прогнозы рынка и размер в стоимостном выражении (USD) для всех вышеуказанных сегментов.

| Бесконтактные платежи |

| Удаленные платежи |

| Одноранговые (P2P) |

| Внутримагазинные терминалы (POS) |

| От частного лица к торговцу (P2M/Оформление заказа) |

| Другие типы транзакций |

| Розничная торговля и электронная коммерция |

| Транспорт и логистика |

| Гостиничный бизнес и общественное питание |

| Правительство и государственный сектор |

| Другие применения (образование, здравоохранение) |

| Личные |

| Бизнес |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Остальная Африка | ||

| По типу платежей | Бесконтактные платежи | ||

| Удаленные платежи | |||

| По типу транзакций | Одноранговые (P2P) | ||

| Внутримагазинные терминалы (POS) | |||

| От частного лица к торговцу (P2M/Оформление заказа) | |||

| Другие типы транзакций | |||

| По применению | Розничная торговля и электронная коммерция | ||

| Транспорт и логистика | |||

| Гостиничный бизнес и общественное питание | |||

| Правительство и государственный сектор | |||

| Другие применения (образование, здравоохранение) | |||

| По конечному пользователю | Личные | ||

| Бизнес | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Германия | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Остальная Африка | |||

Ключевые вопросы, освещенные в отчете

Каков текущий размер рынка мобильных платежей?

Рынок мобильных платежей составляет 5,12 триллиона долларов США в 2025 году.

Как быстро ожидается рост рынка мобильных платежей?

Прогнозируется рост со среднегодовым темпом роста 33,54%, достигнув 21,79 триллиона долларов США к 2030 году.

Какой регион растет быстрее всего в мобильных платежах?

Азиатско-Тихоокеанский регион прогнозируется расширяться со среднегодовым темпом роста 34,76% до 2030 года, опережая другие регионы.

Почему бесконтактные платежи набирают обороты?

NFC-проекты в транспорте и модернизация бесконтактной розничной торговли движут среднегодовым темпом роста 36,84% в бесконтактных транзакциях.

Что движет бизнес-принятием мобильных платежей?

Предприятия ищут управление денежными средствами в реальном времени и автоматизированную сверку, что приводит к среднегодовому темпу роста 35,03% в бизнес-сегменте.

Как межбанковские кошельки влияют на карточные сети?

Безкомиссионные рельсы реального времени, такие как PIX и FedNow, смещают объемы от традиционных карт, оказывая давление на модели доходов на основе комиссий.

Последнее обновление страницы: