Размер и доля рынка оборудования для горнодобывающей промышленности

Анализ рынка оборудования для горнодобывающей промышленности от Mordor Intelligence

Рынок оборудования для горнодобывающей промышленности оценивается в 123,04 млрд долларов США в 2025 году и прогнозируется на уровне 160,32 млрд долларов США к 2030 году, что отражает CAGR 5,44% (2025-2030). Рост основан на стремлении операторов сократить выбросы, повысить производительность и обеспечить критически важные полезные ископаемые, необходимые для цепочек поставок чистой энергии. Электрифицированные и автономные парки машин переходят от пилотных проектов к масштабированию, поскольку регуляторы ужесточают углеродные правила, а инвесторы поощряют стратегии с низким уровнем выбросов. Быстрое наращивание мощностей по добыче меди, кобальта и лития в Африке, большая минеральная база Азиатско-Тихоокеанского региона и технологические модернизации в Северной Америке совместно укрепляют спрос на оборудование нового поколения. Конкурентная динамика усиливается, поскольку традиционные OEM ускоряют цифровые услуги, в то время как быстро развивающиеся китайские бренды используют преимущество в стоимости для захвата доли в ценочувствительных сегментах.

Ключевые выводы отчета

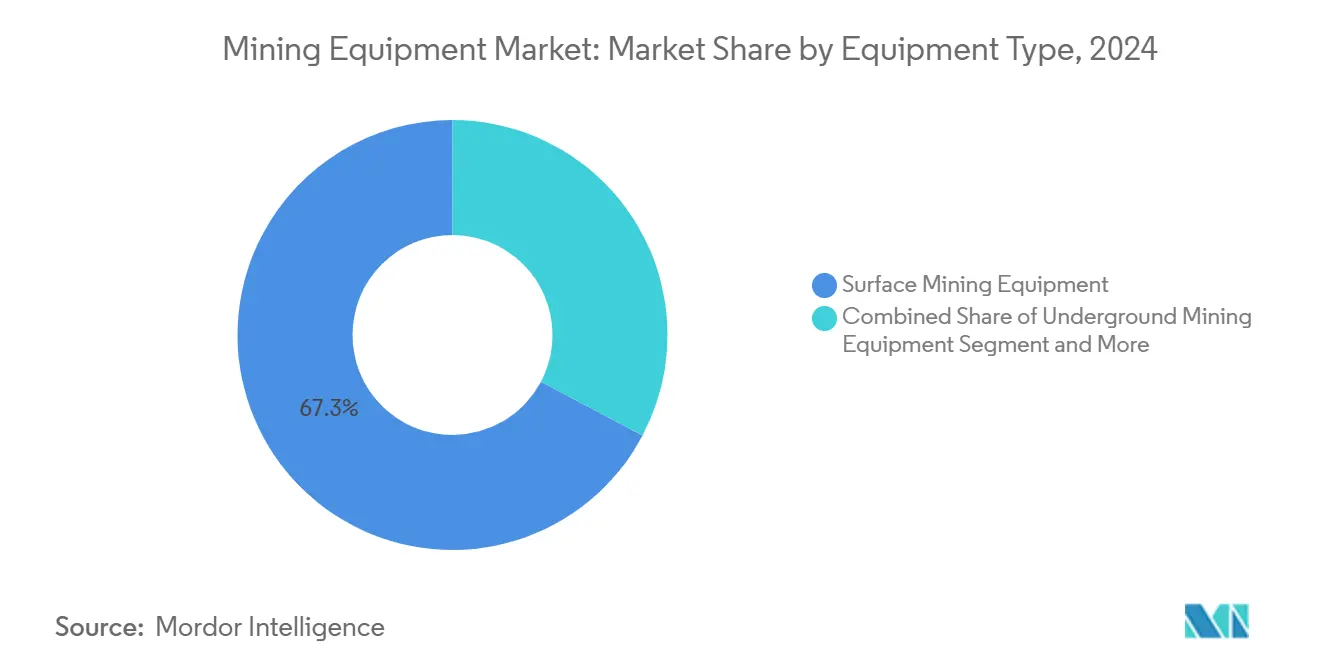

- По типу оборудования поверхностное оборудование для горнодобывающей промышленности составляло 67,25% выручки 2024 года, в то время как подземное оборудование для горнодобывающей промышленности прогнозируется к росту с CAGR 6,36% между 2025 и 2030 годами.

- По уровню автоматизации ручное оборудование доминировало с долей 82,15% в 2024 году; ожидается, что автономное оборудование будет расширяться с CAGR 14,20% в прогнозный период.

- По типу силовой установки машины с двигателем внутреннего сгорания занимали 85,45% продаж 2024 года, в то время как электрическое оборудование должно продвигаться с CAGR 13,50% до 2030 года.

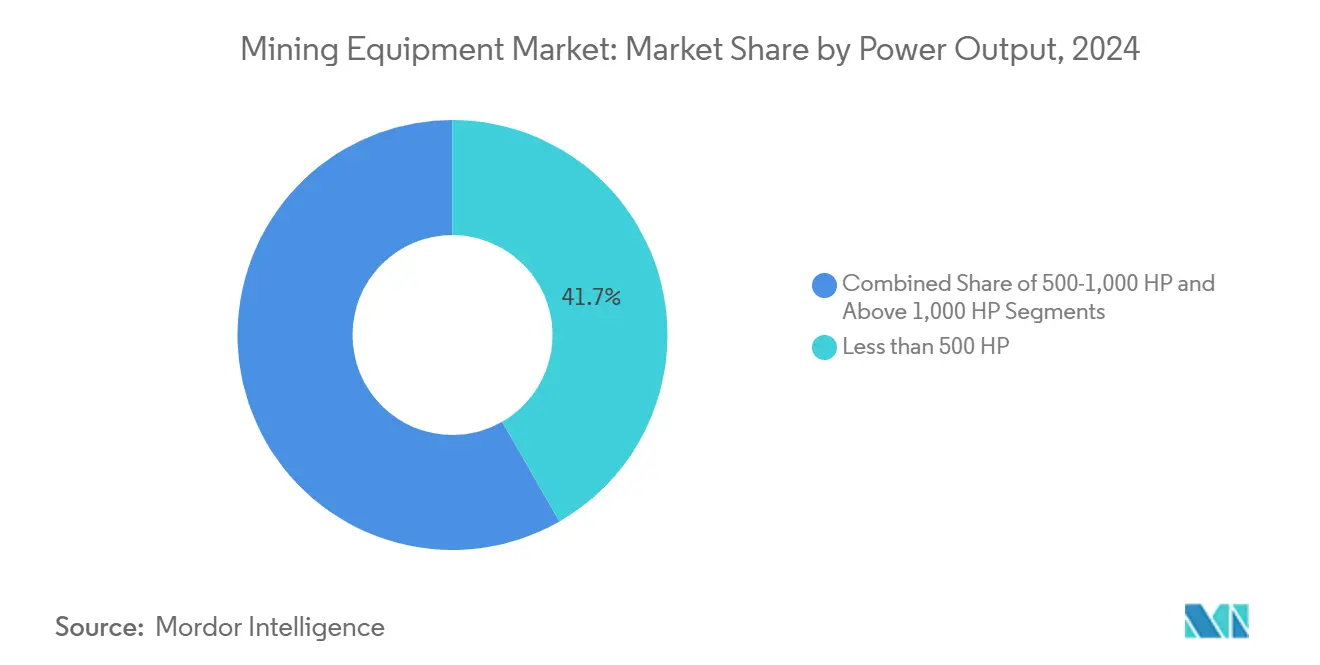

- По мощности единицы мощностью до 500 л.с. захватили 41,70% спроса 2024 года, в то время как машины мощностью свыше 1000 л.с. прогнозируются к росту с CAGR 6,30%.

- По применению добыча металлов лидировала с долей 47,70% в 2024 году; добыча полезных ископаемых прогнозируется к регистрации CAGR 8,60% к 2030 году.

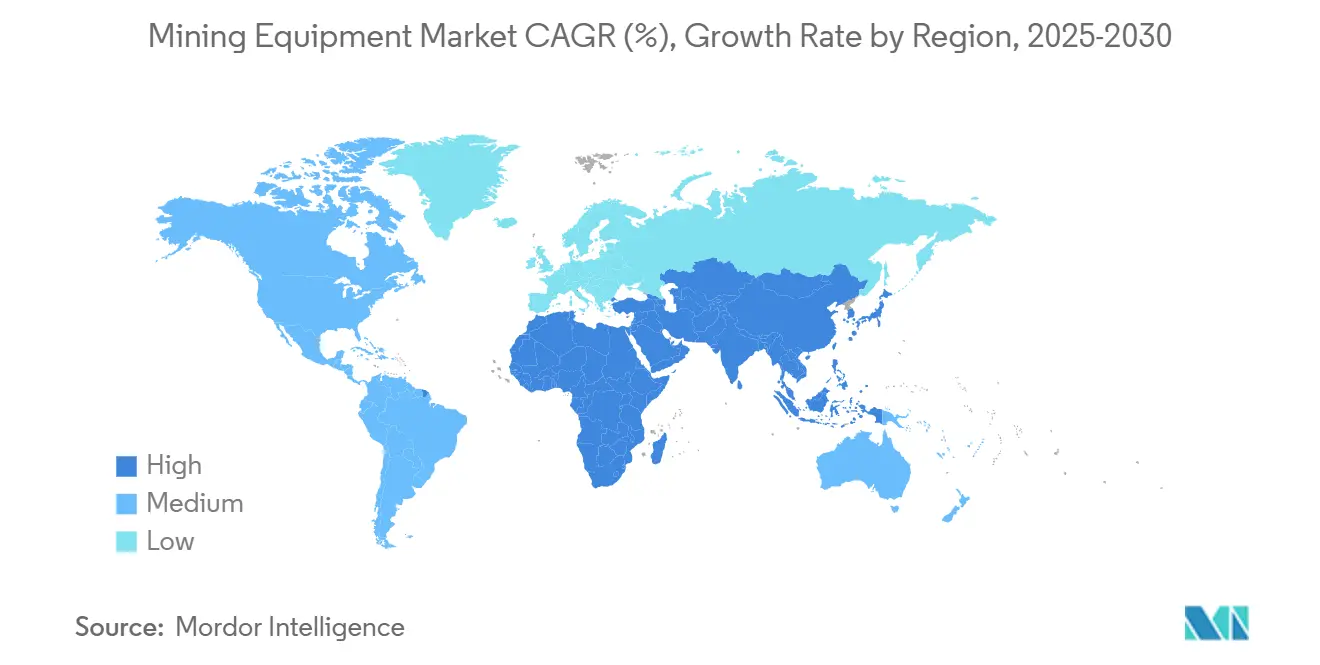

- По географии Азиатско-Тихоокеанский регион командовал 60,90% выручки 2024 года, в то время как регион Ближнего Востока и Африки готовится к CAGR 7,55% в течение 2025-2030 годов.

Глобальные тенденции и аналитические данные рынка оборудования для горнодобывающей промышленности

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Спрос на критически важные полезные ископаемые для батарей | +1.4% | Азиатско-Тихоокеанский регион, Северная Америка, Южная Америка | Среднесрочная перспектива (2-4 года) |

| Мандаты по электрификации шахт | +1.2% | Канада, Чили, Австралия | Долгосрочная перспектива (≥ 4 лет) |

| Цикл роста CAPEX | +0.9% | ДРК, Замбия, Южная Африка | Среднесрочная перспектива (2-4 года) |

| Финансирование, связанное с выбросами | +0.8% | Европа, Северная Америка, глобальные мейджоры | Среднесрочная перспектива (2-4 года) |

| Проекты железной руды на новых месторождениях | +0.5% | Западная Австралия, Бразилия | Краткосрочная перспектива (≤ 2 лет) |

| Привлечение предиктивного обслуживания | +0.3% | Северная Америка, Европа, глобально | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на критически важные полезные ископаемые для цепочек поставок батарей

Спрос на медь готов вырасти на 70% до более чем 50 миллионов тонн к 2050 году, усиливая притяжение для карьерных самосвалов большой грузоподъемности, энергоэффективных дробилок и управляемых ИИ буровых установок. МЭА указывает, что цели чистой энергии потребуют четырехкратного увеличения добычи критически важных полезных ископаемых к 2040 году, обеспечивая многолетний цикл замены для прецизионного оборудования.[1]"Innovation in Mining, Refining and Recycling to Promote Diversification," International Energy Agency, iea.org Усовершенствованная ИИ разведка значительно сокращает расходы на бурение и в четыре раза увеличивает коэффициенты попадания при открытии, позволяя планировщикам шахт раньше вкладывать капитал и направлять свежие заказы на рынок оборудования для горнодобывающей промышленности. Азиатские наращивания батарейных гигафабрик и решоринговый толчок Северной Америки генерируют локализованные горячие точки для систем переработки полезных ископаемых.

Ускоренные мандаты по электрификации шахт

Канада, Чили и Австралия установили цели по сокращению выбросов, которые заставляют операторов выводить дизельные парки быстрее, чем первоначально предполагали графики амортизации. План Fortescue по развертыванию 360 аккумуляторно-электрических карьерных самосвалов Liebherr T 264 к 2030 году подчеркивает масштаб этого поворота. Полевые испытания показывают, что электрические машины могут сократить OPEX на 7-15% благодаря меньшему количеству движущихся частей и исключенным затратам на топливо, результаты, повторенные Кооперативным исследовательским центром будущих батарейных индустрий.[2]"An Overview of Australia's Mining Vehicle and Mining Equipment Electrification," Future Battery Industries CRC, fbicrc.com.au Конкурентные ставки растут, поскольку специализированные новички BEV бросают вызов действующим OEM, продвигая рынок оборудования для горнодобывающей промышленности к постоянно измененной технологической базе.

Устойчивый цикл роста CAPEX в африканских проектах

Трубопровод меди, кобальта и лития в Африке ускоряется, подтягивая региональный рынок оборудования для горнодобывающей промышленности к CAGR 6,9% до 2030 года. Временная приостановка экспорта кобальта ДРК в 2025 году, направленная на стабилизацию цен, обострила внимание к доступности оборудования после возобновления экспорта. Производители развертывают модульные, климатически устойчивые конструкции для преодоления неразвитых транспортных коридоров, справляясь с экстремальной жарой, укрепляя стратегии дифференциации, специфичные для Африки.

Финансирование, связанное с выбросами: снижение стоимости капитала

Займы, привязанные к вехам сокращения углерода, дисконтируют процентные ставки на 50-100 базисных пунктов для парков, которые квалифицируются как низкоэмиссионные. Горняки, способные документировать надежные пути декарбонизации, обеспечивают более дешевый капитал, наклоняя модели общей стоимости владения к электрифицированным или гибридным активам. Финансовая премия особенно выгодна производителям среднего звена, расширяя адресуемый пул для рынка оборудования для горнодобывающей промышленности и ускоряя циклы модернизации парка.

Таблица воздействия ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Ухудшение качества руды | -0.7% | Зрелые горнодобывающие бассейны по всему миру | Долгосрочная перспектива (≥ 4 лет) |

| Ограничения сети на удаленных объектах | -0.5% | Африка, удаленная Австралия, Южная Америка | Среднесрочная перспектива (2-4 года) |

| Нехватка талантов для автономных карьерных самосвалов | -0.4% | Глобально, с острым воздействием на развитые рынки | Среднесрочная перспектива (2-4 года) |

| Неравномерные временные рамки выдачи разрешений для новых поверхностных шахт | -0.3% | Европейский союз, Соединенные Штаты | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Ухудшение качества руды, увеличивающее общую стоимость владения

Падающие сорта заставляют операторов перемещать больше материала для того же выхода, повышая потребление энергии и стимулируя спрос на экскаваторы большей грузоподъемности, конвейеры и мельницы. Глобальное потребление энергии в горнодобыче может вырасти в два-восемь раз к 2060 году, если тенденции снижения сорта и спроса на полезные ископаемые продолжатся. OEM противодействуют энергоэффективными измельчительными контурами, но капиталоемкость таких систем бросает вызов горнякам среднего звена, замедляя закупки в определенных месторождениях.

Ограничения сети, задерживающие развертывание BEV

Удаленные африканские, чилийские и австралийские шахты часто не имеют силы сети для поддержки зарядки BEV, задерживая полномасштабную электрификацию. Гибридные микросети, которые объединяют солнечные PV, аккумуляторные накопители и дизельную генерацию, сократили сжигание дизеля до 70% в австралийских тематических исследованиях.[3]"Optimal Hybrid Microgrid Sizing Framework for the Mining Industry," Omar Ellabban and Abdulrahman Alassi, ietrd.org Тем не менее, добавленная сложность и первоначальная стоимость сдерживают развертывание BEV, сегментируя спрос внутри рынка оборудования для горнодобывающей промышленности по зрелости энергетической инфраструктуры

Сегментный анализ

По типу оборудования: подземные инновации ускоряют рост

Ожидается, что подземное оборудование для горнодобывающей промышленности будет расти с CAGR 6,36% с 2025 по 2030 год, поскольку аккумуляторно-электрические погрузчики и карьерные самосвалы смягчают затраты на вентиляцию и улучшают качество воздуха. Рекордный портфель заказов BEV компании Sandvik в 2025 году сигнализирует о точке перегиба. Размер рынка оборудования для горнодобывающей промышленности для поверхностных машин остается наибольшим с 67,25%, закрепленным за массовыми операциями по добыче железной руды и меди. OEM оборудования продолжают совершенствовать системы сортировки с ИИ, которые повышают извлечение руды в дробильно-сортировочных линиях, выравниваясь с стремлением горняков компенсировать снижение сорта.

Электрические дрели и отбойные молотки второго поколения интегрируют дистанционное управление, продвигая безопасность в высокорисковых забоях. Ультракласс поверхностных карьерных самосвалов доминирует в экономике открытых карьеров; тем не менее, более тяжелые батареи, необходимые для версий BEV, стимулируют исследования в более легких композитных корпусах и бортовой быстрой зарядке, тенденция, готовая переопределить дорожные карты продуктов по всему рынку оборудования для горнодобывающей промышленности.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По уровню автоматизации: автономные системы изменяют операции

Полностью автономные парки растут с CAGR 14,2%, катализируемые постоянной нехваткой рабочей силы и императивами безопасности. Более 600 грузовиков с поддержкой автономности уже находятся в коммерческой службе, с маршрутами, написанными высокоточным GPS и алгоритмами предотвращения столкновений. Рынок оборудования для горнодобывающей промышленности выигрывает, поскольку каждая автономная модернизация разблокирует инкрементальные расходы на датчики, программное обеспечение и подключение.

Ручное оборудование составляет наибольшую долю рынка 82,15% в 2024 году. Однако полуавтономные машины обеспечивают промежуточный шаг, позволяя операторам переключаться между ручным и дистанционным управлением для соответствия геологии или ограничениям рабочей силы. Установленная база подключенных активов запланирована более чем удвоиться с 1,3 миллиона единиц в 2023 году до 2,7 миллиона к 2028 году, сигнализируя о длинной взлетно-посадочной полосе для готового к автономности оборудования и подписок на аналитику.

По типу силовой установки: электрический переход набирает обороты

Двигатель внутреннего сгорания составляет только 85,45%, но электромобили расширяются с CAGR 13,5%, продвигаемые траекториями снижения стоимости в батарейных элементах и внешними факторами, такими как ценообразование на углерод. Пилотные объекты демонстрируют подземную экономию на обслуживании и выгоды от вентиляции без дизеля, укрепляя расчеты окупаемости. Размер рынка оборудования для горнодобывающей промышленности, привязанный к обычному дизелю, остается доминирующим; тем не менее, каждый крупный OEM теперь выставляет электрическую или гибридную версию по основным классам.

Гибридные силовые установки обслуживают операции, где рабочие циклы или расстояния перевозки превышают текущие ограничения батарей. Моделирование соотношения затрат и выгод показывает 9% улучшение потребления топлива по сравнению с дизель-электрическими грузовиками, с стоимостью батарейного блока, падающей к 160 долларам США за кВтч, усиливая бизнес-обоснование. ABB и отраслевые партнеры испытывают совместимые стандарты зарядки для ускорения графиков конверсии парка.

По мощности: высокомощное оборудование повышает эффективность

Ультракласс машин, превышающих 1000 л.с., регистрирует самый быстрый рост с CAGR 6,3%, поскольку горняки преследуют выигрыши в эффективности тонн-километров. Запуск двигателя 2800 кВт компании Weichai в 2025 году подчеркивает гонку мощности. В контрасте оборудование ниже 500 л.с. сохраняет самую широкую установленную базу с долей 41,7% благодаря подземным пространственным ограничениям и универсальности в карьерах среднего масштаба. По всем рейтингам инженеры повышают плотность мощности и адаптируют программное обеспечение управления рабочим циклом для сдерживания использования топлива или электричества, давая слоистый спрос по всему рынку оборудования для горнодобывающей промышленности.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По применению: добыча полезных ископаемых лидирует в росте

Добыча полезных ископаемых продвигается с CAGR 8,60% на фоне добычи лития, кобальта и редкоземельных элементов для цепочек поставок энергетического перехода. Специально построенные сортировщики и мобильные дробилки, адаптированные для мелкозернистых пегматитов или месторождений, размещенных в глине, попадают в очередь закупок. Доля рынка оборудования для горнодобывающей промышленности для добычи металлов остается на уровне 47,70%, поддерживаемая производительностью золота и меди. Добыча угля продолжает сокращаться во многих юрисдикциях ОЭСР, тем не менее селективные инвестиции сохраняются там, где электрические сети остаются углеемкими, поддерживая спрос на запасные части послепродажного обслуживания.

Географический анализ

Азиатско-Тихоокеанский регион занимает 60,90% рынка оборудования для горнодобывающей промышленности в 2024 году, возглавляемый обширными открытыми карьерами Китая и высокотоннажными коридорами железной руды Австралии. Местные чемпионы OEM XCMG и SANY теперь используют низкозатратный масштаб и внутренний спрос для проникновения в экспортные регионы, оказывая давление на структуры цен действующих компаний. Толчок Австралии к шахтам на солнечной энергии поддерживает раннее принятие аккумуляторно-электрических погрузочно-доставочных машин, особенно в Пилбаре, где исследования показывают 70% сокращение использования дизеля от интегрированных микросетей PV-накопителей.

На Ближнем Востоке и в Африке представлен самый быстрорастущий кластер, регистрирующий CAGR 7,55% до 2030 года. В Африке кобальт ДРК, медь Замбии и платиновые проекты Южной Африки закрепляют расходы на новые месторождения, в то время как пробелы в инфраструктуре стимулируют запросы модульного дизайна. Правительственно-общественные партнерства, которые направляют доходы в местные дороги и энергетические связи, дополнительно закрепляют решения об инвестициях в парк, усиливая притяжение к рынку оборудования для горнодобывающей промышленности.

Северная Америка и Европа торгуют технологической интенсивностью и регулированием. Соединенные Штаты стимулируют автоматизацию через налоговые льготы, подталкивая горняков к модернизации телеуправляемых буровых установок по всем золотодобывающим операциям Невады. Европа формулирует закупки вокруг углеродной нейтральности, катализируя заказы на прототипы перевозки с нулевыми выбросами. Южная Америка, доминируемая чилийскими и бразильскими мейджорами, инвестирует стабильно, хотя макроволатильность обрезает некоторые бюджеты. Ограничения силы сети в Андских высокогорьях замедляют масштабируемость BEV, тем не менее гибридные энергетические решения сохраняют импульс для платформ, готовых к электрификации.

Конкурентная среда

Caterpillar, Komatsu и Sandvik по-прежнему командуют значительными долями рынка оборудования для горнодобывающей промышленности, тем не менее их комбинированная доля продолжает медленно снижаться, поскольку китайские участники подрезают по цене и времени цикла. Новый карьерный самосвал 775 компании Caterpillar прибывает готовым к автономности, иллюстрируя конвергенцию OEM между дорожными картами аппаратного и программного обеспечения. Электрический экскаватор PC7000-11E компании Komatsu добавляет опции с нулевыми выбросами в классе 700 тонн.

Возможности белого пространства распространяются в специализированных системах критически важных полезных ископаемых, где необходимы прецизионные измельчение или материалы, устойчивые к выщелачиванию. Технологические фирмы, поставляющие платформы управления парком и двигатели оптимизации, управляемые ИИ, все больше конкурируют за пулы маржи, ранее принадлежавшие механическим OEM, диверсифицируя ландшафт поставщиков по всему рынку оборудования для горнодобывающей промышленности. Стратегические альянсы - такие как ABB, объединяющаяся с Sumitomo для интеграции возобновляемых источников энергии и накопителей с мобильным оборудованием - предвещают сервисно-ориентированную конкурентную модель, в которой управление энергией объединено с поставкой активов.

Подъем конкурентоспособных по стоимости китайских брендов является ключевым. Горнодобывающий экскаватор XE690DK и автономный электрический грузовик XDR80TE-AT компании XCMG демонстрируют быстрое наверстывание технологий, с испытаниями на месте, демонстрирующими сопоставимое время безотказной работы при более низких капитальных затратах. Это уравнение стоимости и производительности заставляет действующих игроков больше опираться на капитал бренда, сети послепродажного обслуживания жизненного цикла и интегрированные цифровые пакеты для защиты доли.

Лидеры отрасли оборудования для горнодобывающей промышленности

-

Caterpillar Inc.

-

Liebherr Group

-

Komatsu Ltd

-

Epiroc AB

-

Sandvik AB

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: Weichai Power запустила двигатели второго поколения 522-2800 кВт, обеспечивающие на 5% меньшее потребление топлива для грузовиков ультракласса.

- Апрель 2025: Sandvik получила рекордный заказ на аккумуляторно-электрические подземные парки, подчеркивая ускоряющееся принятие BEV.

- Апрель 2025: Liebherr продемонстрировала аккумуляторно-электрический автономный карьерный самосвал T 264 на Bauma, с обязательством Fortescue на 360 единиц к 2030 году.

Глобальный объем отчета по рынку оборудования для горнодобывающей промышленности

Оборудование для горнодобывающей промышленности включает в себя оборудование, включая транспортные средства, которые используются на горнодобывающих объектах для увеличения производительности горнодобывающего местоположения и обеспечения легкости в транспортировке и добыче сырья.

Рынок оборудования для горнодобывающей промышленности сегментирован по типу, применению и силовой установке. По типу рынок сегментирован на поверхностное оборудование для горнодобывающей промышленности, подземное оборудование для горнодобывающей промышленности и оборудование для переработки полезных ископаемых. По применению рынок сегментирован на добычу металлов, добычу полезных ископаемых и добычу угля. По типу силовой установки рынок сегментирован на транспортные средства с двигателем IC и электромобили. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальную часть мира.

Для каждого сегмента определение размера рынка и прогноз были выполнены на основе стоимости (млрд долларов США).

| Поверхностное оборудование для горнодобывающей промышленности |

| Подземное оборудование для горнодобывающей промышленности |

| Оборудование для переработки полезных ископаемых |

| Буровые установки и отбойные молотки |

| Дробление, измельчение и просеивание |

| Погрузчики и карьерные самосвалы |

| Ручное оборудование |

| Полуавтономное оборудование |

| Полностью автономное оборудование |

| Транспортные средства с двигателем внутреннего сгорания |

| Аккумуляторно-электрические транспортные средства |

| Гибридные транспортные средства |

| Менее 500 л.с. |

| 500 - 1000 л.с. |

| Выше 1000 л.с. |

| Добыча металлов |

| Добыча полезных ископаемых |

| Добыча угля |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная часть Северной Америки | |

| Южная Америка | Бразилия |

| Чили | |

| Перу | |

| Остальная часть Южной Америки | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Испания | |

| Швеция | |

| Остальная часть Европы | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Индонезия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Южная Африка | |

| Египет | |

| Турция | |

| Остальная часть Ближнего Востока и Африки |

| По типу оборудования | Поверхностное оборудование для горнодобывающей промышленности | |

| Подземное оборудование для горнодобывающей промышленности | ||

| Оборудование для переработки полезных ископаемых | ||

| Буровые установки и отбойные молотки | ||

| Дробление, измельчение и просеивание | ||

| Погрузчики и карьерные самосвалы | ||

| По уровню автоматизации | Ручное оборудование | |

| Полуавтономное оборудование | ||

| Полностью автономное оборудование | ||

| По типу силовой установки | Транспортные средства с двигателем внутреннего сгорания | |

| Аккумуляторно-электрические транспортные средства | ||

| Гибридные транспортные средства | ||

| По мощности | Менее 500 л.с. | |

| 500 - 1000 л.с. | ||

| Выше 1000 л.с. | ||

| По применению | Добыча металлов | |

| Добыча полезных ископаемых | ||

| Добыча угля | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная часть Северной Америки | ||

| Южная Америка | Бразилия | |

| Чили | ||

| Перу | ||

| Остальная часть Южной Америки | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Испания | ||

| Швеция | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Индонезия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Египет | ||

| Турция | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, рассмотренные в отчете

Насколько велик рынок оборудования для горнодобывающей промышленности?

Ожидается, что размер рынка оборудования для горнодобывающей промышленности достигнет 123,04 млрд долларов США в 2025 году и будет расти с CAGR 5,44% до 160,32 млрд долларов США к 2030 году.

Какие сегменты оборудования для горнодобывающей промышленности лидируют в 2024 году и растут быстрее всего к 2030 году?

Поверхностная добыча (67,25%) и ручное оборудование (82%) лидируют в 2024 году, в то время как автономное оборудование (CAGR 14,20%) и аккумуляторно-электрические транспортные средства (CAGR 13,50%) растут быстрее всего.

Кто являются ключевыми игроками на рынке оборудования для горнодобывающей промышленности?

Caterpillar Inc., Liebherr Group, Komatsu Ltd, Epiroc AB и Sandvik AB являются основными компаниями, работающими на рынке оборудования для горнодобывающей промышленности.

Какой регион является самым быстрорастущим на рынке оборудования для горнодобывающей промышленности?

Ближний Восток и Африка оцениваются как растущие с наивысшим CAGR в прогнозный период (2025-2030).

Какой регион имеет наибольшую долю на рынке оборудования для горнодобывающей промышленности?

В 2025 году Азиатско-Тихоокеанский регион составляет наибольшую долю рынка на рынке оборудования для горнодобывающей промышленности.

Последнее обновление страницы: