Размер и доля рынка страхования жизни и общего страхования Перу

Анализ рынка страхования жизни и общего страхования Перу от Mordor Intelligence

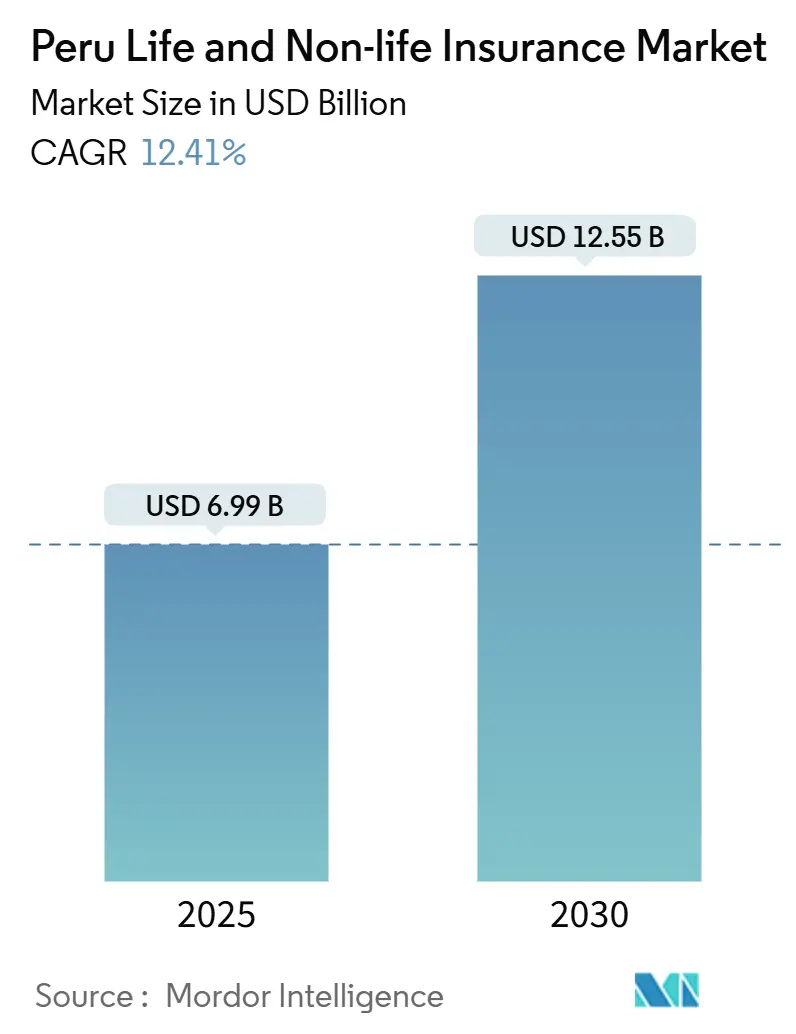

Рынок страхования жизни и общего страхования Перу составил 6,99 млрд долларов США в 2025 году и, по прогнозам, достигнет 12,55 млрд долларов США к 2030 году, показывая здоровый CAGR 12,4%. Ускоряющийся экономический рост, включая прогноз Министерства экономики и финансов о росте ВВП на 4% в 2025 году, поддерживает рост располагаемых доходов и расширение использования страхования в личных и коммерческих сегментах. Продукты общего страхования продолжают доминировать из-за обязательного автострахования SOAT, крупномасштабной коммерческой деятельности в горнодобывающей промышленности и агробизнесе, а также поддерживающего регулятивного стимула для анализа климатических рисков. Страхование жизни набирает обороты благодаря пенсионной реформе 2024 года, которая расширяет право на получение аннуитетов и повышает пенсионный возраст, в то время как цифровые каналы снижают затраты на привлечение клиентов и улучшают видимость продуктов. В совокупности эти силы позиционируют рынок страхования жизни и общего страхования Перу как одну из самых быстрорастущих экосистем защиты в Латинской Америке.

Ключевые выводы отчета

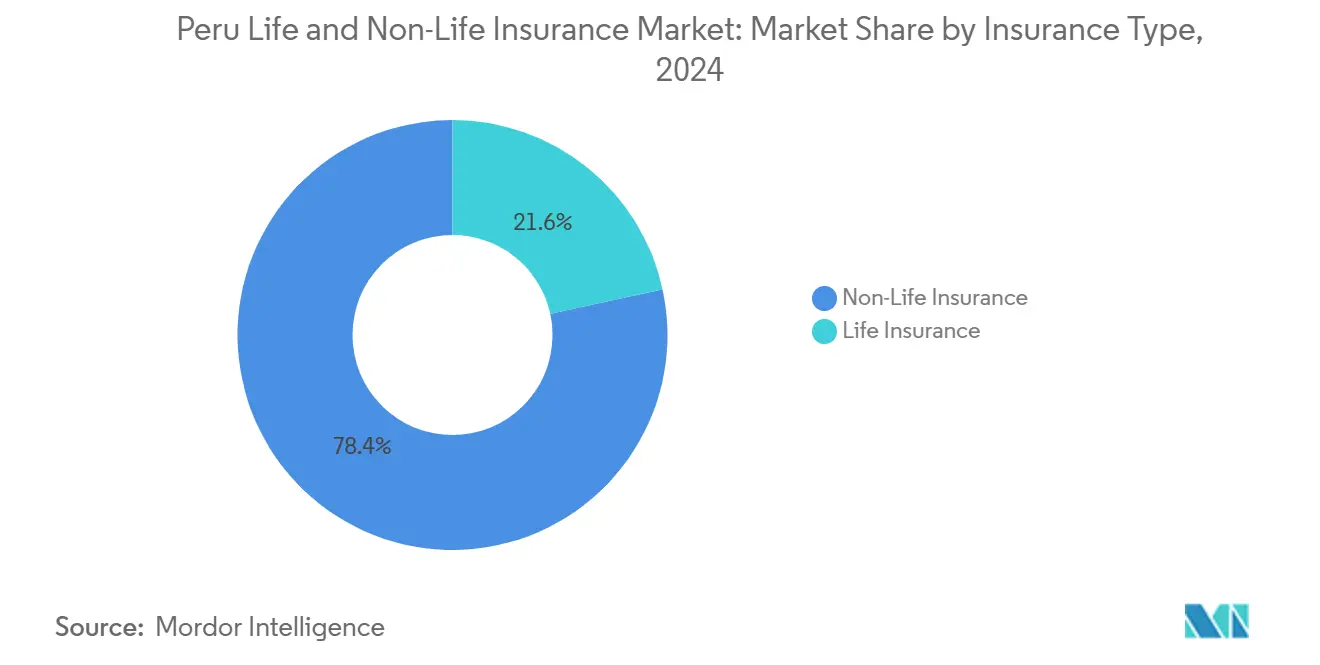

- По типу страхования общие линии лидировали с 78,5% доли рынка страхования жизни и общего страхования Перу в 2024 году; прогнозируется, что продукты страхования жизни будут расширяться с CAGR 11,75% до 2030 года.

- По каналу распределения банковское страхование занимало 38,2% размера рынка страхования жизни и общего страхования Перу в 2024 году, тогда как прямые онлайн и InsurTech платформы, по прогнозам, покажут CAGR 12,45% до 2030 года.

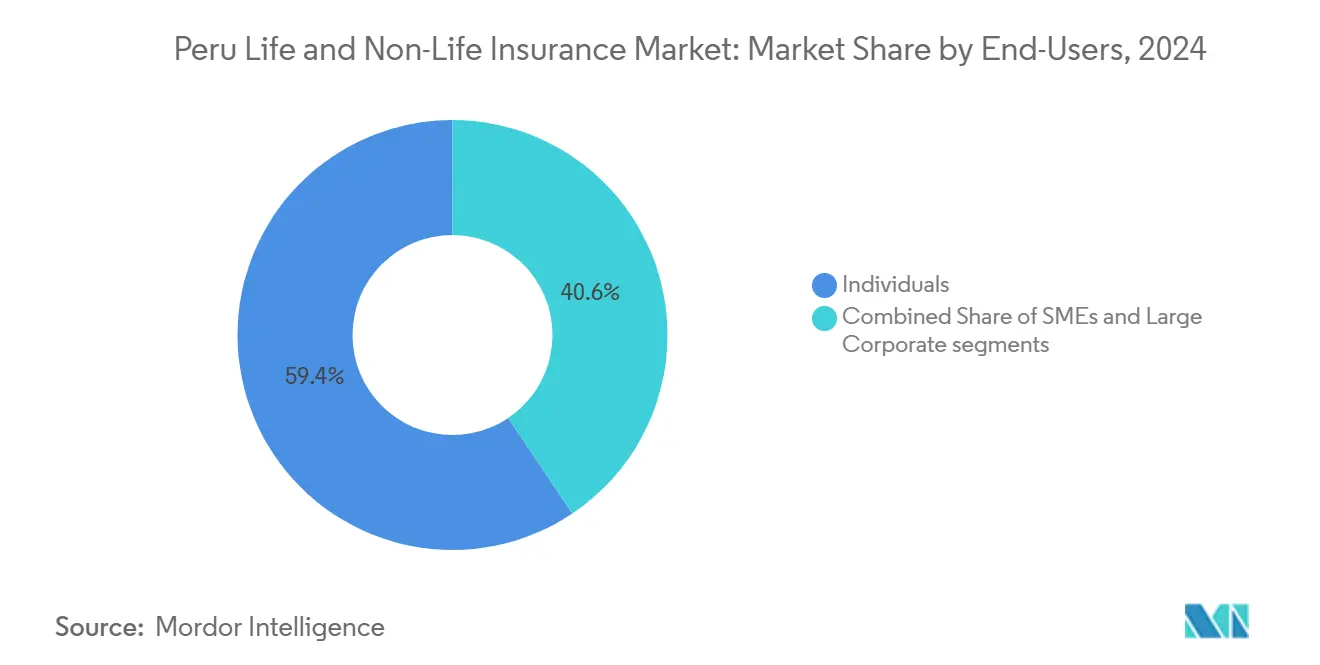

- По конечным пользователям индивидуальные потребители составляли 59,5% размера рынка страхования жизни и общего страхования Перу в 2024 году, в то время как МСП представляют самый быстрорастущий сегмент с CAGR 8,59%.

- По типу премий возобновления заняли 57,7% размера рынка страхования жизни и общего страхования Перу в 2024 году; премии по новому бизнесу расширяются с CAGR 8,45%.

Тенденции и аналитика рынка страхования жизни и общего страхования Перу

Анализ влияния драйверов

| Драйвер | ( ~ ) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост доходов среднего класса и осведомленности о страховании | +2.8% | Национальный; наиболее сильно в горных районах и крупных городских центрах | Среднесрочный (2-4 года) |

| Расширение партнерств банковского страхования | +2.1% | Национальный; прибрежные регионы и кластер Лимы | Краткосрочный (≤ 2 лет) |

| Обязательное автострахование SOAT и рост автопарка | +1.9% | По всей стране | Краткосрочный (≤ 2 лет) |

| Быстрое внедрение InsurTech и цифровых каналов | +2.3% | Городские центры и вторичные города | Среднесрочный (2-4 года) |

| Устойчивое к климату сельское хозяйство, стимулирующее страхование урожая | +1.2% | Горные и сельскохозяйственные регионы | Долгосрочный (≥ 4 лет) |

| Реформа пенсионной системы, повышающая спрос на аннуитеты | +1.4% | Национальный, с концентрацией в городах | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Рост доходов среднего класса и осведомленности о страховании

Стабильный рост ВВП и снижение бедности продолжают поддерживать рынок страхования жизни и общего страхования Перу[1]Ministerio de Economía y Finanzas, "Marco Macroeconómico Multianual 2025-2028," mef.gob.pe. Рост заработной платы расширяет возможности потребителей покупать добровольные покрытия, в то время как государственная просветительская работа после сейсмических событий 2023 года повысила восприятие риска и стимулировала спрос на страхование имущества и от несчастных случаев. Государственные программы подключения подняли проникновение домашнего интернета до 73% в 2024 году, улучшив доступ к онлайн-инструментам сравнения и порталам финансового образования. Государственное медицинское покрытие через SIS теперь охватывает 97% жителей, демонстрируя, как поддерживающая политика может ускорить проникновение. Страховщики во главе с национальной ассоциацией APESEG усилили образовательные кампании, которые подчеркивают пробелы в защите от землетрясений и климатических рисков, преобразуя осведомленность в конверсию полисов.

Расширение партнерств банковского страхования

Банки остаются центральными для рынка страхования жизни и общего страхования Перу, поскольку клиенты уже доверяют своим учреждениям в отношении сберегательных и кредитных продуктов. Продажа CrediScotia многонациональному кредитору в 2025 году должна разблокировать обновленные цифровые банковские системы и новые пути кросс-продаж. Стратегии объединения ипотеки, кредитных карт и микрокредитов продолжают повышать коэффициенты присоединения страхования, поддерживаемые мандатами по защите потребителей от Superintendencia de Banca, Seguros y AFP (SBS). Преимущества в затратах также помогают: банки с цифровым приоритетом работают с коэффициентами эффективности около 30%, давая им возможность конкурентоспособно ценить встроенные покрытия и все еще достигать целевых показателей маржи. В результате банковское страхование остается эталонным каналом даже при распространении цифровых торговых точек.

Обязательное автострахование SOAT и рост автопарка

Обновленный указ Перу о регистрации транспортных средств от декабря 2024 года требует RFID-номерные знаки для всех единиц M1, упрощая обеспечение соблюдения SOAT[2]Ministerio de Transportes y Comunicaciones, "Decreto Supremo 021-2024-MTC," mtc.gob.pe. Параллельный рост продаж новых автомобилей, поддерживаемый доступными кредитными линиями, расширяет пул премий по общему страхованию. Коммерческие автопарки, которые обслуживают 13 недавно сертифицированных коридоров сельскохозяйственного экспорта, сталкиваются с более строгими требованиями к верификации и теперь покупают многолинейные полисы, которые объединяют ответственность, грузовые и модули управления рисками с поддержкой телематики. Цифровые API верификации сокращают выдачу полисов до минут, сокращая административные расходы как для страховщиков, так и для конечных пользователей. Вместе эти меры поддерживают высокие коэффициенты возобновления и привлекают технологических поставщиков, стремящихся интегрировать проверки соблюдения в реальном времени.

Быстрое внедрение InsurTech и цифровых каналов

Расширяющаяся экосистема FinTech, насчитывающая более 230 официально зарегистрированных стартапов, ускоряет экспериментирование в параметрическом страховании погоды, страховании логистики по требованию и полностью цифровом оформлении страхования жизни. Инвестиционные раунды поддерживают платформы открытой архитектуры, которые сотрудничают с действующими перевозчиками, обеспечивая котировки в реальном времени и автоматизированные претензии. Режим песочницы SBS предоставляет временные операционные разрешения, позволяя пилотирование продуктов без чрезмерных предварительных капитальных требований. С падением цен на мобильные данные и расширением проникновения электронных кошельков страховщики сообщают о двузначном росте прямых онлайн-заявок, особенно среди потребителей до 40 лет. Для действующих операторов соинновации с InsurTech теперь представляют стратегический путь защиты рыночной доли от проворных участников.

Анализ влияния ограничений

| Ограничение | ( ~ ) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокая неформальность и низкая страховая грамотность | -2.1% | Национальный; выражено в сельских районах | Долгосрочный (≥ 4 лет) |

| Культурное неприятие риска имущественного страхования | -1.3% | Горные и традиционные общины | Среднесрочный (2-4 года) |

| Инфляция расходов на перестрахование, вызванная катастрофами | -1.6% | Национальный, с более высоким воздействием в подверженных бедствиям регионах | Среднесрочный (2-4 года) |

| Медленная реформа здравоохранения, сдерживающая рост частного медицинского страхования | -0.9% | Национальный, особенно затрагивающий городской средний класс | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокая неформальность и низкая страховая грамотность

Примерно две трети рабочей силы Перу работают вне формальной экономики, ограничивая рост покрытий, связанных с зарплатными ведомостями и спонсируемых работодателем[3] International Monetary Fund, "Peru: 2024 Article IV Consultation," imf.org . Низкое проникновение банковских услуг - только 38% взрослых имеют счет - дополнительно ограничивает автоматические дебеты премий. Хотя программа цифрового удостоверения личности "Cuenta DNI" расширяет базовый финансовый доступ, сельские районы все еще полагаются на наличные транзакции. Страховщики реагируют, запуская упрощенные микрополисы, распространяемые через сельскохозяйственные кооперативы, однако сбор премий остается сложным. Устойчивый прогресс требует более широкой структурной реформы, более сильного обеспечения защиты потребителей и непрерывной просветительской работы по финансовой грамотности, которая переводит онлайн-воздействие в действенные решения о покрытии.

Культурное неприятие риска имущественного страхования

Во многих горных и прибрежных общинах неформальные взаимопомощи заменяют формальное страхование. Помощь после стихийных бедствий часто приходит в виде государственных грантов, усиливая ожидания государственного вмешательства, а не решений частного сектора. Недавние землетрясения, которые запустили государственное покрытие расходов на похороны в рамках SIS, иллюстрируют эту динамику. Проекты адаптации на уровне сообществ, поддерживаемые USAID и местными НПО, повышают осведомленность о комплексном планировании устойчивости, но преобразование этой осведомленности в принятие полисов - это постепенный процесс. Страховщики все чаще пилотируют микро-имущественные покрытия, доставляемые через доверенные местные организации, чтобы преодолеть культурный разрыв, уважая при этом установленные традиции разделения рисков.

Сегментный анализ

По типу страхования: Доминирование общего страхования, ускорение страхования жизни

Продукты общего страхования генерировали 78,49% размера рынка страхования жизни и общего страхования Перу в 2024 году, опираясь на обязательное SOAT, ответственность в горнодобыче и грузовые линии. Автострахование напрямую выигрывает от реформ RFID-номеров, в то время как морские и транзитные полисы получают масштаб через новые узлы сельскохозяйственного экспорта. Медицинское страхование получает импульс от обновленных основных медицинских правил, которые теперь включают диагнозы психического здоровья. Страхование жизни, хотя и меньше, находится на крутом CAGR 11,75% до 2030 года. Закон о пенсионной реформе 32123 вводит обязательный вход в систему в возрасте 18 лет и продлевает периоды взносов, стимулируя спрос на аннуитеты и продукты страхования жизни, связанные с кредитами. Ведущие перевозчики модернизируют андеррайтинг с электронными медицинскими декларациями, сокращая время выдачи с недель до часов. Ожидается, что более высокое проникновение встроенных полисов в потребительских финансах сократит разрыв в общем страховании к концу десятилетия.

Рост покрытия жизни дополнительно капитализирует растущие стремления среднего класса к межпоколенческой передаче богатства. Гибкие каникулы премий, микро-билетное страхование жизни и договоренности, привязанные к единицам, привлекают молодых профессионалов, осторожных к долгосрочным обязательствам. Цифровые робо-консультационные инструменты, часто совместно брендированные с банками, помогают клиентам моделировать сценарии пенсионного дохода, усиливая вовлеченность. Между тем, страховщики имущества и от несчастных случаев ищут диверсификацию, партнерствуя с организациями поддержания здоровья для пилотирования гибридных пакетов защиты плюс профилактика, которые используют телемедицину и велнес-приложения. Эти стратегии усиливают потенциал кросс-продаж и защищают действующих операторов от сжатия маржи в одной линии по мере роста конкурентной интенсивности.

По каналу распределения: Банковское страхование лидирует, но цифровые технологии набирают обороты

Банковское страхование контролировало 38,24% рынка страхования жизни и общего страхования Перу в 2024 году, используя сети банковских отделений, движки кросс-продаж, основанные на данных, и регулятивное соответствие раскрытий по защите потребителей. Модель выигрывает от интегрированных требований кредитного страхования жизни в ипотечных, автомобильных и кредитах МСП, повышая коэффициенты присоединения. Однако прямые онлайн и InsurTech платформы ускоряются с CAGR 12,45%, подпитываемые удобными для пользователя интерфейсами, прозрачным ценообразованием и мгновенной выдачей полисов. Цифровые кошельки и гиганты электронной коммерции теперь встраивают микро-покрытия при оформлении заказа, конвертируя первых покупателей в масштабе.

Агентские и брокерские сети переходят к консультативным ролям, сосредотачиваясь на сложных коммерческих рисках, схемах льгот для сотрудников и продуктах страхования жизни с высокой застрахованной суммой. Они все больше полагаются на порталы клиентских отношений и API-подключение для поддержания актуальности в эпоху самообслуживания. Каналы розничного аффилиата - связи с телекоммуникациями, супермаркетами и заправочными станциями - предлагают личное удобство и рассрочку платежей. Во всех каналах омниканальное обслуживание становится не подлежащим обсуждению: чат-боты обрабатывают запросы низкой сложности, в то время как человеческие агенты концентрируются на адвокатуре претензий и планировании по нескольким линиям. Такие гибридные модели направлены на сохранение ведущего в отрасли коэффициента возобновления, который поддерживает рентабельность.

По конечному пользователю: Сила индивидуалов, импульс МСП

Индивидуальные страхователи представляли 59,49% размера рынка страхования жизни и общего страхования Перу в 2024 году, в основном через автомобильные, личные от несчастных случаев и продукты микро-страхования жизни. Цифровая проверка личности и биометрическая верификация упростили процесс оформления, снижая коэффициенты отказа среди молодых взрослых, которые ценят немедленность. Массовые образовательные программы усиливают связь между финансовой стабильностью и страхованием, дополнительно нормализуя рутинные премиальные платежи. Тем не менее, МСП составляют самую быстрорастущую когорту, показывая CAGR 8,59% по мере ускорения формализации бизнеса.

Семейные фермы и малые переработчики, классифицированные как МСП, получают целевые пакеты урожая, оборудования и ответственности, разработанные для сезонных денежных потоков. Строительные и сервисные фирмы выигрывают от расширения в 2024 году обязательного покрытия компенсации работникам с 200 до 270 видов деятельности, расширяя адресуемый пул работодателей. Крупные корпорации уже покупают сложные многолинейные программы, которые интегрируют кибер-, экологическое покрытие и покрытие перерыва в бизнесе. Для захвата потенциала МСП при сохранении андеррайтинговой дисциплины перевозчики развертывают модели оценки рисков на основе ИИ, которые объединяют данные налоговой регистрации с телематикой и спутниковыми изображениями для верификации имущества.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу премий: Стабильность, основанная на возобновлениях, с подъемом нового бизнеса

Возобновления составляли 57,65% размера рынка страхования жизни и общего страхования Перу в 2024 году, указывая на удовлетворительные уровни обработки претензий и обслуживания. Автоматические дебетовые соглашения, бонусы лояльности и скидки без претензий поддерживают постоянство, особенно в автомобильных и медицинских линиях. С точки зрения оборотного капитала возобновления обеспечивают предсказуемые денежные потоки, которые поддерживают коэффициенты достаточности капитала и питают инвестиции в цифровую модернизацию. Премии нового бизнеса, продвигающиеся с CAGR 8,45%, отражают расширения обязательного покрытия и успех мобильных приложений прямых продаж потребителям.

Игроки подчеркивают сквозную обработку, стремясь сократить точки касания андеррайтинга вдвое в течение трех лет. Трехлетний стратегический план MAPFRE нацелен на 6% сложный рост доходов, подкрепленный общенациональным мобильным учебным подразделением, которое продвигает безопасность на рабочем месте и снижает коэффициенты убытков. Между тем, параметрическая защита урожая продолжает пилотироваться в горных фермерских кооперативах, используя триггеры метеостанций для доставки выплат в течение дней - функция, популярная среди фермеров, привыкших к длительным циклам претензий.

Географический анализ

Горные провинции возглавляют географическое разделение, обеспечивая самую большую долю премий и самый высокий региональный CAGR. Модернизация сельских дорог и развертывание 4G привели банковских корреспондентов во вторичные города, значительно облегчив сбор премий и обслуживание претензий. Дополнительно, государственно-частные ирригационные проекты стабилизируют урожайность, делая покрытия, индексированные по погоде, более актуарно жизнеспособными и поощряя участие фермеров. Расширения горнодобычи продолжают требовать комплексных размещений ущерба имуществу и перерыва в бизнесе, при этом страховщики используют спутниковый мониторинг для улучшения точности андеррайтинга. Растущий внутренний туризм также стимулирует покрытия путешествий и от несчастных случаев, добавляя инкрементальные премиальные потоки, которые усиливают доминирующую позицию региона.

Прибрежные зоны, закрепленные Лимой, внесли вклад в премию, показав средний однозначный рост. Регуляторы принимают более жесткие стандарты платежеспособности и кибербезопасности, побуждая перевозчиков усиливать капитальные буферы и инвестировать в аналитику обнаружения мошенничества. Землетрясения в 2024 году возобновили корпоративный интерес к многорисковым полисам имущества, в то время как модернизированные портовые сооружения усиливают грузооборот и связанное морское покрытие. Концентрация IT-сервисных фирм в Лиме стимулирует спрос на профессиональную ответственность и политики кибер-ответственности, области, где глобальные перестраховщики обеспечивают мощности и техническую поддержку. Несмотря на более медленное расширение верхней линии, чем в горных районах, побережье поддерживает более высокую среднюю премию на полис, поддерживая прибыльность.

Регион Сельва (Амазонка), хотя и с наименьшей долей в премии, расширяется с высоким однозначным числом по мере того, как устойчивая древесина и экотуризм набирают обороты. Агентства развития поддерживают пилоты микрострахования, которые объединяют жизнь, несчастный случай и погодные выгоды в рамках групп общественных сбережений. Технологии дистанционного зондирования помогают страховщикам в картировании зон, подверженных наводнениям, позволяя адаптированные параметрические решения от наводнений, которые согласуют триггеры выплат с показаниями речных датчиков. За горизонт прогноза улучшенные транспортные связи и проекты возобновляемой энергии, как ожидается, привлекут более крупные коммерческие счета, постепенно повышая вес региона на рынке страхования жизни и общего страхования Перу.

Конкурентная среда

Действующие операторы Rimac, Pacífico и MAPFRE совместно удерживают почти мажоритарную долю, но конкурентное равновесие смещается, поскольку технология снижает барьеры входа. Rimac является пионером брокер-специфических планов, которые предлагают гибкие комиссионные матрицы, помогая независимым посредникам защищать ценность среди роста цифрового самообслуживания. Pacífico использует свою больничную сеть для интеграции профилактических услуг в медицинские полисы, дифференцируясь по результатам велнеса, а не чистому возмещению. MAPFRE развертывает триаж претензий на основе ИИ и первое в стране мобильное подразделение предотвращения рисков, сокращая время реагирования на несчастные случаи на рабочем месте.

Более 230 InsurTech теперь работают локально, от параметрических поставщиков страхования урожая до стартапов автострахования на основе использования. Zuru Logistics, например, поставляет страхование грузов по требованию, поддерживаемое установленными перевозчиками, демонстрируя партнерский путь, а не прямое нарушение. Иностранные страховщики рассматривают Перу как региональный центр, привлеченные прозрачным регулированием и высоким цифровым принятием. Перестраховщики предлагают факультативную мощность для поддержки линий, подверженных катастрофам, в то время как местные реформы рынка капитала позволяют страховщикам сопоставлять долгосрочные обязательства с инфраструктурными облигациями, улучшая управление активами-пассивами.

Регулятивная модернизация продолжается в темпе. Резолюция 1233-2023 обязывает всех страховщиков встраивать стресс-тестирование климатических рисков в отчеты ORSA, предпочитая фирмы с сложными аналитическими стеками. Предлагаемая национальная целевая группа по кибербезопасности направлена на стандартизацию протоколов безопасности данных, косвенно повышая барьеры соответствия для меньших игроков. Между тем, нормы защиты потребителей подталкивают прозрачное раскрытие и упрощенную формулировку, повышая эталоны обслуживания по всем направлениям. В этой среде одного масштаба уже недостаточно; ловкость данных, партнерские экосистемы и совершенство клиентского опыта стали решающими конкурентными рычагами.

Отраслевые лидеры страхования жизни и общего страхования Перу

-

Rimac

-

Pacifico Seguros

-

La Positiva

-

Mapfre Peru

-

Interseguro

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: SBS повысил максимальный уровень покрытия Фонда страхования депозитов Перу для укрепления доверия потребителей и стабильности сектора.

- Май 2025: La Positiva расширила свою телемедицинскую платформу на все индивидуальные и групповые планы здоровья, углубляя интеграцию цифровой медицины.

- Май 2025: MAPFRE запустила первое в стране мобильное учебное подразделение, которое использует симуляторы виртуальной реальности для снижения риска несчастных случаев на рабочем месте.

- Май 2025: Scotiabank Peru согласился продать 100% CrediScotia Banco Santander, изменив альянсы банкострахования и охват цифровых банков.

Область отчета о рынке страхования жизни и общего страхования Перу

Страхование - это контракт, представленный полисом, в котором физическое лицо или организация получает финансовую защиту или возмещение против убытков от страховой компании. Компания объединяет риски клиентов, чтобы сделать платежи более доступными для застрахованных. Рынок страхования жизни и общего страхования Перу сегментирован по типу страхования (страхование жизни (индивидуальное, групповое), общее страхование (от огня, автомобильное, морское, медицинское и другие)) и каналу распределения (прямые, агентства, банки и другие каналы распределения).

| Страхование жизни | Индивидуальное |

| Групповое | |

| Общее страхование | Автомобильное |

| Имущество и огонь | |

| Морское и грузовое | |

| Медицинское | |

| От несчастных случаев | |

| Сельскохозяйственное |

| Прямые (продажи страховщика) |

| Агентства / Брокеры |

| Банковское страхование |

| Цифровые / Онлайн |

| Аффилиатные и розничные партнерства |

| Индивидуалы |

| МСП |

| Крупные корпорации |

| Премии нового бизнеса |

| Премии возобновления |

| Побережье |

| Горные районы |

| По типу страхования | Страхование жизни | Индивидуальное |

| Групповое | ||

| Общее страхование | Автомобильное | |

| Имущество и огонь | ||

| Морское и грузовое | ||

| Медицинское | ||

| От несчастных случаев | ||

| Сельскохозяйственное | ||

| По каналу распределения | Прямые (продажи страховщика) | |

| Агентства / Брокеры | ||

| Банковское страхование | ||

| Цифровые / Онлайн | ||

| Аффилиатные и розничные партнерства | ||

| По конечному пользователю | Индивидуалы | |

| МСП | ||

| Крупные корпорации | ||

| По типу премий | Премии нового бизнеса | |

| Премии возобновления | ||

| По региону | Побережье | |

| Горные районы | ||

Ключевые вопросы, рассмотренные в отчете

Каков текущий размер рынка страхования жизни и общего страхования Перу?

Размер рынка страхования жизни и общего страхования Перу достиг 6,99 млрд долларов США в 2025 году и, по прогнозам, вырастет до 12,55 млрд долларов США к 2030 году.

Какой сегмент занимает самую большую долю на рынке?

Общее страхование составляет 78,49% доли рынка страхования жизни и общего страхования Перу, в основном из-за обязательного автомобильного и коммерческого покрытий.

Как быстро растет страхование жизни в Перу?

Прогнозируется, что премии по страхованию жизни покажут CAGR 11,75% до 2030 года, поддерживаемые пенсионной реформой и ростом доходов домохозяйств

Почему банковское страхование важно в Перу?

Банковское страхование контролирует 38,24% рынка страхования жизни и общего страхования Перу, используя существующие банковские отношения для встраивания защитных продуктов в кредиты и сберегательные счета.

Последнее обновление страницы:

.webp)