Размер и доля рынка ламинированных этикеток

Анализ рынка ламинированных этикеток от Mordor Intelligence

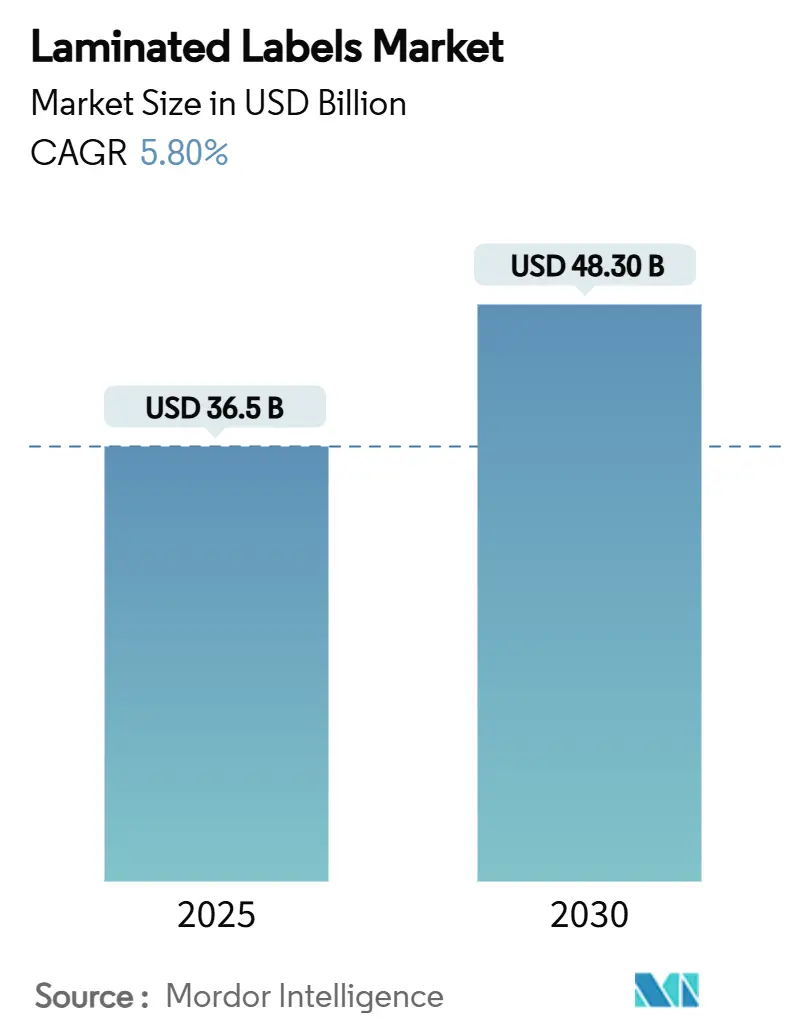

Размер рынка ламинированных этикеток составил 36,5 млрд долл. США в 2025 году, и прогнозируется его рост до 48,3 млрд долл. США к 2030 году со среднегодовым темпом роста 5,8%. Растущие объемы доставки электронной коммерции, ужесточающиеся кодексы безопасности пищевых продуктов и требования по серийной маркировке фармацевтических препаратов расширяют рынок ламинированных этикеток, даже при ужесточении правил упаковки в отношении возможности переработки и раскрытия углеродного следа. Спрос на долговечные лицевые слои, выдерживающие автоматизированную сортировку, вместе с безподложечными форматами, которые сокращают отходы, расширяет маржу прибыли для переработчиков, способных поставлять высокопроизводительные продукты, соответствующие нормативным требованиям. Полиэстер сохраняет наибольшую долю материала, однако более низкая стоимость и печатопригодность полипропилена повышают его применение в линиях продуктов питания и напитков. В региональном разрезе Азиатско-Тихоокеанский регион пользуется преимуществами масштаба, в то время как Северная Америка быстрее всех движется по премиальным, регулируемым нормативами применениям.

Ключевые выводы отчета

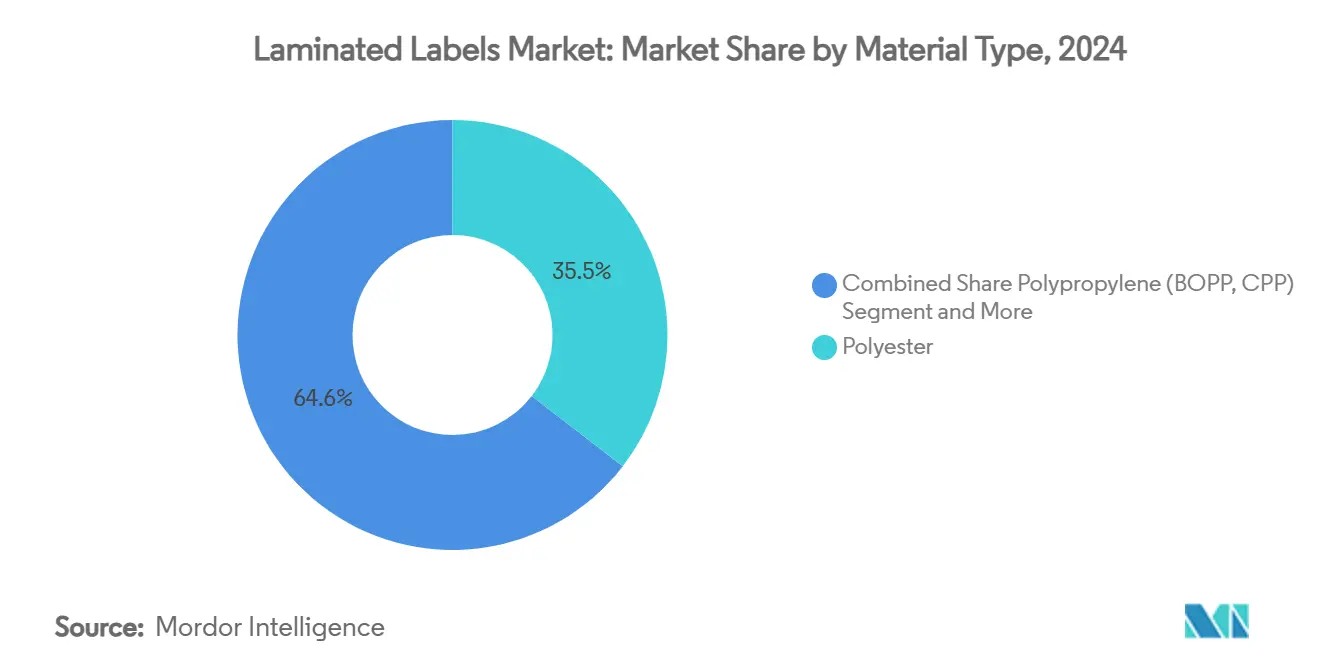

- По типу материала полиэстер лидировал с 35,45% доли рынка ламинированных этикеток в 2024 году; прогнозируется, что полипропилен будет расширяться со среднегодовым темпом роста 7,48% до 2030 года.

- По форме рулонные этикетки занимали 58,35% размера рынка ламинированных этикеток в 2024 году, в то время как листовые этикетки прогнозируются со среднегодовым темпом роста 6,54% до 2030 года.

- По составу лицевые слои занимали 45,45% доли размера рынка ламинированных этикеток в 2024 году; клеи развиваются со среднегодовым темпом роста 7,18%.

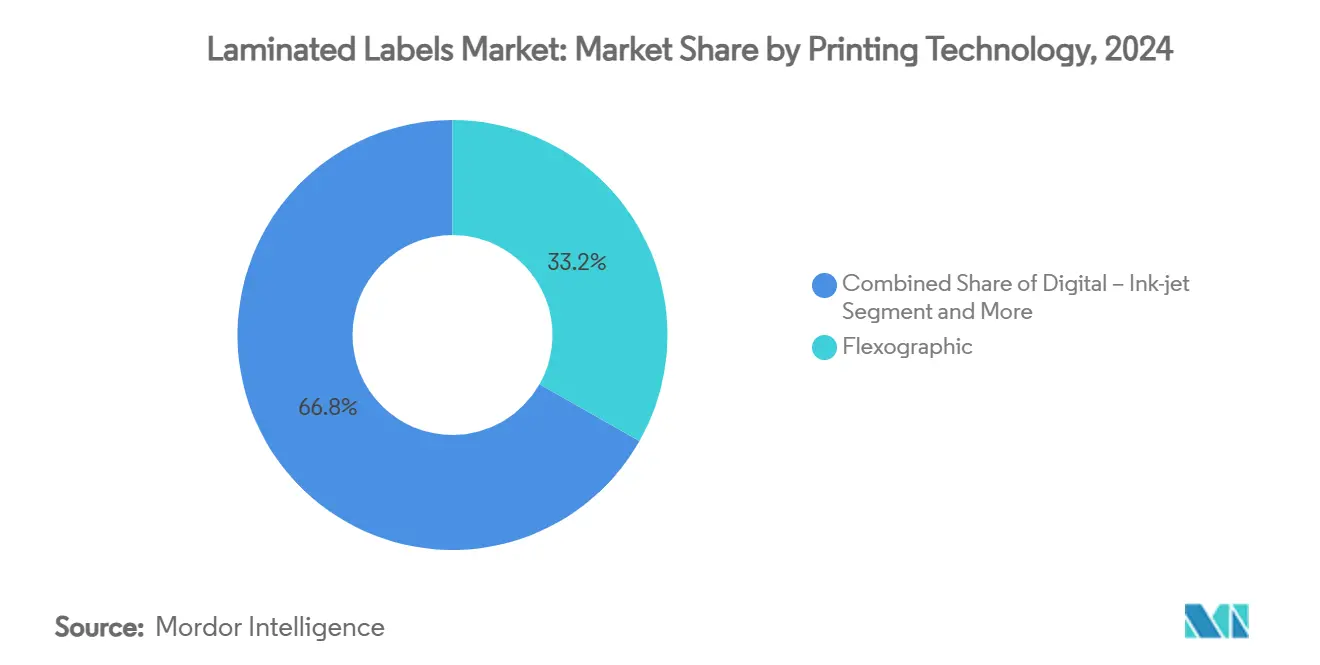

- По технологии печати флексография лидировала с 33,21% доли выручки в 2024 году; струйная печать является самым быстрорастущим сегментом со среднегодовым темпом роста 8,86%.

- По отрасли конечного потребителя продукты питания и напитки составляли 34,87% рынка ламинированных этикеток в 2024 году, тогда как здравоохранение развивается со среднегодовым темпом роста 8,01%.

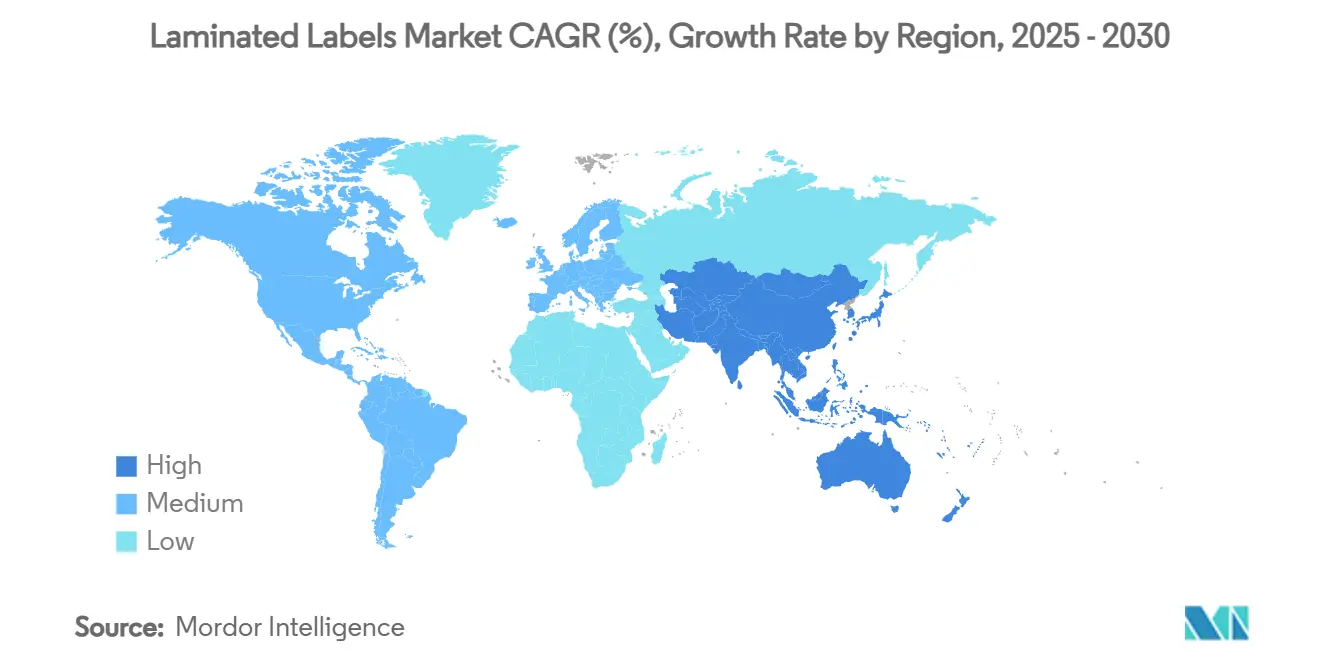

- По географии Азиатско-Тихоокеанский регион контролировал 41,34% рынка ламинированных этикеток в 2024 году; Северная Америка развивается со среднегодовым темпом роста 8,32%.

Тенденции и аналитические данные глобального рынка ламинированных этикеток

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Бум электронной коммерции, стимулирующий долговечные транспортные этикетки | +1.2% | Глобально, сконцентрировано в Северной Америке и АТР | Краткосрочный (≤ 2 лет) |

| Всплеск спроса на упакованные продукты питания и напитки | +1.5% | Глобально, возглавляемый Азиатско-Тихоокеанским регионом | Среднесрочный (2-4 года) |

| Требования по серийной маркировке фармацевтических препаратов | +0.9% | Северная Америка и ЕС, расширение на АТР | Долгосрочный (≥ 4 лет) |

| Принятие безподложечных ламинированных этикеток | +0.7% | Европа и Северная Америка - раннее внедрение | Среднесрочный (2-4 года) |

| Этикетки раскрытия углеродного следа | +0.5% | ЕС первично, Северная Америка вторично | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Бум электронной коммерции, стимулирующий долговечные транспортные этикетки

Растущие объемы онлайн-ритейла подняли интенсивность обработки посылок более чем на 60%, подвергая обычные этикетки температурным перепадам и механическим ударам, которые вызывают расслоение. ASTM D4169-22 теперь требует последовательного тестирования опасностей, побуждая переработчиков разрабатывать подложки, которые остаются приклеенными к гофрокартону на протяжении всех циклов распределения.[1]International Safe Transit Association, "Process Standards," ista.org Цели устойчивости добавляют предварительное условие чистого удаления, чтобы этикетки не нарушали потоки переработки волокна. Безподложечные рулоны, такие как OptiCut WashOff, увеличивают выход этикеток на 50% и сокращают транспортные выбросы, привлекая логистических операторов, отслеживающих углеродный след Scope 3. Переработчики сообщают о на 15-20% более высокой марже на конструкциях, специфичных для электронной коммерции, в то время как цифровая печать позволяет грузоотправителям встраивать коды реального времени для отслеживания и управления возвратами.

Всплеск спроса на упакованные продукты питания и напитки

Городской образ жизни и предпочтения одноразовых порций повышают объемы упакованных продуктов питания, при этом расходы Индии на упаковку растут со среднегодовым темпом роста 26,7%, поскольку бренды привлекают растущих потребителей среднего класса.[2] Cosmo Films, "What Is Metalized Film and Its Different Types," cosmofilms.com FSSAI Индии теперь запрещает толуол в красках, контактирующих с пищей, подталкивая производителей этикеток к химическим составам с низкой миграцией и строгому тестированию миграции. Премиальные линии закусок и напитков хотят металлизированные самоклеящиеся пленки, которые обеспечивают более яркую привлекательность на полке и барьерную защиту. Ламинаты на бумажной основе из партнерств, таких как Saica-Mondelez, нацелены на сокращение первичного пластика на 25% без потери термосвариваемости. Региональная диверсификация поставок, особенно в Азиатско-Тихоокеанском регионе, смягчает риски нарушения и стимулирует новые местные наращивания мощностей.

Требования по серийной маркировке фармацевтических препаратов

Закон о безопасности цепи поставок лекарственных средств обязывает американские упаковки рецептурных препаратов нести уникальные числовые идентификаторы плюс сканируемые штрих-коды согласно 21 CFR 201.25.[3]Food and Drug Administration, "21 CFR 201.25 - Bar Code Label Requirements," ecfr.gov Параллельные правила идентификации устройств в Европе дополнительно требуют защищенных от вскрытия функций, повышая спрос на высокозащищенные ламинированные форматы. Точность серийного кодирования повысила внедрение цифровой струйной печати, поскольку переменные данные должны печататься на производственной скорости без смазывания. Устойчивость добавляет еще один уровень: фармацевтические фирмы теперь предпочитают перерабатываемые лицевые слои, которые все еще принимают скрытые краски и голографические фольги. Глобальное принятие стандартов GS1 направляет многонациональные фармацевтические компании к поставщикам, обладающим международными регуляторными знаниями и многозаводским резервированием.

Принятие безподложечных ламинированных этикеток

Требования по сокращению отходов в Европе и Северной Америке ускоряют внедрение безподложечных решений. AD LinrSave от Avery Dennison дает до 80% больше этикеток на рулон и сокращает CO₂ на 30%. Операторы общественного питания ценят меньшую частоту смены рулонов, в то время как центры посылок ценят более легкие сердечники, которые сокращают транспортные расходы. Однако производство требует точного нанесения силикона и клея для предотвращения заеданий принтера, и устаревшие линии печати и нанесения часто требуют модернизации. Специалисты по оборудованию теперь продают специально построенные аппликаторы для обработки натяжения и выравнивания подачи. Бренды с корпоративными обязательствами по нулевым отходам охотно платят премии за уменьшенный экологический след.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Волатильность цен на сырье | -1.8% | Глобально, остро в регионах, зависимых от нефтехимии | Краткосрочный (≤ 2 лет) |

| Переход к металлизированным фольгам и термоусадочным рукавам | -0.9% | Северная Америка и Европа премиум сегменты | Среднесрочный (2-4 года) |

| Регулирование красок и клеев на основе растворителей | -0.7% | Северная Америка и ЕС первично, расширение глобально | Среднесрочный (2-4 года) |

| Упаковки замкнутого цикла из бумаги, исключающие пластиковые этикетки | -0.4% | Европа первично, Северная Америка вторично | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Волатильность цен на сырье

Прогнозируется, что сырье пропилен превысит 40 центов/фунт к середине 2025 года после рационализации нефтеперерабатывающих заводов, повышая стоимость полиэстеровых и полипропиленовых пленок. Декабрьские контракты 2024 года уже торговались по 35,75 центов, сигнализируя о продолжительной инфляции до 2026 года. Brady Corporation раскрыла скачки цен на сырье как главную причину снижения маржи в финансовом году 2024. Переработчики изучают переработанные или биоосновные смолы, однако объемы остаются низкими, а премии высокими. Многопоставщические стратегии и региональные буферы запасов становятся стандартными сценариями управления рисками.

Переход к металлизированным фольгам и термоусадочным рукавам

Премиальные бренды напитков и средств личной гигиены переходят от традиционных ламинированных этикеток к 360-градусным термоусадочным рукавам, которые обрисовывают сложные бутылки и обеспечивают высокоглянцевую графику. Термоусадочные пленки теперь достигают 65% свободной усадки при 90°C, сохраняя при этом прозрачность во время переработки ПЭТ. По мере развития эффекта масштаба разрыв в стоимости с самоклеящимися сокращается, создавая давление на объемы этикеток в определенных высокооборотных категориях. Цели переработки ЕС, предпочитающие мономатериальные решения, могут дополнительно склонить покупателей упаковки к фольгам или рукавам, которые интегрируются непосредственно в потоки восстановления контейнеров. Цифровые прессы, способные печатать на термоусадочной пленке, усиливают угрозу замещения, обеспечивая кастомизацию на уровне партий, когда-то уникальную для этикеток.

Сегментный анализ

По типу материала: полиэстер преобладает, но полипропилен растет

Полиэстер обеспечил наибольшую долю рынка ламинированных этикеток в 35,45% в 2024 году благодаря химической стойкости, жизненно важной для фармацевтических, химических барабанов и наружного применения. Среднегодовой темп роста полипропилена 7,48% до 2030 года отражает то, что переработчики продуктов питания и напитков принимают его более низкую плотность, более высокий выход и более гладкую поверхность для печати. Правила ЕС, предписывающие 30% переработанного ПЭТ в упаковке к 2030 году, подталкивают покупателей к переработанным лицевым слоям ПЭТ, хотя предложение отстает от спроса, а цены остаются повышенными. Винил продолжает снижаться из-за ограничений REACH на микропластики. Биопленки сегодня являются нишей, но привлекают бренды, стремящиеся к компостируемому или биооснованному месседжингу.

В перспективе требования по переработанному содержанию должны ужесточить доступность полиэстера и поддержать цены, возможно ускоряя темп замещения полипропиленом в чувствительных к стоимости артикулах. Одновременно НИОКР вокруг биооснованного ПЭТ и химически переработанных смол обещают будущие объемы после материализации масштаба. Поставщики, способные квалифицировать переработанные исходные материалы без ущерба для прозрачности или жесткости, захватят долю, поскольку рынок ламинированных этикеток вознаграждает низкоуглеродные следы.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По форме: рулоны сохраняют преимущество скорости, листы обслуживают кастомизацию

Рулонные конфигурации доминировали с 58,35% доли рынка ламинированных этикеток в 2024 году, поскольку автоматизированные аппликаторы в напитках, фармацевтике и логистике зависят от непрерывной подачи полотна. Листовые этикетки, хотя только 41,65%, показывают среднегодовой темп роста 6,54% на фоне цифровых прессов, которые обрабатывают короткие тиражи для крафтовых продуктов питания, косметики и сезонных кампаний. Системы автоматической склейки, такие как Unisplice 413, повысили время работы линии на 10%, усиливая преимущество производительности рулонов.

Листы, однако, позволяют владельцам брендов варьировать иллюстрации по множественным артикулам без инструментов, сокращая отходы запасов. По мере пролиферации микробрендов электронной коммерции спрос на листы будет интенсифицироваться для заказов менее 1000 единиц, где затраты на настройку флексо неприемлемы. Безподложечная технология усиливает привлекательность рулонов, однако модернизация принтеров, требуемая для полотен встык, может изначально ограничить внедрение крупными владельцами парка.

По составу: лицевые слои лидируют, клеи инновируют быстрее всего

Слои лицевого слоя составляли 45,45% выручки рынка ламинированных этикеток в 2024 году, поскольку выбор подложки определяет долговечность, точность печати и эстетику. Клеи, при меньшей базе, ускоряются со среднегодовым темпом роста 7,18%, поскольку водоосновные, УФ и не содержащие растворителей химические составы заменяют формулы N-метилпирролидона, теперь находящиеся под пристальным вниманием EPA. Редизайн разделительных подложек нацелен на возможность переработки, с целью FINAT 75% восстановления подложки к 2025 году, стимулируя интерес к схемам возврата глассина.

Рост в клеях происходит от специальных марок: съемные системы для циклов повторного использования, высокотемпературные варианты для автомобилестроения и смывающиеся версии, которые чисто отделяются в флотационно-осадительных резервуарах ПЭТ. Появляются интегрированные пакеты продуктов, где переработчики совместно оптимизируют лицевой слой, клей и подложку для данного конечного использования, закрепляя лояльность клиентов и маржу.

По технологии печати: флексо доминирует, но цифра мчится вперед

Флексографические прессы сохранили 33,21% доли рынка ламинированных этикеток в 2024 году, поскольку линии напитков, средств личной гигиены и логистики полагаются на высокоскоростной, низкозатратный на единицу выпуск. Струйные системы опережают всех конкурентов со среднегодовым темпом роста 8,86%, поскольку переменные данные, пролиферация артикулов и выполнение точно в срок благоприятствуют переключениям без инструментов. Электрофотография удерживает опору там, где непрозрачность тонера и цветовая точность оправдывают стоимость, такие как вино и косметика.

Гибридные линии, сочетающие флексо деки с цифровыми барами, масштабируются, поскольку владельцы брендов нуждаются в точечном лаке и металлизации наряду с серийными кодами. Глубокая и офсетная печать отступают в средних тиражах, где цифровые точки безубыточности теперь находятся около 5000 погонных метров. Трафаретная печать цепляется за нишевые работы по безопасности и тактильному лаку, которые струйная печать пока не может воспроизвести на скорости.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По отрасли конечного потребителя: продукты питания правят, здравоохранение ускоряется

Продукты питания и напитки захватили 34,87% рынка ламинированных этикеток в 2024 году, движимые законами о прозрачности ингредиентов и требованиями прослеживаемости экспорта. Бумажная трансформация Saica-Mondelez подчеркивает, как бренды сочетают устойчивость со сроком годности. Фармацевтические препараты показывают быстрейший среднегодовой темп роста 8,01%, поскольку временные рамки серийной маркировки DSCSA и EU FMD требуют защищенных от вскрытия, высокоразрешающих кодов. Промышленные этикетки и этикетки электроники полагаются на химическую и термическую стойкость, в то время как средства личной гигиены принимают премиальные фольги для воздействия бренда. Логистические этикетки напрямую выигрывают от пропускной способности электронной коммерции. В течение прогнозного периода премия безопасности здравоохранения плюс расширяющиеся пайплайны биологических препаратов делают его ключевым рычагом роста, но продукты питания остаются якорем объема.

Географический анализ

Азиатско-Тихоокеанский регион занимал 41,34% рынка ламинированных этикеток в 2024 году, поддерживаемый 6% ростом промышленного производства Китая и 12,7% скачком химического производства, который обеспечивает пленочное сырье. Стимулы Индии, связанные с производством, нацелены на 25% вклад ВВП от передового производства к 2025 году, увеличивая внутренний спрос и экспортный потенциал. Многонациональные компании, такие как Amcor, добавили мощности в Гуджарате для обслуживания региональных брендов закусок и средств личной гигиены, подтверждая преимущества масштаба и стоимости региона. Япония и Южная Корея вносят вклад в знания высокоточного покрытия, тогда как Юго-Восточная Азия выигрывает от диверсификации цепочки поставок.

Северная Америка, прогнозируемая со среднегодовым темпом роста 8,32%, движима серийной маркировкой DSCSA, регулированием растворителей EPA и быстрым ростом доставки посылок. Стандарты доставки ASTM и потребительское предпочтение премиальной графики позиционируют регион для добавленной стоимости объемов. Роль Мексики в ниршоринге укрепляется, иллюстрируемая приобретением ProMach's Etiflex, которое расширяет предложения RFID и переменных данных.

Европа поддерживает регуляторное лидерство через Регулирование упаковки и отходов упаковки, обязывая полную возможность переработки к 2028 году и пороги переработанного содержания, которые переформируют материальные меню. Привод переработки подложки FINAT и переход Германии на краски растительного происхождения подчеркивают устойчивость как главный конкурентный рычаг. Восточная Европа может привлечь новые линии покрытия, поскольку западные переработчики ищут низкозатратные, но соответствующие ЕС производственные базы.

Ближний Восток и Африка и Южная Америка вместе формируют меньшую долю рынка ламинированных этикеток, но регистрируют живое поглощение, поскольку переработчики продуктов питания и агроэкспортеры принимают наклейки прослеживаемости. Пробелы в инфраструктуре и валютные колебания пока сдерживают масштаб, хотя локализованное производство может возрасти, поскольку правительства привлекают инвестиции для сокращения импортной зависимости.

Конкурентная среда

Рынок ламинированных этикеток демонстрирует фрагментацию. Avery Dennison показал выручку 8,8 млрд долл. США в 2024 году и продвигает безподложечные инновации, которые сокращают CO₂ на 30% и воду на 40%. CCL Industries сгенерировал 7,245 млрд долл. США и углубил позиции RFID и специальных пленок через поглощения. UPM Raflatac возглавил раскрытие углеродного следа, встраивая данные LCA продукта в котировки.

Импульс приобретений сигнализирует о консолидации: TOPPAN согласился заплатить 1,8 млрд долл. США за термоформованное и гибкое подразделение Sonoco, расширяясь в интегрированные упаковки. Владелец частного капитала One Rock закрыл Constantia Flexibles для построения глобальной платформы в пленках и ламинатах. Технологические входящие фокусируются на гибридных прессах и интеллектуальных этикетках; устаревшие игроки отвечают лицензированием патентов или формированием совместных предприятий для защиты доли.

Арены белого пространства включают этикетки раскрытия углерода, защитные наложения для биологических препаратов и решения доставки без подложки. Патентные заявки вокруг скрытых таггантов и высокоскоростных чернил обеспечивают доказательство устойчивых НИОКР. Региональные специалисты процветают, настраивая клеи для местных климатов или навигируя по страноспецифичным правилам контакта с пищей. В целом, конкуренция зависит от полномочий устойчивости, цифровых возможностей и глобального сервисного покрытия.

Лидеры отрасли ламинированных этикеток

-

Avery Dennison Corporation

-

Coveris Holdings S.A.

-

CCL Industries Inc.

-

Constantia Flexibles Group GmbH

-

3M Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: SATO Group переключил упаковку принтеров с пенопласта на картон, сократив CO₂ на 39% на единицу и исключив 8596 кг пластика ежегодно.

- Апрель 2025: UPM Raflatac начал котировать углеродные следы продуктов, повышая прозрачность закупок.

- Март 2025: ID Technology ProMach купил Etiflex, расширив североамериканские мощности RFID и самоклеящихся материалов.

- Январь 2025: Faller Packaging обеспечил землю в Гебези для нового завода складных коробок и листовок, обслуживающего рост фармацевтики.

- Октябрь 2024: UPM Raflatac запустил безподложечную технологию OptiCut WashOff для многоразовых пластиковых упаковок.

Область применения отчета о глобальном рынке ламинированных этикеток

Ламинированные этикетки используются для оптимального герметизирования базовой этикетки, обеспечивая защиту от механического стресса, погодных воздействий и химических влияний. Основная цель состоит в том, чтобы обеспечить сильную защиту через множественные слои композитных элементов в ламинате. Доступны различные пленки, которые могут улучшить внешний вид как желаемый с оптическими дизайнерскими эффектами.

| Полиэстер |

| Полипропилен (BOPP, CPP) |

| Винил |

| Биоразлагаемые пленки |

| Другой тип материала |

| Рулоны |

| Листы |

| Лицевой слой |

| Клей |

| Разделительная подложка |

| Флексографическая |

| Цифровая - струйная |

| Цифровая - электрофотография |

| Глубокая |

| Офсетная |

| Трафаретная/высокая |

| Продукты питания и напитки |

| Производство и промышленность |

| Электроника и бытовая техника |

| Фармацевтика и здравоохранение |

| Средства личной гигиены и косметика |

| Розничная торговля и логистика |

| Другая отрасль конечного потребителя |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Франция | ||

| Италия | ||

| Испания | ||

| Великобритания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия | ||

| Остальная Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Остальная Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| По типу материала | Полиэстер | ||

| Полипропилен (BOPP, CPP) | |||

| Винил | |||

| Биоразлагаемые пленки | |||

| Другой тип материала | |||

| По форме | Рулоны | ||

| Листы | |||

| По составу | Лицевой слой | ||

| Клей | |||

| Разделительная подложка | |||

| По технологии печати | Флексографическая | ||

| Цифровая - струйная | |||

| Цифровая - электрофотография | |||

| Глубокая | |||

| Офсетная | |||

| Трафаретная/высокая | |||

| По отрасли конечного потребителя | Продукты питания и напитки | ||

| Производство и промышленность | |||

| Электроника и бытовая техника | |||

| Фармацевтика и здравоохранение | |||

| Средства личной гигиены и косметика | |||

| Розничная торговля и логистика | |||

| Другая отрасль конечного потребителя | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Франция | |||

| Италия | |||

| Испания | |||

| Великобритания | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия | |||

| Остальная Азиатско-Тихоокеанский регион | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Остальная Африка | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная Южная Америка | |||

Ключевые вопросы, на которые отвечает отчет

Каков текущий размер рынка ламинированных этикеток?

Размер рынка ламинированных этикеток достиг 36,5 млрд долл. США в 2025 году и прогнозируется вырасти до 48,3 млрд долл. США к 2030 году.

Какой регион растет быстрее всего на рынке ламинированных этикеток?

Северная Америка показывает самый высокий рост, регистрируя среднегодовой темп роста 8,32% до 2030 года благодаря строгим законам серийной маркировки и спросу на премиальную упаковку.

Почему безподложечные ламинированные этикетки набирают обороты?

Они обеспечивают до 80% больше этикеток на рулон, снижают выбросы CO₂ примерно на 30% и сокращают затраты на утилизацию, делая их привлекательными для логистических и общественно-питательных пользователей.

Какой материал наиболее используется в ламинированных этикетках сегодня?

Полиэстер лидирует с 35,45% долей рынка из-за своей химической стойкости и размерной стабильности.

Последнее обновление страницы: