Размер и доля рынка страхования имущества и от несчастных случаев Японии

Анализ рынка страхования имущества и от несчастных случаев Японии от Mordor Intelligence

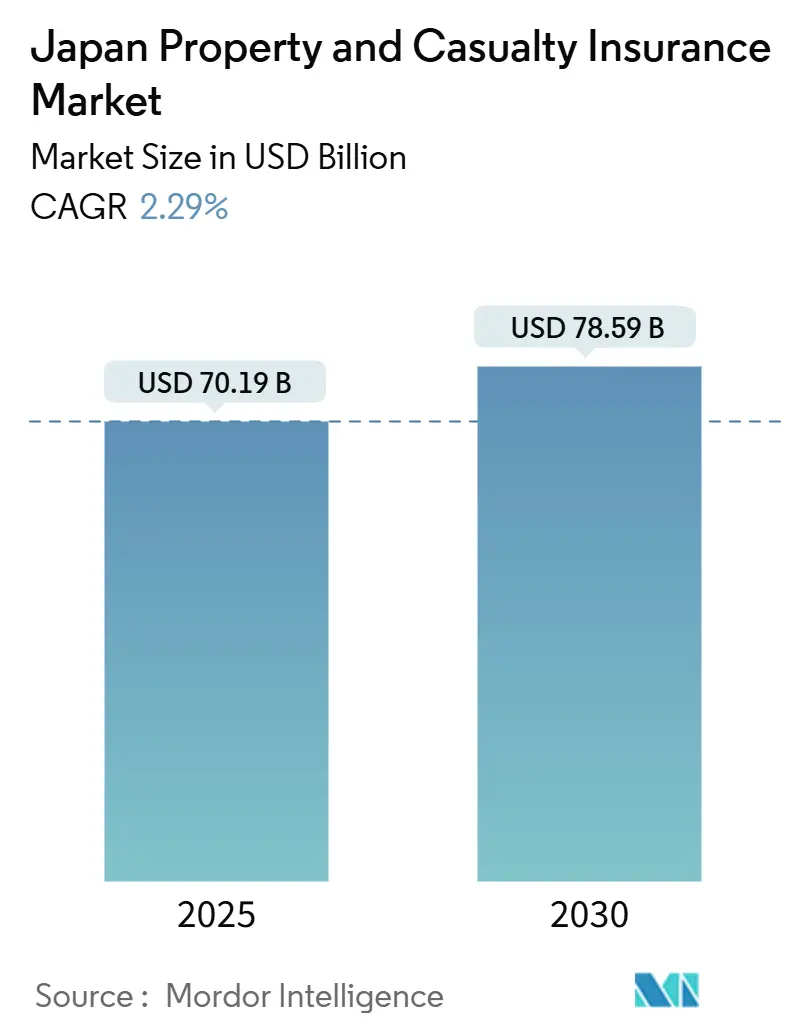

Рынок страхования имущества и от несчастных случаев Японии достиг 70,19 млрд долл. США в 2025 году и, по прогнозам, вырастет до 78,59 млрд долл. США к 2030 году, что соответствует CAGR 2,29%. Даже при умеренном росте выручки сектор перекалибруется вокруг трех взаимосвязанных сил: реформ достаточности капитала, подверженности катастрофам, связанным с климатом, и быстрой цифровизации дистрибуции. Режим платежеспособности на основе экономической стоимости Агентства финансовых услуг заставляет страховщиков переоценивать перекрестные пакеты акций по рыночной стоимости, пересматривать уровни перестрахования и направлять избыточный капитал в технологии, которые повышают точность андеррайтинга.

Повышенная частота тайфунов и землетрясение на полуострове Ното в 2024 году вновь вызвали спрос на страхование имущества и покрытие прерывания бизнеса, одновременно ускоряя улучшения моделей рисков, которые используют данные о опасностях высокого разрешения. Между тем, молодые потребители и заботящиеся о бюджете МСП стекаются к прямым платформам, заставляя действующих игроков совершенствовать омниканальные стратегии, которые сохраняют личные консультации для сложных продуктов. В результате рынок страхования имущества и от несчастных случаев Японии переходит от масштабной эффективности к аналитической точности и росту с низким уровнем капитала, даже несмотря на то, что демографические препятствия сдерживают расширение основных премий.

Ключевые выводы отчета

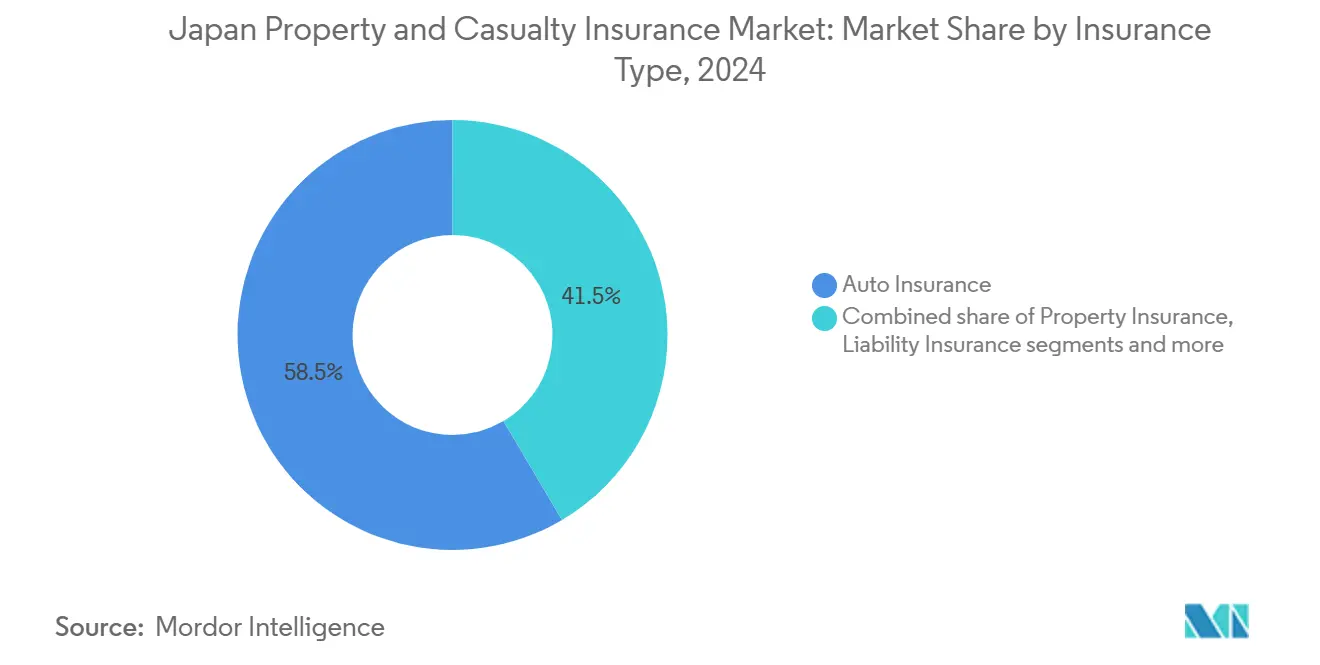

- По типу страхования автострахование лидировало с 58,5% доли рынка страхования имущества и от несчастных случаев Японии в 2024 году; морское, авиационное и транзитное страхование прогнозируется к росту с CAGR 14,40% до 2030 года.

- По каналу дистрибуции агентская сеть контролировала 44,2% доли рынка страхования имущества и от несчастных случаев Японии в 2024 году, в то время как прямые онлайн-продажи развиваются с CAGR 13,43%.

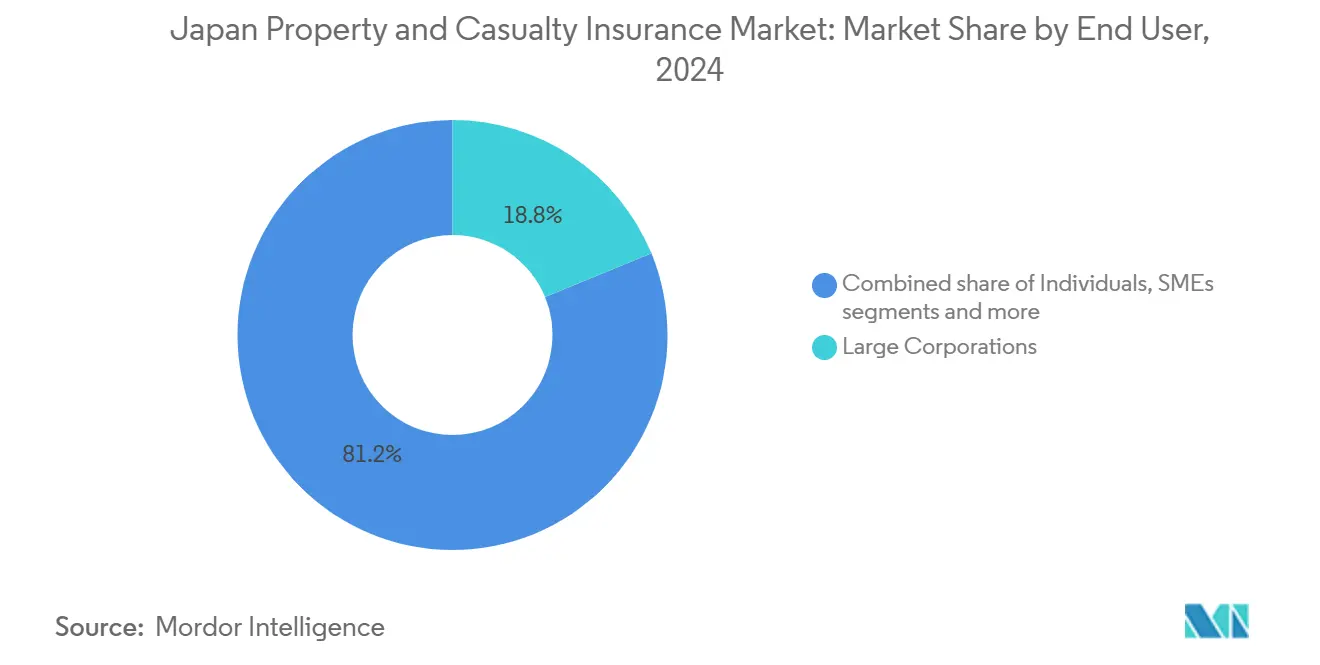

- По конечному пользователю крупные корпорации занимали 18,8% размера рынка страхования имущества и от несчастных случаев Японии в 2024 году; МСП прогнозируются к росту с CAGR 12,14% между 2025 и 2030 годами.

- По регионам Канто составлял 36,4% размера рынка страхования имущества и от несчастных случаев Японии в 2024 году, тогда как Кюсю-Окинава планируется зарегистрировать CAGR 5,30% к 2030 году.

Тенденции и инсайты рынка страхования имущества и от несчастных случаев Японии

Анализ влияния драйверов

| Драйвер | (~) % влияние на CAGR прогноза | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Увеличение частоты и серьезности потерь от тайфунов | +0.8% | Общенациональный; пики в Кюсю-Окинаве и побережье Канто | Средний срок (2-4 года) |

| Старение населения, стимулирующее спрос на защиту активов | +0.4% | Общенациональный; острее в сельских префектурах | Долгий срок (≥ 4 лет) |

| Регулятивные реформы капитала (FSA ESR, ICS 2.0), продвигающие передачу рисков | +0.6% | Общенациональный; высший в страховщиках базирующихся в Токио | Короткий срок (≤ 2 лет) |

| Рост автомобилизации и внедрения электромобилей | +0.3% | Городские центры, особенно Канто и Кансай | Средний срок (2-4 года) |

| Спрос МСП на киберстрахование на фоне цифровизации | +0.2% | Технологические хабы общенационально | Короткий срок (≤ 2 лет) |

| Встроенное страхование в экосистемы умных домов / электронной коммерции | +0.1% | Города первого уровня | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Увеличение частоты и серьезности потерь от тайфунов

Опасности, связанные с тайфунами, переопределяют базовые предположения о катастрофах на рынке страхования имущества и от несчастных случаев Японии, даже несмотря на то, что современные строительные нормы снизили абсолютное количество исков. Тайфун Шаншань 2024 года вызвал выплаченные убытки менее 1 млрд долл. США, однако подверженность поймам выявила уязвимости, которые страховщики недооценивали. Параллельные стрессы возникли после землетрясения на полуострове Ното, где застрахованные убытки приблизились к 6 млрд долл. США. В ответ FSA подтолкнуло страховщиков к интеграции мульти-рисковых стохастических моделей и к уступке более высоких слоев глобальным перестраховщикам, защищая маржи платежеспособности при сдерживании скачков тарифов для домохозяйств[1]Tokio Marine Holdings, "FY2025 Results Presentation," tokiomarinehd.com Источник: Sompo International, "Reorganisation of Global Business Segments," sompo-intl.com.

Стареющее население стимулирует спрос на защиту активов.

Демографическая ситуация Японии с преобладанием пожилых людей меняет состав портфеля, а не сокращает его. Пожилые страхователи концентрируются в городских кондоминиумах и предпочитают более широкое покрытие рисков, более высокие лимиты и дополнительные услуги, такие как ответственность за телемедицину и консультации по здоровому образу жизни[2]Sompo Holdings, "Capital and Business Alliance with RIZAP GROUP," sompo-hd.com. Альянс Sompo Holdings 2024 года с RIZAP встраивает данные мониторинга здоровья в полисы страхования имущества, иллюстрируя, как страховщики могут кросс-продавать превентивные услуги, которые привлекают состоятельных пенсионеров. Эти гибридные предложения повышают премии за полис, даже когда абсолютное количество жилищ снижается за пределами мегаполисов.

Регулятивные реформы капитала (FSA ESR, ICS 2.0) продвигают передачу рисков.

Полное развертывание структуры платежеспособности на основе экономической стоимости в 2026 году катализировало структурные изменения. Страховщики с исторически большими портфелями акций теперь должны держать дополнительный капитал против рыночных колебаний, стимулируя переход к перестрахованию и связанным со страхованием ценным бумагам, которые высвобождают рисковый капитал. Подача MS&AD в 2025 году показала 30-процентное улучшение коэффициента платежеспособности после ретроцессии пикового риска землетрясения перестраховщикам, базирующимся на Бермудах. Реформа также стимулирует международную диверсификацию, поскольку недомашние риски несут более низкие концентрационные сборы.

Спрос МСП на киберстрахование на фоне цифровизации

Государственные субсидии, продвигающие внедрение облачных технологий, в сочетании с всплеском инцидентов с программами-вымогателями, привели к двузначному росту премий в киберстраховании для МСП. Этот рост подчеркивает растущий спрос на индивидуальные страховые решения в сегменте МСП. В феврале 2024 года Aioi Nissay Dowa представила расширение ответственности генеративного ИИ, закрывая критический пробел в покрытии для более мелких фирм, использующих чат-боты или инструменты больших языковых моделей[3]PR Times Editors, "SBI Insurance and MS&AD InterRisk Develop Hail Prediction Model," prtimes.jp. Расширение отражает растущую потребность в специализированном покрытии по мере того, как предприятия все больше внедряют передовые технологии. Хотя проблемы остаются из-за ограниченных исторических данных об убытках, внедрение ценообразования на основе использования и комплексных услуг реагирования на инциденты облегчает обеспокоенность покупателей.

Анализ влияния ограничений

| Ограничение | (~) % влияние на CAGR прогноза | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Продолжительные ультранизкие процентные ставки сжимают доходность инвестиций | -0.5% | Общенациональный | Долгий срок (≥ 4 лет) |

| Насыщенный рынок, подпитывающий ценовую конкуренцию | -0.3% | Городские рынки | Средний срок (2-4 года) |

| Обезлюдивание сельских районов, сокращающее портфели недвижимости | -0.2% | Тохоку, Сикоку, другие сельские районы | Долгий срок (≥ 4 лет) |

| InsurTech прямых продаж потребителям каннибализирует маржи агентов | -0.1% | Города первого уровня | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Продолжительные ультранизкие процентные ставки сжимают доходность инвестиций.

Несмотря на постепенное ужесточение Банка Японии, доходность 10-летних облигаций все еще колеблется ниже 1,5%. Эта тенденция снижает инвестиционный доход, который когда-то обеспечивал буфер против волатильности андеррайтинга. Хотя заметен сдвиг портфелей в сторону зарубежных кредитов и альтернативных активов, матрица рисковых сборов FSA налагает штрафы за избыточную неликвидность. Пытаясь противодействовать снижению доходности, страховщики теперь делают акцент на доходах на основе комиссий, особенно от услуг инженерии рисков и управления претензиями. Однако проблема заключается в исполнении, поскольку существует нехватка персонала, обладающего необходимым опытом в области науки о данных, что может помешать успешной реализации этих стратегий.

InsurTech прямых продаж потребителям каннибализирует маржи агентов

Покрытие путешествий Buy-Now-Pay-Later от Smartpay 2025 года в сотрудничестве с Chubb демонстрирует потенциал встроенного страхования. Это сигнализирует о переходе к интеграции в точке продажи, отходя от традиционных, бумажных агентских рабочих процессов. Несмотря на эту тенденцию, агентский канал остается надежным, обрабатывая 44,2% премий. Это во многом обусловлено пожилыми потребителями, которые все еще отдают предпочтение личным консультациям и персонализированным взаимодействиям. В результате большинство страховщиков принимают модель hub-and-spoke: используя цифровые платформы для простых автопродлений, полагаясь на человеческих консультантов для более сложных потребностей, таких как недвижимость, подверженная катастрофам, и коммерческие мультилинейные счета.

Сегментный анализ

По типу страхования: доминирование автострахования сталкивается с нарушением со стороны электромобилей

Автопокрытие генерировало 58,5% размера рынка страхования имущества и от несчастных случаев Японии в 2024 году на основе обязательной ответственности и стабильного автопарка. Электромобили и автономное вождение переопределяют распределение ответственности между водителями, поставщиками программного обеспечения и OEM, побуждая к предварительным обновлениям формулировок полисов. Личные линии остаются двигателем объема, но рост электронной коммерции на основе логистики расширяет подверженность коммерческого автопарка. На противоположном конце спектра рисков морское, авиационное и транзитное страхование, хотя и имея небольшую базу, находится на пути к CAGR 14,40%, самому резкому на рынке страхования имущества и от несчастных случаев Японии, поскольку обязательные законы об уведомлении о нарушениях и гранты на миграцию в облако оставляют МСП мало выбора, кроме как передавать киберриски. Линии страхования имущества, морского, авиационного, транзитного и ответственности продолжают полагаться на производственную и торговую мощь Японии, хотя климатическая волатильность и надзор за управлением, основанным на ESG, подталкивают средние значения возмещения выше.

Эффекты второго порядка каскадируются через актуарное ценообразование. Внедрение электромобилей снижает частоту незначительных столкновений, но увеличивает среднюю серьезность претензий, связанных с батареями, тестируя традиционные треугольники убытков. Кроме того, атаки программ-вымогателей, которые парализуют цепи поставок, имеют последствия для покрытия условного прерывания бизнеса. По мере развития этих рисков перестраховщики требуют более детальную телематику и метрики кибербезопасности перед расширением агрегированной мощности, встраивая процедуры обмена данными, которые дополнительно трансформируют рабочие процессы андеррайтинга на рынке страхования имущества и от несчастных случаев Японии.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналу дистрибуции: агентские сети под цифровым давлением

Агентская сеть остается ключевой, однако ее 44,2%-ная доля рынка страхования имущества и от несчастных случаев Японии постепенно снижается с каждым циклом продления. Ослабление связей капитала кейрецу разрушает давние лояльности и открывает пространство для цифровых независимых брокеров. Покупка Mitsui Sumitomo Card в 2024 году 70% Nexsol ознаменовала переход к мульти-перевозчиковым профессиональным агентствам, которые используют CRM-аналитику для дополнительных продаж мультилинейных пакетов. Напротив, прямые онлайн-каналы, растущие с CAGR 13,43%, используют более низкие затраты на привлечение для привлечения чувствительных к ценам молодых водителей и владельцев микробизнеса. Банкострахование использует концентрированную банковскую сеть Японии для кросс-продаж, в то время как схемы аффинити с платформами электронной коммерции предвещают экосистему, где страхование покупается, а не продается, внутри нестраховых путешествий.

Операционная экономика подчеркивает разделение. Перевозчики платят агентам в среднем 12% комиссии по автолиниям; прямые порталы сокращают это до эквивалентных 3% маркетинговых расходов. Тем не менее, сложные риски, от кондоминиумов, подверженных землетрясениям, до многонациональных программ ответственности, все еще полагаются на человеческий опыт. Возникающая гибридная игра сшивает робо-советы для простых продуктов с человеческими консультантами по рискам для высокосерьезных экспозиций, смесь, предназначенная для сохранения удовлетворенности клиентов при снижении единичных затрат на рынке страхования имущества и от несчастных случаев Японии.

По конечному пользователю: сегмент МСП стимулирует внедрение киберстрахования

Крупные корпорации внесли 18,8% объема премий 2024 года, но их подробные требования к инженерии рисков и многонациональные следы придают несоразмерное влияние на инновации продуктов. Экологические, социальные и управленческие карточки и усиленные судебные разбирательства по цепи поставок приводят к более богатой формулировке для ответственности директоров и должностных лиц, торгового кредита и параметрических покрытий катастроф. Тем не менее, рост импульса остается за МСП, чей CAGR 12,14% превосходит любую другую когорту покупателей в индустрии страхования имущества и от несчастных случаев Японии. По мере того как государственные платформы оцифровывают налоговую подачу и закупки, малые фирмы сталкиваются со строгими мандатами по защите данных и, таким образом, тяготеют к комплексным покрытиям кибер-плюс-прерывание бизнеса.

Ценовая чувствительность остается острой, поэтому появляются микросегментированные модели ценообразования, основанные на данных POS-транзакций, телеметрии безопасности конечных точек и частоте резервного копирования в облаке. Индивидуальные потребители продолжают доминировать в абсолютном количестве полисов через обязательное авто и растущие покрытия землетрясений, но премия на душу населения выравнивается. Спрос государственного сектора остается стабильным, в основном связанным с обновлением инфраструктуры и ответственностью за муниципальные коммунальные услуги, генерируя предсказуемые, но низкомаржинальные потоки доходов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По региону: концентрация Канто встречает рост Кюсю

В 2024 году только Канто составлял 36,40% размера рынка страхования имущества и от несчастных случаев Японии, отражая его вес ВВП. Концентрация корпоративных штаб-квартир и высокоценной недвижимости Токио усиливает риск агрегации землетрясений, заставляя страховщиков развертывать передовые вероятностные модели землетрясений и многоступенчатые башни перестрахования. Однако расширение премий ограничено интенсивной ценовой конкуренцией среди большой тройки групп. Кюсю-Окинава, записывающий CAGR 5,30% до 2030 года, выигрывает от инвестиций в полупроводниковые заводы и строительства возобновляемой энергии, которые требуют специалистского инженерного покрытия. Его подверженное тайфунам побережье стимулирует внедрение параметрических полисов скорости ветра, нишу, где международные перестраховщики тесно сотрудничают с отечественными центами.

Логистические коридоры Кансая и роль Осаки как вторичного финансового хаба подкрепляют надежные морские линии и линии ответственности, в то время как агро-туристическая смесь Хоккайдо порождает индексированные по погоде покрытия сельскохозяйственных культур и продукты ответственности за гостеприимство. Сельские префектуры по Тохоку и Сикоку борются с обезлюдиванием, сокращающимися подсчетами жилищ и стареющими страхователями, заставляя страховщиков рационализировать агентские следы и экспериментировать с моделями обслуживания mobile-first для поддержания присутствия в малонаселенных городах на рынке страхования имущества и от несчастных случаев Японии.

Географический анализ

Региональные премиальные пулы отслеживают экономическую географию и матрицу опасностей Японии. Канто, с его плотной городской инфраструктурой, остается эпицентром корпоративной передачи рисков и имеет наибольшую концентрацию высотной экспозиции землетрясений. Стратегии игроков там зависят от контроля агрегации катастроф, детального зонирования наводнений и триажа претензий в реальном времени через дроны и спутниковые изображения. Предложение Токио стать глобальным финансовым хабом также привлекает специализированных андеррайтеров в местные филиалы, создавая более глубокий спрос на факультативное перестрахование.

Повествование роста Кюсю-Окинавы закреплено во въездном туризме, изготовлении полупроводников и проектах возобновляемой энергии, каждый из которых порождает отдельные страховые потребности от задержки запуска до экологической ответственности. Его более высокая частота тайфунов мотивирует страховщиков оценивать ветровые риски с данными метеостанций километрового масштаба, что приводит к дифференциации премий вплоть до муниципального уровня. Кансай использует кластер FinTech Осаки для пилотирования схем авто на основе использования и встроенных кибер-полисов МСП, одновременно используя портовую активность для морских корпусных линий и линий запасов-прохождения. Северное Хоккайдо подвержено экстремальным зимним бурям и возникающим рискам лесных пожаров, что стимулирует развитие параметрических покрытий снегопада и лесного хозяйства.

Баланс регионов - Чубу, Чугоку, Сикоку и Тохоку - показывает приглушенный рост, но стабильные коэффициенты удержания. Сельское сокращение урезает подсчет имущества, но обновления инфраструктуры, связанные с проектами декарбонизации, создают карманы инженерного риска. Игроки также исследуют микропокрытия в стиле взаимопомощи, чтобы сохранить экономическую жизнеспособность рынков низкой плотности, демонстрируя адаптивную дистрибуцию на рынке страхования имущества и от несчастных случаев Японии.

Конкурентный ландшафт

Три конгломерата - Tokio Marine, MS&AD и Sompo - контролировали близко к большинству выписанных премий в 2024 году, придавая рынку страхования имущества и от несчастных случаев Японии один из самых высоких коэффициентов концентрации в мире. Эта олигополия исторически поддерживала дисциплинированное ценообразование и использовала массивные сети обработки претензий для сдерживания входа. Регулятивные расследования сговора на торгах по корпоративным флотским счетам в 2024 году побудили к формальным планам улучшения, однако отраслевые прибыли остались устойчивыми, поскольку страховщики быстро оцепили пострадавшие бизнес-линии.

Технология - новое поле битвы. AI-ассистированный портал претензий Tokio Marine сокращает среднее урегулирование автопретензий до 4,3 дня, в то время как капитальный ремонт платформы данных MS&AD на 5 млрд долл. США нацелен на прогностический андеррайтинг в коммерческих линиях. Меньшие игроки, такие как SBI Insurance, используют нишевую аналитику, например, решение прогнозирования града 2025 года, которое отправляет текстовые сообщения страхователям перед сильными бурями, чтобы завоевать долю в прямых личных линиях. Международная экспансия компенсирует демографическое торможение внутри страны: MS&AD выделил 4,44 млрд долл. США на североамериканские приобретения, а Sompo выделил отдельное подразделение глобального перестрахования в 2025 году. На фоне этого перестраховщики наблюдают за снижением коэффициентов сессий, поскольку правила капитала подталкивают цедентов к катастрофическим облигациям и обеспеченным квотным долям, вводя внешних инвесторов в стек рисков рынка страхования имущества и от несчастных случаев Японии.

Культурно укоренившаяся личная дистрибуция замедляет разрушительные insurtech, однако пилотные проекты встроенного страхования с электронной коммерцией и платформами мобильности указывают на постепенный поворот. Поэтому топ-страховщики партнерствуют, а не сопротивляются: Sompo инвестирует в IoT-датчики утечек для программ умных домов, Tokio Marine поддерживает предприятия мобильность-как-сервис, а MS&AD строит блокчейн-сертификаты груза для экспортеров. Эти шаги иллюстрируют стратегический переход от чистых носителей рисков к оркестраторам платформ, способным монетизировать данные и партнерства в экосистеме.

Лидеры индустрии страхования имущества и от несчастных случаев Японии

-

MS&AD Insurance Group Holdings, Inc

-

Tokio Marine & Nichido Fire Insurance Co., Ltd.

-

Sompo Holdings Inc.

-

Rakuten General Insurance Co., Ltd.

-

Nisshin Fire & Marine Insurance Co., Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Апрель 2025: MS&AD Insurance Group обнародовала планы инвестировать до 4,44 млрд долл. США в Северную Америку и объединить Mitsui Sumitomo Insurance с Aioi Nissay Dowa к апрелю 2027 года.

- Апрель 2025: SBI Insurance и MS&AD InterRisk запустили первую в Японии модель прогнозирования ущерба от града для прямого покрытия, используя исторические данные об убытках и радарные каналы реального времени.

- Март 2025: Smartpay и Chubb представили встроенное туристическое страхование на кассах Buy-Now-Pay-Later, нацеленное на цифровых потребителей.

- Февраль 2025: Sompo Holdings создала выделенные подразделения перестрахования имущества и от несчастных случаев и благополучия для улучшения распределения капитала и кросс-продаж услуг здоровья.

- Декабрь 2024: Nippon Life согласилась приобрести Resolution Life за 8,2 млрд долл. США, расширяя зарубежную страховую экспозицию.

Объем отчета о рынке страхования имущества и от несчастных случаев Японии

Страхование имущества и от несчастных случаев (также известное как P&C страхование) - это виды покрытия, которые помогают защитить вас и ваше имущество. Страхование от несчастных случаев означает, что полис включает покрытие ответственности, помогающее защитить вас, если вы признаны юридически ответственным за несчастный случай, который причиняет травмы другому лицу или ущерб имуществу другого лица.

Полный фоновый анализ японского рынка страхования имущества и от несчастных случаев включает оценку родительского рынка, возникающие тенденции по сегментам и региональные рынки. Значительные изменения в динамике рынка и обзор рынка также освещены в отчете.

Рынок страхования имущества и от несчастных случаев Японии сегментирован по типу страхования (страхование имущества, автострахование и другие типы страхования) и каналу дистрибуции (прямые продажи, агенты, банки и другие каналы дистрибуции).

| Страхование имущества | Жилая недвижимость |

| Коммерческая и промышленная недвижимость | |

| Автострахование | Личное авто |

| Коммерческое авто | |

| Страхование ответственности | |

| Морское, авиационное и транзитное страхование | |

| Личные несчастные случаи и разные виды ответственности | |

| Другие линии P&C |

| Прямые продажи (онлайн и колл-центры) |

| Агентская сеть |

| Банкострахование |

| Брокеры |

| Партнерства по аффинити и встроенные |

| Другие каналы |

| Физические лица |

| МСП |

| Крупные корпорации |

| Правительство и государственный сектор |

| Хоккайдо |

| Тохоку |

| Канто |

| Чубу |

| Кансай |

| Чугоку |

| Сикоку |

| Кюсю-Окинава |

| Сегментация по типу страхования | Страхование имущества | Жилая недвижимость |

| Коммерческая и промышленная недвижимость | ||

| Автострахование | Личное авто | |

| Коммерческое авто | ||

| Страхование ответственности | ||

| Морское, авиационное и транзитное страхование | ||

| Личные несчастные случаи и разные виды ответственности | ||

| Другие линии P&C | ||

| Сегментация по каналу дистрибуции | Прямые продажи (онлайн и колл-центры) | |

| Агентская сеть | ||

| Банкострахование | ||

| Брокеры | ||

| Партнерства по аффинити и встроенные | ||

| Другие каналы | ||

| Сегментация по конечному пользователю | Физические лица | |

| МСП | ||

| Крупные корпорации | ||

| Правительство и государственный сектор | ||

| Сегментация по региону | Хоккайдо | |

| Тохоку | ||

| Канто | ||

| Чубу | ||

| Кансай | ||

| Чугоку | ||

| Сикоку | ||

| Кюсю-Окинава | ||

Ключевые вопросы, на которые отвечает отчет

Каков текущий размер рынка страхования имущества и от несчастных случаев Японии?

Размер рынка страхования имущества и от несчастных случаев Японии составил 70,19 млрд долл. США в 2025 году и, по прогнозам, достигнет 78,59 млрд долл. США к 2030 году.

Какой сегмент быстрее всего расширяется на рынке страхования имущества и от несчастных случаев Японии?

Кибер и техно-E&O линии растут с CAGR 14,40% до 2030 года, отражая повышенное осознание цифровых рисков среди МСП.

Насколько концентрирован рынок страхования имущества и от несчастных случаев Японии?

Три конгломерата - Tokio Marine, MS&AD и Sompo - контролируют близко к 90% премий, придавая сектору высокий показатель концентрации 9.

Почему регулятивные реформы капитала значимы для японских страховщиков?

Правила платежеспособности на основе экономической стоимости FSA требуют оценки активов по рыночной стоимости, подталкивая страховщиков использовать перестрахование и связанные со страхованием ценные бумаги для оптимизации капитала.

Какой канал дистрибуции набирает импульс?

Прямые онлайн-платформы растут с CAGR 13,43%, поскольку молодые потребители и МСП ищут прозрачное ценообразование и встроенные страховые опции.

Какой региональный рынок прогнозируется расти быстрее всего?

Кюсю-Окинава планируется показать CAGR 5,30% к 2030 году, стимулируемый инвестициями в полупроводники, проектами возобновляемой энергии и спросом на гостеприимство, обусловленным туризмом.

Последнее обновление страницы: