Анализ рынка строительства ЦОД в Японии

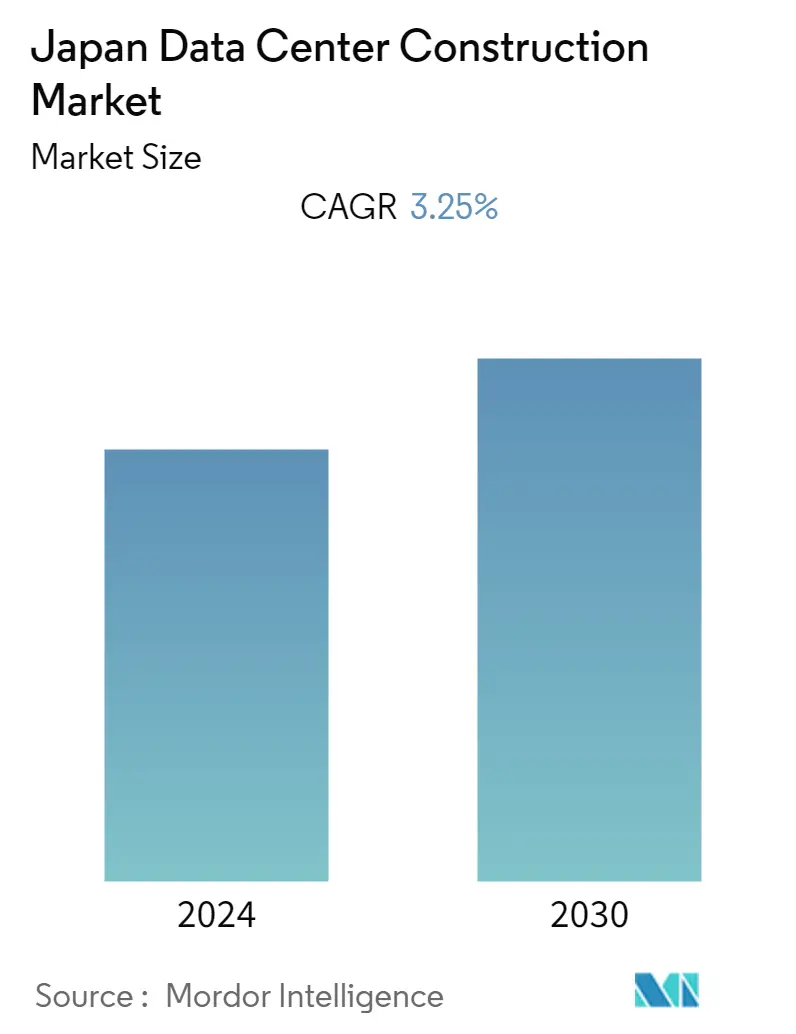

Прогнозируется, что среднегодовой темп роста японского рынка строительства центров обработки данных составит 3,25% в течение следующих 5 лет. В стране расположено 207 дата-центров, занимающих третье место в Азиатско-Тихоокеанском регионе. Спрос на новые центры обработки данных в стране можно объяснить ростом генерации необработанных данных благодаря широкомасштабному внедрению облачных вычислений, Интернета вещей (IoT) и искусственного интеллекта (ИИ).

- Япония планирует достичь углеродной нейтральности к 2050 году. Во время пандемии правительство Японии должно было субсидировать 50% затрат на строительство новых центров обработки данных с нулевым уровнем выбросов углерода и модернизацию существующих объектов в рамках новой инициативы стоимостью 7,3 млрд долларов США по инновациям в отрасли и сокращению выбросов углерода.

- Сократить выбросы углекислого газа и количество энергии, используемой центром обработки данных, которая в основном требуется для поддержания оптимальной для сервера температуры. Япония планирует построить больше новых объектов в своих более холодных регионах. Такие усилия правительства подталкивают к строительству зеленых дата-центров в более холодных регионах.

- Внедрение технологии 5G в стране является одним из значимых факторов, определяющих спрос на строительство дата-центров в стране. Такие компании, как Rakuten, NTT Docomo, KDDI и другие, уже запустили услуги мобильной связи 5G, охватывающие различные префектуры страны.

- Кроме того, ожидается, что влияние периферийных вычислений на строительство центров обработки данных будет значительным. Такие сбои снижают зависимость от малых и средних гипермасштабируемых центров обработки данных в течение прогнозируемого периода.

- Пандемия COVID-19 увеличила внедрение облачных технологий и потребность в цифровых сервисах, таких как видеоконференции, что привело к необходимости в новых центрах обработки данных. Кроме того, компания Lendlease Data Centre Partners (LLDCP) рассчитывает завершить строительство дата-центра, расположенного в Большом Токио, к 2024 году. Объект расположен на участке площадью около 33 000 кв. м общей площадью более 60 000 кв. м. Дата-центр был построен для удовлетворения растущего спроса на цифровые услуги в условиях COVID-19.

Тенденции рынка строительства ЦОД в Японии

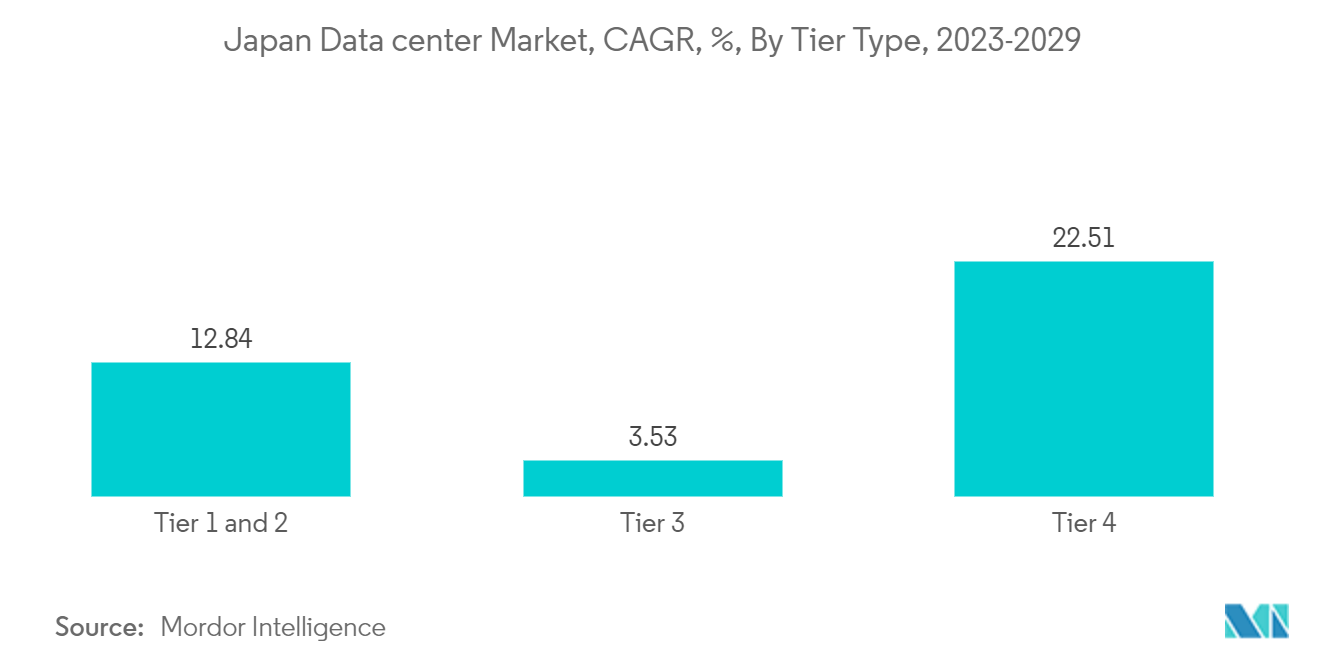

Tier 3 — самый большой тип Tier

- Малые и средние предприятия в основном предпочитают центры обработки данных уровня 3 из-за их гораздо более совершенных решений по защите от избыточности. Наблюдается значительный скачок аптайма по сравнению с уровнем 2, при этом уровень 3 предлагает годовое время безотказной работы 99,982%. Ожидается, что сегмент вырастет с 1 300 МВт в 2022 году до более чем 1 900 МВт к 2029 году, при этом среднегодовой темп роста составит 5,51%. Эти дата-центры в основном выбирают крупные компании.

- Объекты уровня Tier-4 являются следующими наиболее предпочтительными центрами обработки данных для крупных предприятий из-за их производительности, меньшего времени простоя и 99,99% времени безотказной работы. Тем не менее, большинство объектов по-прежнему отдают предпочтение дата-центрам уровня tier-3 из-за их долгосрочной финансовой и операционной устойчивости. Tier 3 является наиболее распространенным стандартом в отрасли. Тем не менее, ожидается, что темпы роста для объектов тир-4 будут наибольшими.

- Центры обработки данных 1-го и 2-го уровней наименее предпочтительны из-за более высокой продолжительности простоя и низкого уровня избыточности, но начинающие компании обычно предпочитают именно эти центры обработки данных. Однако в Японии начинающие компании также отдают предпочтение дата-центрам уровня tier-3. В настоящее время в Японии нет объектов, сертифицированных по уровням Tier 1 и Tier 2, и ожидается, что эта тенденция сохранится в течение прогнозируемого периода.

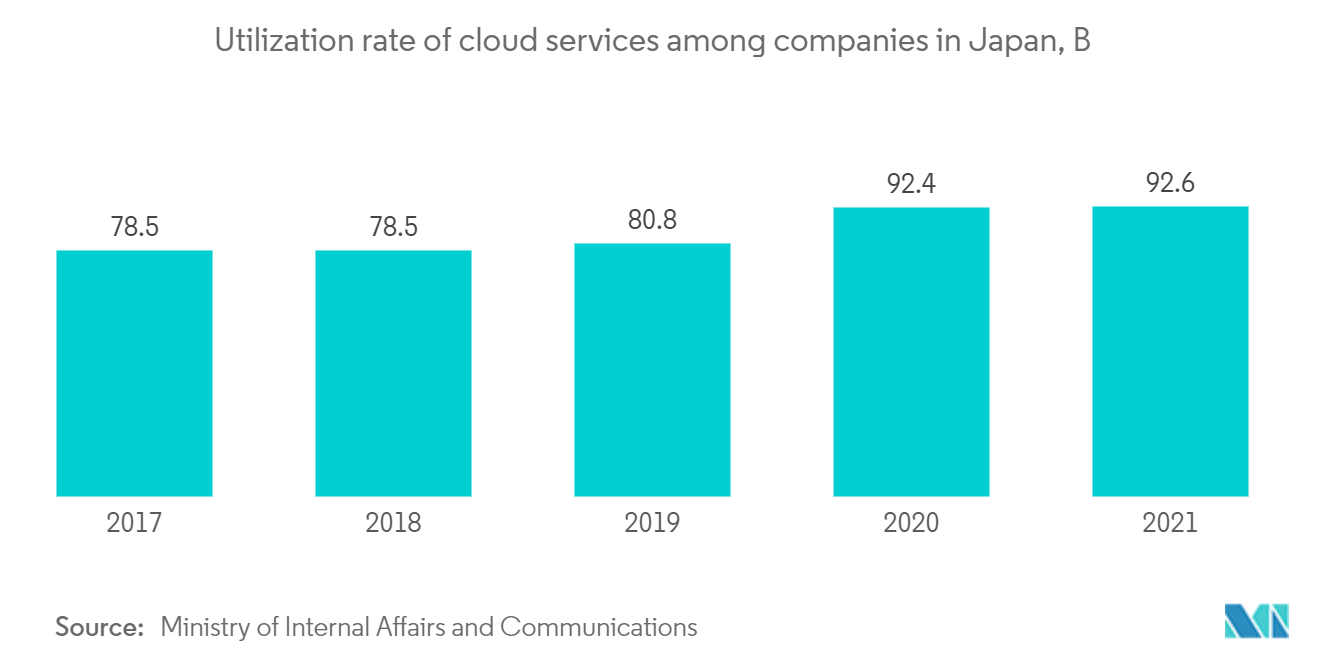

Гипермасштабируемые центры обработки данных становятся все более популярными среди крупных предприятий

- В 2022 году мощность гипермасштабируемых ЦОД на японском рынке достигла 432,9 МВт. Растущее проникновение облачных технологий в стране приводит к тому, что строительные компании выходят на рынок гипермасштабируемых центров обработки данных. По данным Министерства внутренних дел и коммуникаций, в 2021 году телекоммуникационная отрасль использовала самые высокие облачные сервисы, что привело к большей зависимости от гипермасштабируемых центров обработки данных.

- Ожидается, что гипермасштабируемые центры обработки данных превзойдут розничную коллокацию, чтобы удовлетворить потребности гипермасштабируемых платформ в более высокой плотности. Гипермасштабируемые центры обработки данных (HSDC) сосредоточены в основном в городе Индзай в Тибе и западном регионе Токио в районе Канто. Регион Кансай расположен в центре города Осака и в северо-восточной части префектуры Осака, включая район Сайто.

- Глобальный поставщик центров обработки данных инвестировал первоначальную сумму в десятки миллиардов японских иен в столичном регионе Токио в один блок построенного им гипермасштабируемого центра обработки данных. По слухам, стоимость всего проекта превысит 100 млрд японских иен (687,6 млн долларов США). Источником финансирования этого проекта стали азиатские суверенные фонды, и ожидается, что за его деятельность будет отвечать совместное предприятие между глобальным поставщиком ЦОД и японской компанией.

- Такое развитие событий указывает на глобализацию бизнеса ЦОД, и такие проекты становятся объектами инвестиций, как REIT. Ожидается, что спрос на подключение в центрах обработки данных сохранится, в том числе со стороны поставщиков облачных услуг. Использование благоприятных местоположений для строительства гипермасштабируемых центров обработки данных продолжится, поскольку крупные компании, занимающиеся недвижимостью, войдут в этот бизнес.

Обзор отрасли строительства центров обработки данных в Японии

Рынок строительства ЦОД в Японии умеренно фрагментирован, при этом пять крупнейших компаний занимают большую часть рынка. Основными игроками на этом рынке являются AECOM, DSCO Group, NTT Facilities, Studio One Design, Turner и Townsend (в алфавитном порядке).

В июне 2023 года Digital Edge объявила о строительстве TYO7 в партнерстве с застройщиком Hulic. Компания запланировала восьмиэтажный дата-центр для удовлетворения спроса конечных пользователей и рассчитывает предоставлять услуги с 2025 года.

В июле 2023 года Equinix объявила о запуске своего гипермасштабируемого центра обработки данных TY13x в Японии, поддерживаемого ИТ-мощностью до 36 МВт. Такие проекты открывают новые возможности для вендоров, изучаемых на рынке.

Лидеры рынка строительства ЦОД в Японии

AECOM

DSCO Group

NTT Facilities

Studio one Design

Turner and Townsend

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка строительства ЦОД в Японии

- Ноябрь 2022 г. Equinix объявила о создании 15-го центра обработки данных International Business Exchange (IBX) в Токио, Япония. Компания заявила, что сделала первоначальные инвестиции в размере 115 миллионов долларов США в новый центр обработки данных. Ожидается, что первая фаза TY15 обеспечит первоначальную вместимость около 1 200 шкафов и 3 700 шкафов после полной постройки. Такие инвестиции открывают новые возможности для продавцов на рынке.

- Сентябрь 2022 г. Корпорация NTT объявила об инвестировании около 40 млрд иен через NTT Global Data Centers Corporation в строительство нового центра обработки данных Keihanna в префектуре Киото. Здание представляет собой 4-этажную структуру, в которой размещается общая мощность 30 МВт от ИТ-нагрузки до серверного помещения площадью 10 900 кв. м (эквивалент 4 800 стоек). Такие инвестиции открывают новые возможности для продавцов на рынке.

Сегментация строительной отрасли ЦОД в Японии

Строительство ЦОД сочетает в себе физические процессы, используемые для построения ЦОД. Он увязывает строительные стандарты с требованиями к операционной среде ЦОД.

Японский рынок строительства центров обработки данных сегментирован по типу уровня (уровни 1 и 2, уровень 3 и уровень 4), по размеру центра обработки данных (малый, средний, большой, массивный и мега), по инфраструктуре (инфраструктура охлаждения (воздушное охлаждение, жидкостное охлаждение, испарительное охлаждение), энергетической инфраструктуре (системы бесперебойного питания, генераторы, блоки распределения питания (PDU), стойки и шкафы, серверы, сетевое оборудование, инфраструктура физической безопасности, Услуги по проектированию и консалтингу, а также другая инфраструктура) и конечного пользователя (ИТ и телекоммуникации, BFSI, правительство, здравоохранение и другие конечные пользователи). Размеры рынка и прогнозы приведены в долларах США для всех вышеперечисленных сегментов.

| Уровень 1 и 2 |

| Уровень 3 |

| Уровень 4 |

| Маленький |

| Середина |

| Большой |

| Мега |

| Массивный |

| Инфраструктура охлаждения | Воздушное охлаждение |

| Жидкостное охлаждение | |

| Охлаждение испарением | |

| Энергетическая инфраструктура | Системы ИБП |

| Генераторы | |

| Блок распределения питания (PDU) | |

| Стеллажи и шкафы | |

| Серверы | |

| Сетевое оборудование | |

| Инфраструктура физической безопасности | |

| Дизайнерские и консалтинговые услуги | |

| Другая инфраструктура |

| ИТ и телекоммуникации |

| БФСИ |

| Правительство |

| Здравоохранение |

| Другой конечный пользователь |

| Тип уровня | Уровень 1 и 2 | |

| Уровень 3 | ||

| Уровень 4 | ||

| Размер центра обработки данных | Маленький | |

| Середина | ||

| Большой | ||

| Мега | ||

| Массивный | ||

| Инфраструктура | Инфраструктура охлаждения | Воздушное охлаждение |

| Жидкостное охлаждение | ||

| Охлаждение испарением | ||

| Энергетическая инфраструктура | Системы ИБП | |

| Генераторы | ||

| Блок распределения питания (PDU) | ||

| Стеллажи и шкафы | ||

| Серверы | ||

| Сетевое оборудование | ||

| Инфраструктура физической безопасности | ||

| Дизайнерские и консалтинговые услуги | ||

| Другая инфраструктура | ||

| Конечный пользователь | ИТ и телекоммуникации | |

| БФСИ | ||

| Правительство | ||

| Здравоохранение | ||

| Другой конечный пользователь | ||

Часто задаваемые вопросы

Каков текущий объем рынка строительства центров обработки данных в Японии?

Прогнозируется, что среднегодовой темп роста японского рынка строительства центров обработки данных составит 3,25% в течение прогнозируемого периода (2024-2030 гг.)

Кто является ключевыми игроками на японском рынке строительства центров обработки данных?

AECOM, DSCO Group, NTT Facilities, Studio one Design, Turner and Townsend являются основными компаниями, работающими на японском рынке строительства центров обработки данных.

На какие годы распространяется этот японский рынок строительства центров обработки данных?

Отчет охватывает исторический объем рынка строительства ЦОД в Японии за последние годы:. В отчете также прогнозируется объем рынка строительства центров обработки данных в Японии на годы 2024, 2025, 2026, 2027, 2028, 2029 и 2030 годы.

Последнее обновление страницы:

Статистические данные о доле, размере и темпах роста рынка строительства центров обработки данных в Японии в 2024 году, созданные Mordor Intelligence™ Industry Reports. Анализ строительства ЦОД в Японии включает в себя прогноз рынка на период с 2024 по 2030 год и исторический обзор. Получить образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.