Размер и доля рынка устройств для лечения диабета в Италии

Анализ рынка устройств для лечения диабета в Италии от Mordor Intelligence

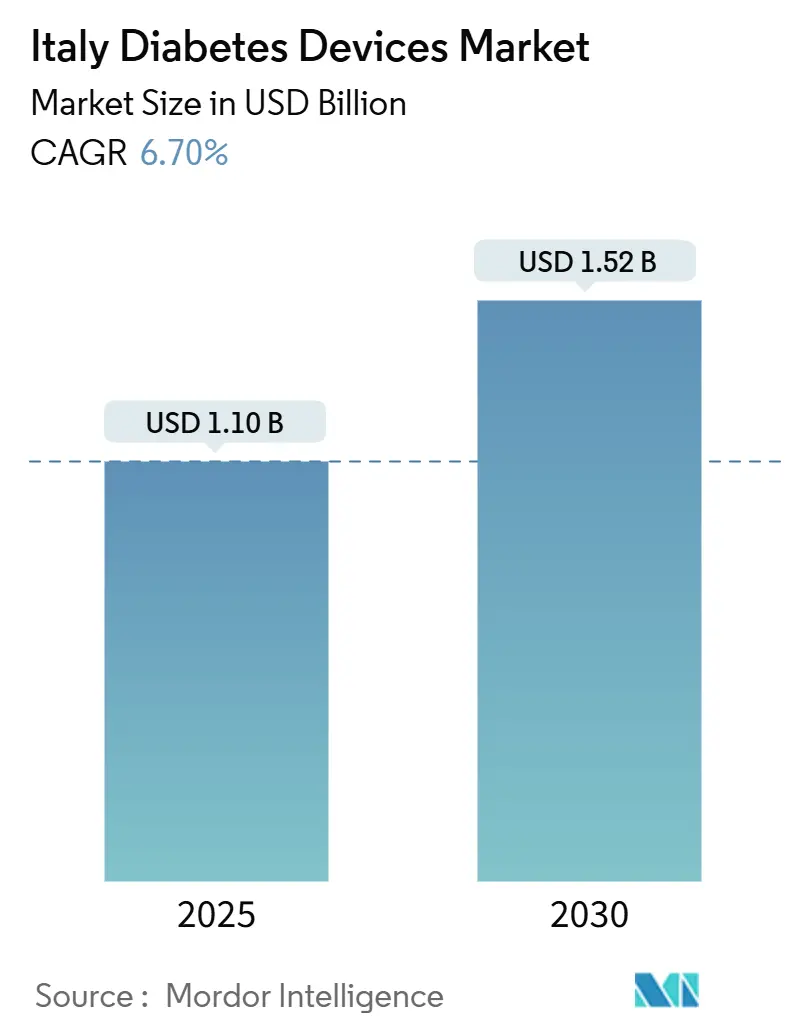

Рынок устройств для лечения диабета в Италии составил 1,1 млрд долларов США в 2025 году и, по прогнозам, достигнет 1,52 млрд долларов США к 2030 году, растя со среднегодовым темпом роста 6,7%. Устойчивый рост отражает стареющее население, доминирование диабета 2-го типа на 92,14% и политическую среду, которая возмещает непрерывный мониторинг глюкозы (CGM) для приоритетных групп в рамках Национальной службы здравоохранения. Принятие ускоряется по мере того, как аптеки становятся клиническими центрами, телемедицинские инструменты распространяются на 72% учреждений, а гибридные помпы с замкнутой системой входят в формуляры возмещения. Продукты управления пользуются среднегодовым темпом роста 7,14% благодаря еженедельному инсулину и развертыванию автоматизированной доставки без трубок, в то время как устройства мониторинга сохраняют лидерство по масштабу с долей 58,12% в 2024 году. Разрывы в финансировании между Севером и Югом и строгие европейские правила точности сдерживают динамику, однако целевые цифровые расходы в размере 1,6 млрд евро удерживают Италию среди самых привлекательных пилотных проектов Европы для передовых технологий лечения диабета.

Ключевые выводы отчета

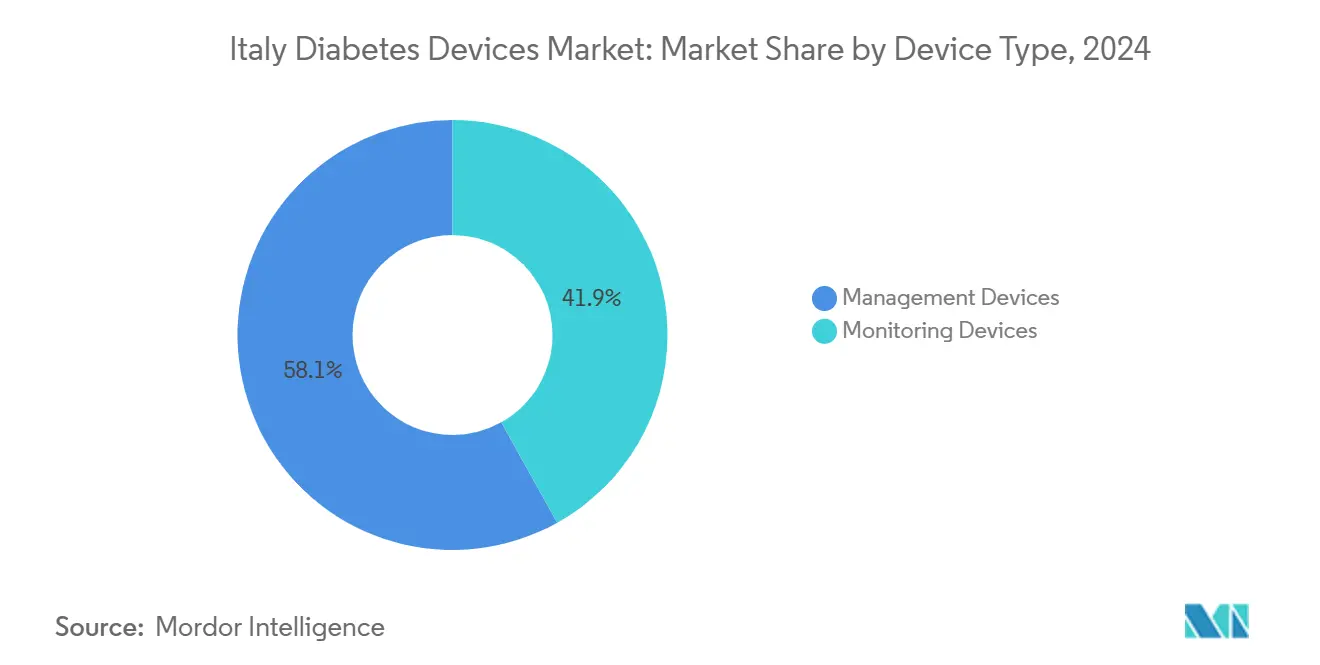

- По типу устройств решения мониторинга занимали 58,12% доли рынка устройств для лечения диабета в Италии в 2024 году; устройства управления демонстрируют самый быстрый среднегодовой темп роста 7,14% до 2030 года.

- По конечному пользователю домашние условия составляли 67,85% размера рынка устройств для лечения диабета в Италии в 2024 году; больницы и клиники лидируют в росте со среднегодовым темпом роста 7,38%.

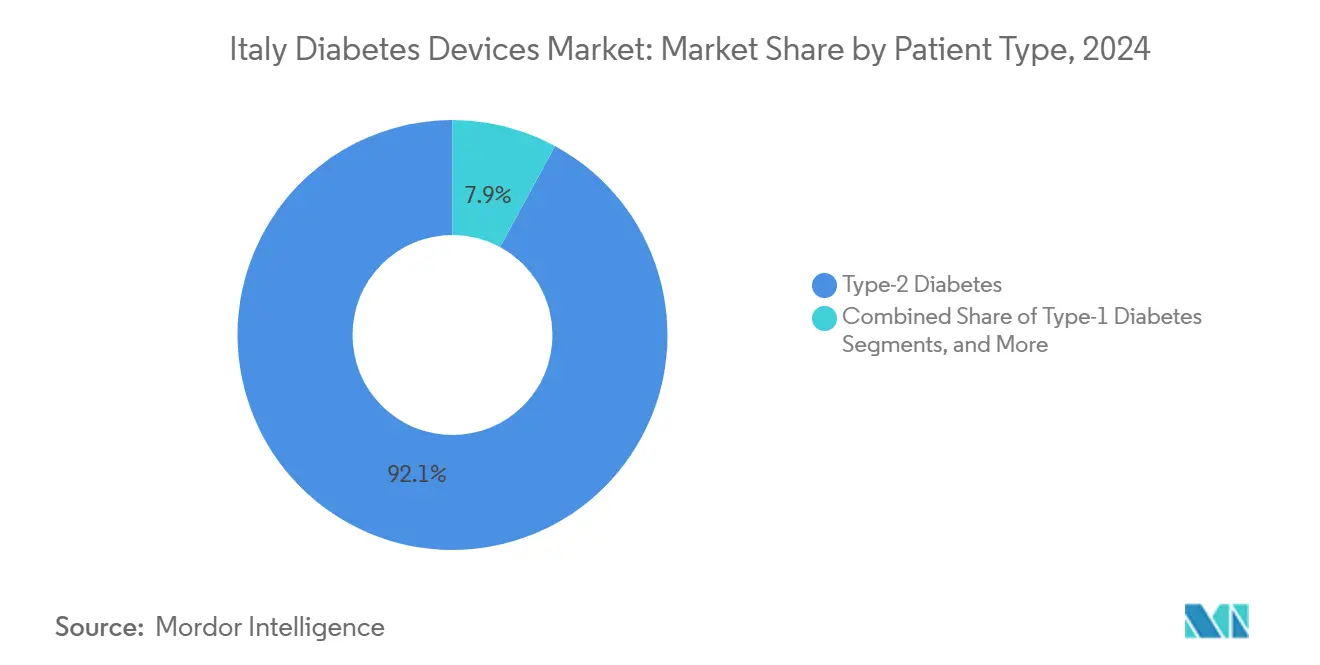

- По группе пациентов случаи диабета 2-го типа составляли 92,14% размера рынка устройств для лечения диабета в Италии в 2024 году и растут со среднегодовым темпом роста 7,85% до 2030 года.

Тенденции и инсайты рынка устройств для лечения диабета в Италии

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Возмещение сенсоров CGM для пациентов с диабетом 1-го типа и педиатрических пациентов | +1.2% | Национальное, с более высоким уровнем принятия в северных регионах | Средний срок (2-4 года) |

| Растущее принятие телемедицины и продвижение домашнего ухода после PNRR | +1.8% | Национальное, с цифровыми разрывами на юге Италии | Долгий срок (≥ 4 лет) |

| Расширение диабетических клиник, управляемых аптеками (Farmacie dei Servizi) | +1.1% | Национальное, ускоренное в городских центрах | Средний срок (2-4 года) |

| Рост распространенности ожирения среди молодежи, увеличивающий раннее начало диабета | +1.5% | Национальное, с более высокими показателями в южных регионах | Долгий срок (≥ 4 лет) |

| ИИ-поддержка принятия решений в гибридных помпах с замкнутой системой | +0.9% | Первоначально северная Италия, с последующим национальным расширением | Долгий срок (≥ 4 лет) |

| Растущая распространенность и раннее начало диабета 2-го типа | +1.7% | Национальное, с региональными вариациями | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Возмещение сенсоров CGM для пациентов с диабетом 1-го типа и педиатрических пациентов

Парламентский закон 130/2023 предписывает национальный скрининг для граждан в возрасте 1-17 лет, направляя вновь диагностированных детей быстро к принятию CGM [1]The Lancet Diabetes & Endocrinology, "Italy introduces nationwide paediatric diabetes screening," thelancet.com. Министерство здравоохранения уже финансирует FreeStyle Libre как для пользователей с диабетом 1-го типа, так и для интенсивных пользователей инсулина с диабетом 2-го типа, устраняя ключевое препятствие по стоимости. Многоцентровые исследования в Ломбардии, Эмилии-Романье и Тоскане сообщают о снижении HbA1c на 0,4% через три месяца и на 0,6% через шесть месяцев при использовании периодически сканируемого CGM. Ожидается, что раннее привыкание к CGM в детстве повысит пожизненную приверженность и увеличит долгосрочный доход от сенсоров. Задержки в реализации происходят в Калабрии и Сардинии, однако национальные правила возмещения дают поставщикам четкий сигнал спроса.

Растущее принятие телемедицины и продвижение домашнего ухода после PNRR

1,6 млрд евро из Плана восстановления модернизирует электронные медицинские записи, позволяя 72% больниц активировать теле-консультации, которые напрямую передают данные о глюкозе в клинические порталы. Опросы 600 клиницистов показывают, что 82% поддерживают теле-наблюдение для рутинных гликемических обзоров, в то время как 80% отмечают преимущества контроля инфекций в пост-ковидную эру. Платформа Connected Care и приложение Resilia позволяют безопасно делиться потоками данных сенсоров, хотя 66% практикующих врачей предупреждают, что цифровой уход не может заменить критически важные личные визиты для корректировки лечения. Слепые зоны широкополосной связи во внутренней Базиликате замедляют загрузку в реальном времени, но станции Wi-Fi в аптеках все чаще восполняют этот пробел. В целом, дистанционный мониторинг экономит время на поездки для пожилых пациентов и способствует непрерывному потоку данных, который лежит в основе алгоритмов дозирования с замкнутой системой.

Расширение диабетических клиник, управляемых аптеками

Реформы июня 2024 года уполномочивают 19 000 общественных аптек проводить капиллярные анализы крови, выдавать устройства и обновлять хронические рецепты на месте. Городские пилотные программы в Милане и Турине сократили количество повторных визитов в больницы на 14% в течение одного года, согласно региональным медицинским записям. Аптеки должны соответствовать критериям гигиены и защиты данных, однако большинство сетей могут быстро адаптироваться благодаря существующим комнатам для приготовления лекарств. Производители устройств выигрывают от более широких розничных полок, особенно в регионах, где государственные больницы назначают эндокринологические приемы на три месяца вперед. Модель также поддерживает доступ по выходным, пробел, ранее отмечавшийся группами пациентов. Успех в конечном итоге зависит от структурированного обучения фармацевтов устранению неполадок устройств.

Растущая распространенность и раннее начало диабета 2-го типа

Уровень ожирения среди подростков в Италии вырос до 14,2% в 2024 году, способствуя ранней инсулинорезистентности и смещению возраста начала к середине 30-х годов. Более высокая заболеваемость кластеризуется в Кампании и Сицилии, отражая социально-экономические градиенты, усиливая спрос как на CGM, так и на упрощенные иглы для ручек. Итальянский институт статистики прогнозирует, что демографическая группа 65+ превысит 24 миллиона к 2030 году, увеличивая пул пациентов с множественными заболеваниями, которым требуется бесшовный контроль глюкозы. Работодатели также сталкиваются с потерями производительности на 5,2 млрд долларов США, связанными с прогулами из-за диабета, побуждая корпоративные страховые планы субсидировать сенсоры для сотрудников группы риска. Более раннее начало удлиняет продолжительность терапии, что приводит к сложному доходу от устройств на протяжении десятилетий.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Региональные различия в финансировании между Севером и Югом | -1.3% | Преимущественно южная Италия, эффекты распространения на национальном уровне | Долгий срок (≥ 4 лет) |

| Строгие правила точности eCGM, задерживающие новых участников | -0.8% | Общеевропейские, влияющие на доступ к итальянскому рынку | Средний срок (2-4 года) |

| Уязвимость цепочки поставок к законодательству об одноразовых пластиках | -0.5% | Национальное, с соответствием европейским регулятивным требованиям | Средний срок (2-4 года) |

| Ограничения конфиденциальности данных на облачных платформах глюкозы | -0.7% | Национальное, с требованиями соответствия GDPR | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Региональные различия в финансировании между Севером и Югом

Семь регионов, включая Калабрию и Сардинию, не смогли выполнить минимальные стандарты ухода в 2021 году, что привело к нормированным распределениям CGM и более длинным очередям ожидания. Новое законодательство об автономии от июня 2024 года позволяет более богатым регионам самостоятельно финансировать улучшенные льготы, потенциально расширяя пробелы в доступе. Расходы на лекарства из собственного кармана составляют 23% национальных расходов на здравоохранение, но тяжелее ложатся на домохозяйства с низкими доходами, преобладающие на Юге. Миграция клиницистов на север усугубляет нехватку мощностей. Поставщики устройств должны поэтому калибровать ценовые уровни и программы поддержки доплат, чтобы избежать потери объемов на недофинансируемых территориях.

Строгие правила точности eCGM, задерживающие новых участников

После неблагоприятных событий с сенсорами в Кампании европейские регуляторы требуют более жестких пороговых значений средней абсолютной относительной разности и более крупных педиатрических наборов данных перед разрешением на рынок. Стартапы без долгосрочных данных сталкиваются с циклами одобрения 24-30 месяцев, повышая скорость сжигания капитала. Abbott, Dexcom и Roche имеют преимущество, используя обширные доказательства из реального мира и установленные системы качества. Хотя безопасность пациентов улучшается, более медленные темпы запуска могут ограничить ценовую конкуренцию и продлить доминирование действующих лиц на рынке устройств для лечения диабета в Италии.

Сегментный анализ

По типу устройств: Продолжающиеся инновации стимулируют расширение сегмента управления

Категория мониторинга сохранила 58,12% доли рынка устройств для лечения диабета в Италии в 2024 году, поддерживаемая укоренившейся культурой самотестирования в стране и полным возмещением FreeStyle Libre для интенсивных пользователей инсулина. Размер рынка устройств для лечения диабета в Италии для решений мониторинга составил 0,64 млрд долларов США в 2025 году и будет расти со среднегодовым темпом роста 5,9% благодаря обновлениям сенсоров и более широкому педиатрическому покрытию. Полоски для измерения глюкозы крови продолжают продаваться, поскольку многие пожилые люди доверяют верификации укола пальца, однако пользователи Libre 2 показали снижение HbA1c на 0,6% через шесть месяцев в когорте из 2000 пациентов в Ломбардии [2]Abbey C., "Real-world FreeStyle Libre outcomes in Italian adults," mdpi.com. Больницы все чаще развертывают профессиональный CGM для внутрибольничного титрования, расширяя адресуемый объем одноразовых сенсоров.

Устройства управления, оцененные в 0,46 млрд долларов США в 2025 году, опережают мониторинг со среднегодовым темпом роста 7,14% до 2030 года по мере распространения автоматизированных платформ доставки. Запуск Omnipod 5 от Insulet в январе 2025 года представил первую систему без трубок с совместимостью с двумя сенсорами, расширяя выбор для 300 000 итальянских пользователей с диабетом 1-го типа, имеющих право на государственное возмещение. Дебют еженедельного инсулина Icodec в июне 2025 года сокращает инъекционные события на 86%, запуская циклы замены игл-шприцев и поощряя пробы помп для точности дозы. Итальянские сравнительные исследования показывают, что MiniMed 780G достигает 71% времени в целевом диапазоне, превышая результат Tandem Control-IQ в 68%, влияя на поведение назначения эндокринологов. Производители игл для ручек следуют рекомендациям SIMDO, предпочитая форматы 4 мм 32G для минимизации риска липогипертрофии. Инновации в управлении тем самым цементируют более высокий траекторий роста в рамках рынка устройств для лечения диабета в Италии.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечному пользователю: Цифровая инфраструктура поддерживает доминирование домашнего ухода

Размер рынка устройств для лечения диабета в Италии для домашнего ухода достиг 0,75 млрд долларов США в 2025 году и составляет 67,85% общего дохода. Пожилые люди выигрывают от цифровых инвестиций в размере 1,6 млрд евро, которые обеспечивают широкополосные связи для передачи данных в реальном времени. Общественные фармацевты, теперь уполномоченные интерпретировать тенденции CGM, усиливают консультирование по приверженности во время рутинных пополнений. Объемы теле-консультаций выросли на 58% между 2022 и 2024 годами, однако 66% клиницистов все еще настаивают на ежеквартальных личных обзорах для корректировки терапии. Устройства, разработанные с Bluetooth Low Energy, упрощают передачу данных из сельских деревень, где покрытие 4G неравномерно.

Больницы и клиники захватывают 32,15% дохода, но растут быстрее со среднегодовым темпом роста 7,38% до 2030 года. Диабетическая сеть Марке объединяет 15 клиник в одной электронной записи, обеспечивая совместную аналитику, которая выявляет субоптимальное использование сенсоров в реальном времени. Неинтенсивные отделения в Милане принимают профессиональный CGM для выявления скрытой ночной гипогликемии, сокращая среднюю продолжительность пребывания на 0,6 дня. Помпы с замкнутой системой, одобренные для стационарного использования, помогают стандартизировать периоперационный контроль глюкозы. Таким образом, больницы действуют как технологические витрины, ускоряя последующее принятие домашнего ухода после выписки пациентов.

По типу пациента: Сегмент диабета 2-го типа доминирует и растет быстрее всего

Случаи диабета 2-го типа занимали 92,14% доли рынка, поддерживаемой ранним началом и тенденциями ожирения. Бариатрические программы в Кампании теперь напрямую подключают выписанных пациентов к наблюдениям CGM для предотвращения рецидива, расширяя проникновение сенсоров. Работодатели принимают пакеты благосостояния с налоговыми льготами, покрывающие устройства чтения Libre для сотрудников с нарушенной толерантностью к глюкозе, тактика, которая, как ожидается, сэкономит 140 миллионов долларов США в потере производительности к 2030 году. Еженедельный базальный инсулин упрощает сложность для плохо контролируемых пациентов с диабетом 2-го типа и стимулирует спрос на смарт-ручки, которые автоматически регистрируют дозы.

Диабет 1-го типа растет со среднегодовым темпом роста 7,86% и выигрывает от политических и технологических попутных ветров. Национальный педиатрический скрининг выявляет 2000 новых детей ежегодно, и 74% вновь диагностированных семей выбирают CGM в течение трех месяцев. Принятие гибридной замкнутой системы также высоко; 68% подходящих подростков в Ломбардии перешли на Omnipod 5 в течение первых шести месяцев, при поддержке кампаний обучения школьных медсестер [3]Insulet Corporation, "Omnipod 5 gains reimbursement in Italy," insulet.com. Непрерывные потоки данных питают алгоритмы машинного обучения, которые предсказывают отклонения глюкозы за 30 минут вперед, уменьшая родительскую тревогу. В результате клинические результаты улучшаются, и адвокация за более широкое возмещение растет, косвенно принося пользу всем сегментам устройств в рамках рынка устройств для лечения диабета в Италии.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Северные регионы вносят более 55% национального дохода, используя надежные экосистемы цифрового здравоохранения и более сильную фискальную мощность. Ломбардия обрабатывает 12 миллионов электронных направлений в год с точностью маршрутизации 99,9%, позволяя эндокринологам освобождать 1,4 миллиона слотов для назначений для сложных случаев. Эмилия-Романья пилотирует инициацию CGM в аптеках в тот же день, сокращая средние задержки начала работы сенсора до двух дней с прежних трех недель ожидания. Тоскана масштабирует дистанционный мониторинг язв стопы через 120 теле-клиник, сокращая связанные с осложнениями госпитализации на 11% в 2024 году. Такие интегрированные пути делают Север предпочтительной зоной раннего запуска для инноваторов в индустрии устройств для лечения диабета в Италии.

Центральная Италия показывает смешанную производительность. Тоскана соответствует северным метрикам, однако Умбрия и Марке борются с пробелами в сельской широкополосной связи, которые замедляют загрузку данных. Диабетическая сеть Марке тем не менее интегрирует 15 центров с общими записями, достигая распространенности 4,4%, однако превосходные метрики контроля по сравнению с национальными средними. Пилотный проект государственно-частного партнерства Лацио оснащает муниципальные аптеки станциями загрузки CGM, усиливая приверженность среди городских пассажиров. Эти инициативы иллюстрируют, как регионы среднего уровня используют целевые фонды для сужения технологического разрыва.

Южные территории остаются сложными. Калабрия, Сицилия и Сардиния не смогли гарантировать все основные льготы здравоохранения в 2021 году, оставив очереди ожидания CGM на шесть месяцев. Расходы из собственного кармана ухудшают принятие; в Кампании средняя годовая доплата за сенсор достигает 210 долларов США, в три раза превышая национальный средний показатель. Нехватка клиницистов также ограничивает продвинутые тренировочные сессии по помпам. Однако телефармацевтические пилоты в Бари зафиксировали снижение HbA1c на 9% среди 600 участников, отправляя сенсоры напрямую в дома, намекая на масштабируемые обходные пути. Со временем дифференцированная региональная автономия может либо стимулировать адаптированные инновации, либо расширить неравенство в зависимости от фискальных трансфертов и мобильности рабочей силы.

Конкурентный ландшафт

Конкуренция умеренная, с глобальными транснациональными корпорациями и отдельными новичками, сходящимися на интегрированных экосистемах. Abbott, Medtronic и Dexcom совместно командуют более чем 60% дохода через дополняющие портфолио сенсоров и помп. Их пакт о совместимости от августа 2024 года объединяет сенсинг Libre с алгоритмами дозирования Medtronic, нацеливаясь на 11 миллионов европейских интенсивных пользователей инсулина. Запуск сенсора G7 от Dexcom в феврале 2025 года увеличивает комфорт ношения, в то время как его стратегия открытого API привлекает итальянские стартапы, которые создают приложения поддержки решений. Roche возвращается в сенсорное пространство с CGM с маркировкой CE от июля 2024 года, имеющим улучшенное время задержки, позиционируя себя как четвертого основного поставщика мониторинга.

Insulet расширяет арену помп. Omnipod 5 дебютировал в январе 2025 года с совместимостью с двумя CGM, вызывая сильный интерес фармацевтов, поскольку он поставляется без долговечных контроллеров. Tandem противодействует, развертывая обновления программного обеспечения Control-IQ, которые повышают время в целевом диапазоне на 6 процентных пунктов в промежуточных итальянских исследованиях. Тем временем Senseonics сотрудничает с Ascensia для изучения возмещения за свой 180-дневный имплантируемый сенсор, нацеливаясь на пользователей, избегающих игл.

Стратегические M&A изменяют цепочки поставок. Becton Dickinson выделяет Embecta, которая затем подписывает средиземноморское дистрибьюторское соглашение с итальянским оптовиком Comifar в марте 2025 года, цементируя доступность игл для ручек в 30 000 аптек. Ypsomed ведет переговоры о местном производстве своих колпачков для инсулиновых ручек для соответствия правилам ЕС по устойчивости для одноразовых пластиков. Стартапы сталкиваются с регулятивными препятствиями, однако те, которые предлагают ИИ-аналитику, такие как GlucoMinds, закрывают посевные раунды, поддерживаемые больничными инкубаторами в Милане и Неаполе. В совокупности эти движения удерживают рынок устройств для лечения диабета в Италии на быстром инновационном пути.

Лидеры индустрии устройств для лечения диабета в Италии

-

Abbott Diabetes Care

-

Roche Diabetes Care

-

LifeScan Inc.

-

Medtronic PLC

-

Dexcom Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Январь 2025: Insulet Corporation запустила систему автоматизированной доставки инсулина Omnipod 5 в Италии, Дании, Финляндии, Норвегии и Швеции, ознаменовав первую систему автоматизированной доставки инсулина без трубок, интегрированную как с сенсорами Abbott FreeStyle Libre 2 Plus, так и с Dexcom G6, расширяя адресуемый рынок примерно на 300 000 пациентов с диабетом 1-го типа в этих регионах.

- Июнь 2022: Cequr, лидер в области носимых технологий для диабета, выпустил свое новейшее и самое инновационное устройство доставки инсулина, Insulin Pen 2.0TM. Ручка достаточно мала, чтобы всегда носиться на теле пользователя. Она также оснащена встроенным измерителем глюкозы крови, чтобы пользователи могли отслеживать свой уровень сахара в крови в течение дня.

- Январь 2022: Roche запустила свой новый монитор глюкозы крови для диагностики на месте оказания помощи, разработанный для больничных специалистов, с сопутствующим устройством в форме сенсорного смартфона, на котором будут работать его приложения. Ручной Cobas pulse включает автоматизированное устройство чтения тест-полосок глюкозы, камеру и сенсорный экран для регистрации других диагностических результатов. Он разработан для пациентов всех возрастов, включая новорожденных и людей в отделениях интенсивной терапии.

Область охвата отчета о рынке устройств для лечения диабета в Италии

Устройства для лечения диабета - это аппаратное обеспечение, оборудование и программное обеспечение, используемые пациентами с диабетом для регулирования уровня глюкозы крови, предотвращения осложнений диабета, уменьшения бремени диабета и повышения качества жизни. Рынок устройств для лечения диабета в Италии сегментирован на устройства управления (инсулиновые помпы (устройство инсулиновой помпы, резервуар инсулиновой помпы и инфузионный набор), инсулиновые шприцы, инсулиновые картриджи в многоразовых ручках, одноразовые инсулиновые ручки и струйные инжекторы) и устройства мониторинга (самоконтроль глюкозы крови (устройства глюкометра, тест-полоски глюкозы крови и ланцеты) и непрерывный мониторинг глюкозы (сенсоры и прочное оборудование)). Отчет предлагает стоимость (в долларах США) и объем (в единицах) для вышеуказанных сегментов.

| Устройства управления | Инсулиновая помпа | Устройство инсулиновой помпы |

| Резервуар инсулиновой помпы | ||

| Инфузионный набор | ||

| Инсулиновые шприцы | ||

| Картриджи в многоразовых ручках | ||

| Одноразовые инсулиновые ручки | ||

| Струйные инжекторы | ||

| Устройства мониторинга | Самоконтроль глюкозы крови | Устройства глюкометра |

| Тест-полоски глюкозы крови | ||

| Ланцеты | ||

| Непрерывный мониторинг глюкозы | Сенсоры | |

| Прочное оборудование | ||

| Больницы и клиники |

| Домашние условия |

| Специализированные диабетические центры и аптеки |

| Диабет 1-го типа |

| Диабет 2-го типа |

| Гестационный диабет и другие специфические типы |

| По типу устройств | Устройства управления | Инсулиновая помпа | Устройство инсулиновой помпы |

| Резервуар инсулиновой помпы | |||

| Инфузионный набор | |||

| Инсулиновые шприцы | |||

| Картриджи в многоразовых ручках | |||

| Одноразовые инсулиновые ручки | |||

| Струйные инжекторы | |||

| Устройства мониторинга | Самоконтроль глюкозы крови | Устройства глюкометра | |

| Тест-полоски глюкозы крови | |||

| Ланцеты | |||

| Непрерывный мониторинг глюкозы | Сенсоры | ||

| Прочное оборудование | |||

| По конечному пользователю | Больницы и клиники | ||

| Домашние условия | |||

| Специализированные диабетические центры и аптеки | |||

| По типу пациента | Диабет 1-го типа | ||

| Диабет 2-го типа | |||

| Гестационный диабет и другие специфические типы | |||

Ключевые вопросы, отвеченные в отчете

Каков размер рынка устройств для лечения диабета в Италии?

Ожидается, что размер рынка устройств для лечения диабета в Италии достигнет 1,10 млрд долларов США в 2025 году и будет расти со среднегодовым темпом роста 6,70% до 1,52 млрд долларов США к 2030 году.

Какой сегмент устройств расширяется быстрее всего?

Устройства управления, включая помпы и смарт-ручки, растут со среднегодовым темпом роста 7,14% благодаря запускам таких продуктов, как Omnipod 5 и еженедельные инсулиновые составы.

Кто являются ключевыми игроками на рынке устройств для лечения диабета в Италии?

Abbott Diabetes Care, Roche Diabetes Care, LifeScan Inc., Medtronic PLC и Dexcom Inc. являются основными компаниями, работающими на рынке устройств для лечения диабета в Италии.

Что движет доминированием домашнего ухода?

Телемедицинские платформы, принятые 72% учреждений, в сочетании с клиниками на базе аптек и цифровым возмещением, делают домашний мониторинг удобным для пожилых людей и работающих взрослых.

Последнее обновление страницы: