Анализ рынка товарного бетона в Индонезии

Ожидается, что в течение периода прогноза среднегодовой темп роста индонезийского рынка товарного бетона составит более 8%.

Пандемия Covid-19 привела к карантину по всей стране, нарушила производственные и логистические цепочки, а также остановила все строительство в стране. Это оказало большое влияние на рынок в 2020 году. Но в 2021 году ситуация начала улучшаться, и рынок продолжал расти до конца прогнозируемого периода.

- Одним из основных факторов, способствующих развитию рынка, является увеличение инвестиций в сектор недвижимости. Кроме того, превосходные технические характеристики товарного бетона дают ему преимущество перед обычным бетоном, продвигая рынок вперед.

- Напротив, ожидается, что легкость доступности потенциальных заменителей будет препятствовать росту изучаемого рынка.

- Все больше денег вкладывается в коммерческие проекты, и все больше людей узнают о товарном бетоне. Вероятно, это приведет к появлению новых возможностей в будущем.

Тенденции рынка товарного бетона в Индонезии

Увеличение инвестиций в сектор недвижимости

- Ключевыми факторами роста строительного сектора Индонезии являются увеличение инвестиций и строительной деятельности в жилом и инфраструктурном секторах. Ожидается, что прямые иностранные инвестиции будут способствовать развитию сектора недвижимости Индонезии.

- В эпоху после COVID, чтобы сделать инфраструктурный сектор более дружелюбным к инвесторам, страна внесла поправки в закон о государственно-частном партнерстве, а также приняла новые законы о покупке земли.

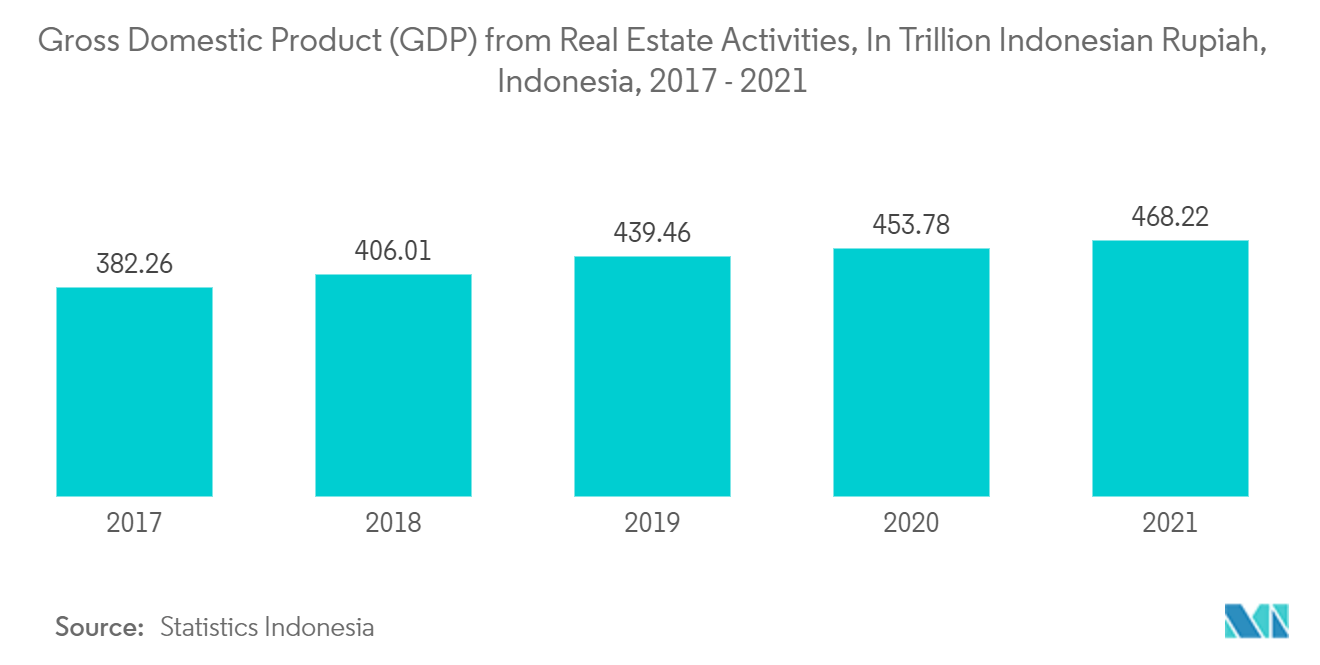

- Официальные данные Статистического управления Индонезии показывают, что валовой внутренний продукт (ВВП) от деятельности в сфере недвижимости в Индонезии в 2021 году составил 468,22 триллиона индонезийских рупий (29,85 триллиона долларов США), увеличившись всего на 3% по сравнению с предыдущим годом.

- Правительство Индонезии представило программу Один миллион домов (OMH), предусматривающую строительство не менее 1 миллиона домов в год. По данным Министерства общественных работ и государственного жилищного строительства (PUPR), в рамках программы Один миллион домов строится около 1 117 491 жилья. единиц зафиксировано до конца 2022 года.

- Первая волна Proptech в Индонезии началась, когда средний класс захотел покупать больше домов, потому что экономика улучшалась и помогала ей расти. Proptech становится все более популярным в результате высокой концентрации продаж, покупок и аренды на поисковом портале. корпорации.

- Прямые иностранные инвестиции в Индонезию (без учета инвестиций в банковский сектор и нефтегазовый сектор) увеличились на 10,1% в годовом сопоставлении до рекордного уровня в 122,3 трлн индонезийских рупий (8,50 млрд долларов США) в четвертом квартале 2021 года, резко восстановившись после падения на 2,7%. предыдущий год.

- В последние несколько лет новые проекты в сфере недвижимости в стране стимулировали развитие индонезийского сектора недвижимости. Архитектурный проект Джакарты и строительство новой столицы страны привлекли инвесторов со всего мира.

- Таким образом, ожидается, что проекты доступного жилья в Индонезии, финансируемые правительством, международными инвесторами и такими организациями, как Всемирный банк, будут способствовать росту рынка недвижимости в течение прогнозируемого периода. Это, в свою очередь, приведет к росту рынка товарного бетона в стране в течение прогнозируемого периода.

Увеличение объемов инфраструктурного строительства

- Товарный бетон — лучший материал для строительства зданий и других крупных сооружений из бетона. Его, среди прочего, используют для строительства офисных зданий, отелей, магазинов, торговых центров, плотин и дорог.

- Растущий спрос на площади в секторе электронной коммерции стимулирует рост спроса в строительном секторе. Инвестиции в частный сектор также увеличились, поскольку прозрачность и прибыль улучшились.

- Индонезия возобновила процесс переноса своей столицы из Джакарты в Нусантару. В 2019 году о проекте было объявлено впервые. Однако, по данным Национального управления столицы Нусантары (NNCA), первый этап строительства начался во втором квартале 2022 года и, как ожидается, завершится к концу 2024 года.

- Общая стоимость всего проекта оценивается примерно в 31 миллиард долларов США, и ожидается, что около 75% общего финансирования будет покрыто за счет иностранных инвестиций.

- Развитие инфраструктуры выглядит многообещающим и для Индонезии правительство планирует инвестировать более 400 миллиардов долларов США в период с 2020 по 2024 год. Правительство намерено потратить 60% бюджета на транспортную инфраструктуру, тогда как 17% и 10% бюджета будут потрачены о расширении мощностей страны по производству электроэнергии и водному хозяйству соответственно.

- Кроме того, Индонезия планирует построить гидроэлектростанцию мощностью 900 МВт на реке Каян, Северный Калимантан (Калтара). Проект находится на стадии EPC, с запланированной датой ввода в эксплуатацию в 2022 году. Проект планируется ввести в эксплуатацию в 2025 году после завершения проекта. строительство завершено.

- Все это, вероятно, увеличит спрос на товарный бетон в коммерческом секторе Индонезии в течение следующих нескольких лет.

Обзор отрасли производства товарного бетона в Индонезии

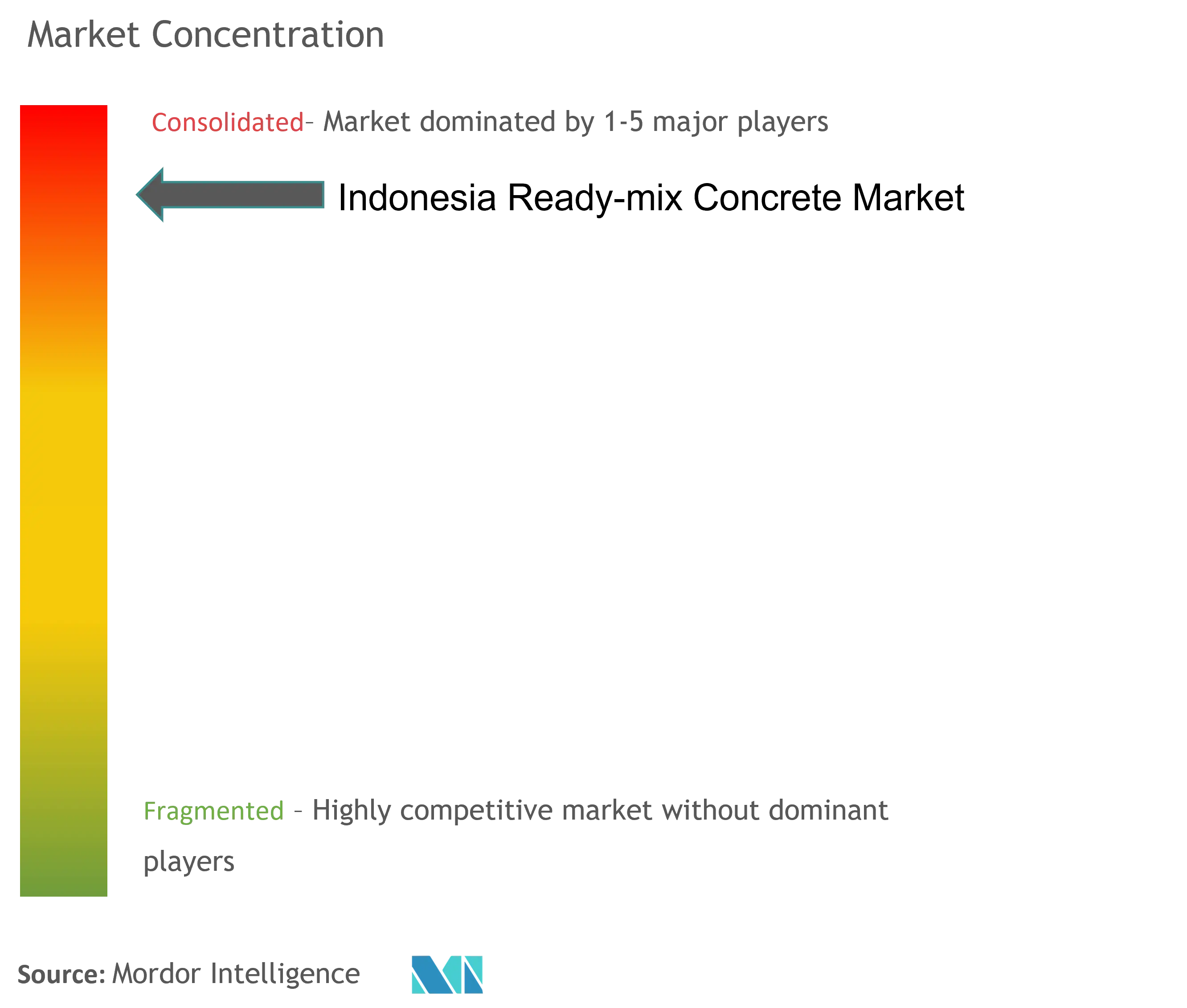

Рынок товарного бетона в Индонезии консолидирован. На рынке преимущественно доминируют (в произвольном порядке) ведущие игроки — SIG, PT Indocement Tunggal Prakarsa Tbk, Jayamix by SCG, PT Waskita Beton Precast Tbk и Fosroc, Inc.

Лидеры рынка товарного бетона Индонезии

SIG

PT Indocement Tunggal Prakarsa Tbk

Jayamix by SCG

PT Waskita Beton Precast Tbk

Fosroc, Inc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка товарного бетона Индонезии

- Январь 2023 г. PT Waskita Beton Precast Tbk (WSBP) объявила, что с конца января 2023 г. компания начала поставку своей первой продукции для проекта столицы Нусантары (IKN) в Пенаджаме, Восточный Калимантан. Для поддержки цели ускоренного завершения строительства. Компания WSBP развернула производство качественных готовых смесей на бетонном заводе Сепаку (БП) с объемом производства 4 157 м3, который продолжит расти в ближайшем будущем. Покупка этого проекта у IKN, несомненно, является глотком свежего воздуха для WSBP с точки зрения увеличения стоимости контракта. WBSP рассматривает IKN как очень привлекательную перспективу, поскольку у нее есть потенциал для удовлетворения потребностей, которые являются ключевыми для бизнеса компании.

- Февраль 2022 г. ПТ. Sinar Tambang Arthalestari объявила, что перерабатывает угольную летучую золу и золу электростанции Адипала в материалы для строительства и инфраструктуры. В число материалов входят, среди прочего, безцементный товарный бетон и бетонные блоки.

Сегментация отрасли производства товарного бетона в Индонезии

Товарный бетон (RMC) — это тип бетона, который производится на бетонном заводе центрального завода и доставляется на строительную площадку для немедленного использования. Благодаря своим выдающимся качествам RMC используется при возведении фундаментов, стен, полов, фундаментов, подъездных путей и других строительных работ. Индонезийский рынок товарного бетона сегментирован по областям применения. По сфере применения рынок сегментирован на жилой и нежилой. Нежилой сегмент далее сегментируется на инфраструктурный, коммерческий и промышленный. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Жилой | |

| Нежилой | Инфраструктура |

| Коммерческий | |

| Промышленный |

| Приложение | Жилой | |

| Нежилой | Инфраструктура | |

| Коммерческий | ||

| Промышленный | ||

Часто задаваемые вопросы по исследованию рынка готовых бетонных смесей в Индонезии

Каков текущий размер рынка готовых бетонных смесей в Индонезии?

Прогнозируется, что на рынке готовых бетонных смесей Индонезии среднегодовой темп роста составит более 8% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке товарного бетона в Индонезии?

SIG, PT Indocement Tunggal Prakarsa Tbk, Jayamix by SCG, PT Waskita Beton Precast Tbk, Fosroc, Inc — крупнейшие компании, работающие на рынке готовых бетонных смесей Индонезии.

В какие годы охватывает рынок готовых бетонных смесей Индонезии?

В отчете рассматривается исторический размер рынка готовых бетонных смесей в Индонезии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка готовых бетонных смесей в Индонезии на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Последнее обновление страницы:

Отчет о промышленности товарного бетона в Индонезии

Статистические данные о доле, размере и темпах роста доходов на рынке готовых бетонных смесей в Индонезии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ товарного бетона в Индонезии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.