Анализ фармацевтического рынка Исландии

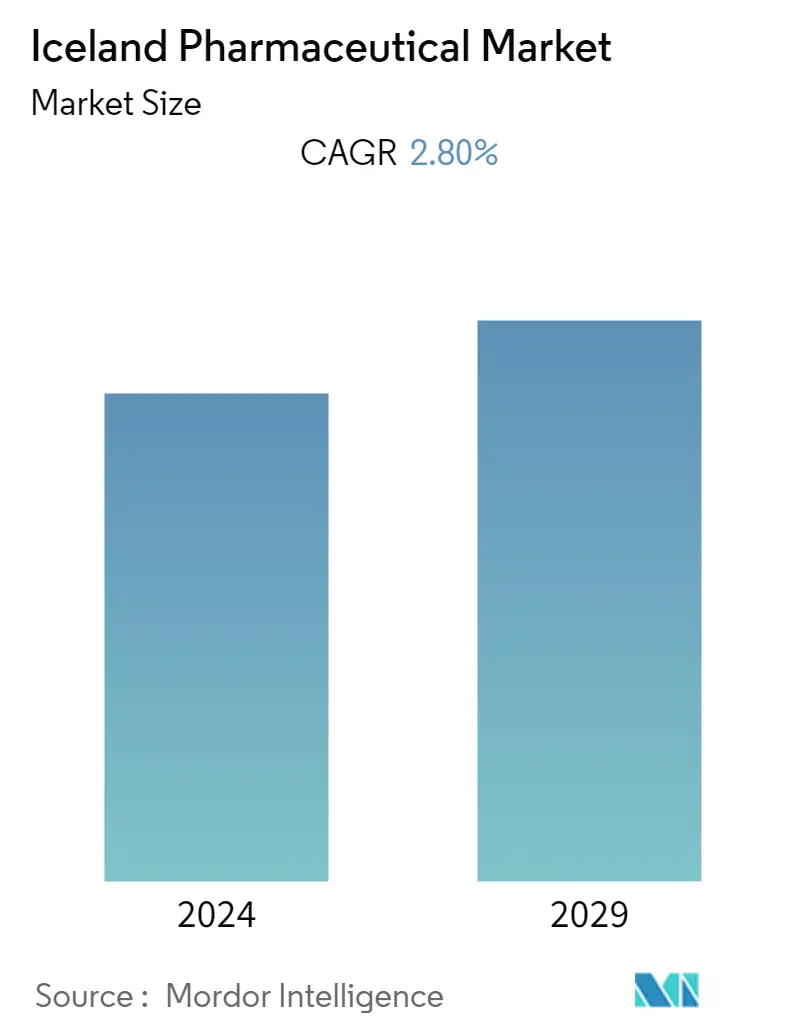

Ожидалось, что исследуемый фармацевтический рынок Исландии продемонстрирует низкий рост со среднегодовым темпом роста 2,8% в течение прогнозируемого периода (2022-2027 гг.).

Вспышка COVID-19 повлияла на фармацевтический рынок Исландии, поскольку медицинские услуги были значительно сокращены из-за мер социального дистанцирования, введенных во всем мире. Цепочки поставок Исландии и закупки основных медицинских товаров находятся под неслыханным давлением из-за пандемии COVID-19. Сюда входят фармацевтические препараты, необходимые для лечения различных расстройств. Согласно исследованию под названием Незаконное употребление наркотиков в Рейкьявике по эпидемиологии сточных вод, опубликованному в журнале Science of The Total Environment в январе 2022 года, чаще всего употреблялись амфетамин, метамфетамин, 3,4-метилендиоксиметамфетамин (МДМА), кокаин и каннабис. запрещенные наркотики в Исландии во время COVID-19. Таким образом, возросший спрос на такие лекарства в Исландии существенно повлиял на рост рынка во время COVID-19.

Кроме того, факторами, способствующими росту рынка, являются рост численности пожилых людей и рост заболеваемости хроническими заболеваниями, а также международное партнерство. Поскольку спрос на фармацевтические препараты среди стареющего населения выше, растущее престарелое население Исландии, которое более подвержено хроническим заболеваниям, поддерживает рост рынка. Согласно исследованию под названием Сделать Европу грамотным в вопросах здравоохранения включение пожилых людей в малонаселенные арктические районы, опубликованному в BMC Public Health в марте 2022 года, к 2037 году прогнозируется, что 20% всех исландцев будут в возрасте 65 лет и старше, по сравнению с 14% в 2020 году и к 2064 году — более 25%, причем наибольший рост наблюдается в самой старшей группе. В Исландии в сельских районах проживает более высокий процент жителей в возрасте 65 лет и старше, чем в мегаполисах. Когда дело доходит до здоровья, особенно проблематичны пожилые люди. что, в свою очередь, связано с ростом использования медицинских услуг, и, таким образом, ожидается, что спрос на фармацевтические препараты у этих людей увеличится, что будет способствовать росту рынка.

За последние несколько лет ряд участников рынка Исландии, в том числе Novartis, Alvotech и Coripharma, увеличили свои расходы на исследования, разработки и производство. Ожидается, что растущие инвестиции в исследования и разработки будут способствовать общему расширению исландского фармацевтического бизнеса. Например, в августе 2021 года EpiEndo Pharmaceuticals закрыла раунд финансирования серии A на сумму 20 миллионов евро, возглавляемый Flerie Invest и Iðunn Venture Fund, в котором приняли участие существующие инвесторы ABC Ventures, а также фонд Европейского инновационного совета (EIC). Финансирование обеспечивает деньги для перевода ведущего химического препарата EpiEndo EP395 в фазу IIa с ХОБЛ в качестве основного показания. EP395 вступил в I фазу клинических испытаний в апреле. Однако в Исландии наблюдается растущая нехватка некоторых лекарств, что, как ожидается, будет препятствовать расширению рынка. Исландское агентство по лекарственным средствам (IMA) предпринимает ряд шагов, чтобы свести к минимуму подобные случаи. Например, в январе 2022 года компания Amgen сообщила, что Европейская комиссия (ЕК) выдала условное регистрационное удостоверение на LUMYKRAS (соторасиб), первый в своем классе ингибитор KRASG12C, для лечения взрослых с распространенным немелкоклеточным раком легких ( НМРЛ) с мутацией KRAS G12C и у которых наблюдалось прогрессирование заболевания после хотя бы одной предшествующей линии системной терапии. При одобрении ЕС и при условии подачи местных заявок на возмещение врачи во всех странах-членах Европейского Союза, а также в Норвегии, Исландии и Лихтенштейне смогут предлагать LUMYKRAS соответствующим пациентам с НМРЛ. Таким образом, растущее одобрение продукта в стране поддерживает расширение рынка.

Таким образом, все вышеперечисленные факторы поддерживают рост рынка в течение прогнозируемого периода. Однако нехватка лекарств и связанные с ними побочные эффекты сдерживают рост рынка.

Тенденции фармацевтического рынка Исландии

Ожидается, что сегмент противоопухолевых препаратов и иммуномодуляторов станет самым быстрорастущим рынком.

Противоопухолевые средства, также известные как противораковые препараты, представляют собой широкий класс лекарств, которые замедляют, ингибируют или останавливают рост опухолей (опухолей). Более того, иммуномодулятор — это препарат, который либо усиливает, либо подавляет иммунную систему, потенциально помогая организму в борьбе с раком, инфекциями или другими расстройствами. Одной из основных тенденций, способствующих быстрому расширению сегмента, является доступность инновационных лекарств, наличие надежного ассортимента и государственная политика, повышающая осведомленность о заболеваниях. Наряду с этим прогнозируется, что отрасль выиграет от роста заболеваемости раком, увеличения числа пожилых людей и неорганизованного образа жизни.

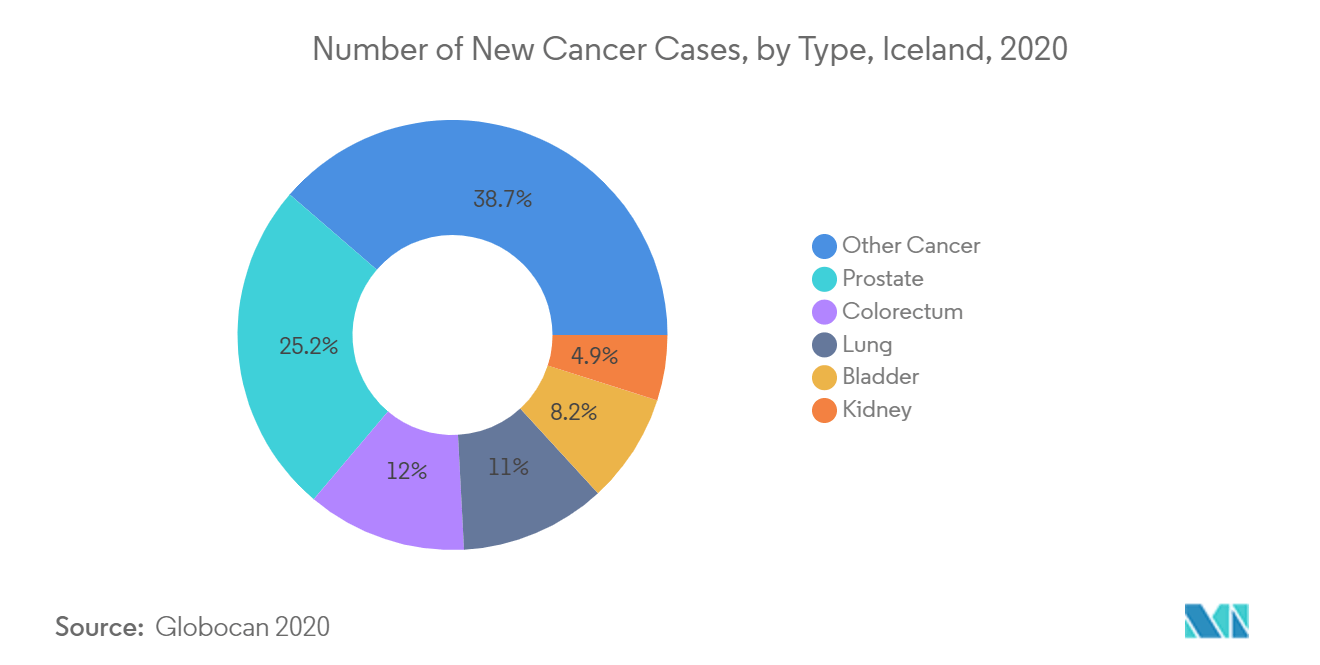

Согласно обновлениям GLOBOCAN 2020, в Исландии, по оценкам, был диагностирован 1661 новый случай рака, при этом почти 641 человек умер от рака.. Ожидается, что рост заболеваемости раком приведет к необходимости разработки передовых методов лечения рака для эффективного лечения пациентов.

Кроме того, ожидается, что растущие выпуски новых продуктов ключевыми игроками рынка будут способствовать росту рынка. Например, в январе 2021 года Novartis подписала соглашение о стратегическом сотрудничестве по лицензированию тислелизумаба от BeiGene, Ltd. на основных рынках за пределами Китая, что увеличивает потенциал Novartis для выхода на обширную и растущую область ингибиторов контрольных точек. Тислелизумаб представляет собой моноклональное антитело против PD-1, специально разработанное для минимизации связывания с FcγR на макрофагах. В доклинических исследованиях было показано, что связывание FcγR на макрофагах ставит под угрозу противоопухолевую активность антител PD-1 за счет активации антителозависимого, опосредованного макрофагами уничтожения Т-эффекторных клеток. По условиям соглашения Novartis получит права на разработку и коммерциализацию тислелизумаба, включая Исландию и другие страны. Кроме того, в апреле 2022 года Европейская комиссия одобрила заявку на регистрацию препарата Орговикс (релуголикс, 120 мг) для лечения взрослых пациентов с распространенным гормоночувствительным раком простаты. Решение распространяется на все 27 государств-членов Европейского Союза, включая Исландию, Норвегию и Лихтенштейн.

Таким образом, ввиду растущего количества разрешений на продукцию и активной исследовательской деятельности, связанной с таргетной терапией рака, ожидается, что изучаемый сегмент будет расти в течение прогнозируемого периода.

Обзор фармацевтической промышленности Исландии

Фармацевтический рынок Исландии умеренно конкурентен и состоит из нескольких крупных игроков. Что касается доли рынка, в настоящее время на рынке доминируют лишь немногие крупные игроки. А некоторые видные игроки активно совершают приобретения и создают совместные предприятия с другими компаниями, чтобы укрепить свои позиции на рынке страны. Некоторые из ключевых компаний, которые в настоящее время доминируют на рынке, - это Alvogen, Alvotech, Amgen, EpiEndo Pharmaceuticals ehf, Johnson Johnson, Merck Co., Inc., Novartis AG, Pfizer Inc и Sanofi SA.

Лидеры фармацевтического рынка Исландии

Alvogen

Johnson & Johnson

Novartis AG

Pfizer Inc

Sanofi SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости фармацевтического рынка Исландии

- В июне 2022 года компания Novartis сообщила, что Европейская комиссия (ЕК) одобрила Табректу (капматиниб) в качестве монотерапии для лечения взрослых с распространенным немелкоклеточным раком легкого (НМРЛ), имеющим изменения, приводящие к гену мезенхимально-эпителиального фактора перехода (MET). ) пропуск экзона 14 (METex14), которым требуется системная терапия после предшествующего лечения иммунотерапией и/или химиотерапией на основе платины. Одобрение последовало за положительным заключением, выданным в апреле Комитетом по лекарственным препаратам для использования человеком (CHMP) Европейского агентства по лекарственным средствам (EMA) и применимо ко всем 27 государствам-членам Европейского Союза, а также Исландии, Норвегии и Лихтенштейну.

- В апреле 2022 года компания Bristol Myers Squibb одобрила Опдиво (ниволумаб) в сочетании с химиотерапией на основе фторпиримидина и платины для лечения первой линии взрослых пациентов с неоперабельным распространенным, рецидивирующим или метастатическим плоскоклеточным раком пищевода (ESCC) с опухолеклеточным ПД. -Экспрессия L1 1%. В 27 государствах-членах Евросоюза, а также в Исландии, Лихтенштейне и Норвегии.

Сегментация фармацевтической промышленности Исландии

В рамках настоящего отчета фармацевтические препараты подразделяются на лекарства, отпускаемые по рецепту и без рецепта. Эти лекарства могут быть приобретены отдельными лицами по рецепту врача или без него, и они безопасны для употребления при различных заболеваниях с согласия врача или без него. В отчете также представлен углубленный анализ качественных и количественных данных. Фармацевтический рынок Исландии сегментирован по АТС/терапевтическому классу (пищеварительный тракт и обмен веществ, кровь и кроветворные органы, сердечно-сосудистая система, дерматологические препараты, мочеполовая система и репродуктивные гормоны, системные гормональные препараты, за исключением репродуктивных гормонов и инсулинов, противоинфекционные препараты для системного применения). Применение, противоопухолевые и иммуномодулирующие средства, опорно-двигательная система, нервная система, противопаразитарные средства, инсектициды и репелленты, дыхательная система, органы чувств, различные структуры УВД). В отчете представлена стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| Пищеварительный тракт и обмен веществ |

| Кровь и кроветворные органы |

| Сердечно-сосудистая система |

| Дерматологические препараты |

| Мочеполовая система и репродуктивные гормоны |

| Гормональные препараты системного действия, за исключением репродуктивных гормонов и инсулинов. |

| Противоинфекционные средства для системного применения |

| Противоопухолевые и иммуномодулирующие средства |

| Костно-мышечной системы |

| Нервная система |

| Противопаразитарные средства, инсектициды и репелленты |

| Дыхательная система |

| Органы чувств |

| Различные структуры УВД |

| По ATC/терапевтическому классу (значение) | Пищеварительный тракт и обмен веществ |

| Кровь и кроветворные органы | |

| Сердечно-сосудистая система | |

| Дерматологические препараты | |

| Мочеполовая система и репродуктивные гормоны | |

| Гормональные препараты системного действия, за исключением репродуктивных гормонов и инсулинов. | |

| Противоинфекционные средства для системного применения | |

| Противоопухолевые и иммуномодулирующие средства | |

| Костно-мышечной системы | |

| Нервная система | |

| Противопаразитарные средства, инсектициды и репелленты | |

| Дыхательная система | |

| Органы чувств | |

| Различные структуры УВД |

Часто задаваемые вопросы по исследованию фармацевтического рынка Исландии

Каков текущий размер фармацевтического рынка Исландии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на фармацевтическом рынке Исландии среднегодовой темп роста составит 2,80%.

Кто являются ключевыми игроками на фармацевтическом рынке Исландии?

Alvogen, Johnson & Johnson, Novartis AG, Pfizer Inc, Sanofi SA — крупнейшие компании, работающие на фармацевтическом рынке Исландии.

Какие годы охватывает фармацевтический рынок Исландии?

В отчете рассматривается исторический размер фармацевтического рынка Исландии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер фармацевтического рынка Исландии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о фармацевтической промышленности Исландии

Статистические данные о доле, размере и темпах роста доходов на фармацевтическом рынке Исландии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Фармацевтический анализ Исландии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.