Анализ рынка гостеприимства Марокко

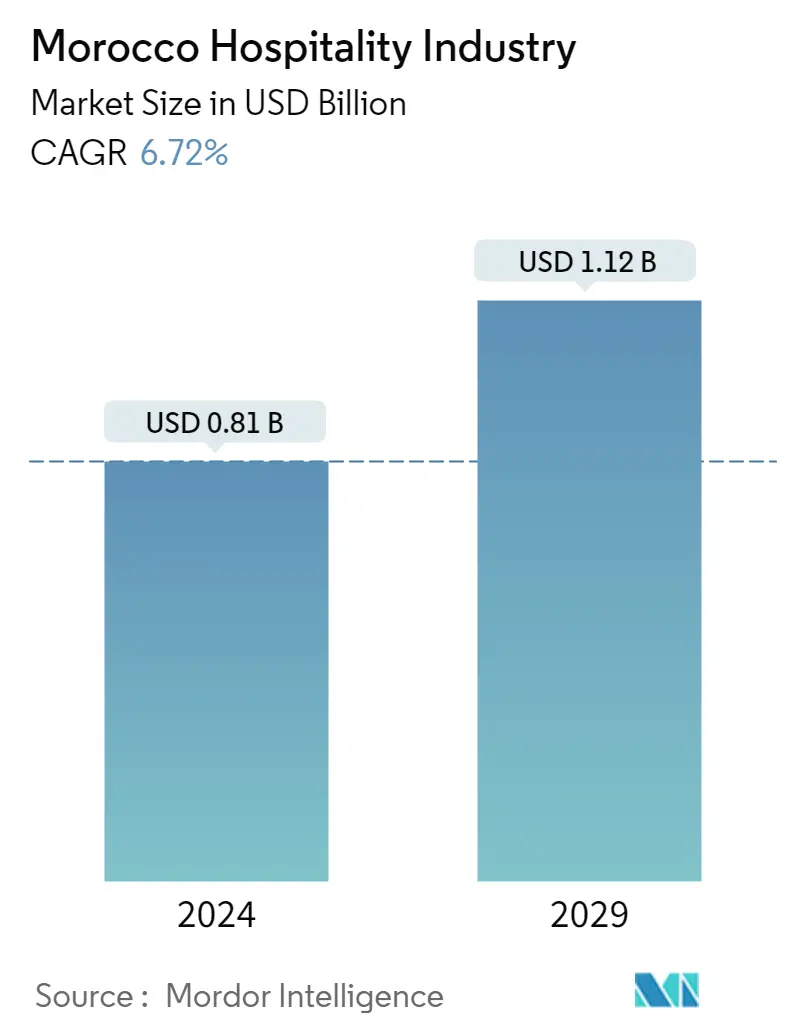

Ожидается, что индустрия гостеприимства Марокко вырастет с 0,81 млрд долларов США в 2024 году до 1,12 млрд долларов США к 2029 году, при среднегодовом темпе роста 6,72% в течение прогнозируемого периода (2024-2029 гг.).

В 2020 году, когда Covid-19 вспыхнул впервые, он вызвал цепную реакцию, которая затронула многих людей и оказала большое влияние на некоторые сегменты рынка. Из-за вспышки COVID-19 Марокко пришлось вновь открыть свои границы для деловых поездок 7 февраля 2022 года. 8 апреля 2022 года правительство Марокко также разрешило паромам пересекать свои морские границы. Всем приезжим из Китая, независимо от их гражданства, в настоящее время запрещен въезд в Марокко. На тех, кто покинул Китай за семь дней до прибытия в Марокко, этот запрет не распространяется.

Растущее число туристов, прибывающих в Марокко с 2016 года, сделало туристическую отрасль страны вторым по величине вкладом в ВВП страны. В стране также зарегистрировано растущее количество трех-, четырех- и пятизвездочных объектов размещения. W Hospitality Group в своем 11-м ежегодном опросе поместила Марокко в пятерку стран с большим количеством проектов строительства отелей на стадии разработки.

Благодаря рейтингу журнала Forbes как страны со вторым по величине количеством объектов для отдыха с самым высоким рейтингом в регионе Ближнего Востока и Северной Африки (MENA), страна привлекает больше туристов и стала одним из источников генерации иностранная валюта. Несколько крупных международных брендов растут в Марокко и прилагают много усилий для быстрого роста своих брендов и сетей там.

Тенденции рынка гостеприимства Марокко

Рост числа туристов в Марокко стимулирует рынок

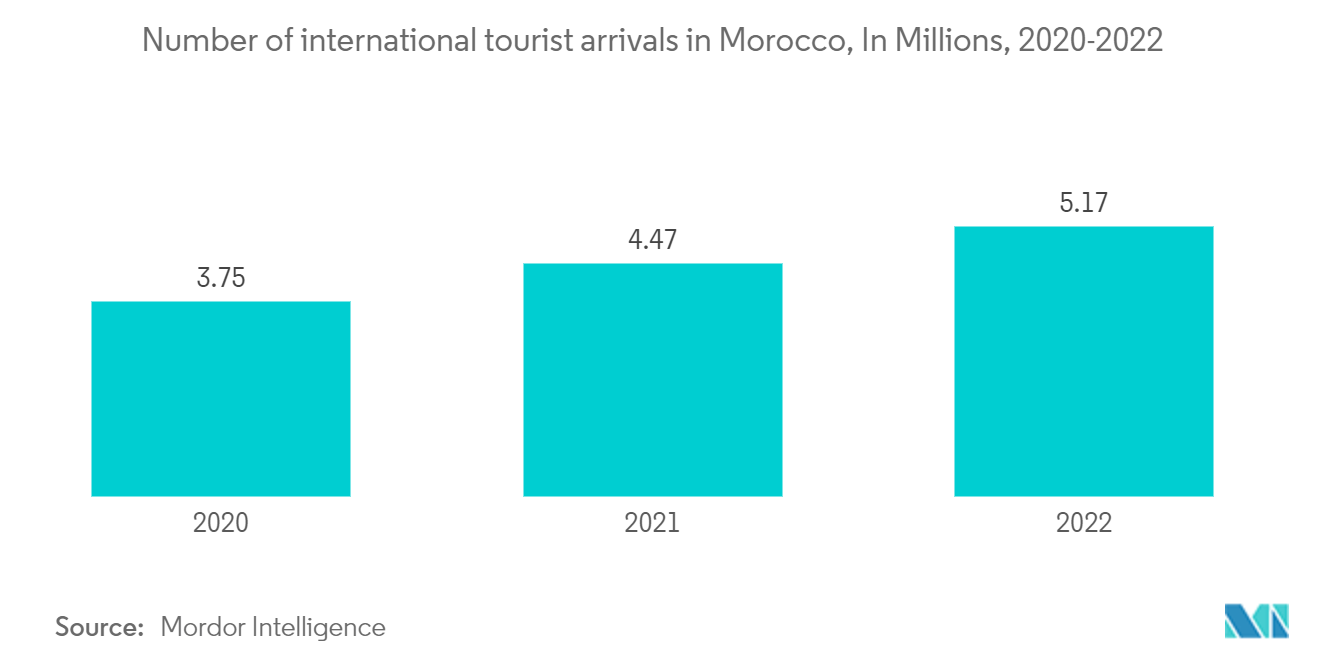

Успешная реализация политики, предложенной правительством в рамках Видения 2020, в рамках которой в 2020 году было зарегистрировано 20 миллионов туристов и способствовало развитию туристического сектора, ставшего одним из 20 лучших направлений в мире, привела к росту числа туристов, посещающих Марокко.

Ожидается, что доля туристической индустрии Марокко в ВВП снизится в 2026, 2027 и 2028 годах, несмотря на долгосрочные прогнозы увеличения на 2,7 процентных пункта в период с 2023 по 2028 год. Прогнозируется, что в 2028 году эта доля составит 11,86 процента. Хотя в ближайшие несколько лет ожидается значительный рост этой доли, теперь этот рост будет медленнее.

В общей сложности, согласно прогнозам, в период с 2023 по 2028 год в Марокко ожидается прибытие еще 4,4 миллиона иностранных туристов (+85,11 процента). По оценкам, в 2028 году число прибывших, вероятно, составит 9,56 миллиона человек. Показано количество прибывших иностранных гостей. По данным Всемирного банка, это когда путешественники посещают страну, которая не является их постоянным местом жительства, с основной целью отдыха, а не бизнеса, и предполагаемая продолжительность посещения не превышает года.

Марокко привлекает больше инвестиций даже при динамических значениях ключевых показателей эффективности

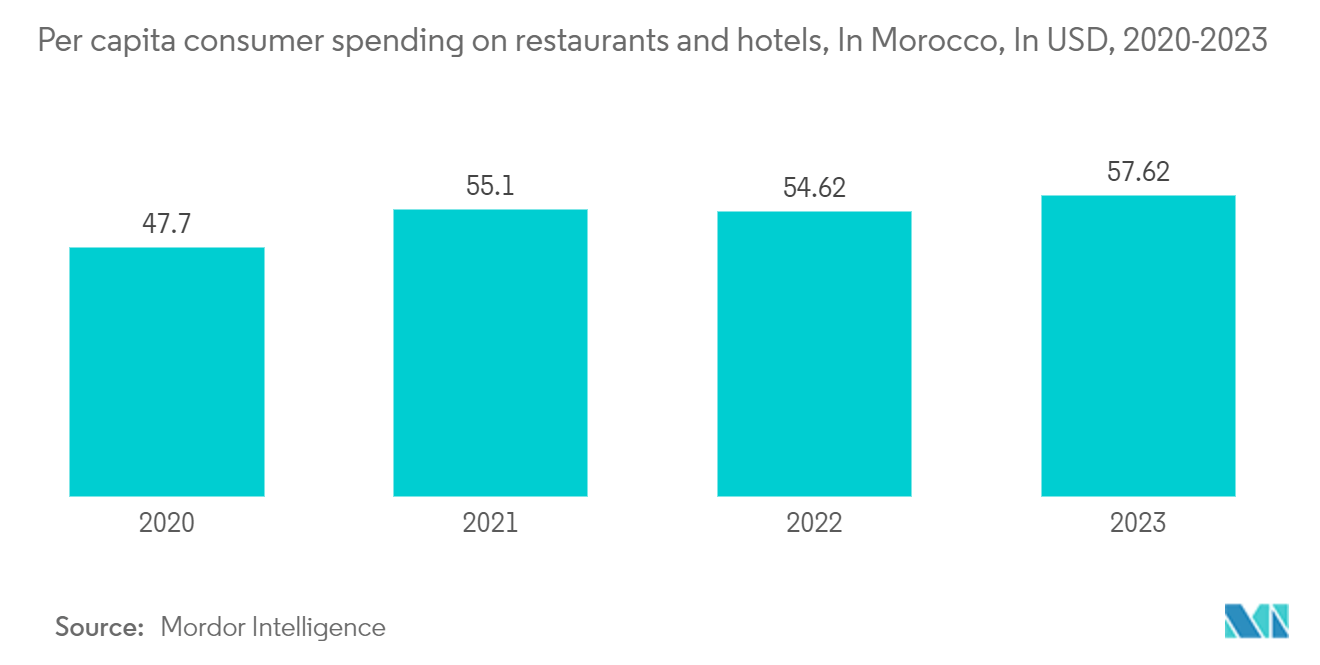

Несмотря на динамичный уровень заполняемости и средний доход от номеров, которые регистрирует Марокко, в стране находится более 36 проектов по строительству отелей, которые планируется открыть до или ранее 2024 года и собираются добавить более 6300 номеров к предложению, которое в стране в настоящее время сохраняется. Многие туристы отворачиваются от традиционного туризма и обращаются к более подлинному местному опыту.

Они уделяют больше внимания знакомству с местными жителями и их культурой, что является одной из наиболее важных частей гостиничного бизнеса в Марокко. Вместо покупки сувениров эти туристы предпочитают покупать местные товары и отправляться в авантюрные путешествия на общественном транспорте. Еще одним вариантом является ужин в ресторане, где подают еду за нулевым километром, включающую в себя основные компоненты местного производства, такие как мясо, сыр и мед. Поскольку путешественники все больше осознают, как их поездки влияют на окружающую среду, этот новый вид туризма, вероятно, станет более популярным, что поможет рынку расти в течение следующих нескольких лет. Хотя общий показатель указывает на то, что Марокко демонстрирует динамичные показатели, ключевые города демонстрируют растущее число процентных показателей и привлекают инвестиции.

Обзор индустрии гостеприимства Марокко

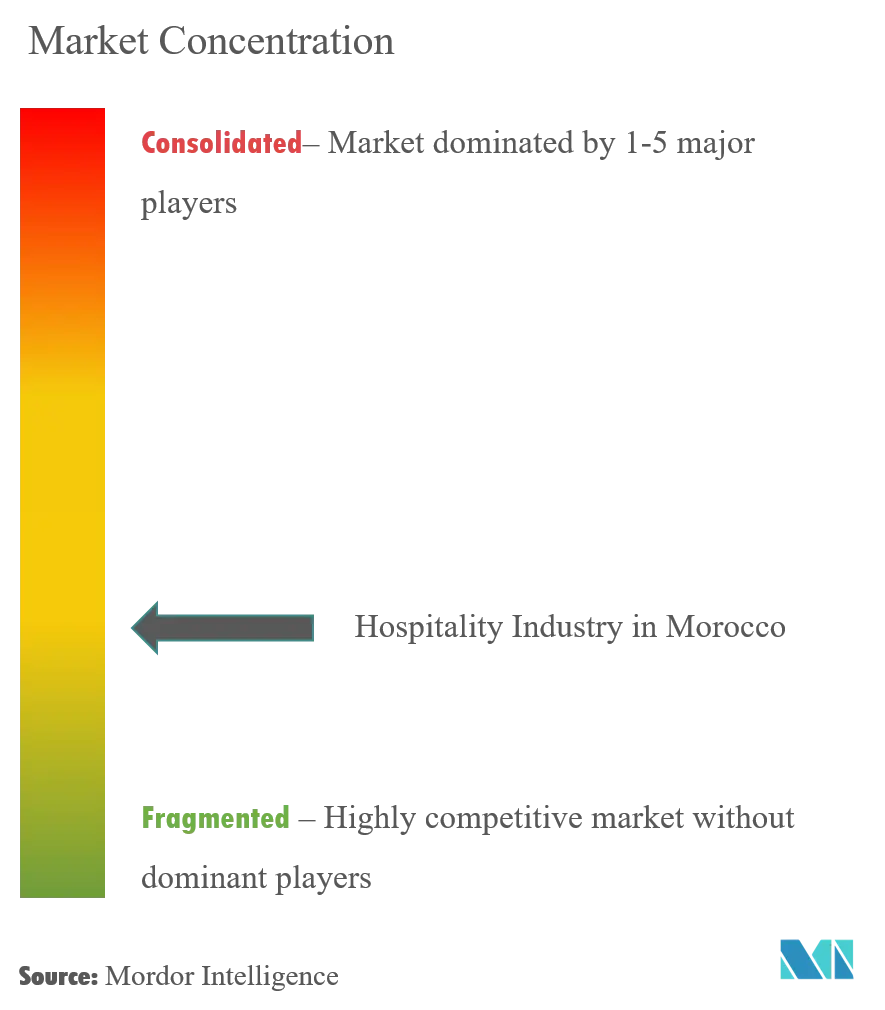

Индустрия гостеприимства в Марокко представляет собой сочетание отечественных независимых отелей, международных отелей и сетей их брендов. Международные бренды стратегически расположены, но в основном ограничены ведущими городами, тогда как отечественные независимые отели широко распространены по всей стране. Некоторыми крупными игроками являются Accor SA, Louvre Hotels Group, Wyndham Hotels and Resorts, Kenzi Hotel Group и Marriott International, Inc.

Лидеры рынка гостеприимства Марокко

Accor SA

Louvre Hotels Group

Wyndham Hotels and Resorts

Kenzi Hotel Group

Marriott International, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка гостеприимства Марокко

- Декабрь 2022 г. Hilton объявила об открытии Conrad Rabat Arzana, первого заведения бренда в Марокко. Современная архитектура и дизайн отеля на 120 номеров открывают гостям новый взгляд на современное гостеприимство, изысканную кухню и индивидуальное обслуживание. Идеальное расположение отеля рядом с культурным центром города, к северу от Хархуры, обеспечивает легкий доступ к различным туристическим местам, включая Мавзолей Мед V, Старую Медину, Мавританские сады и зоопарк Рабата.

- Октябрь 2022 г. Чтобы построить новый отель Fairmont Tazi Palace Tangier в северном регионе Марокко, Katara Hospitality, владелец, девелопер и оператор отеля со штаб-квартирой в Катаре, укрепляет сотрудничество с Accor. Accor управляет 41 объектом (6215 ключей) в Марокко, еще 4 объекта (768 ключей) находятся в стадии разработки.

Сегментация индустрии гостеприимства Марокко

В отчете представлен полный справочный анализ индустрии гостеприимства в Марокко, который включает оценку отраслевых ассоциаций, экономики в целом, тенденций развивающихся рынков по сегментам, значительные изменения в динамике рынка, а также обзор рынка.

Рынок гостеприимства в Марокко сегментирован по типу (сетевые отели и независимые отели) и сегменту (квартиры с обслуживанием, отели бюджетного и эконом-класса, отели среднего и выше среднего уровня и отели класса люкс). Размеры рынка и прогнозы индустрии гостеприимства в Марокко по выручке (в долларах США) для всех вышеуказанных сегментов.

| Сетевые отели |

| Независимые отели |

| Сервисные апартаменты |

| Бюджетные и эконом-отели |

| Отели среднего и выше среднего класса |

| Отели класса "люкс" |

| По типу | Сетевые отели |

| Независимые отели | |

| По сегменту | Сервисные апартаменты |

| Бюджетные и эконом-отели | |

| Отели среднего и выше среднего класса | |

| Отели класса "люкс" |

Часто задаваемые вопросы по исследованию рынка гостеприимства Марокко

Насколько велик рынок гостеприимства Марокко?

Ожидается, что объем рынка гостеприимства Марокко достигнет 0,81 миллиарда долларов США в 2024 году и вырастет в среднем на 6,72%, достигнув 1,12 миллиарда долларов США к 2029 году.

Каков текущий размер рынка гостеприимства в Марокко?

Ожидается, что в 2024 году объем рынка гостеприимства Марокко достигнет 0,81 миллиарда долларов США.

Кто являются ключевыми игроками на рынке гостеприимства Марокко?

Accor SA, Louvre Hotels Group, Wyndham Hotels and Resorts, Kenzi Hotel Group, Marriott International, Inc. — крупнейшие компании, работающие в индустрии гостеприимства Марокко.

Какие годы охватывает этот рынок гостеприимства Марокко и каков был размер рынка в 2023 году?

В 2023 году объем рынка гостеприимства Марокко оценивался в 0,76 миллиарда долларов США. В отчете рассматривается исторический размер рынка гостеприимства Марокко за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка гостеприимства Марокко на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии гостеприимства Марокко

Статистические данные о доле, размере и темпах роста доходов в индустрии гостеприимства Марокко в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ индустрии гостеприимства Марокко включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.