Анализ рынка торгового финансирования

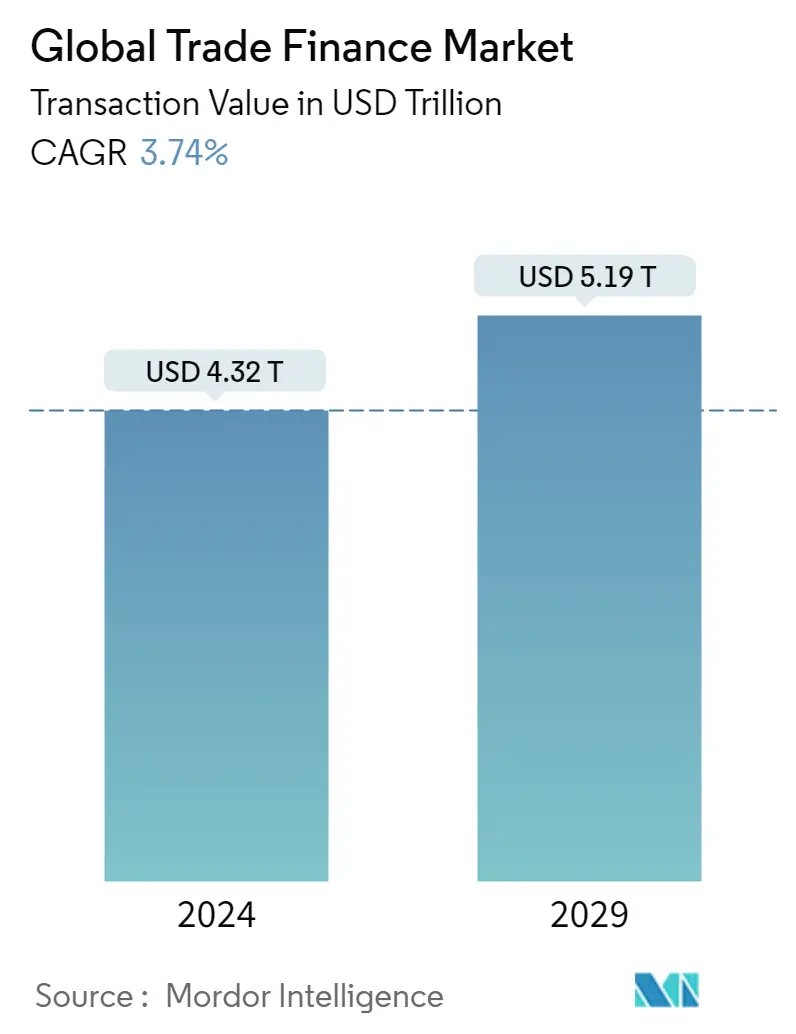

Ожидается, что размер мирового рынка торгового финансирования с точки зрения стоимости транзакций вырастет с 4,32 триллиона долларов США в 2024 году до 5,19 триллиона долларов США к 2029 году при среднегодовом темпе роста 3,74% в течение прогнозируемого периода (2024-2029 годы).

Торговое финансирование включает в себя различные действия, такие как кредитование, факторинг, конфискация, предоставление аккредитивов, а также экспортные кредиты и финансирование. В процессе торгового финансирования участвуют несколько заинтересованных сторон, в том числе покупатель и продавец, организация, финансирующая торговлю, экспортно-кредитные организации и страховщики. От 80% до 90% мировой торговли поддерживается торговым финансированием, которое включает торговые кредиты и гарантии. Экспортеры и импортеры из менее развитых стран часто платят чрезвычайно высокие пошлины, что повышает стоимость их торговли, тогда как экспортеры и импортеры из более богатых стран получают выгоду от низких процентных ставок и сборов, предлагаемых международными банками.

Кроме того, большая часть факторинга, осуществляемого в сфере торгового финансирования, носит краткосрочный характер. Однако торговое финансирование не всегда охватывает одну и ту же сферу. Современная мировая торговля претерпела структурные изменения в результате внедрения технологий в торговое финансирование. То, что когда-то было закрытыми системами, теперь добавляет новые функции для расширения своих услуг благодаря использованию открытых API.

Пандемия Covid-19 создала нагрузку на системы здравоохранения, нарушила торговлю и спровоцировала беспрецедентный экономический кризис. Более быстрое распространение вакцин помогло мировой экономике восстановиться после 2021 года, но восстановление было неравномерным и характеризовалось проблемами с цепочкой поставок и инфляционным давлением. Доступность финансирования во время пандемии COVID-19, когда формальные кредитные учреждения будут слишком неохотно предоставлять кредиты, может стоить настолько дорого, что это удержит предприятия от заимствований, особенно МСП. Согласно исследованию АБР по торговому финансированию за 2021 год, 73% банков не сократили доступность капитала или ограничения на поддержку торговли, а 58% банков не сократили финансирование МСП. Однако в результате возросшей макроэкономической неопределенности, вызванной пандемией, и обострения чувства банками возросшего риска дефолта, наблюдался более высокий процент отклонений заявок МСП - 40%.

Тенденции рынка торгового финансирования

Цифровизация движет рынком

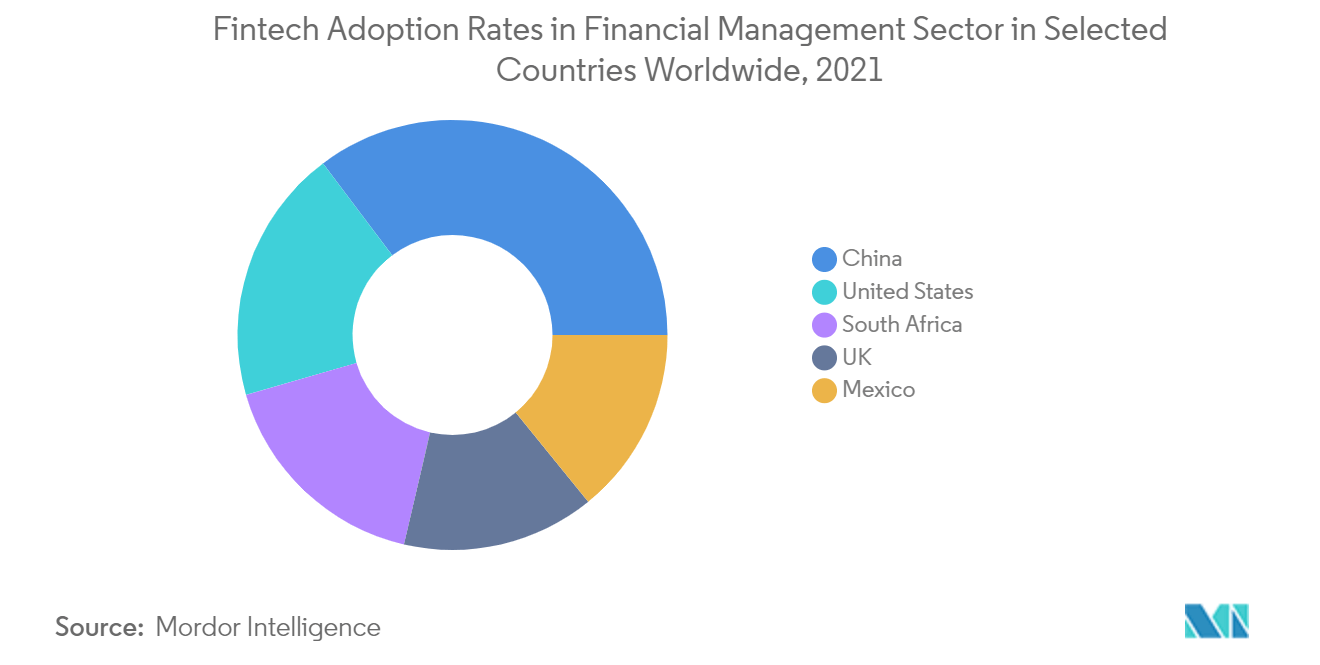

Из-за воздействия коронавируса и изменений в нормативных требованиях отрасль перешла от восприятия первых пользователей как движущих сил цифровой трансформации к отрасли, где цифровизация является обязательной. Банки и спонсоры должны не отставать от растущего интереса со стороны конечных клиентов. Корпоративные казначеи все больше и больше разочаровываются в традиционных методах работы, а поскольку их сотрудники рассредоточены по многочисленным часовым поясам и странам, цифровизация становится все более важной.

Поскольку срок службы их систем приближается к концу, банки ищут клиентоориентированные решения для связи со своими клиентами. Компании, занимающиеся финансовыми технологиями (финтех), обнаруживают, что оправдания, которые раньше приводили банки и спонсоры в пользу отказа от перехода на более цифровой или облачный способ работы, теперь являются оправданиями для этого. Например, выполнение наших требований комплексной проверки и KYC теперь становится более удобным и безбумажным, если это делается в цифровом формате.

Все больше людей считают, что технология продуктов финансирования цепочки поставок должна быть нормой, а не уникальным торговым предложением, позволяющим сотрудничеству и опыту работы с клиентами отличать разных финансистов друг от друга на этом рынке. В результате банки и финтех должны больше сотрудничать, поскольку они поддерживают друг друга.

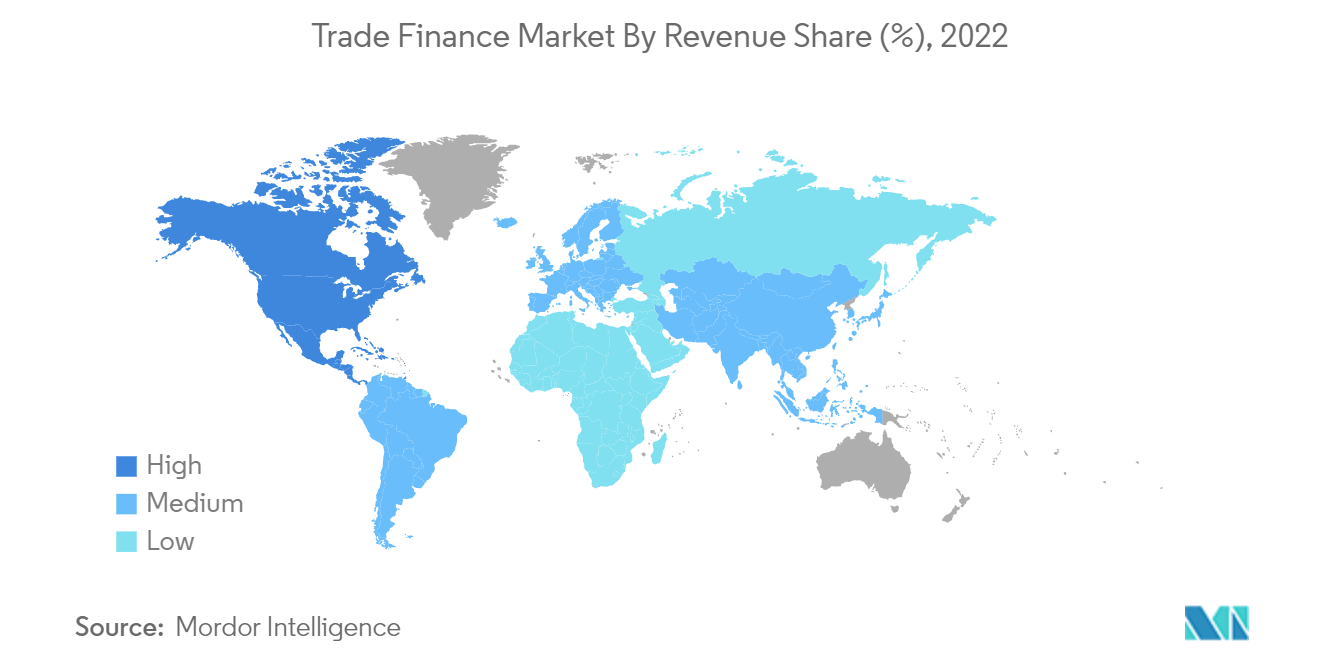

Соединенные Штаты доминируют на рынке в Североамериканском регионе

Современные технологии становятся все более важными для торгового финансирования в Соединенных Штатах. Ожидается, что внедрение технологии блокчейна в торговое финансирование создаст прибыльные перспективы для бизнеса в ожидаемый период времени. Спрос на безопасность и защищенность в торговой деятельности стимулирует расширение индустрии торгового финансирования в Соединенных Штатах, наряду с резким ростом использования МСП торгового финансирования, более жесткой конкуренцией и новыми торговыми соглашениями. Американские транснациональные корпорации начали внедрять цифровые технологии, которые обещают повысить прозрачность и эффективность цепочек поставок, а также разрабатывать новые цифровые сети для облегчения торговли и финансирования. Общий объем международного торгового импорта и экспорта страны увеличивается в стоимости, что приводит к росту рынка торгового финансирования.

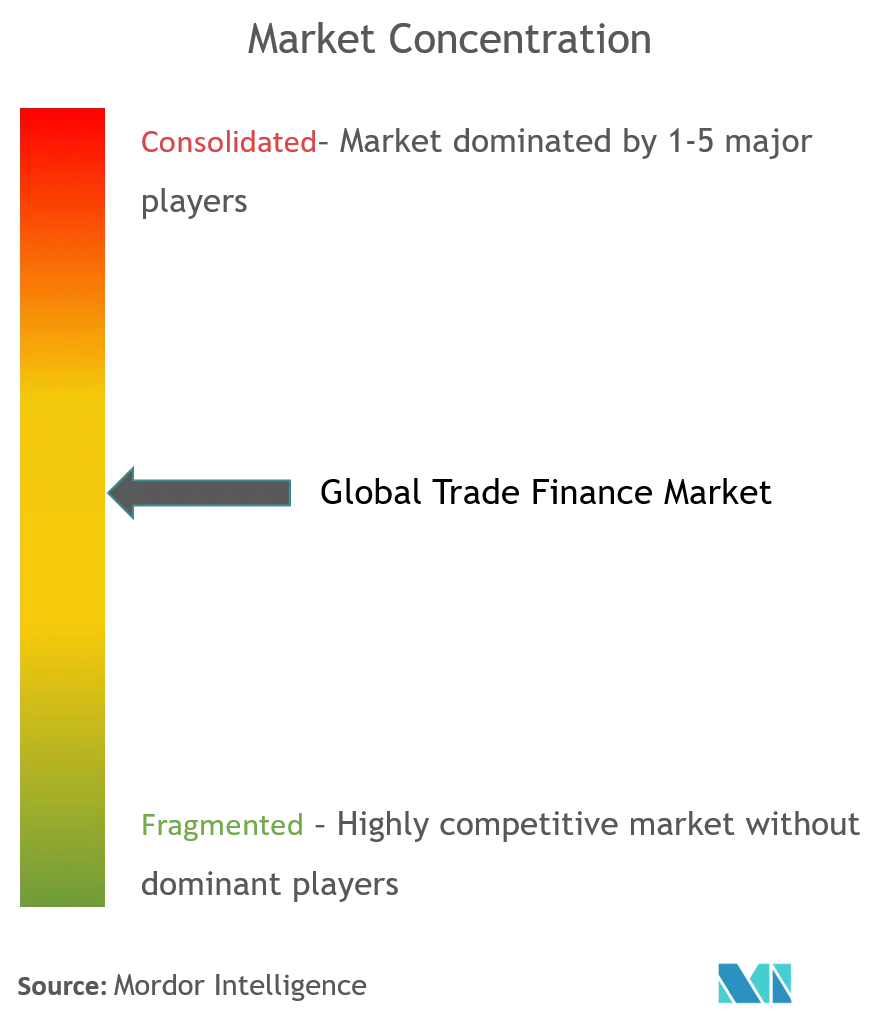

Обзор отрасли торгового финансирования

Исследование представляет собой общий обзор конкуренции на рынке торгового финансирования и краткий обзор недавних сделок по слиянию и поглощению. Помимо банков, он включает корпоративные профили нескольких компаний в отрасли, занимающихся торговым финансированием и торговыми технологиями. В число ведущих компаний, доминирующих сейчас на рынке, входят Santandar, Standard Chartered Bank и Scotia Bank.

Лидеры рынка торгового финансирования

Santander Bank

ScotiaBank

Commerzbank

Nordea Group

Standard Chartered Bank

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка торгового финансирования

- Декабрь 2022 г. В сотрудничестве с Majid Al Futtain Retail, региональным франчайзи Carrefour, компания Standard Chartered представила, как она утверждает, первую на Ближнем Востоке инициативу по устойчивому финансированию цепочки поставок.

- Декабрь 2022 г. Traxpay и Arqit будут выпущены квантово-безопасные цифровые инструменты торгового финансирования.

- Декабрь 2022 г. Kyriba представила решение по финансированию дебиторской задолженности, которое поможет предприятиям высвободить ограниченные средства.

Сегментация отрасли торгового финансирования

Финансовые инструменты и товары, используемые предприятиями для поддержки международной торговли и коммерции, называются торговым финансированием. Финансирование торговли упрощает импортерам и экспортерам ведение бизнеса посредством торговли. Рынок торгового финансирования фрагментирован и сегментирован по поставщикам услуг (банки, компании торгового финансирования, страховые компании и другие поставщики услуг) и географическому положению (Северная Америка, Европа, Ближний Восток, Южная Америка и Азиатско-Тихоокеанский регион). В отчете представлены размер и стоимость рынка в (миллиардах долларов США) в течение прогнозируемых лет для вышеуказанных сегментов.

| Северная Америка | НАС |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Россия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Индия |

| Китай | |

| Япония | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Средний Восток | ОАЭ |

| Саудовская Аравия | |

| Остальной Ближний Восток |

| банки |

| Компании торгового финансирования |

| Страховые компании |

| Другие поставщики услуг |

| География | Северная Америка | НАС |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Россия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Индия | |

| Китай | ||

| Япония | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Средний Восток | ОАЭ | |

| Саудовская Аравия | ||

| Остальной Ближний Восток | ||

| По поставщику услуг | банки | |

| Компании торгового финансирования | ||

| Страховые компании | ||

| Другие поставщики услуг | ||

Часто задаваемые вопросы по исследованию рынка торгового финансирования

Насколько велик мировой рынок торгового финансирования?

Ожидается, что объем мирового рынка торгового финансирования достигнет 4,32 триллиона долларов США в 2024 году, а среднегодовой темп роста составит 3,74% и достигнет 5,19 триллиона долларов США к 2029 году.

Каков текущий размер мирового рынка торгового финансирования?

Ожидается, что в 2024 году объем мирового рынка торгового финансирования достигнет 4,32 триллиона долларов США.

Кто являются ключевыми игроками на мировом рынке торгового финансирования?

Santander Bank, ScotiaBank, Commerzbank, Nordea Group, Standard Chartered Bank — крупнейшие компании, работающие на мировом рынке торгового финансирования.

Какой регион является самым быстрорастущим на мировом рынке торгового финансирования?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на мировом рынке торгового финансирования?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю на мировом рынке торгового финансирования.

Какие годы охватывает этот мировой рынок торгового финансирования и каков был размер рынка в 2023 году?

В 2023 году объем мирового рынка торгового финансирования оценивается в 4,16 триллиона долларов США. В отчете рассматривается исторический размер мирового рынка торгового финансирования за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер мирового рынка торгового финансирования на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли торгового финансирования

Статистические данные о доле, размере и темпах роста доходов на рынке торгового финансирования в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ торгового финансирования включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

.webp)