Объем рынка производства спутников

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | 272.6 Миллиардов долларов США |

|

|

Размер Рынка (2029) | 417.7 Миллиардов долларов США |

|

|

Наибольшая доля по классу орбиты | ЛЕВ |

|

|

CAGR (2024 - 2029) | 9.73 % |

|

|

Наибольшая доля по региону | Северная Америка |

|

|

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка производства спутников

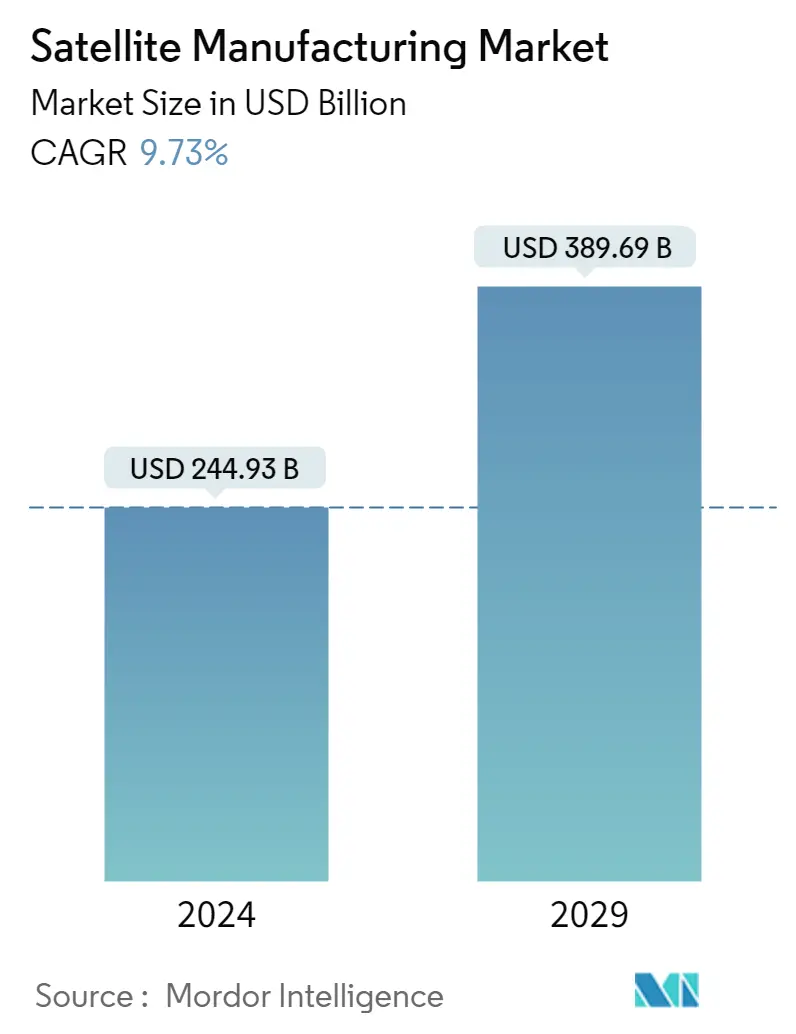

Объем рынка производства спутников оценивается в 244,93 млрд долларов США в 2024 году и, как ожидается, достигнет 389,69 млрд долларов США к 2029 году, увеличиваясь в среднем на 9,73% в течение прогнозируемого периода (2024-2029 гг.).

244,93 млрд

Объем рынка в 2024 году (долл. США)

389,69 млрд

Объем рынка в 2029 году (долл. США)

13.38 %

Среднегодовой темп роста (2017-2023)

9.73 %

Среднегодовой темп роста (2024-2029)

Крупнейший рынок по массе спутников

65.83 %

Доля стоимости, 100-500кг, 2022 г.

Мини-спутники с расширенной емкостью для корпоративных данных (розничная торговля и банковское дело), нефти, газа и горнодобывающей промышленности, а также правительств в развитых странах пользуются большим спросом. Спрос на миниспутники с низкой околоземной околоземной орбитой растет из-за их расширенной емкости.

Крупнейший рынок по применению

78.69 %

доля стоимости, Коммуникация, 2022

Правительства, космические агентства, оборонные агентства, частные оборонные подрядчики и частные игроки космической отрасли делают акцент на расширении возможностей сетей связи для различных государственных и военных разведывательных приложений.

Крупнейший рынок по классам орбит

72.49 %

стоимостная доля, ЛЕВ, 2022 г.

Низкоорбитальные спутники все чаще используются в современных технологиях связи, поскольку они играют важную роль в приложениях для наблюдения Земли.

Крупнейший рынок по технологии пропульсивных установок

73.93 %

стоимостная доля, Жидкое топливо, 2022 г.

Благодаря своей высокой эффективности, управляемости, надежности и длительному сроку службы двигательная техника на жидком топливе становится идеальным выбором для космических миссий. Он может использоваться на различных классах орбит для спутников.

Ведущий игрок рынка

53.10 %

доля рынка, Корпорация Технологии Космической Разведки, 2022 г.

SpaceX является ведущим игроком на мировом рынке ракет-носителей спутников и сохраняет свою долю рынка во всем мире благодаря своему проекту Starlink. Компания производит 120 спутников в месяц.

Ожидается, что сегмент низкоорбитальных спутников будет лидировать на рынке

- Спутник или космический корабль обычно выводится на одну из многих специальных орбит вокруг Земли, или он может быть запущен в межпланетное путешествие на основе использования спутника. Из трех орбит, а именно Низкой Околоземной (НОО), Геостационарной (ГСО) и Средней Земли (МЭО), было отмечено, что НОО является наиболее предпочтительной из-за его близости к Земле.

- Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, наиболее удаленные от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, предназначенные для наблюдения за определенной территорией. Большинство научных спутников, включая Систему наблюдения за Землей НАСА, находятся на низкой околоземной орбите.

- Разные спутники, произведенные и запущенные во всех регионах, имеют разное применение. Например, в период с 2017 по 2022 год из 56 спутников, запущенных в MEO, большинство было построено для целей навигации и глобального позиционирования. Аналогичным образом, из 133 спутников на геостационарной орбите большинство были развернуты для целей связи и наблюдения за Землей. Около 4 025+ низкоорбитальных спутников, изготовленных и запущенных, принадлежали различным странам по всему миру.

- Ожидается, что растущее использование спутников в таких областях, как электронная разведка, науки о Земле/метеорология, лазерная визуализация, оптическая визуализация и метеорология, будет стимулировать спрос на разработку спутников в течение прогнозируемого периода.

Растущий спрос на спутниковые услуги, такие как связь, навигация и наблюдение за Землей, способствует росту рынка

- Мировой рынок производства спутников – это динамичная и быстро меняющаяся отрасль, которая играет важную роль в современном обществе. Эта отрасль включает в себя компании, которые разрабатывают, производят и запускают широкий спектр спутников, от небольших кубов до больших спутников наблюдения и связи Земли.

- Отрасль обусловлена различными факторами, в том числе растущим спросом на спутниковые услуги, такие как связь, навигация и наблюдение за Землей, а также растущей доступностью космоса для государственных и частных организаций. В результате в последние годы в отрасли наблюдается значительный рост, на рынок выходят новые игроки, а устоявшиеся компании расширяют свои возможности.

- Производство спутников — это сложный процесс, включающий множество технологий, включая передовые материалы, электронику и программное обеспечение. Компании, работающие в этой области, должны обладать глубоким пониманием этих технологий и уметь интегрировать их в сложные системы, способные выдерживать суровые условия космоса. Крупнейшими производителями спутников являются Airbus Defence and Space, The Boeing Company, Lockheed Martin и Thales Alenia Space.

- Северная Америка и Европа являются более устоявшимися рынками в отрасли, в то время как Азиатско-Тихоокеанский регион является более прибыльным рынком возможностей для роста. С 2017 года по май 2022 года в мире было произведено и запущено около 4300 спутников. Прогнозируется, что мировой рынок производства спутников будет расти и внедрять инновации по мере роста спроса на спутниковые услуги и расширения доступа к космосу.

Тенденции мирового рынка производства спутников

Экономическая эффективность и повышение жизнеспособности малых спутников, ведущих к росту миниатюризации спутников

- Способность малого спутника выполнять почти все функции традиционного спутника за небольшую часть стоимости традиционного спутника повысила жизнеспособность создания, запуска и эксплуатации группировок малых спутников. Спрос в Северной Америке в первую очередь обусловлен Соединенными Штатами, которые производят наибольшее количество малых спутников в год. В Северной Америке в течение 2017-2022 годов различные игроки региона вывели на орбиту 580 наноспутников. В настоящее время NASA участвует в нескольких проектах, направленных на разработку этих спутников.

- Спрос в Европе в основном обусловлен Германией, Францией, Россией и Великобританией, которые производят наибольшее количество малых спутников в год. В течение 2017-2022 годов различными игроками региона на орбиту было выведено более 50 нано- и микроспутников. Миниатюризация и коммерциализация электронных компонентов и систем стимулировали участие на рынке, что привело к появлению новых игроков на рынке, которые стремятся извлечь выгоду из текущего рыночного сценария и улучшить его. Например, британский стартап Open Cosmos в партнерстве с ЕКА предоставил конечным пользователям услуги по запуску коммерческих наноспутников, обеспечив при этом конкурентоспособную экономию средств в размере около 90%.

- Спрос в Азиатско-Тихоокеанском регионе в первую очередь обусловлен Китаем, Японией и Индией, которые производят наибольшее количество малых спутников в год. В течение 2017-2022 годов различными игроками региона на орбиту было выведено более 190 нано- и микроспутников. Китай вкладывает значительные ресурсы в наращивание своего космического потенциала. На сегодняшний день страна запустила самое значительное количество нано- и микроспутников в Азиатско-Тихоокеанском регионе.

Увеличение расходов и расширение инвестиционных возможностей являются основными факторами, способствующими росту производства спутников

- В Северной Америке в 2021 году глобальные государственные расходы на космические программы достигли рекордного уровня в 103 миллиарда долларов США. Регион является эпицентром космических инноваций и исследований с присутствием крупнейшего в мире космического агентства NASA. В 2022 году правительство США потратило почти 62 миллиарда долларов США на свои космические программы, что сделало его крупнейшим в мире по расходам на космос. В Соединенных Штатах федеральные агентства получают ежегодное финансирование от Конгресса в размере 32,33 млрд долларов США для своих дочерних компаний.

- Кроме того, европейские страны признают важность различных инвестиций в космическую сферу и увеличивают свои расходы на космическую деятельность и инновации, чтобы оставаться конкурентоспособными и инновационными в мировой космической отрасли. Например, в ноябре 2022 года ЕКА объявило, что предложило увеличить финансирование космоса на 25% в течение следующих трех лет, чтобы сохранить лидерство Европы в наблюдении за Землей, расширить навигационные услуги и остаться партнером в исследованиях с Соединенными Штатами. Европейское космическое агентство (ЕКА) обратилось к своим 22 странам с просьбой поддержать бюджет в размере около 18,5 млрд евро на 2023-2025 годы. Германия, Франция и Италия являются основными донорами.

- Учитывая рост космической деятельности в Азиатско-Тихоокеанском регионе, в 2022 году, согласно проекту бюджета Японии, космический бюджет страны составил более 1,4 млрд долларов США, что включало в себя разработку ракеты H3, инженерно-испытательного спутника-9 и национальной программы Information Gathering Satellite (IGS). Аналогичным образом, предлагаемый бюджет космических программ Индии на 2022 финансовый год составил 1,83 млрд долларов США. В 2022 году Министерство науки и ИКТ Южной Кореи объявило о космическом бюджете в размере 619 миллионов долларов США на производство спутников, ракет и другого ключевого космического оборудования.

ДРУГИЕ КЛЮЧЕВЫЕ ОТРАСЛЕВЫЕ ТЕНДЕНЦИИ, ОТРАЖЕННЫЕ В ОТЧЕТЕ

- Нано- и миниспутники готовы создать спрос на рынке

Обзор отрасли производства спутников

Рынок производства спутников достаточно консолидирован, при этом пять ведущих компаний занимают 90,13%. Основными игроками на этом рынке являются Airbus SE, China Aerospace Science and Technology Corporation (CASC), Lockheed Martin Corporation, Maxar Technologies Inc. и Space Exploration Technologies Corp. (в алфавитном порядке).

Лидеры рынка производства спутников

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

Maxar Technologies Inc.

Space Exploration Technologies Corp.

Other important companies include AAC Clyde Space, Leidos, Mitsubishi Heavy Industries, Northrop Grumman Corporation, Sierra Nevada Corporation, Thales, The Boeing Company.

Отказ от ответственности: Основные игроки упорядочены в алфавитном порядке

Новости рынка производства спутников

- Ноябрь 2023 г. Thales Alenia Space подписала контракт с Inmarsat на строительство спутника Inmarsat-5. Спутник был запущен на борту телекоммуникационного спутника Ariane-5ECA

- Июнь 2023 г. Телекоммуникационный спутник Inmarsat S-диапазона / Hellas Sat 3, построенный компанией Thales Alenia Space, был запущен из Французской Гвианы и запущен ракетой Ariane 5. Этот спутник кондоминиума для Inmarsat и Hellas Sat будет предоставлять услуги подвижной спутниковой связи (MSS), фиксированной спутниковой связи (FSS) и широковещательные спутниковые услуги (BSS).

- Март 2023 г. AAC Clyde Space выиграла заказ на 2,3 миллиона долларов США от американской компании-разработчика космических аппаратов и многоцелевых систем.

Бесплатно с этим отчетом

Отчет о рынке производства спутников - Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Миниатюризация спутников

- 4.2 Спутниковая масса

- 4.3 Расходы на космические программы

-

4.4 Нормативно-правовая база

- 4.4.1 Глобальный

- 4.4.2 Австралия

- 4.4.3 Бразилия

- 4.4.4 Канада

- 4.4.5 Китай

- 4.4.6 Франция

- 4.4.7 Германия

- 4.4.8 Индия

- 4.4.9 Иран

- 4.4.10 Япония

- 4.4.11 Новая Зеландия

- 4.4.12 Россия

- 4.4.13 Сингапур

- 4.4.14 Южная Корея

- 4.4.15 Объединенные Арабские Эмираты

- 4.4.16 Великобритания

- 4.4.17 Соединенные Штаты

- 4.5 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Приложение

- 5.1.1 Коммуникация

- 5.1.2 Наблюдение Земли

- 5.1.3 Навигация

- 5.1.4 Космическое наблюдение

- 5.1.5 Другие

-

5.2 Спутниковая масса

- 5.2.1 10-100 кг

- 5.2.2 100-500кг

- 5.2.3 500-1000кг

- 5.2.4 Ниже 10 кг

- 5.2.5 выше 1000 кг

-

5.3 Класс орбиты

- 5.3.1 ГЕО

- 5.3.2 ЛЕО

- 5.3.3 МОЙ

-

5.4 Конечный пользователь

- 5.4.1 Коммерческий

- 5.4.2 Военные и правительственные

- 5.4.3 Другой

-

5.5 Спутниковая подсистема

- 5.5.1 Двигательное оборудование и топливо

- 5.5.2 Спутниковая шина и подсистемы

- 5.5.3 Солнечные батареи и силовое оборудование

- 5.5.4 Конструкции, подвеска и механизмы

-

5.6 Технология движения

- 5.6.1 Электрический

- 5.6.2 Газовый

- 5.6.3 Жидкое топливо

-

5.7 Область

- 5.7.1 Азиатско-Тихоокеанский регион

- 5.7.1.1 По стране

- 5.7.1.1.1 Австралия

- 5.7.1.1.2 Китай

- 5.7.1.1.3 Индия

- 5.7.1.1.4 Япония

- 5.7.1.1.5 Новая Зеландия

- 5.7.1.1.6 Сингапур

- 5.7.1.1.7 Южная Корея

- 5.7.2 Европа

- 5.7.2.1 По стране

- 5.7.2.1.1 Франция

- 5.7.2.1.2 Германия

- 5.7.2.1.3 Россия

- 5.7.2.1.4 Великобритания

- 5.7.3 Северная Америка

- 5.7.3.1 По стране

- 5.7.3.1.1 Канада

- 5.7.3.1.2 Соединенные Штаты

- 5.7.4 Остальной мир

- 5.7.4.1 По стране

- 5.7.4.1.1 Бразилия

- 5.7.4.1.2 Иран

- 5.7.4.1.3 Саудовская Аравия

- 5.7.4.1.4 Объединенные Арабские Эмираты

- 5.7.4.1.5 Остальной мир

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Ландшафт компании

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 AAC Clyde Space

- 6.4.2 Airbus SE

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 Leidos

- 6.4.5 Lockheed Martin Corporation

- 6.4.6 Maxar Technologies Inc.

- 6.4.7 Mitsubishi Heavy Industries

- 6.4.8 Northrop Grumman Corporation

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Space Exploration Technologies Corp.

- 6.4.11 Thales

- 6.4.12 The Boeing Company

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация отрасли производства спутников

Связь, Наблюдение Земли, Навигация, Космическое наблюдение и Другие охватываются в виде сегментов по Применению. 10-100 кг, 100-500 кг, 500-1000 кг, менее 10 кг, выше 1000 кг покрываются в виде сегментов спутниковой массой. GEO, LEO, MEO охватываются в виде сегментов по классу орбиты. Коммерческие, военные и правительственные сегменты охватываются конечными пользователями. Двигательное оборудование и топливо, спутниковые шины и подсистемы, солнечные батареи и энергетическое оборудование, структуры, жгуты и механизмы охватываются как сегменты спутниковой подсистемой. Электрические, газовые, жидкотопливные сегменты охватываются Propulsion Tech. Азиатско-Тихоокеанский регион, Европа и Северная Америка охвачены сегментами по регионам.

- Спутник или космический корабль обычно выводится на одну из многих специальных орбит вокруг Земли, или он может быть запущен в межпланетное путешествие на основе использования спутника. Из трех орбит, а именно Низкой Околоземной (НОО), Геостационарной (ГСО) и Средней Земли (МЭО), было отмечено, что НОО является наиболее предпочтительной из-за его близости к Земле.

- Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, наиболее удаленные от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, предназначенные для наблюдения за определенной территорией. Большинство научных спутников, включая Систему наблюдения за Землей НАСА, находятся на низкой околоземной орбите.

- Разные спутники, произведенные и запущенные во всех регионах, имеют разное применение. Например, в период с 2017 по 2022 год из 56 спутников, запущенных в MEO, большинство было построено для целей навигации и глобального позиционирования. Аналогичным образом, из 133 спутников на геостационарной орбите большинство были развернуты для целей связи и наблюдения за Землей. Около 4 025+ низкоорбитальных спутников, изготовленных и запущенных, принадлежали различным странам по всему миру.

- Ожидается, что растущее использование спутников в таких областях, как электронная разведка, науки о Земле/метеорология, лазерная визуализация, оптическая визуализация и метеорология, будет стимулировать спрос на разработку спутников в течение прогнозируемого периода.

| Коммуникация |

| Наблюдение Земли |

| Навигация |

| Космическое наблюдение |

| Другие |

| 10-100 кг |

| 100-500кг |

| 500-1000кг |

| Ниже 10 кг |

| выше 1000 кг |

| ГЕО |

| ЛЕО |

| МОЙ |

| Коммерческий |

| Военные и правительственные |

| Другой |

| Двигательное оборудование и топливо |

| Спутниковая шина и подсистемы |

| Солнечные батареи и силовое оборудование |

| Конструкции, подвеска и механизмы |

| Электрический |

| Газовый |

| Жидкое топливо |

| Азиатско-Тихоокеанский регион | По стране | Австралия |

| Китай | ||

| Индия | ||

| Япония | ||

| Новая Зеландия | ||

| Сингапур | ||

| Южная Корея | ||

| Европа | По стране | Франция |

| Германия | ||

| Россия | ||

| Великобритания | ||

| Северная Америка | По стране | Канада |

| Соединенные Штаты | ||

| Остальной мир | По стране | Бразилия |

| Иран | ||

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Остальной мир |

| Приложение | Коммуникация | ||

| Наблюдение Земли | |||

| Навигация | |||

| Космическое наблюдение | |||

| Другие | |||

| Спутниковая масса | 10-100 кг | ||

| 100-500кг | |||

| 500-1000кг | |||

| Ниже 10 кг | |||

| выше 1000 кг | |||

| Класс орбиты | ГЕО | ||

| ЛЕО | |||

| МОЙ | |||

| Конечный пользователь | Коммерческий | ||

| Военные и правительственные | |||

| Другой | |||

| Спутниковая подсистема | Двигательное оборудование и топливо | ||

| Спутниковая шина и подсистемы | |||

| Солнечные батареи и силовое оборудование | |||

| Конструкции, подвеска и механизмы | |||

| Технология движения | Электрический | ||

| Газовый | |||

| Жидкое топливо | |||

| Область | Азиатско-Тихоокеанский регион | По стране | Австралия |

| Китай | |||

| Индия | |||

| Япония | |||

| Новая Зеландия | |||

| Сингапур | |||

| Южная Корея | |||

| Европа | По стране | Франция | |

| Германия | |||

| Россия | |||

| Великобритания | |||

| Северная Америка | По стране | Канада | |

| Соединенные Штаты | |||

| Остальной мир | По стране | Бразилия | |

| Иран | |||

| Саудовская Аравия | |||

| Объединенные Арабские Эмираты | |||

| Остальной мир | |||

Определение рынка

- Приложение - Различные области применения или назначения спутников классифицируются на связь, наблюдение за Землей, наблюдение за космосом, навигацию и другие. Перечислены цели, о которых сообщил оператор спутника.

- Конечный пользователь - Основными пользователями или конечными пользователями спутника являются гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т.д.), военные. Спутники могут быть многоразовыми, как для коммерческого, так и для военного применения.

- Ракета-носитель MTOW - Под MTOW (максимальная взлетная масса) ракеты-носителя понимается максимальный вес ракеты-носителя при взлете, включающий вес полезной нагрузки, оборудования и топлива.

- Класс орбиты - Орбиты спутников делятся на три больших класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, которые значительно отличаются друг от друга, и классифицируют орбиты спутников с эксцентриситетом 0,14 и выше как эллиптические.

- Силовая техника - В рамках этого сегмента различные типы спутниковых двигательных установок классифицируются как электрические, жидкостные и газовые.

- Масса спутника - В рамках этого сегмента различные типы спутниковых двигательных установок классифицируются как электрические, жидкостные и газовые.

- Спутниковая подсистема - В этот сегмент входят все компоненты и подсистемы, в том числе топливо, шины, солнечные батареи, другое аппаратное обеспечение спутников.

| Ключевое слово | Определение |

|---|---|

| Управление ориентацией | Ориентация спутника относительно Земли и Солнца. |

| ИНТЕЛСАТ | Международная организация спутниковой связи управляет сетью спутников для международной передачи. |

| Геостационарная околоземная орбита (ГСО) | Геостационарные спутники на околоземной орбите находятся на высоте 35 786 км (22 282 миль) над экватором в том же направлении и с той же скоростью, с которой Земля вращается вокруг своей оси, из-за чего они кажутся неподвижными в небе. |

| Низкая околоземная орбита (НОО) | Спутники на низкой околоземной орбите вращаются на высоте от 160 до 2000 км над Землей, совершают полный оборот примерно за 1,5 часа и охватывают только часть поверхности Земли. |

| Средняя околоземная орбита (МЭО) | Спутники MEO расположены выше низкоорбитальных и ниже геостационарных спутников и, как правило, движутся по эллиптической орбите над Северным и Южным полюсами или по экваториальной орбите. |

| Терминал с очень малой апертурой (VSAT) | Терминал с очень малой апертурой — это антенна, диаметр которой, как правило, составляет менее 3 метров |

| Кубсат | CubeSat — класс миниатюрных спутников на основе форм-фактора, состоящего из кубиков диаметром 10 см. Кубсаты весят не более 2 кг на единицу и, как правило, используют коммерчески доступные компоненты для своей конструкции и электроники. |

| Ракеты-носители для запуска малых спутников (SSLV) | Ракета-носитель для малых спутников (SSLV) представляет собой трехступенчатую ракету-носитель, сконфигурированную с тремя твердотопливными двигательными ступенями и модулем подстройки скорости (VTM) на основе жидкостной двигательной установки (VTM) в качестве конечной ступени |

| Космическая добыча полезных ископаемых | Добыча полезных ископаемых на астероидах — это гипотеза извлечения материала из астероидов и других астероидов, в том числе околоземных объектов. |

| Наноспутники | Наноспутники в широком смысле определяются как любой спутник весом менее 10 килограммов. |

| Автоматическая идентификационная система (АИС) | Автоматическая идентификационная система (АИС) — это автоматическая система слежения, используемая для идентификации и определения местоположения судов путем обмена электронными данными с другими находящимися поблизости судами, базовыми станциями АИС и спутниками. Спутниковый АИС (S-AIS) — это термин, используемый для описания того, когда спутник используется для обнаружения сигнатур АИС. |

| Многоразовые ракеты-носители (РЛВ) | Многоразовая ракета-носитель (РНО) – ракета-носитель многоразового использования, предназначенная для возвращения на Землю в практически неповрежденном виде и, следовательно, может быть запущена более одного раза, или содержащая ступени ракеты-носителя, которые могут быть извлечены оператором пуска для дальнейшего использования при эксплуатации по существу аналогичной ракеты-носителя. |

| Апогей | Точка на эллиптической орбите спутника, наиболее удаленная от поверхности Земли. Геосинхронные спутники, которые поддерживают круговые орбиты вокруг Земли, сначала запускаются на высокоэллиптические орбиты с апогеем 22 237 миль. |

Методология исследования

Во всех своих отчетах Mordor Intelligence придерживается четырехступенчатой методологии.

- Шаг 1 Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные в Шаге-1, тестируются на основе доступных исторических данных рынка. В ходе итеративного процесса задаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2 Постройте модель рынка: Представлены оценки объема рынка за исторический и прогнозный годы в выражении выручки и объема. При пересчете продаж в объем средняя цена продажи (ASP) остается неизменной в течение всего прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3 Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и вызовы аналитиков проверяются через обширную сеть первичных экспертов по исследованиям исследуемого рынка. Респонденты подбираются по уровням и функциям для создания целостной картины исследуемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.