Анализ фармацевтического 3PL рынка

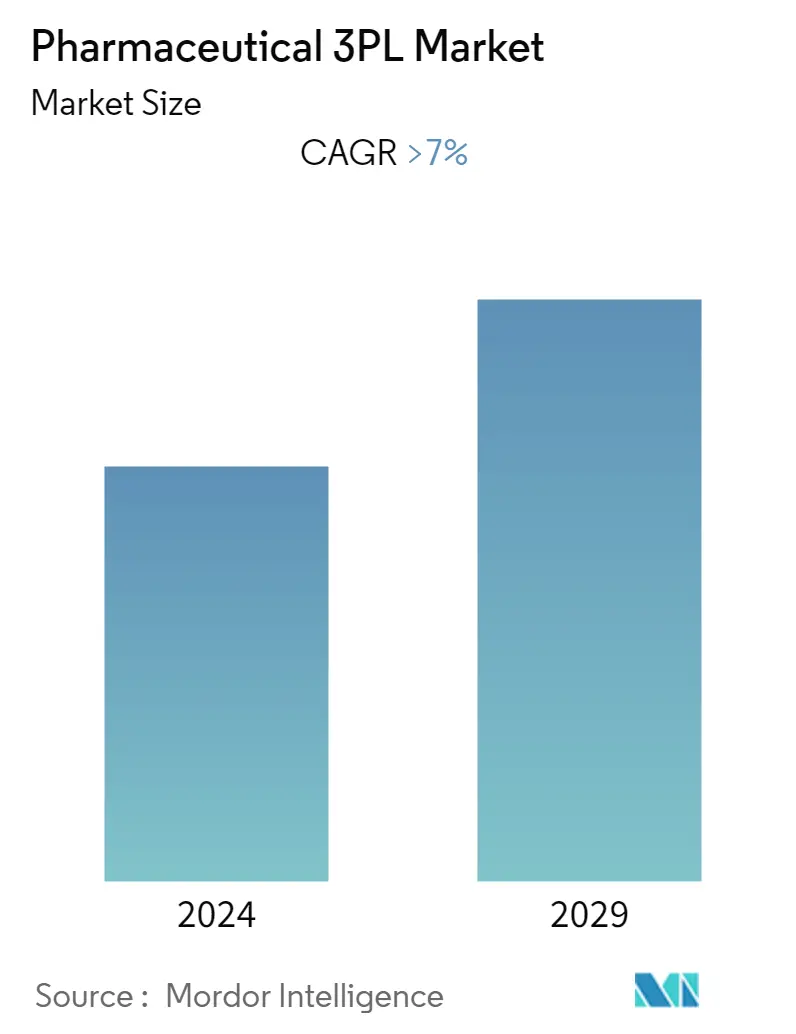

Ожидается, что на биофармацевтическом рынке 3PL среднегодовой темп роста составит более 7%. Растущая тенденция к аутсорсингу логистики, внимание фармацевтических игроков к своим дистрибьюторским сетям из-за их высоких показателей продаж, а также рост числа запусков биоаналогов являются одними из ключевых факторов, движущих рынок.

Вспышка COVID-19 также оказала серьезное влияние на глобальную логистику, отчасти из-за сокращения пропускной способности авиаперевозок и сокращения рабочей силы в аэропортах, портах и на складах. Мелкие игроки на рынке биофармацевтической сторонней логистики серьезно пострадали, поскольку у них обычно нет плана восстановления, резервного копирования или прерывистой работы.

Технологические достижения также являются одним из ключевых факторов, способствующих внедрению логистических услуг по управлению температурой. Такие технологии, как складская робототехника, мобильные облачные решения, интеллектуальный анализ данных и мониторинг в реальном времени, в значительной степени изменили всю логистическую отрасль. Согласно глобальному опросу, проведенному в июле 2021 года, услуги холодовой цепи важны для сторонних поставщиков логистических услуг (3PL). Более 62% поставщиков 3PL-услуг считают, что услуги холодовой цепи критически важны для будущего роста их бизнеса.

Тенденции фармацевтического 3PL рынка

Рост спроса во время пандемии

В 2020 году сегмент складирования и хранения доминировал на рынке сторонней биофармацевтической логистики (3PL) и занимал наибольшую долю выручки — 43,6%. Это связано с большим спросом на 3PL-услуги со стороны фармацевтической и медицинской отраслей. Чтобы снизить эксплуатационные расходы и накладные расходы компании, компании, работающие в области медико-биологических наук, выбирают сторонние логистические услуги.

В связи с ростом спроса поставщики услуг расширили свои предложения многими дополнительными услугами, такими как складирование и упаковка. Более того, чтобы свести к минимуму хлопоты и сократить время обработки, поставщики установили сканеры штрих-кодов и роботов для отбора и выравнивания продуктов из удаленных мест.

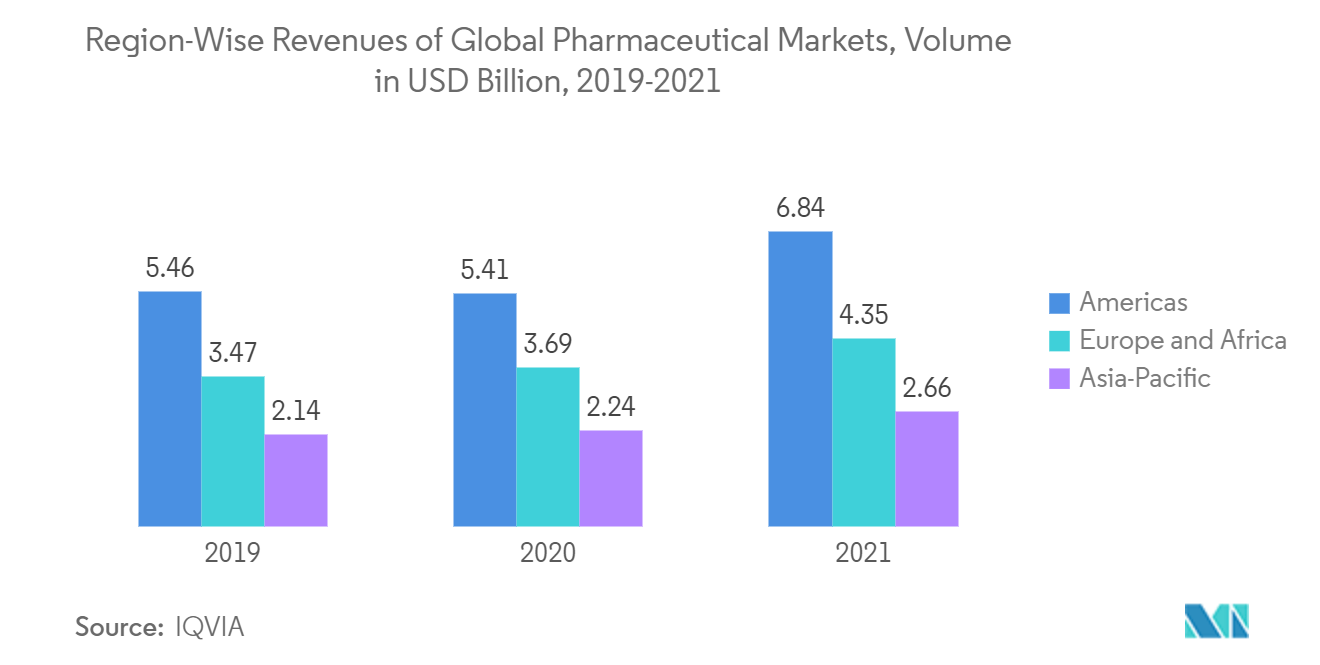

Фармацевтические компании уделяют большое внимание качеству упаковки с точки зрения чистоты, однородности, срока годности, целостности и стандарта упаковки своей продукции. Ожидается, что это будет стимулировать рынок в течение прогнозируемого периода. Поставщики 3PL-услуг вкладывают значительные средства в предоставление дополнительных услуг, что является еще одним ключевым фактором рынка. Например, Expeditors, поставщик дополнительных услуг, от простых до сложных, предлагает ряд моделей логистической доставки, которые улучшают качество обслуживания клиентов, одновременно снижая затраты на транспортировку и складские запасы. Растущая фармацевтическая промышленность также является движущей силой рынка. По данным отраслевых источников, в 2021 году большая часть спроса была сформирована из Северной Америки (в основном из США), за ней следовали Европа, Африка и Азиатско-Тихоокеанский регион.

Лучшие региональные рынки

Северная Америка доминировала на рынке биофармацевтической сторонней логистики (3PL) и на ее долю приходилась наибольшая доля доходов — 41,5% в 2020 году. Это в основном связано с доминированием региона на рынке биологических препаратов и фармацевтических препаратов, а также увеличением экспорта и импорта. биофармацевтических препаратов.

Кроме того, из-за высоких расходов на здравоохранение уровень внедрения передовых технологий в регионе довольно высок. Таким образом, для улучшения складских и транспортных услуг североамериканские фармацевтические компании все больше полагаются на поставщиков услуг 3PL, что способствует региональному росту. Кроме того, присутствие крупных игроков также способствует росту рынка биофармацевтической сторонней логистики (3PL) в регионе.

Более того, в Азиатско-Тихоокеанском регионе рынок биофармацевтической сторонней логистики (3PL) стал свидетелем второго по величине дохода в размере 15,4 млрд долларов США в 2020 году, и ожидается, что на нем также будет наблюдаться самый быстрый среднегодовой темп роста в 7,2% за прогнозируемый период. Растущий спрос на лекарства среди стареющего населения, внедрение технологически продвинутых услуг и улучшение экономических условий в развивающихся странах, таких как Китай, Япония и Индия, являются одними из немногих факторов, ответственных за самые быстрые темпы роста.

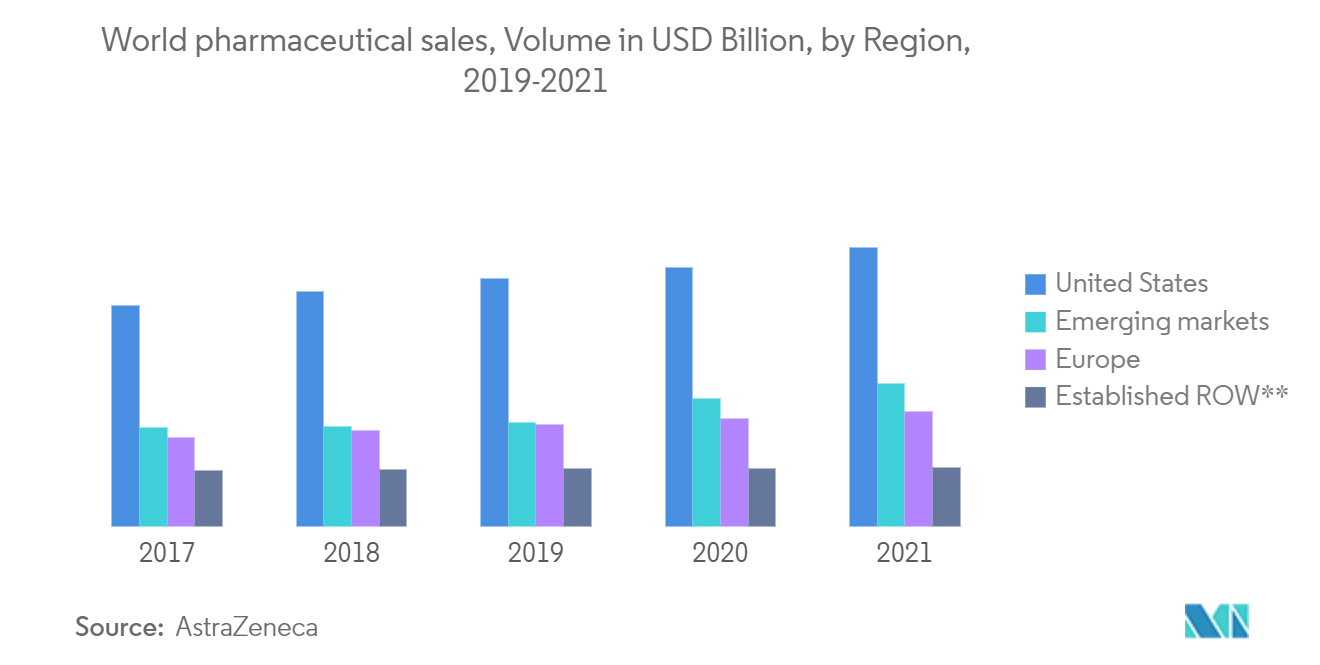

Кроме того, из-за возросшего спроса на здравоохранение фармацевтический сектор, в свою очередь, продолжает расти, что, в свою очередь, приводит к росту рынка 3PL. В 2021 году мировые фармацевтические продажи выросли на 7,7%. Кроме того, в 2021 году средний рост выручки на развитых рынках составил 6,4%, а на развивающихся рынках - на 11,9%. США, Япония, Китай, Германия и Франция входят в пятерку крупнейших фармацевтических рынков мира по объему продаж в 2021 году. В 2021 году на США пришлось 46,8% мировых продаж.

Обзор фармацевтической 3PL-индустрии

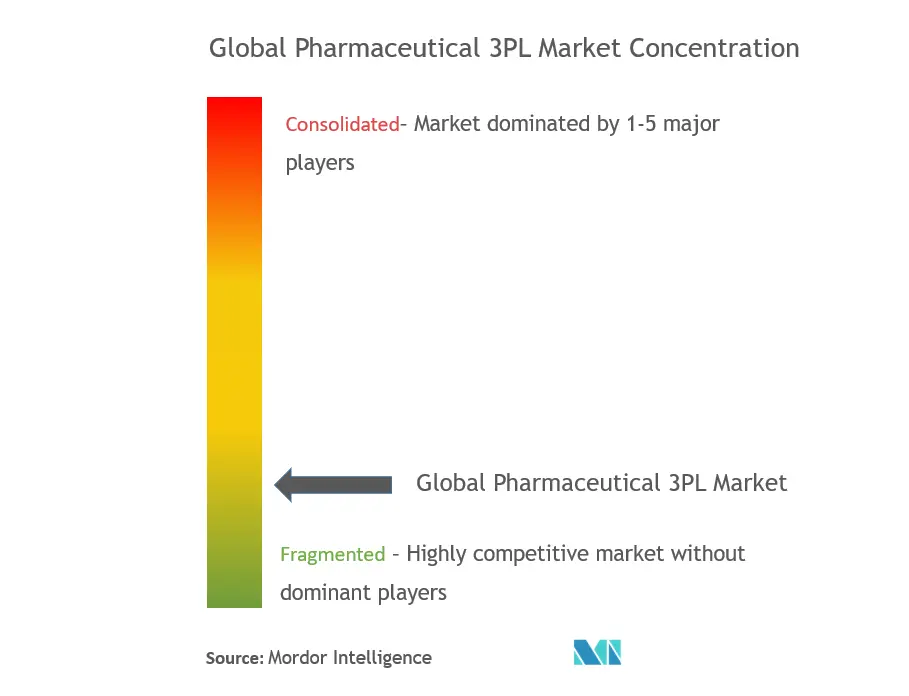

Рынок биофармацевтической сторонней логистики (3PL) фрагментирован, на нем присутствует большое количество игроков. Эта фрагментация мешает крупным игрокам войти в несколько стран мира. Таким образом, крупные игроки проходят процесс консолидации, которая поможет им принять современные технологии от мелких или региональных игроков и расширить свое глобальное присутствие.

Такие компании, как FedEx, DHL и DB Schenker, являются одними из известных компаний на фармацевтическом рынке 3PL по всему миру.

Лидеры фармацевтического 3PL рынка

DHL

FedEx

UPS

DB Schenker

Kuehne +Nagel

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости фармацевтического 3PL рынка

Февраль 2022 г. DHL Supply Chain (лидер в мировой и североамериканской контрактной логистике) объявила, что ее сектор медико-биологических наук и здравоохранения (LSHC) инвестирует более 400 миллионов долларов США в расширение сети распространения фармацевтической продукции и медицинского оборудования на 27%, при этом 3 миллионов дополнительных квадратных футов. Эти инвестиции включают шесть новых объектов в США к концу 2022 года.

Январь 2021 г. XPO Logistics Inc. продолжает свою стратегию по консолидации сторонних логистических услуг (3PL), заявив, что завершила ранее объявленное приобретение большей части контрактных логистических операций Kuehne + Nagel в Великобритании и Ирландии.

Сегментация фармацевтической 3PL-индустрии

Фармацевтический 3PL означает безопасную и эффективную доставку фармацевтических лекарственных препаратов на благо здоровья пациентов. Фармацевтический рынок 3PL сегментирован по функциям (управление внутренними перевозками, управление международными перевозками, складирование и дистрибуция с добавленной стоимостью), цепочке поставок (холодовая и нехолодовая цепь) и географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, Ближний Восток и Африка). В отчете представлены размер рынка и прогнозы по стоимости (млрд долларов США) для всех вышеуказанных сегментов.

| Управление внутренними перевозками |

| Международный транспортный менеджмент |

| Складирование и дистрибуция с добавленной стоимостью |

| Холодная цепь |

| Без холодовой цепи |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Россия | |

| Испания | |

| Остальная Европа | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Катар | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Азиатско-Тихоокеанский регион | Индия |

| Китай | |

| Сингапур | |

| Япония | |

| Южная Корея | |

| Вьетнам | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона |

| Функция | Управление внутренними перевозками | |

| Международный транспортный менеджмент | ||

| Складирование и дистрибуция с добавленной стоимостью | ||

| Цепочка поставок | Холодная цепь | |

| Без холодовой цепи | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Россия | ||

| Испания | ||

| Остальная Европа | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Катар | ||

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Азиатско-Тихоокеанский регион | Индия | |

| Китай | ||

| Сингапур | ||

| Япония | ||

| Южная Корея | ||

| Вьетнам | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

Часто задаваемые вопросы по 3PL-исследованиям фармацевтического рынка

Каков текущий размер фармацевтического рынка 3PL?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на фармацевтическом рынке 3PL среднегодовой темп роста составит более 7%.

Кто являются ключевыми игроками на рынке фармацевтических 3PL?

DHL, FedEx, UPS, DB Schenker, Kuehne +Nagel — основные компании, работающие на фармацевтическом рынке 3PL.

Какой регион на рынке фармацевтических 3PL является самым быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке фармацевтических 3PL?

В 2024 году на долю Северной Америки придется наибольшая доля рынка фармацевтических 3PL.

Какие годы охватывает фармацевтический 3PL-рынок?

В отчете рассматривается исторический размер рынка фармацевтических 3PL за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка фармацевтических 3PL на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет фармацевтической 3PL-индустрии

Статистические данные о доле, размере и темпах роста доходов на фармацевтическом рынке 3PL в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Фармацевтический 3PL-анализ включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.