Анализ рынка упаковки

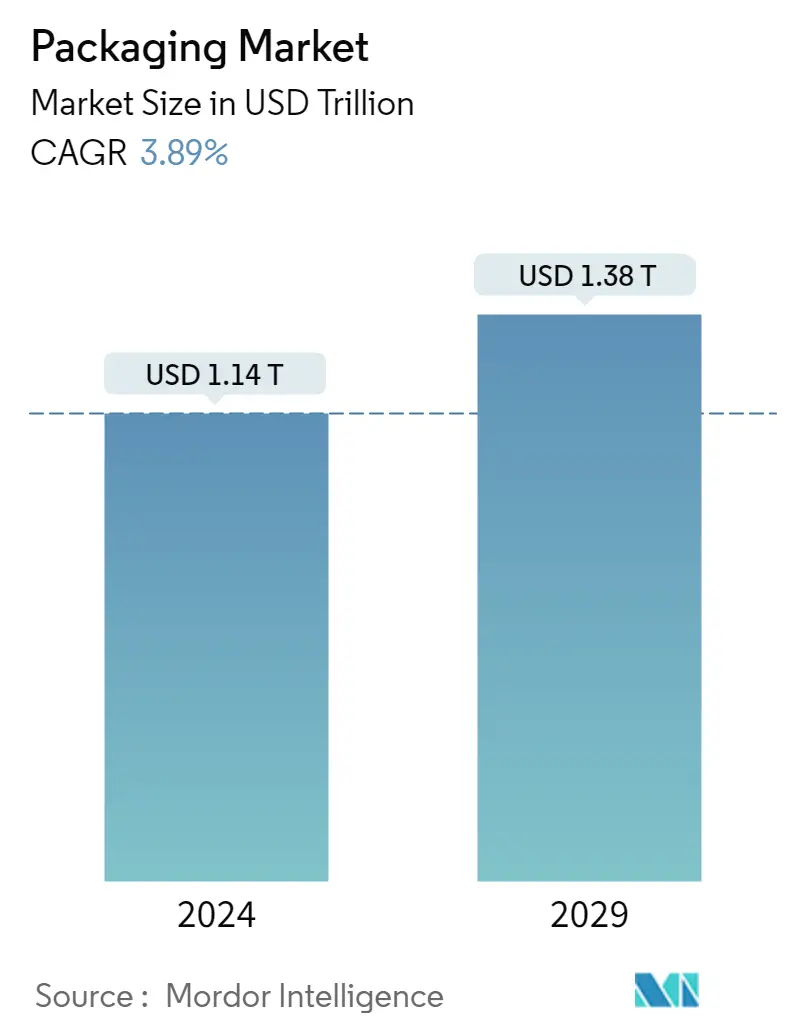

Объем рынка упаковки оценивается в 1,14 триллиона долларов США в 2024 году и, как ожидается, достигнет 1,38 триллиона долларов США к 2029 году, при этом среднегодовой темп роста составит 3,89% в течение прогнозируемого периода (2024-2029 годы).

За последнее десятилетие мировой упаковочный бизнес пережил устойчивый рост благодаря изменениям в выборе подложек, расширению новых рынков и изменению динамики собственности. Традиционная упаковка может по-прежнему заменяться гибкой упаковкой, высокобарьерные пленки и стоячие реторт-пакеты могут бросить вызов жестким форматам упаковки, таким как металлические банки и стеклянные банки, для широкого спектра пищевых продуктов.

- В условиях роста потребления сладостей и кондитерских изделий несколько поставщиков гибкой пластиковой упаковки предлагают упаковочные решения, специально отвечающие этому спросу, и еще больше увеличивают свои продажи и доходы. Например, по данным Бюро переписи населения США, ожидается, что к 2023 финансовому году доходы кондитерской промышленности в США достигнут 10,89 млрд долларов США.

- По данным Ассоциации гибкой упаковки, гибкая упаковка в основном используется для продуктов питания, на долю которых приходится более 60% всего рынка. Поскольку индустрия гибкой упаковки может включать в себя новые решения для различных проблем упаковки, она переживает устойчивый рост. Кроме того, по данным IBEF, индийский рынок продуктов питания и продуктов питания является шестым по величине в мире на долю розничной торговли приходится 70% продаж. Индийская пищевая промышленность, на долю которой приходится 32% общего продовольственного рынка страны, занимает пятое место по производству, потреблению и экспорту и является одной из наиболее важных отраслей страны.

- Ожидается, что в течение прогнозируемого периода тенденции устойчивого развития, включая переработку и использование биоразлагаемых форм ПЭТ, будут усиливаться. В некоторых отношениях компания всегда будет сталкиваться с проблемами устойчивого развития из-за характера своего производства. Однако потоки переработки и развитие помогут нейтрализовать такие проблемы устойчивого развития. Например, европейские партнеры Coca-Cola обязались к 2025 году собирать 100% упаковки и использовать 50% переработанного пластика в пластиковых ПЭТ-бутылках в Западной Европе. PepsiCo стремится использовать 50% переработанного пластика в своих бутылках по всему европейскому региону. Кроме того, различные крупные производители продуктов питания находятся под давлением со стороны участников кампании и потребителей и в настоящее время ставят перед собой задачу переосмыслить свою пластиковую упаковку и перейти к экономике замкнутого цикла. Например, Nestle и Mondelez недавно подписали Европейский пакт по пластмассам. Эта инициатива направлена на то, чтобы к 2025 году 100% упаковки можно было перерабатывать или использовать повторно, а также сократить использование первичного пластика.

- Различные компании фокусируются на инновациях продуктов, чтобы занять значительную позицию на изучаемом рынке. Например, в феврале 2021 года компания Constantia Flexibles анонсировала свой новый продукт Perpetua — перерабатываемое высокобарьерное упаковочное решение из полимерного мономатериала для фармацевтических продуктов. По заявлению компании, решение имеет широкий спектр применения в фармацевтической упаковке и теперь доступно по всему миру.

- Различные поставщики сосредоточили усилия на расширении своего присутствия на рынке за счет строительства новых производств по производству бумажной упаковки. Например, в декабре 2021 года румынская компания по промышленной упаковке Promateris объявила о выходе на рынок бумажной упаковки в 2022 году, построив производственное предприятие в стране. Этот проект будет завершен в 2023 году. Кроме того, в 2022 году фирма планирует начать производство биоразлагаемого и компостируемого сырья на основе кукурузного крахмала, что сделает ее первой компанией, которая будет делать это в Восточной Европе.

- Однако, с другой стороны, общее использование не поддающихся вторичной переработке и не биоразлагаемых пластиковых упаковочных решений расширяется, что приводит к увеличению выбросов углерода в окружающую среду. Это может быть фактором, который может сдержать рост рынка. В результате многие крупные компании, такие как Amazon, Google и Tetrapak, среди прочих, стремятся к нулевым выбросам углекислого газа, что, по прогнозам, будет их капитальными затратами.

- Во время COVID-19 бесконтактная доставка также стала новой тенденцией. Пионеры в области экологически чистой упаковки могли бы приспособиться к этим новым стандартам, например, компания Garçon Wines, чья бесперебойная поставка экологически чистых плоских винных бутылок для почтовых ящиков стала свидетелем большого спроса. Кроме того, быстрое производство вакцин против COVID-19 также увеличило потребность в стеклянных контейнерах или флаконах для хранения. К марту 2021 года известная немецкая стекольная компания Schott AG произвела достаточно флаконов для одного миллиарда доз вакцины против COVID-19, и по графику она должна произвести более двух миллиардов доз. По данным компании, их флаконы из боросиликатного стекла используются примерно в 90% лицензированных вакцинаций, поскольку они устойчивы к ударам и экстремальным температурам.

Тенденции рынка упаковки

Упаковочная продукция из бумаги и картона продемонстрирует самый высокий рост

- Рынок стимулируется увеличением использования экологически чистых материалов в упаковке. Экологичная упаковка пригодна для вторичной переработки, биоразлагаема, использована повторно, нетоксична и оказывает низкое воздействие на окружающую среду. Бумажная упаковочная продукция, такая как бумажные пакеты, пакеты и картонные коробки, является наиболее быстрорастущим экологически безопасным упаковочным материалом. Растущая тенденция онлайн-торговли и экологических норм в отношении небиоразлагаемых и не подлежащих вторичной переработке упаковочных решений постепенно создает огромный спрос на экологически чистые бумажные упаковочные решения.

- В феврале 2021 года Coca-Cola провела свой первый тестовый запуск на бумажных бутылках из сверхпрочной бумажной оболочки с тонким пластиковым вкладышем. Свой первый тест компания провела на 2000 бутылках, чтобы посмотреть, как она себя выдержит. Компания стремится создать бутылку, на 100% пригодную для вторичной переработки и не содержащую пластика, чтобы предотвратить утечку газа из газированных напитков.

- Более того, такие компании, как Smarties, внедрили по всему миру перерабатываемую бумажную упаковку для кондитерских изделий в категории кондитерских изделий. Это будет означать замену 90% ассортимента Smarties, поскольку 10% уже упаковано в упаковку из перерабатываемой бумаги. Кроме того, важным шагом Nestlé на пути к достижению своих амбиций является к 2025 году сделать всю свою упаковку бумажной, пригодной для вторичной переработки или повторного использования, а также сократить использование первичного пластика на одну треть за тот же период.

- Компании на рынке бумажной упаковки все больше внимания уделяют экологичным упаковочным решениям, отвечающим требованиям потребителей. Например, компания Huhtamäki Oyj, финская компания по упаковке пищевых продуктов, разработала Huhtamäki blueloop, новую платформу, на которой партнеры могут совместно работать над мозговым штурмом экологически безопасной бумажной упаковки. Внедрение таких инновационных платформ ведет к расширению рынка.

- Кроме того, различные поставщики адаптируют и внедряют инновации в новую упаковку из бумажного упаковочного материала, чтобы снизить воздействие упаковки на окружающую среду, а также запускают многочисленные инициативы по переработке. Например, в феврале 2021 года TetraPak объявила о новой инициативе в Джидде в партнерстве с Окружным модельным центром Мухаммадии в Джидде. Он будет собирать использованные картонные упаковки и перерабатывать их для поддержки практики устойчивого потребления.

Азиатско-Тихоокеанский рынок упаковки значительно расширится

- Пластиковая упаковка широко используется в Азии, причем такие страны, как Индия и Китай, вносят значительный вклад через свой рынок продуктов питания и напитков. Китайский упаковочный сектор находится под сильным влиянием таких переменных, как рост дохода на душу населения, изменение социальной атмосферы и демографии, включая введение запрета на пластик с целью минимизировать его пластиковый след. Это оказывает существенное влияние на упаковочный бизнес.

- В пятилетнем плане на 2021-2025 годы Китай объявил, что улучшит свои мощности по переработке и сжиганию пластика, будет продвигать зеленые пластиковые изделия и бороться со злоупотреблением пластиком в упаковке и сельском хозяйстве. Новый пятилетний план подтолкнет торговцев и компании по доставке сократить необоснованную пластиковую упаковку и увеличить темпы сжигания мусора в городах примерно до 800 000 тонн в день к 2025 году по сравнению с 580 000 тонн в прошлом году. Ожидается, что такие разработки повысят спрос в стране на перерабатываемую гибкую пластиковую упаковку. Ожидается, что в течение прогнозируемого периода рост гигантов электронной коммерции, таких как Alibaba, будет стимулировать рынок упаковки. Например, китайские покупатели получили около 1,9 миллиарда отправлений во время торгового мероприятия Alibaba Double 11, которое длилось 10 дней.

- Упаковка является пятой по величине отраслью Индии и одним из наиболее быстрорастущих секторов страны. За последние несколько лет упаковочная индустрия была ключевым двигателем технологий и инноваций в стране, внося вклад в различные производственные сектора, включая сельское хозяйство и сегменты быстроходных потребительских товаров (FMCG).

- По данным Индийского института упаковки (IIP), потребление упаковки в Индии за последнее десятилетие выросло на 200% с 4,3 кг на человека в год (pppa) в 2010 финансовом году до 8,6 кг на человека в год в 20 финансовом году. Несмотря на резкий рост за последнее десятилетие, в этой отрасли остается огромное пространство для роста по сравнению с другими развитыми регионами мира.

- Япония является крупным пользователем бумажной продукции в различных отраслях промышленности, включая газетную, упаковочную, полиграфическую и коммуникационную, санитарно-гигиеническую продукцию и другие различные виды использования. Более того, из-за осведомленности потребителей об экологически чистой упаковке, беспокойства по поводу вырубки лесов и доступности сырья, в последнее время в упаковочном секторе наблюдается тенденция к использованию бумаги.

Обзор упаковочной отрасли

Существенными факторами, определяющими мировой рынок упаковки, являются устойчивые конкурентные преимущества за счет инноваций, уровень проникновения на рынок, барьеры для выхода, сила рекламных расходов в конкурентной стратегии и коэффициент концентрации фирм. Игроки на этом рынке обладают конкурентным преимуществом благодаря инновациям. Спецификация упаковочного материала различна, в основном это пластиковая упаковка, что оставляет высокую возможность дифференциации продукта.

- Июль 2022 г. — Mondi и Fiorini International объединились, чтобы создать новое решение для бумажной упаковки для итальянского производителя макаронных изделий премиум-класса Antico Pastificio Umbro. Новая упаковка полностью пригодна для вторичной переработки, а если использовать ее для всех макаронных изделий, она позволит сэкономить до 20 тонн пластика в год.

- Июнь 2022 г. — Coveris расширила мощности на своем заводе в Куфштайне. Новый экструзионный комплекс, недавно введенный в эксплуатацию, продолжает работу по модернизации завода и значительно увеличивает скорость производства стретч-пленки для тюков силоса.

- Июнь 2022 г. — Ardagh Metal Packaging объявила о планах расширения своих производственных мощностей за счет нового предприятия в Ла-Сьота, Франция. Расходы будут поддержаны Sud Attractivité и Bpifrance, удовлетворяя растущие потребности существующих и новых клиентов в долгосрочном партнерстве на Ближнем Востоке в Африке (MEA) и Юго-Западной Европе.

- Апрель 2022 г. — Sealed Air представила PRISTIQ, бренд цифровой упаковки с портфелем решений для дизайнерских услуг, цифровой печати и умной упаковки, позволяющих сократить количество отходов и лишней упаковки, одновременно улучшая качество продукции и взаимодействие с клиентами.

Лидеры рынка упаковки

Huhtamäki Oyj

Amcor PLC

Mondi PLC

Berry Global Inc

Gerresheimer AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки

- Август 2022 г. — Gerresheimer AG объявила об инвестициях в размере около 94 миллионов долларов США в расширение своих возможностей по производству, быстрым поставкам и логистике стеклянных флаконов в США. За счет добавления новых линий формирования флаконов для контроля размеров, отжига, косметического контроля и упаковки мощности Gerresheimer вырастут. значительно увеличиться.

- Август 2022 г. — Crown Embalagens Metalicas da Amazonia SA, дочерняя компания Crown Holdings, Inc., стала партнером Socorro Bebidas (Socorro). Это партнерство направлено на расширение линейки минеральной воды, включив в нее банки из-под напитков, подлежащие бесконечной переработке. Acquissima доступна в супермаркетах по всей Бразилии в двух артикулах Personnalité (природная минеральная вода) и Passion (газированная минеральная вода). Оба теперь доступны в объемах 355 мл (12 унций).

- Июль 2022 г. — Aptar Group Inc. объявила о выпуске системы дозирования New Tower Flip-Top Closure, предназначенной для повышения чистоты упаковки и улучшения качества обслуживания потребителей. Это позволяет потребителям открывать крышку, не прикасаясь и не видя остатков продукта.

- Июль 2022 г. — Canpack открыла новый завод по производству алюминиевых банок для напитков в Посус-де-Калдас, штат Минас-Жерайс, Бразилия. После одобрения проекта руководители CANPACK, государственные и местные чиновники, а также специалисты по экономическому развитию совместно объявили о новом объекте, при этом были предоставлены государственные и местные стимулы для экономического развития.

Сегментация упаковочной отрасли

Под упаковкой подразумевается упаковка или розлив продукции в бутылки, обеспечивающий ее безопасность от повреждений во время транспортировки и хранения. Он обеспечивает безопасность и конкурентоспособность продукта, а также помогает его идентифицировать, описывать и продвигать.

Исследование глобальной упаковки требует использования основных типов материалов, таких как пластик (гибкий и жесткий), металлы, стекло, бумага и картон, а также соответствующих отраслевых вертикалей и доходов, получаемых от продажи упаковочной продукции в различных регионах. Исследование учитывает влияние COVID-19 на рынок упаковки на основе преобладающих базовых сценариев, ключевых тем (растущий спрос на одноразовую продукцию) и вертикальных циклов спроса конечных пользователей.

| Пластиковая упаковка | Жесткой пластиковой упаковкой | По типу материала – (ПЭ – ПЭВП и ПЭВД, ПП, ПЭТ, ПВХ, ПС и ЭПС) |

| По типу продукта — (бутылки и банки (контейнеры), крышки и укупорочные средства, нерасфасованная продукция — IBC, ящики и поддоны, другое) | ||

| По отраслям конечных пользователей — (пищевая промышленность, напитки, промышленность и строительство, автомобилестроение, косметика и средства личной гигиены, другие отрасли конечных пользователей) | ||

| Гибкая пластиковая упаковка | По типу материала – (ПЭ, БОПП, CPP, другие) | |

| По типу продукта — (пакеты, пакеты, пленки и обертки) | ||

| По отраслям конечных пользователей (пищевая промышленность, напитки, фармацевтика, косметика и средства личной гигиены) | ||

| По регионам — (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка (ССАГПЗ, Объединенные Арабские Эмираты, Саудовская Аравия, остальные страны Персидского залива, остальные страны Ближнего Востока и Африки), Латинская Америка) | ||

| Бумага и картон | По типу продукции — (складной картон, коробки из гофрированного картона, одноразовая бумажная продукция (пакеты, стаканчики и прочее)) | |

| По конечному потребителю (продукты питания, напитки, промышленность и электроника, косметика и средства личной гигиены, здравоохранение, прочее (бытовой уход, транзит (перевозка автомобильных компонентов, машин и т. д.)) | ||

| По регионам — (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка (ССАГПЗ, Объединенные Арабские Эмираты, Саудовская Аравия, остальные страны Персидского залива, остальные страны Ближнего Востока и Африки), Латинская Америка) | ||

| Металлическая Упаковка | По типу продукта — (банки (для продуктов питания, напитков, аэрозолей и прочего), колпачки и крышки, другие типы продуктов) | |

| По регионам — (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка (ССАГПЗ, Объединенные Арабские Эмираты, Саудовская Аравия, остальные страны Персидского залива, остальные страны Ближнего Востока и Африки), Латинская Америка) | ||

| Контейнерное стекло | Конечным пользователем - (продукты питания, напитки (алкогольные, безалкогольные), средства личной гигиены и косметика, фармацевтические препараты) | |

| По регионам — (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка (ССАГПЗ, Объединенные Арабские Эмираты, Саудовская Аравия, остальные страны Персидского залива, остальные страны Ближнего Востока и Африки), Латинская Америка) | ||

| По типу упаковки | Пластиковая упаковка | Жесткой пластиковой упаковкой | По типу материала – (ПЭ – ПЭВП и ПЭВД, ПП, ПЭТ, ПВХ, ПС и ЭПС) |

| По типу продукта — (бутылки и банки (контейнеры), крышки и укупорочные средства, нерасфасованная продукция — IBC, ящики и поддоны, другое) | |||

| По отраслям конечных пользователей — (пищевая промышленность, напитки, промышленность и строительство, автомобилестроение, косметика и средства личной гигиены, другие отрасли конечных пользователей) | |||

| Гибкая пластиковая упаковка | По типу материала – (ПЭ, БОПП, CPP, другие) | ||

| По типу продукта — (пакеты, пакеты, пленки и обертки) | |||

| По отраслям конечных пользователей (пищевая промышленность, напитки, фармацевтика, косметика и средства личной гигиены) | |||

| По регионам — (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка (ССАГПЗ, Объединенные Арабские Эмираты, Саудовская Аравия, остальные страны Персидского залива, остальные страны Ближнего Востока и Африки), Латинская Америка) | |||

| Бумага и картон | По типу продукции — (складной картон, коробки из гофрированного картона, одноразовая бумажная продукция (пакеты, стаканчики и прочее)) | ||

| По конечному потребителю (продукты питания, напитки, промышленность и электроника, косметика и средства личной гигиены, здравоохранение, прочее (бытовой уход, транзит (перевозка автомобильных компонентов, машин и т. д.)) | |||

| По регионам — (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка (ССАГПЗ, Объединенные Арабские Эмираты, Саудовская Аравия, остальные страны Персидского залива, остальные страны Ближнего Востока и Африки), Латинская Америка) | |||

| Металлическая Упаковка | По типу продукта — (банки (для продуктов питания, напитков, аэрозолей и прочего), колпачки и крышки, другие типы продуктов) | ||

| По регионам — (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка (ССАГПЗ, Объединенные Арабские Эмираты, Саудовская Аравия, остальные страны Персидского залива, остальные страны Ближнего Востока и Африки), Латинская Америка) | |||

| Контейнерное стекло | Конечным пользователем - (продукты питания, напитки (алкогольные, безалкогольные), средства личной гигиены и косметика, фармацевтические препараты) | ||

| По регионам — (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка (ССАГПЗ, Объединенные Арабские Эмираты, Саудовская Аравия, остальные страны Персидского залива, остальные страны Ближнего Востока и Африки), Латинская Америка) | |||

Часто задаваемые вопросы по исследованию рынка упаковки

Насколько велик рынок упаковки?

Ожидается, что объем рынка упаковки достигнет 1,14 триллиона долларов США в 2024 году, а среднегодовой темп роста составит 3,89% и достигнет 1,38 триллиона долларов США к 2029 году.

Каков текущий размер рынка упаковки?

Ожидается, что в 2024 году объем рынка упаковки достигнет 1,14 триллиона долларов США.

Кто являются ключевыми игроками на рынке упаковки?

Huhtamäki Oyj, Amcor PLC, Mondi PLC, Berry Global Inc, Gerresheimer AG — основные компании, работающие на рынке упаковки.

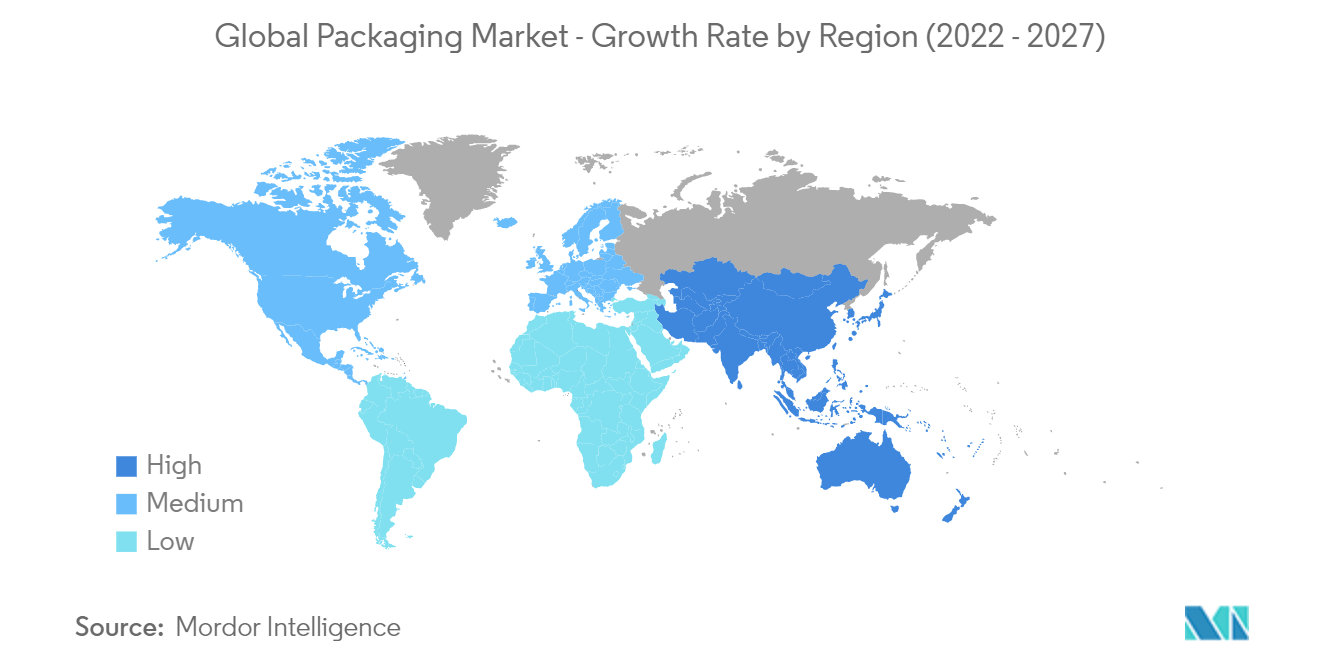

Какой регион на рынке упаковки является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке упаковки?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка упаковки.

Какие годы охватывает этот рынок упаковки и каков был размер рынка в 2023 году?

В 2023 году объем рынка упаковки оценивается в 1,10 триллиона долларов США. В отчете рассматривается исторический размер рынка упаковки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об упаковочной отрасли

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.