Анализ рынка металлической упаковки в Северной Америке

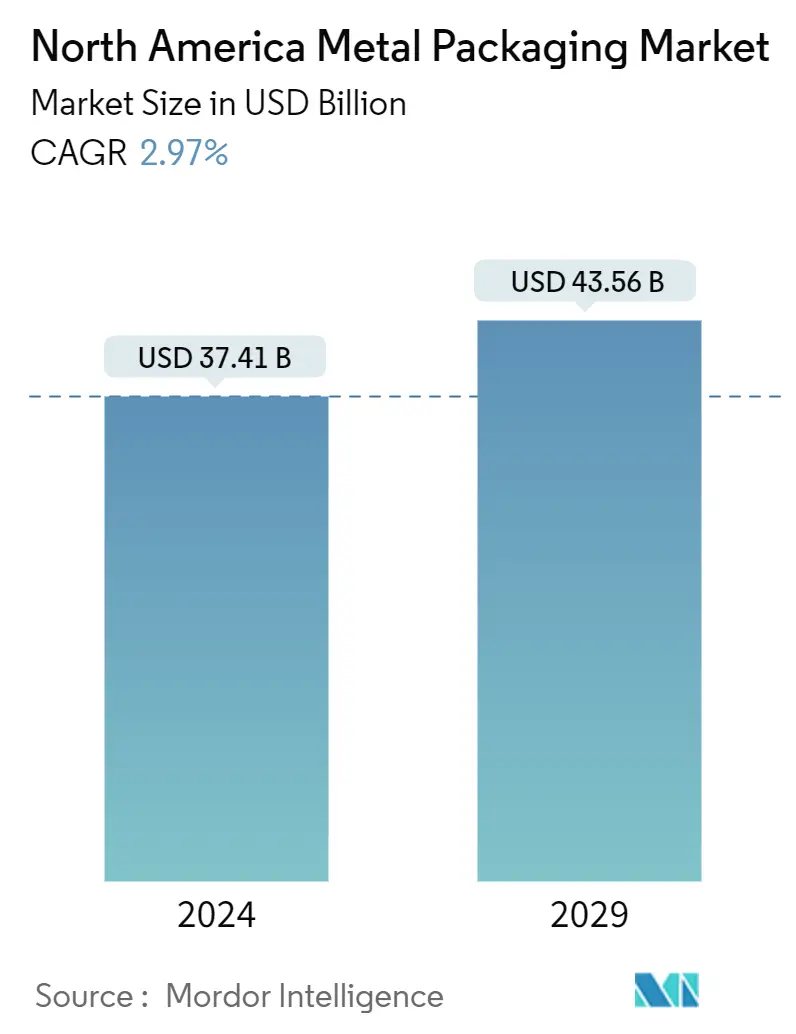

Объем рынка металлической упаковки в Северной Америке оценивается в 37,41 млрд долларов США в 2024 году и, как ожидается, достигнет 43,56 млрд долларов США к 2029 году, увеличиваясь в среднем на 2,97% в течение прогнозируемого периода (2024-2029 гг.).

Металлическая упаковка набирает популярность в североамериканском регионе с увеличением потребления консервированных продуктов, чтобы уменьшить проблему пищевых отходов и потерь продуктов питания наряду с изменением образа жизни потребителей. В дополнение к этому, использование металлических банок для различных напитков, таких как энергетические напитки, алкогольные напитки и другие, стимулирует продажи металлической упаковки в регионе. В апреле 2023 года компания New Belgium Brewing, принадлежащая Kirin, объявила о запуске в США крепкого напитка в стиле сельтерской воды. Крепкий сок будет выпускаться в металлических банках.

- Тенденция к легким и перерабатываемым упаковочным решениям среди владельцев брендов и потребителей делает металлическую упаковочную продукцию идеальным выбором форматов упаковки. Металлическая упаковка, такая как жестяные банки, удобна и доступна на ходу, особенно для пищевой промышленности и производства напитков. Кроме того, тенденция к одноразовым порциям способствует спросу на металлические банки для продуктов питания и напитков.

- Пригодность металлической упаковки к вторичной переработке поможет брендам достичь целевых показателей уровня переработки, установленных Институтом производителей банок (CMI). CMI установил уровень переработки от 45 процентов в 2020 году до 70 процентов для алюминиевых банок для напитков к концу 2030 года и 90 процентов в 2050 году.

- Использование металлической упаковки также растет в других отраслях конечного потребления, таких как косметика, химикаты, краски и другие. Ожидается, что позитивный прогноз этих отраслей в североамериканском регионе окажет значительное влияние на рынок металлической упаковки в течение прогнозируемого периода. Тренд на декоративные краскокрасочные аэрозоли в автомобильной промышленности подтолкнет продажи аэрозольных баллончиков.

- Кроме того, наличие других упаковочных материалов с аналогичными свойствами с появлением передовых технологий, по прогнозам, создаст рыночные проблемы для производителей металлической упаковки в регионе.

Тенденции рынка металлической упаковки в Северной Америке

Металлические консервные банки, решающие проблему потерь и порчи пищевых продуктов, стимулируют рынок

- Обеспокоенность по поводу потерь и порчи продуктов питания растет как среди производителей продуктов питания, так и среди потребителей. Согласно исследованию, около 40% продовольствия в странах с формирующейся рыночной экономикой выбрасывается на первых двух этапах производственно-сбытовой цепочки, в то время как в странах с развитой экономикой около 40% пищевых отходов приходится на последние два этапа производственно-сбытовой цепочки.

- Упаковка продукта и его переработка могут повлиять на экономику обеих стран, поскольку они находятся в середине производственно-сбытовой цепочки. Металлические пищевые банки служат идеальным и уникальным форматом упаковки по сравнению с другими типами упаковки, поскольку металлические банки герметично закрыты, что помогает сохранять содержание пищи и питательные вещества в течение очень длительных периодов времени.

- Кроме того, процесс консервирования также помогает уничтожить множество дезактивированных ферментов и болезнетворных микроорганизмов, которые в противном случае могут привести к преждевременной порче пищи. Термическая обработка для консервирования обеспечивает уничтожение спор B.cereus, которые в противном случае приводят к кишечным заболеваниям. Консервированные продукты не требуют охлаждения до подачи, что приводит к значительной экономии энергии. Таким образом, указанные факторы обеспечивают безопасную транспортировку пищевых продуктов по всей цепочке создания стоимости и сохраняют пищевую ценность и качество продукции в течение более длительного периода.

- По данным Программы ООН по окружающей среде (ЮНЕП), ежегодно в Соединенных Штатах выбрасывается около 133 миллиардов фунтов съедобных продуктов питания. Пищевые отходы обходятся примерно в два процента ВВП страны. Кроме того, пищевые отходы составляют 21 процент объема материала на свалках США. Ожидается, что правительственная инициатива и программы по сокращению пищевых отходов и потерь продуктов питания создадут рыночные возможности для производителей металлической упаковки в регионе.

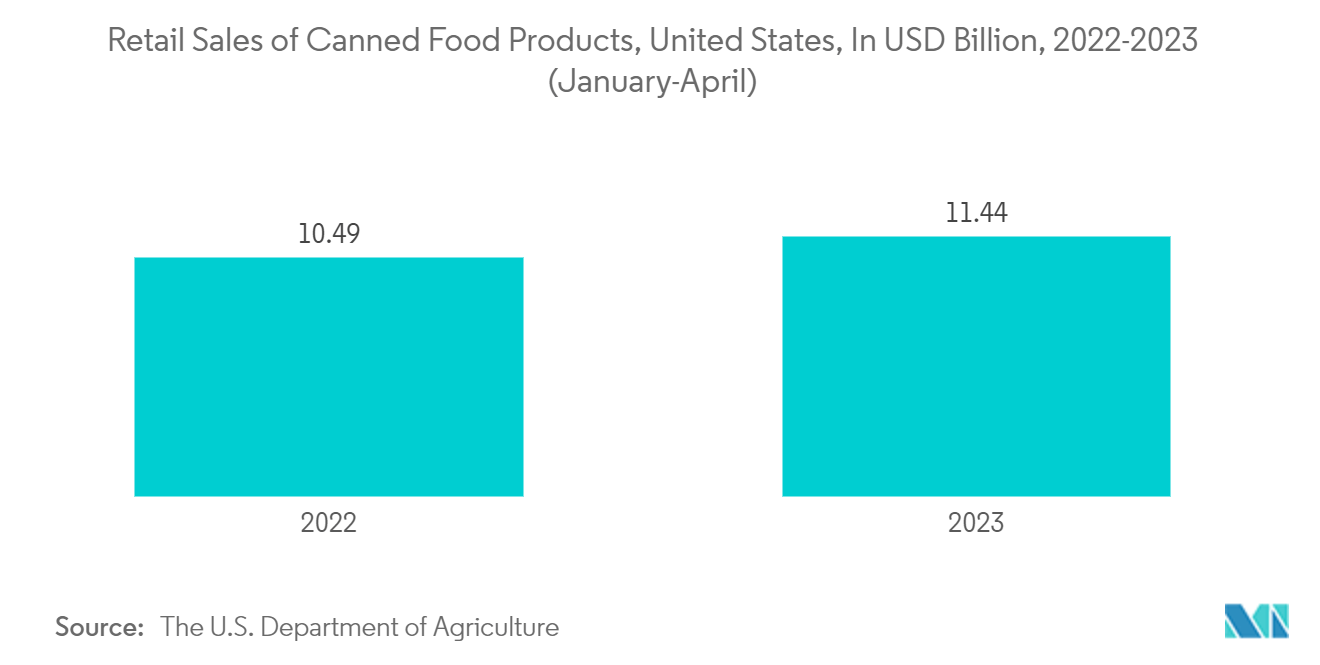

- Пищевые бренды пытаются решить проблему пищевых отходов, адаптируя металлические банки для пищевых продуктов. Розничные продажи консервов в США выросли по сравнению с предыдущим годом, составив 11,44 млрд долларов США в 2023 году (январь-апрель) с 10,49 млрд долларов США в 2022 году (январь-апрель).

- Металлические банки для пищевых продуктов также решают проблему одноразовой порции, что приводит к контролю порций. Контроль порций сокращает потери пищи, поскольку он побуждает человека потреблять желаемое количество порции.

Химический сектор в Канаде способствует росту производства металлической упаковки

- Для хранения и транспортировки химических продуктов используются контейнеры для сыпучих грузов, транспортные бочки и бочки. Производители химикатов должны соблюдать меры предосторожности при обращении с химическими веществами и технике безопасности при выборе надлежащих форматов упаковки. Неправильная упаковка химических продуктов приводит к риску несчастных случаев. Кроме того, химическая упаковка должна быть герметичной и защищенной от протечек для безопасного обращения и утилизации, а также соответствовать строгим нормам.

- Металлические контейнеры являются идеальным форматом упаковки и материалом для хранения легковоспламеняющихся растворителей. Легковоспламеняющиеся растворители представляют собой жидкости с температурой вспышки около 37,8 градусов по Цельсию. Это самая низкая температура, при которой выделяется пар для воспламенения. Существует вероятность возникновения опасности, так как пар склонен к воспламенению открытым огнем. Металлическая упаковка защищает легковоспламеняющиеся растворители от открытого огня.

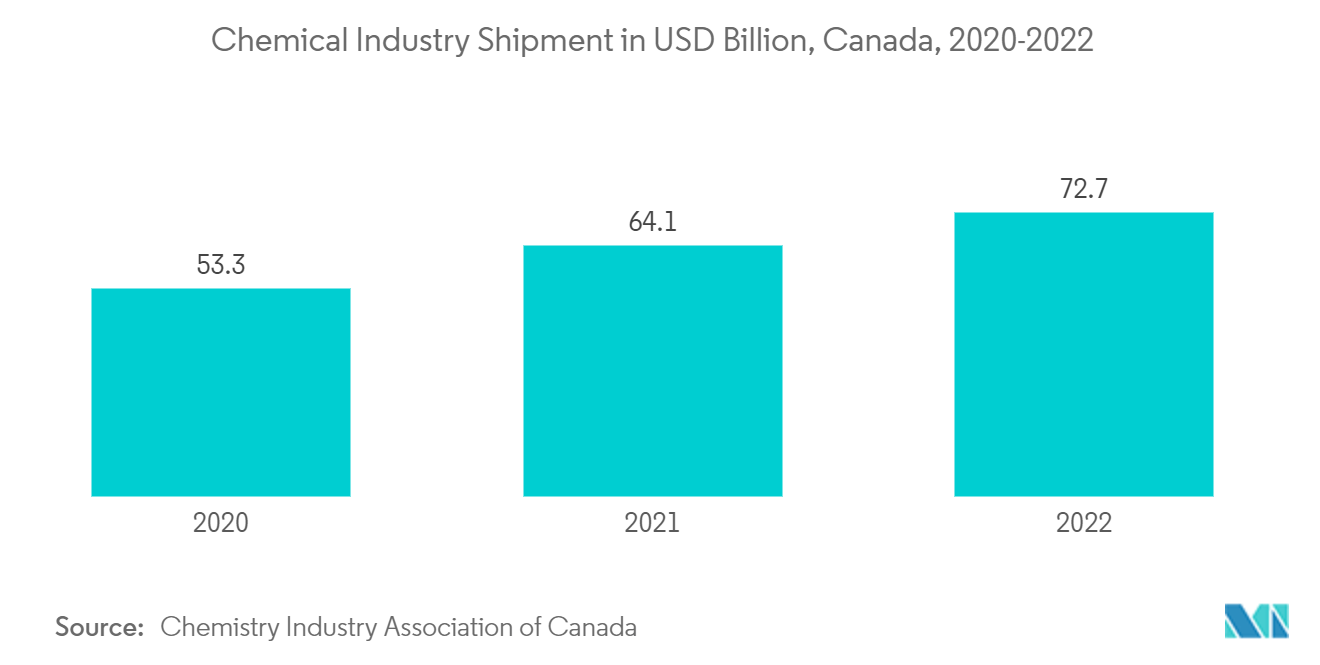

- Ожидается, что растущий химический сектор в Канаде подтолкнет спрос на металлическую упаковку. Объем поставок химической промышленности в Канаде в 2022 году составил 72,7 млрд долларов США по сравнению с 64,1 млрд долларов США в 2021 году. В 2022 году по сравнению с 2021 годом наблюдался рост на 13,5 процента. Также отгрузка промышленной химии в 2022 году увеличилась на 11,2%, составив 34,2 млрд долларов США против 30,5 млрд долларов США в 2021 году.

- Кроме того, металлическая упаковка не подходит для определенных категорий химических веществ, поскольку металл вступает в реакционную функцию, что может представлять опасность. Это может создать проблему для производителей металлической упаковки, работающих в химическом секторе. Производители металлической упаковки пытаются решить эту проблему, нанося на металлические контейнеры современное покрытие и покраску.

Обзор отрасли металлической упаковки в Северной Америке

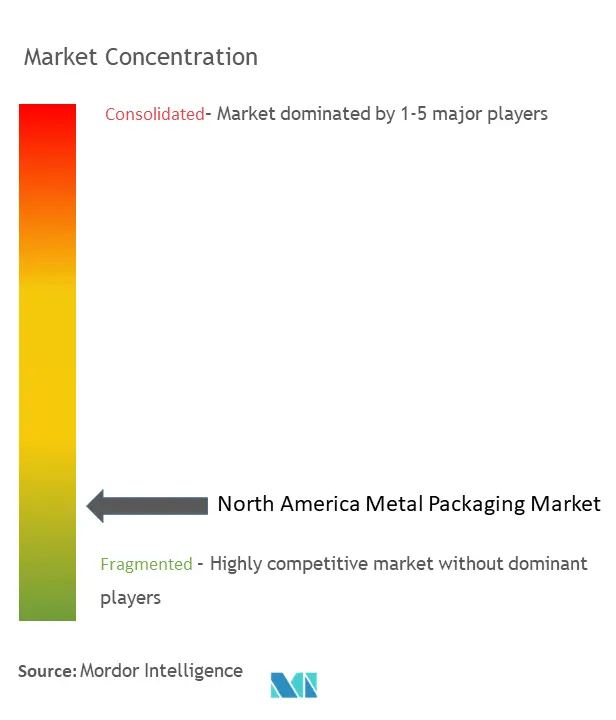

Рынок металлической упаковки в Северной Америке характеризуется своей фрагментированностью и может похвастаться множеством игроков. Известные компании на этом рынке включают Ardagh Metal Packaging S.A. (Ardagh Group), Crown Holdings, Inc., Ball Corporation, Mauser Packaging Solutions, Silgan Holding, Inc., GREAT WESTERN CONTAINERS INC. и другие. Эти игроки отрасли активно борются за долю рынка, представляя инновационные продукты, которые соответствуют преобладающим потребительским тенденциям. Кроме того, они реализуют такие стратегии, как приобретения, чтобы укрепить свое присутствие как на местном, так и на глобальном рынках и расширить свои портфели брендов.

В апреле 2023 года члены Института производителей банок (CMI), в который входят производители алюминиевых банок для напитков и производителей листов для банок, объединились с CMI, чтобы одобрить стратегию перехода к партнерству Миссия выполнима (MPP). Эта совместная стратегия направлена на сокращение углеродного следа в индустрии алюминиевых банок для напитков и увеличение утилизации использованных банок для напитков. Он также направлен на оказание помощи производителям в достижении целевых показателей переработки алюминиевых банок для напитков в Соединенных Штатах.

В январе 2023 года компания Ardagh Metal Packaging S.A. (Ardagh Group) объявила о расширении ассортимента своей продукции для сектора напитков. Компания представила новую банку для напитков объемом 19,2 унции (568 мл), чтобы удовлетворить растущий спрос на одноразовую порцию. Этот стратегический шаг направлен на изменение предпочтений потребителей в отношении напитков меньшего размера.

Лидеры рынка металлической упаковки в Северной Америке

Ardagh Metal Packaging S.A. (Ardagh Group)

Ball Corporation

Crown Holdings, Inc.

Silgan Holdings Inc.

Mauser Packaging Solutions

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка металлической упаковки в Северной Америке

- Май 2023 г. ACTEGA North Amеrica, современный производитель, специализирующийся на покрытиях, красках, адгезивах, сэалантах и компаундах для полиграфической и упаковочной промышленности, выступил со стратегической инициативой по созданию производственного предприятия по резке в Северной Каролине. Это современное предприятие сыграет ключевую роль в содействии местному производству метальных красок, что станет важным событием в развитии ACTEGA в расширении. Внедрение этих метальных красок позволит компании занять прочную позицию в процветающей торговой марке упаковки в Северной Америке.

- Ноябрь 2021 г. Ardagh Mеtal Packaging (AMP), дочерняя компания Ardagh Group, успешно завершила сделку по приобретению Hart Print, канадской компании, специализирующейся на цифровых печатных банках. Основанная в 2018 году и зарегистрированная в Квебеке, компания Hart Print известна своими инновационными и гибкими решениями для цифровой печати, ориентированными на клиентов в этой отрасли

Сегментация отрасли металлической упаковки в Северной Америке

Металлическая упаковка из стали или алюминия обладает превосходными барьерными свойствами, что делает ее идеальной для различных конечных применений. Металлическая упаковка помогает защитить содержимое от солнечных лучей, что приводит к увеличению срока годности продукта. Кроме того, долговечность, прочность и жесткость металлической упаковки обеспечивают защиту от повреждений. В связи с растущей озабоченностью по поводу устойчивого развития среди отраслей конечных потребителей, ожидается, что металлическая упаковка завоюет долю рынка благодаря снижению воздействия на окружающую среду.

Рынок металлической упаковки в Северной Америке сегментирован по типу материала (алюминий и сталь), типу продукта (банки (пищевые банки, банки для напитков и аэрозольные баллончики), контейнеры для сыпучих грузов, транспортные бочки и бочки, крышки и крышки и другие типы продуктов), отрасли конечного пользователя (напитки, продукты питания, промышленность, косметика и средства личной гигиены, домашнее хозяйство, лакокрасочные материалы и другие отрасли конечного потребителя) и по географическому положению (США и Канада). Представлен объем рынка и прогнозы относительно стоимости (в долларах США) для всех вышеперечисленных сегментов.

| Алюминий |

| Сталь |

| Банки | Пищевые банки |

| Банки для напитков | |

| Аэрозольные баллончики | |

| Массовые контейнеры | |

| Транспортировочные бочки и бочки | |

| Колпачки и застежки | |

| Другой тип продукта (тубы и т. д.) |

| Напиток |

| Еда |

| Косметика и уход за собой |

| Семья |

| Краски и лаки |

| Другие отрасли конечных пользователей (автомобильная, промышленная) |

| Соединенные Штаты |

| Канада |

| По типу материала | Алюминий | |

| Сталь | ||

| По типу продукта | Банки | Пищевые банки |

| Банки для напитков | ||

| Аэрозольные баллончики | ||

| Массовые контейнеры | ||

| Транспортировочные бочки и бочки | ||

| Колпачки и застежки | ||

| Другой тип продукта (тубы и т. д.) | ||

| По отраслям конечных пользователей | Напиток | |

| Еда | ||

| Косметика и уход за собой | ||

| Семья | ||

| Краски и лаки | ||

| Другие отрасли конечных пользователей (автомобильная, промышленная) | ||

| По стране | Соединенные Штаты | |

| Канада | ||

Часто задаваемые вопросы об исследовании рынка металлической упаковки в Северной Америке

Насколько велик рынок металлической упаковки в Северной Америке?

Ожидается, что объем рынка металлической упаковки в Северной Америке достигнет 37,41 млрд долларов США в 2024 году и будет расти в среднем на 2,97% и достигнет 43,56 млрд долларов США к 2029 году.

Каков текущий объем рынка металлической упаковки в Северной Америке?

Ожидается, что в 2024 году объем рынка металлической упаковки в Северной Америке достигнет 37,41 млрд долларов США.

Кто является ключевыми игроками на рынке металлической упаковки в Северной Америке?

Ardagh Metal Packaging S.A. (Ardagh Group), Ball Corporation, Crown Holdings, Inc., Silgan Holdings Inc., Mauser Packaging Solutions являются основными компаниями, работающими на рынке металлической упаковки в Северной Америке.

На какие годы распространяется этот рынок металлической упаковки в Северной Америке и каков был объем рынка в 2023 году?

В 2023 году объем рынка металлической упаковки в Северной Америке оценивался в 36,30 млрд долларов США. Отчет охватывает исторический объем рынка металлической упаковки в Северной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка металлической упаковки в Северной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии металлической упаковки в Северной Америке

Статистические данные о доле, размере и темпах роста рынка металлической упаковки в Северной Америке в 2024 году, подготовленные Mordor Intelligence™ Industry Reports. Анализ North America Metal Packaging включает в себя прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.