Размер и доля рынка автономных тракторов

Анализ рынка автономных тракторов от Mordor Intelligence

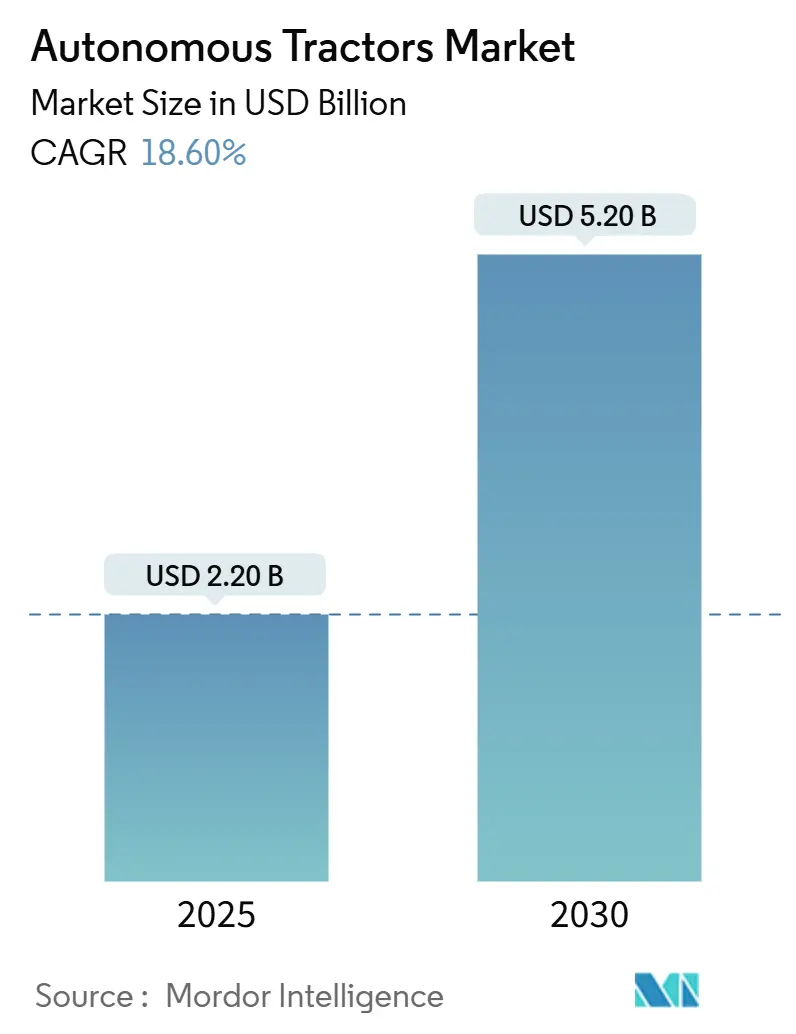

Рынок автономных тракторов достиг 2,2 млрд долл. США в 2025 году, и прогнозируется его рост до 5,2 млрд долл. США к 2030 году при сохранении CAGR 18,6%. Рост обусловлен в основном острым кризисом сельскохозяйственной рабочей силы, быстрым внедрением точного земледелия и расширяющимся набором государственных стимулов, которые сокращают периоды окупаемости для подключенной низкоуглеродной техники. Крупные коммерческие производители уже превращают экономию трудозатрат в размере 20% в более высокую прибыль, в то время как непрерывная 24-часовая полевая работа повышает сезонную производительность. Модели доходов, ориентированные на программное обеспечение, комплекты модернизации и электрические силовые агрегаты дополнительно расширяют адресуемый спрос, сигнализируя о том, что рынок автономных тракторов вступает в основную фазу роста, которая выходит за рамки нишевого внедрения.

Ключевые выводы отчета

- По уровню автоматизации полуавтономные системы лидировали с 68,2% доли рынка автономных тракторов в 2024 году, а полностью автономные платформы развиваются с CAGR 23,1% до 2030 года.

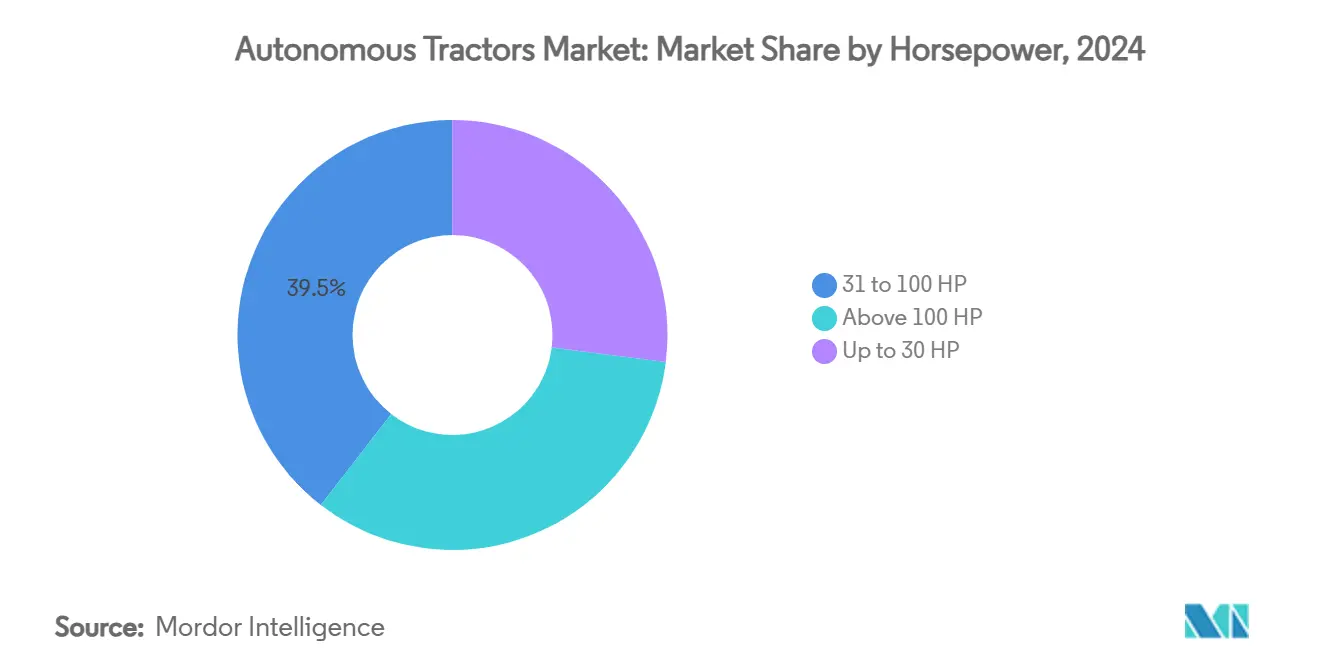

- По мощности тракторы свыше 31-100 л.с. занимали 39,5% доли размера рынка автономных тракторов в 2024 году, а агрегаты до более чем 100 л.с. растут с CAGR 24,0%.

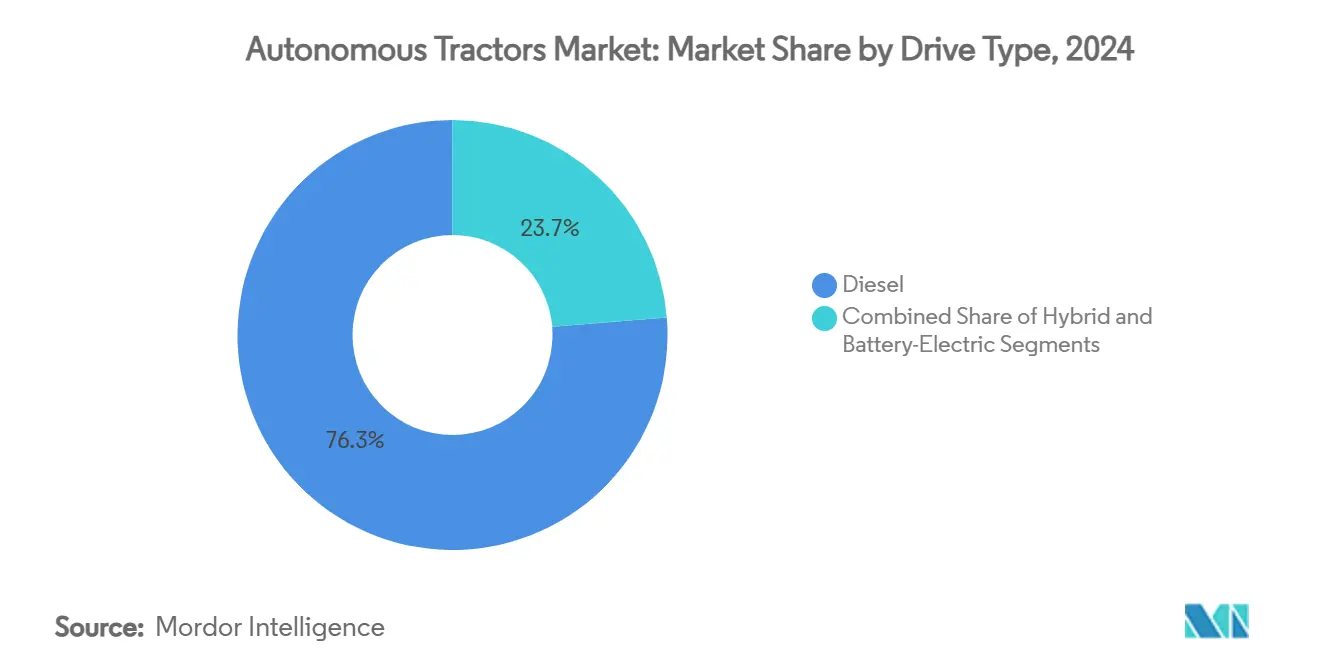

- По типу привода модели с батарейным питанием расширяются с CAGR 29%, в то время как дизельные по-прежнему занимают 76,3% доли доходов.

- По применению обработка почвы занимала 37,4% размера рынка автономных тракторов в 2024 году, а использование в садах и виноградниках готово вырасти с CAGR 28,7%.

- По размеру фермы крупные фермы (>500 га) занимали 46,2% размера рынка автономных тракторов в 2024 году, а средние фермы (100-500 га) готовы вырасти с CAGR 24,5%.

- По компонентам GPS/GNSS занимали 35,4% размера рынка автономных тракторов в 2024 году, а силовые блоки с батарейным питанием готовы вырасти с CAGR 23,2%.

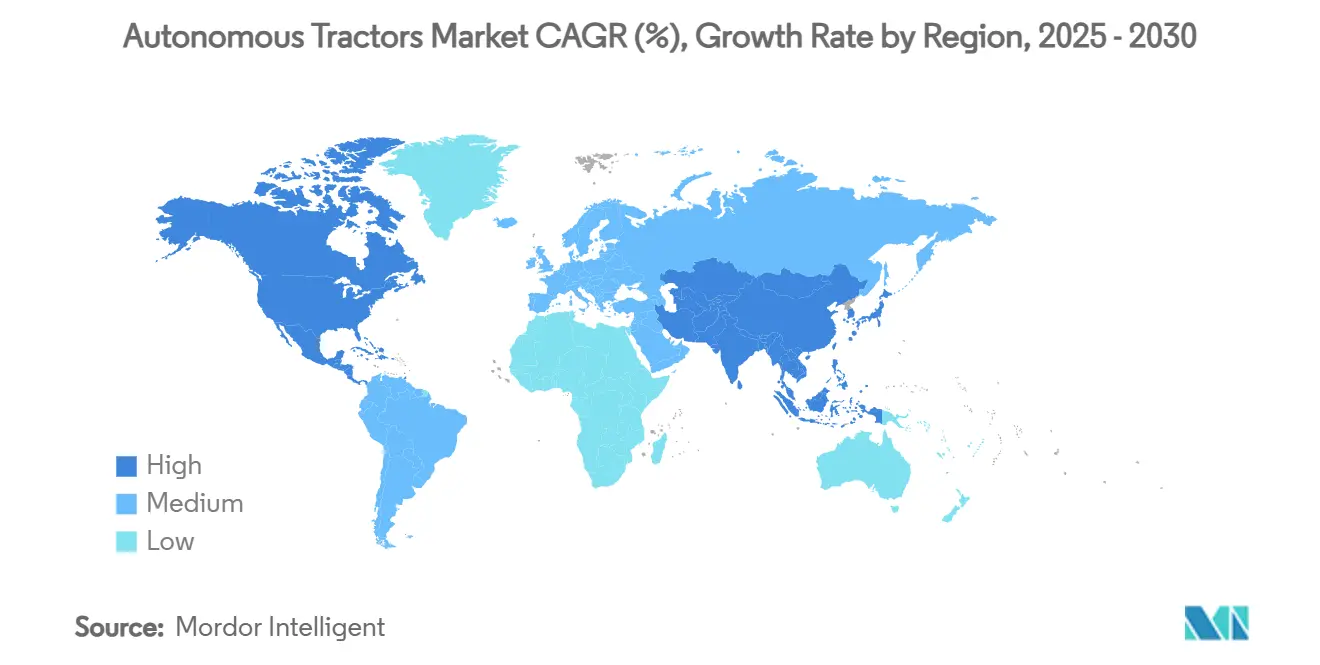

- По географии Азиатско-Тихоокеанский регион лидировал с долей 46,3% в 2024 году, в то время как Северная Америка прогнозируется с CAGR 23,2% до 2030 года.

Мировые тенденции и аналитика рынка автономных тракторов

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост нехватки сельскохозяйственной рабочей силы и инфляция заработной платы | +1.8% | Глобально, с острым воздействием в Северной Америке и Европе | Средний срок (2-4 года) |

| Ускоренное внедрение точного земледелия и IoT-подключения | +1.5% | Северная Америка и ЕС лидируют, Азиатско-Тихоокеанский регион следует | Долгий срок (≥ 4 лет) |

| Государственные стимулы для умного и низкоуглеродного оборудования | +1.2% | ЕС и Северная Америка в центре, расширение в Азиатско-Тихоокеанский регион | Короткий срок (≤ 2 лет) |

| Переход садов и виноградников к узкорядным автономным тракторам | +0.8% | Северная Америка, Европа и Австралия - регионы специальных культур | Средний срок (2-4 года) |

| Открытые API-экосистемы OEM, обеспечивающие модернизацию автономности | +0.9% | Глобально, с Северной Америкой и Европой, раннее внедрение | Средний срок (2-4 года) |

| Монетизация углеродных кредитов для электрических автономных агрегатов | +0.6% | Европейский союз и Калифорния лидируют, расширение глобально | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Рост нехватки сельскохозяйственной рабочей силы и инфляция заработной платы

Сокращающаяся сельская рабочая сила сталкивается с ростом среднего возраста фермеров, оставляя половину открытых сельскохозяйственных позиций незаполненными. Инфляция заработной платы усиливает напряжение в пиковые полевые периоды, особенно во время уборки урожая, где автономные системы зерновых тележек теперь работают круглосуточно без операторов[1]Источник: John Deere, "CES 2025 Product Launch Overview," deere.com. Производители сообщают о приросте производительности на 30-40% в критические периоды, подтверждая, что рынок автономных тракторов заполняет структурный пробел, а не добавляет дискреционные удобства. Срочность переосмыслила автономность как основную инфраструктуру, необходимую для долгосрочной жизнеспособности фермы.

Ускоренное внедрение точного земледелия и IoT-подключения

Облачные платформы управления фермами уже связывают более 1 миллиона машин, превращая тракторы в передвижные информационные узлы, которые подают данные о почве, урожайности и активах в системы принятия решений в реальном времени. Передовое слияние датчиков, GPS, машинного зрения и радара обеспечивает наведение с сантиметровой точностью, размещение входящих материалов с переменной скоростью и полное избежание препятствий на поле[2]Источник: Federal Communications Commission, "Precision Agriculture Connectivity Report," fcc.gov.

Государственные стимулы для умного и низкоуглеродного оборудования

Целевые субсидии теперь покрывают до 50% покупной цены электрических автономных тракторов в нескольких штатах США, в то время как Европейский союз внедряет автономность в рамки Общей сельскохозяйственной политики после 2027 года. Гранты на точное земледелие на Среднем Западе США требуют минимальной подключенности фермы 100/20 Мбит/с, ускоряя развертывание широкополосной связи, которое, в свою очередь, повышает общий адресуемый рынок автономных тракторов. Такие стимулы сжимают циклы окупаемости, выдвигая автономность в списки приоритетов капитального бюджета.

Переход садов и виноградников к узкорядным автономным тракторам

Операции по специальным культурам сталкиваются с затратами на рабочую силу, которые часто превышают 40% производственных расходов. Специально построенные узкие тракторы, оснащенные LiDAR, теперь безопасно навигируют в густой листве, сокращая численность персонала и снижая риск травм операторов. OEM-производители и стартапы представили низкопрофильные агрегаты шириной менее 2 метров, которые помещаются между шпалерами, сохраняя при этом сантиметровую точность, открывая свежие доходные пулы для рынка автономных тракторов в высокоценных культурах.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокая первоначальная стоимость и неопределенная рентабельность для малых ферм | -1.1% | Глобально, особенно остро на развивающихся рынках | Короткий срок (≤ 2 лет) |

| Конфиденциальность данных и проблемы кибербезопасности в подключенных парках | -0.7% | Регулятивный фокус Северной Америки и Европейского союза, глобальные последствия | Средний срок (2-4 года) |

| Неровная сельская 5G/граничная подключенность | -0.5% | Сельские районы глобально, наиболее остро в развивающихся регионах | Средний срок (2-4 года) |

| Развивающиеся нормы ответственности для беспилотных машин | -0.4% | Регулятивная неопределенность Северной Америки и Европейского союза | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокая первоначальная стоимость и неопределенная рентабельность для малых ферм

Один электрический автономный трактор может превышать 88 000 долл. США, что является крутым расходом для хозяйств менее 100 гектаров. Модернизация подключения, локальная информационная инфраструктура и подписки на услуги добавляют дополнительную нагрузку. Модели показывают, что прибыльное развертывание часто начинается свыше 500 гектаров, если только внешние гранты не компенсируют капитальные расходы, оставляя многим семейным фермам полагаться на кооперативную собственность или услуги найма, пока цены не упадут.

Проблемы конфиденциальности данных и кибербезопасности в подключенных парках

Упражнения по пен-тестированию выявили уязвимости, которые могут позволить атакующим захватить управление машинами или заблокировать операторов от облачных платформ в ключевые дни посадки. Угрозы программ-вымогателей побудили федеральные агентства выпустить секторальные предупреждения, а фермеры выразили беспокойство по поводу пунктов о владении данными в лицензиях на оборудование. Решение этих проблем остается ключевым для полного высвобождения рынка автономных тракторов.

Анализ сегментов

По мощности: Меньшие агрегаты расширяют охват рынка

Текущий спрос сосредоточен на тракторах свыше 31-100, которые составляли 39,5% доли рынка автономных тракторов в 2024 году. Средний диапазон 31-100 л.с. служит ключевым мостом, сочетая мощность, достаточную для умеренной обработки почвы, с управляемыми капитальными требованиями. Модульные надстройки, комплекты зрения, телематика и внедрение автоматизации позволяют прогрессивные обновления автономности. Дилеры сообщают, что производители тестируют полуавтономную модернизацию на существующем тракторе мощностью 75 л.с. перед покупкой более крупной флагманской машины мощностью 200 л.с., иллюстрируя поэтапную кривую внедрения.

Однако внимание смещается к более чем 100 л.с., самому быстрорастущему сегменту с CAGR 24,0%. Эти машины подходят для широкоакровой обработки почвы, посева и тяжелых орудий на крупных фермах. Компактные агрегаты до 30 л.с. дают возможность садоводству, молочному хозяйству и смешанным культурам автоматизировать повторяющиеся задачи, такие как кошение или опрыскивание. Концепции парка, которые развертывают несколько легких роботов вместо одного тяжелого трактора, снижают уплотнение почвы, уменьшают барьеры входа в поле и демократизируют точные технологии для мелких хозяйств.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По уровню автоматизации: Переход от контролируемой к полной автономности

Полуавтономные конфигурации, где оператор остается в кабине или наблюдает за машиной удаленно, заняли 68,2% доли рынка в 2024 году. Фермеры ценят немедленную экономию трудозатрат, но сохраняют ручное резервное управление. За прогнозный период полностью автономные решения превзойдут все остальные, расширяясь с CAGR 23,1%. Поэтапный путь удаленного рулевого управления, специфической для задач автономности, а затем полной оркестровки парка отражает эволюцию автомобильного сектора. Кинематический GPS реального времени, многокамерное восприятие и избыточные слои безопасности поддерживают возможности уровня 4, которые сейчас входят в коммерческие поля.

Доверие растет, поскольку производители становятся свидетелями работы комбайна автономно в течение 12 прямых часов без вмешательства. Регуляторы разрабатывают руководящие принципы, основанные на производительности, а не предписывают технологию, облегчая развертывание. Страховые перевозчики начали предлагать скидки премий для проверенных автономных систем, которые снижают риск аварий.

По применению: Специальные культуры стимулируют наивысший рост

Обработка почвы занимала 37,4% размера рынка автономных тракторов в 2024 году, поскольку системы наведения для прямолинейной тяговой работы зрелы и проверены. Однако самый быстрый импульс лежит в садах и виноградниках, где CAGR достигает 28,7%. Узкорядные агрегаты с LiDAR и массивами машинного зрения навигируют в тесных средах кроны, освобождая работников от задач, которые традиционно поглощают долгие часы.

Автоматизация уборки урожая и посева отстает, но сокращает разрыв. Координация передачи зерновых тележек и автономные роботы пересадки демонстрируют растущую сложность. Каждая дополнительная возможность усугубляет рентабельность инвестиций, создавая добродетельный цикл, где производители реинвестируют сбережения в дополнительные автономные активы, дополнительно увеличивая рынок автономных тракторов.

По типу привода: Электроэнергия набирает обороты

Дизель продолжает приводить в движение 76,3% агрегатов сегодня, однако тракторы с батарейным питанием демонстрируют устойчивый CAGR 29%, поскольку схемы углеродных кредитов и мандаты нулевых выбросов надвигаются. Моделирование общей стоимости владения показывает, что электрические силовые агрегаты могут сократить эксплуатационные расходы на треть, когда зарядная инфраструктура на месте и обеспечивается ценообразование на электричество в непиковые часы. Более легкое шасси снижает уплотнение почвы до 40%, а мгновенный крутящий момент улучшает контроль орудий, особенно в специальных культурах.

Гибридные модели, которые сочетают дизельные генераторы с тяговыми батареями, обеспечивают промежуточный шаг, расширяя время работы в удаленных полях, лишенных доступа к сети. Тем временем сменные аккумуляторные блоки обеспечивают непрерывную работу: один блок питает трактор, в то время как другой перезаряжается на краю поля.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По компонентам: Программное обеспечение генерирует непропорциональную ценность

Бортовое программное обеспечение управления и навигации формирует мозг автономной работы, управляя датчиками, исполнительными механизмами и орудиями в реальном времени. GPS/GNSS занимали 35,4% размера рынка автономных тракторов в 2024 году, а силовые блоки с батарейным питанием готовы вырасти с CAGR 23,2%. Хотя камеры, радар, LiDAR и антенны RTK предоставляют сырые входы, именно алгоритмический стек, планирование пути, классификация препятствий и граничные выводы там, где возникает конкурентная дифференциация. Обновления прошивки разблокируют новые функции, продлевая срок службы активов и открывая потоки повторяющихся доходов для поставщиков.

Товаризация датчиков переносит переговорную силу вверх по течению к разработчикам, которые интегрируют данные в действенную агрономию. Партнерства между производителями чипсетов и OEM-производителями тракторов распространяются для оптимизации вычислительной производительности на ватт, критического фактора для машин с батарейным питанием. Модули кибербезопасности на полевом уровне теперь встраивают шифрование на уровне процессора, защищая от спуфинга или удаленного угона.

По размеру фермы: Экономия масштаба диктует темп внедрения

По размеру фермы крупные фермы (>500 га) занимали 46,2% размера рынка автономных тракторов в 2024 году, а средние фермы (100-500 га) готовы вырасти с CAGR 24,5%. Хозяйства, превышающие 500 гектаров, разблокируют самую сильную экономику, поскольку автономные тракторы могут работать непрерывно на обширных площадях, максимизируя использование и быстро амортизируя капитал. Средние фермы 100-500 гектаров входят на рынок в растущих числах, поскольку стоимость оборудования падает, а варианты лизинга распределяют платежи на многолетние сроки. Более мелкие фермы остаются осторожными: низкие годовые часы работы в поле растягивают рентабельность инвестиций за приемлемые пределы, если только не появятся модели общей собственности.

Кооперативы решают этот пробел, покупая парки компактных автономных тракторов и предлагая услуги за акр членам. Пользовательские операторы аналогично видят в автономности способ работать с более стройными экипажами и покрывать больше территории в тесные окна посадки, предлагая другой путь для мелких хозяйств косвенно извлекать выгоду. Эти модели обеспечивают, что каждая полоса акров в конечном итоге питает спрос и расширяет рынок автономных тракторов к насыщению.

Географический анализ

Азиатско-Тихоокеанский регион сохранил свое лидерство с долей 46,3% в 2024 году, подкрепленный значительными земельными владениями и устойчивым государственным финансированием. Многотриллионное обещание Китая модернизировать сельское хозяйство вливает капитал в субсидии на оборудование, исследовательские центры ИИ и развертывание сельских 5G. Движение умного фермерства Японии противодействует быстро стареющей демографии фермеров, в то время как Австралия направляет гранты на автономные решения, подходящие для обширных операций на засушливых землях. Эти согласованные политики поддерживают глубокий пул возможностей для рынка автономных тракторов по всему региону.

Северная Америка является самой быстро расширяющейся ареной с CAGR 23,2%. Высокие затраты на рабочую силу, обильный венчурный капитал и активные конвейеры R&D OEM ускоряют коммерциализацию. Соединенные Штаты доминируют в проектах подключения точного земледелия, однако только 27% ферм приняли их, подразумевая значительный запас. Федеральные программы, которые требуют минимальных скоростей широкополосного доступа на ферму, ускоряют цифровые основы, необходимые для автономности. Канада опирается на субсидии чистых технологий, а толчок механизации Мексики распространяет автоматизацию на юг.

Европа следует устойчивому пути роста, поддерживаемому реформами Общей сельскохозяйственной политики, которые вознаграждают цифровое, низкоуглеродное фермерство[3]Источник: European Economic and Social Committee, "Digitalising EU Agriculture Post-2027," eesc.europa.eu. Германия, Франция и Испания лидируют в развертывании через установленных производителей техники и строгие стандарты выбросов, которые благоприятствуют электрическому приводу. Восточная Европа предлагает потенциал роста, поскольку большие участки смежных сельскохозяйственных угодий подходят для автономности масштаба парка. Субсидированные схемы углеродных кредитов и фонды энергетического перехода снижают финансовый барьер, закрепляя Европу как жизненно важный сегмент рынка автономных тракторов.

Конкурентная среда

Рынок автономных тракторов демонстрирует умеренную консолидацию с установленными гигантами сельскохозяйственной техники, использующими свои дистрибуторские сети и отношения с клиентами, в то время как специализированные стартапы бросают вызов действующим игрокам через инновационные технологические подходы и целевые приложения. Традиционные OEM-производители, такие как John & Company, AGCO и CNH Industrial, следуют стратегиям трансформации, ориентированным на программное обеспечение, с John Deere, нацеленной на 10% доходов от программного обеспечения к 2030 году, и совместным предприятием PTx Trimble AGCO, нацеленным на 2 млрд долл. США доходов от точного земледелия к 2028 году.

Эти компании конкурируют через комплексные экосистемные подходы, которые интегрируют оборудование, программное обеспечение и услуги, в то время как новые участники, такие как Monarch Tractor, фокусируются на конкретных рыночных сегментах с специально построенными автономными решениями. Конкурентная интенсивность отражает переход отрасли от производства оборудования к технологическим услугам, где аналитика данных, возможности ИИ и платформы подключения все больше определяют рыночную позицию.

Стратегические партнерства и поглощения ускоряют технологическое развитие и доступ к рынку, как демонстрирует сотрудничество CNH Industrial с Bluewhite для автономных решений на основе ИИ и приобретение Yamaha Motor компании Robotics Plus для входа на рынок автоматизации специальных культур. Рыночная структура предполагает будущую консолидацию вокруг поставщиков платформ, которые могут поставлять комплексные автономные фермерские экосистемы, а не отдельные производители оборудования.

Лидеры отрасли автономных тракторов

-

Kubota Corporation

-

AGCO Corporation

-

John Deere

-

CNH Industrial

-

YANMAR HOLDINGS CO., LTD.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки отрасли

- Январь 2025: John Deere представила автономный трактор 9RX и автономный узкий трактор 5ML, каждый оснащенный 16-камерными системами ИИ, во время CES 2025.

- Январь 2025: John Deere запустила комплекты модернизации системы восприятия нового поколения для моделей 2022-plus 9R, 9RX, 8R и 8RX, обеспечивающие автономную обработку почвы.

- Июль 2024: Monarch Tractor закрыла раунд серии C в размере 133 млн долл. США для масштабирования своей электрической автономной платформы MK-V.

- Май 2024: AGCO выделила комплект модернизации PTx Trimble OutRun в своем годовом отчете за 2024 год, поддерживая амбицию достичь 2 млрд долл. США доходов от точного сельского хозяйства.

Область действия глобального отчета о рынке автономных тракторов

Автономный трактор - это в основном беспилотный трактор, который использует несколько компонентов, таких как GPS, датчики, лазерные диоды и другие устройства для сельскохозяйственных задач. Он либо полностью автоматизирован, либо полуавтоматизирован, при этом трактором управляют с помощью пульта дистанционного управления на расстоянии.

Рынок автономных тракторов сегментирован по мощности (до 30 л.с., 31-100 л.с. и свыше 100 л.с.), автоматизации (полностью автоматизированные и полуавтоматизированные) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Африка).

Отчет предлагает оценку рынка и прогноз рынка автономных тракторов в стоимостном выражении в млн долл. США для вышеупомянутых сегментов.

| До 30 л.с. |

| 31 - 100 л.с. |

| Свыше 100 л.с. |

| Полуавтономные |

| Полностью автономные |

| Дизельные |

| Гибридные |

| С батарейным питанием |

| Обработка почвы |

| Посев |

| Уборка урожая |

| Операции в садах и виноградниках |

| GPS/GNSS |

| Датчики и системы зрения |

| Модули LiDAR и радара |

| Программное обеспечение управления и навигации |

| Малые (менее 100 га) |

| Средние (100-500 га) |

| Крупные (более 500 га) |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Южная Корея | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток | Саудовская Аравия |

| ОАЭ | |

| Турция | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Остальная Африка |

| По мощности | До 30 л.с. | |

| 31 - 100 л.с. | ||

| Свыше 100 л.с. | ||

| По уровню автоматизации | Полуавтономные | |

| Полностью автономные | ||

| По типу привода | Дизельные | |

| Гибридные | ||

| С батарейным питанием | ||

| По применению | Обработка почвы | |

| Посев | ||

| Уборка урожая | ||

| Операции в садах и виноградниках | ||

| По компонентам | GPS/GNSS | |

| Датчики и системы зрения | ||

| Модули LiDAR и радара | ||

| Программное обеспечение управления и навигации | ||

| По размеру фермы | Малые (менее 100 га) | |

| Средние (100-500 га) | ||

| Крупные (более 500 га) | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток | Саудовская Аравия | |

| ОАЭ | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Остальная Африка | ||

Ключевые вопросы, на которые отвечает отчет

Какова текущая оценка рынка автономных тракторов?

Рынок автономных тракторов оценивается в 2,2 млрд долл. США в 2025 году и прогнозируется достигнуть 5,2 млрд долл. США к 2030 году.

Какой регион записывает наивысшую долю рынка автономных тракторов сегодня?

Азиатско-Тихоокеанский регион лидирует с 46,3% глобальных доходов благодаря устойчивым государственным инвестициям и обширным пахотным землям.

Какая технология привода расширяется быстрее всего?

Автономные тракторы с батарейным питанием растут с CAGR 29%, стимулируемые схемами углеродных кредитов и более низкими эксплуатационными расходами.

Как быстро полностью автономные тракторы набирают обороты?

Полностью автономные платформы растут с CAGR 23,1%, опережая полуавтономные системы по мере улучшения доверия фермеров.

Почему специальные культуры, такие как сады и виноградники, ключевые для роста?

Специальные операции сталкиваются с затратами на рабочую силу, превышающими 40% производства; узкорядные автономные тракторы сокращают эти затраты и повышают точность, что приводит к CAGR 28,7% для этого сегмента применения.

Какой главный барьер по-прежнему ограничивает внедрение среди малых ферм?

Высокий первоначальный капитал в сочетании с неопределенной рентабельностью инвестиций препятствует покупкам фермами менее 100 гектаров, хотя кооперативная собственность и субсидии облегчают бремя.

Последнее обновление страницы: