Размер и доля рынка автомобильной логистики

Анализ рынка автомобильной логистики от Mordor Intelligence

Размер глобального рынка автомобильной логистики оценивается в 282,90 млрд долларов США в 2025 году и ожидается, что достигнет 368,20 млрд долларов США к 2030 году, с CAGR 5,41% в течение прогнозного периода (2025-2030).

Продолжающаяся электрификация пассажирского и коммерческого автопарка, быстрая цифровизация выполнения заказов на послепродажном рынке и распространение программ мобильности как услуги расширяют объем контрактов и сложность отгрузок для логистических провайдеров[1]Frank Appel, "Strategy 2030," DHL Group, dhl.com. Модальные переходы с автомобильного на железнодорожный и морской транспорт ускоряются по мере ужесточения корпоративных целей в области устойчивого развития, в то время как слияния среди глобальных 3PL создают масштабные преимущества, которые изменяют конкурентную динамику. В то же время ожидания доставки в тот же день и на следующий день в электронной коммерции стимулируют инвестиции в автоматизацию микровыполнения, а интегрированные платформы видимости становятся предварительным условием для получения долгосрочных автомобильных контрактов.

Ключевые выводы отчета

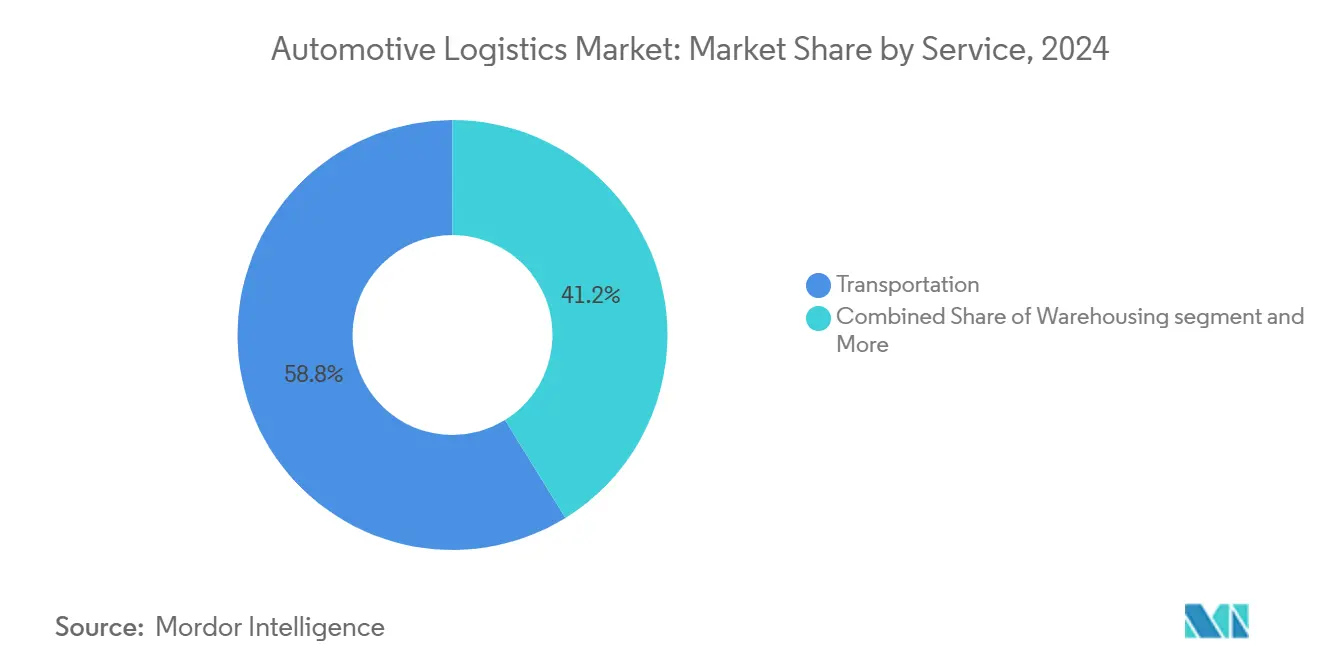

- По услугам, транспортировка лидировала с 58,8% доли глобального рынка автомобильной логистики в 2024 году; прогнозируется расширение услуг с добавленной стоимостью с CAGR 7,2% до 2030 года.

- По типу, сегмент OEM составил 73,1% доли размера глобального рынка автомобильной логистики в 2024 году, в то время как логистика послепродажного рынка фиксирует наивысший прогнозируемый CAGR на уровне 6,5% до 2030 года.

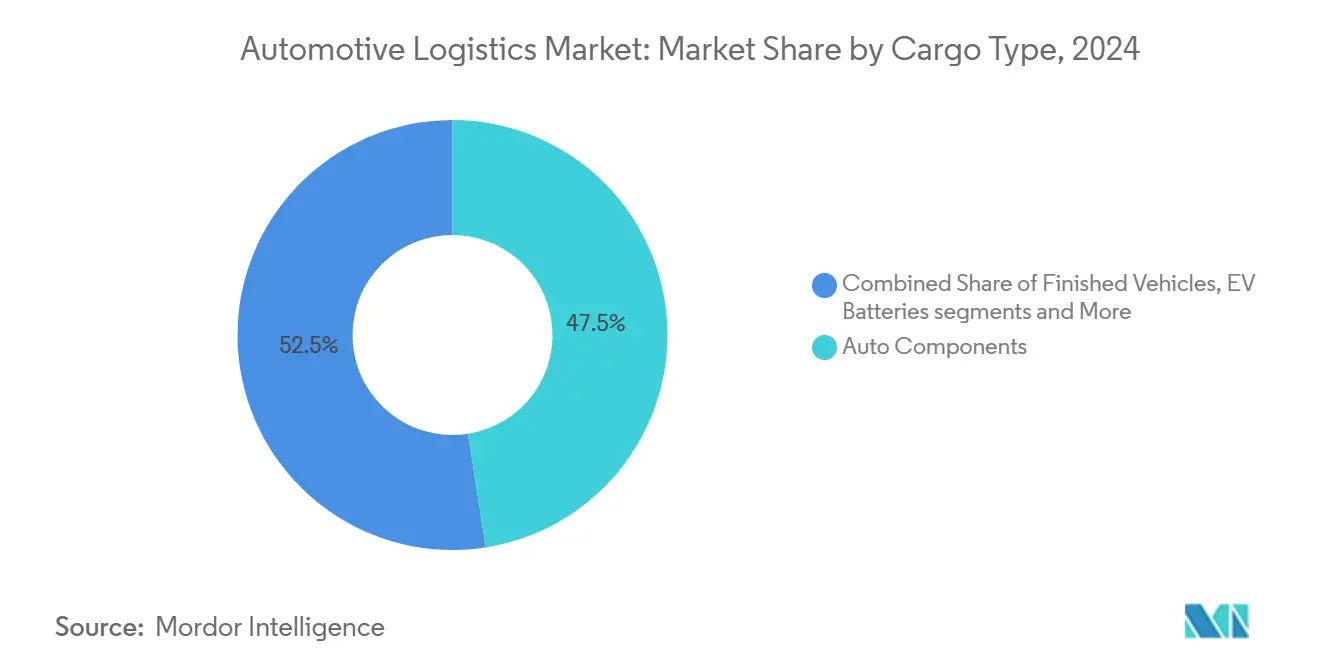

- По типу груза, автомобильные компоненты захватили 47,52% доли глобального рынка автомобильной логистики в 2024 году; батареи для электромобилей и силовая электроника развиваются с CAGR 11,6% до 2030 года.

- По времени доставки, стандартные услуги командовали 81,3% доли размера глобального рынка автомобильной логистики в 2024 году; экспресс и критические услуги готовы к росту с CAGR 7,9% в течение 2025-2030 годов.

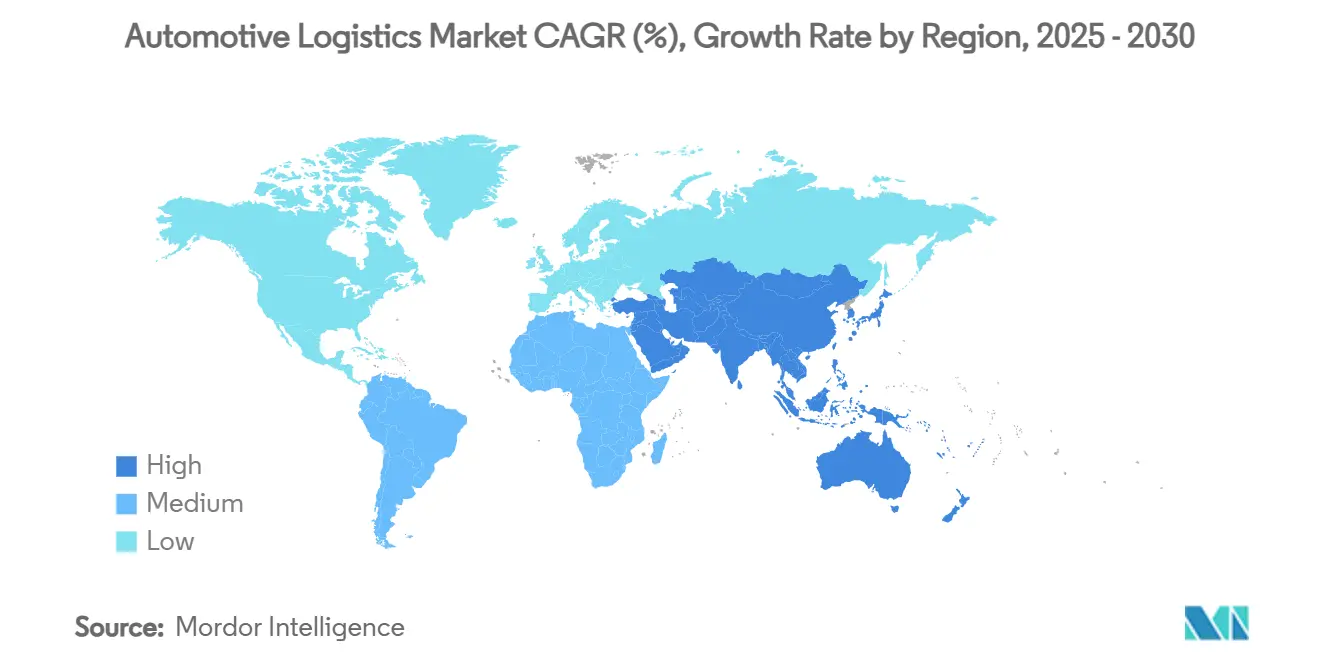

- По географии, Азиатско-Тихоокеанский регион занимал 47,8% доли выручки в 2024 году и ожидается, что покажет самый быстрый CAGR 6,8%, отражая его концентрацию производства транспортных средств и батарей.

Тенденции и инсайты глобального рынка автомобильной логистики

Анализ влияния драйверов

| Драйвер | (~)% Влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Принятие аккумуляторных электромобилей повышает потоки готовых транспортных средств | +1.2% | Глобально (APAC, Европа лидируют) | Среднесрочный (2-4 года) |

| Спрос электронной коммерции на запчасти послепродажного рынка ускоряет доставку в тот же день | +0.8% | Северная Америка, Европа | Краткосрочный (≤ 2 лет) |

| Подписка на автомобили и мобильность как услуга интенсифицируют оборот автопарка | +0.6% | Северная Америка, Европа, APAC | Среднесрочный (2-4 года) |

| Ожидания сквозной видимости отгрузок стимулируют контракты 3PL с поддержкой платформ | +0.4% | Глобально | Краткосрочный (≤ 2 лет) |

| Рост глобального среднего возраста транспортных средств повышает частоту замены запчастей послепродажного рынка | +0.7% | Глобально, особенно развивающиеся рынки | Долгосрочный (≥ 4 лет) |

| Корпоративные цели устойчивого развития направляют модальный переход к железнодорожному и морскому транспорту | +0.5% | Глобально, сильнее всего в Европе и Северной Америке | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Ускорение принятия аккумуляторных электромобилей повышает потоки готовых транспортных средств

Прогнозируется, что глобальное проникновение электромобилей превысит 20% в 2025 году, стимулируя спрос на специализированные цепочки поставок батарей и новые коридоры готовых транспортных средств. DHL открыла центры передового опыта по электромобилям в Азиатско-Тихоокеанском регионе и Европе, обеспечивая контролируемое по температуре хранение, обработку в соответствии с DG и мультимодальные исходящие решения. Программа EV Battery Flex Flow от Maersk вдвое сокращает складские площади за счет использования многоразовых контейнеров и усовершенствованного пожаротушения, снижая логистические затраты на 30% для производителей ячеек. Западные 3PL также инвестируют в мощности китайских коридоров, поскольку страна сохраняет 70% производства катодов и 85% производства анодов, что делает ближнее размещение буферных запасов критически важным для европейских и североамериканских OEM. Капиталоемкость депо для обработки батарей способствует созданию совместных предприятий между перевозчиками и энергетическими компаниями для объединения расходов на инфраструктуру.

Бум электронной коммерции в запчастях послепродажного рынка создает ожидания доставки в тот же день/на следующий день

Выручка от онлайн-продаж запчастей теперь составляет двузначную долю от глобальных продаж послепродажного рынка, стимулируя переход от региональных распределительных центров к узлам микровыполнения ближе к городским водителям. Развертывание AutoStore у ведущих дистрибьюторов запчастей повышает плотность хранения на 300% и обеспечивает 99,6% времени безотказной работы, позволяя двухчасовые сроки отсечения для ассортимента 30 000 артикулов. Отслеживание без оборудования Kia Israel сократило время поиска автомобиля с часов до минут, высвободив 50% рабочей силы и сократив время обработки до 40%[2]Laurent Petizon, "Flexis SAS Joint Venture," Renault Group, automotivelogistics.media. Логистические провайдеры теперь объединяют инструменты прогнозного управления запасами с сетями последней мили для обеспечения долгосрочных контрактов, в то время как пригородные кросс-доки пополняют сельские маршруты в ночное время для выполнения гарантий выходного дня.

Рост подписки на автомобили и мобильности как услуги увеличивает логистику оборота автопарка

Модели автопарка с коротким циклом требуют непрерывного перераспределения, сезонной ротации и быстрого исключения из автопарка, требуя более частого транспорта и восстановления. Цифровой двойник Virtual Factory от BMW, охватывающий 30 заводов, снижает затраты на планирование на 30% и синхронизирует логистику для подписочных автопарков по всей Европе и Азии. Китайские OEM, такие как BYD, интегрируют собственные логистические дочерние компании, которые перепозиционируют транспортные средства каждые 3-6 месяцев, бросая вызов традиционной доле 3PL в внутригородском перемещении. Потребность в постоянных станциях инспекции и обновления программного обеспечения порождает новые потоки доходов от услуг с добавленной стоимостью в портовых и железнодорожных узлах.

Потребительский спрос на сквозную видимость отгрузок способствует контрактам 3PL с поддержкой платформ

Автомобильные грузоотправители все чаще требуют обмена данными на уровне API. Union Pacific предлагает 65 живых API и GPS на 90% своего интермодального автопарка, питая диспетчерские OEM с ETA контейнеров. DHL Supply Chain внедрила генеративные инструменты ИИ, которые очищают данные, составляют предложения и генерируют настраиваемые панели KPI, улучшая точность предложений и время отклика клиентов. Контракты теперь требуют совместимости систем, ограничивая автономные платформы 3PL и поощряя решения открытой архитектуры, которые интегрируют данные поставщиков, перевозчиков и дилеров в единый интерфейс.

Анализ влияния ограничений

| Ограничение | (~)% Влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Макроэкономическая неопределенность сокращает дискреционные отгрузки транспортных средств | -0.9% | Северная Америка, Европа | Краткосрочный (≤ 2 лет) |

| Волатильность фрейтовых ставок подрывает предсказуемость бюджета | -0.6% | Глобально (Азия-Европа остро) | Краткосрочный (≤ 2 лет) |

| Ограничения на выбросы углерода повышают затраты на дальние перевозки | -0.4% | Европа, Северная Америка | Среднесрочный (2-4 года) |

| Глобальная нехватка логистических талантов ограничивает пиковые мощности | -0.5% | Развитые рынки | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Макроэкономическая неопределенность подавляет дискреционные покупки и отгрузки транспортных средств

Глобальное автомобильное производство замедлилось до 0,8% роста в 2024 году из-за более жесткого кредитования и слабых потребительских настроений, сократив пропускную способность портов для готовых транспортных средств на 9,4% в Европе. Ford тестирует железнодорожно-короткоморские альтернативы из порта Гуаймас в Мексике для сокращения затрат при сохранении времени выполнения заказов в условиях волатильности спроса. Низкая загруженность давит на маржу ро-ро терминалов, тем не менее операторы должны сохранять резервные мощности для восстановления, напрягая ценовую дисциплину. Экспорт китайских электромобилей добавляет сложность прогнозирования, поскольку новые бренды масштабируют производство независимо от западных макроциклов.

Волатильность фрейтовых ставок подрывает предсказуемость бюджета для автомобильных грузоотправителей

Нарушения в Красном море удлинили транзиты Азия-Европа и увеличили страховые расходы, заставив европейских OEM перенаправить 30% объемов готовых транспортных средств через рейсы маршрутом мыса. Результаты Kuehne + Nagel за 2024 год показывают нормализацию доходов по мере снижения пандемийных премий, но колебания спотовых ставок на 40% в течение квартала осложняют ежегодные переговоры по контрактам. Автопроизводители диверсифицируют панели перевозчиков и принимают индексное ценообразование, увеличивая административную нагрузку при сдерживании экономии.

Анализ сегментов

По услугам: доминирование транспортировки на фоне роста услуг с добавленной стоимостью

Транспортировка сохранила 58,8% доли глобального рынка автомобильной логистики в 2024 году. Автомобильные перевозки остаются ключевыми, тем не менее объемы железнодорожных и морских перевозок растут, поскольку грузоотправители ищут варианты с более низким содержанием углерода. Водородные грузовики BMW на немецких полосах снижают выбросы от резервуара до колеса и иллюстрируют модальные инновации. Прогнозируется, что услуги с добавленной стоимостью будут опережать с CAGR 7,2%, поддерживаемые требованиями к настройке, прошивке программного обеспечения и предпродажной инспекции. Провайдеры преобразуют заброшенные склады в многоклиентские сборочные узлы, которые встраивают робототехнику, позволяя более короткие запуски программ без наследственных накладных расходов.

Автоматизация изменяет экономику хранения: системы AutoStore от товаров к человеку утраивают кубическое использование и сокращают ошибки комплектования ниже 0,1%, поддерживая двухчасовые окна заказов на послепродажном рынке. Поскольку OEM переходят на модульные платформы электромобилей, комплектация подузлов и секвенирование блоков батарей генерируют новые пулы маржи для специалистов по услугам. Баланс контрактной выручки, таким образом, смещается от магистральных перевозок к высокосенсорным дополнениям, диверсифицируя доходы провайдеров и укрепляя липкие многолетние соглашения.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу: стабильность OEM контрастирует с ускорением послепродажного рынка

Логистика OEM составила 73,1% размера глобального рынка автомобильной логистики в 2024 году, движимая сложными входящими потоками компонентов и экспортом готовых транспортных средств. Электрификация увеличивает капитальные затраты на ADR-совместимые батарейные депо, температурно-контролируемые прицепы и протоколы экстренного реагирования. Долгосрочный чартер Tesla с Hyundai Glovis для отгрузки Model 3 из Шанхая в Роттердам отражает новые трансконтинентальные коридоры электромобилей.

Логистика послепродажного рынка растет быстрее с CAGR 6,5%, поддерживаемая ростом возраста транспортных средств и продажами запчастей напрямую потребителю. Покупка DHL компании Inmar Supply Chain добавляет 14 центров возврата, позиционируя компанию для захвата растущих объемов реверсивной логистики в Северной Америке dhl.com. Латиноамериканские автопарки в среднем 18-20 лет усиливают региональный спрос на импортные запчасти, привлекая инвестиции 3PL в связанные зоны свободной торговли, которые обходят портовые заторы.

По типу груза: компоненты лидируют, пока батареи электромобилей набирают обороты

Автомобильные компоненты генерировали 47,52% выручки в 2024 году, отражая непрерывное пополнение линейной стороны по тысячам артикулов. Доля глобального рынка автомобильной логистики для батарей электромобилей и силовой электроники растет быстрее всего, расширяясь с CAGR 11,6%, поскольку правительства стимулируют производство гигазаводов. Union Pacific продвигает железную дорогу как самый безопасный крупнообъемный режим для потоков катодов и переработанного лития, подчеркивая на 75% более низкий CO₂ на тонно-милю по сравнению с грузовиком[3]Thom Albrecht, "Union Pacific APIs Enhance Automotive Visibility," Union Pacific, up.com.

KN BatteryChain от Kuehne + Nagel отслеживает сквозное состояние заряда и остаточную стоимость, предоставляя OEM проверяемую отчетность ESG. Отгрузки готовых транспортных средств сталкиваются с встречными ветрами ближнего размещения, но остаются ключевыми для премиальных брендов, которые полагаются на централизованное производство. Специализированные пулы активов, включая двухэтажные железнодорожные вагоны для электрических внедорожников, находятся в дефиците, что стимулирует рост лизинговых ставок на двузначные числа с 2024 года.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По времени доставки: доминирование стандартной доставки сталкивается с давлением экспресс-услуг

Стандартная доставка командовала 81,3% доли в 2024 году, капитализируя предсказуемые производственные графики и движение к морскому и железнодорожному транспорту с более низким содержанием углерода. Прогнозируется рост экспресс-услуг с CAGR 7,9%, поддерживаемый точно-в-срок сборкой и критическим спросом послепродажного рынка. Коридор ExpressNow XPO между Антверпеном и Стамбулом сокращает транзит на два дня и снижает CO₂ на 80% по сравнению с исключительными грузовыми перевозками, иллюстрируя смешанную экономику услуг.

OEM, развертывающие модели производства под заказ, полагаются на предиктивную аналитику для сокращения буферных запасов; когда возникают исключения, требуются премиальные воздушные или выделенные фургонные мощности. Платформа Nissan для анализа рисков цепочки поставок использует ИИ для перенаправления запчастей в течение часов, ограничивая дорогостоящие экспедированные вызовы. Таким образом, провайдеры инвестируют в круглосуточные диспетчерские пункты и брокеров чартеров по требованию для монетизации возможностей критического фрахта.

Географический анализ

Азиатско-Тихоокеанский регион занимал 47,8% доли глобального рынка автомобильной логистики в 2024 году и прогнозируется к росту с CAGR 6,8% к 2030 году. Доминирование Китая в производстве электромобилей и переработке батарейных материалов поддерживает высокую плотность внутрирегиональных полос, в то время как производственные стимулы Индии привлекают миграции компонентного производства. DHL добавила центр передового опыта по электромобилям в Австралии в 2025 году, расширяя свою региональную сеть для температурно-контролируемых потоков батарей. Японские провайдеры пионеры автономного взвода на скоростных автомагистралях, решая проблему нехватки водителей и повышая использование активов. Крупные портовые операторы расширяют ро-ро причалы, что подтверждается расширением Гаосюна на 370 000 TEU, которое ускоряет оборот судов для готовых транспортных средств.

Северная Америка остается стратегическим узлом, но повышение тарифов на импортные транспортные средства и компоненты оказывает давление на решения по маршрутизации. Аналитики оценивают потенциальное сокращение на 20 000 единиц в день, если тарифы сохранятся до 2026 года, заставляя OEM углублять ближнее размещение в Мексике и Канаде. Georgia Ports инвестирует 262 млн долларов США в модернизацию острова Полковника, нацеливаясь на лидирующую позицию в пропускной способности ро-ро в США к 2026 году. Альтернативные тихоокеанские входы ворот, такие как Гуаймас, проходят испытания для ограничения заторов западного побережья и балансировки затрат на драйдж.

Европа борется с геополитическими нарушениями и строгим регулированием углерода. Пропускная способность терминалов готовых транспортных средств упала на 9,4% в 2024 году, переводя регион в статус нетто-импортера по мере роста азиатского экспорта электромобилей. Тем не менее блок лидирует в мандатах зеленой логистики: Audi развертывает поезда на возобновляемой энергии для батарейных модулей, сбривая 2600 тонн годового CO₂. Ро-ро причал Peel Ports стоимостью 30 млн фунтов стерлингов в Ширнессе, работающий в 2025 году, подчеркивает продолжающиеся инвестиции, несмотря на более мягкие объемы.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Конкурентный ландшафт

Глобальный рынок автомобильной логистики умеренно фрагментирован, но консолидируется. Приобретение DSV компании DB Schenker за 14,3 млрд евро закрылось в апреле 2025 года и создало лидера с выручкой 45 млрд долларов США со 160 000 сотрудников в 90 странах. CEVA Logistics ранее поглотила Bolloré Logistics и перестроила активы GEFCO в специализированное подразделение готовых транспортных средств, сигнализируя о стратегическом фокусе на высокомаржинальных ро-ро потоках.

Развертывание технологий дифференцирует действующих операторов. Генеративные инструменты ИИ DHL Supply Chain автоматически очищают клиентские данные и составляют ценообразование, сокращая циклы предложений на 25%. UPS устанавливает автономные дворовые тягачи, которые работают 20 часов в день, повышая производительность кросс-дока посылок к автомобилям. Китайские участники интегрируются вертикально; SAIC Logistics контролирует внутренние порты, связанные с шанхайскими заводами, бросая вызов проникновению международных 3PL.

Стратегические ходы нацелены на электромобильность. Сервис Flex Hub батарей Maersk объединяет морские, складские и внутренние перевозки для производителей ячеек, обеспечивая температурно-контролируемое соответствие и панели ESG. CEVA и BMW France пилотируют электрические автовозы на 270 км ежедневных петель, собирая телематику для сертификации экономии CO₂. Uber Freight сотрудничает с Aurora Innovation для коммерциализации беспилотных грузовых мощностей на американских полосах, обещая паритет затрат с человеческими водителями к 2027 году.

Лидеры отрасли автомобильной логистики

-

Hellmann Worldwide Logistics SE & Co. KG

-

APL Logistics Ltd

-

BLG Logistics Group AG & Co. KG

-

CEVA Logistics

-

DHL Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: Toyota Motor Europe и VDL Groep развернули четыре водородных грузовика дальностью 400 км по Бельгии, Франции, Германии и Нидерландам для декарбонизации тяжелой логистики.

- Июнь 2025: Nippon Express Holdings, Japan Freight Railway и T2 завершили 500 км пилот автономного грузовика плюс железной дороги от Канагавы до Кобе, решая проблемы нехватки водителей.

- Май 2025: DHL открыла центр передового опыта по электромобилям в Австралии для поддержки региональных цепочек поставок батарей.

- Март 2025: XPO расширила ExpressNow по всей Европе, усиливая критичные по времени опции для клиентов OEM и послепродажного рынка.

Область отчета по глобальному рынку автомобильной логистики

Автомобильная логистика относится к комплексному управлению и координации транспортировки, складирования и распределения автомобильных деталей, компонентов и готовых транспортных средств по всей цепочке поставок. Этот сектор имеет решающее значение для обеспечения эффективной работы автомобильных производителей, поставщиков и дистрибьюторов и удовлетворения потребительских требований.

Глобальный рынок автомобильной логистики сегментирован по услугам (транспортировка, складирование, распределение и управление запасами, и другие услуги), по типу (готовые транспортные средства, автомобильные компоненты и другие типы), и по географии (Азиатско-Тихоокеанский регион, Северная Америка, Европа, Латинская Америка, и Ближний Восток и Африка). Отчет предлагает размер рынка и прогнозы в стоимостном выражении (USD) для всех вышеперечисленных сегментов.

| Транспортировка | Автомобильная |

| Железнодорожная | |

| Морская / Ро-Ро / Короткоморская | |

| Воздушная | |

| Складирование, распределение и управление запасами | |

| Услуги с добавленной стоимостью |

| OEM |

| Послепродажный рынок |

| Готовые транспортные средства |

| Автомобильные компоненты |

| Батареи электромобилей и силовая электроника |

| Прочий груз |

| Стандартная |

| Экспресс / Критическая |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Южная Америка | Бразилия |

| Перу | |

| Чили | |

| Аргентина | |

| Остальная Южная Америка | |

| Азиатско-Тихоокеанский регион | Индия |

| Китай | |

| Япония | |

| Австралия | |

| Южная Корея | |

| Юго-Восточная Азия (Сингапур, Малайзия, Таиланд, Индонезия, Вьетнам и Филиппины) | |

| Остальной Азиатско-Тихоокеанский регион | |

| Европа | Соединенное Королевство |

| Германия | |

| Франция | |

| Испания | |

| Италия | |

| БЕНИЛЮКС (Бельгия, Нидерланды и Люксембург) | |

| НОРДИКИ (Дания, Финляндия, Исландия, Норвегия и Швеция) | |

| Остальная Европа | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Южная Африка | |

| Нигерия | |

| Остальной Ближний Восток и Африка |

| По услугам | Транспортировка | Автомобильная |

| Железнодорожная | ||

| Морская / Ро-Ро / Короткоморская | ||

| Воздушная | ||

| Складирование, распределение и управление запасами | ||

| Услуги с добавленной стоимостью | ||

| По типу | OEM | |

| Послепродажный рынок | ||

| По типу груза | Готовые транспортные средства | |

| Автомобильные компоненты | ||

| Батареи электромобилей и силовая электроника | ||

| Прочий груз | ||

| По времени доставки | Стандартная | |

| Экспресс / Критическая | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Перу | ||

| Чили | ||

| Аргентина | ||

| Остальная Южная Америка | ||

| Азиатско-Тихоокеанский регион | Индия | |

| Китай | ||

| Япония | ||

| Австралия | ||

| Южная Корея | ||

| Юго-Восточная Азия (Сингапур, Малайзия, Таиланд, Индонезия, Вьетнам и Филиппины) | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Европа | Соединенное Королевство | |

| Германия | ||

| Франция | ||

| Испания | ||

| Италия | ||

| БЕНИЛЮКС (Бельгия, Нидерланды и Люксембург) | ||

| НОРДИКИ (Дания, Финляндия, Исландия, Норвегия и Швеция) | ||

| Остальная Европа | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Южная Африка | ||

| Нигерия | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер глобального рынка автомобильной логистики?

Глобальный рынок автомобильной логистики составляет 282,9 млрд долларов США в 2025 году и прогнозируется достичь 368,2 млрд долларов США к 2030 году.

Насколько быстро, как ожидается, будет расти рынок автомобильной логистики?

Прогнозируется, что рынок будет расширяться со сложным годовым темпом роста 5,41% между 2025 и 2030 годами.

Какой регион лидирует на рынке автомобильной логистики и почему?

Азиатско-Тихоокеанский регион занимает 47,8% глобальной выручки из-за концентрации производства транспортных средств, производства батарей и быстрого принятия электромобилей.

Какой сегмент услуг генерирует наибольшую выручку в автомобильной логистике?

Транспортные услуги составляют 58,8% выручки рынка в 2024 году, поддерживаемые автомобильными, железнодорожными, морскими и воздушными перевозками готовых транспортных средств и компонентов.

Где происходит самый быстрый рост среди типов грузов?

Батареи электромобилей и силовая электроника представляют быстрорастущую категорию грузов, развивающуюся с CAGR 11,6% до 2030 года.

Как цели устойчивого развития влияют на логистические стратегии?

Корпоративные углеродные цели стимулируют модальные переходы к железнодорожному и морскому транспорту, побуждая провайдеров инвестировать в низкоэмиссионные активы, такие как водородные грузовики и более зеленые морские решения.

Последнее обновление страницы: