Анализ фармацевтического 3PL рынка Германии

Размер немецкого фармацевтического рынка 3PL оценивается в 2,01 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,49 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 4,47% в течение прогнозируемого периода (2024-2029 годы).

- Covid-19, очевидно, оказал положительное влияние на рынок. Сектор клиник и аптек немецкого фармацевтического рынка в 2020 году вырос более чем на 7% до 49,5 млрд евро (55,9 млрд долларов США). В этот раздел также включены вакцины и средства диагностики. Согласно отраслевому отчету, количество счетных единиц, таких как таблетки, пакетики и инъекции, немного снизилось (-0,6%) до 97,5 миллиардов счетных единиц. По данным Федерального статистического управления (Destatis), с марта по май 2020 года экспорт фармацевтической промышленности Германии вырос на 14,3% в годовом исчислении до 22,1 млрд евро (25,3 млрд долларов США). Это увеличило спрос на фармацевтические 3PL-услуги в Германии во время пандемии.

- По данным компании Germany Trade and Invest (GTAI), Германия имеет крупнейший фармацевтический рынок в Европе и четвертый по величине в мире. Страна считается одним из ведущих в мире фармацевтических производств, а ее высококвалифицированная рабочая сила позволяет фармацевтическим компаниям работать с более сложными и требовательными товарами, такими как биосимиляры, сохраняя при этом высокое качество продукции. Германия остается вторым по величине производителем активных биофармацевтических веществ, одобренных Европейским Союзом (ЕС). Биофармацевтический кластер Южной Германии является одним из крупнейших в мире центров биофармацевтических разработок и производства. Кластер является одной из крупнейших европейских площадок по производству активных биофармацевтических компонентов, одобренных в Европе.

- В 2020 году на долю Германии пришлось 4,5% мирового фармацевтического производства. По оценкам, объем производства фармацевтической продукции с добавленной стоимостью вырастет на 4% в 2022 году и, согласно прогнозам, вырастет более чем на 2% в 2023 году после увеличения на 5,2% в 2021 году. В 2022 году рост здравоохранения оставался устойчивым. спроса, в то время как производители лекарств от простуды зафиксировали снижение продаж, поскольку физическое дистанцирование и ношение масок сократили количество сопутствующих заболеваний. Все еще существует отставание в медицинском лечении и расходах на лекарства, не связанные с Covid. Однако сейчас идет восстановление, и в 2023 году объем производства фармацевтических препаратов, не связанных с Covid, пойдет на пользу.

- Среднесрочный и долгосрочный спрос на фармацевтические препараты будет определяться демографическими изменениями. Прогрессирующее старение населения Германии потребует увеличения медицинского лечения, особенно при хронических заболеваниях. Это принесет пользу главным образом производителям специализированных препаратов, а также производителям непатентованных лекарств. В свою очередь, это способствует увеличению спроса на 3PL. Немецкий рынок здравоохранения жестко регулируется, и законодательное давление на фармацевтические предприятия с целью снижения продажных цен на лекарства для конечных потребителей не слишком велико. В 2021 году рентабельность как производителей, так и аптек выросла, что стимулирует приход новых игроков в фармацевтический сектор. Поскольку в фармацевтический сектор Германии входит все больше игроков, спрос на 3PL-услуги будет продолжать расти. Видя позитивные перспективы рынка, 3PL-компании из соседних стран выходят на рынок посредством слияний и поглощений, чтобы получить выгоду от роста рынка. Например, Geodis расширила свои премиальные экспресс-услуги за счет приобретения компании Trans-o-Flex, расположенной в Вайнхайме, Германия. Частная компания Trans-o-Flex имеет около 80 филиалов в Германии и Австрии, которые имеют сертифицированную надлежащую практику дистрибуции (ВВП) и обслуживают фармацевтическую, косметическую, автомобильную и высокотехнологичную отрасли с помощью продуктов с фиксированным временем и контролируемой температурой. доставка. По мнению Geodis, это приобретение сделает Geodis ведущим игроком на рынке здравоохранения и значительно расширит ее возможности доставки в Германию, страну, находящуюся в центре мировой торговли.

Тенденции рынка 3PL фармацевтической продукции Германии

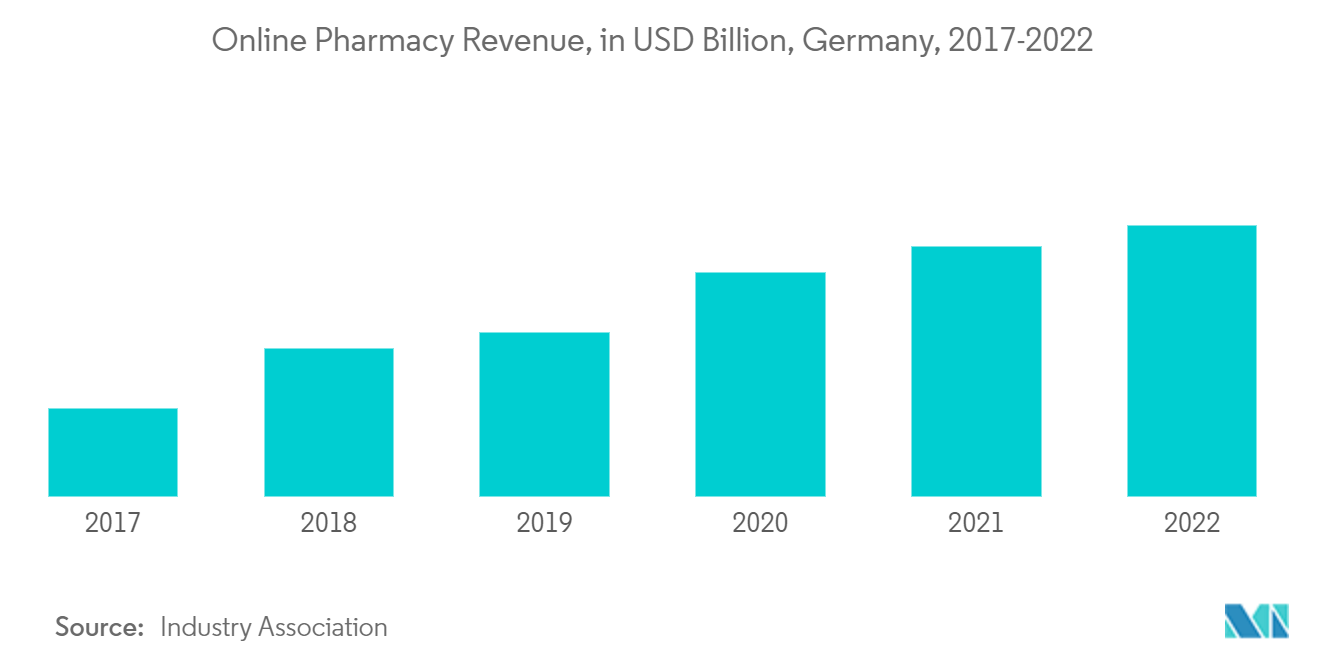

Увеличение популярности интернет-аптек для поддержки роста рынка

В последние годы популярность интернет-аптек выросла из-за растущего проникновения Интернета и увеличения распространенности хронических заболеваний в развивающихся странах. Благодаря наличию высокоскоростного Интернета и растущей осведомленности о преимуществах безрецептурных онлайн-услуг Германия является самым быстрорастущим рынком в Европе. Интернет-аптеки — одно из самых популярных достижений Европы как в развивающихся, так и в развитых странах. Сектор интернет-аптек выиграл от пандемии COVID-19. Клиенты стекались толпами и начали проявлять живой интерес к онлайн-торговлям наркотиками. Инициативы правительства Германии в секторе здравоохранения также поддерживают индустрию онлайн-аптек. Один из них — процесс электронного назначения рецептов — призван сэкономить поставщикам медицинских услуг и пациентам время, усилия и затраты на поездки в системе здравоохранения Германии в будущем. Он также призван повысить безопасность лекарственной терапии для пациентов.

Как только процесс внедрения будет завершен по всей стране, обязательство выписывать рецепты в цифровом формате также будет распространяться на всех поставщиков медицинских услуг по всей Германии пациенты получат код рецепта вместе с инструкциями по приему и дозировке, отображаемыми в приложении Gematik после медицинской консультации или видеоконсультации.. Они могут показать и активировать код рецепта в аптеке по своему выбору или активировать его в интернет-аптеке для доставки. apo.com Group в настоящее время является самой быстрорастущей группой интернет-аптек в Германии. В то время как рынок интернет-аптек в 2022 году во время нынешнего кризиса и после коронавируса вырос всего на 1,4%, бренды группы apo.com выросли более чем на 30%. Это позволило группе увеличить свою долю рынка с 7% до более чем 11% в 2022 году. С ростом популярности интернет-аптек в Германии спрос 3PL на фармацевтические препараты будет продолжать расти.

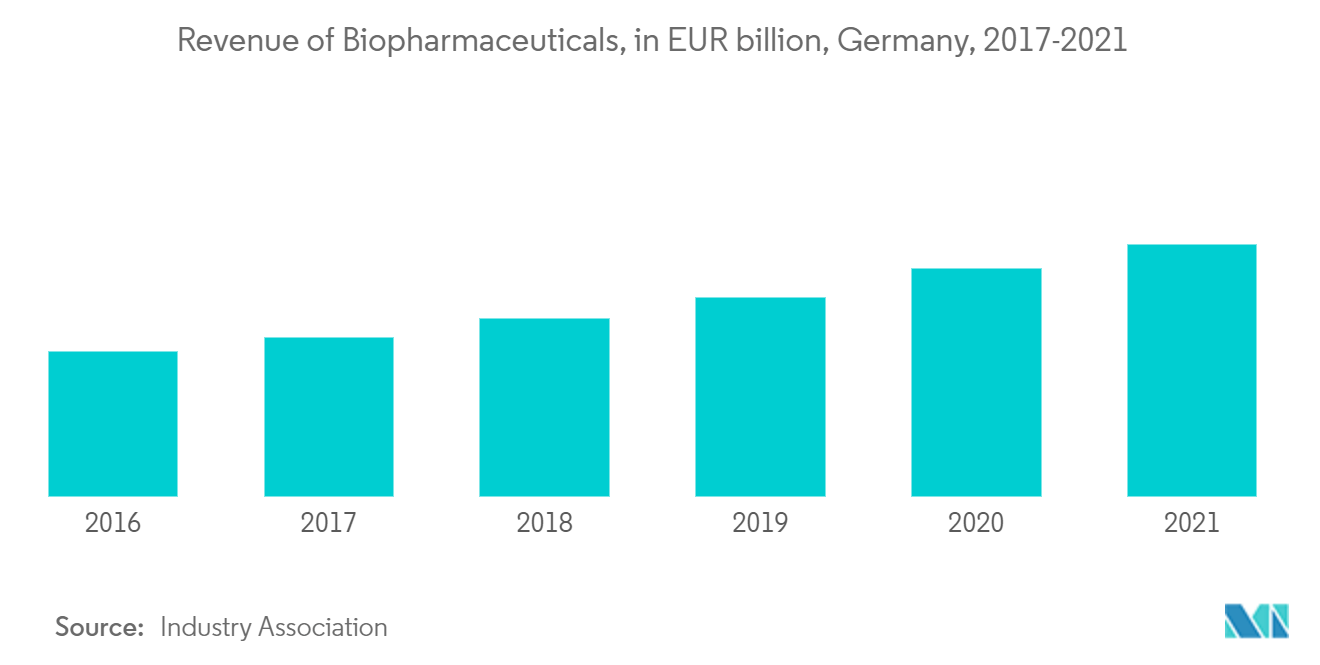

Биофармацевтика внесет вклад в расширение рынка

Биофармацевтики – препараты, активные ингредиенты которых производятся с помощью генетически модифицированных организмов. Биофармацевтические препараты могут облегчить или навсегда вылечить многие заболевания, для которых ранее не существовало или были лишь частично успешные варианты лечения. К ним относятся анемия, рассеянный склероз и ревматизм. В области иммунологии, обмена веществ, онкологии и заболеваний центральной нервной системы постоянно добавляются новые инновационные продукты. Германия является вторым по величине производителем активных биофармацевтических веществ, сертифицированных Европейским Союзом (ЕС); Общенациональные продажи биофармацевтических препаратов в 2020 году составили около 14,6 млрд евро (15,86 млрд долларов США) из примерно 47,5 млрд евро (51,60 млрд долларов США) от общего объема продаж фармацевтических препаратов. В 2020 году продажи биофармацевтических препаратов в Германии выросли примерно на 6% по сравнению с предыдущим годом. В 2021 году продажи биофармацевтических препаратов в Германии выросли примерно на 10,2% по сравнению с предыдущим 2020 годом. Общенациональные продажи биофармацевтических препаратов в 2021 году составили около 16,1 млрд евро (17,49 млрд долларов США) из примерно 51,4 млрд евро (55,84 млрд долларов США) в целом. фармацевтические продажи.

Биофармацевтический кластер в Южной Германии является ведущим биотехнологическим центром и глобальной основой биофармацевтических разработок и производства. Почти половина всех сертифицированных в ЕС активных биофармацевтических ингредиентов в Германии производится в биофармацевтическом кластере Южной Германии. Регион между немецким городом Ульм и Боденским озером является одним из самых прибыльных и важнейших районов исследований, разработок и производства фармацевтической промышленности страны. В его состав входят более 100 биотехнологических, фармацевтических и медицинских технологических компаний и научно-исследовательских институтов. Биотехнология становится отраслью будущего, ведущей путь для всего фармацевтического сектора. Только в Германии количество одобренных биофармацевтических препаратов удвоилось в период с 2005 по 2018 год и теперь составляет 311 сертифицированных ингредиентов. Это указывает на позитивный прогноз для биофармацевтического сектора Германии. Рост биофармацевтики в Германии увеличит спрос на фармацевтические 3PL-услуги в стране, что будет способствовать росту рынка.

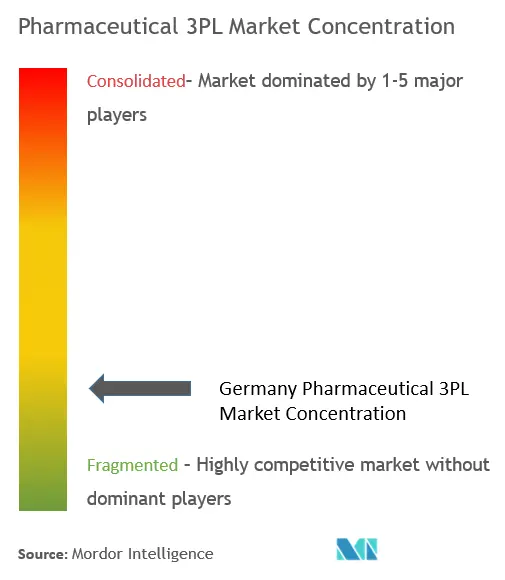

Обзор фармацевтической 3PL-индустрии Германии

Немецкий рынок сторонней фармацевтической логистики (3PL) является конкурентным по своей природе. Поскольку фармацевтическая логистика требует высокого уровня специализации, государственных разрешений, передовых технологий, более широкого сетевого покрытия и большого количества ноу-хау, учитывая деликатность перевозимых товаров, на рынке сравнительно меньше игроков. В число ведущих игроков рынка входят DHL Logistics, Ceva Logistics, MSK Pharma Logistics, а также Biotech and Pharma Logistics. Эти игроки предлагают более быстрые возможности транспортировки и складирования со специализированными складскими помещениями, получая конкурентное преимущество. Рынок фрагментирован по своей природе, поскольку основные игроки не владеют большей частью рынка.

Лидеры немецкого фармацевтического рынка 3PL

DHL Logistics

Biotech and Pharma Logistics

Rhenus Logistics

Ceva Logistics

MSK Pharma Logistics

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости фармацевтического 3PL рынка Германии

- Май 2022 г. Немецкая логистическая группа GDP Network Solutions в июле 2022 г. запускает новую услугу доставки отдельных посылок. Эта новая услуга будет поддерживать фармацевтическую и медицинскую отрасли посредством своевременной доставки медицинских и дорогостоящих товаров с контролируемой температурой.. Начиная с июля клиенты GDP получат возможность обрабатывать через свою сеть не только отправку поддонов, но и отдельных посылок. В марте 2020 года 10 логистических компаний основали компанию GDP Network Solutions, которая специализируется на секторе фармацевтики и здравоохранения и отвечает требованиям руководящие принципы ВВП на каждом этапе цепочки поставок.

- Август 2022 г. DHL Supply Chain расширила свой кампус в области медико-биологических наук и здравоохранения (LSH) во Флорштадте недалеко от аэропорта Франкфурта. Новый филиал добавляет к многопользовательскому кампусу третий логистический центр, специализирующийся на фармацевтической и медицинской продукции. Новый центр площадью 32 000 кв. м находится в нескольких минутах ходьбы как от существующего склада, которым DHL управляет с 2015 года для крупной фармацевтической компании, так и от второго объекта, который открылся в январе 2018 года и обслуживает различных клиентов в секторе медицины и здравоохранения. Многопользовательский кампус одновременно предлагает пространство для различных клиентов, которым требуется эффективная логистика в Германии, Европе или по всему миру.

Сегментация фармацевтической 3PL-индустрии Германии

Исследование отражает рыночную стоимость немецкого фармацевтического рынка 3PL. В отчете представлен всесторонний анализ немецкого фармацевтического рынка 3PL, охватывающий текущие рыночные тенденции, ограничения, технологические обновления, а также подробную информацию о различных сегментах и конкурентной среде отрасли. Кроме того, в ходе исследования было учтено и учтено влияние COVID-19.

Немецкий фармацевтический рынок 3PL сегментирован по услугам (управление внутренними перевозками, управление международными перевозками, складирование и распределение с добавленной стоимостью) и по контролю температуры (контролируемая/холодовая логистика и неконтролируемая/нехолодовая логистика). В отчете представлены размеры рынка и прогноз стоимости (в миллиардах долларов США) для всех вышеуказанных сегментов.

| Управление внутренними перевозками |

| Международный транспортный менеджмент |

| Складирование и дистрибуция с добавленной стоимостью |

| Контролируемая логистика/холодовая цепь |

| Неконтролируемая логистика/нехолодовая цепь |

| По услуге | Управление внутренними перевозками |

| Международный транспортный менеджмент | |

| Складирование и дистрибуция с добавленной стоимостью | |

| Контроль температуры | Контролируемая логистика/холодовая цепь |

| Неконтролируемая логистика/нехолодовая цепь |

Часто задаваемые вопросы по исследованию рынка фармацевтической продукции 3PL в Германии

Насколько велик фармацевтический 3PL-рынок Германии?

Ожидается, что объем фармацевтического 3PL-рынка Германии достигнет 2,01 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,47% и достигнет 2,49 млрд долларов США к 2029 году.

Каков текущий размер фармацевтического 3PL-рынка Германии?

Ожидается, что в 2024 году объем фармацевтического 3PL-рынка Германии достигнет 2,01 миллиарда долларов США.

Кто являются ключевыми игроками на рынке фармацевтических 3PL в Германии?

DHL Logistics, Biotech and Pharma Logistics, Rhenus Logistics, Ceva Logistics, MSK Pharma Logistics — крупнейшие компании, работающие на фармацевтическом 3PL-рынке Германии.

Какие годы охватывает фармацевтический 3PL-рынок Германии и каков был размер рынка в 2023 году?

В 2023 году объем фармацевтического 3PL-рынка Германии оценивался в 1,92 миллиарда долларов США. В отчете рассматривается исторический размер рынка фармацевтической 3PL Германии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка фармацевтической 3PL Германии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о фармацевтической 3PL-индустрии Германии

Статистические данные о доле, размере и темпах роста доходов на фармацевтическом 3PL-рынке Германии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. 3PL-анализ немецкой фармацевтической компании включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.