Анализ рынка химической логистики GCC

На экономическом уровне вклад химической промышленности в развитие региона на протяжении многих лет был преобладающим. Химическая промышленность в странах Персидского залива последовательно достигает новых высот с точки зрения производства, диверсификации портфеля и создания рабочих мест, что требует наличия современной логистики. Политика и инвестиции правительства, а также недавние слияния и поглощения в целях диверсификации экономики, ориентированной на развитие ненефтяного сектора, являются основными причинами роста химической промышленности на протяжении многих лет.

Это поддерживается несколькими правительственными инициативами, такими как Национальная программа диверсификации Омана. Saudi Vision 2030 также играет роль в поддержке экономической диверсификации. В Объединенных Арабских Эмиратах химический сектор расположен в основном в Абу-Даби, где промышленность развивается в соответствии с Экономическим видением Абу-Даби до 2030 года, что, в свою очередь, создает новые возможности трудоустройства.

Тенденции рынка химической логистики GCC

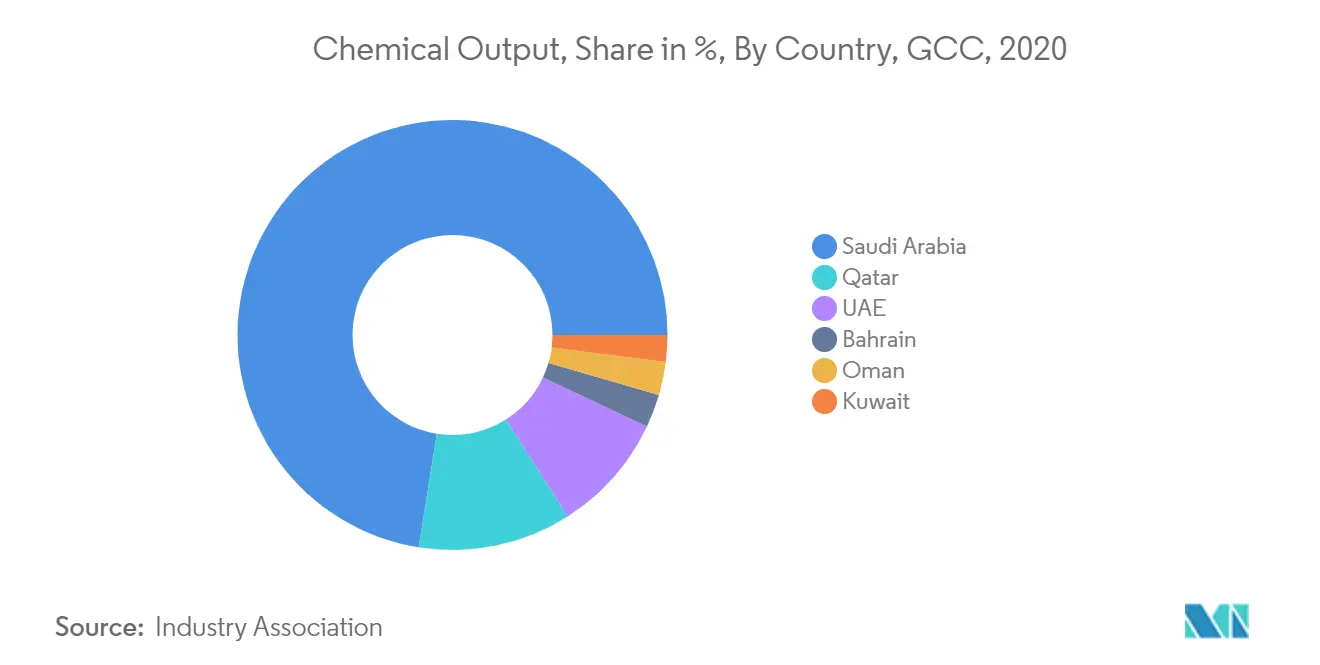

Химический сектор Саудовской Аравии занимает основную долю в регионе Персидского залива

Саудовская Аравия сохранила свое исключительное положение в 2019 году, сохранив место в топ-15 крупнейших экспортеров химикатов в мире. Это также был мощный центр в регионах Персидского залива с крупнейшим объемом производства и доходом от продажи химической продукции. За последние несколько десятилетий Китай и Саудовская Аравия превратились в ключевые центры химического производства, изменив баланс в мировой химической промышленности.

Королевство Саудовская Аравия (КСА) считается одной из ведущих стран в производстве многих основных химических продуктов и инвестирует свои данные как одну из наиболее подходящих сред для низкозатратной химической промышленности. Саудовская Аравия находится рядом с Соединенными Штатами как крупнейший производитель нефтехимии в мире 14 саудовских компаний производят в среднем 95 миллионов метрических тонн нефтехимической продукции, что составляет почти 9% мирового производства, как сообщалось в сентябре 2020 года.

Ожидается, что к 2030 году объем бизнеса королевства удвоится благодаря увеличению глобального спроса на химическую промышленность и неустанной работе Королевства Саудовская Аравия по стимулированию инвестиций в этот сектор.

Королевство также характеризуется обилием сырья и легким доступом к нему, а также наличием высокого уровня инфраструктуры, которая постоянно совершенствуется, а компании Королевства Саудовская Аравия также имеют доступ к надежной и широкая логистическая сеть, которая ставит Королевство в выгодное положение и удовлетворяет растущий спрос Африки, Европы и Азии.

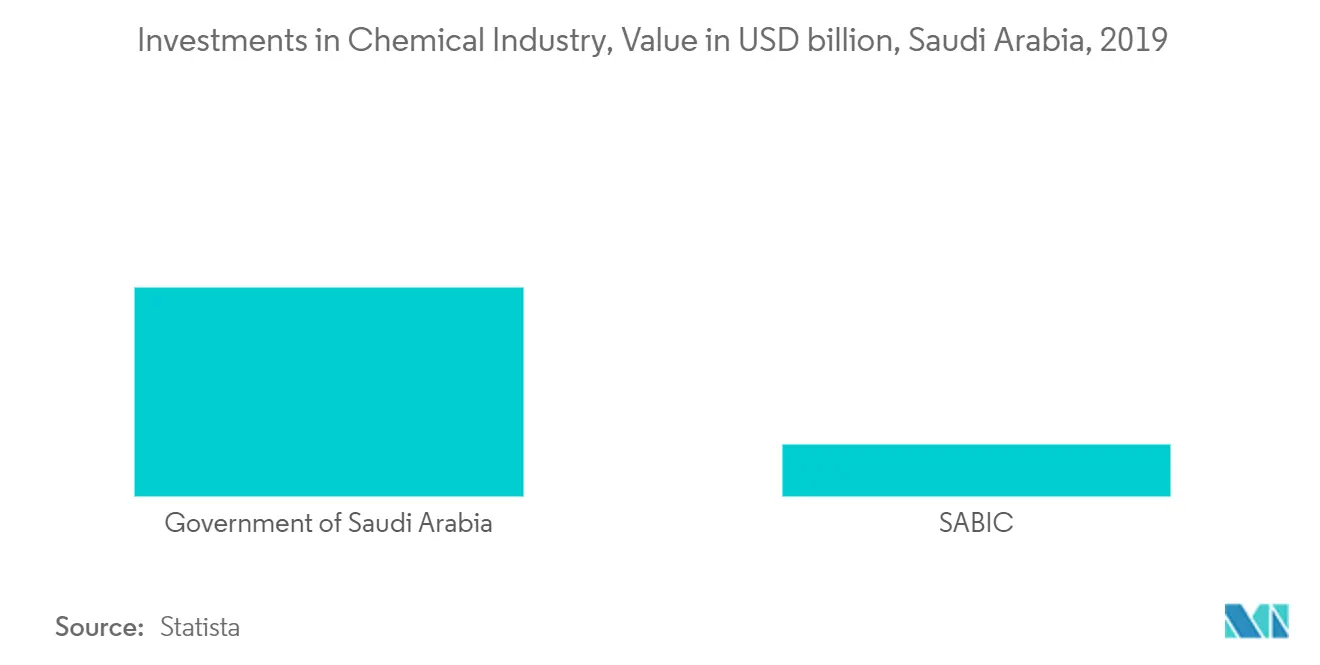

Увеличение инвестиций в химическую промышленность стран Персидского залива

Ожидается, что химическая промышленность в странах Персидского залива привлечет новые инвестиции, поскольку регион исследует новые возможности переработки и переработки с более высокой стоимостью на фоне продолжающейся волатильности цен на нефть и снижения выгод от дешевого сырья. Будущие инвестиции в страны Персидского залива возглавляет Саудовская Аравия, которая пытается привлечь инвесторов в свой нефтехимический сектор в рамках своей программы Vision 2030 по диверсификации своей экономики.

Энергетический гигант Aramco реализует два масштабных проекта в Саудовской Аравии проект по переработке сырой нефти в химикаты (CTC) в Янбу с целью производства 9 миллионов тонн химикатов и базовых масел в год к 2025 году и проект Amiral мощностью 1,5 миллиона тонн в год. проект совместного предприятия по производству крекеров с французской компанией Total, запуск которого намечен на 2024 год в Джубайле.

Изменения на рынке могут привести к повышению конкурентоспособности региональной химической промышленности, позволяя ей использовать эффект масштаба и ускорять инновации, что станет основным движущим фактором логистики в химическом секторе.

Обзор отрасли химической логистики GCC

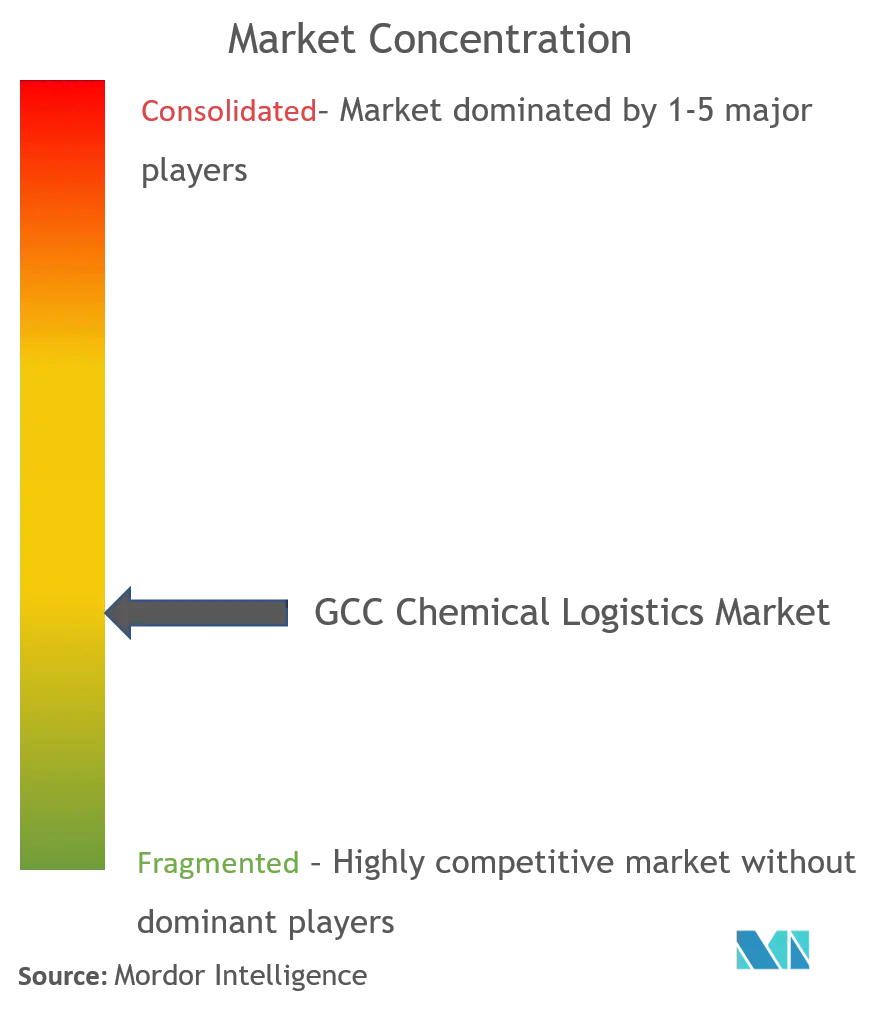

Рынок химической логистики стран Персидского залива отличается жесткой конкуренцией и фрагментированностью, на нем присутствует множество международных и слишком много мелких отечественных компаний. В число ведущих компаний региона Персидского залива входят Agility Logistics, BDP International и Talke Group (RSA Talke и SA Talke). За последние несколько лет в регионе наблюдалось множество инновационных и цифровых тенденций, направленных на удовлетворение требований к производству химической продукции и повышение эффективности обработки и транспортировки.

Лидеры рынка химической логистики GCC

Agility Logistics

BDP International

Al-Futtaim Logistics

Talke Group (RSA Talke and S.A. Talke)

Hellmann Worldwide Logistics (Hellmann Indu Chemical)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка химической логистики GCC

Февраль 2021 г. Agility, ведущий мировой поставщик логистических услуг, и ее подразделение цифровых инноваций Shipa, надежный игрок в сфере логистики последней мили и электронной коммерции, объявили о запуске таможенной сети экспресс-автомобильных грузовых перевозок для соединения предприятий и потребителей по всему Персидскому заливу.

Февраль 2021 г. GAC (ведущая судоходная и логистическая компания) подписала соглашение с Управлением свободных зон Катара (QFZA) о создании контрактного логистического объекта и офиса в свободной зоне Рас-Буфонтас. Ожидается, что соглашение с GAC сыграет важную роль в расширении логистических возможностей QFZA, поддерживая позицию Катара как торгового центра.

Сегментация отрасли химической логистики GCC

Химическая логистика включает в себя транспортировку продуктов, многие из которых требуют особой осторожности при обращении и хранении, чтобы предотвратить такие угрозы безопасности, как возгорание, загрязнение и порча.

Рынок химической логистики GCC охватывает растущие тенденции, полный фоновый анализ рынка химической логистики, который включает в себя оценку экономики и вклада секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, возникающие тенденции на рынке. сегменты, динамика рынка и расходы на логистику в отраслях конечных пользователей, а также влияние COVID-19 на рынок.

Рынок химической логистики стран Персидского залива сегментирован по услугам (транспортировка, складирование, распределение и управление запасами, а также другие услуги с добавленной стоимостью), конечным пользователям (фармацевтическая промышленность, косметическая промышленность, нефтегазовая промышленность, промышленность специальных химикатов и другие конечные пользователи). ) и географию (Объединенные Арабские Эмираты, Саудовская Аравия, Катар, Кувейт, Оман и Бахрейн).

| Транспорт |

| Складирование, распределение и управление запасами |

| Другие дополнительные услуги |

| Фармацевтическая индустрия |

| Косметическая промышленность |

| Нефтяная и газовая промышленность |

| Специальная химическая промышленность |

| Другие конечные пользователи |

| Саудовская Аравия |

| Кувейт |

| Объединенные Арабские Эмираты |

| Катар |

| Бахрейн |

| Мой собственный |

| По услуге | Транспорт |

| Складирование, распределение и управление запасами | |

| Другие дополнительные услуги | |

| Конечным пользователем | Фармацевтическая индустрия |

| Косметическая промышленность | |

| Нефтяная и газовая промышленность | |

| Специальная химическая промышленность | |

| Другие конечные пользователи | |

| По стране | Саудовская Аравия |

| Кувейт | |

| Объединенные Арабские Эмираты | |

| Катар | |

| Бахрейн | |

| Мой собственный |

Часто задаваемые вопросы по исследованию рынка химической логистики GCC

Каков текущий размер рынка химической логистики GCC?

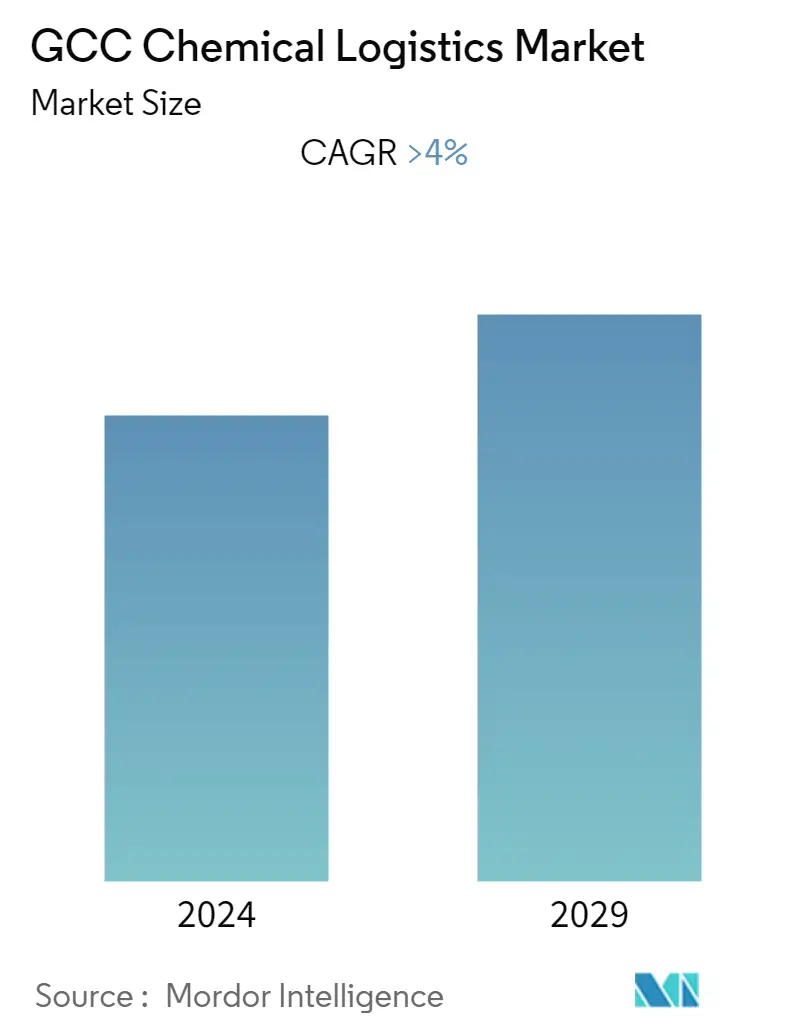

Прогнозируется, что на рынке химической логистики стран Персидского залива в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста составит более 4%.

Кто являются ключевыми игроками на рынке химической логистики стран Персидского залива?

Agility Logistics, BDP International, Al-Futtaim Logistics, Talke Group (RSA Talke and S.A. Talke), Hellmann Worldwide Logistics (Hellmann Indu Chemical) — основные компании, работающие на рынке химической логистики GCC.

Какие годы охватывает рынок химической логистики стран Персидского залива?

В отчете рассматривается исторический размер рынка химической логистики GCC за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка химической логистики GCC на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли химической логистики GCC

Статистические данные о доле, размере и темпах роста доходов на рынке GCC Chemical Logistics в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ GCC Chemical Logistics включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.