Размер и доля европейского рынка йогуртов

Анализ европейского рынка йогуртов от Mordor Intelligence

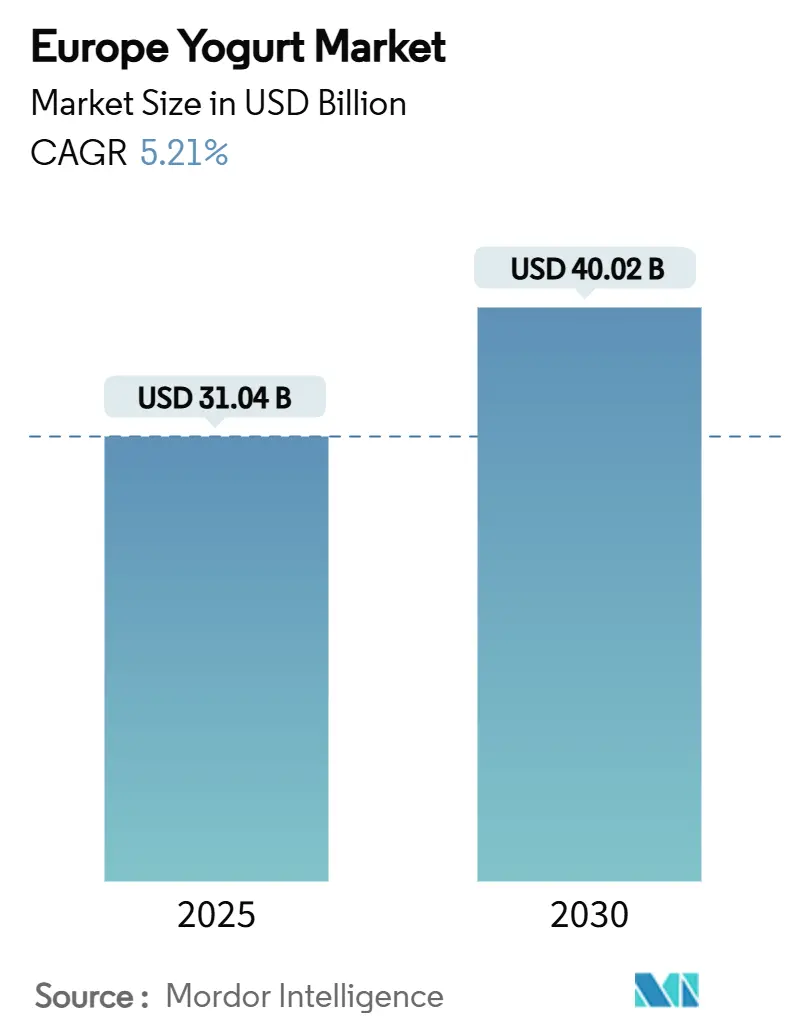

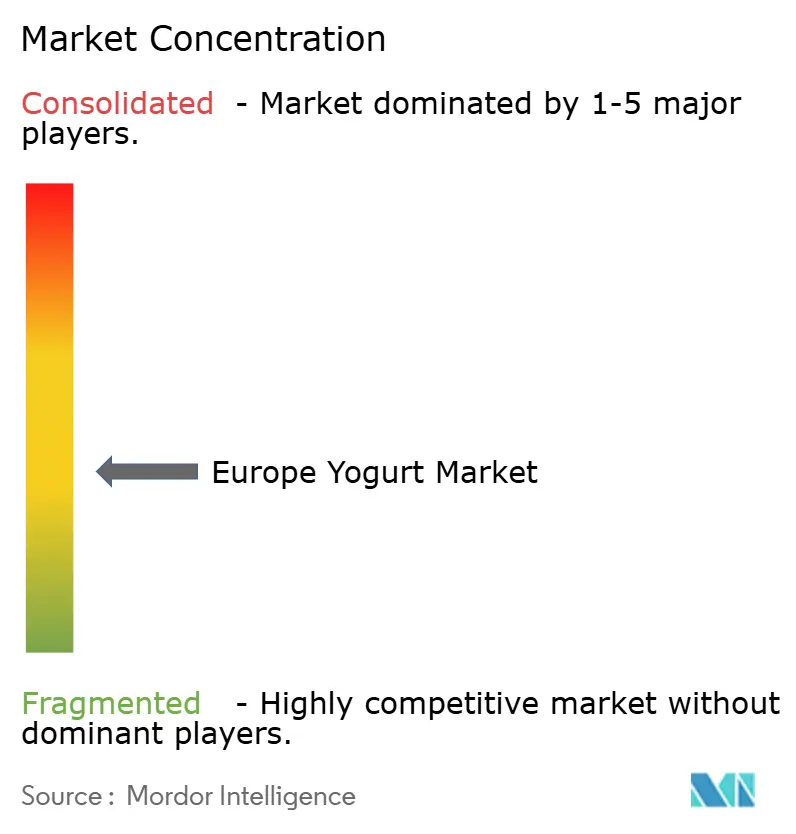

Размер европейского рынка йогуртов, по прогнозам, достигнет оценки в 31,04 млрд долларов США к 2025 году и, как ожидается, вырастет до 40,02 млрд долларов США к 2030 году, демонстрируя совокупный годовой темп роста (CAGR) 5,21%. Этот рост подчеркивает растущий потребительский спрос на функциональные продукты, богатые белком. Популярность молочных продуктов с высоким содержанием белка резко возросла, и эта тенденция обусловлена фокусом крупных производителей на рецептурах, ориентированных на здоровье, значительным ростом спроса на греческие йогурты с высоким содержанием белка и постоянными инвестициями в решения для устойчивой упаковки. Рынок также переживает быструю диверсификацию. Варианты растительных йогуртов быстро растут, питьевые йогурты становятся популярными для потребления на ходу, а тетра-упаковка набирает обороты из-за более строгих экологических норм. Германия занимает наибольшую долю рынка, в то время как Великобритания демонстрирует самый быстрый рост, поддерживаемый благоприятным регулированием заявлений о белке. Рынок сталкивается с вызовами, такими как колебания цен на молоко и сложные требования к маркировке. Европейский рынок йогуртов умеренно фрагментирован. Крупные игроки выигрывают от своей покупательской способности и обширных маркетинговых бюджетов, в то время как более мелкие, нишевые компании выделяются предложением органических продуктов, ингредиентов местного происхождения или йогуртов, подкрепленных исследованиями здоровья кишечника.

Ключевые выводы отчета

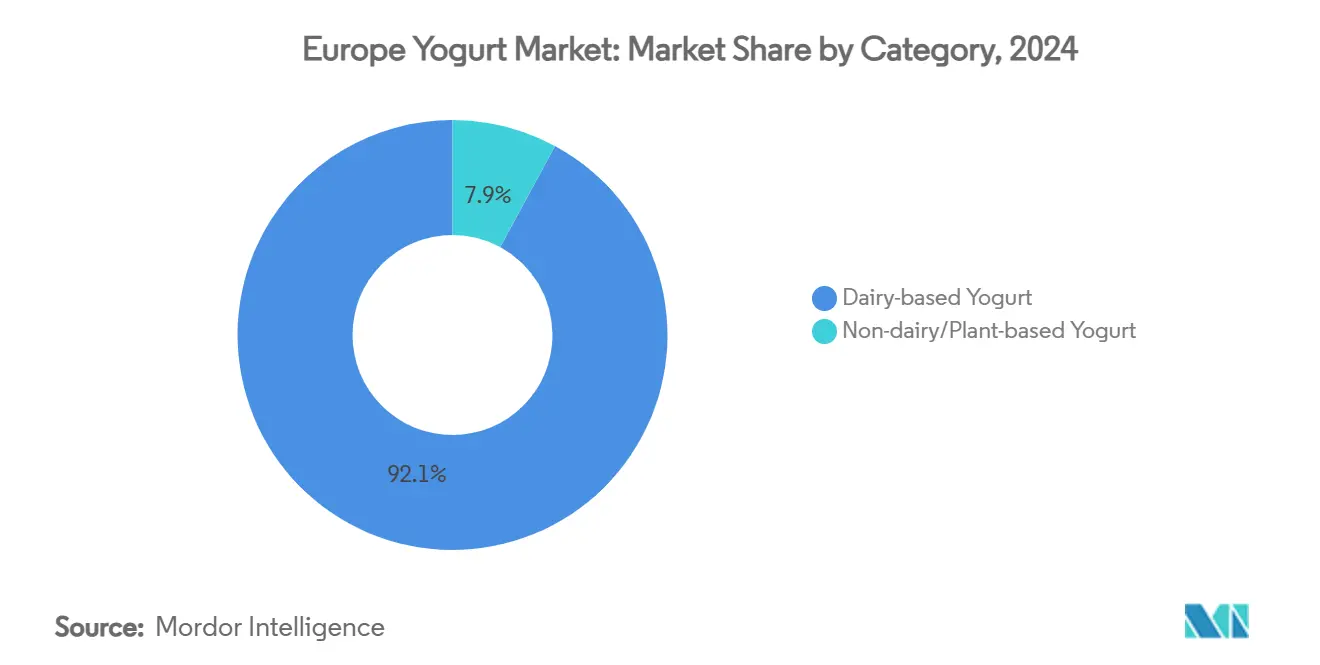

- По категориям молочные йогурты контролировали 92,05% доли европейского рынка йогуртов в 2024 году, но растительные альтернативы движутся к CAGR 7,55% до 2030 года.

- По форме продукта ложковые стили лидировали с 79,33% доли выручки в 2024 году, тогда как питьевые йогурты прогнозируются к росту на 7,04% CAGR до 2030 года.

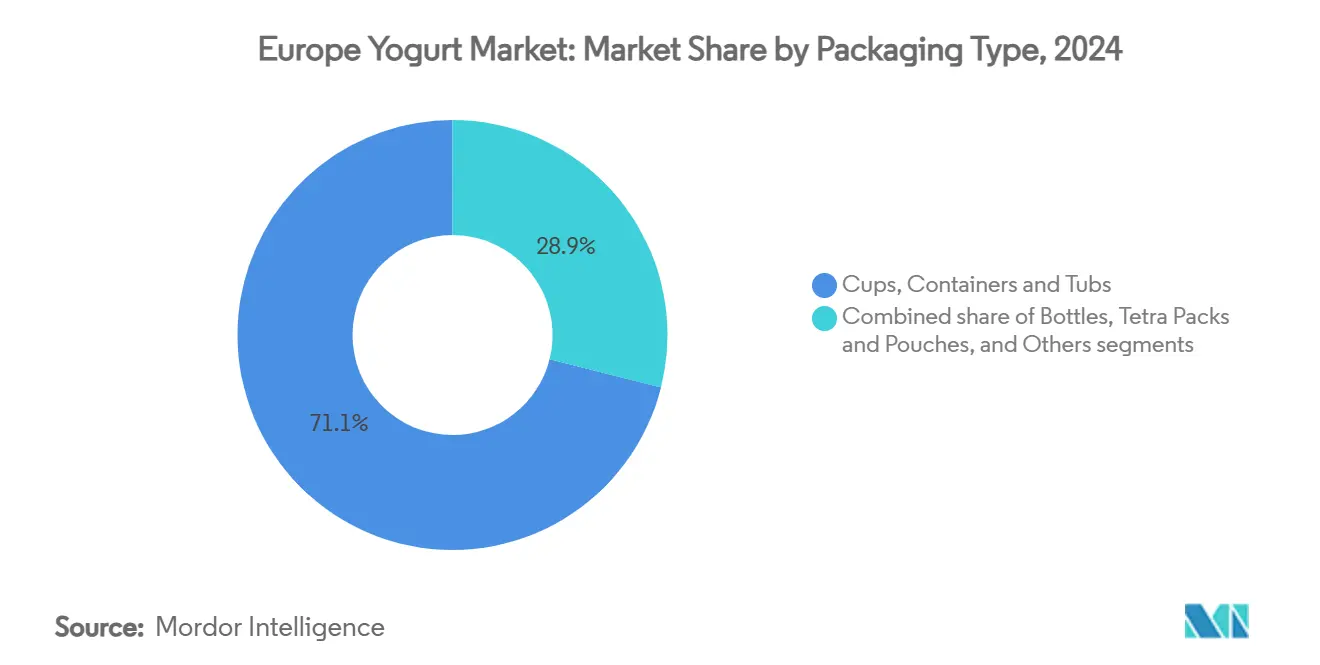

- По упаковке стаканчики и банки занимали 71,04% доли в 2024 году; тетра-упаковки и пакеты готовы к CAGR 7,21%, поддерживаемые ограничениями ЕС на одноразовый пластик.

- По вкусовому профилю ароматизированные йогурты занимали 46,21% доли в 2024 году; простые/натуральные набрали обороты с CAGR 6,45% до 2030 года.

- По каналам дистрибуции внешняя торговля доминировала с 93,11% долей в 2024 году, тогда как торговые точки на месте прогнозируются к росту на 6,01% CAGR до 2030 года.

- По географии Германия составила 17,56% продаж 2024 года, в то время как рынок Великобритании прогнозируется к расширению на 5,45% CAGR до 2030 года.

Тренды и инсайты европейского рынка йогуртов

Таблица влияния драйверов

| ДРАЙВЕР | (~) % ВЛИЯНИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ РЕЛЕВАНТНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВЛИЯНИЯ |

|---|---|---|---|

| Растущий спрос на греческие йогурты с высоким содержанием белка среди миллениалов | +1.2% | Германия, Великобритания, Франция | Средний срок (2-4 года) |

| Инновации вкусов с использованием местных фруктов ускоряют потребление йогуртов | +0.8% | Франция, Италия, Испания | Короткий срок (≤ 2 лет) |

| Рост завтрака на ходу стимулирует питьевые форматы йогуртов | +0.9% | Великобритания, Германия, Остальная Европа | Средний срок (2-4 года) |

| Всплеск безлактозных продуктов и заявлений о пищеварительном здоровье ускоряет немолочные альтернативы | +1.1% | Франция, Италия, Испания | Долгий срок (≥ 4 лет) |

| Чистая маркировка и ингредиенты местного происхождения в соответствии с предпочтениями устойчивости | +0.7% | Германия, Франция, Великобритания | Долгий срок (≥ 4 лет) |

| Функциональное обогащение (пробиотики, иммунитет) доминирует в запусках новых продуктов | +1.0% | Франция, Италия, Испания | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущий спрос на греческие йогурты с высоким содержанием белка среди миллениалов

Миллениалы играют значительную роль в изменении европейского рынка йогуртов, выбирая варианты с высоким содержанием белка, которые соответствуют их активному образу жизни и приоритетам, ориентированным на здоровье. Этот сдвиг привел к сильному росту рынка, при этом продукты, богатые белком, демонстрируют заметное увеличение продаж. Миллениалы ищут функциональные преимущества, такие как помощь в восстановлении мышц и обеспечение длительной энергии, а не просто фокусируются на традиционных вкусовых предпочтениях. Растущий интерес к фитнес-культуре, гибким режимам работы и жизни, а также потребность в удобных закусках на ходу еще больше стимулируют этот спрос. По состоянию на 2024 год данные ОЭСР показывают, что 15% населения Европы соответствует рекомендуемым Всемирной организацией здравоохранения уровням физической активности, что поддерживает растущий спрос на функциональные продукты, такие как йогурты с высоким содержанием белка [1]Источник: Организация экономического сотрудничества и развития, Здоровье с первого взгляда: Европа 2024,

oecd.org. Кроме того, изменения в регулировании, такие как пересмотр FDA стандартов маркировки белков, как ожидается, повлияют на аналогичные реформы в Европейском союзе, облегчив компаниям подчеркивание преимуществ их продуктов для здоровья. Ведущие бренды йогуртов в Европе пользуются этой тенденцией, используя маркетинг влиятельных лиц и продвигая сообщения, ориентированные на велнес.

Рост завтрака на ходу стимулирует питьевые форматы йогуртов

Рост напряженного городского образа жизни и гибких рабочих договоренностей стимулирует спрос на быстрые и удобные варианты завтрака. По состоянию на 2025 год многим европейским работникам разрешено работать удаленно 2-3 дня в неделю, что составляет 40%-60% их рабочего времени, согласно Eurofund [2]Источник: Eurofund, Формирование будущего работы: Внутри гибридных рабочих стратегий Европы,

eurofound.europa.eu. Этот сдвиг сделал питьевые йогурты все более популярными по всей Европе, особенно в городах, где длительные поездки на работу и гибридные рабочие графики делают портативные и экономящие время продукты питания необходимыми. Такие компании, как Danone, отвечают на эту тенденцию, расширяя свои предложения питьевых йогуртов, такие как линии Actimel и HiPRO Drink, которые разработаны для потребления на ходу. Эти продукты продвигаются как удобные и функциональные, позволяя брендам устанавливать премиальные цены. Инновационная упаковка, такая как переплавляемые крышки и эргономичный дизайн бутылок, делает эти продукты более удобными для переноски и использования. Питьевые йогурты также предоставляют возможность включения функциональных ингредиентов, таких как добавленный кофеин, пробиотики и витамины, удовлетворяя потребителей, которые хотят полное и питательное решение для завтрака, которое подходит их напряженным распорядкам.

Инновации вкусов с использованием местных фруктов ускоряют потребление йогуртов

Создание вкусов йогуртов с местными фруктами становится ключевым драйвером потребления йогуртов по всей Европе. Потребители показывают сильное предпочтение продуктам, которые кажутся аутентичными, устойчивыми и связанными с их регионом, и компании адаптируются для удовлетворения этого спроса. Например, Arla Foods расширила свой ассортимент йогуртов в Великобритании в 2024 году, запустив большую версию объемом 450г своего Arla Protein Yogurt в ванильном и клубничном вкусах, каждый из которых предлагает 45г белка на баночку. Этот шаг не только соответствует целям устойчивости ЕС, но также поддерживает местных фермеров и помогает снизить воздействие колебаний стоимости ингредиентов. Хотя зависимость от сезонных фруктов может сделать планирование производства более сложным, это позволяет брендам разрабатывать уникальные и культурно релевантные вкусы, которые резонируют с потребителями и строят лояльность к бренду. Эта тенденция особенно заметна в Южной Европе, где люди более знакомы и привлечены к региональным фруктам, делая эти вкусы более популярными.

Всплеск безлактозных продуктов и заявлений о пищеварительном здоровье ускоряет немолочные альтернативы

Потребители в Европе все больше фокусируются на пищеварительном здоровье, что стимулирует спрос на безлактозные и растительные альтернативы йогуртов. Этот сдвиг поддерживается растущим разнообразием продуктов, которые предлагают лучший вкус, текстуру и питательные преимущества, демонстрируя значительные достижения в этом сегменте. Регулирующие органы, такие как Европейское агентство по безопасности пищевых продуктов (EFSA), становятся более восприимчивыми к заявлениям о пищеварительном здоровье [3]Источник: Европейское агентство по безопасности пищевых продуктов, EFSA завершает оценку заявлений о здоровье 'общей функции',

efsa.europa.eu. Заявления, связанные с пробиотиками, остаются строго регулируемыми, заставляя компании подкреплять свои продукты сильными научными доказательствами. Например, FrieslandCampina инновирует, разрабатывая продукты, которые нацелены как на здоровье кишечника, так и на здоровье мышц, сочетая функциональные преимущества с продвинутыми техниками ферментации для близкого имитирования вкуса и текстуры традиционных молочных йогуртов. Растительные йогурты все еще сталкиваются с вызовами, такими как более низкие уровни белка и микронутриентов по сравнению с молочными вариантами. Для решения этого компании фокусируются на обогащении своих продуктов для соответствия питательной ценности молочных продуктов.

Анализ влияния ограничений

| ОГРАНИЧЕНИЕ | (~) % ВЛИЯНИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ РЕЛЕВАНТНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВЛИЯНИЯ |

|---|---|---|---|

| Волатильные цены на молоко сжимают маржи молочных йогуртов | -0.8% | Германия, Франция, Италия | Короткий срок (≤ 2 лет) |

| Импортные тарифы на пробиотические культуры повышают расходы малых и средних предприятий | -0.4% | Великобритания, Германия, Франция | Средний срок (2-4 года) |

| Высокие затраты на логистику холодовой цепи препятствуют прибыльности каналов электронной торговли | -0.6% | Великобритания, Германия, Франция | Средний срок (2-4 года) |

| Правила FDA по маркировке добавленного сахара ограничивают гибкость рецептуры ароматизированных артикулов | -0.3% | Великобритания, Германия, Франция | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокие затраты на логистику холодовой цепи препятствуют прибыльности каналов электронной торговли

Растущие затраты на логистику холодовой цепи создают значительные вызовы для продаж йогуртов через каналы электронной торговли в Европе. Рост цен на энергию, обусловленный такими факторами, как геополитическая напряженность, такая как украинский конфликт, сделал рефрижераторный транспорт более дорогим. Эта проблема особенно серьезна в таких регионах, как Иберийский полуостров, где ограниченная мощность рефрижераторного транспорта усугубляет проблему. Онлайн-платформы продуктовых товаров сталкиваются с более высокими операционными расходами по сравнению с физическими магазинами, поскольку доставка скоропортящихся молочных продуктов требует интенсивного охлаждения и эффективной доставки на последней миле. Более мелкие бренды йогуртов, которые полагаются на модели прямых продаж потребителю, чувствуют давление еще больше. Высокие требования к минимальному заказу и нечастые графики доставки затрудняют эффективное достижение клиентов этими брендами. Для решения этих вызовов компании обращаются к продвинутым технологиям, таким как прогнозирование спроса на основе ИИ и оптимизация маршрутов.

Волатильные цены на молоко сжимают маржи молочных йогуртов

Колебания цен на молоко по всей Европе создают вызовы для производителей йогуртов, поскольку они борются за поддержание прибыльных маржей. Эти ценовые изменения вызваны такими факторами, как геополитическая напряженность, климатические нарушения в поставках молока и растущие энергетические расходы. Например, в феврале 2025 года средняя цена молока в ЕС выросла до 53,8 цента за килограмм, что означает 16% увеличение по сравнению с 2024 годом, согласно Ассоциации производителей молока [4]Источник: Ассоциация производителей молока, Рост цен на сырое молоко в ЕС,

avm-ua.org. Этот рост расходов значительно влияет на молочных переработчиков, поскольку более высокие расходы на корм и транспорт добавляются к бремени. Только энергетические расходы, которые составляют около 3% от общих расходов на производство пищи без учета труда, резко возросли из-за недавних ценовых шоков. Более крупные компании пытаются управлять этими вызовами, используя гибкие ценовые стратегии и получая молоко от нескольких поставщиков. Однако они сталкиваются с ограничениями в передаче этих увеличенных затрат потребителям, особенно поскольку многие покупатели чувствительны к ценам. Более мелкие производители йогуртов страдают еще больше, поскольку им не хватает финансовых инструментов и переговорной силы для эффективного взаимодействия с поставщиками молока.

Анализ сегментов

По категориям: растительные альтернативы бросают вызов доминированию молочных продуктов

Размер европейского рынка йогуртов для молочных продуктов составил 92,05% от общей выручки категории в 2024 году. Молочные йогурты продолжают доминировать на рынке благодаря их широкому потребительскому принятию, питательным преимуществам и установленным цепям поставок. Однако рынок эволюционирует, поскольку потребительские предпочтения смещаются в сторону более здоровых и устойчивых вариантов. Растительные альтернативы набирают обороты, но молочные продукты остаются основой из-за высокого содержания белка и универсальности. Крупные производители фокусируются на инновациях во вкусах и упаковке для поддержания своей опоры в этом сегменте.

Немолочные/растительные йогурты, хотя все еще меньший сегмент, ожидается, что будут расти с CAGR 7,55% до 2030 года, движимые растущим осознанием непереносимости лактозы и экологическими преимуществами растительных диет. Улучшенные техники ферментации значительно улучшили текстуру и вкус растительных вариантов, делая их более привлекательными для потребителей. Популярные основы, такие как овес, миндаль и кокос, лидируют в этом росте, предлагая разнообразие выборов для заботящихся о здоровье покупателей. Гибридные продукты, которые сочетают молочные и растительные ингредиенты, также набирают популярность, удовлетворяя флекситарианских потребителей, которые ищут баланс между питанием и устойчивостью. Однако регулирование ЕС, ограничивающее использование терминов типа 'молоко' для растительных продуктов, представляет маркетинговые вызовы.

По форме продукта: удобство стимулирует расширение питьевых форматов

Ложковые/сформированные йогурты продолжали доминировать на европейском рынке йогуртов в 2024 году, составляя 79,33% от общей выручки. Это доминирование во многом обусловлено их сильной ассоциацией с традиционными привычками завтрака по всему региону. Потребители предпочитают ложковые йогурты за их универсальность, поскольку их можно сочетать с фруктами, гранолой или другими топпингами. Кроме того, широкое разнообразие вкусов и вариантов, ориентированных на здоровье, таких как низкожирные или высокобелковые варианты, еще больше стимулируют их популярность. Несмотря на их установленную позицию, бренды инновируют в этом сегменте, внедряя функциональные ингредиенты, такие как пробиотики и витамины, для удовлетворения заботящихся о здоровье потребителей. Удобство упаковки на одну порцию также привлекает занятых людей, обеспечивая, что ложковые йогурты остаются основой рынка.

С другой стороны, питьевые йогурты набирают обороты, растя с CAGR 7,04%. Этот рост подпитывается растущим спросом на удобные варианты на ходу, особенно среди младших, городских потребителей. Внедрение переплавляемых PET-бутылок и портативной упаковки сделало питьевые йогурты популярным выбором для пассажиров и тех, кто ведет занятый образ жизни. Бренды также используют эту тенденцию, включая функциональные ингредиенты, такие как питательные вещества, укрепляющие иммунитет, и рецептуры с низким содержанием сахара, чтобы привлечь заботящихся о здоровье покупателей. Самый сильный рост продаж наблюдается в таких регионах, как Скандинавия и Великобритания, где мобильность во время рабочего дня высока.

По вкусовому профилю: забота о здоровье смещает предпочтительные паттерны

В 2024 году ароматизированные йогурты захватили значительную долю 46,21% выручки европейского рынка йогуртов. Их широкая привлекательность охватывает все возрастные группы, делая их предпочтительным выбором для завтрака или закусок. Привлекательность ароматизированных йогуртов заключается в их разнообразных вкусовых профилях, от классических фруктовых смесей до декадентских вариантов, вдохновленных десертами. Бренды инновируют, вводя варианты с низким содержанием сахара и добавляя функциональные ингредиенты, такие как пробиотики и иммуностимуляторы. Это соответствует заботящимся о здоровье потребителям региона, особенно в Скандинавии и Великобритании.

Между тем, простые/натуральные йогурты находятся в быстром подъеме, с прогнозами, указывающими CAGR 6,45%. Этот рост подпитывается повышенным потребительским осознанием снижения сахара и сдвигом в сторону чистой маркировки, настраиваемого питания. Заботящиеся о здоровье потребители тяготеют к простому йогурту, используя его как универсальную основу для персонализации блюд с свежими фруктами, орехами или семенами, все время пристально следя за содержанием сахара и питательной ценностью. В ответ производители выпускают неароматизированные продукты, обогащенные местными фруктами и суперфруктами, такими как ацерола, и подчеркивают прозрачное происхождение. Этот шаг удовлетворяет спрос на натуральные, устойчивые и функциональные молочные решения.

По типу упаковки: мандаты устойчивости стимулируют инновации

Стаканчики и банки составили 71,04% продаж йогуртов в 2024 году, но тетра-упаковка и упаковка в пакетах ожидается будут расти с CAGR 7,21%. Этот рост движим Директивой ЕС по одноразовому пластику, которая поощряет использование устойчивой упаковки. Дизайн тетра-упаковок с привязанными крышками набирает популярность, поскольку помогает брендам соответствовать регулятивным требованиям без необходимости значительных изменений в их производственных линиях. Эти инновационные упаковочные решения не только экологически дружелюбны, но и удобны для потребителей, делая их предпочтительным выбором для потребления на ходу.

Такие компании, как Valio, лидируют в устойчивой упаковке, сотрудничая с Borealis для разработки йогуртовых банок из переработанного полипропилена. Эта инициатива подчеркивает приверженность индустрии циркулярной экономике, где материалы переиспользуются и отходы минимизируются. Кроме того, достижения в пленках с продленным сроком хранения и пакетах с контролируемыми порциями помогают сократить пищевые отходы, сохраняя продукты свежими дольше и предлагая удобные размеры порций.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналам дистрибуции: рост электронной торговли сталкивается с логистическими вызовами

В 2024 году точки внешней торговли прочно удерживали бразды правления европейским рынком йогуртов, получив впечатляющие 93,11% от общей выручки. Супермаркеты, гипермаркеты и продуктовые сети укрепили свое доминирование благодаря конкурентным ценам, разнообразному ассортименту продуктов и непревзойденной доступности. Эти точки удовлетворяют спектр потребительских вкусов, от ароматизированных и неароматизированных до органических и функциональных йогуртов, укрепляя свой статус как предпочтительное место для ежедневных покупок. Всплеск частных брендов и умные внутримагазинные акции усилили ключевую роль внешней торговли в дистрибуции йогуртов.

Между тем, сегмент торговли на месте, включающий кафе, рестораны и точки общественного питания, неуклонно набирает обороты, хвастаясь прогнозируемым CAGR 6,01%. Растущее включение артизанальных и премиальных йогуртов в блюда, такие как завтраки парфе, смузи боулы и десерты, стимулирует этот подъем. Предприятия общественного питания используют адаптивность и полезные свойства йогурта, создавая высококлассные пункты меню, которые резонируют с растущей потребительской склонностью к здоровой, изысканной и функциональной еде. Повышенный аппетит к уникальным гастрономическим опытам и специализированным рецептурам вырезал многообещающую нишу для премиальных йогуртовых брендов в секторе торговли на месте.

Географический анализ

Германия составила 17,56% выручки европейского рынка йогуртов в 2024 году, движимая эффективными молочными кооперативами и готовностью потребителей платить за обогащенные белком продукты. Местные молочные переработчики справились с растущими ценами на молоко, диверсифицируя свои сети поставщиков, обеспечивая стабильную цепь поставок. Заботящиеся о здоровье потребители в Германии показали сильную лояльность к функциональным йогуртовым продуктам, таким как варианты в стиле кефира, которые богаты пробиотиками. Четкие регулирования по маркировке пробиотиков поощряли инновации среди производителей.

Франция продолжает быть значительным сегментом на европейском рынке йогуртов благодаря своим богатым кулинарным традициям и предпочтению премиальных, локально произведенных молочных продуктов. Французские производители йогуртов успешно вырезали ниши, используя сезонные фрукты и артизанальные производственные техники, которые привлекают широкий круг потребителей. Расширение дискаунтерных сетей создало конкуренцию, но премиальные бренды поддерживают свое преимущество, фокусируясь на качестве и аутентичности.

Великобритания испытывает самый быстрый рост на европейском рынке йогуртов с CAGR 5,45%, подпитываемый политикой снижения сахара и растущим спросом на высокобелковые продукты. Отечественные молочные производители адаптировались к вызовам пост-Брексита, таким как импортные пошлины, инвестируя в местные цепи поставок для обеспечения последовательного производства. Рынок Великобритании также выигрывает от сильного присутствия электронной торговли, которое превосходит европейское среднее. Однако высокие расходы, связанные с охлаждением на последней миле, остаются вызовом для прибыльности.

Конкурентная среда

Европейский рынок йогуртов умеренно фрагментирован. Более крупные компании выигрывают от своей способности договариваться о лучших сделках с поставщиками и сильно инвестируют в рекламу. С другой стороны, более мелкие, нишевые игроки выделяются, фокусируясь на органических продуктах, получении ингредиентов на местном уровне или предложении йогуртов с доказанными преимуществами для здоровья кишечника. Этот баланс между крупномасштабными операциями и нишевой дифференциацией сохраняет рынок динамичным и конкурентоспособным.

Приобретение Lactalis йогуртовых активов General Mills за 2,1 млрд долларов США подчеркивает уверенность в долгосрочном росте йогуртового рынка, даже с вызовами, такими как растущие затраты. Аналогично, Danone сотрудничала с Microsoft для использования ИИ-инструментов для лучшего управления запасами и более точного прогнозирования спроса. Эти стратегические шаги крупных игроков показывают их фокус на инновациях и эффективности для поддержания своих рыночных позиций. Такие инвестиции также отражают растущую важность технологий в оптимизации операций и эффективном удовлетворении потребительских требований.

Функциональные йогурты, такие как обогащенные пробиотиками, становятся ключевой областью фокуса для компаний. Многие инвестируют в клинические исследования для получения одобрения заявлений о здоровье от регулирующих органов, таких как EFSA. Устойчивая упаковка набирает обороты, с компаниями, принимающими легкие материалы и переработанные пластики для соответствия экологическим стандартам. Хотя продажи напрямую потребителям растут, вызовы, такие как высокие затраты на охлаждение, остаются. Модели на основе подписок помогают брендам строить лояльность, особенно среди городских потребителей, которые ценят удобство и последовательное снабжение.

Лидеры европейской йогуртовой индустрии

Danone SA

Nestlé SA

FAGE International S.A

Landgenossenschaft Ennstal e.Gen.

Theo Müller Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: Lactalis завершил приобретение йогуртовых бизнесов General Mills за 2,1 млрд долларов США, добавив Yoplait и Go-Gurt в свой глобальный портфель.

- Май 2025: Valio и Borealis представили йогуртовые стаканчики из переработанного полипропилена в соответствии с целями циркулярной экономики ЕС.

- Апрель 2025: Atlante запустил новые продукты, разработанные командой исследований и разработок, сочетающие инновации с традиционными греческими элементами. Новая линейка изысканных йогуртов компании включала 5% жировую основу, которая сбалансировала вкус и питание.

Объем отчета по европейскому рынку йогуртов

Йогурт - это продукт, произведенный бактериальной ферментацией молока. Европейский рынок йогуртов сегментирован по категории, форме продукта, вкусовому профилю, типу упаковки, каналу дистрибуции и географии. На основе категории рынок сегментирован на молочные и немолочные/растительные йогурты. На основе формы продукта рынок сегментирован на ложковые/сформированные йогурты и питьевые йогурты. На основе вкусового профиля рынок сегментирован на простые/натуральные и ароматизированные. По типу упаковки рынок разделен на стаканчики, контейнеры и банки, бутылки, тетра-упаковки и пакеты и другие. На основе каналов дистрибуции рынок сегментирован на внешнюю торговлю (гипермаркеты/супермаркеты, магазины шаговой доступности, каналы онлайн-розничной торговли и другие каналы дистрибуции) и торговлю на месте. На основе географии рынок сегментирован на Великобританию, Германию, Францию, Италию, Испанию, Россию и остальную Европу. Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе стоимости (в млн долларов США).

| Молочные йогурты |

| Немолочные/растительные йогурты |

| Ложковые/сформированные йогурты |

| Питьевые йогурты |

| Простые/натуральные |

| Ароматизированные |

| Стаканчики, контейнеры и банки |

| Бутылки |

| Тетра-упаковки и пакеты |

| Другие |

| Внешняя торговля | Супермаркеты/гипермаркеты |

| Магазины шаговой доступности | |

| Онлайн-розничная торговля | |

| Другие каналы дистрибуции | |

| Торговля на месте |

| Германия |

| Великобритания |

| Италия |

| Франция |

| Испания |

| Нидерланды |

| Польша |

| Бельгия |

| Швеция |

| Остальная Европа |

| По категории | Молочные йогурты | |

| Немолочные/растительные йогурты | ||

| По форме продукта | Ложковые/сформированные йогурты | |

| Питьевые йогурты | ||

| По вкусовому профилю | Простые/натуральные | |

| Ароматизированные | ||

| По типу упаковки | Стаканчики, контейнеры и банки | |

| Бутылки | ||

| Тетра-упаковки и пакеты | ||

| Другие | ||

| По каналу дистрибуции | Внешняя торговля | Супермаркеты/гипермаркеты |

| Магазины шаговой доступности | ||

| Онлайн-розничная торговля | ||

| Другие каналы дистрибуции | ||

| Торговля на месте | ||

| По географии | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер европейского рынка йогуртов?

Размер европейского рынка йогуртов достиг 31,04 млрд долларов США в 2025 году и прогнозируется достигнуть 40,02 млрд долларов США к 2030 году с CAGR 5,21%.

Какая форма продукта растет быстрее всего?

Питьевые йогурты показывают самое быстрое расширение, прогнозируемое расти на 7,04% CAGR до 2030 года, поскольку растет спрос на завтрак на ходу.

Как быстро растительные йогурты набирают обороты?

Ожидается, что немолочные альтернативы продемонстрируют CAGR 7,55%, опережая общий рынок благодаря привлекательности безлактозных продуктов и устойчивости.

Какие инновации в упаковке соответствуют правилам устойчивости ЕС?

Тетра-упаковки с привязанными крышками и стаканчики из переработанного полипропилена доминируют в недавних запусках, помогая брендам соответствовать директивам по одноразовому пластику.

Последнее обновление страницы: