Анализ европейского рынка телематики

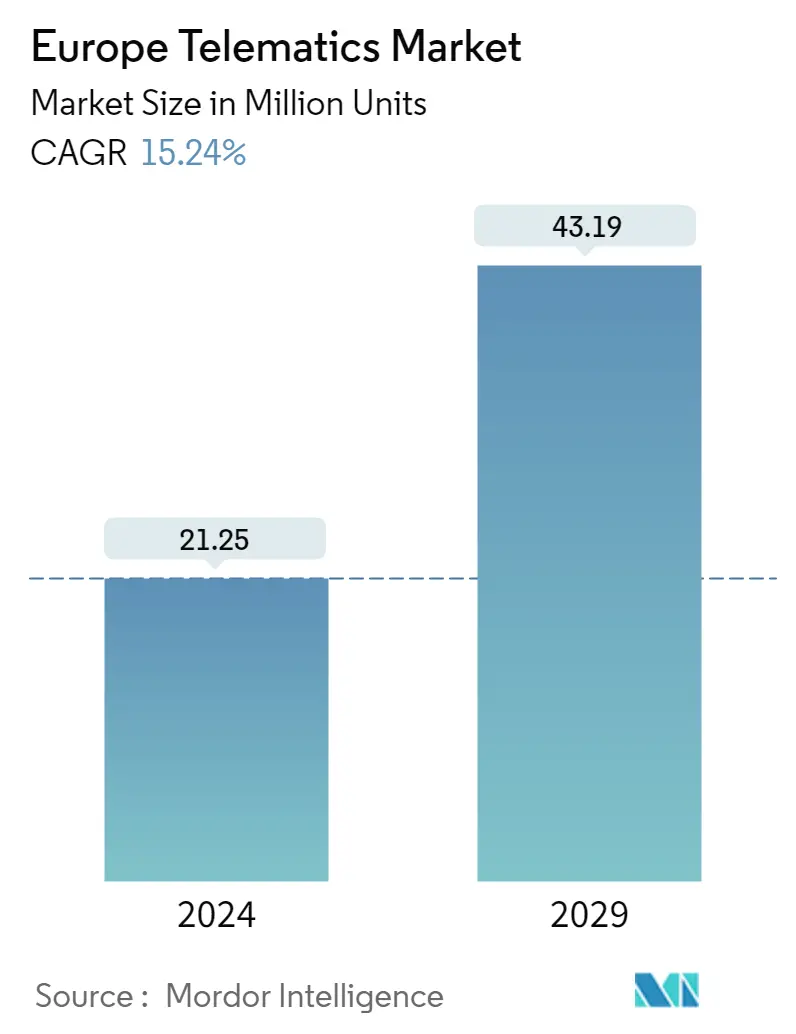

Объем европейского рынка телематики оценивается в 21,25 миллиона единиц в 2024 году и, как ожидается, достигнет 43,19 миллиона единиц к 2029 году, при этом среднегодовой темп роста составит 15,24% в течение прогнозируемого периода (2024-2029).

- Одним из основных драйверов роста рынка в европейском регионе является рост числа аварий. По данным Европейской комиссии, уровень смертности на дорогах на миллион жителей в европейском регионе в 2022 году составил 46. Некоторые исследования показывают, что значительная часть этой смертности вызвана тяжелыми коммерческими транспортными средствами. Например, согласно опросу Национальной медицинской библиотеки, грузовые автомобили участвуют в 14,2% дорожно-транспортных происшествий со смертельным исходом и в 4,5% дорожно-транспортных происшествий, о которых сообщает полиция, в Европе.

- Спрос на технологии, облегчающие навигацию, безопасность и удаленную диагностику, расширяет возможности коммерческого и пассажирского транспорта. Основными движущими силами автомобильной телематики являются правила Европейского Союза, правила местной политики, рост производства автомобилей в сочетании с небольшой прибылью в транспортной отрасли. Расширяющийся набор телематических устройств и услуг, а также целенаправленные правительственные мандаты позволят этой технологии стать массовым явлением.

- Благодаря телематике, установленной в транспортных средствах, пользователи могут видеть местоположение своего автомобиля в режиме реального времени. Это позволяет указать идеальный маршрут для водителей, чтобы избежать пробок, задержек или аварий. Это также помогает увеличить время реагирования за счет выбора транспортного средства, которое находится ближе всего к местонахождению клиента, чтобы обеспечить быстрое и оперативное обслуживание. Если компании доставляют продукты, они могут предоставить клиентам ссылку для отслеживания, которая поможет им увидеть местоположение транспортного средства. Это дает возможность клиентам заранее подготовиться к доставке.

- Хотя телематические технологии использовались во многих областях на протяжении десятилетий, только в последние несколько лет они стали явлением в управлении автопарком. Эта технология сочетает в себе телекоммуникации и информатику для получения ценной информации о работе автопарка. Телематическая система автопарка состоит из двух компонентов устройства, устанавливаемого на транспортные средства автопарка, и программного обеспечения, которое собирает, хранит и передает информацию.

- Вспышка пандемии COVID-19 оказала значительное влияние на рост автомобильной промышленности в целом, поскольку широко распространенные ограничения на поездки и карантин существенно повлияли на продажи и спрос в целом. Ряд ограничений, введенных в отношении использования ручного труда, также повлияли на производственные возможности производителей автомобилей, которые также были вынуждены либо прекратить свою деятельность, либо продолжить работу с ограниченными производственными возможностями, что привело к замедлению роста автомобильной промышленности.

Тенденции европейского рынка телематики

Пассажирский транспорт продемонстрирует значительный рост

- По данным ВОЗ, одним из основных факторов роста сегментов в регионе является рост числа аварий на дорогах ЕС, при этом значительная часть жертв приходится на дорожно-транспортные происшествия, связанные с работой. Это побудило государственные органы обновить свое законодательство, касающееся безопасности и благополучия сотрудников, при этом органы здравоохранения и безопасности выпустили улучшенные инструкции для организаций, чтобы помочь им соблюдать юридические обязанности и обеспечивать их соблюдение.

- Использование телематической экосистемы стало результатом внедрения управления мобильными ресурсами и межмашинной связи. Кроме того, телематика широко используется в таких отраслях, как нефть, газ, горнодобывающая промышленность, коммунальные услуги, продукты питания, курьерская доставка, строительный бизнес, утилизация отходов, полиция и организации по чрезвычайным ситуациям, а также в транзитных парках, таких как автобусы, общественный транспорт, такси и паратранзит, для перемещения. их рабочую силу и товары по всей территории.

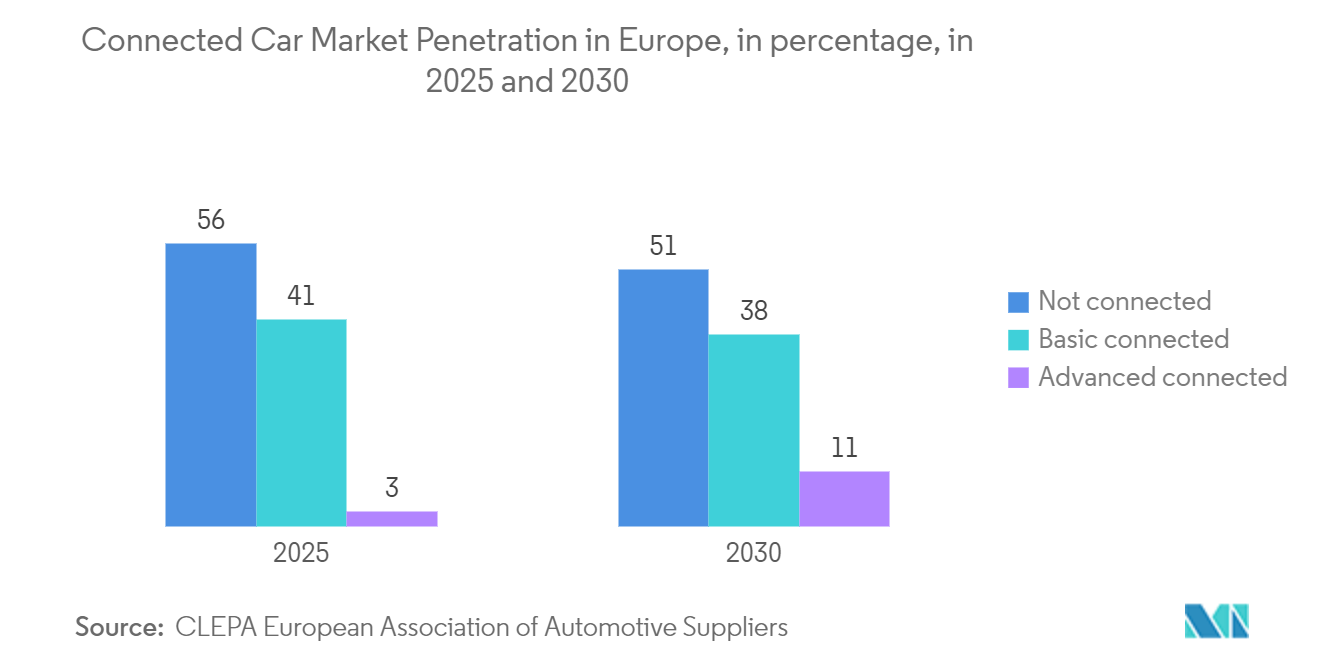

- Поставки автомобилей в Европу резко возросли за последние пять лет. На долю трех крупнейших автомобильных компаний — Volkswagen, PSA и Renault Nissan Alliance — приходится около половины поставок подключенных автомобилей в Европе из-за их доминирования в продажах легковых автомобилей в регионе. Подключенный автомобиль рассматривается как легковой автомобиль со встроенным подключением. В будущем большинство подключенных к сети автомобилей будут иметь телематические блоки управления (TCU) с поддержкой 4G и 5G.

- По мере роста количества автомобилей на дорогах возрастает потребность в соблюдении строгих стандартов безопасности, что стимулирует развитие отрасли. Кроме того, ожидается, что рынок будет развиваться благодаря увеличению спроса на системы управления автопарком в секторе логистики, нормативным требованиям по повышению безопасности транспортных средств и пассажиров, а также увеличению интеграции планшетов и смартфонов в автомобили.

- Стоимость телематических систем, включая установку, обслуживание и обратную связь, продолжает оставаться основным препятствием для промышленного роста региона. Однако исследования показывают, что сокращение других затрат, таких как ущерб от топлива и страховые взносы, более чем вероятно компенсирует затраты на ранний запуск. Кроме того, согласно исследованию, проведенному Европейской комиссией по автомобильным технологиям, использование регистраторов данных о событиях имеет положительное соотношение выгоды и затрат. Руководствуясь такими тенденциями, все больше и больше производителей автомобилей входят в сферу телематической отрасли, предлагая телематические решения, устанавливаемые на заводе.

- С неизбежным появлением дополнительных услуг, таких как решения для обеспечения безопасности на основе видео на мобильных базах и решения для управления эксплуатационными характеристиками транспортных средств, возможности роста на рынке телематики для легковых автомобилей в Европе расширяются. Несмотря на то, что проникновение встроенных услуг управления автопарком (FMS) в крупных и средних автопарках относительно велико, решение таких проблем, как улучшение бизнес-кейсов, осведомленность и адекватное обучение, является ключом к расширению в небольших автопарках, что побуждает все больше и больше поставщиков переходить на заводы. подходят к этим решениям.

Великобритания будет владеть основной долей

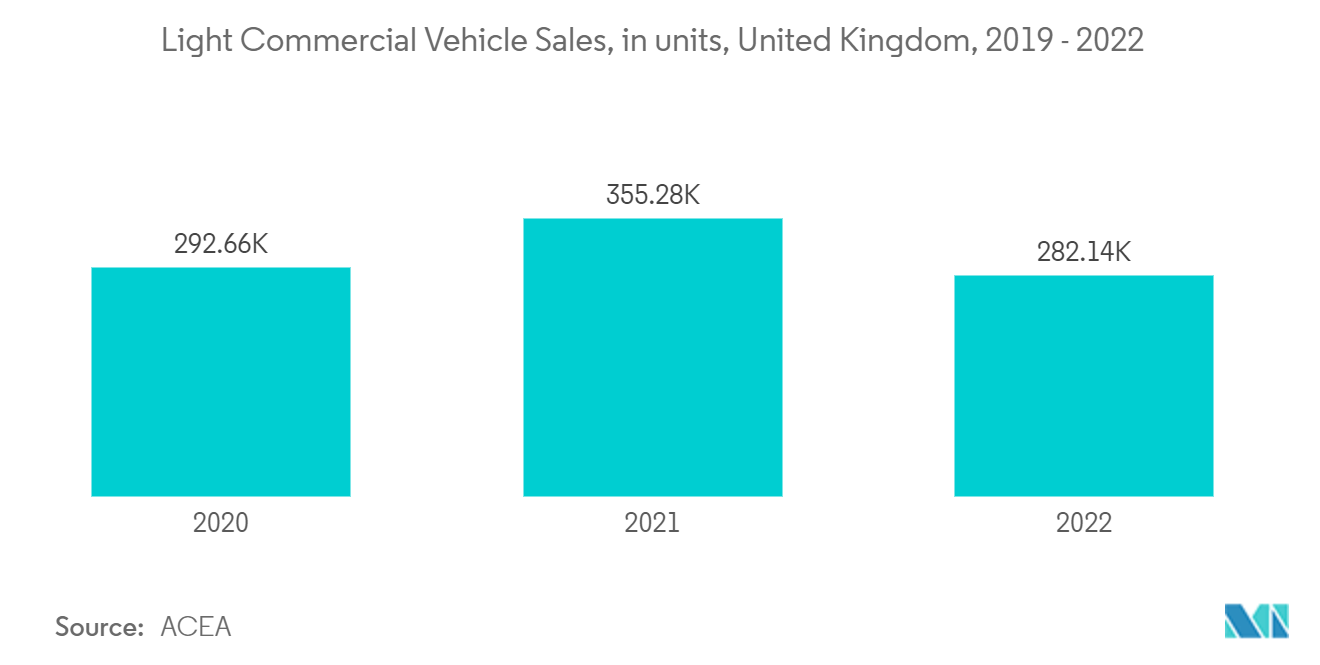

- На рынке телематики в Соединенном Королевстве будет наблюдаться высокий рост благодаря увеличению производства легких коммерческих автомобилей, таких как небольшие грузовики, пикапы и т. д. Операторы коммерческих транспортных средств используют телематику для оптимизации различных элементов, включая техническое обслуживание грузовиков, расход топлива. , и другие. Хотя продажи легких коммерческих автомобилей колеблются, по данным ACEA, Великобритания уступает только Франции по общему объему продаж легких коммерческих автомобилей в Европе.

- Данные, генерируемые этими транспортными средствами, дают компаниям ценную информацию, позволяющую повысить их эффективность за счет предотвращения заторов, создания менее стрессовых условий вождения и воздействия на окружающую среду транспортных средств, в отличие от традиционных систем отслеживания данных, которые предоставляют только информацию о поведении водителя и в режиме реального времени. местонахождение автомобиля.

- Растущий бизнес электронной коммерции и логистические отрасли в стране увеличили спрос на легкие коммерческие автомобили, что еще больше создает возможности для быстрого роста европейского рынка телематики в коммерческом сегменте. Согласно отчету OICA (2022 г.), производство легких коммерческих автомобилей составило 80 210 единиц, что на 44% больше, чем в предыдущем году.

- Некоторые производители автомобилей сосредоточивают свое внимание на стратегическом сотрудничестве или партнерстве для расширения производства легких коммерческих автомобилей в стране. Например, в апреле 2023 года бренды электромобилей B-ON и International Motors Limited объявили о сотрудничестве в целях поддержки импорта и распространения линейки из четырех автомобилей B-ON в Соединенном Королевстве. Благодаря этому партнерству обе компании стремятся поддержать электрификацию в стране и предложить клиентам недорогие решения для коммерческого транспорта с нулевым уровнем выбросов, что еще больше увеличивает спрос на телематику на европейском рынке.

- Телематические технологии могут стать эффективным решением для транспортно-логистической отрасли в борьбе с нехваткой водителей. Эта инновационная технология обеспечивает отслеживание и видимость всего автопарка и мобильных активов в режиме реального времени, сокращая ручную работу водителей. Также важно осуществлять электронный контроль часов вождения на предмет соблюдения требований. В мае 2023 года Trakm8 объявила о стратегическом партнерстве с CityFibre по оснащению парка фургонов CityFibre интегрированной телематической камерой RH600 4G для повышения безопасности автопарка, помощи в мониторинге поведения вождения и соответствия более широким целям компании в области устойчивого развития.

Обзор европейской телематической отрасли

Интенсивность конкурентной борьбы на европейском телематическом рынке высока, при этом существует множество игроков, соперничающих за долю рынка в довольно спорной сфере. Слияния и поглощения можно назвать ключевой стратегией, которой придерживаются игроки рынка для укрепления своего доминирования. Более того, ожидается, что конкуренция будет продолжать расти, поскольку новые игроки будут стремиться предлагать специализированные предложения и инновационные бизнес-модели. В число ключевых поставщиков входят Verizon Communications Inc., Webfleet Solutions BV, ABAX UK Ltd, Masternaut Limited и Targa Telematics SpA и другие.

В мае 2023 года Targa Telematics объявила о приобретении Viasat Group Spa, чтобы укрепить свое лидерство на итальянском рынке и ускорить экспансию в Европе. Благодаря этому приобретению компания стремится ознаменовать достижение в области Интернета вещей и разработку решений и цифровых услуг для подключенной мобильности.

Аналогичным образом, в марте 2023 года Targa Telematics объявила о стратегическом партнерстве с Ford с целью расширения спектра решений для подключенных автомобилей и интеграции данных с автомобилей производителя автомобилей.

В октябре 2022 года Webfleet объявила о стратегическом партнерстве с Muses, новым OEM-производителем, базирующимся недалеко от Парижа, для предложения интегрированных телематических решений. Телематическое решение компании позволяет Muses следить за состоянием автопарка и прогнозировать график технического обслуживания. Оно предоставляет клиентам Muses доступ к полному пакету Webfleet для оптимизации эффективности автопарка и снижения затрат.

Лидеры европейского рынка телематики

Webfleet Solutions BV

Verizon Communications Inc.

ABAX UK Ltd

Masternaut Limited

Targa Telematics SpA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского телематического рынка

- Май 2023 г. Webfleet объявила о стратегическом партнерстве с RIO, поставщиком цифровых услуг, для предоставления интегрированных решений по управлению парком грузовых автомобилей MAN с существующим OEM-оборудованием RIO Box от MAN. Благодаря этому партнерству обе компании стремятся предоставить клиентам легкий доступ к передовым телематическим решениям и возможность работать с ведущими приложениями для управления автопарком независимо от предустановленного оборудования и смешанных автопарков.

- Май 2023 г. Targa Telematics объявила о сотрудничестве с Service Vill, компанией по прокату автомобилей с водителем, для мониторинга ее автопарка, состоящего из нескольких моделей автомобилей высокого класса и класса люкс, используемых для предоставления индивидуальных и надежных логистических услуг своим клиентам. Targa поможет Service Vill контролировать и управлять автопарком и достигать трех основных целей повышение операционной эффективности, усиление контроля над расходами и повышение безопасности водителей и транспортных средств.

Сегментация телематической отрасли Европы

Телематика относится к набору технологий, используемых для мониторинга широкого спектра информации, касающейся отдельного транспортного средства или автопарка. Телематическая система может собирать информацию, включая поведение водителя, местоположение, диагностику двигателя и активность транспортного средства, а также помогать операторам автопарка визуализировать данные, генерируемые на программной платформе, для управления своими ресурсами. В объем исследования входит тип транспортного средства, в том числе легковой и коммерческий.

Европейский рынок телематики сегментирован по типу транспортного средства (коммерческий (текущий рыночный сценарий и установленная база, проникновение легких коммерческих автомобилей по сравнению с MCV/HCV, анализ доходов от телематических услуг, страна (Великобритания, Германия, Франция, Италия, Испания, Бенилюкс, Норвегия, Швеция, Польша, Дания, Финляндия, остальная Европа)), Легковые автомобили (текущий рыночный сценарий и установленная база встраиваемых OEM-телематических систем, а также анализ региона – качественный анализ тенденций и динамики)). Размеры рынка и прогнозы представлены с точки зрения установленной базы телематических систем для всех сегментов.

| Текущий рыночный сценарий и установленная база | |

| Проникновение Lcv против. МКВ/ВГЦ | |

| Анализ доходов от телематических услуг | |

| По стране | Великобритания |

| Бенилюкс | |

| Норвегия | |

| Швеция | |

| Польша | |

| Дания | |

| Финляндия | |

| Остальная Европа |

| Текущий рыночный сценарий и установленная база встраиваемых OEM-телематических систем |

| Анализ региона - качественный анализ тенденций и динамики |

| Коммерческий | Текущий рыночный сценарий и установленная база | |

| Проникновение Lcv против. МКВ/ВГЦ | ||

| Анализ доходов от телематических услуг | ||

| По стране | Великобритания | |

| Бенилюкс | ||

| Норвегия | ||

| Швеция | ||

| Польша | ||

| Дания | ||

| Финляндия | ||

| Остальная Европа | ||

| Сегментация – по легковым автомобилям | Текущий рыночный сценарий и установленная база встраиваемых OEM-телематических систем | |

| Анализ региона - качественный анализ тенденций и динамики | ||

Часто задаваемые вопросы по исследованию рынка телематики в Европе

Насколько велик европейский рынок телематики?

Ожидается, что объем европейского рынка телематики достигнет 21,25 миллиона единиц в 2024 году, а среднегодовой темп роста составит 15,24% и достигнет 43,19 миллиона единиц к 2029 году.

Каков текущий размер европейского рынка телематики?

Ожидается, что в 2024 году объем европейского рынка телематики достигнет 21,25 миллиона единиц.

Кто являются ключевыми игроками на европейском рынке телематики?

Webfleet Solutions BV, Verizon Communications Inc., ABAX UK Ltd, Masternaut Limited, Targa Telematics SpA — крупнейшие компании, работающие на европейском телематическом рынке.

Какие годы охватывает этот европейский рынок телематики и каков был размер рынка в 2023 году?

В 2023 году объем европейского рынка телематики оценивается в 18,44 миллиона единиц. В отчете рассматривается исторический размер европейского рынка телематики за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка телематики на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет европейской телематической отрасли

Статистические данные о доле, размере и темпах роста доходов на европейском рынке телематики в 2024 году, составленные Mordor Intelligence™ Industry Reports. Анализ европейской телематики включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.