Анализ европейского рынка хранения энергии

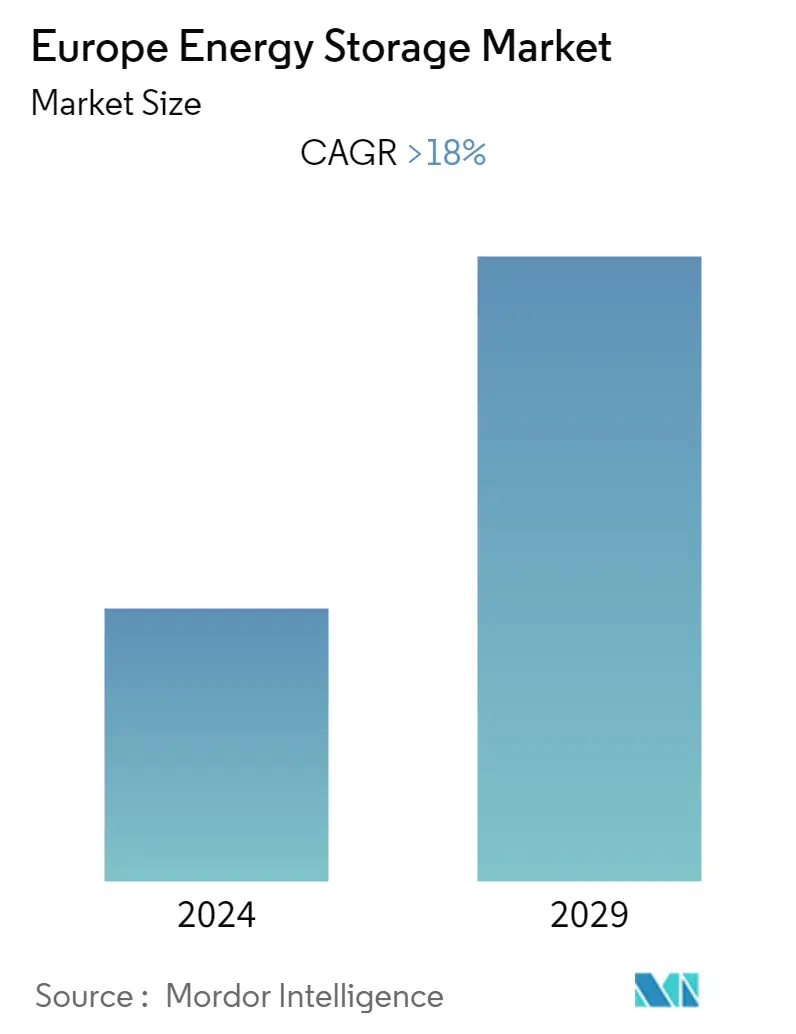

Ожидается, что европейский рынок хранения энергии будет расти в среднем на 18% в течение прогнозируемого периода.

В 2020 году рынок подвергся негативному влиянию COVID-19. В настоящее время рынок достиг допандемического уровня.

- Ожидается, что в долгосрочной перспективе рынок будут стимулировать такие факторы, как растущий спрос на бесперебойное электропитание и снижение цен на литий-ионные батареи.

- С другой стороны, несоответствие спроса и предложения сырья является существенным сдерживающим фактором, сдерживающим рост рынка.

- Тем не менее, ожидается, что растущие технологические достижения в различных технологиях, таких как хранение энергии на сжатом воздухе (CAES), которое имеет более высокую эффективность, чем современные технологии, создадут огромные возможности для европейского рынка хранения энергии.

- Ожидается, что Германия будет доминировать на рынке в течение прогнозируемого периода благодаря растущему спросу на энергию со стороны жилого, промышленного и коммерческого секторов и поддерживающей политике правительства.

Тенденции европейского рынка хранения энергии

Сегмент аккумуляторов будет доминировать на рынке

- Аккумуляторное хранение энергии считается важнейшей технологией при переходе к устойчивой энергетической системе. Аккумуляторные системы хранения энергии регулируют напряжение и частоту, снижают расходы на пиковую нагрузку, интегрируют возобновляемые источники энергии и обеспечивают резервное электропитание. Аккумуляторы играют решающую роль в системах хранения энергии и составляют около 60% общей стоимости системы.

- Системы аккумуляторного хранения энергии в сочетании с возобновляемыми источниками энергии, такими как ветер и солнечная энергия, технически и коммерчески жизнеспособны для значительного повышения стабильности сети. Европа переживает энергетическую трансформацию, которая, как ожидается, усилится в ближайшие годы. Это изменение включает в себя большую зависимость от возобновляемых источников энергии в ответ на политику смягчения последствий изменения климата.

- При производстве возобновляемой энергии аккумуляторные батареи служат средством для избыточной генерации, которую можно использовать при необходимости. Системы хранения энергии также служили средством увеличения использования энергии и повышения эффективности использования энергии. Это помогает сбалансировать энергию в различных временных диапазонах для обеспечения соответствия спроса и предложения.

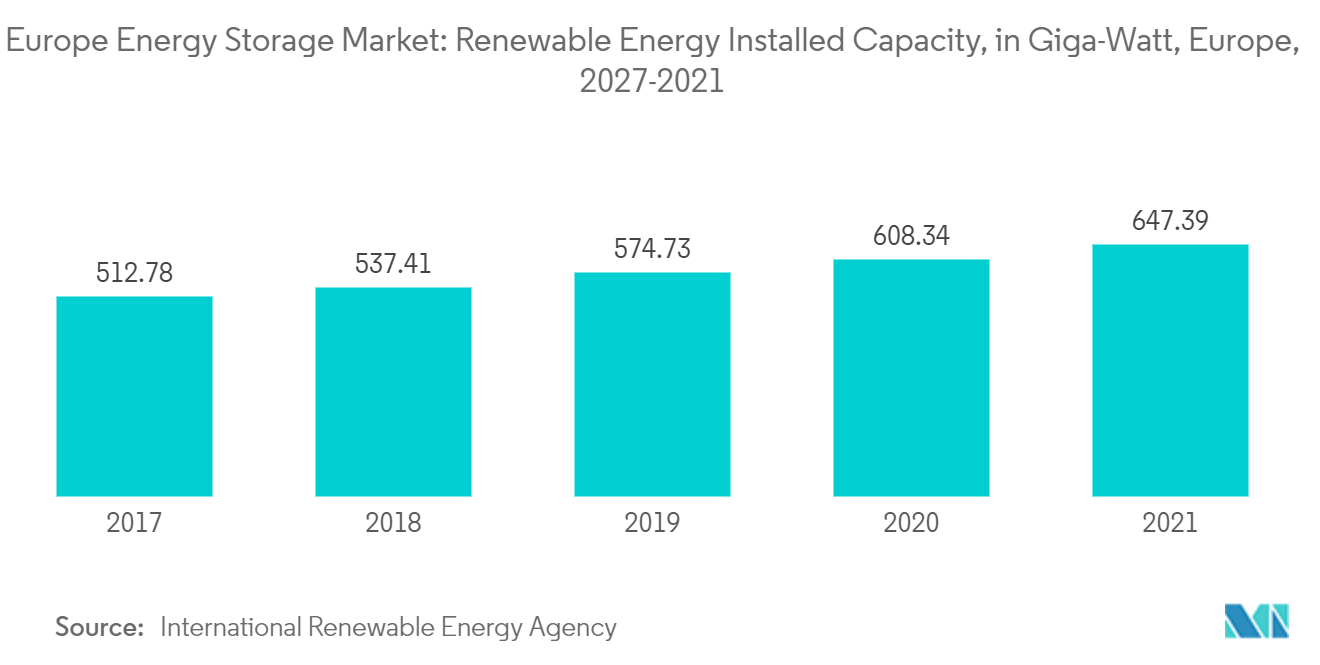

- В Европе значительно выросло внедрение возобновляемых источников энергии. В 2021 году установленная мощность возобновляемых источников энергии в Европе составила 647,39 ГВт по сравнению с 512,78 ГВт в 2017 году, продемонстрировав темп роста 26,25%. Ожидается, что аналогичная тенденция будет наблюдаться и в течение прогнозируемого периода.

- Более того, в ответ на вторжение России в Украину многие страны Европейского Союза объявили о планах ускорить внедрение возобновляемых источников энергии, чтобы уменьшить свою зависимость от импорта российского природного газа. Такие страны, как Германия, Нидерланды и Португалия, либо увеличили свои амбиции в области возобновляемых источников энергии, либо переместили свои первоначальные цели раньше. Это увеличит спрос на аккумуляторные системы хранения энергии в течение прогнозируемого периода.

- Например, в феврале 2022 года производитель аккумуляторов Saft объявил, что заключил контракт с Neoen на поставку под ключ аккумуляторной системы хранения энергии (BESS) мощностью 8 МВт/8 МВтч в Антюньяке, Южная Франция. Этот объект станет первой совместно расположенной BESS и солнечной электростанцией, подключенной к высоковольтной сети электропередачи Réseau de Transport d'Electricité (RTE) во Франции. Saft строит новую ESS на основе EPC, завершение которой запланировано на весну 2022 года, в течение десяти месяцев после подписания контракта.

- Таким образом, благодаря вышеизложенному ожидается, что сегмент аккумуляторов будет доминировать на европейском рынке хранения энергии в течение прогнозируемого периода.

Германия будет доминировать на рынке

- Германия имеет один из крупнейших в Европе и мире рынков хранения энергии. Бизнес по хранению энергии в стране значительно вырос в последние годы благодаря амбициозным проектам энергетического перехода и цели по снижению выбросов парниковых газов как минимум на 80% (относительно уровня 1990 года) к 2050 году. Кроме того, страна намерена поэтапно отказаться от атомной энергетики. реакторов к 2023 году, что ускорит развитие возобновляемых источников энергии, чтобы компенсировать более низкие мощности по производству электроэнергии.

- Германия уже находится на передовой линии развития возобновляемой энергетики. Правительство Германии поставило цель, чтобы возобновляемые источники энергии удовлетворяли 80% спроса на электроэнергию в стране к 2030 году. Солнечная энергия, а также энергия ветра на суше и на море станут основными столпами производства возобновляемой энергии.

- Рынок хранения энергии в Германии в последние годы пережил огромный рост, главным образом благодаря амбициозному проекту энергетического перехода страны Energiewende. Ожидается, что бум аккумуляторов и других технологий хранения окажет глубокое влияние на энергетический переход в Германии.

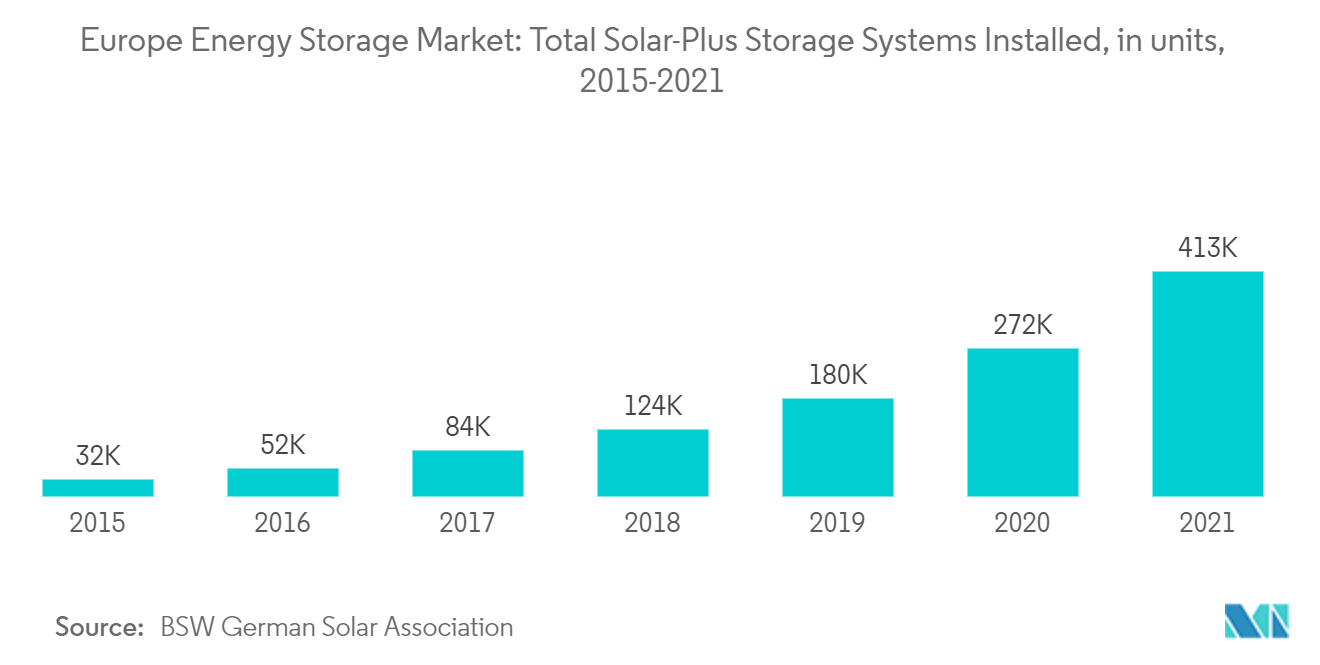

- Кроме того, в Германии растет внедрение бытовых систем хранения солнечной энергии из-за высоких затрат на электроэнергию и нынешнего энергетического кризиса, при этом количество новых установок, по прогнозам, увеличится почти на 60% в 2021 году. По данным немецкой группы солнечной энергии BSW, В 2021 году немецкими домохозяйствами было установлено около 141 000 новых систем хранения солнечной энергии, в результате чего общее количество установленных систем по всей стране составило 413 000 единиц.

- Основным драйвером развития аккумуляторных батарей в стране является резкое снижение цен на литий-ионные аккумуляторы из-за их широкого использования в бытовой электронике и других приложениях. За последние пять лет стоимость аккумуляторов в стране снизилась более чем вдвое, и ожидается, что эта тенденция сохранится в ближайшие годы.

- По данным Международного энергетического агентства (МЭА), в Германии развертывание систем хранения поощряется посредством инновационных аукционов, на которых вознаграждается сочетание возобновляемых источников энергии и хранения. Все успешные заявки в 2021 и 2022 годах общей установленной мощностью более 1 ГВт представляли собой проекты, сочетающие солнечные фотоэлектрические системы с аккумуляторными батареями.

- Например, в октябре 2022 года компании Fluence Energy GmbH и TransnetBW GmbH объявили о развертывании крупнейшего в мире проекта по хранению и передаче энергии на основе аккумуляторов. Проект повысит энергетическую безопасность и существенно поддержит путь энергетического перехода Германии за счет повышения эффективности существующей сетевой инфраструктуры. Система хранения энергии на базе аккумуляторов мощностью 250 МВт, поставляемая компанией Fluence, будет расположена в Купферцелле, важном сетевом узле. Его планируется завершить в 2025 году.

- Таким образом, благодаря вышеизложенному ожидается, что Германия будет доминировать на европейском рынке хранения энергии в течение прогнозируемого периода.

Обзор европейской отрасли хранения энергии

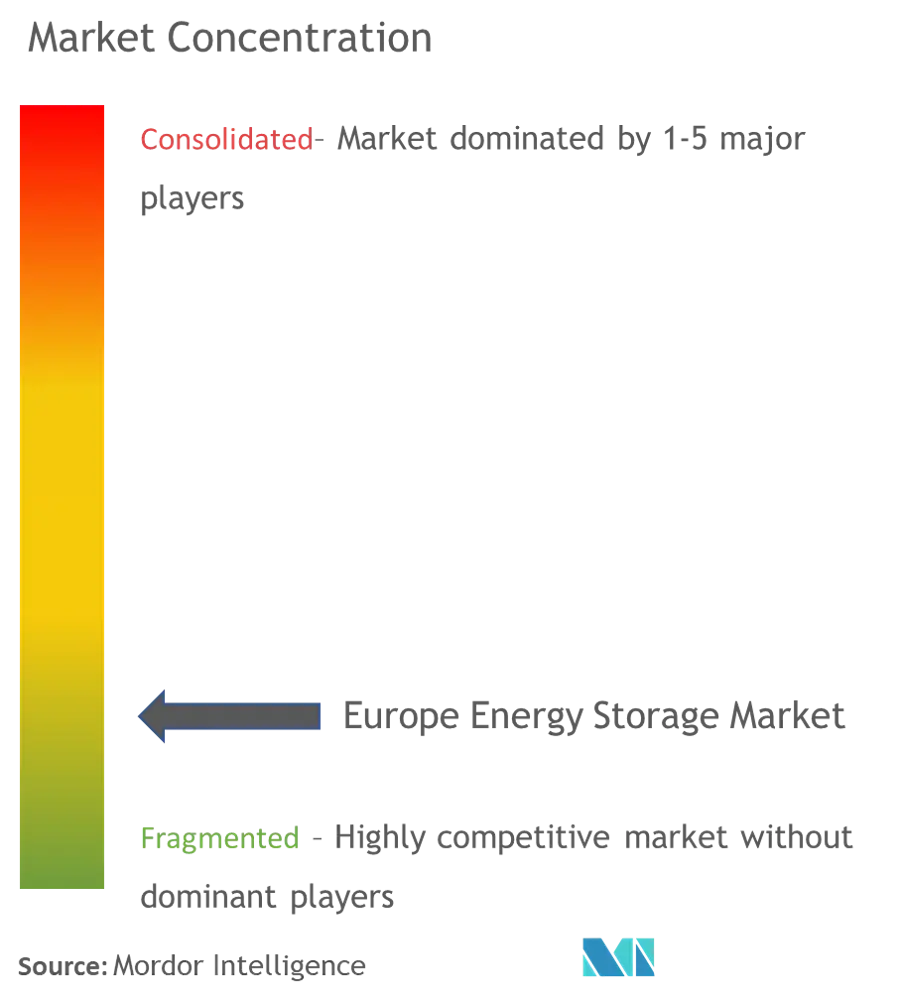

Европейский рынок хранения энергии умеренно фрагментирован. Некоторыми ключевыми игроками (в произвольном порядке) являются GS Yuasa Corporation, Contemporary Amperex Technology Co. Limited, BYD Co. Ltd, LG Energy Solution, Ltd. и Samsung SDI Co. Ltd.

Лидеры европейского рынка хранения энергии

BYD Co. Ltd

Samsung SDI Co. Ltd

GS Yuasa Corporation

Contemporary Amperex Technology Co. Limited

LG Energy Solution, Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка хранения энергии

- В ноябре 2022 года инвестиционная компания Harmony Energy Income Trust объявила, что ее проект Pillswood в Йоркшире, Великобритания, был запущен на четыре месяца раньше, чем планировалось. По данным Harmony, установка мощностью 98 МВт/196 МВт-ч является крупнейшим в Европе проектом BESS по МВт-ч. Этого достаточно, чтобы обеспечить электроэнергией около 300 000 домов в Великобритании в течение двух часов. В рамках проекта будут предоставляться услуги по балансировке электроэнергетической сети Великобритании с использованием двухчасового пакета Tesla Megapack. Проект разработала компания Harmony Energy, а строительством руководила Тесла. Управлять проектом будет Autobidder, алгоритмическая торговая платформа Tesla.

- В сентябре 2022 года глобальная энергетическая компания RWE объявила, что к концу 2022 года в Верне, Германия, введет в эксплуатацию аккумуляторную систему хранения энергии (BESS) мощностью 72 МВт. Два блока BESS состоят из 420 литий-ионных батарей общей мощностью 117 МВт.

- В июне 2022 года Warstilla объявила о партнерстве с SSE Plc в поставке аккумуляторной системы хранения энергии мощностью 50 МВт/100 МВтч в Солсбери, Великобритания, для солнечной электростанции SSE. Ожидается, что аккумуляторная система хранения энергии будет введена в эксплуатацию в сентябре 2023 года.

Сегментация европейской отрасли хранения энергии

Система хранения энергии, часто сокращенно ESS, представляет собой систему хранения, которая улавливает энергию, произведенную в одно время из любого источника энергии, для использования в более позднее время в соответствии с удобством конечного пользователя, чтобы уменьшить дисбаланс между спросом на энергию и производством энергии.. Количество энергии и мощности определяет систему хранения энергии (ESS), которую она способна хранить (МВтч и МВт).

Технологии, конечные пользователи и география сегментируют европейский рынок хранения энергии. По технологиям рынок сегментирован на батареи, гидроаккумулирующие электростанции (PSH), накопители тепловой энергии (TES), накопители энергии с маховиком (FES) и другие. По конечному пользователю рынок разделен на жилой, коммерческий и промышленный. В отчете также рассматриваются размер рынка и прогнозы развития европейского рынка хранения энергии в основных странах. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Батареи |

| Гидроаккумулирующая гидроэлектростанция (ПСГ) |

| Накопитель тепловой энергии (ТЭС) |

| Маховик для хранения энергии (FES) |

| Другие |

| Жилой |

| Коммерческий и промышленный |

| Германия |

| Великобритания |

| Франция |

| Италия |

| Австрия |

| Швейцария |

| Остальная Европа |

| Технологии | Батареи |

| Гидроаккумулирующая гидроэлектростанция (ПСГ) | |

| Накопитель тепловой энергии (ТЭС) | |

| Маховик для хранения энергии (FES) | |

| Другие | |

| Конечный пользователь | Жилой |

| Коммерческий и промышленный | |

| География {Прогноз размера рынка и спроса до 2028 г. (только для регионов)} | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Австрия | |

| Швейцария | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка хранения энергии в Европе

Каков текущий размер европейского рынка хранения энергии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) Европейский рынок хранения энергии будет регистрировать среднегодовой темп роста более 18%.

Кто являются ключевыми игроками на европейском рынке хранения энергии?

BYD Co. Ltd, Samsung SDI Co. Ltd, GS Yuasa Corporation, Contemporary Amperex Technology Co. Limited, LG Energy Solution, Ltd. — крупнейшие компании, работающие на европейском рынке хранения энергии.

Какие годы охватывает этот европейский рынок хранения энергии?

В отчете рассматривается исторический размер европейского рынка хранения энергии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка хранения энергии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли хранения энергии в Европе

Статистические данные о доле, размере и темпах роста доходов на европейском рынке хранения энергии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ европейского хранилища энергии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.