Анализ рынка систем хранения энергии в Азиатско-Тихоокеанском регионе

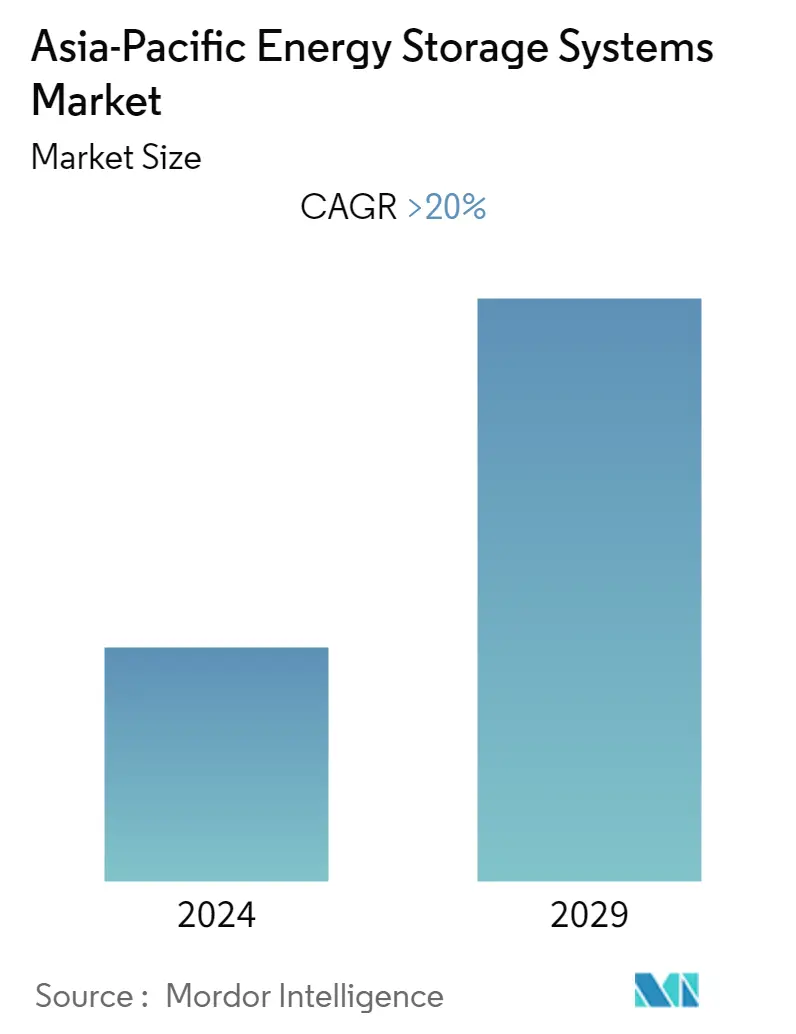

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка систем хранения энергии в Азиатско-Тихоокеанском регионе составит более 20%.

В 2020 году рынок подвергся негативному влиянию COVID-19. В настоящее время рынок достиг допандемического уровня.

- Ожидается, что в среднесрочной перспективе рост сектора возобновляемых источников энергии и политика, связанная с поддержкой и развитием технологий хранения энергии, будут стимулировать рост изучаемого рынка.

- С другой стороны, ожидается, что высокие капитальные вложения, а также огромная сложность и дополнительные требования к пространству будут препятствовать росту рынка систем хранения энергии в Азиатско-Тихоокеанском регионе в течение прогнозируемого периода.

- Тем не менее, инновации в продуктах и адаптация новейших технологий в области солнечных фотоэлектрических инверторов, вероятно, создадут выгодные возможности роста для рынка систем хранения энергии в Азиатско-Тихоокеанском регионе в прогнозируемый период.

- Индия станет свидетелем значительного роста, а также, вероятно, станет свидетелем замечательного среднегодового темпа роста в течение прогнозируемого периода. Этот рост объясняется увеличением инвестиций в возобновляемую энергетику в сочетании с поддерживающей политикой правительства.

Тенденции рынка систем хранения энергии в Азиатско-Тихоокеанском регионе

Гидроаккумулирующая гидроэнергетика (PSH) будет доминировать на рынке

- Первым основным современным применением накопления энергии была гидроаккумулирующая гидроэлектроэнергия. В этом процессе избыточная энергия, доступная в непиковые часы, используется для перекачки воды обратно на холм в верхний резервуар, где ее можно добавить к обычному потоку в периоды пиковой нагрузки.

- Насосное хранение является одним из наиболее эффективных методов хранения энергии (около 75%), хотя у него есть тот недостаток, что он не доступен мгновенно. Насосные гидроаккумулирующие установки используются для средне- и долгосрочного хранения, время разгрузки которых составляет от нескольких часов до нескольких дней.

- Типичный КПД PSH в обоих направлениях колеблется от 70% до 84%. Его средний срок службы превышает 50 лет, по сравнению с батареями, которые служат 8-15 лет, хотя время от времени требуется существенный ремонт.

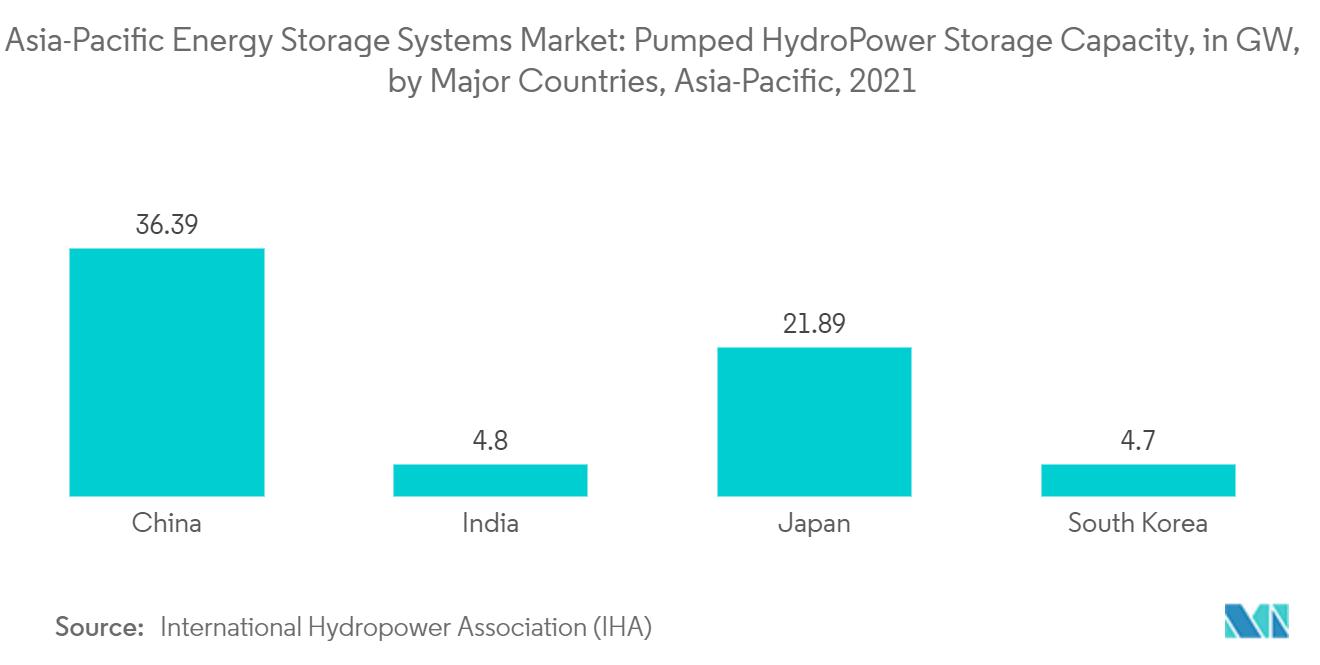

- В 2021 году Китай займет первое место в мире по мощности гидроаккумулирующих гидроэлектростанций с мощностью более 36,3 гигаватт. На втором месте оказалась Япония с мощностью примерно 21,9 гигаватт.

- В январе 2022 года Китайская энергетическая строительная корпорация (Power China) объявила о планах начать работы над более чем 200 гидроэлектростанциями общей генерирующей мощностью 270 ГВт к 2025 году. Ожидается, что это создаст возможности для систем хранения энергии в стране..

- В период с 2019-2020 по 2029-30 годы Индия планирует добавить 79 гидроэнергетических проектов общей мощностью 30 ГВт, в том числе 11 гидроаккумулирующих проектов общей мощностью 8,7 ГВт. В стране имеется гидроаккумулирующая мощность 4,8 ГВт (конец 2021 года). На гидроэнергетику приходится 12% общей мощности Индии, ее мощность составляет 51,4 ГВт. Таким образом, ожидается, что новые инициативы и проекты будут стимулировать рынок систем хранения энергии.

- В апреле 2022 года начались строительные работы по проекту гидроаккумулирования мощностью 30 МВтч в Западной Австралии, коммерческая эксплуатация которого начнется во второй половине 2023 года. Гидроаккумулирующее устройство (PHES) имеет максимальную выходную мощность 1,5 МВт и использует два плотины фермы для хранения 30 МВтч энергии (продолжительность 15 часов).

- Таким образом, исходя из вышеупомянутых факторов, гидроаккумулирующая гидроэлектроэнергия, вероятно, будет доминировать на рынке в течение прогнозируемого периода.

В Индии ожидается значительный рост

- Ожидается, что растущий сектор возобновляемых источников энергии, спрос на системы хранения энергии для решения проблем, связанных с перебоями в производстве возобновляемой энергии, будет расти. Кроме того, к 2040 году Индия может стать третьей по величине страной по установке систем хранения энергии, т.е. количество установок хранения энергии во всем мире будет увеличиваться в геометрической прогрессии со скромных 9 ГВт/17 ГВтч, развернутых в 2018 году, до 1095 ГВт/2850 ГВтч к 2040 году.

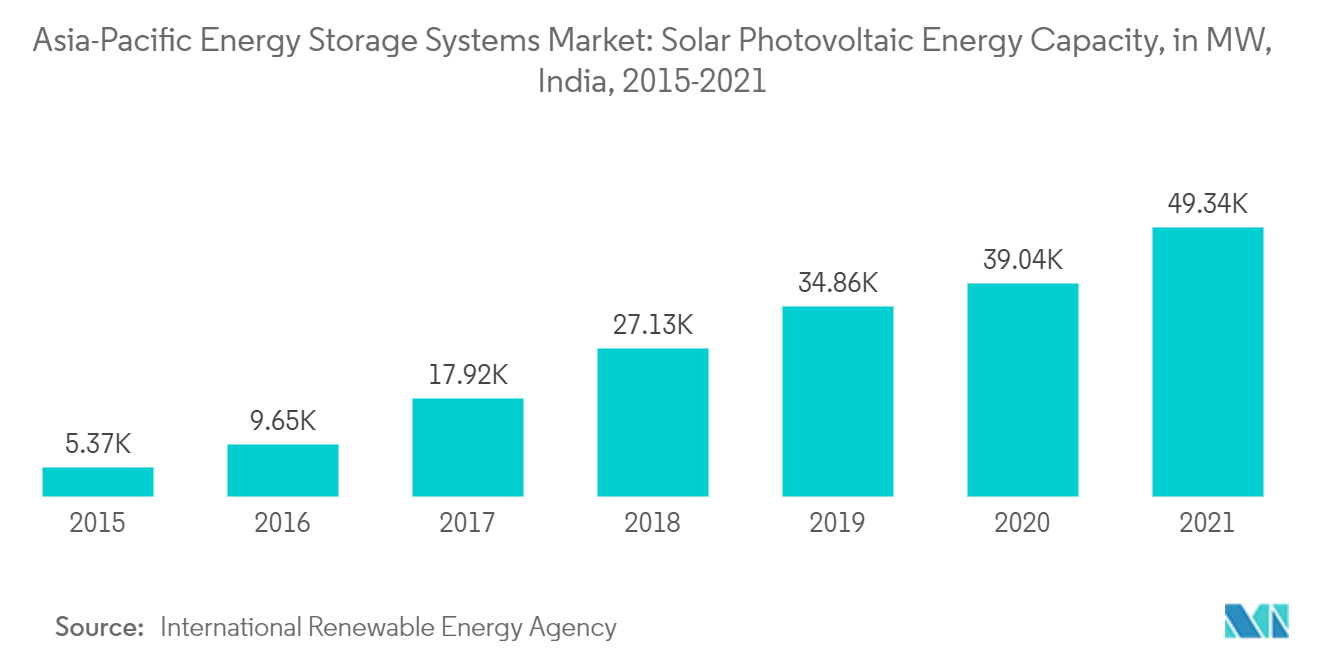

- Мощность солнечной фотоэлектрической энергии в южноазиатской стране Индии достигла пика в более чем 49,3 гигаватта в 2021 году, что на 26,4 процента больше, чем в предыдущем году. В рассматриваемый период показатели демонстрировали тенденцию непрерывного роста.

- В мае 2021 года кабинет министров Союза одобрил схему стимулирования производства (PLI) на сумму 2,48 миллиарда долларов США для хранения аккумуляторов. Схема PLI Национальная программа по хранению аккумуляторных батарей с усовершенствованными химическими элементами (ACC) для создания производственных мощностей ACC мощностью 50 ГВтч и Нишевых ACC мощностью 5 ГВтч в Индии.

- В октябре 2021 года Министерство энергетики объявило о своей цели разработать комплексную политику в области хранения энергии, которая будет в целом сосредоточена на нормативных, финансовых, налоговых, управления спросом и технологических аспектах, чтобы ускорить внедрение мощностей хранения.

- В декабре 2021 года Корпорация солнечной энергии Индии (SECI) заключила с Tata Power контракт на строительство солнечного проекта EPC мощностью 100 МВт и аккумуляторной системы хранения энергии мощностью 120 МВт-ч. Tata Power в настоящее время реализует еще один проект солнечной электростанции мощностью 50 МВт с аккумуляторной батареей BESS мощностью 50 МВтч в Лехе.

- В январе 2022 года ReNew Power объявила о планах создать совместное предприятие (СП) с американской компанией Fluence для предоставления решений по хранению энергии в Индии. СП намерено предложить решение ReNew 150 МВт BESS потребуется для его проекта пиковой мощности 300 МВт в Карнатаке.

- Таким образом, исходя из вышеупомянутых факторов, ожидается, что Индия станет свидетелем значительного спроса на рынке систем хранения энергии в Азиатско-Тихоокеанском регионе.

Обзор отрасли систем хранения энергии в Азиатско-Тихоокеанском регионе

Рынок систем хранения энергии в Азиатско-Тихоокеанском регионе фрагментирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают Tesla Inc., Contemporary Amperex Technology Co. Ltd, General Electric Company, Siemens Gamesa Renewable Energy SA и Voith GmbH Co. KGaA.

Лидеры рынка систем хранения энергии в Азиатско-Тихоокеанском регионе

Tesla Inc

Contemporary Amperex Technology Co Ltd

Voith GmbH & Co. KGaA

Siemens Gamesa Renewable Energy SA

General Electric Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка систем хранения энергии в Азиатско-Тихоокеанском регионе

- В сентябре 2022 года компания Fotowatio Renewable Ventures объявила о планах по поставке своей первой автономной аккумуляторной системы хранения энергии в Австралии. Компания намерена установить аккумуляторную систему хранения энергии Terang (BESS) стоимостью 125 миллионов долларов США в Западном округе Виктории после получения 7 миллионов долларов США в виде финансирования от Фонда энергетических инноваций штата.

- В январе 2022 года ReNew Power объявила о планах создать совместное предприятие (СП) с американской компанией Fluence для предоставления решений по хранению энергии в Индии. СП намерено предложить решение ReNew 150 МВт BESS потребуется для его проекта пиковой мощности 300 МВт в Карнатаке.

Сегментация отрасли систем хранения энергии в Азиатско-Тихоокеанском регионе

Система хранения энергии (ESS) — это устройство или группа устройств, собранных для преобразования электрической энергии из энергосистем и хранения энергии для подачи электрической энергии в более позднее время, когда это необходимо. ESS помогает эффективно использовать и управлять электроэнергией, а также предполагает стабильное электроснабжение и снижение затрат. Рынок систем хранения энергии в Азиатско-Тихоокеанском регионе сегментирован по типу, применению и географическому положению. По типу рынок сегментирован на аккумуляторы, гидроаккумулирующие электростанции (PSH), накопители тепловой энергии (TES), накопители энергии с маховиком (FES) и другие типы. По сфере применения рынок подразделяется на жилой, коммерческий и промышленный. В отчете также рассматриваются размер рынка и прогнозы развития рынка систем хранения энергии в Азиатско-Тихоокеанском регионе в основных странах. Для каждого сегмента размер рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Батареи |

| Гидроаккумулирующая гидроэлектростанция (ПСГ) |

| Накопитель тепловой энергии (ТЭС) |

| Накопитель энергии на маховике (FES) |

| Другие типы |

| Жилой |

| Коммерческий и Промышленный |

| Китай |

| Австралия |

| Индия |

| Южная Корея |

| Остальная часть Азиатско-Тихоокеанского региона |

| Тип | Батареи |

| Гидроаккумулирующая гидроэлектростанция (ПСГ) | |

| Накопитель тепловой энергии (ТЭС) | |

| Накопитель энергии на маховике (FES) | |

| Другие типы | |

| Приложение | Жилой |

| Коммерческий и Промышленный | |

| География | Китай |

| Австралия | |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона |

Часто задаваемые вопросы по исследованию рынка систем хранения энергии в Азиатско-Тихоокеанском регионе

Каков текущий размер рынка систем хранения энергии в Азиатско-Тихоокеанском регионе?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на Азиатско-Тихоокеанском рынке систем хранения энергии будет зарегистрирован среднегодовой темп роста более 20%.

Кто являются ключевыми игроками на рынке Системы хранения энергии в Азиатско-Тихоокеанском регионе?

Tesla Inc, Contemporary Amperex Technology Co Ltd, Voith GmbH & Co. KGaA, Siemens Gamesa Renewable Energy SA, General Electric Company — основные компании, работающие на рынке систем хранения энергии в Азиатско-Тихоокеанском регионе.

Какие годы охватывает рынок систем хранения энергии в Азиатско-Тихоокеанском регионе?

В отчете рассматривается исторический размер рынка систем хранения энергии в Азиатско-Тихоокеанском регионе за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка систем хранения энергии в Азиатско-Тихоокеанском регионе на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли систем хранения энергии в Азиатско-Тихоокеанском регионе

Статистические данные о доле, размере и темпах роста доходов на рынке систем хранения энергии в Азиатско-Тихоокеанском регионе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ систем хранения энергии в Азиатско-Тихоокеанском регионе включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.