Размер и доля рынка электронных сигарет Европы

Анализ рынка электронных сигарет Европы от Mordor Intelligence

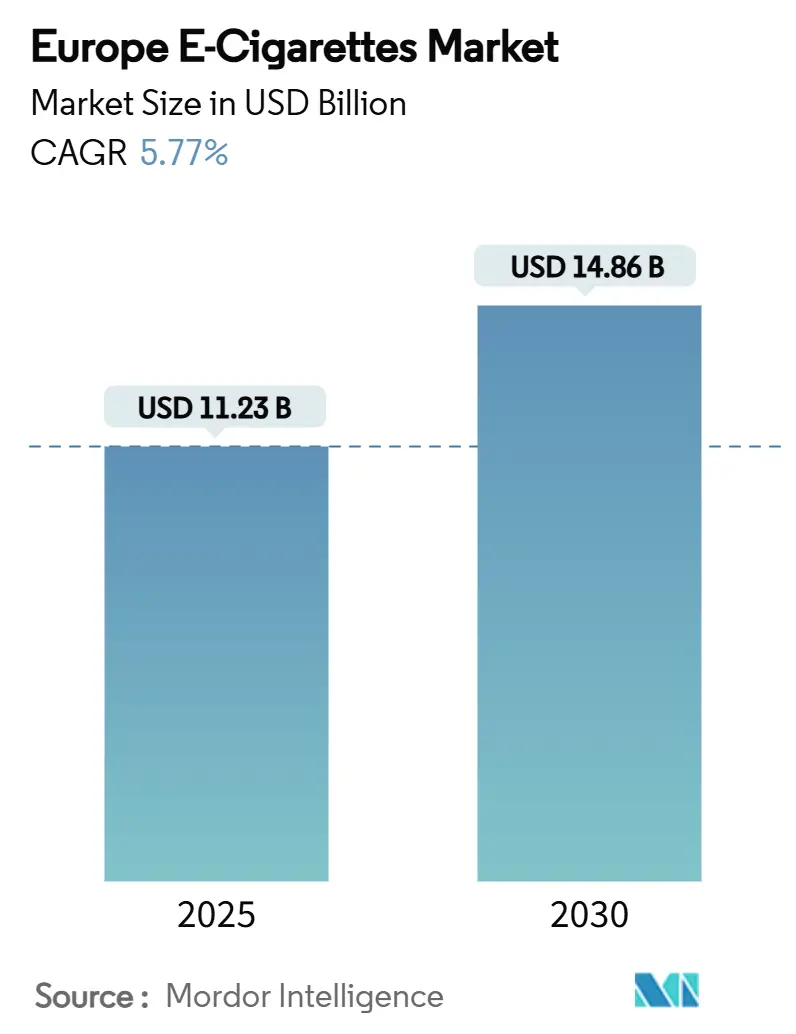

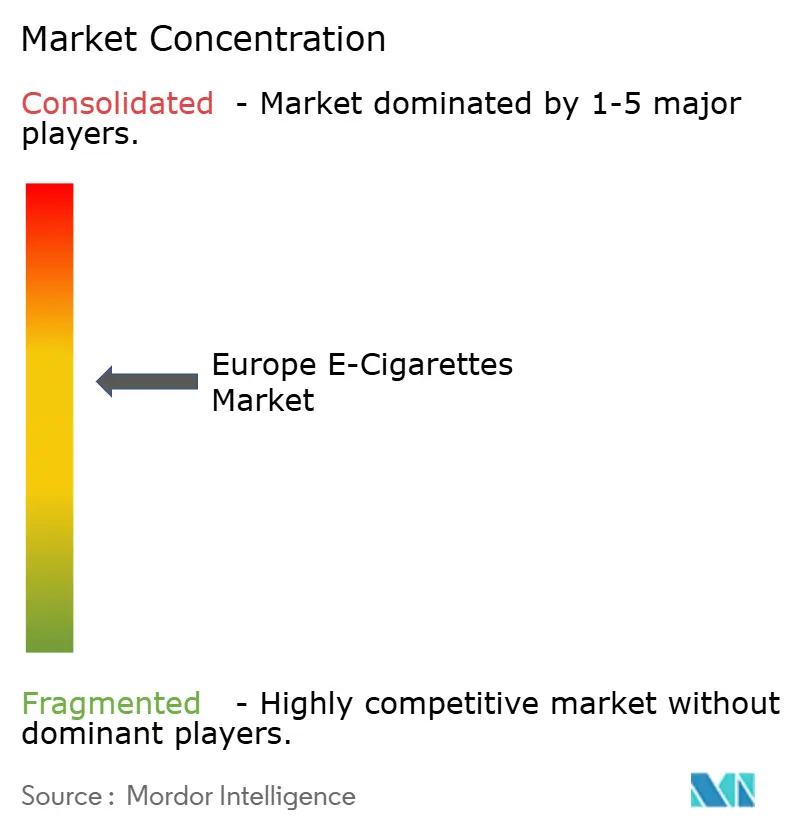

Размер европейского рынка электронных сигарет оценивался в 11,23 млрд долларов США в 2025 году и прогнозируется к росту до 14,86 млрд долларов США к 2030 году, регистрируя совокупный годовой темп роста (CAGR) 5,77%. Этот рост подчеркивает переход вейпинга от нишевой альтернативы к широко признанной категории, поддерживаемой одобрением нескольких органов общественного здравоохранения по всей Европе. Растущий спрос обусловлен такими факторами, как доказательства снижения вреда, улучшенная доступность продукции и поддерживающее регулирование в таких странах, как Великобритания и некоторые страны Центральной и Восточной Европы. Однако рынок сталкивается с вызовами, включая непоследовательное регулирование по всему Европейскому союзу, более высокие акцизные налоги и распространение незаконных одноразовых вейпинговых продуктов. Эти проблемы усложняют навигацию по рынку для компаний и подчеркивают важность соблюдения строгих мер соответствия. Конкуренция на рынке усиливается, поскольку устоявшиеся табачные компании и развивающиеся технологические игроки конкурируют за выделение. Компании фокусируются на инновациях, таких как научно обоснованные заявления о продукции, передовые технологии катушек и меры по предотвращению доступа молодежи к вейпинговым продуктам. Европейский рынок электронных сигарет умеренно консолидирован, с глобальными табачными гигантами, инноваторами оборудования и региональными игроками, конкурирующими за долю рынка и место на полках.

Ключевые выводы отчета

- По географии Великобритания лидировала с 43,61% доли европейского рынка электронных сигарет в 2024 году; прогнозируется, что Испания покажет самый быстрый CAGR 5,50% до 2030 года.

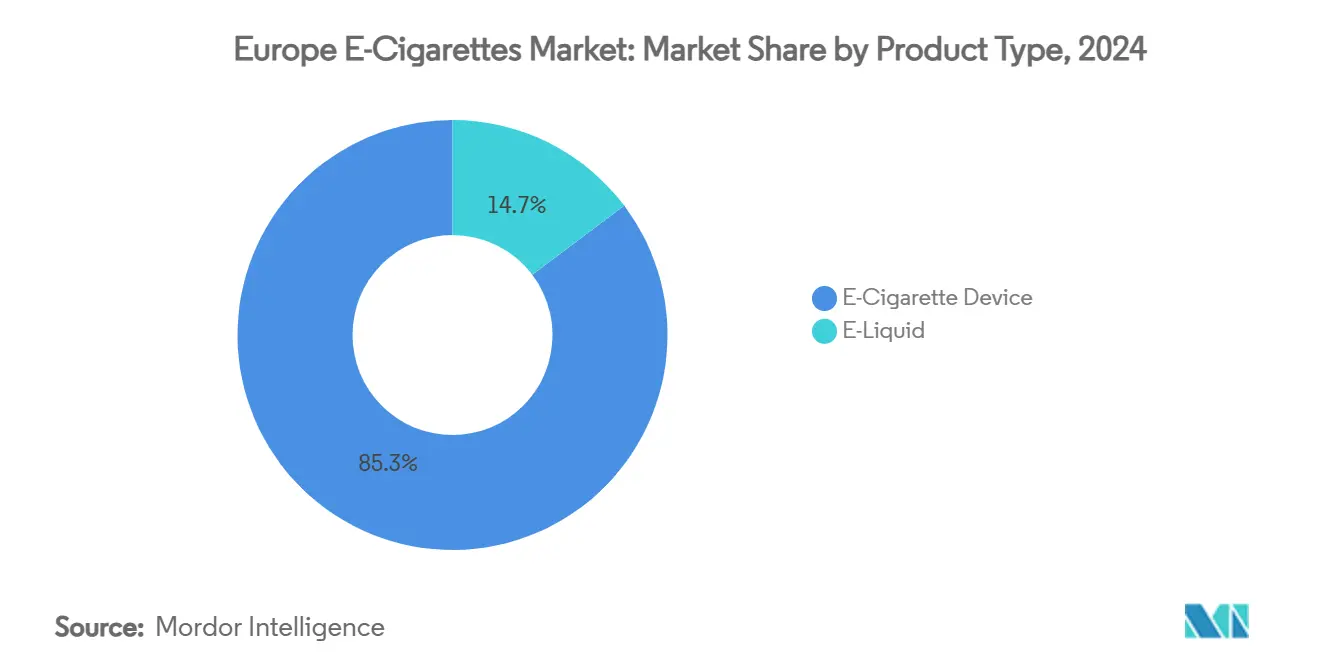

- По типу продукта устройства электронных сигарет составили 85,28% выручки в 2024 году, в то время как электронные жидкости готовы расти со CAGR 5,33% до 2030 года.

- По категории закрытые системы контролировали 76,83% продаж в 2024 году; прогнозируется, что открытые системы будут расширяться со CAGR 5,25% до 2030 года.

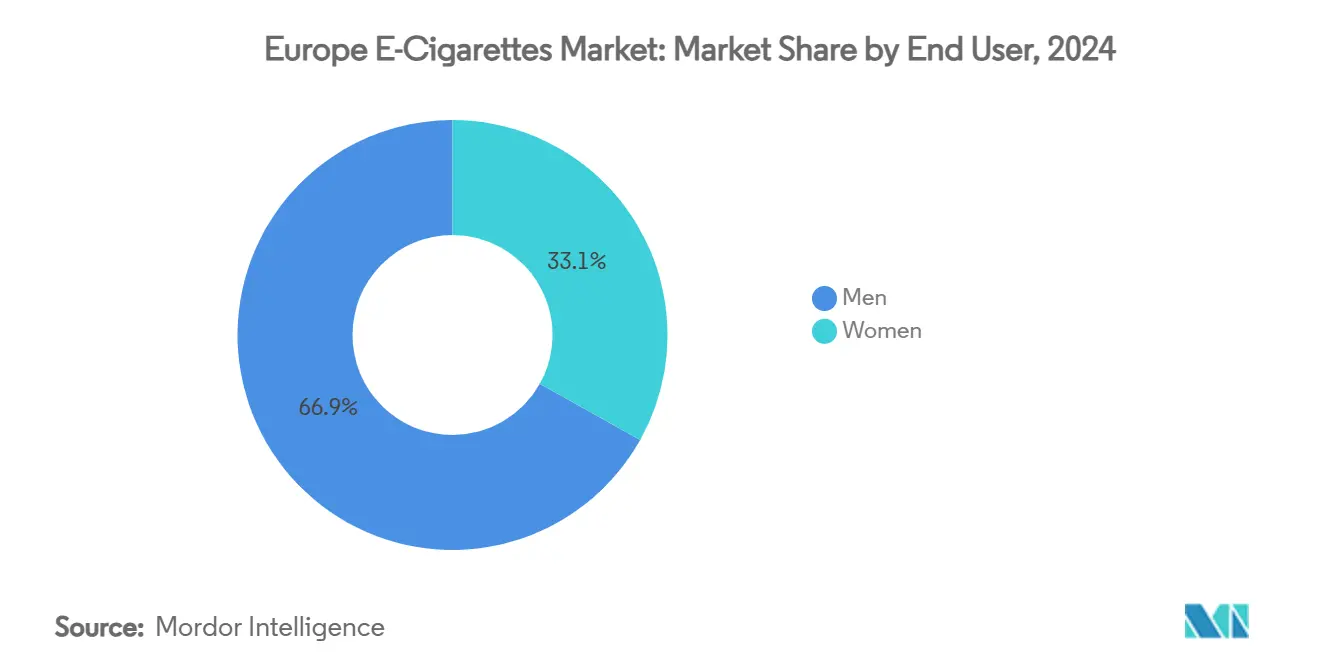

- По конечному пользователю мужчины представляли 66,89% пользовательской базы в 2024 году, однако женщины составляют самую быстрорастущую когорту со CAGR 5,51% до 2030 года.

- По каналу распространения оффлайн розница сгенерировала 69,14% выручки в 2024 году, тогда как ожидается, что онлайн продажи вырастут со CAGR 6,12% до 2030 года.

Тенденции и инсайты рынка электронных сигарет Европы

Таблица влияния драйверов

| ДРАЙВЕР | (~) % ВЛИЯНИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ ЗНАЧИМОСТЬ | ВРЕМЕННЫЕ РАМКИ ВЛИЯНИЯ |

|---|---|---|---|

| Доступность и разнообразие вкусов | +1.2% | Сильнее всего в Великобритании, Нидерландах, Германии | Средний срок (2-4 года) |

| Поддерживающие регуляторные позиции на ключевых рынках | +0.9% | Великобритания, Чехия, развивающиеся в Греции, Венгрии | Долгий срок (≥ 4 лет) |

| Кампании общественного здравоохранения и программы повышения осведомленности | +0.7% | Великобритания, Франция, Швеция, расширение по всему ЕС | Средний срок (2-4 года) |

| Растущая осознанность здоровья и осведомленность о снижении вреда | +0.8% | Особенно сильно в Северной Европе | Долгий срок (≥ 4 лет) |

| Технологические достижения и инновации продуктов | +0.6% | Ведущие позиции Великобритании, Германии, Нидерландов | Короткий срок (≤ 2 лет) |

| Социальные сети и маркетинг влиятелей | +0.4% | Сильнейшее влияние на молодую демографию | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущая осознанность здоровья и осведомленность о снижении вреда

Осведомленность о здоровье и растущий фокус на снижении вреда стимулируют увеличение использования электронных сигарет по всей Европе. Потребители отходят от традиционных табачных изделий и выбирают менее вредные альтернативы. В первом квартале 2025 года Philip Morris International сообщила, что 42% ее общей выручки приходится на бездымные продукты, с сильным присутствием в Европе. Этот рост поддерживался запуском продуктов, таких как IQOS Iluma, на нескольких рынках ЕС в конце 2024 года. Скандинавия, известная своими низкими показателями курения, продолжает подавать пример эффективного и сбалансированного табачного регулирования. Во Франции опрос 2024 года, проведенный Kumulus Vape в сотрудничестве с Французским институтом общественного мнения (IFOP), показал, что 83% вейперов испытали улучшение благополучия и экономию средств по сравнению с курением традиционных сигарет[1]Источник: Kumulus Vape, Опрос IFOP 2025 для Kumulus Vape подчеркивает эффективность вейпинга,

kumulusvape.fr. Добавляя к этому импульсу, British American Tobacco представила свой Vuse Pro в начале 2025 года в нескольких европейских странах.

Кампании общественного здравоохранения и программы повышения осведомленности

Правительства по всей Европе все больше поддерживают вейпинг как более безопасную альтернативу, чтобы помочь взрослым бросить курить, одновременно принимая меры для предотвращения его неправильного использования среди молодых людей. Европейский регион ВОЗ имеет самый высокий уровень курения среди взрослых в мире - 28%, что подчеркивает необходимость эффективных альтернатив[2]Источник: Всемирная организация здравоохранения, В глобальном масштабе Европейский регион ВОЗ имеет самую высокую распространенность курения табака среди взрослых (28%),

who.int. Для решения этой проблемы правительство Великобритании запустило программу 'Замени, чтобы бросить' в 2023 году, предоставляя одному миллиону взрослых курильщиков бесплатные стартовые наборы для вейпинга и поведенческую поддержку. Правительство Великобритании сообщает, что вейпинг помогает дополнительным 50 000-70 000 людям бросить курить каждый год. Среди исключительных вейперов эта уверенность возрастает до 85%, показывая растущее доверие к вейпингу как к решению. Однако экспериментирование молодежи с вейпингом также увеличивается. Например, в Англии 1 из 4 подростков в возрасте 11-15 лет пробовали вейпинг, что подчеркивает необходимость лучшего образования и осведомленности, согласно Национальной службе здравоохранения (NHS), Англия, по состоянию на 2024 год[3]Источник: Национальная служба здравоохранения, Почти 1 из 10 учеников средней школы в настоящее время занимается вейпингом, показывает новое исследование NHS,

england.nhs.uk. В будущем кампании общественного здравоохранения должны фокусироваться на четких сообщениях, подчеркивающих преимущества вейпинга для взрослых курильщиков, одновременно обучая молодых людей его правильному использованию.

Поддерживающие регуляторные позиции на ключевых рынках

Европейские регуляторы все больше создают политику, поддерживающую использование электронных сигарет как эффективных инструментов для помощи людям в отказе от курения, одновременно обеспечивая надлежащие меры безопасности. В Великобритании отчет Королевского колледжа врачей в апреле 2024 года подчеркнул, что вейпинговые продукты более эффективны в помощи людям бросить курить по сравнению с традиционными никотинзаместительными терапиями. Это подкрепляет подход Великобритании к использованию доказательств для продвижения снижения вреда. Аналогично, Греция включила снижение вреда в свою национальную табачную стратегию. С 2020 года страна разрешила компаниям делиться научно обоснованной информацией о табачных продуктах сниженного риска, создавая более благоприятную среду для вейпингового бизнеса. Венгрия также приняла поддерживающую позицию, классифицируя электронные сигареты как потребительские товары под Директивой ЕС по табачным изделиям (TPD), что ослабило правила по рекламе и уведомлениям о продуктах. Эти гибкие политики позволяют вейпинговым компаниям расти на рынках с меньшими ограничениями перед входом на более строгие.

Доступность и разнообразие вкусов

Варианты вкусов играют значительную роль в том, чтобы помочь взрослым придерживаться вейпинга и бросить курить в Европе. Во Франции опрос 2024 года, проведенный Kumulus Vape в сотрудничестве с Французским институтом общественного мнения (IFOP), показал, что 66% французских вейперов считают наличие разнообразия вкусов крайне важным для продолжения вейпинга и успешного отказа от курения. Для удовлетворения этого спроса компании представляют инновационные продукты с передовыми функциями. Например, многослойная подсистема UP2U от CFU предлагает поэтапное высвобождение вкуса, позволяя пользователям наслаждаться несколькими вкусами в одном устройстве. Аналогично, Voopoo Drag Bar Z700 SE, запущенный во Франции и Германии в конце 2024 года, предоставляет компактный дизайн с возможностью двойного вкуса, позволяя пользователям переключать вкусы во время использования для более персонализированного опыта. Однако более строгие регулирования по всей Европе, такие как запреты на вкусы в таких странах, как Словения, Финляндия и Венгрия, наряду с правилом Нидерландов 2024 года, ограничивающим электронные жидкости табачными вкусами, заставляют компании адаптироваться.

Анализ влияния ограничений

| ОГРАНИЧЕНИЕ | (~) % ВЛИЯНИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ ЗНАЧИМОСТЬ | ВРЕМЕННЫЕ РАМКИ ВЛИЯНИЯ |

|---|---|---|---|

| Доступность незаконных и неавторизованных продуктов | -1.4% | Особенно серьезно в Германии, Великобритании, Франции | Короткий срок (≤ 2 лет) |

| Озабоченность молодежным вейпингом и связанные ограничения | -0.8% | По всей Европе, сильнейшее влияние в Бельгии, Ирландии, Франции | Средний срок (2-4 года) |

| Налогообложение вейпинговых продуктов | -0.6% | 20 европейских стран, расширяющееся покрытие | Средний срок (2-4 года) |

| Озабоченность здоровьем и неопределенность долгосрочных эффектов | -0.5% | Различная интенсивность по странам | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Доступность незаконных и неавторизованных продуктов

Растущая доступность незаконных и неавторизованных вейпинговых продуктов создает значительные вызовы для регулируемого вейпингового рынка в Европе, как в финансовом плане, так и в плане общественного здравоохранения. Крупные производители чувствуют напряжение. Например, British American Tobacco подчеркнула в своем отчете о доходах за 2024 год, что рост незаконных одноразовых вейпов был основным фактором снижения объемов продаж. Компания указала, что слабое правоприменение смещает потребительский спрос к незаконному рынку, а не сокращает общее потребление. Регуляторные меры, такие как запреты на вкусы, могут непреднамеренно ухудшить эту проблему. В Квебеке, например, ограничения на вкусы привели к заметному увеличению незаконных продаж, поскольку потребители искали альтернативы вне легального рынка. Эта ситуация подчеркивает необходимость более сильных и скоординированных усилий по правоприменению. Таможенные агентства, органы торговых стандартов и платформы электронной коммерции должны работать вместе, чтобы закрыть пробелы в правоприменении. Без такого сотрудничества регуляторные цели могут остаться недостигнутыми, а незаконный рынок будет продолжать расти.

Озабоченность молодежным вейпингом и связанные ограничения

Озабоченность молодежным вейпингом растет по всей Европе, приводя к более строгим регулированиям, которые меняют способы разработки, маркетинга и продажи вейпинговых продуктов. Данные Европейского парламента показывают, что почти одна треть 15-летних пробовала электронные сигареты, что увеличило давление на правительства к действию[4]Источник: Европейский парламент, Общеевропейский запрет на ароматизированные и одноразовые вейпы,

europarl.europa.eu. В ответ Бельгия запретила одноразовые вейпы с января 2025 года, а Ирландия работает над аналогичными законами. Это привело к непоследовательной доступности продуктов по всему региону. Великобритания также вводит Закон о табаке и вейпах, который предлагает более строгие правила по названиям вкусов, дизайну упаковки и лицензированию розничных торговцев. Эти изменения заставляют производителей фокусироваться на брендинге, который поддерживает отказ взрослых от курения, одновременно препятствуя использованию молодежью. Хотя эти регулирования увеличивают затраты на соблюдение требований и частые корректировки продуктов, они также создают возможности для компаний, которые принимают ответственные практики.

Сегментный анализ

По типу продукта: Устройства обеспечивают доминирование на рынке

В 2024 году устройства доминировали на европейском рынке электронных сигарет, составляя 85,28% от общих продаж. Их привлекательность заключается в функциях, таких как контроль температуры и биометрическая блокировка, предлагая долгосрочную ценность разнообразной потребительской базе. Эти настраиваемые функции подходят как новичкам, так и опытным пользователям, улучшая общий опыт вейпинга. Между тем, электронные жидкости выросли со CAGR 5,33%, подпитываемые растущим трендом перезаправляемых вейпинговых систем, особенно поскольку регулирования ограничивают одноразовые устройства. Переход к перезаправляемым системам не только соответствует целям устойчивости, но и предоставляет потребителям более широкий выбор вкусов и уровней никотина. Прогнозы на 2030 год указывают, что в то время как выручка от устройств останется выше 12 млрд долларов США, электронные жидкости будут играть ключевую роль в укреплении удержания клиентов и пожизненной стоимости для бизнесов.

Технологические достижения, включая усовершенствованные силовые чипы, батареи быстрой зарядки и защищенные от протечек поды, продлили срок службы вейпинговых устройств, сократив частоту замен. Эти достижения не только улучшают надежность устройств, но и повышают удобство для пользователей, делая вейпинг более доступным и привлекательным. Тем не менее, эта эволюция проложила путь для фирм к переходу к аксессуарам с более высокой маржой и премиальным компонентам, таким как усовершенствованные катушки. Бренды, изучающие модульные системы, могут получить выгоду как от продаж оборудования, так и от повторяющегося потока доходов от покупок электронных жидкостей. Однако они сталкиваются со сложным вызовом соблюдения регуляторных требований, поскольку любые обновления дизайна в рамках Директивы по табачным изделиям требуют повторной сертификации, усложняя операции и увеличивая затраты.

По категории: Закрытые системы сохраняют контроль

В 2024 году закрытые поды захватили доминирующую долю выручки в 76,83%, подчеркивая их широкую привлекательность благодаря удобству использования и надежной производительности. Эти системы заняли лидирующие позиции в европейском ландшафте электронных сигарет, обслуживая пользователей, которые предпочитают удобство предварительно заправленных картриджей. С интеграцией технологии блокировки картриджей закрытые подсистемы не только защищают качество электронных жидкостей, но и предотвращают несанкционированные перезаправки. Эта защита приобрела известность на фоне усиленного регуляторного контроля, особенно в свете запретов на вкусы, перестраивающих рынок. Сочетание удобства и надежности закрепило закрытые поды как главный выбор для потребителей, укрепляя их статус основного генератора доходов.

Наоборот, открытые резервуары завоевывают нишу, особенно среди опытных пользователей, которые ценят экономическую эффективность и настройку вкусов. С темпом роста CAGR 5,25% эти системы резонируют с более взыскательным сегментом рынка. Открытые резервуары позволяют пользователям перезаправляться разнообразными электронными жидкостями, повышая гибкость и персонализируя вейпинговое путешествие. В ответ на этот тренд ведущие бренды расширяют свои предложения, представляя устройства с открытой системой в дополнение к своим устоявшимся закрытым подам. Примером служит Hangsen, чья линейка BAR солевых никотиновых электронных жидкостей разработана для перезаправляемых подов, подталкивая пользователей к устойчивому выбору вместо одноразовых.

По конечному пользователю: Женщины стимулируют ускорение роста

В 2024 году мужчины составляли 66,89% взрослых вейперов, продолжая доминировать в вейпинговой демографии. Однако темп роста среди пользователей мужского пола начал замедляться. С другой стороны, женщины выступают как самая быстрорастущая группа вейперов с совокупным годовым темпом роста (CAGR) 5,51%. Этот сдвиг влияет на дизайн продуктов, при этом компании фокусируются на создании более легких, портативных устройств, сдержанных цветовых вариантов и сниженного выхода пара для привлечения женских потребителей. Прогнозируется, что размер европейского рынка электронных сигарет, связанный с пользователями-женщинами, удвоится между 2025 и 2030 годами, представляя значительную возможность для брендов, которые обслуживают этот сегмент целевыми продуктами и маркетинговыми стратегиями. Функции, такие как ароматизированные варианты без никотина и сообщения, ориентированные на велнес, особенно привлекательны для этой растущей демографии.

Растущее число женщин-вейперов также заставляет розничных торговцев переосмыслить свой подход к выкладке продуктов и взаимодействию с клиентами. Магазины внедряют ориентированные на образ жизни дисплеи и обучают персонал решению специфических женских вопросов, таких как никотиновая зависимость, риски, связанные с беременностью, и совместимость с косметикой. Маркетинговые кампании, которые подчеркивают снятие стресса, вейпинг без запаха и социальное признание, хорошо резонируют с женщинами, которые новички в вейпинге. Этот сдвиг в гендерном составе не только перестраивает предложения продуктов, но и создает новые возможности для брендов расширить свою клиентскую базу, обращаясь к уникальным предпочтениям и потребностям женских потребителей.

По каналу распространения: Цифровая трансформация ускоряется

В 2024 году физические магазины, включая вейп-шопы и магазины товаров первой необходимости, составляли 69,14% всех расходов, связанных с вейпингом. Эта значительная доля подчеркивает ценность практического опыта, позволяя клиентам тестировать устройства, пробовать вкусы и получать персонализированные советы. Примечательно, что вейп-шопы играют ключевую роль, выступая в качестве центров поддержки для тех, кто стремится бросить курить, тем самым воспитывая лояльность клиентов и способствуя духу сообщества. Эти заведения предлагают важные рекомендации, особенно полезные для новичков, ориентирующихся в разнообразном ландшафте продуктов. Дополнительно, физические магазины предоставляют возможность клиентам построить доверие с знающим персоналом, который может предложить понимание безопасности продуктов и использования. Тем не менее, несмотря на их прочную основу, эти физические точки все больше оспариваются растущим влиянием онлайн-платформ.

Онлайн продажи демонстрируют CAGR 6,12%, поддерживаемые функциями, такими как инструменты проверки возраста и услуги подписки, которые повышают удобство и предлагают экономию. Платформы электронной коммерции не только могут похвастаться более широким ассортиментом продуктов, но также способствуют быстрым трансграничным транзакциям, что является благом учитывая различающиеся регулирования по странам. Однако онлайн сегмент сталкивается с вызовами, включая более строгие регулирования цифрового маркетинга и удаление определенных продуктов с платформ, что может ограничить доступ потребителей. В ответ многие розничные торговцы переходят к гибридным стратегиям розничной торговли, включающим решения, такие как услуги click-and-collect или киоски в магазинах. Эти модели позволяют клиентам размещать цифровые заказы, одновременно пользуясь преимуществами личной помощи, мостя разрыв между удобством и персонализированной поддержкой.

Географический анализ

Великобритания держала наибольшую долю европейского рынка электронных сигарет в 2024 году, составляя 43,61% от общего рынка. Это доминирование в значительной степени обусловлено поддерживающей политикой, которая продвигает электронные сигареты как эффективные инструменты для отказа от курения. Национальная служба здравоохранения предоставляет четкие рекомендации по вейпингу, а упрощенные процессы уведомления о продуктах облегчают компаниям вывод продуктов на рынок. Дополнительно, предстоящий запрет на одноразовые устройства в июне 2025 года, как ожидается, сместит потребительские предпочтения в сторону перезаправляемых подсистем и многопакетных вариантов электронных жидкостей, создавая новые возможности для роста на рынке.

Прогнозируется, что Испания испытает самый быстрый рост на европейском рынке электронных сигарет с совокупным годовым темпом роста (CAGR) 5,50% до 2030 года. Этот рост стимулируется растущей осведомленностью о преимуществах снижения вреда и растущими налогами на табак, которые поощряют курильщиков переходить на вейпинг. Такие компании, как Philip Morris International, добились значительного успеха с бездымными продуктами, такими как IQOS Iluma и VEEV, создав сильную дистрибьюторскую сеть, которую могут использовать другие бренды. Розничные торговцы в Испании также адаптируются к этому тренду, внедряя специальные разделы для продуктов heat-not-burn и вейпинговых продуктов.

Другие крупные рынки, включая Германию, Францию и Италию, значительно способствуют доходам региона, но сталкиваются с уникальными вызовами. Между тем, налог в размере 0,08 евро за миллилитр на никотинсодержащие жидкости оказывает давление на ценочувствительных потребителей. Скандинавские страны, такие как Швеция, демонстрируют преимущества сбалансированного регулирования, достигая самых низких показателей курения в Европе. Аналогично, восточноевропейские страны, такие как Греция, Чехия и Венгрия, постепенно смягчают свои правила, создавая новые возможности роста, поскольку запреты на одноразовые устройства в Западной Европе смещают фокус рынка в эти регионы.

Конкурентный ландшафт

На европейском рынке электронных сигарет умеренно консолидированный ландшафт видит конкуренцию глобальных табачных гигантов, инноваторов оборудования и региональных специалистов за доминирование. British American Tobacco выступила в качестве лидера, извлекая выгоду из своего широкого присутствия в различных каналах продаж и делая упор на клинические испытания для подкрепления своих заявлений о продуктах. Компании теперь стратегически дифференцируются через научную валидацию, инновации вкусов и гибкость в навигации по регулированиям. Их цель двойная: оставаться в синхронизации с изменяющимися директивами ЕС и привлекать как курильщиков, ищущих альтернативы, так и ориентированных на образ жизни вейперов. Аналогично, Philip Morris International сместила свой фокус к бездымным продуктам. Этот тренд подчеркивает растущую важность продуктов сниженного риска, поскольку компании адаптируются к изменяющимся потребительским предпочтениям и более строгим регулированиям по всей Европе.

Imperial Brands расширяет свои предложения продуктов с одноразовыми устройствами Blu bar и подсистемами Blu 2.0, включая экологически дружественные практики для решения потенциальных регуляторных вызовов. Технологически ориентированные компании, такие как RELX и Smoore, стимулируют инновации, улучшая технологию атомайзеров и упрощая процессы контрактного производства. Эти достижения позволяют им обслуживать как брендированные, так и white-label рынки по всей Европе. Между тем, региональные игроки, такие как Norse Impact, достигли заметного успеха на специфических рынках, таких как Швеция, где они держат 27% долю рынка. Этот успех демонстрирует, как меньшие компании могут эффективно конкурировать с более крупными игроками, фокусируясь на локализованных стратегиях и используя экспертизу электронной коммерции.

Незаконная торговля остается значительным вызовом для легального рынка электронных сигарет, поскольку она создает нисходящее давление на цены и заставляет соответствующие компании нести дополнительные затраты на тестирование и соблюдение регуляторных требований. Для решения этих вызовов компании фокусируются на обеспечении прозрачности цепочки поставок и внедрении уникальных функций, таких как детские защищенные поды, технология аутентификации и устойчивая упаковка. Эти инновации не только помогают брендам выделиться на конкурентном рынке, но также позиционируют их для лучшей навигации растущего регуляторного контроля. По мере того как рынок продолжает развиваться, такие стратегии будут крайне важны для поддержания прибыльности и построения доверия потребителей.

Лидеры индустрии электронных сигарет Европы

British American Tobacco PLC

Philip Morris International, Inc.

Imperial Tobacco Group plc

Japan Tobacco International

Altria Group, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июль 2025: Компания Upends представила свое последнее устройство для вейпинга с открытой системой, которое получило сертификацию TPD. Этот инновационный продукт оснащен подом для электронной жидкости объемом 10 мл, предназначенным для длительного использования, и питается от высокоемкостной батареи 1000 мАч, обеспечивая надежную производительность и удобство для пользователей.

- Май 2025: ELFBAR представила одноразовую электронную сигарету в стиле кальяна, в то время как DOJO представила подсистему BLAST 10K '2+8' в Великобритании, показывая продолжающиеся эксперименты в рамках регуляторных ограничений.

- Август 2024: Philip Morris представила Veev One, перерабатываемую керамически нагреваемую закрытую подсистему, на рынок Великобритании. Продукт теперь доступен через различных розничных торговцев Великобритании и онлайн платформы, подчеркивая приверженность компании инновационным и устойчивым решениям в вейпинговой индустрии.

- Июнь 2024: Arcus Compliance приобрела платформу данных вейпинговой индустрии VapeClick. VapeClick является комплексным онлайн-справочником медицинских продуктов и продуктов здравоохранения Великобритании.

Область покрытия отчета о рынке электронных сигарет Европы

Электронная сигарета или электронная сигарета - это портативное устройство, которое испаряет ароматизированную жидкость.

Европейский рынок электронных сигарет сегментирован по типу продукта, режиму батареи и географии. На основе типа продукта рынок сегментирован на полностью одноразовую модель, перезаряжаемые, но одноразовые картомайзеры и персонализированные вапорайзеры. На основе режима батареи рынок сегментирован на автоматические электронные сигареты и ручные электронные сигареты. На основе географии рынок изучен для Великобритании, Франции, Германии, Италии, России, Испании и остальной Европы.

Определение размера рынка выполнено в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Устройство электронной сигареты | Одноразовая электронная сигарета |

| Неодноразовая электронная сигарета | |

| Электронная жидкость |

| Открытые вейпинговые системы |

| Закрытые вейпинговые системы |

| Мужчины |

| Женщины |

| Оффлайн магазины |

| Онлайн магазины |

| Германия |

| Великобритания |

| Италия |

| Франция |

| Испания |

| Нидерланды |

| Польша |

| Бельгия |

| Швеция |

| Остальная Европа |

| По типу продукта | Устройство электронной сигареты | Одноразовая электронная сигарета |

| Неодноразовая электронная сигарета | ||

| Электронная жидкость | ||

| По категории | Открытые вейпинговые системы | |

| Закрытые вейпинговые системы | ||

| По конечному пользователю | Мужчины | |

| Женщины | ||

| По каналу распространения | Оффлайн магазины | |

| Онлайн магазины | ||

| По географии | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер европейского рынка вейпинга?

Размер европейского рынка вейпинга составил 11,23 млрд долларов США в 2025 году и прогнозируется к достижению 14,86 млрд долларов США к 2030 году.

Какая страна держит наибольшую долю европейского рынка вейпинга?

Великобритания лидирует с 43,61% региональных доходов благодаря основанной на доказательствах регуляторной позиции, которая поощряет взрослых курильщиков к переходу.

Какой продуктовый сегмент расширяется быстрее всего?

Электронные жидкости растут со CAGR 5,33%, стимулируемые переходом от одноразовых устройств к перезаправляемым системам и растущим спросом на настроенные вкусы.

Кто являются ведущими компаниями в европейской вейпинговой индустрии?

British American Tobacco, Philip Morris International и Imperial Brands доминируют, в то время как технологически ориентированные игроки, такие как RELX, конкурируют в области инноваций и масштабов производства.

Последнее обновление страницы: