Размер и доля рынка сигарет

Анализ рынка сигарет от Mordor Intelligence

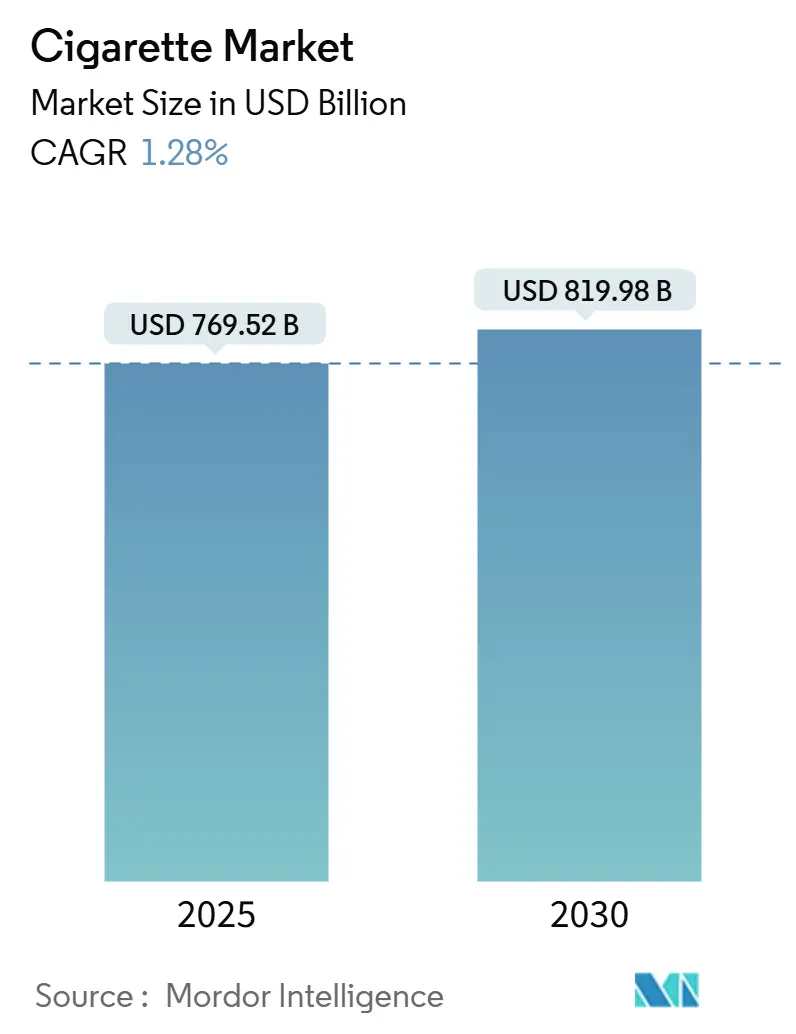

Рынок сигарет оценивался в 769,52 млрд долл. США в 2025 году и, по прогнозам, вырастет до 819,98 млрд долл. США к 2030 году, что означает умеренный среднегодовой темп роста 1,28%. Отрасль переходит от расширения объемов к захвату стоимости, делая акцент на премиальном позиционировании и ценовой политике, поскольку зрелые экономики сталкиваются со снижением продаж в единицах. В развивающихся странах растущие доходы, культура социального курения и инновационные форматы продукции предлагают возможности роста, несмотря на строгие правила общественного здравоохранения. Проблемы включают регулятивные сложности, требования к простой упаковке и растущие акцизные налоги, которые сжимают прибыльность. Ведущие игроки внедряют автоматизацию, диверсифицируются в продукты с пониженным риском и используют масштаб, экспертизу соответствия требованиям и омниканальный охват для получения конкурентных преимуществ, создавая значительные барьеры для новых участников.

Ключевые выводы отчета

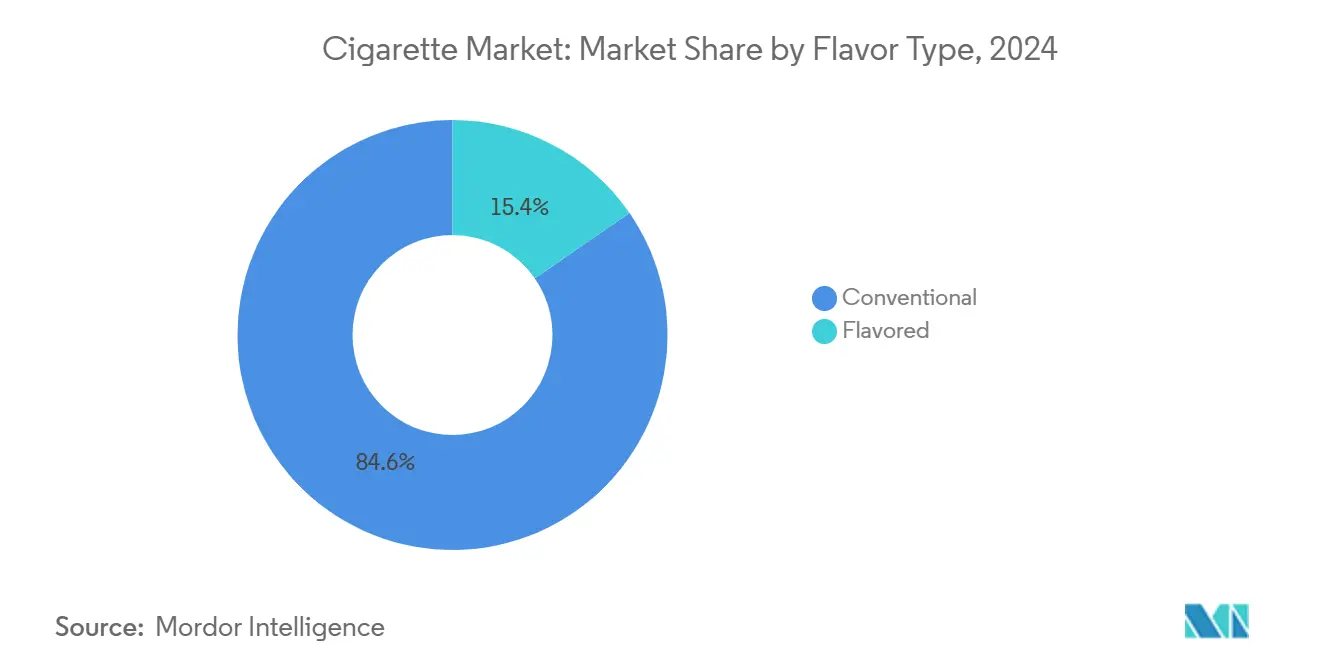

По типу вкуса обычные варианты сохранили 84,61% доли выручки в 2024 году, в то время как ароматизированные сигареты, по прогнозам, будут расти со среднегодовым темпом роста 1,75% до 2030 года.

По формату продукция кинг-сайз лидировала с 52,61% доли рынка сигарет в 2024 году, тогда как тонкие сигареты развиваются со среднегодовым темпом роста 1,45%.

По категории массовый сегмент составил 89,13% размера рынка сигарет в 2024 году; премиум-сегмент должен расширяться со среднегодовым темпом роста 1,93% до 2030 года.

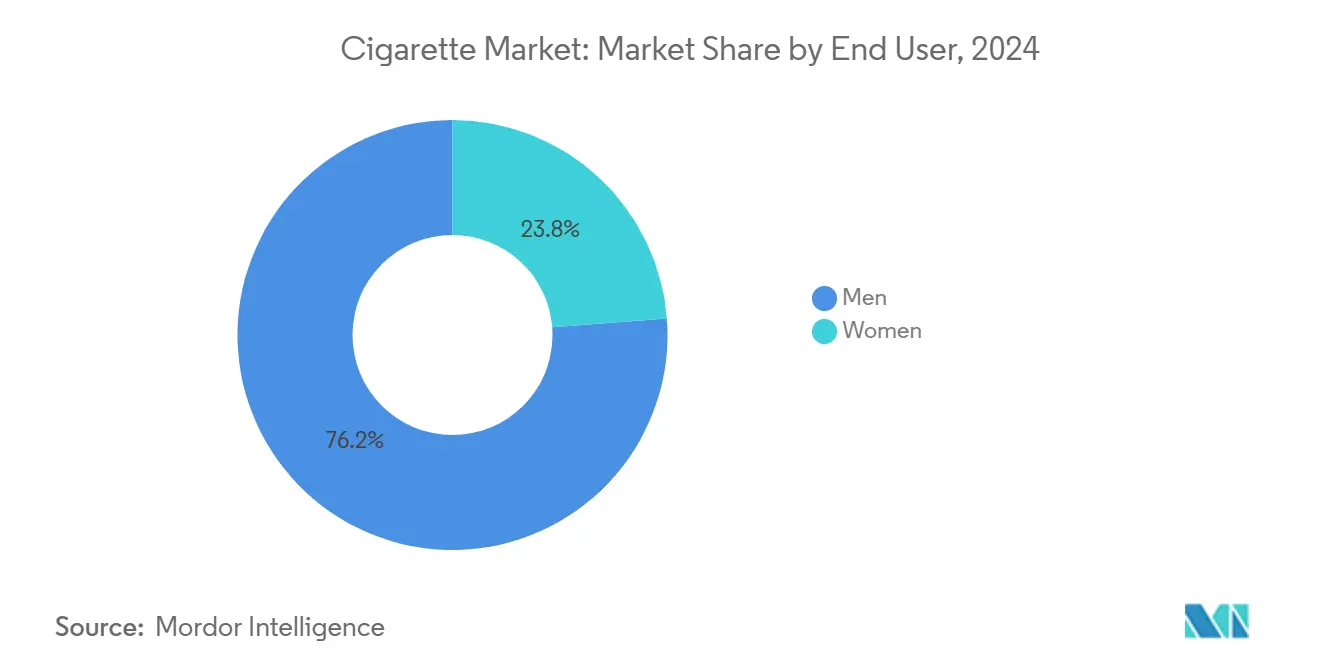

По конечному пользователю мужчины доминировали с долей 76,22% в 2024 году, тогда как женский сегмент готов к росту со среднегодовым темпом роста 1,83%.

По каналу распространения магазины шаговой доступности и продуктовые магазины контролировали 52,72% продаж 2024 года; онлайн-розница ожидается с самым быстрым среднегодовым темпом роста 2,01%.

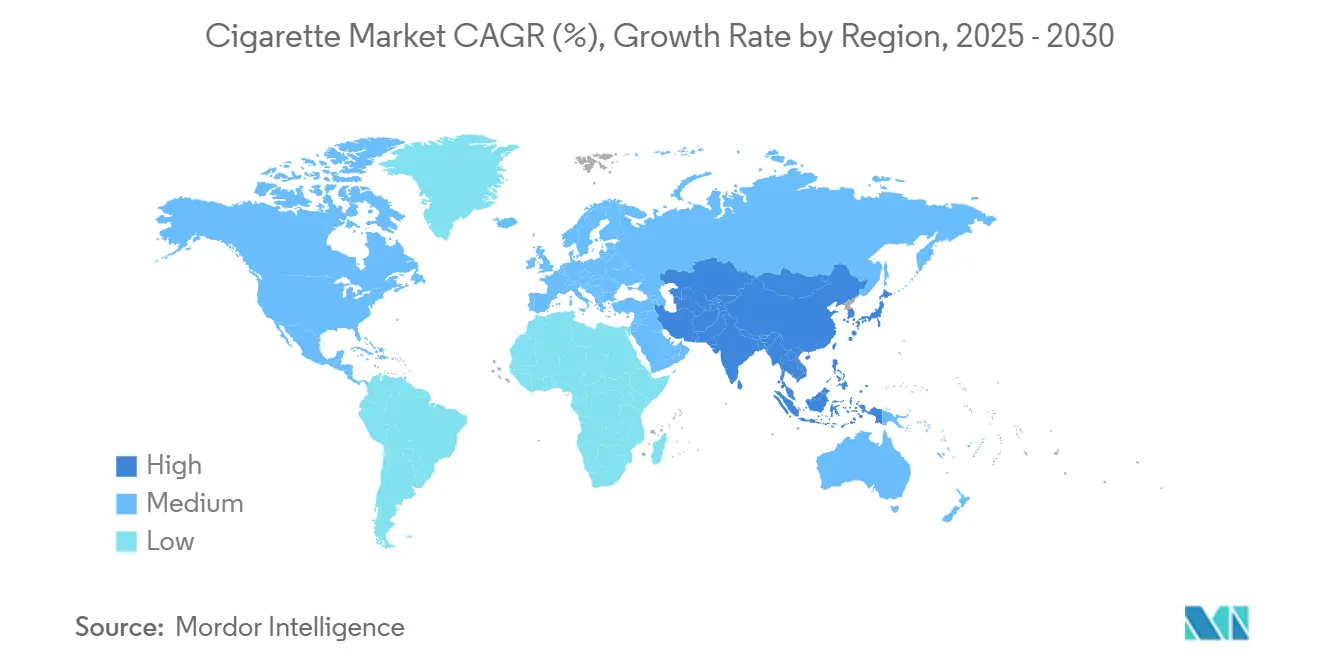

По географии Азиатско-Тихоокеанский регион занимал 49,26% мировой выручки в 2024 году и, по прогнозам, покажет среднегодовой темп роста 1,61% до 2030 года, поддерживаемый значительной потребительской базой Китая.

Тенденции и аналитика глобального рынка сигарет

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Эффективные маркетинговые и рекламные кампании | +0.3% | Глобально; сильнее всего на развивающихся рынках | Среднесрочный (2-4 года) |

| Технологические достижения в производстве | +0.2% | Глобально; автоматизированные производственные центры | Долгосрочный (≥ 4 лет) |

| Никотиновая зависимость и влияние сверстников | +0.4% | Глобальные молодежные сегменты | Краткосрочный (≤ 2 лет) |

| Внедрение травяных сигарет | +0.1% | Северная Америка и Европа | Долгосрочный (≥ 4 лет) |

| Растущая тенденция премиализации | +0.5% | Развитые и городские развивающиеся рынки | Среднесрочный (2-4 года) |

| Растущий переход к капсульным и ментоловым вкусам | +0.3% | Глобально, с учетом местных запретов | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Эффективные маркетинговые и рекламные кампании

Успешные маркетинговые и рекламные инициативы служат значительным драйвером для рынка сигарет. Компании в этом секторе активно инвестируют в инновационные кампании для повышения видимости бренда, привлечения новых потребителей и удержания существующих. Например, Philip Morris International увеличила свои маркетинговые расходы с 862 млн долл. США в 2023 году до 1015 млн долл. США в 2024 году [1]Источник: Philip Morris International Inc., "Annual Report-2024", www.pmi.com. Такие компании, как Philip Morris и British American Tobacco, используют социальные сети, поддержку знаменитостей и целевые кампании для привлечения определенных демографических групп. Они также сосредотачиваются на программах лояльности и эксклюзивных предложениях для укрепления удержания потребителей. Эти стратегии помогают поддерживать конкурентоспособность, расширять потребительскую базу на развивающихся рынках и соблюдать региональные правила, коллективно стимулируя рост рынка.

Технологические достижения в области производства

Технологические достижения в производственных процессах стимулируют рост глобального рынка сигарет. Автоматизированные производственные системы улучшили эффективность производства, снизили затраты и поддержали стабильное качество. По данным Всемирной организации здравоохранения (ВОЗ), современное оборудование обеспечивает более быстрое производство при соблюдении стандартов качества. Институт табака Индии подчеркивает, что передовые технологии помогают производителям соблюдать правила и оптимизировать ресурсы. Эти достижения улучшают производственные возможности и позволяют производителям адаптироваться к требованиям рынка. Кроме того, Европейская комиссия подчеркивает роль технологий в антиконтрафактных мерах, таких как системы отслеживания и прослеживания, которые контролируют цепочки поставок и предотвращают контрафактную продукцию. Китайская национальная табачная корпорация (CNTC) также инвестировала в исследования и разработки для повышения эффективности и внедрения инновационных вариантов сигарет. Эти усилия подчеркивают важность технологий в формировании конкурентной среды глобального рынка сигарет.

Никотиновая зависимость и влияние сверстников

Влияние сверстников является основным драйвером никотиновой зависимости, особенно среди молодежи. Центры по контролю и профилактике заболеваний (CDC) сообщают, что почти 90% взрослых курильщиков в США начали курить до 18 лет, что подчеркивает роль раннего воздействия и динамики сверстников [2]Источник: Centers for Disease Control and Prevention, "Youth and Tobacco Use-October 2024", www.cdc.gov. Всемирная организация здравоохранения (ВОЗ) определяет давление сверстников как ключевой фактор подросткового курения во всем мире. Аналогично, Национальный институт по злоупотреблению наркотиками (NIDA) и Кампания за свободную от табака молодежь подчеркивают влияние групп сверстников и целевого маркетинга табачными компаниями. Исследования Американской легочной ассоциации также показывают, что подростки чаще курят, когда это воспринимается как норма среди сверстников. Борьба с никотиновой зависимостью, вызванной влиянием сверстников, имеет решающее значение на глобальном рынке сигарет.

Внедрение травяных сигарет

Травяные сигареты быстро набирают популярность на рынке сигарет. Позиционируемые как более здоровая альтернатива традиционным табачным изделиям, эти сигареты привлекают растущую потребительскую базу, отдающую приоритет снижению рисков для здоровья и натуральным ингредиентам. Изготовленные из смеси трав, цветов и других растительных материалов, травяные сигареты предлагают опыт без табака и никотина. Эта инновация находит отклик у растущего спроса на продукты, ориентированные на здоровье, и потребительского перехода к устойчивому и органическому выбору. Повышенная осведомленность о пагубных эффектах табака еще больше ускорила принятие травяных сигарет, закрепив их статус как рыночной тенденции. Наличие вкусов, таких как ментол, роза и лаванда, поддерживает их растущую популярность в сочетании с восприятием снижения вреда, питая расширение на рынке сигарет.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Высокие производственные и операционные затраты | -0.2% | Глобально; наивысшие на развитых рынках | Среднесрочный (2-4 года) |

| Противодействие кампаний по охране здоровья | -0.4% | Глобально; сильнее на развитых рынках | Долгосрочный (≥ 4 лет) |

| Возрастные ограничения и ограничения доступа | -0.3% | Глобально; строгое исполнение на развитых рынках | Краткосрочный (≤ 2 лет) |

| Строгая регулятивная база | -0.6% | Глобально; интенсивность варьируется | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокие производственные и операционные затраты

Высокие производственные и операционные затраты действуют как значительное ограничение на глобальном рынке сигарет. Растущие затраты на сырье, такое как табак, бумага и фильтры, в сочетании с увеличивающимися расходами на рабочую силу, привели к эскалации общих производственных затрат для производителей. Кроме того, строгие правительственные правила и требования соответствия, включая налоги и предупреждения о вреде для здоровья, дополнительно способствуют операционным расходам. Эти факторы коллективно ставят под сомнение прибыльность производителей сигарет, заставляя их либо поглощать затраты, либо передавать их потребителям, что может повлиять на спрос. Растущий акцент на устойчивых и экологически чистых производственных практиках также добавляет к операционному бремени, поскольку компании инвестируют в новые технологии и процессы для соответствия экологическим стандартам. Ожидается, что такое давление затрат будет продолжать влиять на динамику рынка в течение прогнозного периода.

Возрастные ограничения и ограничения доступа

Правительства по всему миру ужесточают правила продажи сигарет, в первую очередь для защиты несовершеннолетних от доступа к табаку. Например, США приняли закон Tobacco 21, повысив законный возраст для покупки табака до 21 года. Аналогично, Европейский союз требует проверки возраста для предотвращения доступа несовершеннолетних. Организации, такие как ВОЗ и CDC, поддерживают эти инициативы, отстаивая политические вмешательства для сокращения потребления табака. Помимо возрастных ограничений, многие страны диктуют места продажи сигарет, запрещая продажи вблизи школ или в торговых автоматах без проверки возраста. Примером может служить Австралия, которая использует строгие законы о лицензировании розничной торговли для надзора за распространением табака. С этими правилами, наряду с кампаниями осведомленности от правительств и здравоохранительных организаций, динамика рынка готова к значительному сдвигу в течение прогнозного периода, поскольку они ограничивают доступ потребителей и переопределяют каналы распространения.

Сегментный анализ

По типу вкуса: обычные доминируют, ароматизированные ускоряются

В 2024 году обычные табачные смеси доминировали на рынке, составляя 84,61% общей выручки. Эта твердыня подчеркивает вес регулятивных барьеров на ароматизированные продукты в ключевых экономиках, где строгие политики ограничили как доступность, так и потребительское принятие. Стремясь снизить привлекательность ароматизированного табака, особенно среди молодежи, правительства приняли строгие меры, включая полные запреты. Хотя эти правила ограничили долю рынка ароматизированных альтернатив, последние медленно продвигаются вперед, демонстрируя прогнозируемый среднегодовой темп роста 1,75% в течение прогнозного периода. Этот подъем в значительной степени питается взрослыми курильщиками на более либеральных рынках, где снисходительные регулятивные рамки позволяют исследование новых вариантов. Здесь ароматизированные сигареты становятся предпочтительными для тех, кто ищет разнообразие и уникальные вкусовые впечатления.

Этот растущий спрос сигнализирует о заметном сдвиге в потребительских предпочтениях, переходе от традиционных предложений к сфере инновационных вкусов. Поддерживая эту тенденцию, находятся умные маркетинговые стратегии производителей и инновации продукции. Компании выпускают разнообразные вкусовые варианты, от ментола до фруктовых и пряных вариантов, соответствующих развивающемуся вкусу потребителей. Эти вкусовые введения подкреплены передовым дизайном продукции и достижениями в упаковке, все направленные на усиление курительного опыта и расширение их аудитории. Следовательно, ароматизированные сигареты устанавливают отличительное присутствие на глобальной сигаретной арене, навигируя препятствия регулятивных вызовов в отдельных регионах.

По формату: сигареты кинг-сайз царят безраздельно, тонкие сигареты набирают обороты

В 2024 году сигареты кинг-сайз занимают 52,61% доли рынка, но тонкие форматы растут быстрее со среднегодовым темпом роста 1,45%, движимые потребительскими предпочтениями к изысканности и сниженному содержанию табака. Тонкие сигареты привлекают не только эстетикой, но и содержанием меньшего количества табака при сохранении схожего ценообразования, увеличивая прибыльность на грамм. Обычные и супертонкие форматы обслуживают нишевые сегменты, при этом супертонкие продукты популярны среди женщин и заботящихся о здоровье курильщиков. Этот сдвиг формата отражает тенденции премиализации, поскольку тонкий дизайн связан с премиальным брендингом и образом жизни.

Производители выигрывают от тонких сигарет благодаря сниженному использованию табака и эффективной упаковке, оптимизируя затраты при поддержке премиального ценообразования. Этот сдвиг соответствует правилам снижения вреда, поскольку тонкие сигареты могут продвигаться как содержащие меньше табака без явных заявлений о здоровье. Однако сопротивление может возникнуть на традиционных рынках, где доминируют сигареты кинг-сайз. Компании, адаптирующиеся к этим переходам, демонстрируют отзывчивость рынка и производственную гибкость, получая конкурентные преимущества на развивающихся рынках.

По категории: рост премиум-сегмента ускоряется несмотря на экономическое давление

В 2024 году массовая категория доминирует на рынке с долей 89,13%. Тем не менее, премиальные сигареты растут, демонстрируя солидный среднегодовой темп роста 1,93% в течение прогнозного периода. Этот подъем подчеркивает успех стратегий миграции стоимости производителями, даже перед лицом экономических препятствий, таких как инфляция и изменяющиеся потребительские расходы. Позиционируя себя как премиум, производители могут противодействовать снижению объемов, вытекающему из повышенной осведомленности о здоровье и строгих правил по табаку, обеспечивая прибыльность. Эта тенденция особенно выражена на рынках с высокими налогами, где сокращающийся ценовой разрыв между экономичными и премиальными продуктами привлекает потребителей, желающих обновления качества.

Потребители на этих рынках все больше предпочитают премиальные предложения, ценя превосходное качество и улучшенные характеристики над небольшой разницей в цене. Рост премиум-сегмента подчеркивает успех стратегий дифференциации бренда, сосредоточенных на качестве табака, инновационной упаковке и стремлении к жизненному стилю. Производители используют эти элементы для привлечения обеспеченных потребителей и укрепления лояльности к бренду. Целевой маркетинг и инновации продукции дополнительно поддерживают этот рост, позволяя производителям захватывать большую долю цепочки стоимости. Несмотря на регулятивные и экономические вызовы, премиальный сегмент сигарет стимулирует рост на глобальном рынке сигарет.

По конечному пользователю: женский сегмент движет демографическую трансформацию

Мужчины представляют 76,22% рынка сигарет в 2024 году, отражая исторические паттерны потребления и культурные факторы, которые традиционно ассоциируют курение с мужской демографией. Однако женский сегмент демонстрирует более быстрый рост со среднегодовым темпом роста 1,83%, указывая на значительные демографические сдвиги и развивающиеся социальные нормы вокруг женского курительного поведения. Это ускорение роста вытекает из изменяющихся жизненных паттернов, увеличения участия женщин в рабочей силе и целевых маркетинговых стратегий, которые позиционируют курение как механизм снятия стресса и социального сплочения. Гендерный разрыв в распространенности курения значительно варьируется по регионам, при этом развитые рынки показывают большую конвергенцию, в то время как традиционные общества поддерживают большие различия.

Маркетинговые стратегии все больше нацелены на женщин-потребителей через инновации дизайна продукции, включая тонкие форматы, более легкие табачные смеси и изысканную упаковку, которая привлекает женскую эстетику и жизненные устремления. Однако кампании осведомленности о здоровье, специально нацеленные на риски женского здоровья, включая связанные с беременностью опасения и косметические воздействия, создают противодействующее давление, которое может ограничить долгосрочный рост в этом сегменте. Траектория роста женского сегмента зависит от балансирования тенденций социального принятия с интенсифицирующимися усилиями по образованию в области здравоохранения, которые подчеркивают гендерно-специфические риски и последствия курения.

По каналу распространения: цифровая трансформация переформирует розничную среду

В 2024 году магазины шаговой доступности и продуктовые магазины занимают доминирующую долю 52,72% на глобальном рынке сигарет. Эти магазины используют свое широкое присутствие и удобство, которое они предлагают потребителям, делая их предпочтительным выбором для покупок сигарет. Их способность стимулировать импульсивные покупки дополнительно укрепляет их позицию как ведущего канала распространения. Доступность этих магазинов как в городских, так и в сельских районах обеспечивает стабильный поток клиентов, значительно способствуя их рыночному доминированию. Тем временем, онлайн-магазины розничной торговли появляются как самый быстрорастущий канал распространения со среднегодовым темпом роста (CAGR) 2,01%.

Цифровая трансформация и изменяющееся поведение потребителей, под влиянием пандемии, движут этим ростом. Электронная коммерция упрощает онлайн-покупки сигарет, предлагая удобство, разнообразие и конкурентное ценообразование. Увеличенное использование смартфонов, лучшая интернет-связь и улучшенная логистика дополнительно поддерживают онлайн-розницу в сигаретном секторе. Специализированные магазины обслуживают нишевые рынки с премиальными продуктами и персонализированными услугами, сосредотачиваясь на клиентском опыте и эксклюзивности для поддержания лояльности несмотря на конкуренцию.

Географический анализ

В 2024 году Азиатско-Тихоокеанский регион занимает доминирующую долю 49,26% глобального рынка сигарет с прогнозируемым среднегодовым темпом роста 1,61% до 2030 года. Высокая распространенность курения в таких странах, как Китай, Индия и Индонезия, движет этим доминированием, при этом Китай является крупнейшим глобальным потребителем и производителем сигарет. Всемирная организация здравоохранения сообщает, что в Китае проживает более 300 миллионов курильщиков, что составляет почти треть от мирового итога [3]Источник: World Health Organization, "Tobacco in China", www.who.int. Такие факторы, как большое население, растущие располагаемые доходы в городских районах и влияние западного образа жизни, способствуют росту рынка. Кроме того, культурное принятие курения в определенных областях и доступность разнообразных сигаретных продуктов по различным ценовым точкам дополнительно поддерживают расширение региона.

Европа остается значительным игроком на глобальном рынке сигарет, поддерживаемая устоявшимися табачными компаниями и стабильным спросом на премиальные продукты. Такие страны, как Германия, Великобритания и Франция, вносят существенный вклад, движимые предпочтениями к высококачественным и инновационным предложениям, таким как тонкие и ароматизированные сигареты. Однако строгие правила, включая запреты на курение, законы о простой упаковке и растущие акцизные налоги, создают проблемы. Растущая осведомленность о здоровье и растущее принятие альтернатив, таких как электронные сигареты и нагреваемые табачные изделия, постепенно сдвигают потребительские предпочтения, потенциально влияя на традиционный рынок.

Северная Америка и Ближний Восток и Африка демонстрируют контрастные тенденции на рынке сигарет. Северная Америка показывает зрелый рынок с снижающимися показателями курения из-за заботы о здоровье и регулятивных мер, хотя спрос на инновационные продукты, такие как ментоловые и капсульные сигареты, сохраняется. В отличие от этого, регион Ближнего Востока и Африки испытывает умеренный рост, движимый урбанизацией, молодым населением и популярностью ароматизированных сигарет. Однако экономические различия, регулятивные вызовы и растущая осведомленность о здоровье в обоих регионах могут ограничить рост рынка в долгосрочной перспективе.

Конкурентная среда

Рынок сигарет высоко консолидирован, доминируют многонациональные табачные компании, которые балансируют защиту традиционных сигаретных доходов с инвестициями в продукты следующего поколения. Такие компании, как Philip Morris International и British American Tobacco, активно инвестируют в продукты с пониженным риском, такие как нагреваемый табак и электронные сигареты, чтобы адресовать сдвигающиеся потребительские предпочтения. Эта тенденция особенно очевидна на развитых рынках, где заботы о здоровье и регулятивное давление стимулируют спрос на альтернативы традиционным сигаретам.

Конкуренция на рынке сигарет включает глобальные конгломераты и региональных специалистов. Хотя многонациональные корпорации выигрывают от обширных сетей распространения и сильных брендовых портфолио, региональные игроки используют свое понимание местных потребительских предпочтений и отношений с дистрибьюторами. Например, Gudang Garam и Djarum доминируют на индонезийском рынке с сигаретами на основе гвоздики, в то время как местные производители в Африке обслуживают региональные запросы и ценовую чувствительность. Эта динамика делает региональные фирмы привлекательными целями для приобретения глобальными компаниями, стремящимися расширить свой охват и преодолеть барьеры входа на рынок.

Сигаретная индустрия переживает всплеск слияний и поглощений, поскольку компании стремятся к экономии масштаба и географическому расширению. Глобальные гиганты нацеливаются на местных производителей на развивающихся рынках для быстрого входа на рынок и устоявшихся каналов распространения. Например, приобретение Japan Tobacco табачного бизнеса Akij Group в Бангладеш укрепило ее присутствие на высокорастущем рынке, в то время как приобретение British American Tobacco Reynolds American консолидировало ее позицию в США. Кроме того, стратегические альянсы, такие как сотрудничество между Altria и Philip Morris International по маркетингу IQOS в США, подчеркивают, как партнерства улучшают конкурентное позиционирование на ключевых рынках.

Лидеры индустрии сигарет

-

British American Tobacco PLC

-

Altria Group Inc.

-

Japan Tobacco International

-

ITC Limited

-

Philip Morris International

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Май 2025: BAT Rothmans, южнокорейское подразделение British American Tobacco, объявила о глобальном запуске первого суббренда Dunhill, Global Editions, начиная с Южной Кореи в качестве первого рынка.

- Ноябрь 2024: Imperial Brands представила Paramount, новый бренд сигарет, адаптированный для взрослых курильщиков, ищущих сильную ценность без компромисса в качестве. Изготовленный из премиального, полнофкусного табака Virginia, созревшего на солнце, Paramount обслуживает предпочтения рынка Великобритании и доступен через оптовые и независимые розничные каналы Великобритании.

- Сентябрь 2024: TABATERRA объявила о запуске Premier, премиального бренда сигарет, разработанного для разборчивых потребителей, которые отдают приоритет качеству и изысканности. Представляющий четыре различных SKU, Premier устанавливает новый эталон в категории, сочетая тщательно изготовленный табак с изящным, современным дизайном, который подчеркивает его премиальное позиционирование.

Объем отчета о глобальном рынке сигарет

Сигареты - это узкие цилиндры, часто скрученные в тонкой бумаге, которая содержит легковоспламеняющийся материал, обычно табак.

Глобальный рынок сигарет сегментирован по вкусу, формату, каналу распространения и географии. Основываясь на вкусе, рынок сегментирован на ароматизированные и неароматизированные. Основываясь на формате, рынок сегментирован на тонкие, супертонкие, кинг-сайз и обычные. Кроме того, основываясь на каналах распространения, рынок сегментирован на офлайн и онлайн-ритейлеров. Он также анализирует развивающиеся и устоявшиеся географические регионы, такие как Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Ближний Восток и Африка.

Для каждого сегмента размер рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Ароматизированные |

| Обычные |

| Тонкие |

| Супертонкие |

| Кинг-сайз |

| Обычные |

| Массовые |

| Премиум |

| Мужчины |

| Женщины |

| Магазины шаговой доступности/продуктовые магазины |

| Специализированные магазины |

| Онлайн-магазины розничной торговли |

| Другие каналы распространения |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальная Азиатско-Тихоокеанская область | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу вкуса | Ароматизированные | |

| Обычные | ||

| По формату | Тонкие | |

| Супертонкие | ||

| Кинг-сайз | ||

| Обычные | ||

| По категории | Массовые | |

| Премиум | ||

| По конечному пользователю | Мужчины | |

| Женщины | ||

| По каналу распространения | Магазины шаговой доступности/продуктовые магазины | |

| Специализированные магазины | ||

| Онлайн-магазины розничной торговли | ||

| Другие каналы распространения | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальная Азиатско-Тихоокеанская область | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка сигарет и как быстро он растет?

Рынок сигарет генерировал 769,52 млрд долл. США в 2025 году и ожидается достижение 819,98 млрд долл. США к 2030 году со среднегодовым темпом роста 1,28%.

Какой регион лидирует в глобальных продажах?

Азиатско-Тихоокеанский регион занимает 49,26% выручки, питаемый доминирующей отечественной индустрией Китая и сильным спросом в развивающихся экономиках.

Набирают ли ароматизированные сигареты популярность?

Да. В то время как обычные палочки все еще составляют 84,61% продаж, ароматизированные варианты расширяются с более быстрым среднегодовым темпом роста 1,75%, движимые инновациями в капсулах и ментоле.

Какую роль играет премиализация в росте выручки?

Премиум-сегменты растут со среднегодовым темпом роста 1,93%, помогая производителям компенсировать снижение объемов через более высокое ценообразование за единицу и дифференциацию бренда.

Последнее обновление страницы: