Анализ рынка автомобильных красок и покрытий в Европе

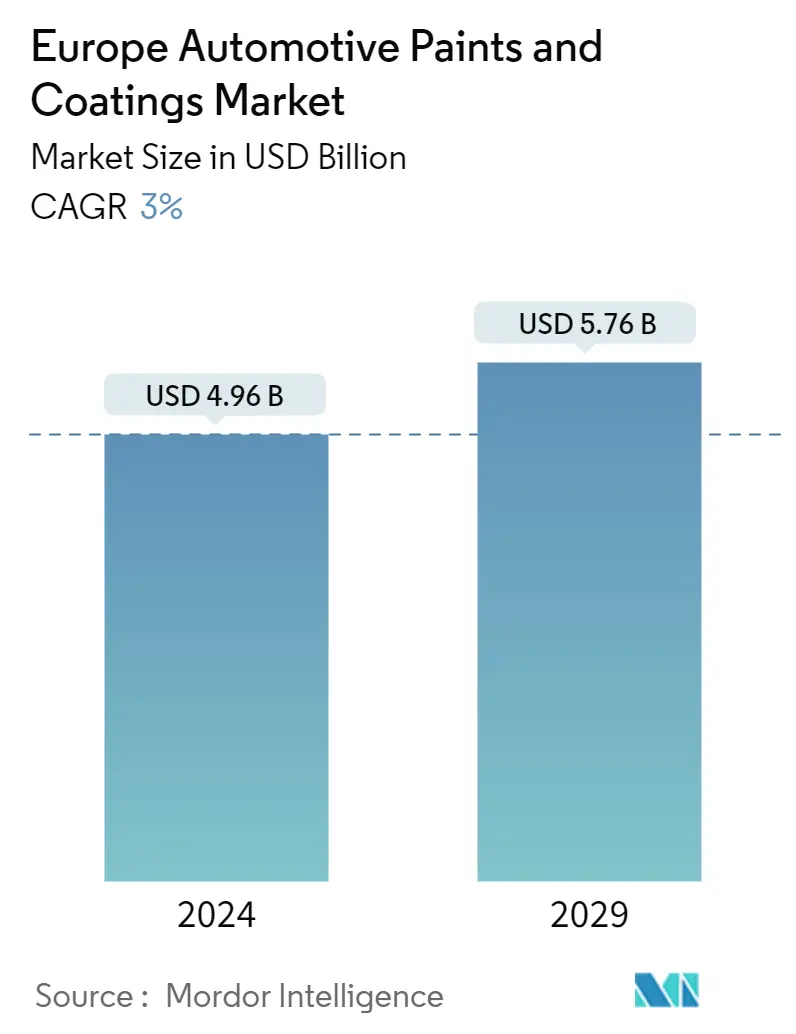

Объем европейского рынка автомобильных красок и покрытий оценивается в 4,96 млрд долларов США в 2024 году и, как ожидается, достигнет 5,76 млрд долларов США к 2029 году, а среднегодовой темп роста составит 3% в течение прогнозируемого периода (2024-2029 гг.).

В 2020 году COVID-19 оказал негативное влияние на европейский рынок автомобильных красок и покрытий. Однако после пандемии COVID-19 автомобильная промышленность быстро восстанавливается и, по оценкам, в ближайшие годы будет расти, стимулируя спрос на рынке автомобильных красок и покрытий.

- Основными факторами роста рынка являются значительный рост автомобильного производства и растущий спрос на экологически чистые краски и покрытия.

- Неустойчивые цены на сырье являются сдерживающим фактором для европейского рынка автомобильных красок и покрытий. Прогнозируется, что темпы роста спроса на легкие электромобили и склонность производителей автомобилей к порошковым покрытиям откроют различные возможности для роста рынка в течение прогнозируемого периода.

- Германия является ведущей страной по потреблению автомобильных красок и покрытий, и ожидается, что в течение прогнозируемого периода она будет доминировать на рынке.

Тенденции европейского рынка автомобильных красок и покрытий

Автомобильный ремонт станет свидетелем быстрого роста в течение прогнозируемого периода

- Покрытия для полировки автомобилей используются для улучшения внешнего вида и ремонта повреждений, вызванных внешними факторами, такими как температура и повреждения в результате аварий, камней и другого мусора.

- Ремонтные покрытия предназначены для послепродажного обслуживания легковых автомобилей, автобусов, тяжелых грузовиков и специализированных OEM-производителей. Кузовные мастерские и ремонтные центры также используют их для полировки автомобилей. Таким образом, рост производства автомобилей и рост количества применений на вторичном рынке повышают спрос на автомобильные краски и покрытия.

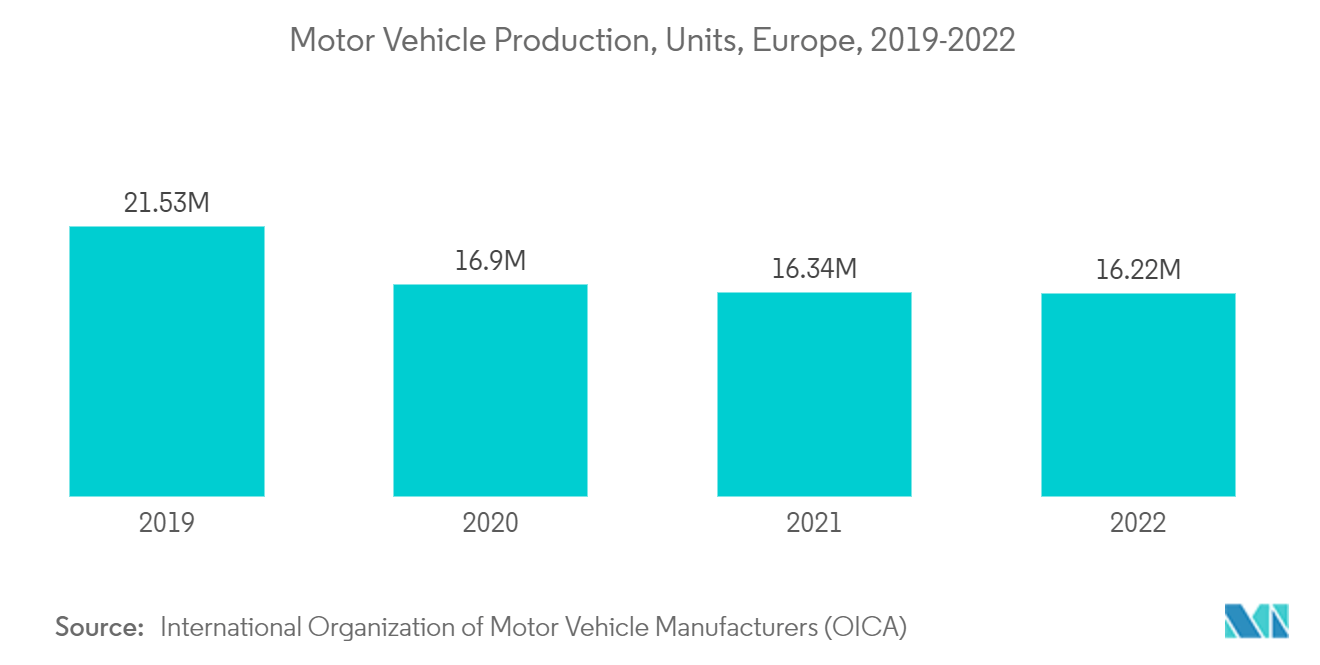

- По данным Международной организации производителей автомобилей (OICA), общий объем производства автомобилей в Европе в 2022 году составил 16,21 млн единиц, при этом производство автомобилей увеличилось на 5% по сравнению с предыдущим годом.

- По данным Международной организации производителей автомобилей (OICA), общий объем производства автомобилей во Франции в 2022 году составил 1,38 млн единиц, при этом общий объем производства автомобилей увеличился на 2% по сравнению с предыдущим годом. Ожидается, что в течение прогнозируемого периода производство автомобилей в регионе также увеличится, что, по прогнозам, приведет к увеличению спроса на автомобильные краски и покрытия.

- Ожидается, что благодаря факторам, упомянутым выше, спрос на автомобильные краски и покрытия в Европе в течение прогнозируемого периода увеличится.

Германия будет доминировать на рынке

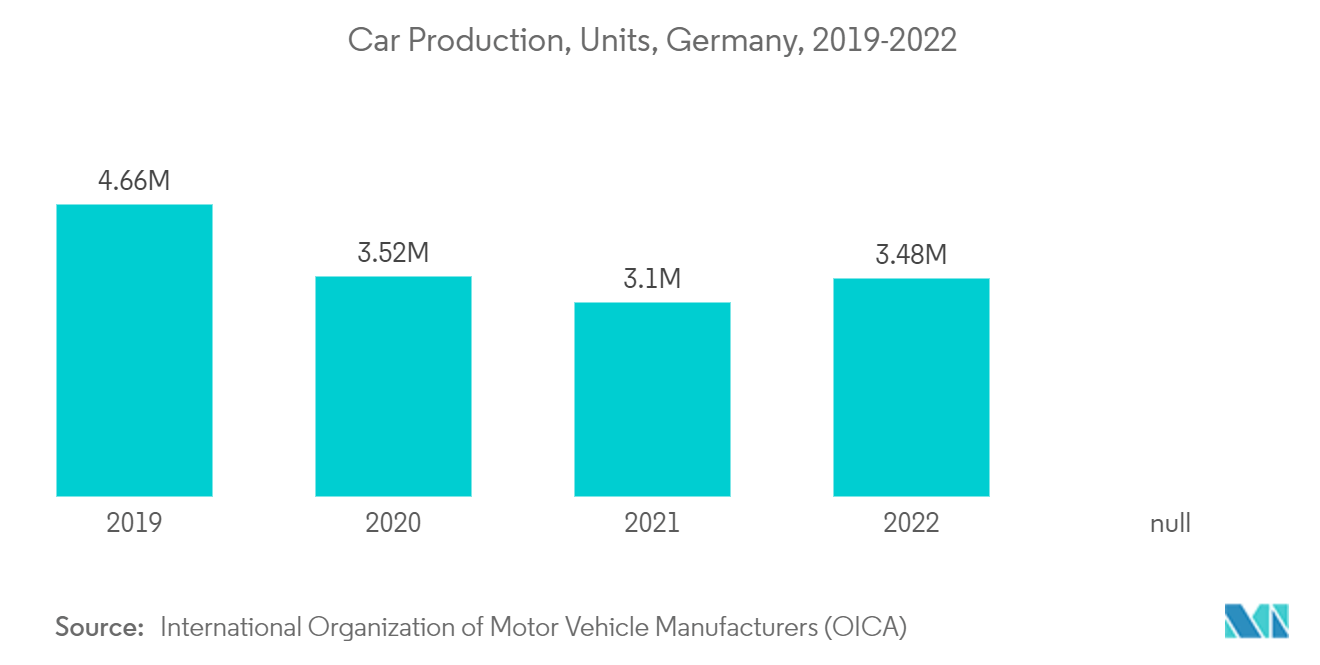

- Германия лидирует на автомобильном рынке Европы на 41 завод по сборке и производству двигателей приходится треть общего производства автомобилей в Европе. Рынок новых автомобилей в стране значительно вырос за последние несколько лет.

- Продажи и регистрация новых автомобилей в стране неуклонно растут, а улучшение ситуации в экономике отражает доверие потребителей. Ожидается, что это обеспечит стабильный вклад в производство красок и покрытий в автомобильном секторе.

- По данным Международной организации производителей автомобилей (OICA), производство легковых и легких коммерческих автомобилей (LCV) в Германии составило 3,67 миллиона единиц в 2022 году и выросло с 3,30 миллиона единиц в 2021 году.

- Ожидается, что упомянутые выше факторы повысят спрос на автомобильные краски и покрытия в Германии.

Обзор отрасли автомобильных красок и покрытий в Европе

Европейский рынок автомобильных красок и покрытий частично фрагментирован, и на нем доминируют лишь несколько крупных игроков. Некоторые из крупных компаний (не в каком-то определенном порядке) включают Akzo Nobel NV, PPG Industries, Inc., Beckers Group, Jotun и BASF SE.

Лидеры европейского рынка автомобильных красок и покрытий

Akzo Nobel N.V.

Jotun

BASF SE

PPG Industries, Inc

Beckers Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка автомобильных красок и покрытий

- Декабрь 2022 г. Axalta подписала соглашение о партнерстве с Steer Automotive Group, организацией по ремонту аварий в Великобритании. В рамках этого соглашения Axalta в качестве своего партнера по покраске поставляет авторемонтную продукцию под брендом Standox на 57 британских предприятий Steer Automotive Group для автомобильного использования.

- Июль 2022 г. Подразделение покрытий BASF — BASF Global Automotive Refinish Coatings Solutions — заключило партнерство с Европейской ассоциацией автодилеров Peugeot (AECP). Это помогло компании укрепить долгосрочные связи с европейскими сетями автосалонов Peugeot.

Сегментация индустрии автомобильных красок и покрытий в Европе

Автомобильные краски и покрытия широко используются в декоративных и защитных целях в автомобильной промышленности. Эти покрытия помогают производителям автомобилей создавать экономичные автомобили за счет улучшения сопротивления качению шин. Европейский рынок автомобильных красок и покрытий сегментирован по типу смолы, технологии, слою, применению и географическому положению (Германия, Великобритания, Франция, Италия, Испания, Россия и остальная Европа). Рынок сегментирован по типам смол на полиуретановые, эпоксидные, акриловые и другие. По технологиям рынок разделен на растворители, водные, порошковые и другие. Рынок сегментирован по слоям электронное покрытие, грунтовка, базовое покрытие и прозрачное покрытие. По приложениям рынок сегментирован на OEM-производители автомобилей и авторемонтные мастерские. В отчете также рассматриваются размер рынка и прогнозы европейского рынка автомобильных красок и покрытий в 6 странах региона. Размер рынка и прогнозы были сделаны для каждого сегмента на основе дохода (в долларах США).

| Полиуретан |

| Эпоксидная смола |

| Акрил |

| Другие типы смол |

| на основе растворителей |

| Водный |

| Пудра |

| Другие технологии |

| Электронное пальто |

| Первый |

| Базовое покрытие |

| Чистое пальто |

| Автомобильная OEM |

| Автомобильный ремонт |

| Германия |

| Великобритания |

| Франция |

| Италия |

| Испания |

| Скандинавские страны |

| Остальная Европа |

| Тип смолы | Полиуретан |

| Эпоксидная смола | |

| Акрил | |

| Другие типы смол | |

| Технологии | на основе растворителей |

| Водный | |

| Пудра | |

| Другие технологии | |

| Слой | Электронное пальто |

| Первый | |

| Базовое покрытие | |

| Чистое пальто | |

| Приложение | Автомобильная OEM |

| Автомобильный ремонт | |

| География | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Скандинавские страны | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка автомобильных красок и покрытий в Европе

Насколько велик европейский рынок автомобильных красок и покрытий?

Ожидается, что объем европейского рынка автомобильных красок и покрытий достигнет 4,96 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3% и достигнет 5,76 млрд долларов США к 2029 году.

Каков текущий размер европейского рынка автомобильных красок и покрытий?

Ожидается, что в 2024 году объем европейского рынка автомобильных красок и покрытий достигнет 4,96 млрд долларов США.

Кто являются ключевыми игроками на рынке Автомобильные краски и покрытия в Европе?

Akzo Nobel N.V., Jotun, BASF SE, PPG Industries, Inc, Beckers Group — крупнейшие компании, работающие на европейском рынке автомобильных красок и покрытий.

Последнее обновление страницы:

Отчет об индустрии автомобильных красок и покрытий в Европе

Статистические данные о доле, размере и темпах роста доходов на европейском рынке автомобильных красок и покрытий в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ европейских автомобильных красок и покрытий включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.