Анализ рынка диметилформамида (ДМФ)

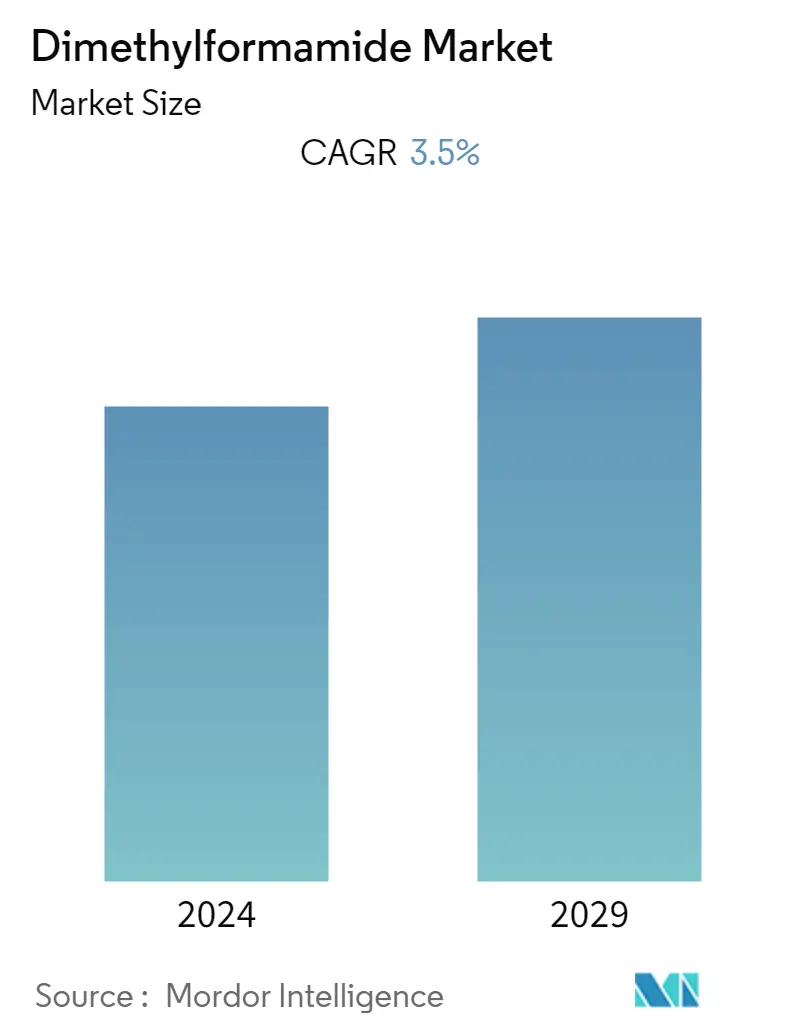

Рынок диметилформамида в настоящее время оценивается в 2,12 миллиарда долларов США и, как ожидается, достигнет 2,52 миллиарда долларов США в течение прогнозируемого периода, при этом среднегодовой темп роста составит около 3,5% в течение прогнозируемого периода.

На рынок негативно повлияла пандемия COVID-19. Из-за сценариев пандемии несколько стран мира ввели карантин, чтобы сдержать распространение вируса. Спрос на диметилформамид в различных областях применения, таких как химическая обработка, растворители и текстильная промышленность, серьезно пострадал из-за остановки в различных отраслях, таких как строительство, электротехника и электроника и других. В настоящее время рынок оправился от пандемии и растет значительными темпами.

- В среднесрочной перспективе факторами, стимулирующими спрос на рынке диметилформамида, являются растущее число промышленных применений ДМФ в качестве растворителя и растущий спрос со стороны фармацевтического сектора.

- С другой стороны, из-за растущих проблем со здоровьем, длительное воздействие диметилформамида может вызвать проблемы со здоровьем у людей, а его замена менее вредными заменителями, такими как диметилсульфоксид, как ожидается, будет препятствовать росту рынка.

- Тем не менее, в течение прогнозируемого периода растущее использование ДМФ в исследовательских лабораториях, вероятно, создаст возможности для рассматриваемого рынка.

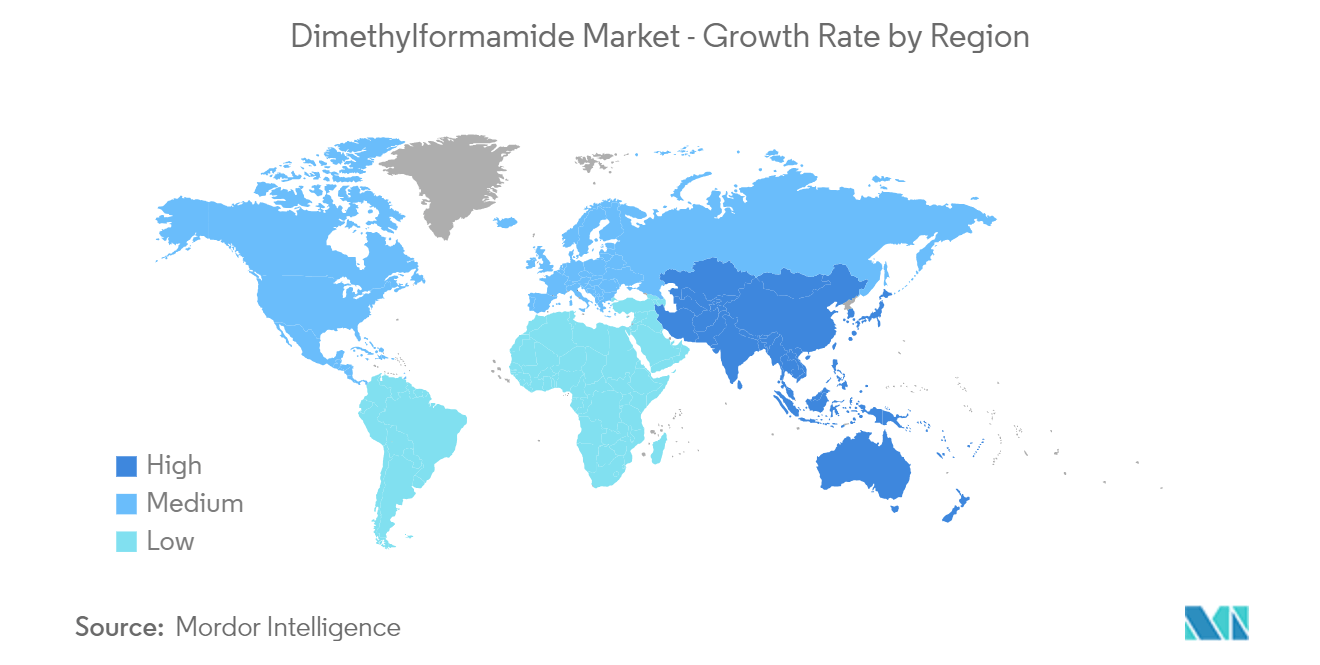

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на мировом рынке благодаря высокоразвитой химической, фармацевтической и текстильной промышленности в развивающихся странах, таких как Китай, Индия и Япония.

Тенденции рынка диметилформамида (ДМФ)

Растущий спрос со стороны текстильной промышленности

- Диметилформамид (ДМФ) используется для изготовления полиуретановой (ПУ) суспензии. Жидкая смесь полиуретановой смолы, наполнителей и добавок, используемая в качестве покрытия в кожевенной и швейной промышленности.

- Кроме того, суспензия ПУ используется при производстве синтетической кожи. Процесс производства синтетической кожи включает приготовление суспензии ПУ, нанесение покрытия, сушку и отверждение, а также отделку.

- ДМФ часто используется в качестве растворителя красителей и пигментов при крашении тканей и печати. Это способствует растворению красителей и их равномерному распределению по ткани, в результате чего цвета становятся яркими и однородными.

- Он также используется в качестве растворителя при производстве синтетических волокон, таких как акрил, спандекс и полиуретан. Он помогает растворять и стабилизировать растворы полимеров перед экструзией через фильеры для получения непрерывных волокон.

- ДМФ также используется в качестве растворителя для различных покрытий, отделок и смол для текстиля и обуви. Он облегчает растворение ингредиентов покрытия и обеспечивает равномерное распределение по поверхности ткани, улучшая такие качества, как водоотталкивающие свойства, огнестойкость и долговечность.

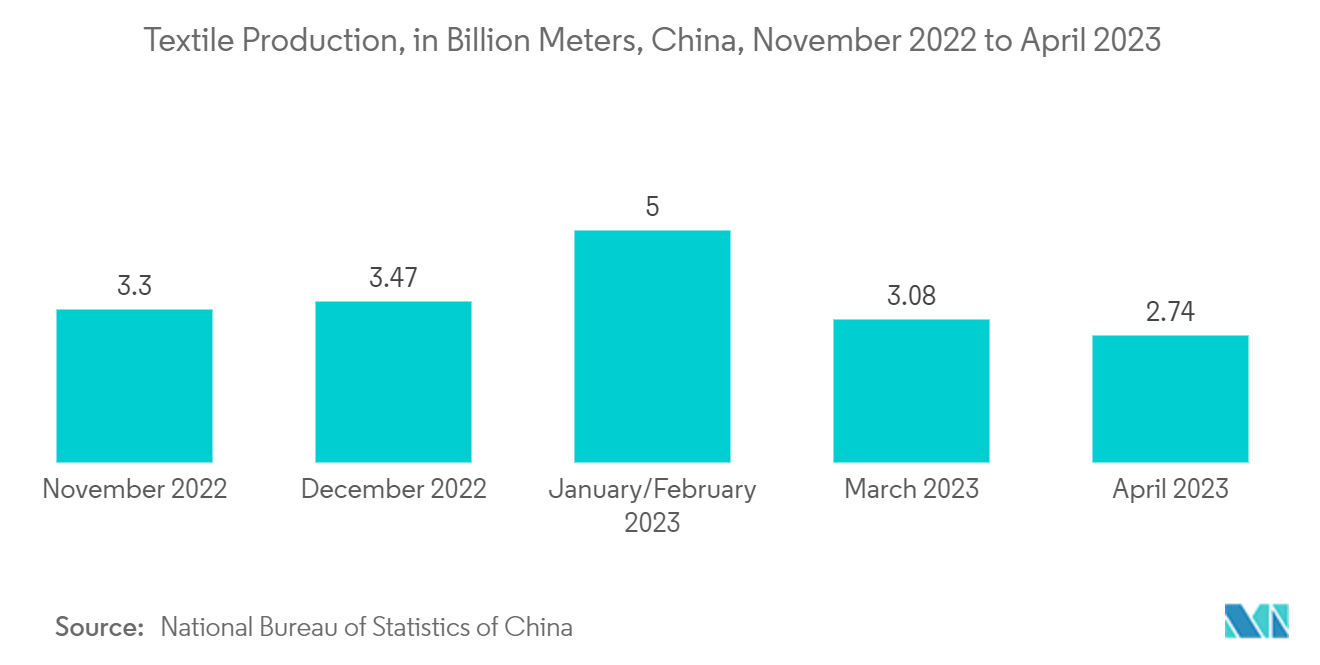

- По данным Национального бюро статистики Китая, объем производства текстиля в Китае составил 2,74 миллиарда метров в апреле 2023 года и 3,08 миллиарда метров в марте 2023 года.

- Более того, по данным India Brand Equity Foundation, с апреля по октябрь 2023 года экспорт текстиля и одежды (включая изделия кустарного промысла) из Индии составил 21,15 миллиарда долларов США. Ожидается, что к 2025-2026 году этот сектор достигнет 190 миллиардов долларов США.

- Кроме того, Национальный совет текстильных организаций (NCTO) сообщил, что поставки текстиля и одежды из США составили 65,8 миллиарда долларов США. Страна является мировым лидером в области исследований и разработок в области текстиля, уделяя особое внимание производству противомикробных волокон, спасательных бронежилетов и инновационных материалов, адаптивных к климату.

- На Азиатско-Тихоокеанский регион приходится значительная часть обувной промышленности. По производству и продажам лидерами региона являются Китай и Индия. В Китае крупные производители обуви, в том числе Nike, Skechers и Adidas, сообщили о значительном росте продаж после ослабления карантина. Согласно статистике этих компаний, дорожное движение в Китае вернулось к норме после замедления в декабре, а затем резко возросло к китайскому Новому году.

- Таким образом, ожидается, что спрос в текстильной промышленности увеличит спрос на диметилформамид в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что Азиатско-Тихоокеанский регион будет лидировать на мировом рынке, поскольку его химическая, фармацевтическая и текстильная промышленность хорошо развиты.

- Текстильная промышленность использует ДМФ для производства акриловых волокон, полиуретановых изделий, искусственной кожи, пленок и поверхностных покрытий. Управление международной торговли сообщает, что Азиатско-Тихоокеанский регион является крупнейшим рынком текстильной промышленности.

- В химической перерабатывающей промышленности, такой как сельское хозяйство, нефтехимия, полимерная и нефтеперерабатывающая промышленность, широко используется диметилформамид для различных целей. В настоящее время Индия занимает шестое место среди десяти крупнейших стран-производителей мира. Нефтехимическая промышленность обеспечивает около 30% сырья для химической промышленности, объем которого, как ожидается, достигнет 300 миллиардов долларов США к 2025 году.

- Акриловые волокна используются в свитерах, ботинках, шапках, перчатках, спортивной одежде, ковровых покрытиях, одеялах, защитной одежде, париках и наращивании волос. Это увеличило спрос на диметилформамид при производстве акриловых волокон.

- Объем производства текстильной и швейной промышленности Китая достиг нового пика экспорта в 2022 году, при этом положительное сальдо торгового баланса превысило 300 миллиардов долларов США.

- Согласно статистике Главного таможенного управления Китая, общая стоимость экспорта текстиля и одежды из Китая в 2022 году выросла на 2,5% ежегодно. В 2022 году Китай останется ведущим мировым экспортером текстиля и одежды, объем экспорта которого третий год подряд превысит 300 миллиардов долларов США. Экспорт всей цепочки поставок кожи увеличился на 19,3% в годовом исчислении, а импорт снизился на 12,3% в годовом исчислении.

- В 2022 году Китай поставил 9,29 миллиарда пар обуви, что на 6,6% больше, чем в 2021 году. Кроме того, Китай экспортировал 720 миллионов пар кожаной обуви на сумму 11,46 миллиарда долларов США, что на 7,8% и 14,9% больше в годовом исчислении. Между тем, общая стоимость импорта кожаной обуви составила 71 миллион пар и 2,8 миллиарда долларов США, что на 0,2% и 0,8% меньше, чем в предыдущем году.

- Индия экспортирует 78% своей обуви в Европу и США. Ожидается, что в 2022 году выручка индийского обувного рынка составит 23,73 миллиарда долларов США. Категория кожаной обуви является крупнейшей на рынке, ее стоимость в 2022 году составит 16,62 миллиарда долларов США. К 2027 году стоимость индийской обувной промышленности составит примерно 27,84 миллиарда долларов США.

- В июле 2022 года Covestro объявила об открытии двух новых заводов по производству полиуретановых дисперсий и эластомеров в Шанхае. Эти новые объекты, расположенные на интегрированной площадке Covestro в Шанхае, будут представлять собой общие инвестиции в двузначном диапазоне миллионов евро.

- Диметилформамид используется для производства пестицидов в сельском хозяйстве и очистки химикатов в нефтехимической промышленности. Компания также производит чернила и красители для печати и окраски волокон. По данным Национального бюро статистики Китая, в марте 2023 года в Китае было произведено около 226 000 метрических тонн химических пестицидов.

- Yuanfar Chemical объявила о намерении увеличить свои внутренние мощности по производству диметилформамида (ДМФ) на 100 000 тонн в ноябре 2022 года. Компания базируется в городе Цзюцзян, провинция Цзянси, и принадлежит Henan Heart to Heart Group. В результате ожидается, что общая производственная мощность вырастет почти до 800 000 тонн. Hualu Hengsheng также планирует построить к концу 2023 года дополнительные заводы по производству ДМФ в Цзинчжоу мощностью 1 50 000 тонн.

- Растущее использование промышленных растворителей и растущая потребность региона в лабораторных исследованиях и разработках, вероятно, станут движущими силами развития диметилформамида в ближайшие годы.

Обзор отрасли диметилформамида (ДМФ)

Рынок диметилформамида частично консолидирован, на значительной его части доминируют несколько крупных игроков. Некоторые крупные компании BASF SE, Luxi Group, Mitsubishi Gas Chemical Company Inc., Shandong Hualu HengshengChemical Co. Ltd и JiutianChemical Group Limited.

Лидеры рынка диметилформамида (ДМФ)

BASF SE

Luxi Group

Mitsubishi Gas Chemical Company Inc.

Shandong Hualu Hengsheng Chemical Co. Ltd

Jiutian Chemical Group Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка диметилформамида (ДМФ)

Последние события, касающиеся основных игроков рынка, будут освещены в полном исследовании.

Сегментация отрасли диметилформамида (ДМФ)

Диметилформамид представляет собой органическое соединение формулы (CH3)2NC(O)H, обычно сокращенно ДМФ. Это широко используемый растворитель в химических реакциях из-за его способности смешиваться с водой и большинством органических жидкостей. Диметилформамид не имеет запаха, но образцы технического качества или разложившиеся образцы часто имеют рыбный запах из-за примесей диметиламина.

Рынок диметилформамида сегментирован по приложениям и регионам. Рынок сегментирован по приложениям химическая обработка и растворители, фармацевтика, текстиль и другие области применения. В отчете также рассматриваются размер рынка и прогнозы рынка диметилформамида в 15 странах основных регионов. Размер рынка и прогнозы были сделаны для каждого сегмента на основе дохода (в долларах США).

| Химическая обработка и растворители |

| Фармацевтика |

| Текстиль |

| Другие приложения |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Приложение | Химическая обработка и растворители | |

| Фармацевтика | ||

| Текстиль | ||

| Другие приложения | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка диметилформамида (ДМФ)

Каков текущий размер рынка диметилформамида?

Прогнозируется, что среднегодовой темп роста рынка диметилформамида составит 3,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Диметилформамид?

BASF SE, Luxi Group, Mitsubishi Gas Chemical Company Inc., Shandong Hualu Hengsheng Chemical Co. Ltd, Jiutian Chemical Group Limited – основные компании, работающие на рынке диметилформамида.

Какой регион на рынке Диметилформамид является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Диметилформамид?

В 2024 году наибольшая доля рынка диметилформамида будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок Диметилформамид?

В отчете рассматривается исторический размер рынка диметилформамида за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка диметилформамида на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли диметилформамида

Статистические данные о доле рынка диметилформамида, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ диметилформамида включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.