Анализ рынка додекандиовой кислоты (DDDA)

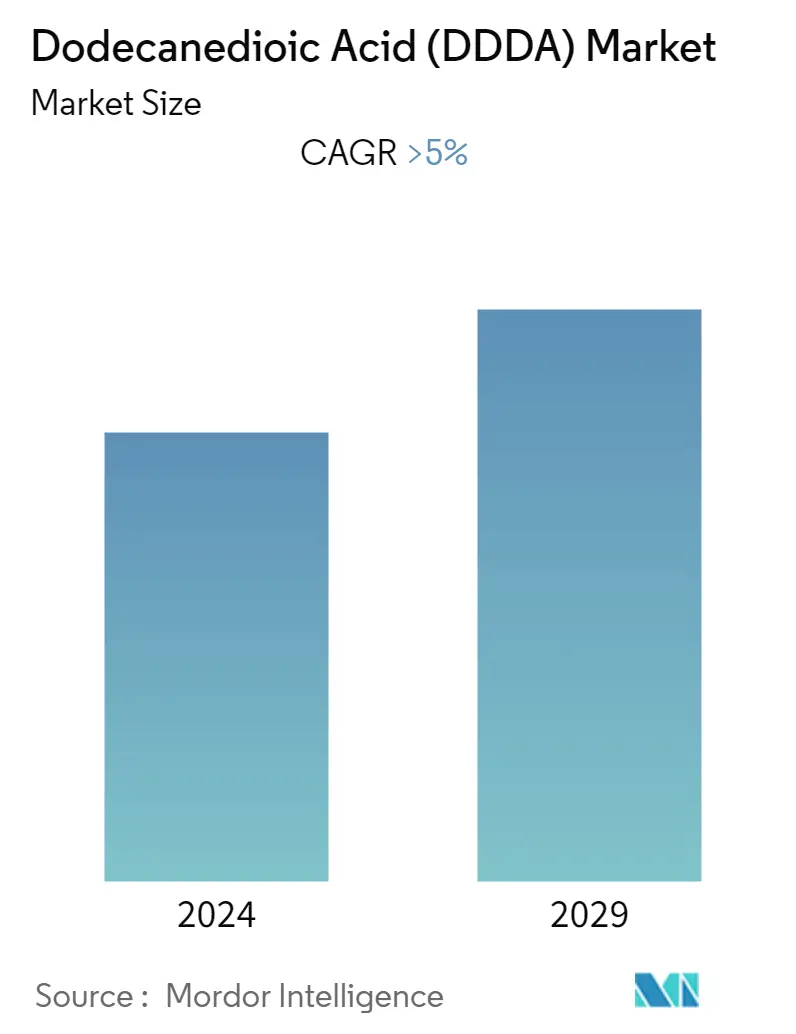

Ожидается, что на рынке додекандиовой кислоты (DDDA) среднегодовой темп роста составит более 5% в течение прогнозируемого периода. COVID-19 негативно повлиял на рынок в 2020 году. Однако сейчас ожидается, что рынок достигнет допандемического уровня и, как ожидается, будет стабильно расти.

- Ожидается, что растущий спрос на пластиковую смолу в клеях, автомобилестроении и строительстве будет способствовать росту рынка.

- Однако опасности, связанные с додекандиовой кислотой, указанные OSHA, вероятно, будут препятствовать росту изучаемого рынка.

- Растущие исследования и разработки в области производства додекандиовой кислоты на биологической основе, вероятно, откроют возможности для рынка додекандиовой кислоты (DDDA) в течение прогнозируемого периода.

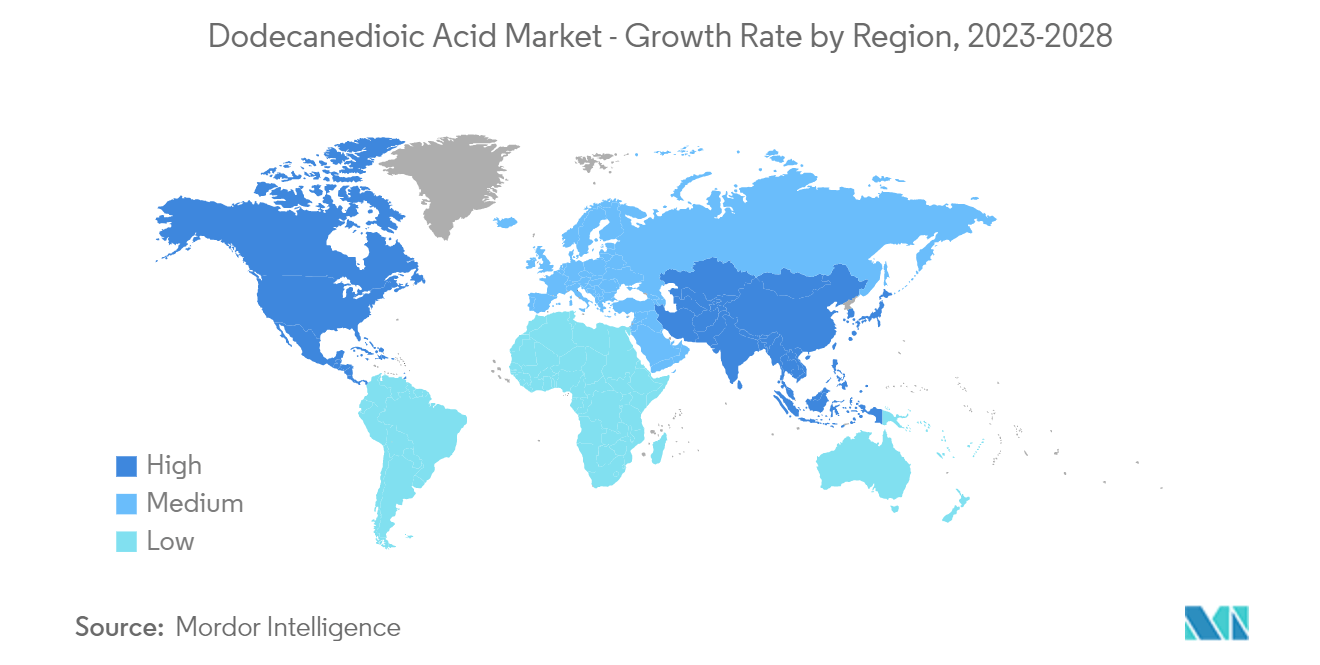

- Азиатско-Тихоокеанский регион доминировал на мировом рынке, увеличивая потребление в таких странах, как Индия, Китай и Малайзия.

Тенденции рынка додекандиовой кислоты (DDDA)

Высокий спрос со стороны применения пластиковых смол

- Пластмассовые смолы являются доминирующим сегментом из-за растущего их применения в клеевой, автомобильной и строительной промышленности.

- Додекандиовая кислота (DDDA) используется для производства различных смол, таких как эпоксидные смолы, ароматические углеводородные смолы, фенольные смолы, акрилаты, решетки, ненасыщенные полиэфирные смолы, специальные смолы и другие специальные промежуточные продукты. Эти смолы находят свое применение в различных отраслях промышленности.

- Спрос на пластиковые смолы увеличился, главным образом, из-за растущего спроса на качественные пластмассы со стороны транспортной и строительной отрасли.

- При производстве нейлоновой смолы в основном используется додекандиовая кислота. Смолы нейлона 6 широко используются в качестве конструкционных пластмасс, поскольку они обладают высокой жесткостью и прочностью даже при повышенных температурах и ударной вязкостью при низких температурах. Такие характеристики приводят к высокой усталостной стойкости и хорошим характеристикам при сварке.

- Смолы Nylon 6 все чаще заменяют металл в автомобильной промышленности, например, во впускных коллекторах. Их устойчивость к маслам и смазкам привела к более широкому использованию крышек двигателя, шестерен и подшипников.

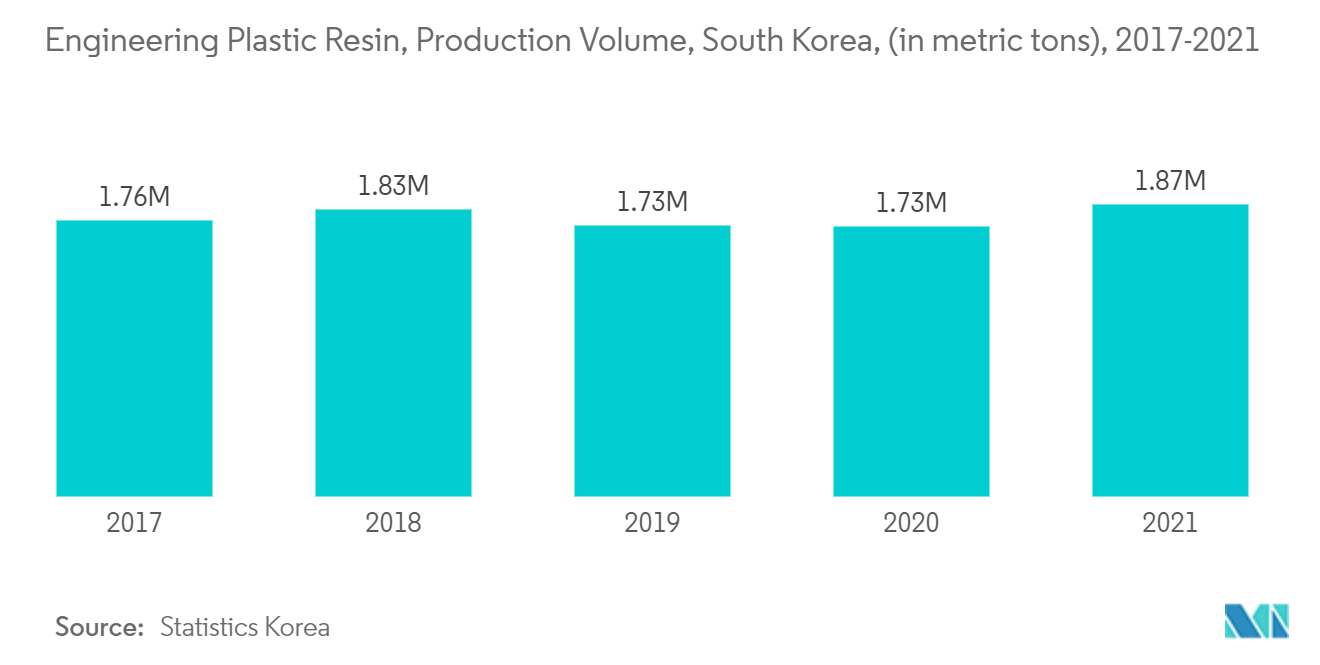

- Техническая пластиковая смола — это разновидность улучшенного термопласта, используемого в производстве для замены древесины или металла для снижения затрат при сохранении качества. Статистическое управление Кореи показывает, что в 2021 году Южная Корея произвела около 1,87 миллиона тонн инженерной пластиковой смолы.

- Кроме того, по данным Статистического управления Кореи, производство конструкционных пластиковых смол в Южной Корее выросло почти на 8% по сравнению с 2020 годом. Таким образом, ожидается, что расширение производства конструкционных пластиковых смол значительно поспособствует росту рынка.

- Таким образом, ожидается, что все вышеперечисленные факторы будут стимулировать рынок додекандиовой кислоты (ДДДА) в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион является наиболее значительным и наиболее быстрорастущим регионом в мире благодаря увеличению внутреннего потребления в таких странах, как Китай, Индия, Малайзия и Япония. Кроме того, ожидается, что поддерживающие правила для привлечения большего количества инвестиций окажут положительное влияние на рынок.

- Азия является одним из крупнейших производителей инженерных пластиков в мире. Китай является крупнейшим производителем смолы нейлон-шесть с многочисленными местными международными игроками, такими как Guangdong Xinhui Meida Nylon Co. Ltd, BASF (China) Co. Ltd, Liheng (Changle) Polyamine Technology Co. Ltd и т. д.

- Китай является крупнейшим в мире производителем пластмасс, на долю которого приходится примерно одна треть мирового производства, и, как ожидается, он будет стимулировать рост рынка.

- По данным Национального бюро статистики Китая, в 2021 году в стране было произведено 80 миллионов тонн пластиковых изделий, что на 5,27% больше, чем годом ранее. Ожидается, что это поможет Китаю сохранить лидирующие позиции в мире по производству пластмасс, что, вероятно, приведет к увеличению спроса на додекандиовую кислоту.

- Более того, регион является крупнейшим производителем и потребителем красок и покрытий, причем значительную долю вносят такие страны, как Китай, Япония и Индия. Созданная промышленная база способствует увеличению производства в регионе.

- Кроме того, по данным Японской федерации индустрии пластмасс (JPIF), общий объем производства переработанных пластмассовых изделий в Японии в 2021 году составил примерно 5,68 миллиона метрических тонн. Производство пленок и листов составило большую часть переработанных пластмасс в Японии - более 2,45 миллиона метрических тонн. Таким образом, это способствует развитию рынка додекандиовой кислоты в регионе.

- Следовательно, ожидается, что все такие рыночные тенденции будут стимулировать спрос на региональный рынок додекандиовой кислоты (DDDA) в течение прогнозируемого периода.

Обзор отрасли додекандиовой кислоты (DDDA)

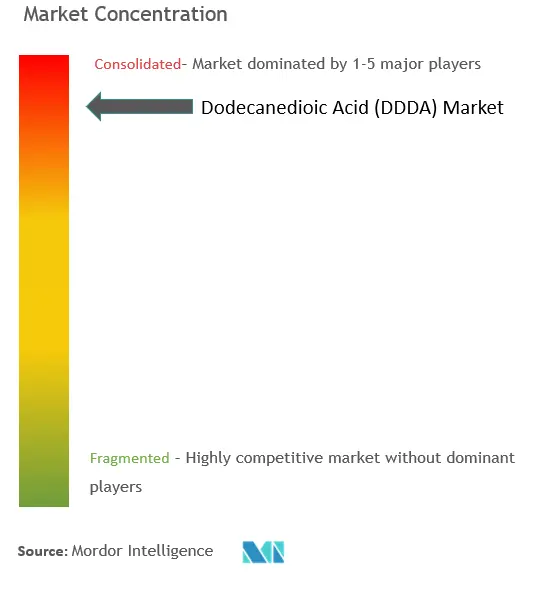

Мировой рынок додекандиовой кислоты (DDDA) по своей природе является консолидированным. В число крупнейших игроков рынка входят Merck KGaA, Chemceed, Cathay Biotech Inc., BASF SE и UBE Corporation и другие (в произвольном порядке).

Лидеры рынка додекандиовой кислоты (DDDA)

BASF SE

Cathay Biotech Inc.

Merck KGaA

UBE Corporation

Chemceed

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка додекандиовой кислоты (DDDA)

- Январь 2022 г. BASF объявила о планах расширения производства полиамида 6.6 (нейлона-6) во Фрайбурге, Германия. Ожидается, что ожидаемые инвестиции помогут BASF расширить свой бизнес по производству нейлона-6,6, который компания приобрела у Solvay. Додекандиовая кислота — это дикарбоновая кислота, используемая при производстве нейлона 6. Поэтому расширение, вероятно, пойдет на пользу рынку.

Отраслевая сегментация додекандиовой кислоты (DDDA)

Додекандиовая кислота представляет собой дикарбоновую кислоту формулы (CH2)10(CO2H)2. Это белое твердое вещество, используемое в различных продуктах, включая материалы и полимеры. Он используется для производства нейлона 6, 12, клеев, порошковых покрытий и красок. DDDA также используется в производстве ингибиторов коррозии, целлюлозы, бумаги, водоочистки, химических предприятий и т. д. Рынок додекандиовой кислоты сегментирован по приложениям и географическому положению. По приложениям рынок сегментирован на смолы, порошковые покрытия, клеи, смазочные материалы и другие области применения. В отчете также рассматриваются размер рынка и прогнозы развития рынка в 15 странах мира. Размер рынка и прогнозы основаны на стоимости каждого сегмента (в миллионах долларов США).

| Смола |

| Порошковое покрытие |

| Клеи |

| Смазочные материалы |

| Другие приложения |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| По применению | Смола | |

| Порошковое покрытие | ||

| Клеи | ||

| Смазочные материалы | ||

| Другие приложения | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка додекандиовой кислоты (DDDA)

Каков текущий размер рынка додекандиовой кислоты (DDDA)?

Прогнозируется, что на рынке додекандиовой кислоты (DDDA) среднегодовой темп роста составит более 5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Додекандиовая кислота (DDDA)?

BASF SE, Cathay Biotech Inc., Merck KGaA, UBE Corporation, Chemceed – основные компании, работающие на рынке додекандиовой кислоты (DDDA).

Какой регион на рынке додекандиовой кислоты (ДДДА) является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Додекандиовая кислота (DDDA)?

В 2024 году на Азиатско-Тихоокеанский регион будет приходиться наибольшая доля рынка додекандиовой кислоты (DDDA).

Какие годы охватывает рынок Додекандиовой кислоты (DDDA)?

В отчете рассматривается исторический размер рынка додекандиовой кислоты (DDDA) за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка додекандиовой кислоты (DDDA) на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Последнее обновление страницы:

Отраслевой отчет додекандиовой кислоты (DDDA)

Статистические данные о доле рынка додекандиовой кислоты (DDDA), размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ додекандиовой кислоты (DDDA) включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.