Размер и доля рынка солнечной энергетики Китая

Анализ рынка солнечной энергетики Китая от Mordor Intelligence

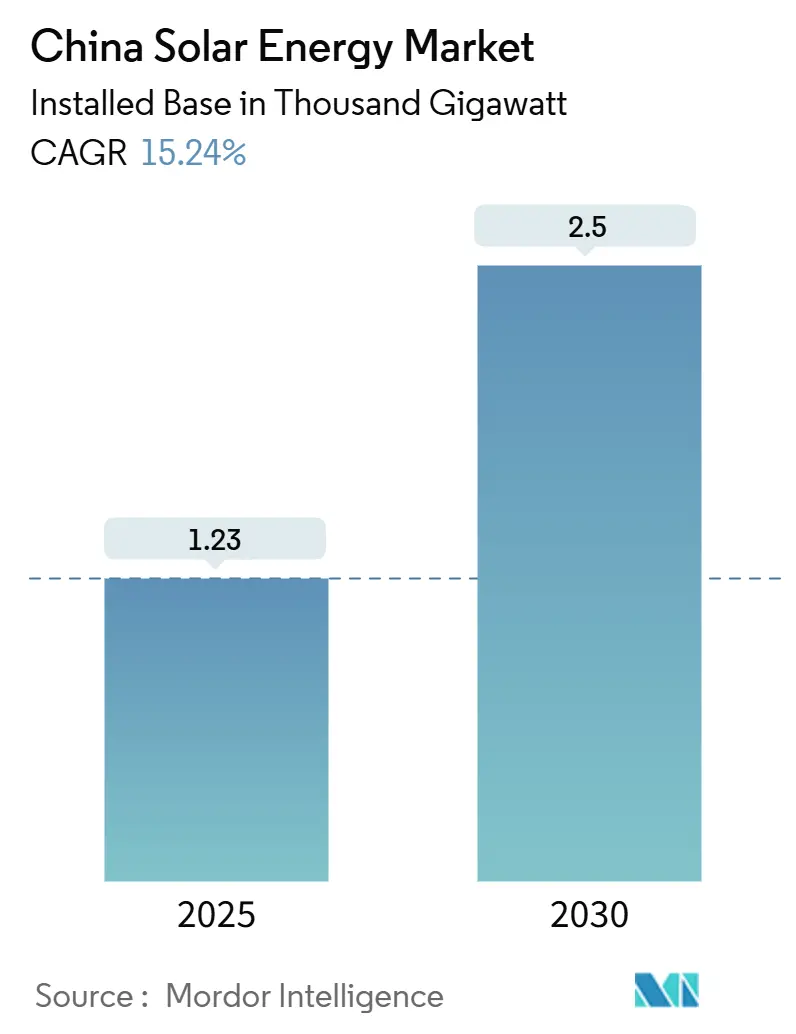

Размер рынка солнечной энергетики Китая в показателях установленной базы, как ожидается, вырастет с 1,23 тыс. гигаватт в 2025 году до 2,5 тыс. гигаватт к 2030 году со среднегодовым темпом роста 15,24% в течение прогнозного периода (2025-2030).

Ускоренное развертывание в рамках 14-го пятилетнего плана, рекордно низкие цены на модули и расширяющаяся экосистема корпоративных соглашений о покупке электроэнергии поддерживают высокий темп роста. Быстрое повышение эффективности N-типа ячеек, строительство сверхвысоковольтных линий передачи и политика обязательного оборудования крышных систем на общественных зданиях создают новые проектные конвейеры. В то же время перегрузка сети в северо-западных провинциях, введение рыночного тарифного режима и усиление глобальных торговых барьеров создают структурные препятствия. Тем не менее, продолжающиеся инновации и политическая координация позиционируют рынок солнечной энергетики Китая как крупнейшую в мире арену возобновляемой энергетики до 2030 года.

Ключевые выводы отчета

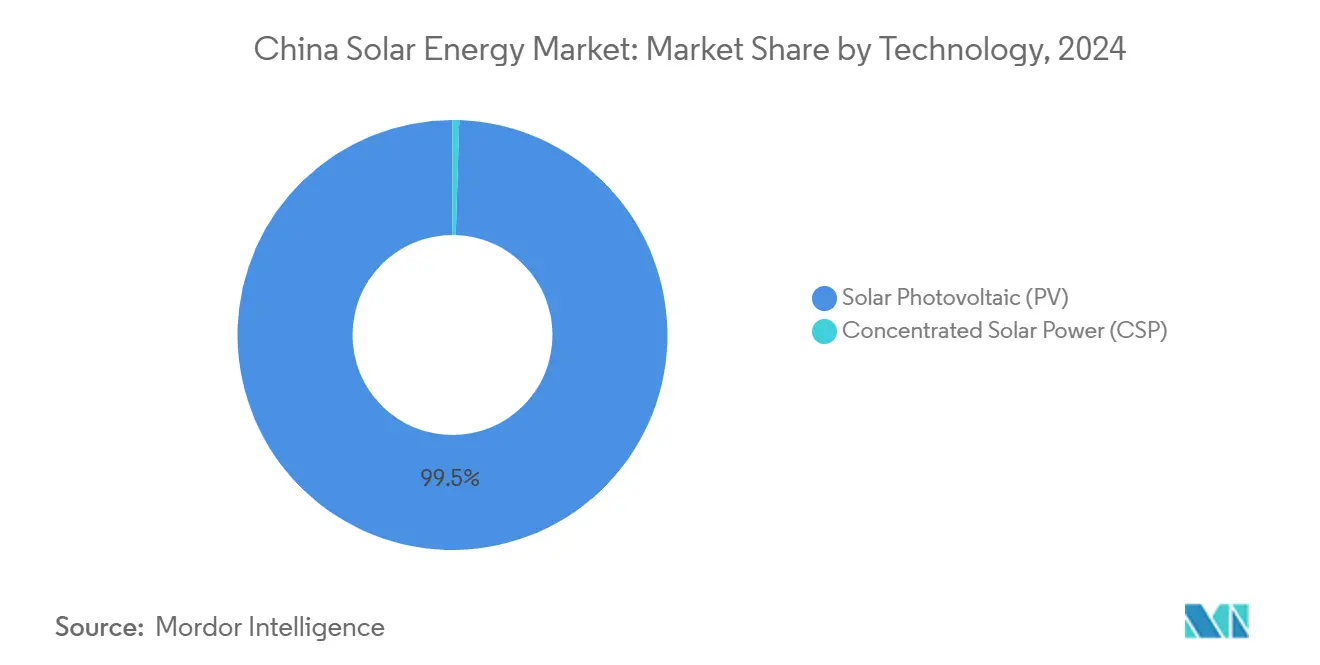

- По технологиям солнечная фотовольтаика занимала 99,5% доли рынка солнечной энергетики Китая в 2024 году, в то время как концентрированная солнечная энергия, согласно прогнозам, будет расширяться со среднегодовым темпом роста 19,3% до 2030 года.

- По типу подключения сетевые системы захватили 91% доли рынка солнечной энергетики Китая в 2024 году и развиваются со среднегодовым темпом роста 15,8% до 2030 года.

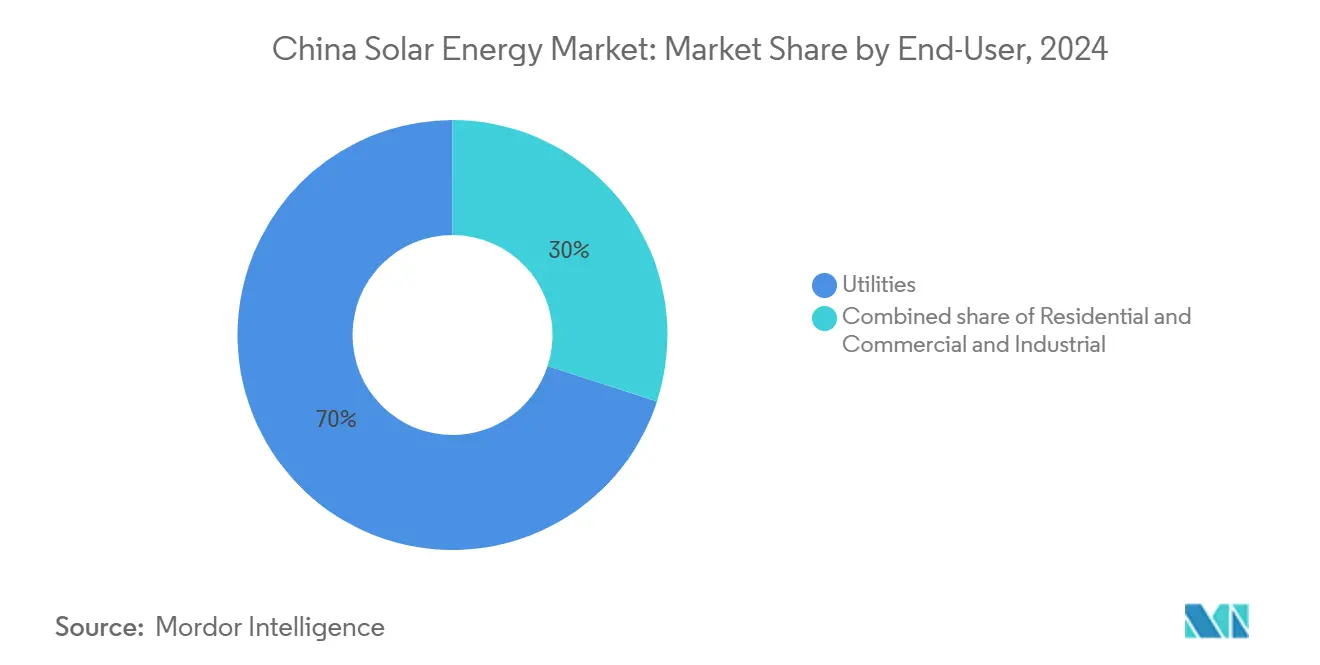

- По конечным пользователям коммунальные предприятия составляли 70% доли размера рынка солнечной энергетики Китая в 2024 году, в то время как коммерческий и промышленный спрос, как ожидается, будет расти со среднегодовым темпом роста 16,5% до 2030 года.

Тенденции и аналитические данные рынка солнечной энергетики Китая

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рекордно низкие цены на модули снижают LCOE | +6.6% | Национальный, наиболее сильный в коммунальных проектах | Средний срок (2-4 года) |

| Цели по мощности 14-го пятилетнего плана | +5.3% | Синьцзян, Внутренняя Монголия, Цинхай, восточные производственные центры | Долгий срок (≥ 4 лет) |

| Корпоративные PPA и бум торговли зеленой энергией | +4.0% | Гуандун, Цзянсу, Чжэцзян, промышленные кластеры | Средний срок (2-4 года) |

| Обязательная фотовольтаика на крышах новых общественных зданий | +2.6% | Города 1-го и 2-го уровня по всей стране | Короткий срок (≤ 2 лет) |

| Модернизация сетевых инверторов | +2.1% | Регионы с высоким проникновением на востоке и юге | Средний срок (2-4 года) |

| Схема субсидирования CSP-плюс-накопители | +1.9% | Ганьсу, Синьцзян, Внутренняя Монголия | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Рекордно низкие цены на модули повышают конкурентоспособность LCOE

Цены на модули упали до 0,75 юаня/Вт в начале 2024 года после того, как производственные мощности Китая выросли до 861 ГВт при глобальном спросе в 600 ГВт [1]PV Magazine Editorial Team, "China module prices hit record low," pv-magazine.com. Лидерство по затратам привело к тому, что солнечная LCOE стала ниже угольной в более чем 25 провинциях, побудив разработчиков ускорить гигаваттные проекты без субсидий. Консолидация отрасли неизбежна, однако ведущие фирмы, такие как LONGi и JinkoSolar, выигрывают от N-типа TOPCon линий, которые сохраняют маржу.

Цели 14-го пятилетнего плана ускоряют расширение мощностей

План приоритизирует гигантские пустынные базы, такие как Кубуци и кластеры "Великой солнечной стены", обеспечивая координацию земли, сети и финансирования. Местные правительства связывают крышные, агро-PV и пилотные накопители с национальными квотами, привлекая сельские домохозяйства к энергетическому переходу.

Корпоративный рынок PPA трансформирует закупки энергии

Торговля зеленым электричеством превысила 180 миллиардов кВтч в начале 2024 года, поддерживаемая почти 5 миллиардами выпущенных сертификатов возобновляемой энергии, которые соответствуют стандартам I-REC. Производители теперь хеджируют затраты на электроэнергию и соответствуют требованиям по углероду экспортных рынков через долгосрочные PPA.

Политика обязательной крышной PV стимулирует распределенный рост

Новые правила, вступившие в силу в январе 2025 года, требуют системы возобновляемой энергии на общественных зданиях, стимулируя 36 ГВт крышных дополнений в Q1 2025 года. Упрощенная регистрация и четкая защита прав пользователей стимулируют жилое и коммерческое внедрение.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Перегрузка сети и сокращения в северо-западном Китае | -2.1% | Синьцзян, Ганьсу, Внутренняя Монголия | Средний срок (2-4 года) |

| Поэтапный отказ от льготных тарифов и низкие аукционные цены | -1.6% | Национальный | Короткий срок (≤ 2 лет) |

| Зарубежные торговые барьеры для китайских модулей | -1.3% | Экспортно-зависимые прибрежные провинции | Средний срок (2-4 года) |

| ESG контроль поставок поликремния из Синьцзяна | -1.1% | Синьцзян, нисходящая цепочка поставок | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Перегрузка сети ограничивает использование северо-западных мощностей

Сокращения уменьшились на национальном уровне, но остаются выше 5% в частях Синьцзяна и Ганьсу [2]Reuters Correspondent, "China struggles with curtailment in northwestern provinces," reuters.com. Линии ±800 кВ UHVDC, строящиеся в настоящее время, повысят передачу возобновляемой энергии на 36 ТВтч в год, однако полное облегчение придет только после 2027 года.

Поэтапный отказ от льготных тарифов усиливает рыночную конкуренцию

Все новые проекты должны участвовать в торгах на энергетическом рынке с июня 2025 года, исключая фиксированные тарифы. Небольшие разработчики сталкиваются с тонкими маржами; однако конкурентное ценообразование способствует технологическим обновлениям и дисциплинированному добавлению мощностей.

Анализ сегментов

По технологиям: доминирование PV усиливается переходом на N-тип

Солнечная фотовольтаика сохранила 99,5% рынка солнечной энергетики Китая в 2024 году. В рамках PV N-тип TOPCon, HJT и ячейки с задним контактом достигли 70% доли поставок к концу 2024 года, поскольку эффективность преобразования поднялась до рекордных 25,4%. Более высокая плотность мощности снижает затраты на баланс системы, поддерживая ценовые премии. Мощность концентрированной солнечной энергии превысила 1 ГВт после подключения демонстрационной станции Синьцзяна к сети в декабре 2024 года, сочетая 8-часовое хранение с линейными гелиостатами Френеля для повышения возможности сглаживания пиков. Специальная субсидия CSP в размере 0,55 юаня/кВтч в Цинхае обеспечивает доходность и диверсифицирует источники генерации, которые балансируют провинции с высоким проникновением PV.

Экономия масштаба сегмента PV, локализованная цепочка поставок и политическая определенность делают его якорем рынка солнечной энергетики Китая. CSP остается нишевым, но получает политическую поддержку как стабилизирующий ресурс на фоне растущих сетевых регуляций, связанных с инверторами. Достижения в исследованиях перовскит-кремниевых тандемов могут появиться после 2027 года, потенциально переопределив пороги эффективности для обеих технологий.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу подключения: сетевые проекты доминируют на рынке

Сетевые проекты командовали 91% долей размера рынка солнечной энергетики Китая в 2024 году, получая выгоду от пустынных мегапроектов и коридоров UHV. Кластеры Кубуци, Хами и Голмуд превышают 10 ГВт каждый, используя дешевую землю и упрощенные одобрения для минимизации LCOE. Однако локальные риски сокращений сохраняются до завершения новых гибких DC линий.

В перспективе импульс в этом сегменте не показывает признаков замедления. Между 2025 и 2030 годами сетевая солнечная энергия будет расти на 15,8%, стимулируемая национальными политическими стимулами, инициативами модернизации сети и растущим спросом на электричество в промышленных и городских секторах. Города первого уровня развертывают передовые платформы управления энергией, которые сочетают крышную PV, аккумуляторные накопители и реагирование спроса, сокращая импорт пиковых нагрузок. Политическая гармонизация сокращает дни разрешений на 40%, снижая мягкие затраты и ускоряя экономику малых систем в пригородных районах.

По конечным пользователям: коммерческое и промышленное внедрение растет

Коммунальные и сетевые компании держали 70% доли рынка солнечной энергетики Китая в 2024 году, поддерживаемые государственными предприятиями, согласующими капитальные расходы с национальными целями декарбонизации. Инвестиции State Grid превысили 500 миллиардов юаней в 2024 году на модернизацию сетей, способствуя более высокому проникновению возобновляемых источников.

Коммерческие и промышленные клиенты, согласно прогнозам, зафиксируют среднегодовой темп роста 16,5% до 2030 года, отражая быстрое внедрение PPA, крышные мандаты и давление международной декарбонизации цепочек поставок. Ликвидность зеленых сертификатов позволяет экспортерам в электронном и автомобильном секторах обеспечивать проверяемые атрибуты возобновляемой энергии, которые удовлетворяют зарубежных покупателей. Участие жилого сектора отстает из-за сложности учета, но пересмотренные меры распределенной PV теперь упрощают интерфейсы коммунальных услуг, предвещая более широкое внедрение домохозяйствами на рынке солнечной энергетики Китая.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Северо-западные провинции - Синьцзян, Внутренняя Монголия и Цинхай - добавили более 40% новых коммунальных PV в 2024 году, используя солнечную инсоляцию выше 1200 кВтч/м² и использование в первый год свыше 900 часов [3]China Meteorological Administration, "Annual Solar Resource Bulletin 2024," cma.gov.cn. Однако расстояние от центров спроса требует мощных линий UHVDC, таких как коридор ±800 кВ Ганьсу-Чжэцзян, который будет передавать 40 миллиардов кВтч ежегодно по завершении в 2027 году [4]People's Daily, "Jinsha River-Hubei UHVDC line delivers first power," people.cn.

Восточные прибрежные провинции, включая Цзянсу, Чжэцзян и Гуандун, коллективно превысили 100 ГВт распределенной мощности благодаря плотным центрам нагрузки, надежному запасу крыш и благоприятным схемам чистого биллинга. Местные сети Шаньдуна борются с поглощением полуденных излишков, запуская целевое усиление и стимулы хранения, которые смягчают сокращения. Эти инициативы диверсифицируют рост по рынку солнечной энергетики Китая, балансируя региональные диспропорции ресурсов.

Северо-западная энергосистема доставила 100,5 миллиарда кВтч возобновляемой энергии через провинциальные границы в 2024 году, представляя более 60% национальных потоков зеленой энергии на дальние расстояния. Проактивное планирование взаимосвязей поддерживает национальные амбиции углеродной нейтральности и интегрирует крупномасштабные инициативы хранения, такие как расплавленная соль CSP в пустынных центрах. По мере ввода в эксплуатацию проектов передачи внутрирегиональное портфельное балансирование должно разблокировать скрытые резервы мощности, повысив общее использование на рынке солнечной энергетики Китая.

Конкурентная среда

Китай принимает крупнейших мировых поставщиков модулей, однако сектор остается умеренно концентрированным. LONGi, JinkoSolar и Trina Solar поставили объединенные 150 ГВт в 2024 году, более половины глобальных поставок, но сталкиваются с сокращающимися валовыми маржами на фоне избытка предложения. JinkoSolar сообщила о 25,9 ГВт поставок в Q3 2024 года с 90% N-типа, подчеркивая быстрый технологический поворот. LONGi довел эффективность модулей до 25,4% и запустил селективные сокращения мощностей для управления запасами.

Правительственные правила теперь требуют 30% собственного капитала для новых заводских инвестиций и минимальный порог эффективности 26% для N-типа ячеек, сдерживая спекулятивные расширения. Попытки M&A, такие как предложенное поглощение Runergy компанией Tongwei, иллюстрируют консолидационные движения, но подчеркивают финансовые ограничения. Зарубежная диверсификация ускоряется: JinkoSolar обязалась выделить 990 миллионов долларов США на совместное предприятие 10 ГВт в Саудовской Аравии, а Drinda выделила 700 миллионов долларов США на комплекс вафель-ячеек-модулей в Омане, смягчая тарифное воздействие при использовании местного спроса.

Ценовое давление сократило меньших конкурентов, однако ведущие поставщики используют экономию масштаба, собственную металлизацию и вертикально интегрированные поставки вафель-поликремния. Продолжающиеся НИОКР в перовскитных тандемных стеках могут открыть новые каналы дифференциации после 2027 года, поддерживая интенсивность инноваций на рынке солнечной энергетики Китая.

Лидеры индустрии солнечной энергетики Китая

-

LONGi Green Energy

-

Trina Solar

-

JA Solar

-

JinkoSolar

-

Tongwei Solar

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в отрасли

- Февраль 2025: Aiko Solar объявила об инвестициях в размере 10 миллиардов юаней на линию TOPCon ячеек мощностью 25 ГВт в Аньхуэй.

- Январь 2025: Национальная энергетическая администрация выпустила пересмотренные меры распределенной PV, категоризирующие проекты на четыре класса и упрощающие регистрацию.

- Октябрь 2024: LONGi достигла 25,4% эффективности модуля, установив рекорд кристаллического кремния.

- Август 2024: Canadian Solar обеспечила частное размещение на 200 миллионов долларов США для финансирования новых солнечных проектов.

Область отчета по рынку солнечной энергетики Китая

Солнечную энергию можно определить как тип возобновляемой энергии, при которой солнечные панели используются для выработки электричества. Солнечная энергия стала самым быстрорастущим источником возобновляемой энергии благодаря поддерживающим правительственным инициативам страны и растущим инвестициям в проекты возобновляемой энергии.

Рынок солнечной энергетики Китая сегментирован по типу. По типу рынок сегментирован на солнечную фотовольтаику (PV) и концентрированную солнечную энергию (CSP). Отчет также охватывает размер рынка и прогнозы для рынка солнечной энергии по сегментам. Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе установленной мощности (ГВт).

| Солнечная фотовольтаика (PV) |

| Концентрированная солнечная энергия (CSP) |

| Сетевое |

| Автономное |

| Жилой |

| Коммерческий и промышленный |

| Коммунальные предприятия |

| По технологиям | Солнечная фотовольтаика (PV) |

| Концентрированная солнечная энергия (CSP) | |

| По типу подключения | Сетевое |

| Автономное | |

| По конечным пользователям | Жилой |

| Коммерческий и промышленный | |

| Коммунальные предприятия |

Ключевые вопросы, рассмотренные в отчете

Каков размер рынка солнечной энергетики Китая в 2025 году?

Рынок солнечной энергетики Китая составляет 1230 ГВт установленной мощности в 2025 году и должен достичь 2500 ГВт к 2030 году.

Каков прогнозируемый темп роста для солнечного сектора Китая?

Установленная мощность, согласно прогнозам, будет расширяться со среднегодовым темпом роста 15,24% между 2025 и 2030 годами.

Какая технология доминирует на рынке солнечной энергетики Китая?

Фотовольтаические системы командуют 99,5% доли рынка, стимулируемые быстрым внедрением высокоэффективных N-типа TOPCon ячеек.

Почему распределенные крышные системы растут быстро?

Обязательная крышная политика, упрощенные разрешения и падающие системные затраты толкают рост распределенной мощности со среднегодовым темпом роста 16,5%.

Как торговые барьеры влияют на китайских производителей солнечной энергии?

Более высокие тарифы США и другие барьеры ускоряют зарубежные производственные инвестиции на Ближнем Востоке и в Юго-Восточной Азии.

Какие провинции лидируют в коммунальном развертывании солнечной энергии?

Синьцзян, Внутренняя Монголия и Цинхай составляют более 40% новых коммунальных дополнений благодаря обильной земле и высокой инсоляции.

Последнее обновление страницы: