Анализ рынка кормов для аквакультуры в Китае

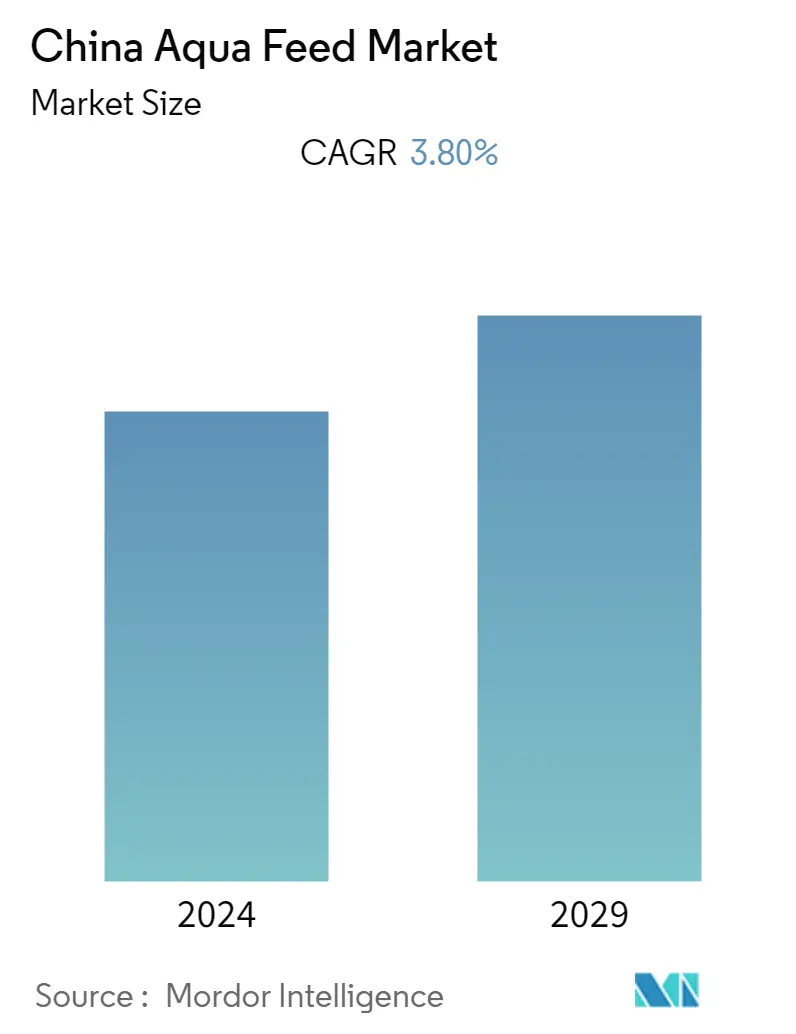

По оценкам, среднегодовой темп роста рынка кормов для аквакультуры в Китае составит 3,8% в течение прогнозируемого периода (2020–2025 гг.). Аквакультура является одним из наиболее быстрорастущих сегментов китайской кормовой промышленности. В 2018 году из-за ежегодного запрета на прибрежное рыболовство в Китае произошло расширение аквакультуры и марикультуры, что привело к росту спроса на корма для аквакультуры. Несмотря на увеличение мирового производства кормов для аквакультуры, Китай сообщил о снижении производства кормов для аквакультуры примерно на 5% в 2017 и 2016 годах, главным образом из-за государственного регулирования безопасности пищевых продуктов и практики кормления.

Тенденции рынка кормов для аквакультуры в Китае

Растущее производство аквакультуры стимулирует рынок

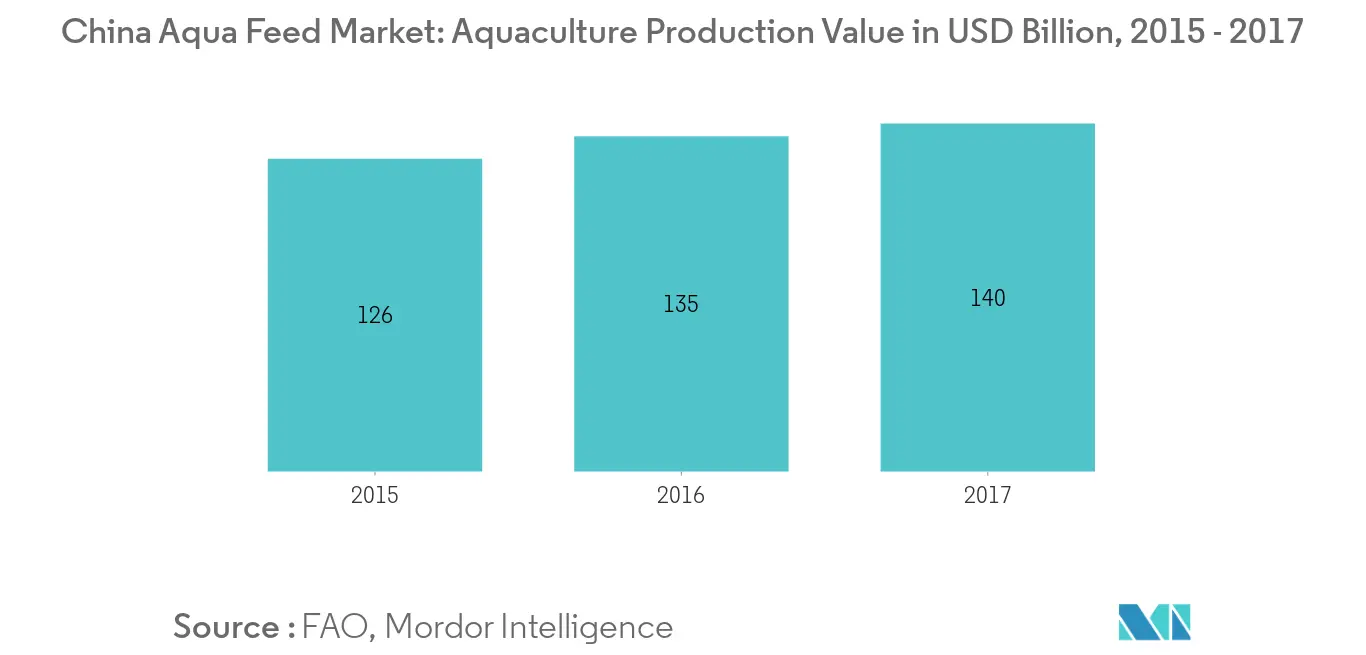

Индустрия аквакультуры в Китае очень хорошо развита и постоянно растет. Рыночная стоимость китайской аквакультуры в 2016 году составила 135 миллиардов долларов США, а в 2017 году выросла до 140 миллиардов. В 2018 году в стране было 7,2 миллиона гектаров аквакультуры, из которых 5,14 миллиона приходилось на пресную воду и 2,04 миллиона гектаров на морскую воду.. По оценкам, китайская аквакультура вырастет на 4,4% в течение следующих 4 лет, что приведет к росту рынка кормов для аквакультуры.

Корм для карпа доминирует на рынке

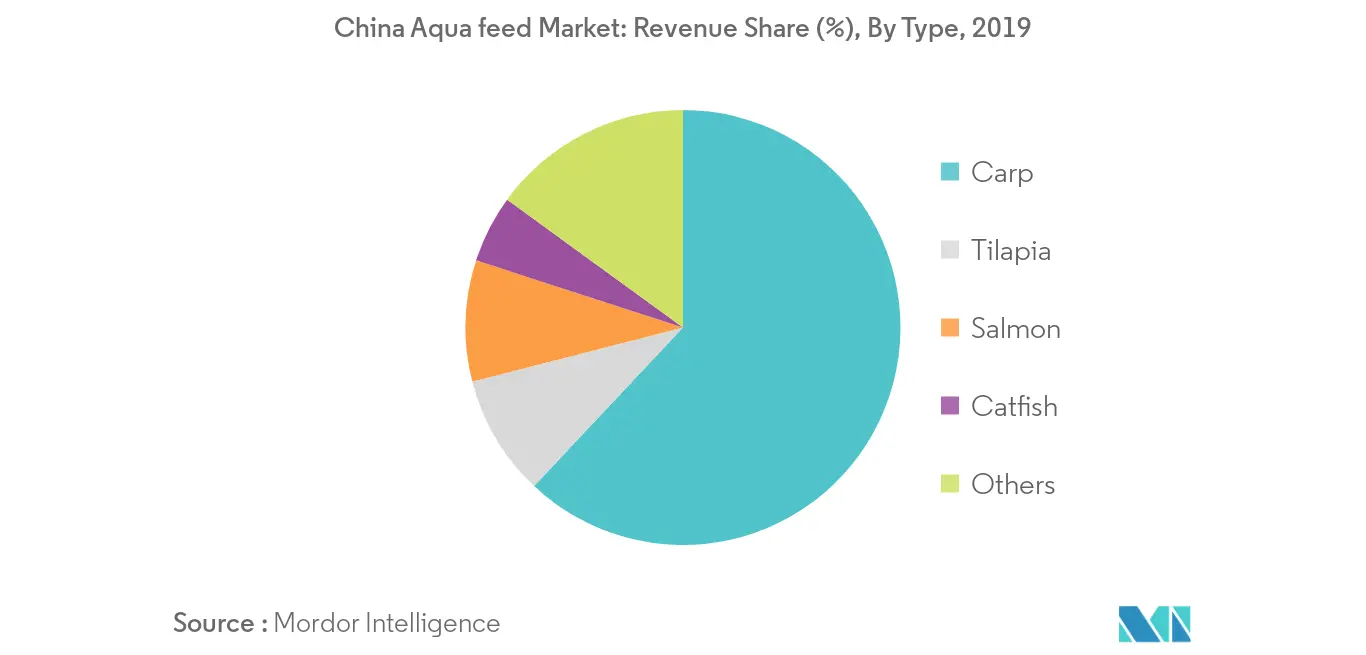

Корма для карповых рыб составляют 62% рыночной стоимости кормов для аквакультуры в Китае. Карп — самая популярная культивируемая рыба в Китае, а самым популярным видом карпа является белый амур. Пятьдесят процентов рыб, выращиваемых в Китае, являются карповыми. Производство карпа в стране обусловлено тем, что эта рыба имеет низкие производственные затраты и устойчива к большинству климатических и экологических факторов. Карп — костистая рыба, и с течением времени китайцы отдали предпочтение костной рыбе.

Обзор индустрии кормов для аквакультуры в Китае

Китайский рынок кормов для аквакультуры консолидирован, и большую долю рынка занимают несколько игроков. Nutreco, Cargill, Biomar Group, Alltech и Aller Aqua group — одни из крупнейших игроков, работающих в этом регионе. Запуск новых продуктов, партнерство и расширение — вот некоторые из основных стратегий, принятых этими игроками для укрепления своих позиций на рынке.

Лидеры китайского рынка кормов для аквакультуры

Cargill, Incorporated.

Nutreco N.V.

Biomin

BioMar Group

Aller Aqua

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация китайской индустрии кормов для аквакультуры

Китай является одним из крупнейших производителей кормов для аквакультуры в мире. В отчете представлен подробный анализ рынка кормов для аквакультуры в Китае. Рынок сегментирован по видам животных на рыбу, ракообразных, моллюсков, форель и другие виды животных, а также по видам рыб на карпа, тилапию, лосося, сома и другие виды рыб.

| Рыба | Карп |

| Тилапия | |

| Лосось | |

| Сом | |

| Другие виды рыб | |

| Ракообразные | |

| Моллюски | |

| Форель | |

| Другие типы животных |

| Тип животного | Рыба | Карп |

| Тилапия | ||

| Лосось | ||

| Сом | ||

| Другие виды рыб | ||

| Ракообразные | ||

| Моллюски | ||

| Форель | ||

| Другие типы животных |

Часто задаваемые вопросы по исследованию рынка кормов для аквакультуры в Китае

Каков текущий размер китайского рынка кормов для аквакультуры?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста китайского рынка кормов для аквакультуры составит 3,80%.

Кто являются ключевыми игроками на рынке кормов для аквакультуры в Китае?

Cargill, Incorporated., Nutreco N.V., Biomin, BioMar Group, Aller Aqua — крупнейшие компании, работающие на китайском рынке кормов для аквакультуры.

В какие годы охватывает китайский рынок кормов для аквакультуры?

В отчете рассматривается исторический размер рынка кормов для аквакультуры в Китае за 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка кормов для аквакультуры в Китае на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии кормов для аквакультуры в Китае

Статистические данные о доле, размере и темпах роста доходов на рынке Aqua Feed в Китае в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ China Aqua Feed включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.