Анализ рынка комбикормов в Китае

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста китайского рынка комбикормов составит 3,7%. Рост потребления мяса в сочетании с растущим спросом на молоко и молочные продукты стимулирует китайский рынок кормов для животных. Рост потребления мяса и сдвиг в промышленном животноводстве привели к коммерческому производству кормов для животных для удовлетворения спроса, что в конечном итоге привело к увеличению экспорта из страны. По данным ITC Trade, в 2018 году экспорт кормов для животных составил 1,19 миллиона тонн, а в 2019 году увеличился до 1,28 миллиона тонн. Рост производства животноводческой продукции для удовлетворения спроса, в свою очередь, стимулирует рынок комбикормов. Некоторые из крупнейших компаний, работающих на рынке Cargill Inc., CP Pokphand Co. Ltd., Archer Daniels Midland, Nutreco NV, Alltech Inc., New Hope Group, Purina Animal Nutrition LLC.

Тенденции рынка комбикормов в Китае

Растущая склонность к мясу и животным белкам

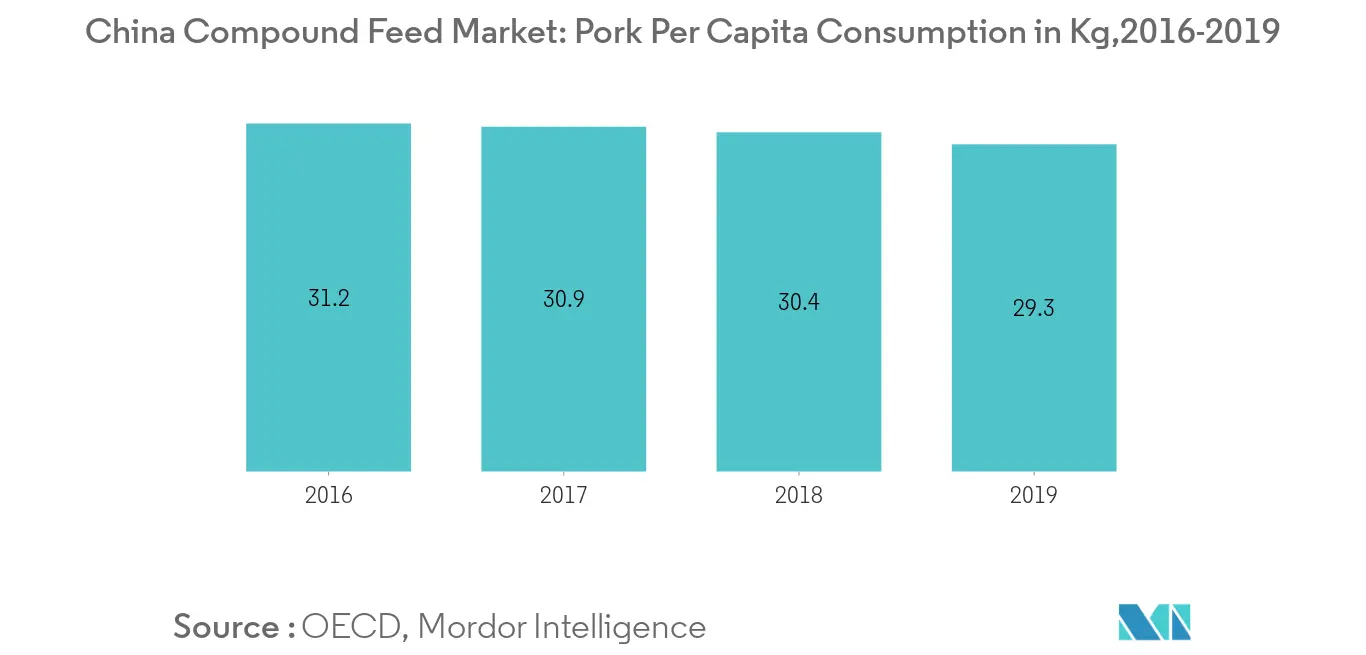

Растущий спрос на переработанное мясо и белковые диеты из-за повышения уровня доходов домохозяйств будет продолжать стимулировать спрос на корма для животных со стороны различных животноводческих и птицефабрик. По данным Организации экономического сотрудничества и развития (ОЭСР), в 2019 году потребление свинины на душу населения снизилось до 29,3 кг, тогда как в 2016 году оно составляло 31,2 кг. С другой стороны, потребление мяса птицы на душу населения ежегодно растет. В 2016 году потребление мяса птицы составило 11,6 кг, а в 2019 году оно увеличилось до 12,1 кг. Наблюдалась значительная миграция из сельской экономики в городские центры, а реформы агробизнеса центрального правительства поощряли более крупные фермы заменять традиционное сельское хозяйство. По данным Продовольственной и сельскохозяйственной организации ООН (ФАО), в 2016 году поголовье домашней птицы составило 6339,2 млн особей, а в 2018 году увеличилось до 6384,5 млн особей. Сдвиг в производстве животноводческой продукции и рост потребления мяса создадут спрос на комбикорма для животных в течение прогнозируемого периода.

Коммерческое производство прокладывает путь к увеличению экспорта

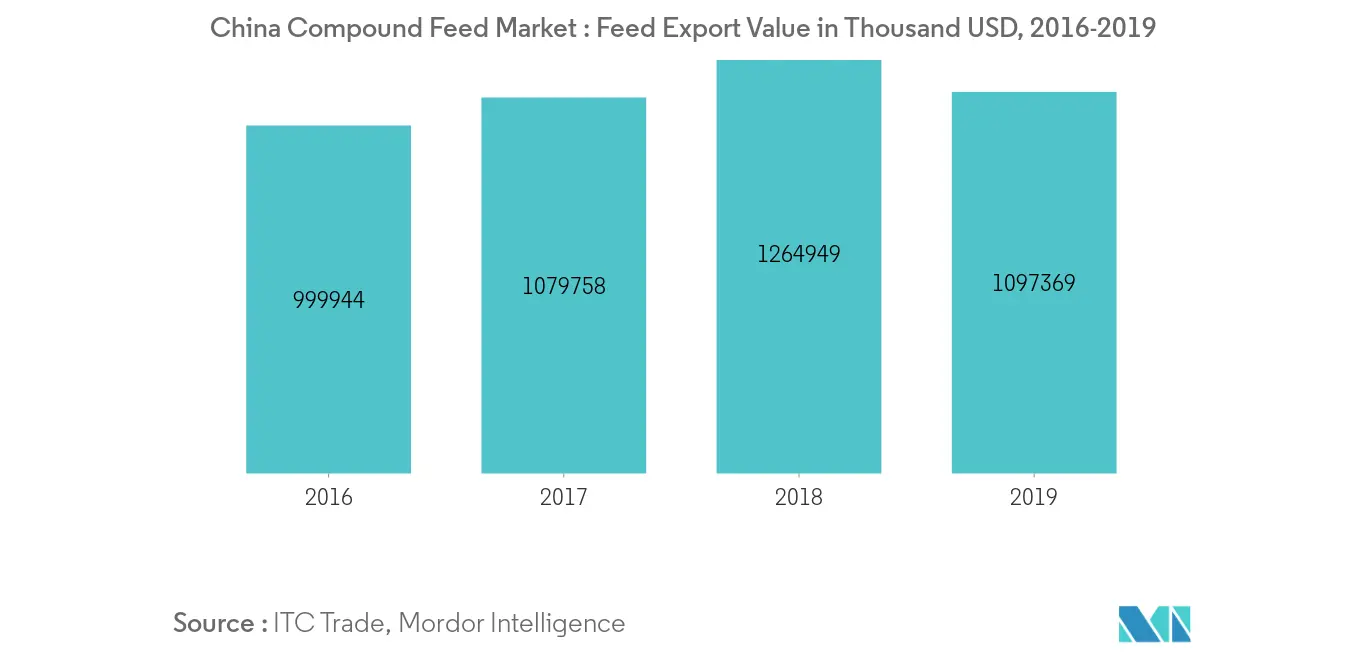

Животноводство в стране стало более коммерциализированным, и производители готовы платить за коммерческие комбикорма по сравнению с производителями на приусадебных участках. Кормовая промышленность Китая стала более разнообразной, при этом лидируют частные компании. Продолжающийся рост себестоимости кормов заставляет компании уделять больше внимания повышению эффективности производства кормов. Согласно исследованию Alltech по кормам, в 2019 году Китай является одним из крупнейших производителей комбикормов в мире с объемом производства около 168 миллионов метрических тонн, из которых крупнейшим сектором является птицеводство, на долю которого приходится почти 90,5 миллионов метрических тонн. Увеличение производства кормов создало привлекательные возможности для экспорта в сегменте кормов. По данным ITC Trade, в 2016 году экспорт кормов составил 999,9 миллиона долларов США, а в 2019 году он увеличился до 1 097,3 миллиона долларов США. Вьетнам, Нидерланды и Индонезия являются одними из направлений экспорта китайских кормов с долей 14,5%, 11,5. % и 7,7% соответственно.

Обзор отрасли комбикормов Китая

Китайский рынок комбикормов фрагментирован. Ведущие компании сосредоточились на приобретении комбикормовых заводов и небольших производств для расширения бизнеса как на местном, так и на зарубежных рынках. Некоторые игроки расширяют географию своего присутствия за счет приобретения или слияния с производителями на зарубежном рынке. Ведущие компании сосредоточились на расширении бизнеса в регионах и создании нового завода для увеличения производственных мощностей и продуктовой линейки. Компании также наращивают производственные мощности существующих заводов.

Некоторые из крупнейших компаний, работающих на рынке Cargill Inc., CP Pokphand Co. Ltd., Archer Daniels Midland, Nutreco NV, Alltech Inc., New Hope Group, Purina Animal Nutrition LLC.

Лидеры китайского рынка комбикормов

Cargill Inc

C.P. Pokphand Co. Ltd.

Purina Animal Nutrition LLC.

ADM

New Hope Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация индустрии комбикормов в Китае

Комбикорм представляет собой смесь сырья и добавок, скармливаемых животноводству, полученных из растений, животных, органических или неорганических веществ или промышленной переработки, независимо от того, содержит они добавки или нет. Хотя соя, кукуруза, ячмень, пшеница и сорго являются наиболее часто используемым сырьем, витамины, минералы и аминокислоты являются наиболее распространенными добавками, смешиваемыми для получения комбикормов.

| Жвачные животные |

| Птица |

| Свинья |

| Аквакультура |

| Другие типы животных |

| Хлопья |

| Торты и блюда |

| Побочные продукты |

| Добавки |

| Тип животного | Жвачные животные |

| Птица | |

| Свинья | |

| Аквакультура | |

| Другие типы животных | |

| Ингредиент | Хлопья |

| Торты и блюда | |

| Побочные продукты | |

| Добавки |

Часто задаваемые вопросы по исследованию рынка комбикормов в Китае

Каков текущий размер рынка комбикормов в Китае?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста китайского рынка комбикормов составит 3,70%.

Кто являются ключевыми игроками на рынке комбикормов в Китае?

Cargill Inc, C.P. Pokphand Co. Ltd., Purina Animal Nutrition LLC., ADM, New Hope Group — основные компании, работающие на китайском рынке комбикормов.

В какие годы охватывает рынок комбикормов в Китае?

В отчете рассматривается исторический размер рынка комбикормов в Китае за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка комбикормов в Китае на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о производстве комбикормов в Китае

Статистические данные о доле, размере и темпах роста доходов на рынке комбикормов в Китае в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ комбикормов в Китае включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.