Размер и доля канадского рынка косметических продуктов

Анализ канадского рынка косметических продуктов от Mordor Intelligence

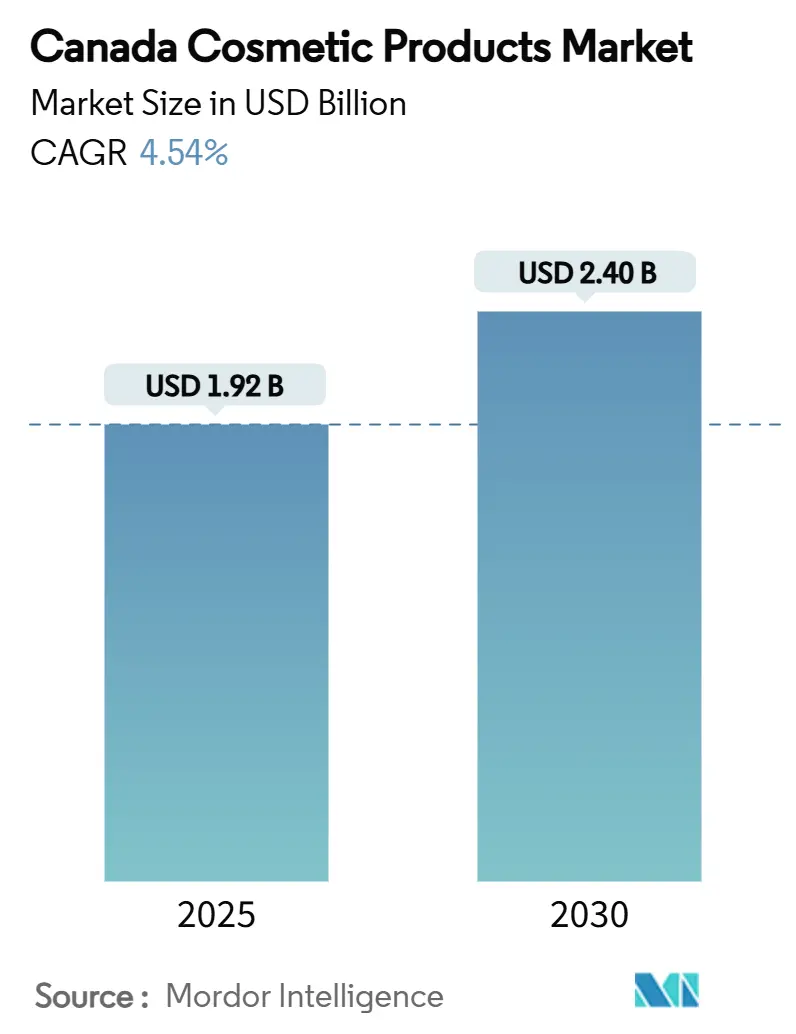

Канадский рынок косметических продуктов оценивается в 1,92 млрд долларов США в 2025 году и до 2,40 млрд долларов США к 2030 году при CAGR 4,54%. Рынок функционирует в условиях строгих регулятивных требований, одновременно поощряя инновации, создавая конкурентные условия как для устоявшихся компаний, так и для новых участников. Рост рынка в первую очередь обусловлен усиливающейся урбанизацией, растущим потребительским сознанием относительно внешнего вида и расширением среднего класса с более высокими располагаемыми доходами. Распространение платформ социальных сетей и электронной коммерции значительно повысило доступность продуктов и охват рынка. Кроме того, растущий спрос на натуральную и органическую косметику, обусловленный заботящимися о здоровье потребителями, наряду с инновациями в составах продуктов и решениями устойчивой упаковки, продолжает формировать динамику рынка. Растущее влияние бьюти-инфлюенсеров, увеличение принятия премиальных косметических продуктов и растущая мужская потребительская база в сегменте косметики являются дополнительными факторами, способствующими расширению рынка. Рынок также переживает существенный рост благодаря растущему предпочтению антивозрастных продуктов среди стареющего населения и растущему спросу на многофункциональную косметику, предлагающую различные преимущества в одном продукте.

Ключевые выводы отчета

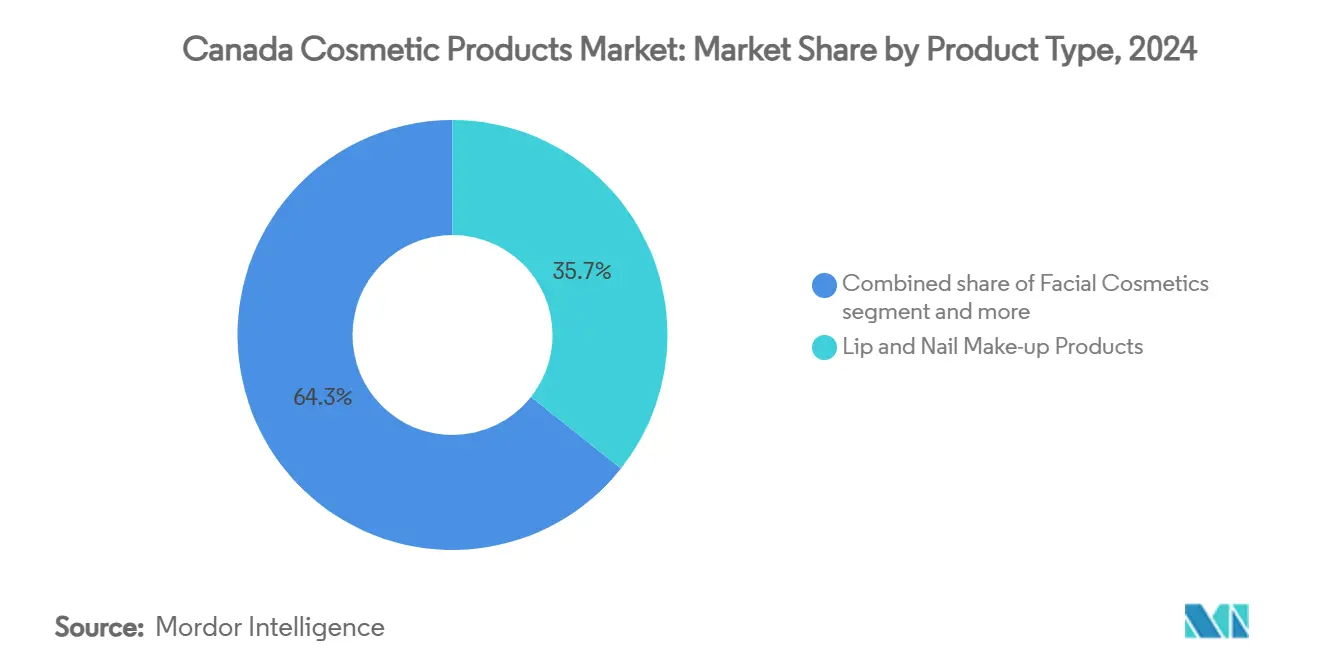

- По типу продукта губная и ногтевая косметика захватила 35,66% доли канадского рынка косметики в 2024 году, в то время как косметика для глаз прогнозируется к росту с CAGR 5,32% до 2030 года.

- По категории массовый сегмент составил 70,43% доли размера канадского рынка косметики в 2024 году, однако премиальный сегмент прогнозируется к расширению с CAGR 5,88% до 2030 года.

- По типу ингредиентов обычные/синтетические составы сохранили 68,34% доли размера канадского рынка косметики в 2024 году; натуральные и органические продукты продвигаются с CAGR 6,13% в период 2025-2030 годов.

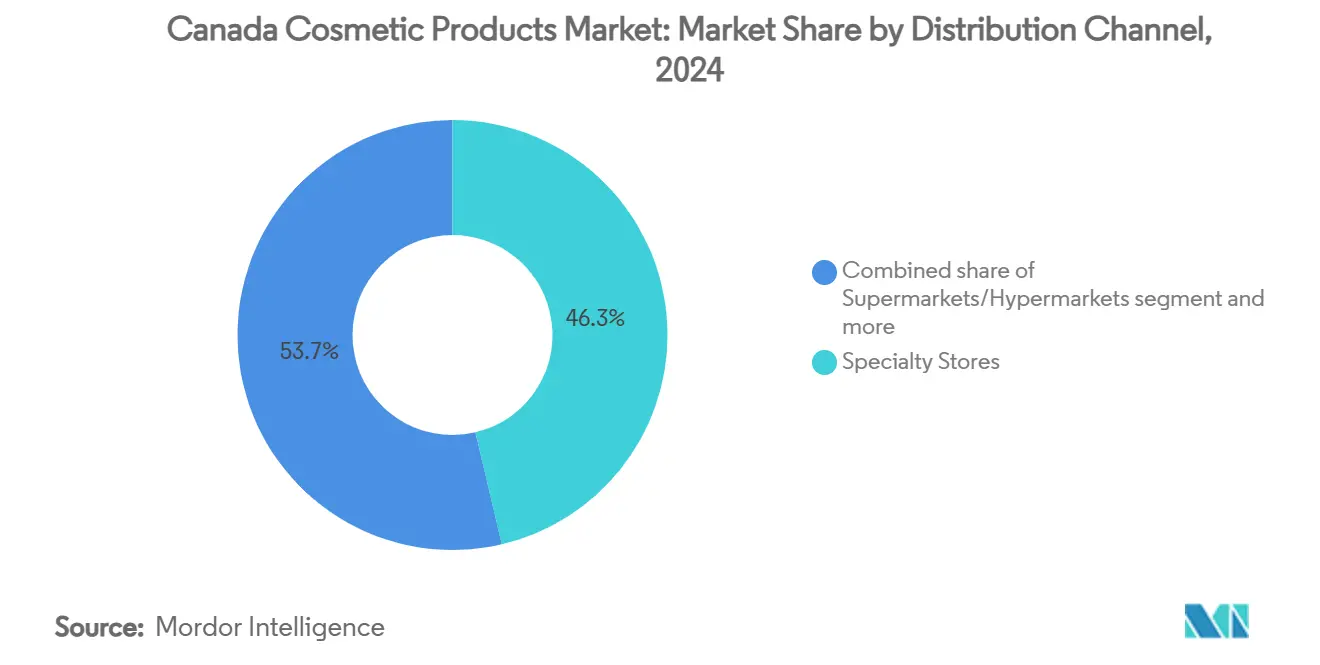

- По каналу дистрибуции специализированные магазины захватили 46,32% размера канадского рынка косметики в 2024 году, тогда как онлайн-ритейл готов расти с CAGR 7,35% до 2030 года.

Тенденции и аналитика канадского рынка косметических продуктов

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущий потребительский фокус на антивозрастных решениях | +1.2% | Национальный, с концентрацией в городских центрах | Среднесрочный (2-4 года) |

| Технологические достижения в составах продуктов | +0.9% | Национальный, с центрами исследований и разработок в Торонто и Монреале | Долгосрочный (≥ 4 лет) |

| Расширение премиального сегмента красоты | +1.1% | Национальный, с более высоким проникновением в столичных областях | Среднесрочный (2-4 года) |

| Мультикультурная потребительская база, стимулирующая разнообразие продуктов | +0.8% | Национальный, с акцентом на Торонто, Ванкувер, Монреаль | Долгосрочный (≥ 4 лет) |

| Тенденции устойчивых продуктов красоты | +0.7% | Национальный, с более сильным принятием в Британской Колумбии и Онтарио | Среднесрочный (2-4 года) |

| Развитие международных и местных брендов | +0.6% | Национальный, с фокусом на основных розничных рынках | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущий потребительский фокус на антивозрастных решениях

В Канаде проживало приблизительно 4,07 миллиона женщин в возрасте 65 лет и старше в 2023 году, согласно Статистике Канады, представляя ключевой демографический сегмент, стимулирующий антивозрастной рынок [1]Источник: Статистика Канады, "Оценки населения на 1 июля по возрасту и полу", 150.statcan.gc.ca. Это стареющее женское население породило увеличенный рыночный спрос на антивозрастную косметику и средства по уходу за кожей. Канадский рынок красоты и личной гигиены отреагировал разработкой косметических продуктов, включающих антивозрастные ингредиенты, включая сыворотки, пептиды и SPF, сформулированных для решения проблем зрелой кожи, таких как мелкие морщины и неровный тон. Бренды, такие как L'Oréal Age Perfect, разработали составы тонального крема и консилера с интегрированными преимуществами ухода за кожей для обслуживания пожилых потребителей, требующих как антивозрастных свойств, так и косметического покрытия. Канадский рынок косметики демонстрирует устойчивый рост в антивозрастных косметических продуктах, специально разработанных для зрелых женщин.

Технологические достижения в составах продуктов

Интеграция аналитики данных в методологии составления косметики позволяет канадским производителям выполнять комплексные виртуальные испытания перед физическим прототипированием, тем самым сокращая циклы разработки и повышая эффективность исследований и разработок. Это технологическое достижение вынудило компании стратегически распределять маркетинговые ресурсы в сторону детального образовательного контента, который систематически излагает составы ингредиентов канадским потребителям. Маркетинговые отделы установили формальные совместные рамки с учеными-составителями для обеспечения технической точности в коммуникациях продуктов. Компании, внедряющие эти технологические возможности, демонстрируют количественные конкурентные преимущества, сохраняя операционную эффективность на канадском рынке косметики. Например, в сентябре 2023 года Haus Labs от Lady Gaga представили Triclone Skin Tech Concealer с BioTech Caffeine, био-инженерной альтернативой, демонстрирующей превосходную эффективность по сравнению с обычными соединениями кофеина.

Расширение премиального сегмента красоты

Премиальный сегмент красоты канадского рынка косметики переживает рост благодаря изменяющимся потребительским предпочтениям, технологическим достижениям и улучшающимся экономическим условиям. С снижением уровня инфляции и восстановлением семейных бюджетов канадские потребители теперь рассматривают премиальные продукты красоты и личной гигиены как доступные предметы роскоши. Потребители демонстрируют повышенную готовность инвестировать в высококачественные продукты красоты, которые обеспечивают превосходное качество и эффективность. Как международные люксовые бренды, так и канадские компании реагируют разработкой передовых составов, инновационной упаковки и персонализированных решений. Цифровая трансформация повысила доступность премиальных продуктов, при этом бренды внедряют искусственный интеллект (ИИ) для персонализированных рекомендаций продуктов и виртуальных консультаций на своих онлайн-платформах. На рынке также наблюдался выход люксовых брендов, принадлежащих инфлюенсерам и знаменитостям. Например, в марте 2025 года Violette Fr, основанный французским визажистом Violette Serra, расширил свое присутствие в Sephora Canada. Ассортимент продуктов бренда, от помад до кутюрных пигментированных жидких теней для век, отражает его фокус на обеспечении индивидуального стилевого выражения.

Мультикультурная потребительская база, стимулирующая разнообразие продуктов

Рост мультикультурного населения Канады влияет на разнообразие продуктов на рынке косметики, поскольку компании адаптируются для удовлетворения потребностей красоты разнообразных потребителей. Согласно Международному валютному фонду (МВФ), по состоянию на 2025 год население Канады достигло 41,53 миллиона жителей, с этническим разнообразием на самом высоком уровне [2]Источник: Статистика Канады, "Оценки населения Канады, четвертый квартал 2024", 150.statcan.gc.ca. Канадские потребители представляют различные тона кожи и культурные традиции красоты, побуждая компании расширять свои продуктовые линейки с инклюзивными диапазонами оттенков и специализированными решениями по уходу за кожей. Спрос на тональные основы, консилеры и пудры, соответствующие разнообразным тонам кожи, привел международные и местные бренды к расширению ассортимента продуктов. Маркетинговые кампании теперь включают разнообразных моделей и инфлюенсеров для отражения канадской демографии. Рынок расширился, включив гендерно-нейтральные продукты красоты, обслуживающие более широкую потребительскую базу. Мультикультурные потребители также стимулируют спрос на продукты с определенными сертификациями, включая халяльные, веганские и не тестируемые на животных варианты, а также продукты, включающие ингредиенты из традиционных практик красоты со всего мира.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущие потребительские опасения по поводу химических ингредиентов | -0.8% | Национальный, с более высоким влиянием в заботящихся о здоровье регионах | Краткосрочный (≤ 2 лет) |

| Ограниченный срок годности натуральных продуктов | -0.5% | Национальный, влияющий на рост натурального/органического сегмента | Среднесрочный (2-4 года) |

| Проблемы цепочки поставок, влияющие на операции | -0.7% | Национальный, с большим влиянием на импорто-зависимые бренды | Краткосрочный (≤ 2 лет) |

| Сильная конкуренция со стороны устоявшихся международных брендов | -1.2% | Национальный, с усиленной конкуренцией в премиальных сегментах | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущие потребительские опасения по поводу химических ингредиентов

Канадский рынок косметики испытывает значительные ограничения роста из-за усиленного потребительского контроля составов продуктов и комплексных регулятивных требований. Усовершенствованная регулятивная база Health Canada для раскрытия косметических ингредиентов накладывает существенные операционные сложности и финансовые последствия для производителей. Например, компании должны инвестировать в переформулирование продуктов и обновление упаковки для соответствия новым стандартам. В 2024 году Health Canada внедрила комплексные модификации в Косметические регуляции под Законом о продуктах питания и лекарствах, устанавливая более строгие протоколы для защиты потребителей, прозрачности рынка и ответственности производителей. Регуляции предписывают детальные требования к документации аллергенов. С 12 апреля 2026 года все косметические продукты должны представлять комплексные декларации ингредиентов, включающие 24 специфических ароматических аллергена, обозначенных ЕС [3]Источник: Статистика Канады, "Реклама, маркировка и ингредиенты косметики", canada.ca. Эта регулятивная гармонизация со стандартами Европейского Союза демонстрирует приверженность Канады защите потребителей с документированными аллергическими чувствительностями к специфическим косметическим компонентам.

Ограниченный срок годности натуральных продуктов

Ограниченный срок годности натуральных косметических продуктов ограничивает рост канадского рынка косметики, особенно по мере роста потребительского спроса на чистые, органические составы без консервантов. Натуральная и органическая косметика использует растительные ингредиенты и более мягкие, не синтетические консерванты, делая их более уязвимыми к микробному росту, окислению и деградации при воздействии воздуха, влаги и температурных вариаций. В то время как обычная косметика остается стабильной до трех лет благодаря синтетическим консервантам, натуральные продукты обычно служат только от шести месяцев до года после открытия, особенно жидкие или кремовые составы. Этот более короткий период использования увеличивает риск порчи продукта, изменений текстуры и сниженной эффективности. Это также приводит к более высоким отходам продукта и частым потребностям в повторных покупках, отпугивая чувствительных к цене потребителей. Дополнительно, розничные торговцы и производители сталкиваются с вызовами управления запасами, поскольку продукты могут истечь до продажи, приводя к финансовым потерям и сложностям дистрибуции.

Сегментный анализ

По типу продукта: косметика для глаз стимулирует волну инноваций

Губная и ногтевая косметика поддерживает доминирование на рынке с долей 35,66% в 2024 году. Косметика для лица и сегменты ухода за кожей генерируют более высокие доходы в индустрии косметики. Однако губные и ногтевые продукты остаются основными компонентами ежедневных и особых случаев косметических рутин. Губная косметика, включая помады, карандаши для губ и блески для губ, поддерживает свою рыночную позицию через множественные применения и операционную эффективность. Сегмент ногтевой косметики, который включает лак и продукты для лечения, демонстрирует рост рынка благодаря потребительскому спросу на варианты кастомизации. Потребительское покупательское поведение в этом сегменте коррелирует с сезонными рыночными трендами и индивидуальными предпочтениями.

Косметика для глаз демонстрирует значительный потенциал роста, прогнозируя сложный годовой темп роста (CAGR) 5,32% в период 2025-2030 годов. Это расширение объясняется технологическими разработками в составах длительного ношения и устойчивых к переносу, увеличивающимся потребительским спросом на натуральные и офтальмологически проверенные продукты, и усиленным потребительским участием в косметических применениях, ориентированных на глаза, в демографических сегментах. Канадский рынок демонстрирует особенный спрос на продукты, предлагающие комплексное разнообразие оттенков и чувствительно-ориентированные составы, включая гипоаллергенные варианты туши и лайнеры на растительной основе. Внедрение технологии визуализации дополненной реальности (AR) и возможностей кастомизации искусственного интеллекта (ИИ) в цифровых розничных платформах дополнительно усиливает траекторию роста этого сегмента.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По категории: премиальный сегмент опережает рынок

Массовые продукты демонстрируют существенное доминирование на рынке, поддерживая значительную рыночную долю 70,43% в 2024 году. Эта рыночная позиция принципиально установлена через обширно развитую дистрибьюторскую инфраструктуру, охватывающую разнообразные розничные заведения, включая супермаркеты, гипермаркеты, фармацевтические розничные точки и платформы цифровой коммерции, тем самым облегчая оптимальную потребительскую доступность в множественных демографических сегментах. Продолжающееся рыночное преобладание сегмента систематически поддерживается через тщательно структурированные ценовые методологии, комплексно развитые рекламные рамки и обширно диверсифицированные продуктовые классификации в множественных категориях, включая уход за губами, уход за ногтями, уход за глазами и косметику для лица, отвечающую различным потребительским требованиям и предпочтениям.

Сегмент премиальных продуктов демонстрирует значительную траекторию роста, прогнозируя сложный годовой темп роста 5,88% в период 2025-2030 годов, превышающий параметры совокупного расширения рынка. Эта траектория роста коррелирует с повышенными метриками потребительских располагаемых доходов, увеличенной финансовой независимостью среди женской демографии и интенсифицированным фокусом на протоколах личной гигиены. Премиальные производители внедряют стратегические партнерства на основе влияния и цифровые коммуникационные рамки для усиления рыночного позиционирования. Сегмент демонстрирует устойчивое технологическое прогрессирование через индивидуализированные составы продуктов, включающие решения по уходу за глазами, управляемые искусственным интеллектом, и кастомизированные композиции тональных основ.

По каналу дистрибуции: цифровая трансформация ускоряется

В 2024 году специализированные магазины поддерживают преобладающую рыночную позицию в канадской индустрии косметики, составляя 46,32% от общих продаж. Эти заведения поддерживают свое рыночное лидерство через внедрение персонализированных, экспериенциальных розничных стратегий, которые резонируют с канадскими потребителями. Заведения обеспечивают профессиональные консультации от квалифицированного персонала, кураторские мероприятия в магазине и комплексные средства демонстрации продуктов, способствуя устойчивому удержанию клиентов. Специализированные розничные торговцы поддерживают обширный портфолио эксклюзивной и премиальной красивой продукции. Их способность обеспечивать кастомизированные рекомендации, структурированные программы лояльности и немедленную доступность продуктов стимулирует потребительские предпочтения, особенно среди клиентуры, ищущей премиальные продукты и тех, кто приоритизирует персонализированные консультации.

Онлайн-розничные магазины представляют наиболее быстрорастущий канал дистрибуции на канадском рынке косметики с прогнозируемым CAGR 7,35% с 2025 по 2030 год. Рост проистекает из цифрового удобства, обширного выбора продуктов и технологической интеграции. Потребители предпочитают платформы электронной коммерции за их непрерывную доступность, широкий инвентарь, регулярные промоакции и доступ к отзывам клиентов и туториалам. Инструменты виртуальной примерки, сопоставление оттенков дополненной реальности и рекомендации продуктов ИИ решили традиционное ограничение физического тестирования продуктов. Бренды прямых продаж потребителю установили сильные клиентские базы через прозрачные практики, подписные сервисы и устойчивую упаковку. Комбинация роста мобильных покупок и гибких политик возврата продолжает трансформировать дистрибуцию розничной торговли красотой.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу ингредиентов: натуральные/органические набирают обороты

В 2024 году обычная/синтетическая косметика поддерживает доминирующую 68,34% рыночную долю в канадской индустрии косметики, в первую очередь объясняемую их обширной дистрибьюторской сетью, охватывающей супермаркеты, гипермаркеты, аптеки и платформы электронной коммерции. Эти продукты установили свою рыночную позицию через постоянную лояльность брендов, научно доказанную эффективность и надежные метрики производительности. Обычный сегмент косметики демонстрирует превосходные способности в обеспечении разнообразных цветовых палитр, усиленной долговечности продуктов и специализированных косметических эффектов, которые натуральные альтернативы часто находят сложными для репликации. Кроме того, операционная эффективность в производственных и дистрибьюторских методологиях позволяет производителям поддерживать конкурентные ценовые структуры, тем самым привлекая чувствительные к цене потребительские сегменты, ищущие надежные ежедневные косметические решения.

Сегмент натуральной и органической косметики демонстрирует существенный рыночный потенциал с прогнозами, указывающими CAGR 6,13% с 2025 по 2030 год, значительно превосходящий траекторию роста синтетических составов. Это замечательное расширение в первую очередь объясняется увеличивающейся потребительской миграцией к заботящимся о здоровье и экологически устойчивым продуктовым альтернативам, особенно среди младших демографических когорт и городских популяций. Рыночный анализ указывает на растущий потребительский акцент на прозрачности ингредиентов с отмеченным предпочтением составов, исключающих парабены, сульфаты, синтетические красители и нефтехимические производные, в то время как предпочитающих ботанические экстракты, масла на растительной основе и естественно полученные активные соединения.

Географический анализ

Канадский рынок косметики демонстрирует отличительные региональные характеристики, которые влияют на продуктовые предпочтения и методологии дистрибуции. Основные столичные центры - Торонто, Монреаль и Ванкувер - функционируют как инновационные центры, где премиальные и натуральные/органические продукты первоначально устанавливают рыночное присутствие. Отличительная культурная идентичность Квебека влияет на потребительские предпочтения красоты, при этом бренды французского влияния поддерживают существенное рыночное представительство.

Западная Канада демонстрирует возможности расширения рынка для натуральных и органических брендов, особенно в Британской Колумбии и Альберте, где экологическая осведомленность стимулирует потребительские покупательские модели. Потребители в этих провинциях приоритизируют устойчивость, прозрачность ингредиентов и этическое снабжение в своем покупательском поведении. Эта рыночная характеристика создает спрос на бренды, производящие продукты с чистой маркировкой, экологически дружественные составы и устойчивую упаковку. Компании, внедряющие эти деловые практики, могут развивать рыночную долю и увеличивать свое присутствие в расширяющемся сегменте натуральной личной гигиены и красоты.

Более того, косметический рынок Канады демонстрирует расширение в провинциях Прерий и Атлантики, стимулируемое увеличенной потребительской покупательной способностью и рыночной осведомленностью. Эти регионы демонстрируют постоянный спрос на массовые и средне-премиальные продукты. Независимые розничные торговцы и аптечные сети в меньших городских центрах функционируют как ключевые точки дистрибуции, преимущественно складируя установленные бренды и многофункциональную косметику. Северные территории составляют специализированный рыночный сегмент с возможностями для продуктов, сформулированных для суровых погодных условий.

Конкурентная среда

Канадский рынок косметики демонстрирует сложную конкурентную среду, характеризующуюся устоявшимися международными корпорациями и отечественными компаниями. Международные фирмы, особенно L'Oréal S.A., Shiseido Company, Limited и The Estée Lauder Companies Inc., поддерживают рыночное доминирование через существенные возможности исследований и разработок, систематически адаптируя свои маркетинговые стратегии для обращения к канадским потребительским предпочтениям. Отечественные компании, с Groupe Marcelle в качестве выдающегося игрока, поддерживают свою конкурентную позицию через комплексное понимание регионального рынка и упрощенные операционные структуры.

Рыночная динамика вынудила как международные, так и отечественные организации внедрить квартальные циклы внедрения продуктов, заменяя традиционные годовые графики запуска. Эта операционная модификация потребовала от финансовых отделов установления усовершенствованных протоколов управления рабочим капиталом и внедрения точных методологий прогнозирования денежных потоков. Стратегическая конвергенция премиальных и массовых сегментов в "массидж" принципиально изменила конкурентные параметры, требуя от компаний адаптации своих операционных стратегий.

Массовые организации, расширяющиеся в премиальные сегменты, внедрили усовершенствованные сервисные протоколы, особенно профессиональные консультационные сервисы красоты, ранее эксклюзивные для премиальных розничных заведений. Эта стратегическая трансформация вынудила сдвиг в развертывании рабочей силы от транзакционно-ориентированных к консультационно-основанным операционным моделям, результатом чего стали увеличенные метрики трудовых затрат. Компании оптимизируют операционные затраты через стратегическое внедрение цифровых систем помощи, зависящее от успешной интеграции платформ искусственного интеллекта с существующей инфраструктурой продаж.

Лидеры индустрии канадских косметических продуктов

-

L'Oréal S.A.

-

The Estée Lauder Companies Inc.

-

Coty Inc.

-

Shiseido Company, Limited

-

Groupe Marcelle Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития индустрии

- Март 2025: Канадское правительство объявило об исключении PFAS (пер- и полифторалкильных веществ) из потребительских товаров, включая косметику, начиная с 2027 года. Регуляция предписала производителям косметики переформулировать свои продукты для соответствия новым стандартам.

- Март 2025: Prada Beauty установила свою линию косметики в Канаде, внедряя технологически-ориентированный продуктовый ассортимент, который интегрировал функциональность с дизайнерскими инновациями. Коллекция включала средства по уходу за кожей, комплексные продукты, продукты для глаз и губ, предоставляя потребителям основные предметы красоты с отличительным подходом.

- Октябрь 2024: Cosmetica Laboratories Inc. подписала производственное соглашение с визажистом Katie Jane Hughes для производства двойного назначения губной и щечной косметической палочки для KJH.Brand. Продукт будет запущен в пяти цветовых вариантах и отмечает второй продуктовый релиз в портфолио KJH.Brand.

- Май 2024: Lawless Beauty расширила свое присутствие в Sephora в 2,5 раза через расширение в локации Sephora at Kohl's и вход на канадский рынок. Компания представила шесть оттенков Pinch My Cheeks Soft-Blur Cream Blush. Продукт объединил пудровый состав со свойствами применения, похожими на крем, обеспечивая мягко-диффузированный, размытый внешний вид, который автоматически закрепляется.

Область отчета канадского рынка косметических продуктов

Рынок косметических продуктов охватывает косметические составы, разработанные для улучшения или изменения внешнего вида лица и тела. Продуктовый портфолио включает тональную основу, помаду, тени для век, тушь и румяна, которые функционируют для акцентирования черт и обеспечения специфических эстетических результатов. Рынок обслуживает как ежедневные потребительские требования, так и применения для специальных случаев.

Канадский рынок косметических продуктов сегментируется на основе типа продукта, категории, типа ингредиентов и канала дистрибуции. На основе типа продукта рынок сегментируется на косметику для лица, косметику для глаз, губную и ногтевую косметику. На основе категории рынок сегментируется на премиальные продукты и массовые продукты. На основе типа ингредиентов рынок сегментируется на натуральные и органические и обычные/синтетические. На основе каналов дистрибуции рынок сегментируется на специализированные магазины, супермаркеты/гипермаркеты, онлайн-ритейл и другие каналы дистрибуции. Определение размера рынка было выполнено в стоимостном выражении в USD для всех вышеупомянутых сегментов.

| Косметика для лица |

| Косметика для глаз |

| Губная и ногтевая косметика |

| Премиальные продукты |

| Массовые продукты |

| Натуральные и органические |

| Обычные/синтетические |

| Специализированные магазины |

| Супермаркеты/гипермаркеты |

| Онлайн-розничные магазины |

| Другие каналы |

| По типу продукта | Косметика для лица |

| Косметика для глаз | |

| Губная и ногтевая косметика | |

| По категории | Премиальные продукты |

| Массовые продукты | |

| По типу ингредиентов | Натуральные и органические |

| Обычные/синтетические | |

| По каналу дистрибуции | Специализированные магазины |

| Супермаркеты/гипермаркеты | |

| Онлайн-розничные магазины | |

| Другие каналы |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер канадского рынка косметики?

Рынок сгенерировал 1,92 млрд долларов США в 2025 году и прогнозируется достичь 2,40 млрд долларов США к 2030 году.

Какой тип продукта в настоящее время держит наибольшую долю канадского рынка косметики?

Губные и ногтевые продукты возглавляют диаграмму с долей доходов 35,66% в 2024 году.

Почему премиальная косметика набирает обороты?

Законы о прозрачности ингредиентов, лучшая эффективность и изменяющиеся потребительские отношения подталкивают премиальные SKU к росту с CAGR 5,88%.

Какой канал дистрибуции растет быстрее всего?

Онлайн-розничные магазины продвигаются с CAGR 7,35%, опережая все другие каналы.

Последнее обновление страницы: