Анализ рынка комбикормов Канады

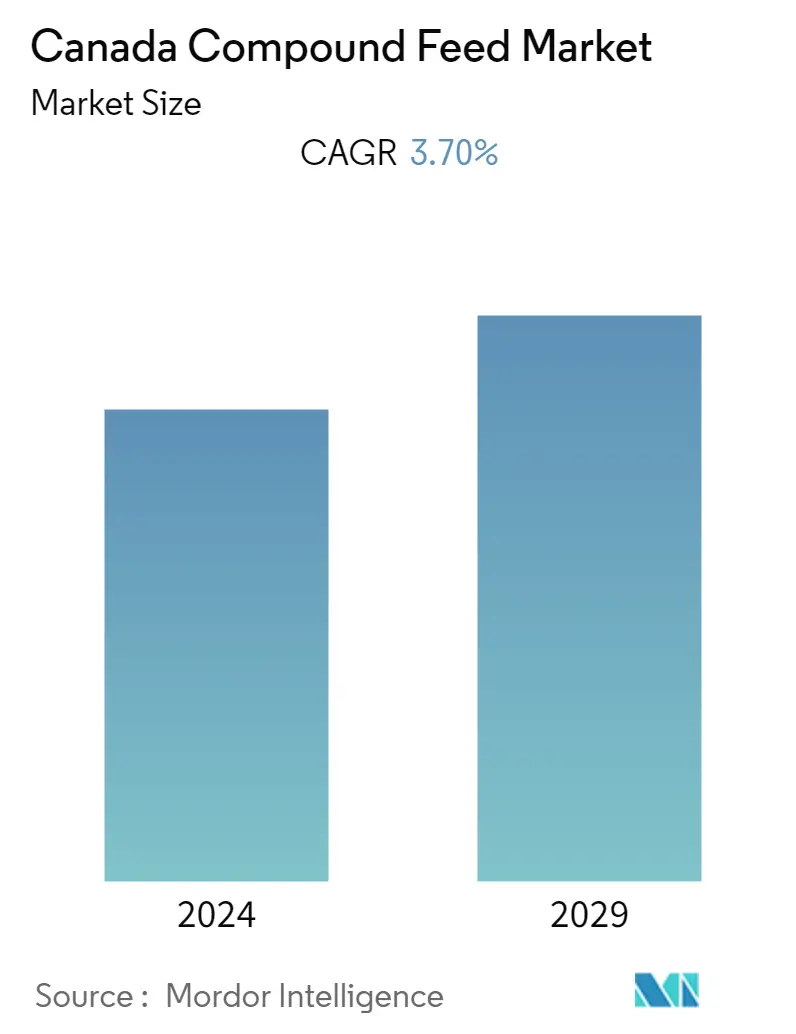

Прогнозируется, что канадский рынок комбикормов будет расти в среднем на 3,7% в течение прогнозируемого периода.

- Растущий спрос на мясо и продукты животного происхождения является основным движущим фактором роста рынка комбикормов. Повышенная осведомленность о качестве мясных и молочных продуктов и увеличение производства животноводческой продукции являются другими факторами, способствующими росту изучаемого рынка.

- Канадская кормовая промышленность строго регулируется, включая Закон о кормах и Положения о кормах, которые регулируют повседневную работу комбикормовых заводов и обеспечивают согласованность действий поставщиков, производителей и дистрибьюторов кормов. Комбикормовые заводы в Канаде обычно расположены недалеко от животноводческих предприятий, и большая часть кормов производится для внутреннего потребления. Большинство этих комбикормовых заводов расположены в Квебеке (36%), Онтарио (30%), Прериях (22%), Атлантике (9%) и Британской Колумбии (3%).

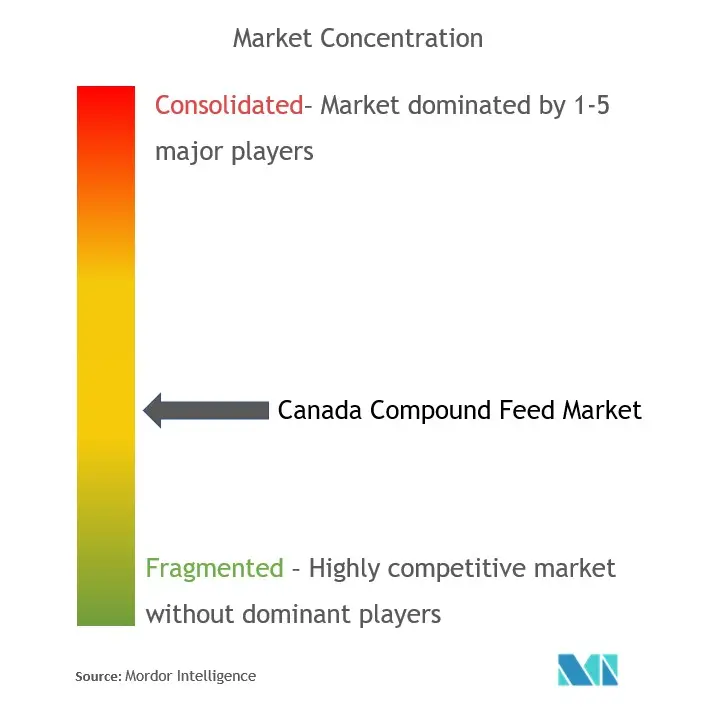

- По данным ANAC, канадская кормовая промышленность является зрелой отраслью. Общая тенденция такова, что количество коммерческих комбикормовых заводов сокращается, но количество кормов, производимых на один завод, увеличивается. Это движение к консолидации отрасли аналогично тенденциям, наблюдаемым на уровне ферм, с уменьшением количества ферм, но увеличением размеров производства. Это позволяет компаниям оставаться конкурентоспособными за счет эффекта масштаба.

- Биотопливная промышленность страны позволяет использовать больше зерна в животноводстве, что дает Канаде преимущество в виде более низкой стоимости кормов, что, в свою очередь, значительно увеличивает продажи на изучаемом рынке. На рынке доминируют такие компании, как Cargill Inc., Alltech Inc., Canadian Organic Feeds Limited, Trouw Nutrition Canada и Paragon Feeds Corp.

Тенденции рынка комбикормов Канады

Растущая тяга к мясу и увеличение экспорта

Согласно статистике правительства Канады, розничные продажи свежего мяса в Канаде в 2021 году оценивались в 11 миллиардов долларов США (2,8 миллиона метрических тонн), что указывает на рост на 1% по сравнению с 10 миллиардами долларов США (2,6 миллиона метрических тонн) в 2017 году. Объем продаж в 2021 году составил 3,65 миллиарда долларов США (1,4 миллиона метрических тонн). Самой крупной категорией было мясо птицы, за ним следовали говядина и телятина. В период с 2017 по 2021 год продажи куриного мяса росли самыми быстрыми темпами среднегодовой темп роста составил 4,2%. С точки зрения продаж свинина была третьей по величине категорией свежего мяса в 2021 году. Объем продаж свинины составил 3,5 миллиона долларов США, что стимулирует рынок животноводства. Ожидается, что в ближайшие годы это принесет пользу кормовой промышленности.

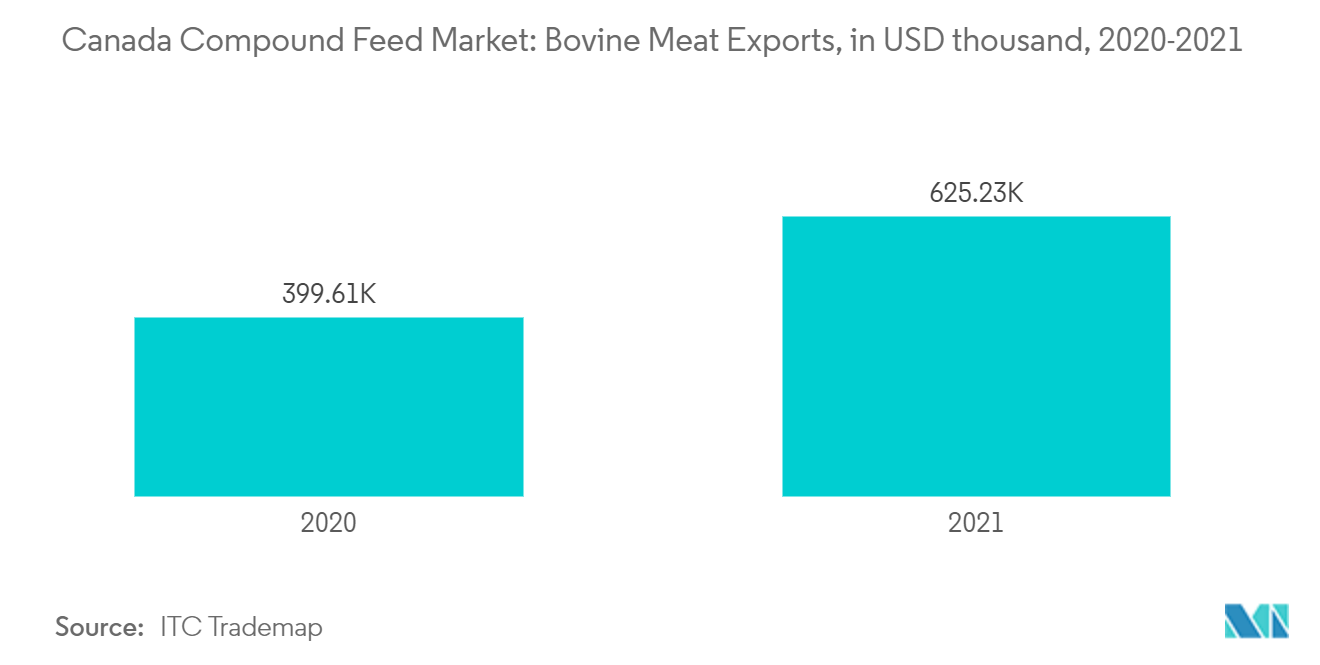

Увеличение спроса на различные продукты животного происхождения, такие как молоко, молочные продукты, мясные продукты, яйца и другие непродовольственные товары, привело к росту использования кормовых добавок, тем самым стимулируя рост производства комбикормов в рынок кормов для животных. Согласно статистике ITC Trademap, экспорт говядины и телятины в 2021 году составил 108 296 метрических тонн. Общая стоимость экспорта составила 625 233 тысяч долларов США, что удвоилось по сравнению с 2017 годом. Растущий спрос на продукты животного происхождения и переработанное мясо создал возможности для производителей кормов. для повышения продуктивности животных.

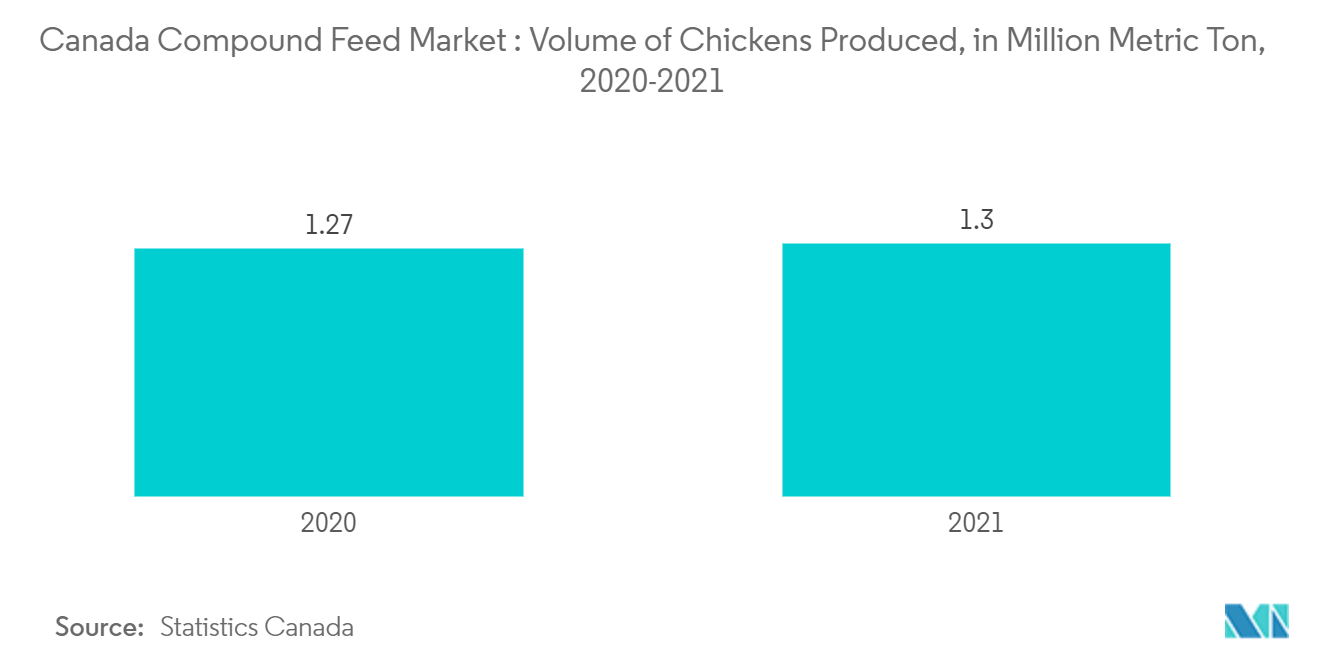

Коммерческое животноводство движет рынком

Потребление красного мяса и продуктов из птицы на душу населения быстро возросло, поскольку потребители различных демографических групп активно считают его важным источником питания/белка. В ответ на глобализацию и растущий спрос на продукты животного происхождения сектор животноводства достиг высоких темпов роста. Коммерциализация животноводства привела к увеличению количества животных в последние годы. Согласно канадской статистике, объем производства курицы в стране составил 1,3 миллиона метрических тонн. Канадские компании по производству кормов в последнее время занимаются разработкой интересных новых продуктов для сектора птицеводства, включая добавление новых компонентов кормов, разрешенных к использованию в Канаде, чтобы удовлетворить высокий спрос рынка на качественные корма.

Рационы крупного рогатого скота, в первую очередь птицы и свиней, в качестве основных ингредиентов содержат легкоусвояемую кукурузу и соевый шрот. Кроме того, в 2018 году Enterra Feed Corporation получила разрешение Канадского агентства по инспекции пищевых продуктов (CFIA) на продажу в стране цельносушеных личинок Enterra в качестве кормового ингредиента для тилапии и домашней птицы, включая кур, уток, гусей и индеек. Эти экологически чистые альтернативы пользуются большим спросом у производителей кормов по всей стране, поскольку рынок лосося продолжает расти.

Обзор отрасли комбикормов Канады

В 2022 году канадский рынок комбикормов был умеренно фрагментирован. В число ведущих компаний Канады входят Cargill Incorporated, Alltech, Inc, Canadian Organic Feeds Limited, Trouw Nutrition Canada и Paragon Feeds Corp. Ведущие компании ориентированы на приобретение кормов. мельницы и мелкое производство для расширения бизнеса как на местном, так и на зарубежных рынках. Некоторые игроки расширяют географию своего присутствия за счет приобретения или слияния с производителями на зарубежных рынках.

Лидеры рынка комбикормов Канады

Cargill, Incorporated.

Alltech, Inc

Canadian Organic Feeds Limited

Trouw Nutrition Canada

Paragon Feeds Corp.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка комбикормов Канады

- Ноябрь 2022 г.: ADDiCAN, производитель продуктов питания для животных, приобрел завод по переработке зерна в Слемон-Парке, остров Принца Эдуарда, Канада. Это второе предприятие ADDiCAN в Канаде, которое расширит возможности компании по производству и перевалке грузов на североамериканском и мировом рынках.

- Май 2022 г.: Trouw Nutrition Canada начала строительство нового комбикормового завода площадью 40 000 квадратных футов в городе Чилливак, который, как ожидается, будет полностью введен в эксплуатацию к концу 2023 г. Комбикормовый завод стратегически расположен для клиентов, ориентированных на сельское хозяйство, и он ожидается, что 95 процентов объема сырья, вырабатываемого на заводе, будет потребляться в радиусе 50 километров.

Сегментация промышленности комбикормов Канады

Комбикорм представляет собой смесь сырья и добавок, скармливаемых животноводству, полученных из растений, животных, органических или неорганических веществ или промышленной переработки, независимо от того, содержит они добавки или нет. Хотя соя, кукуруза, ячмень, пшеница и сорго являются наиболее часто используемым сырьем, витамины, минералы и аминокислоты являются наиболее распространенными добавками, смешиваемыми для получения комбикормов. Канадский рынок комбикормов сегментирован по типам животных (жвачные животные, домашняя птица, свиньи, аквакультура и другие), по ингредиентам (зерновые, хлебобулочные изделия, побочные продукты и добавки). Сегмент пищевых добавок далее подразделяется на витамины, аминокислоты, ферменты, подкислители, пробиотики, пребиотики и другие добавки. В отчете представлены оценка рынка и прогнозы в стоимости (в миллионах долларов США) для вышеупомянутых сегментов.

| Жвачные животные |

| Птица |

| Свинья |

| Аквакультура |

| Другие типы животных |

| Хлопья | |

| Торты и блюда | |

| Побочные продукты | |

| Добавки | Витамины |

| Аминокислота | |

| Ферменты | |

| Пребиотики и пробиотики | |

| Подкислители | |

| Другие добавки |

| Тип животного | Жвачные животные | |

| Птица | ||

| Свинья | ||

| Аквакультура | ||

| Другие типы животных | ||

| Ингредиент | Хлопья | |

| Торты и блюда | ||

| Побочные продукты | ||

| Добавки | Витамины | |

| Аминокислота | ||

| Ферменты | ||

| Пребиотики и пробиотики | ||

| Подкислители | ||

| Другие добавки | ||

Часто задаваемые вопросы по исследованию рынка комбикормов в Канаде

Каков текущий размер рынка комбикормов в Канаде?

Прогнозируется, что среднегодовой темп роста канадского рынка комбикормов составит 3,70% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Комбикорма в Канаде?

Cargill, Incorporated., Alltech, Inc, Canadian Organic Feeds Limited, Trouw Nutrition Canada, Paragon Feeds Corp. — крупнейшие компании, работающие на канадском рынке комбикормов.

Какие годы охватывает рынок комбикормов Канады?

В отчете рассматривается исторический размер рынка комбикормов Канады за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка комбикормов Канады на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о промышленности комбикормов Канады

Статистические данные о доле, размере и темпах роста доходов на рынке комбикормов в Канаде в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ канадских комбикормов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.