Анализ рынка логистики холодовой цепи Канады

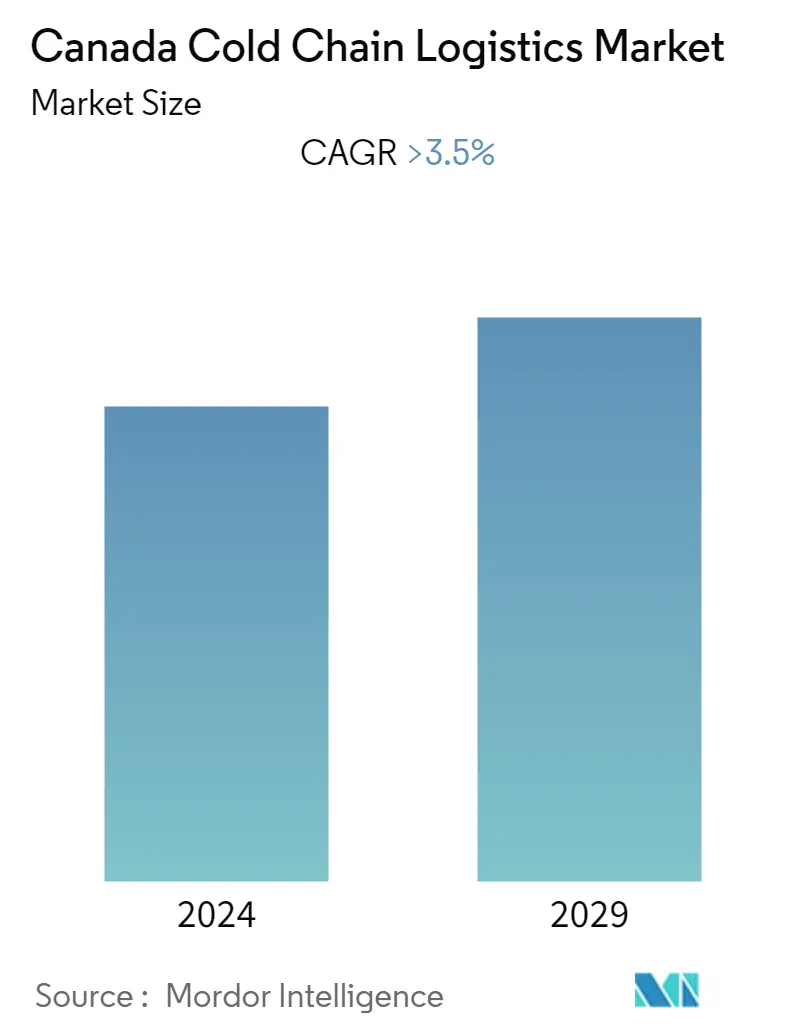

Рынок логистики холодовой цепи Канады в текущем году оценивается примерно в 6,20 млрд долларов США, и ожидается, что среднегодовой темп роста составит более 3,5% в течение прогнозируемого периода.

- Трансграничные цепочки поставок имеют решающее значение для канадского продовольственного сектора, поскольку значительные объемы продуктов питания и сельскохозяйственной продукции ежедневно перемещаются через канадско-американскую границу. На долю Соединенных Штатов приходится более 50% стоимости всего канадского экспорта сельскохозяйственной и агропродовольственной продукции и около 60% стоимости канадского импорта продуктов питания. Соединенные Штаты являются нетто-импортером канадской говядины и крупного рогатого скота. Канада в значительной степени зависит от сезонного импорта свежих продуктов из США и Мексики. Логистика холодовой цепи была важна для большей части импорта и экспорта, поскольку продукты были скоропортящимися. Соединенные Штаты импортируют свежие продукты на сумму более 22 миллиардов долларов США ежегодно из более чем 125 различных стран, в то время как на Мексику и Канаду приходится 77% и 11% соответственно от общего объема импорта свежих фруктов и овощей. Крайне важно эффективно транспортировать свежие продукты, поскольку срок их хранения ограничен.

- FSCC (холодовая цепь поставок продуктов питания) неравномерно распределена по всему миру. Т.е. В Канаде действует надежная система FSCC, которая может поддерживать необходимую температуру для всех скоропортящихся продуктов питания, где бы они ни были необходимы. Несмотря на это, известно, что в работе ФСКК иногда случаются перебои или перерывы. В Канаде 5% потерь продуктов питания, которых можно избежать, происходят во время распределения, 12% — на уровне розничной торговли и 21% — на уровне потребителей. Считается, что одной из основных причин этих потерь является ненадлежащее поддержание температуры на всем протяжении FSCC. Расстояние, на которое еда перемещается по Канаде, представляет собой серьезную проблему для поддержания температуры. Канада обладает обширной территорией, поскольку значительная часть населения сосредоточена в городских регионах, разбросанных по всей стране, а также большее количество общин разбросано по значительным сельским и отдаленным районам. Автомобильный транспорт является основным способом доставки продуктов питания в городские районы, тогда как воздушный транспорт используется для перевозки продуктов питания в отдаленные места, особенно в северные деревни.

- Значительное глобальное преимущество Канады заключается в ее многочисленных водных портах. Океанские порты на тихоокеанском и атлантическом побережьях открывают соответственно азиатский и европейский рынки. Кроме того, морской путь Св. Лаврентия обеспечивает расширенное портовое обслуживание нескольких пунктов в Канаде и США в районе Великих озер. Великие озера предлагают выдающиеся интермодальные логистические услуги центральным провинциям Канады и США. Канада обладает отличными логистическими возможностями, которые можно использовать. Что касается импорта и экспорта, Канада является лидером по наличию портов, инфраструктуре и доступности. Местоположение, природные ресурсы и логистическая поддержка создали среду для распространения продукции по всему миру.

- Канада является крупным экспортером свежего, охлажденного и замороженного мяса, особенно продуктов из говядины, и свинины, а также морепродуктов. Канада импортирует большую часть своих фруктов и овощей, поскольку местное производство относительно ограничено, учитывая холодный климат страны. Состояние импорта и экспорта (охлажденное или замороженное) зависит от конкретного пищевого продукта. Большинство продуктов из говядины и лосося, которые импортируются и экспортируются, являются свежими или охлажденными, тогда как большая часть импорта свинины, экспорта крабов и экспорта омаров заморожена.

Тенденции рынка логистики холодовой цепи Канады

Рост экспорта скоропортящихся товаров стимулирует спрос на логистические услуги холодовой цепи

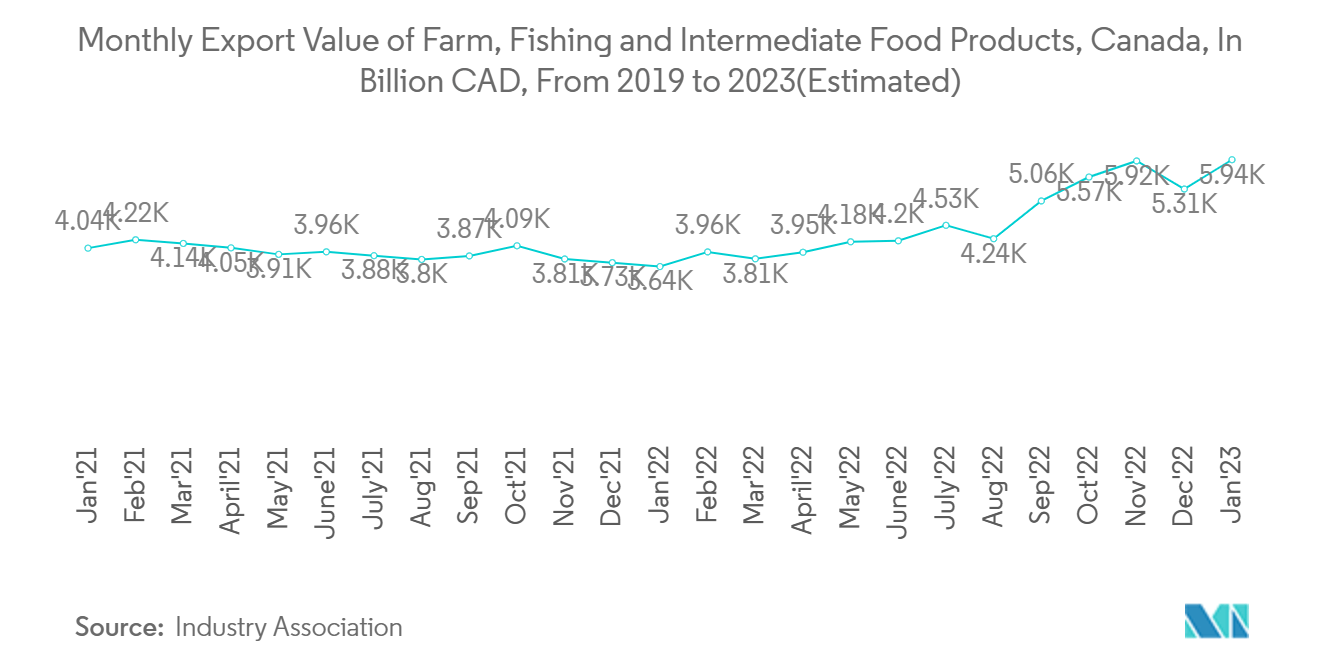

В январе 2022 года экспорт товаров Канады вырос на 4,2%, а импорт — на 3,1%. В результате профицит торговли товарами Канады с остальным миром увеличился с пересмотренных 1,2 млрд долларов США в декабре 2022 года до 1,9 млрд долларов США в январе 2023 года. В январе 2022 года общий объем экспорта увеличился на 4,2% до 67,0 млрд долларов США. В январе 2022 года во всех товарных категориях наблюдался рост, за исключением энергоносителей. Более двух третей роста общего экспорта произошло за счет увеличения сельскохозяйственной продукции, рыболовства, промежуточных продуктов питания, автомобилей и запчастей, а также металлических и неметаллических минеральных продуктов. Экспорт кроме энергоносителей увеличился на 6,1% до рекордного уровня в 51,6 млрд долларов США. Реальный (или объемный) экспорт в целом увеличился на 5,3% в январе 2022 года.

Экспорт сельскохозяйственной, рыбной продукции и промежуточных продуктов питания вырос на 11,9% в январе 2022 года и достиг 5,9 млрд долларов США, что является рекордным уровнем, который лишь незначительно превышает уровень, наблюдавшийся в ноябре, после первого снижения за четыре месяца в декабре. Производство сельскохозяйственной продукции резко возросло осенью 2022 года и с тех пор является движущей силой экспорта на фоне урожая, значительно превзошедшего предыдущий, и устойчивого мирового спроса. Рост в январе 2023 года был в основном обусловлен экспортом пшеницы, промежуточных продовольственных товаров (рапсовое масло) и других сельскохозяйственных товаров (соевые бобы).

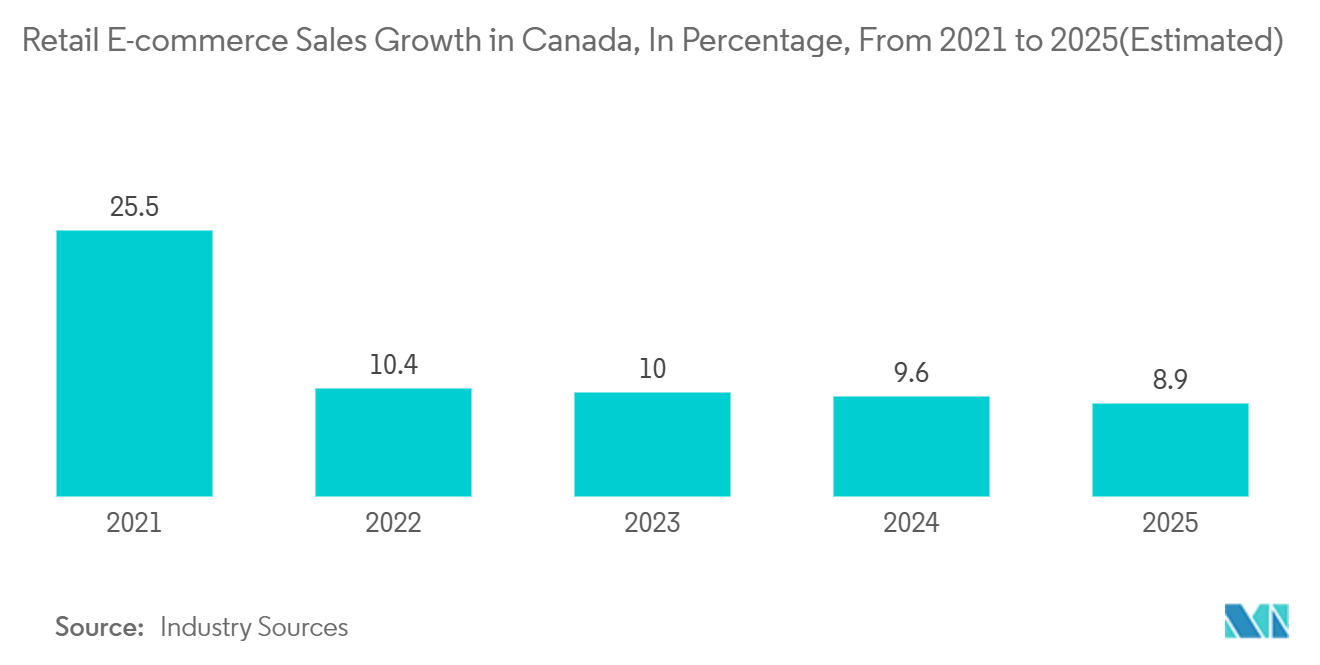

Рост электронной коммерции и расширение потребительского выбора

Розничные продажи электронной коммерции снизились по состоянию на июль 2022 года после резкого роста в начале пандемии, хотя они все еще значительно выше, чем до пандемии. Розничные продажи электронной коммерции выросли с 3,9% в 2019 году до 6,2% в 2022 году (с июля по настоящее время) как доля всех розничных продаж. Проценты розничных продаж электронной коммерции во время пика пандемии в 2020 и 2021 годах составляли 6,6% и 6,9% соответственно. Ритейлеры пострадали от второй волны закрытия магазинов в первой половине 2021 года, в результате чего доля розничной электронной коммерции в общем объеме розничных продаж достигла пика в этом году. В 2022 году розничные продажи электронной коммерции в некоторых подсекторах продолжали оставаться высокими, в то время как в других возобновление работы магазинов привело к тому, что потребители и предприятия стали ближе к покупательским предпочтениям, существовавшим до пандемии. Amazon доминирует во всем секторе электронной коммерции и покупок, активно присутствуя в категории компьютеров и электроники в Канаде. Его успех в основном обусловлен широким спектром предложений от электроники до книг, потокового вещания и телевидения. То есть Amazon Canada привлекает самый разнообразный круг клиентов. Доступ в Интернет обеспечивает важную связь с остальным миром для жителей отдаленных населенных пунктов Северной Канады, но предоставление высокоскоростных услуг остается дорогостоящим и трудным. По состоянию на январь 2022 года 55 процентов канадцев совершали розничные онлайн-покупки с помощью своих мобильных устройств, и эта тенденция растет. Потребители-миллениалы (в возрасте 18–34 лет) лидируют в этом движении 47% этих покупателей совершают покупки с помощью цифровых устройств хотя бы раз в неделю.

Канадский рынок электронной коммерции очень похож на рынок Соединенных Штатов и разделяет некоторые из тех же тенденций, что и розничные торговцы на юге. Гибридные покупки, нажми и собери и омниканальные потребители, заказывающие товары онлайн и забирающие их домой в обычном магазине, кажутся двумя тенденциями, формирующими канадский рынок электронной коммерции. Канадский рынок электронной коммерции обычно осуществляет продажи через социальные сети, поскольку окупаемость инвестиций в социальные сети постоянно повышается, а ритейлеры все чаще тратят маркетинговые доллары на рекламу в социальных сетях. В Канаде существует несколько способов получения оплаты за покупки в Интернете, наиболее распространенными из которых являются кредитные карты — Interac Online, MasterPass и PayPal. Тем не менее, некоторые поставщики также предлагают возможность использования предоплаченных карт или предоплаченных ваучеров. MasterCard — самая популярная кредитная карта в Канаде, ее доля на рынке составляет 53,6%. Что касается потребительских предпочтений, молодые канадцы более охотно совершают мобильные покупки и более восприимчивы к мобильной рекламе. Еще одним предпочтением в Канаде является видеореклама по данным Com Score, мобильная коммерция (m-commerce) растет благодаря увеличению количества мобильных подключений со смартфонов и планшетов. Цифровая реклама превзошла доходы от телевизионной рекламы и готова стать предпочтительным рекламным средством Канады.

Обзор отрасли логистики холодовой цепи Канады

Рынок логистики холодовой цепи Канады по своей природе фрагментирован и включает в себя как глобальных, так и местных игроков. Большую часть импортной и экспортной продукции необходимо контролировать в рефрижераторных перевозках. Благодаря технологическому развитию компании расширяют свое присутствие на рынке, разрабатывая новые методы управления логистикой холодовой цепи. Одними из сильных игроков в стране являются Americold Logistics, Congebec, Lineage Logistics Ltd и Conestoga и другие. Канада имеет уникальные возможности для того, чтобы воспользоваться новыми торговыми возможностями развитых стран и стать воротами в Северную Америку. Сеть логистики холодовой цепи в стране хорошо развита и предлагает широкий спектр услуг. Отрасли полагаются на транспортные и логистические сети для предоставления быстрых, интегрированных и безопасных решений для использования своих глобальных цепочек поставок. Рынок начал восстанавливаться после пандемии, положительная динамика наблюдалась после пандемии.

Лидеры рынка логистики холодовой цепи Канады

Americold Logistics

Lineage Logistics Ltd

Congebec Logistics, Inc.

Confederation Freezers

Conestoga Cold Storage

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка логистики холодовой цепи Канады

Январь 2023 г. Cargill объявила о завершении приобретения Owensboro Grain Company, семейного предприятия по переработке соевых бобов и нефтеперерабатывающего завода пятого поколения, расположенного в Оуэнсборо, штат Кентукки. Присоединение Owensboro Grain Company усилит усилия Cargill по увеличению мощностей в Северной Америке. сеть масличных культур для поддержки растущего спроса на масличные культуры, обусловленного рынками продуктов питания, кормов и возобновляемого топлива.

Январь 2022 г. CHS Inc. и Cargill, две ведущие агрокомпании страны, объявили о намерении расширить сферу деятельности своего совместного предприятия TEMCO LLC, добавив принадлежащий Cargill экспортный зерновой терминал в Хьюстоне, штат Техас. Добавление терминала в Хьюстоне расширит экспортные возможности совместного предприятия, обеспечив доступ к отправке зерна, масличных культур и побочных продуктов через порт Хьюстона.

Сентябрь 2022 г. McCain Foods объявляет о приобретении Scelta Products, добавляя нидерландского производителя замороженных продуктов к растущему семейству вкусных готовых овощных закусок. Сделка закрылась 8 сентября 2022 года и представляет собой значительную инвестицию, которая будет способствовать росту и расширению McCain в сфере производства замороженных овощных закусок.

Сегментация отрасли логистики холодовой цепи Канады

Технология и механизм, которые обеспечивают безопасную доставку чувствительных к температуре товаров и изделий по цепочке поставок, известны как логистика холодовой цепи. Любой скоропортящийся продукт или продукт, имеющий соответствующую маркировку, почти наверняка потребует управления холодовой цепью. Продукты питания, включая мясо и рыбу, продукты питания, медикаменты и фармацевтические препараты, могут подпадать под эту категорию.

Канадский рынок логистики холодовой цепи сегментирован по услугам (хранение, транспортировка и услуги с добавленной стоимостью), по типу температуры (охлажденная, замороженная и при комнатной температуре) и по конечному потребителю (садоводство, молочные продукты, мясо, рыба, птица, Обработанные пищевые продукты, фармацевтика, медико-биологические науки, химия и другие области применения). Всесторонний анализ канадского рынка логистики холодовой цепи, охватывающий текущие рыночные тенденции, ограничения, технологические обновления, а также подробную информацию о различных сегментах и конкурентной среде отрасли. В отчете представлены размеры рынка и прогнозы в значениях (млрд долларов США) для всех вышеуказанных сегментов.

| Хранилище |

| Транспорт |

| Дополнительные услуги (шоковая заморозка, маркировка, управление запасами и т. д.) |

| Охлажденный |

| Замороженный |

| Окружающий |

| Садоводство (свежие фрукты и овощи) |

| Молочные продукты (молоко, мороженое, сливочное масло и т. д.) |

| Мясо, Рыба, Птица |

| Обработанные пищевые продукты |

| Фармацевтика, науки о жизни и химия |

| Другие конечные пользователи |

| По услуге | Хранилище |

| Транспорт | |

| Дополнительные услуги (шоковая заморозка, маркировка, управление запасами и т. д.) | |

| По температуре | Охлажденный |

| Замороженный | |

| Окружающий | |

| Конечным пользователем | Садоводство (свежие фрукты и овощи) |

| Молочные продукты (молоко, мороженое, сливочное масло и т. д.) | |

| Мясо, Рыба, Птица | |

| Обработанные пищевые продукты | |

| Фармацевтика, науки о жизни и химия | |

| Другие конечные пользователи |

Часто задаваемые вопросы по исследованию рынка логистики холодовой цепи Канады

Каков текущий размер канадского рынка логистики холодовой цепи?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста канадского рынка логистики холодовой цепи составит более 3,5%.

Кто являются ключевыми игроками на рынке логистики холодовой цепи в Канаде?

Americold Logistics, Lineage Logistics Ltd, Congebec Logistics, Inc., Confederation Freezers, Conestoga Cold Storage — основные компании, работающие на канадском рынке логистики холодовой цепи.

Какие годы охватывает рынок логистики холодовой цепи Канады?

В отчете отражен исторический размер канадского рынка логистики холодовой цепи за последние годы:. В отчете также прогнозируется размер канадского рынка логистики холодовой цепи на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли логистики холодовой цепи Канады

Статистические данные о доле, размере и темпах роста доходов на рынке логистики холодовой цепи Канады в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ логистики холодовой цепи Канады включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.