Размер и доля рынка сельскохозяйственной ирригационной техники России

Анализ рынка сельскохозяйственной ирригационной техники России от Mordor Intelligence

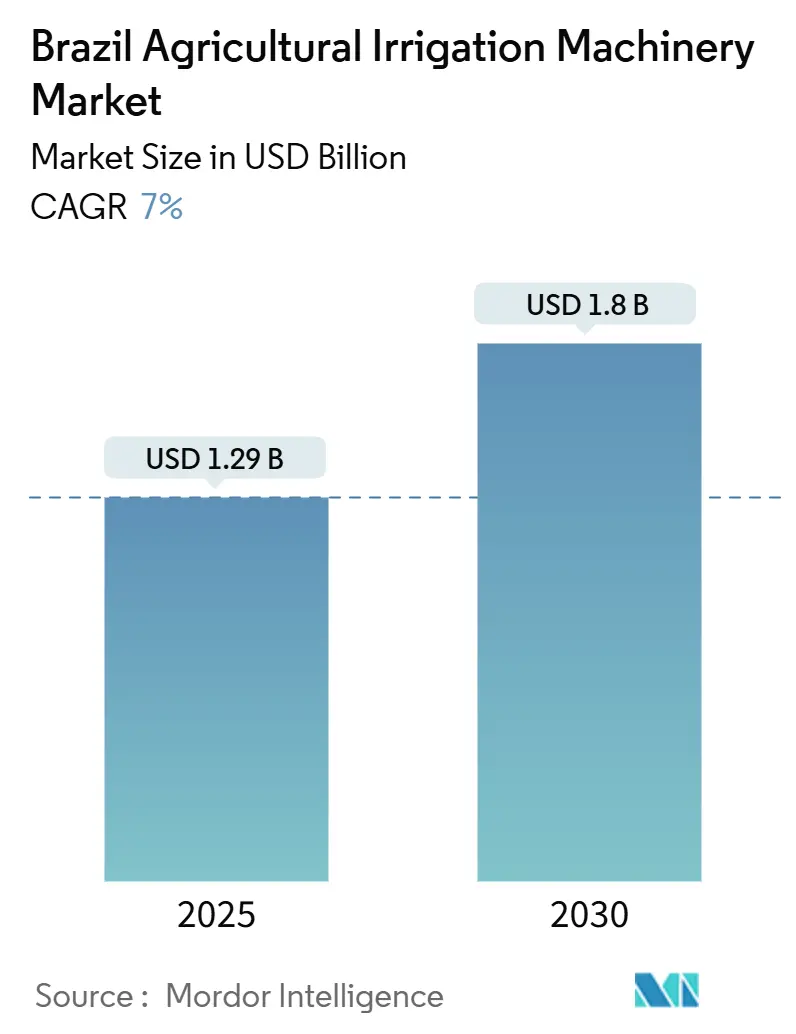

Рынок сельскохозяйственной ирригационной техники России достиг 1,29 млрд долл. США в 2025 году и по прогнозам вырастет до 1,80 млрд долл. США к 2030 году со среднегодовым темпом роста 7,0%. Внедрение капельного орошения, солнечных систем и IoT-решений расширяется за пределы традиционных зернопроизводящих регионов на фруктовые сады, кофейные плантации и мелкомасштабные фермерские хозяйства. Федеральные кредитные программы, рост тарифов на сельскую электроэнергию и инициативы по восстановлению после засухи расширяют клиентскую базу. Высокие затраты на ресурсы из-за тарифов и задержек лицензирования ограничивают рост в Северо-Восточном регионе. Рынок сохраняет умеренную конкуренцию, поскольку устоявшиеся международные производители оборудования конкурируют с отечественными специалистами и развивающимися агротехнологическими стартапами.

Ключевые выводы отчета

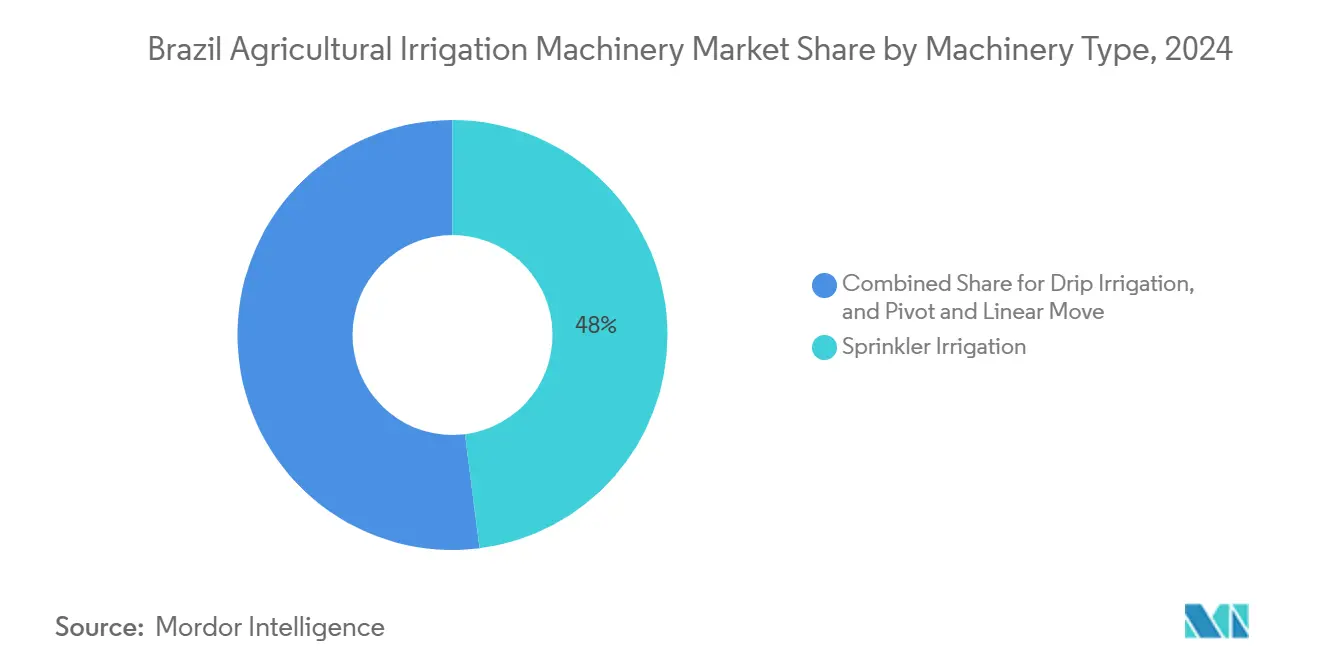

- По типу оборудования дождевальные системы лидировали с 48% доли рынка сельскохозяйственной ирригационной техники России в 2024 году; прогнозируется рост капельного орошения на 10,8% до 2030 года.

- По источнику питания агрегаты с приводом от электродвигателя удерживали 67% доли выручки в 2024 году, в то время как солнечные решения прогнозируется ускорить со среднегодовым темпом роста 18,6%.

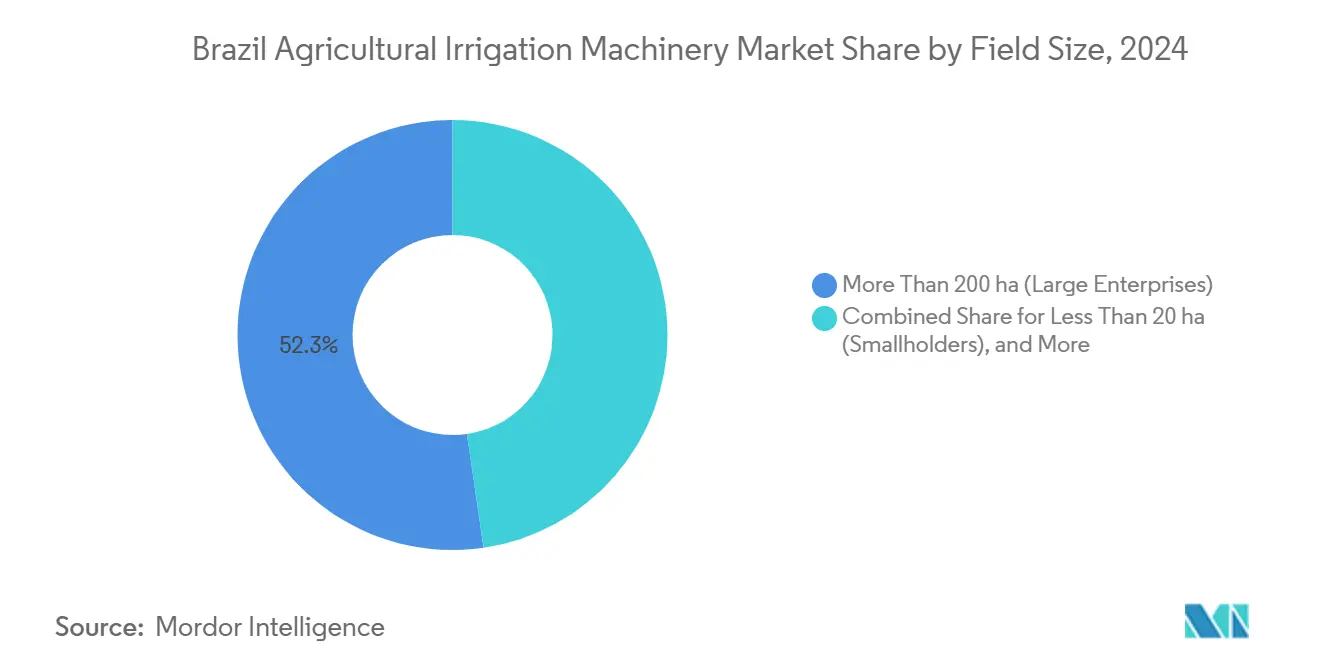

- По размеру поля крупные фермы свыше 200 га доминировали с долей 52,3% от размера рынка сельскохозяйственной ирригационной техники России в 2024 году; мелкие землевладельцы менее 20 га фиксируют наивысший среднегодовой темп роста 12,3% до 2030 года.

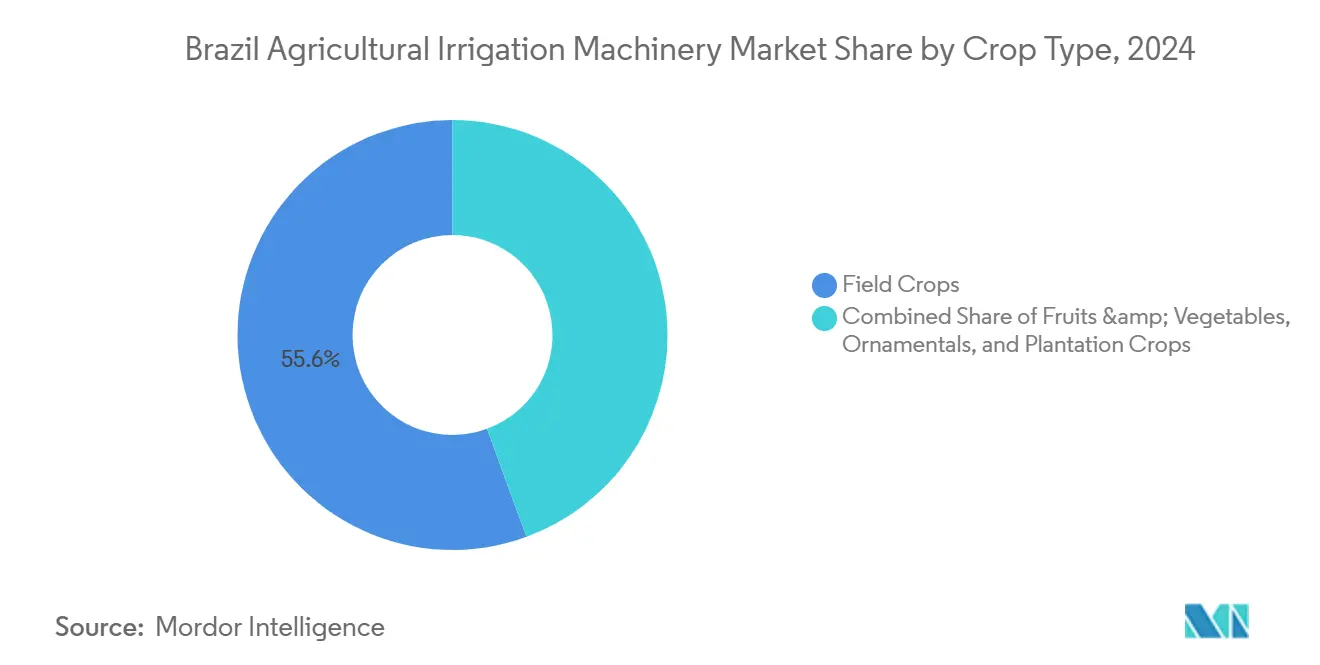

- По типу культур полевые культуры захватили 55,6% доли выручки в 2024 году; производство фруктов расширяется со среднегодовым темпом роста 11,7%.

- По географии Центрально-Западный регион сохранил 40,0% от размера рынка сельскохозяйственной ирригационной техники России в 2024 году; Северо-Восток готов показать среднегодовой темп роста 10,6% до 2030 года.

Тенденции и аналитика рынка сельскохозяйственной ирригационной техники России

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Эскалация водного стресса побуждает к федеральным ирригационным схемам | +1.8% | Северо-Восточная Бразилия, особенно полузасушливый регион "Сертао" | Средний срок |

| Расширение орошаемых посевных площадей через льготное кредитование | +1.2% | Центрально-Западные регионы и МАТОПИБА (Мараньян, Токантинс, Пиауи и Баия) | Средний срок |

| Внедрение солнечных насосов, обусловленное высокими сельскими тарифами на электроэнергию | +1.5% | Общенациональное, с ранними достижениями в Северо-Восточном и Центрально-Западном регионах | Краткий срок |

| Растущая фертигация среди фруктоводов | +0.8% | Долина Сан-Франциско (Северо-Восток) | Краткий срок |

| IoT-интегрированные пивоты, ускоренные программами цифрового сельского хозяйства Embrapa | +1.0% | Общенациональное, с концентрацией в Центрально-Западном и Юго-Восточном регионах | Средний срок |

| Стимулы модернизации после засухи | +0.6% | Общенациональное, с акцентом на Северо-Востоке и Юге | Краткий срок |

| Источник: Mordor Intelligence | |||

Эскалация водного стресса побуждает к федеральным ирригационным схемам

Проект интеграции реки Сан-Франциско решает проблему нехватки воды в полузасушливом внутреннем регионе. Новые каналы проекта обеспечивают доступ к воде для 12 миллионов человек, одновременно увеличивая спрос на прецизионные системы фильтрации и эмиттеры, устойчивые к солености, для управления ухудшающимся качеством грунтовых вод. Производители оборудования сообщают об увеличении заказов от коллективных ирригационных округов, которые объединяют несколько ферм для консолидированных закупок.

Расширение орошаемых посевных площадей через льготное кредитование

Программа Plano ABC+ выделила 82 млрд долл. США на инициативы устойчивого сельского хозяйства в 2024 году, со значительным финансированием, направленным на модернизацию ирригационной инфраструктуры на деградированных пастбищах. Производители сои, следуя совокупным потерям от засухи в 280 миллионов тонн, отдают приоритет центральным пивотным ирригационным системам для поддержания объемов производства, сокращения выбросов углерода и выполнения требований кредитного права.[1]C. Arantes, "Алгоритм картографирования эвапотранспирации GT-SEB," Техническая записка Embrapa, embrapa.br Производители оборудования, предлагающие комплексные ирригационные решения с технической поддержкой сельского хозяйства, демонстрируют рыночные преимущества.

Внедрение солнечных насосов, обусловленное высокими сельскими тарифами на электроэнергию

Расходы на электроэнергию из сети превышают прибыльность сельского хозяйства во внутренних штатах, побуждая сельскохозяйственные предприятия внедрять автономные фотоэлектрические системы. Солнечная мощность Индии достигла 53 ГВт в 2024 году, включая 9,5 ГВт распределенной генерации, которая напрямую питает ирригационные системы.[2] ABSOLAR, "Данные рынка солнечных фотоэлектрических систем 2025," absolar.org.br Исследования демонстрируют, что эксплуатационные расходы снизились на 40% по сравнению с дизельными системами, что позволяет внедрить орошение на ранее недоиспользуемых сельскохозяйственных землях.

Растущая фертигация среди фруктоводов

Экспортные кластеры, специализирующиеся на производстве манго, винограда и папайи, внедряют системы фертигации для достижения 100%-ного увеличения урожайности при сокращении потребления воды до 31%. Внедрение смесей хелата кальция повышает срок хранения продукции и обеспечивает соответствие европейским стандартам остатков, что позволяет устанавливать премиальные цены, компенсирующие капитальные затраты на капельное орошение и фильтрационную инфраструктуру.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Импортные тарифы на компоненты микроорошения | −1.2% | По всей стране, сильнее во внутренних районах | Краткий срок (≤ 2 лет) |

| Вызванное соленостью техобслуживание капельных линий | −0.8% | Северо-восточные водоносные горизонты | Средний срок (2-4 года) |

| Фрагментированные мелкие участки препятствуют жизнеспособности пивотов | −1.0% | Общенациональное, острее на Северо-Востоке и Юге | Долгий срок (≥ 4 лет) |

| Задержки лицензирования внутрифермерских дамб | −0.7% | Северо-восточные засушливые фермы | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Импортные тарифы на компоненты микроорошения повышают расходы

Сочетание 11,2%-ной пошлины режима наиболее благоприятствуемой нации (РНБ) и логистических расходов увеличивает цены на бразильское оборудование капельного орошения на 30-40% по сравнению с мировыми ценами.[3]Торговый представитель США, "Отчет о национальной торговой оценке по Бразилии 2025," ustr.govЭтот ценовой дифференциал заставляет многих мелкомасштабных фермеров откладывать покупки оборудования до увеличения отечественного производства или появления благоприятных вариантов финансирования.

Вызванное соленостью техобслуживание капельных линий

Повышенные уровни электрической проводимости вызывают коррозию эмиттеров, приводя к увеличению расходов на эксплуатацию и техническое обслуживание, тем самым влияя на новые установки в регионах Пернамбуко и Риу-Гранди-ду-Норти.

Сегментный анализ

По типу оборудования: Капельное орошение нарушает традиционное доминирование

Дождевальные системы удерживают 48% доли рынка сельскохозяйственной ирригационной техники России в 2024 году, в первую очередь благодаря своей универсальности в орошении зерновых и пастбищ. Прогнозируется рост сегмента капельного орошения со среднегодовым темпом роста 10,8% в период 2025-2030 годов, обусловленный возрастающей нехваткой воды и высокотехнологичным производством фруктов. Фермы в долине Сан-Франциско демонстрируют эффективность технологии, сообщая о 50-60% сокращении потребления воды и 20-30% экономии удобрений - факторы, влияющие на решения по сельскохозяйственному кредитованию. Производители разрабатывают полужесткие боковые системы, которые лучше справляются с солевыми условиями и требуют менее частой промывки. Они также работают с региональными дилерами для оптимизации расстояний между эмиттерами для различных рядковых культур, усиливая дифференциацию продукции.

Центральное пивотное орошение остается значимым в зерновом поясе Серрадо, с модернизацией переменного орошения на существующих системах, сокращающей использование воды на 31% по сравнению с системами фиксированной скорости, продлевающей срок службы оборудования и создающей дополнительный доход для поставщиков услуг. Решения ферм между капельным орошением, центральными пивотными системами или гибридными решениями зависят от соображений стоимости, доступности воды и технологической инфраструктуры.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По источнику питания: Солнечная революция преобразует сельское орошение

Агрегаты с электродвигателем составляют 67% от выручки рынка сельскохозяйственной ирригационной техники России в 2024 году, в первую очередь благодаря установленной гидроэлектрической инфраструктуре вблизи основных зернопроизводящих регионов. Растущие тарифы на электроэнергию и проблемы надежности сети привели к тому, что солнечные системы стали самым быстрорастущим сегментом со среднегодовым темпом роста 18,6%. В Северо-Восточном регионе высокие уровни солнечной радиации сокращают период окупаемости инвестиций до менее четырех сельскохозяйственных сезонов при использовании субсидированного финансирования.

Интеграция аккумуляторных накопителей представляет значительное развитие в ирригационных технологиях. Избыточная дневная солнечная генерация в сочетании с литиевыми батарейными системами обеспечивает ночные операции орошения и поддерживает постоянное давление воды. Поставщики систем дифференцируют себя, предлагая индивидуальные решения для хранения на основе конкретных потребностей культур в воде. Хотя дизельные двигатели остаются работоспособными в отдаленных районах, их использование продолжает снижаться из-за сокращения топливных субсидий и более строгих экологических норм. Сельскохозяйственные кооперативы изучают системы общих микросетей для нескольких ферм, что указывает на переход к общинной солнечной инфраструктуре.

По размеру поля: Мелкие землевладельцы обеспечивают неожиданный рост

Сельскохозяйственные владения свыше 200 гектаров составляют 52,3% от размера рынка ирригационной техники России в 2024 году, поддерживаемые их экономией масштаба и специализированными техническими командами. Небольшие фермы менее 20 гектаров демонстрируют быстрый рост со среднегодовым темпом роста 12,3%, обусловленный новыми инклюзивными кредитными политиками. Программа Plano ABC+ предлагает льготные процентные ставки и продленные льготные периоды для семейных ферм, увеличивая внедрение мелкомасштабных ирригационных решений, таких как капельные системы низкого давления и солнечные насосы, разработанные для участков 2-5 гектаров. Производители, предлагающие начальные ирригационные пакеты, завоевывают рыночную долю, поскольку эти меньшие операторы расширяют свои операции.

Фермы от 20 до 200 гектаров облегчают технологический переход на рынке. Эти операции часто внедряют IoT-сенсорные системы и функционируют как демонстрационные площадки для сельскохозяйственных кооперативов. Их разнообразные схемы севооборота требуют адаптируемых ирригационных решений, делая шланговые дождеватели и переносные пивотные системы особенно подходящими. Программы цифрового обучения Центра Semear Digital показывают наивысшие показатели участия среди средних ферм, поддерживая рост облачных сервисов управления орошением.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу культур: Фруктовый сегмент ускоряется через прецизионное орошение

Полевые культуры генерировали 55,6% выручки в 2024 году, в первую очередь через экспорт сои и кукурузы с орошаемых площадей в регионе Серрадо. Фруктовый сегмент демонстрирует сильный рост со среднегодовым темпом роста 11,7%, поскольку экспортеры сосредотачиваются на производстве премиального качества. Производители манго удвоили свою урожайность с 20 т/га до 40 т/га, внедрив системы фертигации, в то время как виноградные фермы достигли трех урожаев в год. Эти результаты повлияли на банки, связывающие одобрение кредитов с внедрением прецизионного капельного орошения или микро-дождевальных систем, которые минимизируют дрейф пестицидов.

Производители овощей и декоративных растений используют аналогичное ирригационное оборудование, но требуют более точного времени применения питательных веществ, увеличивая спрос на специализированные фильтры и инжекционные насосы. Кофейные и сахарно-тростниковые плантации переходят от систем, зависящих от дождей, к подземному капельному орошению для поддержания постоянного производства во время нерегулярных погодных схем. Полевые испытания Netafim продемонстрировали 30%-ное увеличение урожайности сахарного тростника при сокращении потребления воды на 25%, что привело к долгосрочным соглашениям о поставках с крупными операторами заводов, сосредоточенными на обеспечении стабильных поставок сырья.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Центрально-Западный регион поддерживает крупнейшую установленную базу пивотных систем, поддерживающих экспорт зерна и масличных культур. Исследование 2020 года выявило 1,2 миллиона гектаров под пивотным орошением в регионе, с 76% установок, расположенных в речных бассейнах, испытывающих умеренный или серьезный водный стресс. Эта ситуация увеличивает спрос на модернизацию переменных скоростей и датчики мониторинга грунтовых вод. В МАТОПИБА, развивающемся сельскохозяйственном фронтире с менее чем 5% покрытия охраняемых территорий, баланс между доступностью земли и экологическими соображениями остается критичным. Дилеры оборудования устанавливают сервисные центры вблизи новых районов производства сои в Токантинсе и Баии для сокращения времени реагирования в критические периоды посадки.

Северо-Восточный регион демонстрирует самый быстрый рост на рынке сельскохозяйственной ирригационной техники России. Сочетание высокой солнечной радиации, устойчивых засушливых условий и цепочек поставок премиального фруктового экспорта обеспечивает сильный спрос на капельное орошение, солнечные насосы и системы фертигации. Федеральное и региональные правительства координируют операции каналов проекта Сан-Франциско с кредитными программами для облегчения организованных закупок оборудования, обеспечивая поставщикам стабильные объемы заказов.

Юго-Восточный и Южный регионы, несмотря на различающиеся схемы осадков, постепенно внедряют дополнительное орошение для кофе, сахарного тростника и садоводческих культур. Фермеры используют существующую инфраструктуру для внедрения IoT-систем планирования, которые соединяют операции насосов с детальными погодными данными. Установки солнечных систем значительно увеличились после улучшения правил учета нетто, с кооперативными энергетическими пулами, финансирующими совместные солнечные массивы. Эти регионы представляют 29% от рынка сельскохозяйственной ирригационной техники России с прогнозируемым темпом роста 5,4% до 2030 года, поскольку климатическая изменчивость подталкивает традиционно дождевые культуры к механическим ирригационным системам.

Конкурентная среда

Рынок умеренно фрагментирован, с Valmont Industries, Inc., удерживающей 18,4% рыночной доли, за которой следует Netafim Ltd. (An Orbia Business) с 15,2% и Lindsay Corporation с 11,1%. Глобальные лидеры Netafim Ltd. (An Orbia Business) и Valmont Industries, Inc. объединили оборудование, цифровое управление и агрономические консультационные услуги в своих предложениях. Эти компании расширили свои бразильские производственные операции, чтобы избежать тарифов. Valmont инвестировала 15 млн долл. США в свой завод в Сан-Паулу для увеличения производства пивотов и включения технологии переменных скоростей в производство. Бразильское подразделение Netafim сосредотачивается на капельном орошении сахарного тростника после испытаний, продемонстрировавших 30%-ное увеличение урожайности.

Местные компании, такие как KSB Bombas do Brasil, завоевывают рыночную долю через региональные сервисные сети и совместимые с солнечными батареями решения. Последняя серия насосов KSB оснащена инверторами, которые регулируют поток в соответствии с фотоэлектрическим выходом, сокращая износ и продлевая срок службы оборудования. Rivulis основала завод в Пернамбуко в 2024 году для местного производства эмиттеров, сокращая транспортные и импортные расходы для клиентов Северо-Восточного региона. Рынок включает более 1,900 агротехнологических стартапов, многие предоставляют орошение как услугу, которая объединяет оборудование, датчики и гарантии производительности в многосезонных соглашениях. Эта модель привлекает мелких фермеров, ищущих водосберегающую технологию без значительных первоначальных инвестиций.

Ценовая конкуренция усиливается в сегменте капельного орошения начального уровня, особенно поскольку импортные пошлины влияют на международные бренды. Некоторые местные сборщики используют азиатские универсальные эмиттеры, хотя существуют проблемы надежности. В среднем сегменте пивотов компании конкурируют через варианты финансирования, а не через технические спецификации. Производители формируют партнерства с государственными банками для предварительно одобренных кредитов для обеспечения лояльности клиентов. Разработка программного обеспечения стала ключевой конкурентной областью, с компаниями, разрабатывающими мобильные приложения, которые объединяют агрономическое руководство, отслеживание соответствия водным разрешениям и уведомления о техобслуживании.

Лидеры отрасли сельскохозяйственной ирригационной техники России

-

Valmont Industries, Inc.

-

Lindsay Corporation

-

Rain Bird Corporation

-

Netafim Ltd. (An Orbia Business)

-

Jain Irrigation Systems Ltd. (Rivulis Irrigation Ltd.)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Февраль 2025 года: Rain Bird представила компенсирующие давление эмиттеры, разработанные для солевых грунтовых вод, распространенных в полузасушливых водоносных горизонтах.

- Ноябрь 2024 года: KSB Bombas do Brasil представила готовые к работе с солнечными батареями высокоэффективные насосные установки с адаптивными контроллерами.

- Октябрь 2024 года: The Toro Company приобрела базирующийся в Бразилии AI-планировщик орошения для усиления местных цифровых предложений.

- Май 2023 года: JCN Group Farms сформировала партнерство с Valmont Industries для внедрения устойчивых методов ведения сельского хозяйства, направленных на сохранение ресурсов при удовлетворении спроса на продовольствие. Компания устанавливает фотоэлектрические (PV) массивы для питания ирригационных систем на более чем 8,000 акрах (3,237 гектаров) сельскохозяйственных угодий в ответ на высокие энергетические расходы и засушливые условия в Бразилии.

Область действия отчета по рынку сельскохозяйственной ирригационной техники России

Сельскохозяйственная ирригационная техника представляет собой специализированное оборудование и системы, предназначенные для эффективной подачи воды на сельскохозяйственные поля и культуры.

Рынок сельскохозяйственной ирригационной техники России сегментирован по типам (дождевальное орошение (насосный агрегат, трубопроводы, муфты, распылительные/дождевальные головки и фитинги и аксессуары), капельное орошение (клапаны, обратные клапаны, регуляторы давления, фильтры, эмиттеры, трубопроводы и другие системы капельного орошения) и пивотное орошение) и применению (тип культур и не культурный тип). Отчет предлагает размер рынка и прогнозы по стоимости (долл. США) для всех вышеуказанных сегментов.

| Дождевальное орошение |

| Капельное орошение |

| Пивотные и линейные системы перемещения |

| С приводом от электродвигателя |

| С приводом от дизельного двигателя |

| На солнечной энергии |

| Менее 20 га (мелкие землевладельцы) |

| 20-200 га (средние фермы) |

| Более 200 га (крупные предприятия) |

| Полевые культуры |

| Фрукты и овощи |

| Декоративные |

| Плантационные культуры |

| Север |

| Северо-Восток |

| Центрально-Запад |

| Юго-Восток |

| Юг |

| По типу оборудования | Дождевальное орошение |

| Капельное орошение | |

| Пивотные и линейные системы перемещения | |

| По источнику питания | С приводом от электродвигателя |

| С приводом от дизельного двигателя | |

| На солнечной энергии | |

| По размеру поля | Менее 20 га (мелкие землевладельцы) |

| 20-200 га (средние фермы) | |

| Более 200 га (крупные предприятия) | |

| По типу культур | Полевые культуры |

| Фрукты и овощи | |

| Декоративные | |

| Плантационные культуры | |

| По географии | Север |

| Северо-Восток | |

| Центрально-Запад | |

| Юго-Восток | |

| Юг |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка сельскохозяйственной ирригационной техники России?

Рынок сельскохозяйственной ирригационной техники России составил 1,29 млрд долл. США в 2025 году и по прогнозам достигнет 1,8 млрд долл. США к 2030 году.

Какой тип орошения растет быстрее всего в России?

Капельное орошение фиксирует самое быстрое расширение со среднегодовым темпом роста 10,8% на 2025-2030 годы благодаря превосходной экономии воды и удобрений.

Насколько быстро внедряются ирригационные системы на солнечной энергии?

Солнечные агрегаты лидируют со среднегодовым темпом роста 18,6%, обусловленным высокими сельскими тарифами на электроэнергию и обильной солнечной радиацией, особенно на Северо-Востоке.

Какой основной фактор ограничивает внедрение микроорошения?

Импортные тарифы подталкивают цены на компоненты на 30-40% выше среднемировых, сдерживая внедрение до масштабирования местного производства или кредитных компенсаций премии.

Последнее обновление страницы: