Анализ рынка белого цемента в Азиатско-Тихоокеанском регионе

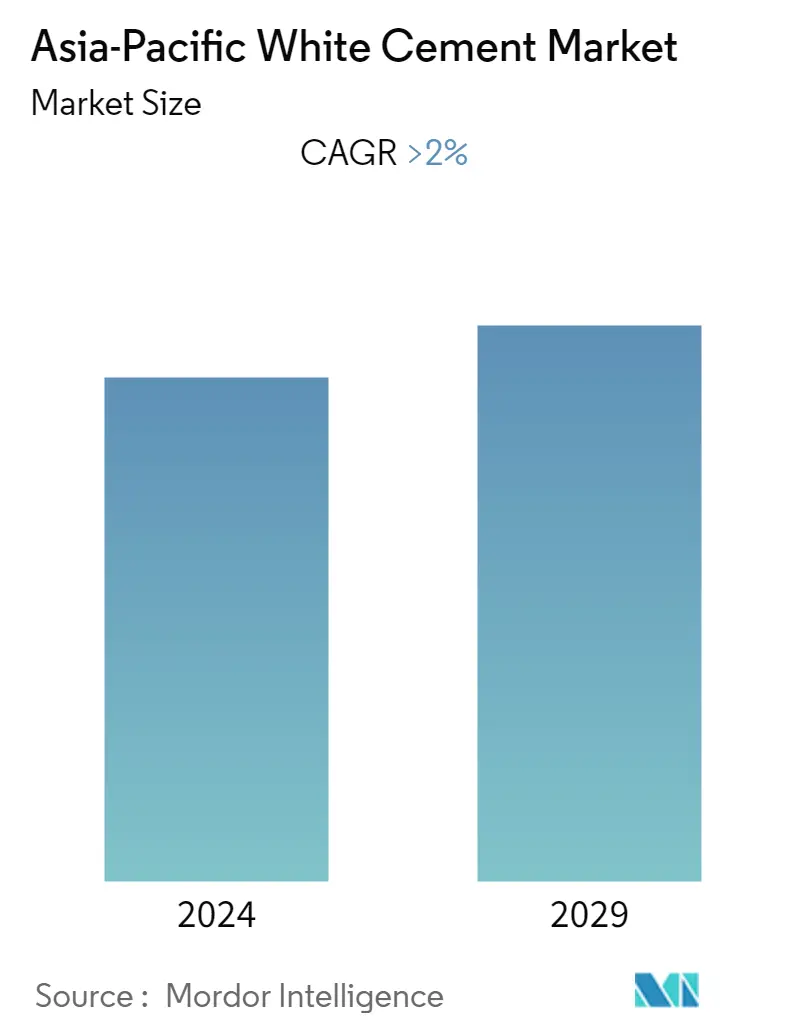

Ожидается, что рынок белого цемента в Азиатско-Тихоокеанском регионе будет расти в среднем на 2% в течение прогнозируемого периода. Основными факторами, стимулирующими изучаемый рынок, являются растущий спрос со стороны строительной отрасли в Азиатско-Тихоокеанском регионе и растущий спрос на сборный железобетон. С другой стороны, высокая себестоимость производства является основным сдерживающим фактором, который, как ожидается, будет препятствовать росту рынка.

\п- \п

- Ожидается, что растущие инвестиции в инфраструктуру в странах АСЕАН откроют различные выгодные возможности для роста рынка. \п

- По типу наибольшая доля приходится на сегмент типа 1 благодаря его свойствам обеспечивать яркий цвет бетона или строительного раствора, поскольку он идеально подходит для различных архитектурных проектов. \п

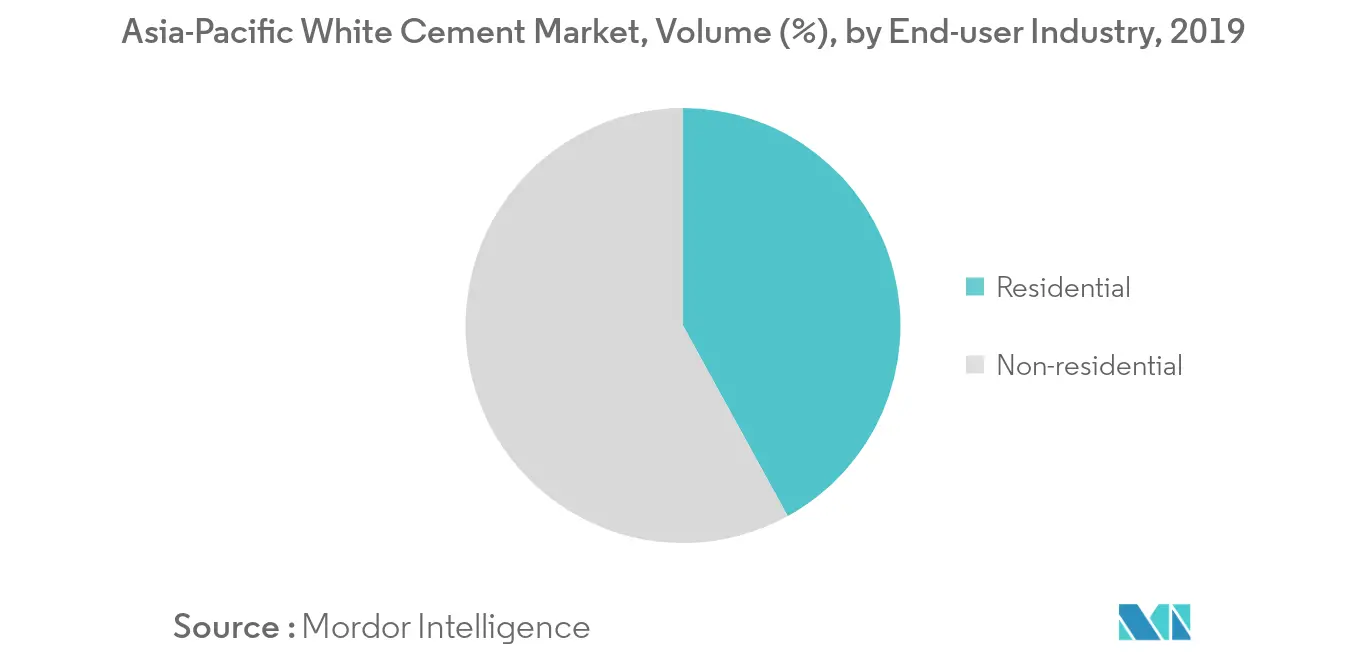

- По применению наибольшая доля приходится на нежилой сегмент из-за растущего спроса на белый цемент со стороны коммерческого, промышленного и инфраструктурного применения. \п

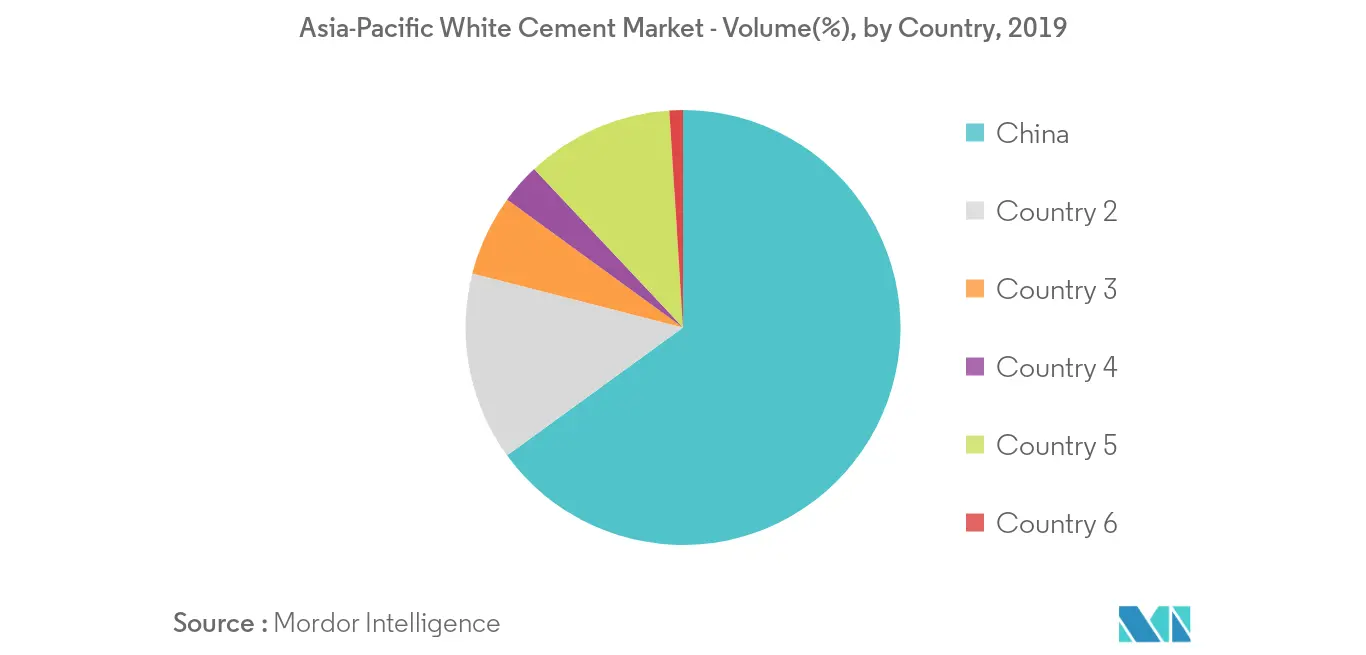

- По странам ожидается, что Китай будет доминировать на рынке в течение прогнозируемого периода. \п

Тенденции рынка белого цемента в Азиатско-Тихоокеанском регионе

Растущий спрос со стороны строительной отрасли в Азиатско-Тихоокеанском регионе

- Китай имеет крупнейший в мире строительный рынок и является крупнейшим в мире производителем цемента. Несмотря на небольшое снижение темпов роста, в строительной отрасли Китая за последние несколько лет все еще наблюдались значительные темпы роста. По данным Национального бюро статистики Китая, объем строительной продукции в стране увеличился с 9,6 трлн юаней в 2010 году до 24,84 трлн юаней в 2019 году.

- Индия является вторым по величине производителем цемента в мире. Крупнейшими производителями белого цемента в стране являются JK Cement и Ultratech Cement. Ожидается, что спрос на белый цемент в стране будет расти за счет растущего развития инфраструктуры в стране. Почти 9% ВВП Индии тратится на инфраструктурные услуги. Правительство Индии придало огромный импульс развитию инфраструктурного сектора, выделив 5,97 кроров индийских рупий (92,22 миллиарда долларов США) в рамках бюджета Союза на 2018-2019 годы.

- Кроме того, инвестиции в размере 31 650 миллиардов долларов США были предложены 99 городами в рамках их плана умных городов. 100 умных городов и 500 городов, вероятно, привлекут инвестиции на сумму 2 триллиона индийских рупий в ближайшие пять лет.

- Кроме того, в последние годы строительная отрасль Индонезии продемонстрировала значительный рост. ВВП от строительства в Индонезии увеличился с 1 041,95 трлн ринггитов в 2014 году до примерно 1 562,3 трлн ринггитов в 2018 году. В последние годы в индонезийском строительном строительстве наблюдается значительный рост из-за роста населения и растущей урбанизации.

- Таким образом, вышеупомянутые тенденции в строительной отрасли Азиатско-Тихоокеанского региона стимулируют спрос на белый цемент на исследуемом рынке.

Китай будет доминировать на рынке

- В Азиатско-Тихоокеанском регионе Китай является крупнейшей экономикой по объёму ВВП. В 2019 году в стране наблюдался рост ВВП примерно на 6,1%, даже после торговых потрясений, вызванных торговой войной с Соединенными Штатами.

- В Китае строительная отрасль в 2019 году росла высокими темпами, хотя в течение года рост замедлился по сравнению с 2018 годом. Строительный сектор поддержал экономический рост в стране, в то время как торговая война между США и Китаем повлияла на производительность в других отраслях, таких как автомобилестроение и электроника.

- Такое увеличение количества одобренных инфраструктурных проектов в 2019 году, вероятно, будет стимулировать расходы на инфраструктуру в течение следующих двух лет. В 2019 году в Пекине было объявлено в общей сложности около 300 крупных строительных проектов, в том числе 100 проектов по улучшению благосостояния населения, 100 проектов для высокотехнологичных отраслей и 100 инфраструктурных проектов. Ожидается, что эти проекты привлекут в общей сложности около 35 миллиардов долларов США.

- Правительство более чем вдвое увеличило инвестиции в крупномасштабные инфраструктурные проекты, утвержденные в 2019 году, по сравнению с 374,3 млрд юаней в 2018 году (52,8 млрд долларов США), чтобы обеспечить устойчивый рост экономики. За первые девять месяцев 2019 года Национальная комиссия по развитию и реформам (NDRC) одобрила около 21 проекта на сумму более 764,3 млрд юаней (107,8 млрд долларов США), что увеличило инвестиции в инфраструктуру на 4,5%.

- В 2020 году страна по-прежнему планирует полагаться на государственные расходы на инфраструктуру, чтобы предотвратить ожидаемый сценарий более резкого замедления темпов роста экономики. В связи с этим страна разрабатывает стратегию увеличения инвестиций в инфраструктуру и предлагает больше специальных облигаций.

- Местным органам власти страны разрешено выпустить в 2020 году специальные облигации на сумму около 3 триллионов юаней (426,20 миллиарда долларов США) для финансирования инфраструктурных проектов, в том числе 1 триллион юаней, которые будут выделены в этом году заранее. Более того, центральный банк, вероятно, смягчит свою политику, чтобы снизить стоимость корпоративного финансирования и стимулировать кредитование. Кроме того, в течение прогнозируемого периода планируется построить множество проектов аэропортов.

- По данным на май 2019 года, в Китае имеется около 235 аэропортов, и правительство планирует увеличить их число до 260 к 2020 году. В связи с этим некоторые из проектов строительства аэропортов, которые либо находятся в разработке, либо на стадии планирования, включают Beijing Capital International. Аэропорт, международный аэропорт Чэнду Шуанлю, международный аэропорт Чунцин Цзянбэй, международный аэропорт Гуанчжоу Байюнь и расширение международного аэропорта Сяньян. Кроме того, долгосрочными целями правительства остаются около 450 аэропортов в стране к 2035 году.

- Следовательно, все подобные строительные инвестиции и проекты, запланированные в стране, по прогнозам, будут стимулировать внутреннее потребление рынка белого цемента в течение прогнозируемого периода.

Обзор отрасли белого цемента в Азиатско-Тихоокеанском регионе

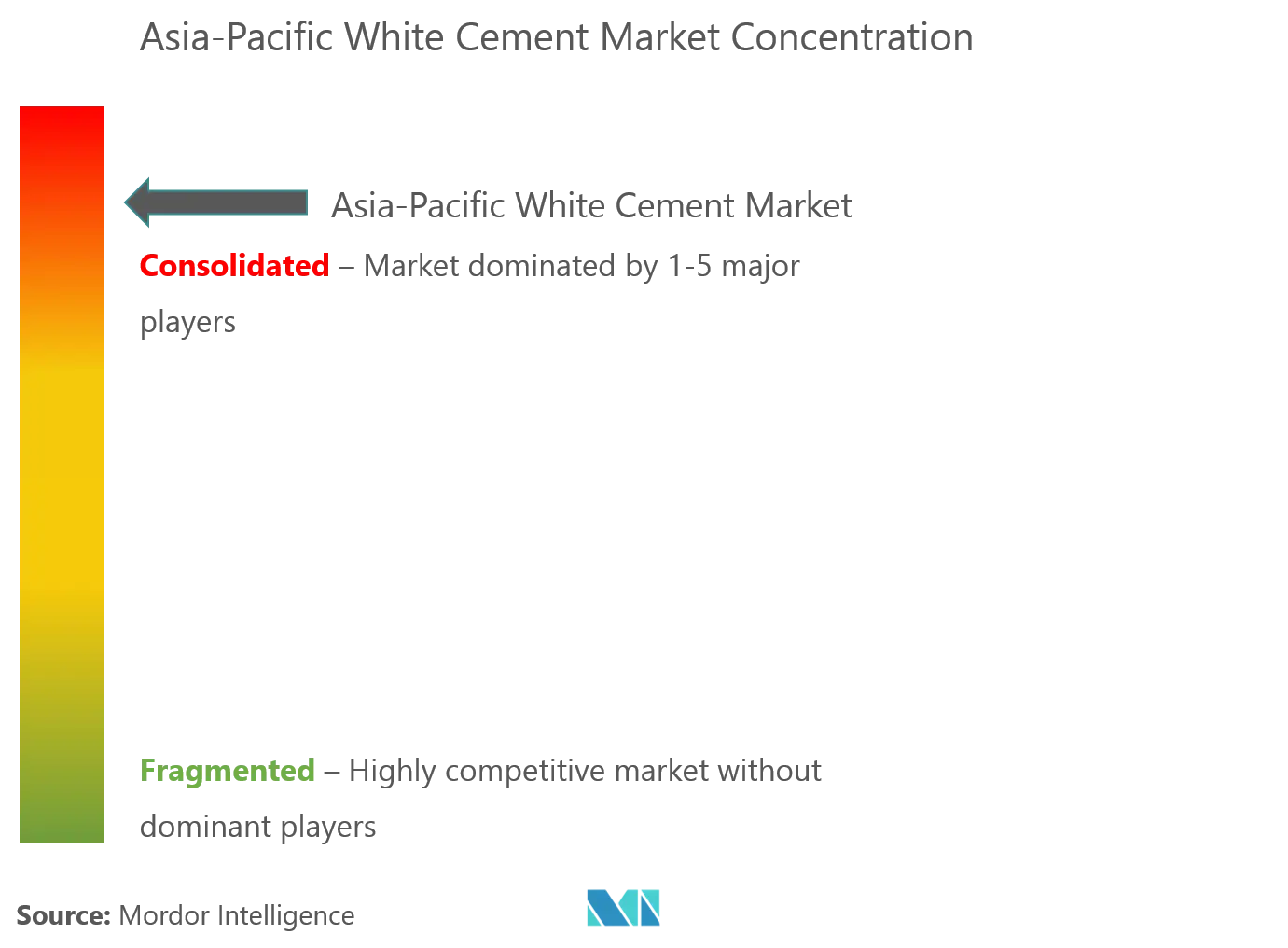

Рынок белого цемента в Азиатско-Тихоокеанском регионе консолидирован, и на долю пяти крупнейших игроков приходится основная доля рынка. Ключевые игроки на рынке включают JK Cement Ltd, SOTACIB, India Cements Ltd, Aditya Birla Group и Cementir Holding NV.

Лидеры рынка белого цемента в Азиатско-Тихоокеанском регионе

JK Cement Ltd

SOTACIB

India Cements Ltd

Cementir Holding N.V.

Aditya Birla Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация промышленности белого цемента в Азиатско-Тихоокеанском регионе

Отчет о рынке белого цемента в Азиатско-Тихоокеанском регионе включает:.

| Тип I |

| Тип III |

| Другие типы |

| Жилой | |

| Нежилой | Коммерческий |

| Инфраструктура | |

| Промышленный/Институциональный |

| Китай |

| Индия |

| Япония |

| Южная Корея |

| Страны АСЕАН |

| Остальная часть Азиатско-Тихоокеанского региона |

| Тип | Тип I | |

| Тип III | ||

| Другие типы | ||

| Приложение | Жилой | |

| Нежилой | Коммерческий | |

| Инфраструктура | ||

| Промышленный/Институциональный | ||

| Страна | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Страны АСЕАН | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

Часто задаваемые вопросы по исследованию рынка белого цемента в Азиатско-Тихоокеанском регионе

Каков текущий размер рынка белого цемента в Азиатско-Тихоокеанском регионе?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на Азиатско-Тихоокеанском рынке белого цемента среднегодовой темп роста составит более 2%.

Кто являются ключевыми игроками на рынке белого цемента в Азиатско-Тихоокеанском регионе?

JK Cement Ltd, SOTACIB, India Cements Ltd, Cementir Holding N.V., Aditya Birla Group — основные компании, работающие на Азиатско-Тихоокеанском рынке белого цемента.

Какие годы охватывает рынок белого цемента в Азиатско-Тихоокеанском регионе?

В отчете рассматривается исторический размер рынка белого цемента в Азиатско-Тихоокеанском регионе за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка белого цемента в Азиатско-Тихоокеанском регионе на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Последнее обновление страницы:

Отчет об отрасли белого цемента в Азиатско-Тихоокеанском регионе

Статистические данные о доле, размере и темпах роста доходов на рынке белого цемента в Азиатско-Тихоокеанском регионе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ белого цемента в Азиатско-Тихоокеанском регионе включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.