Анализ рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе

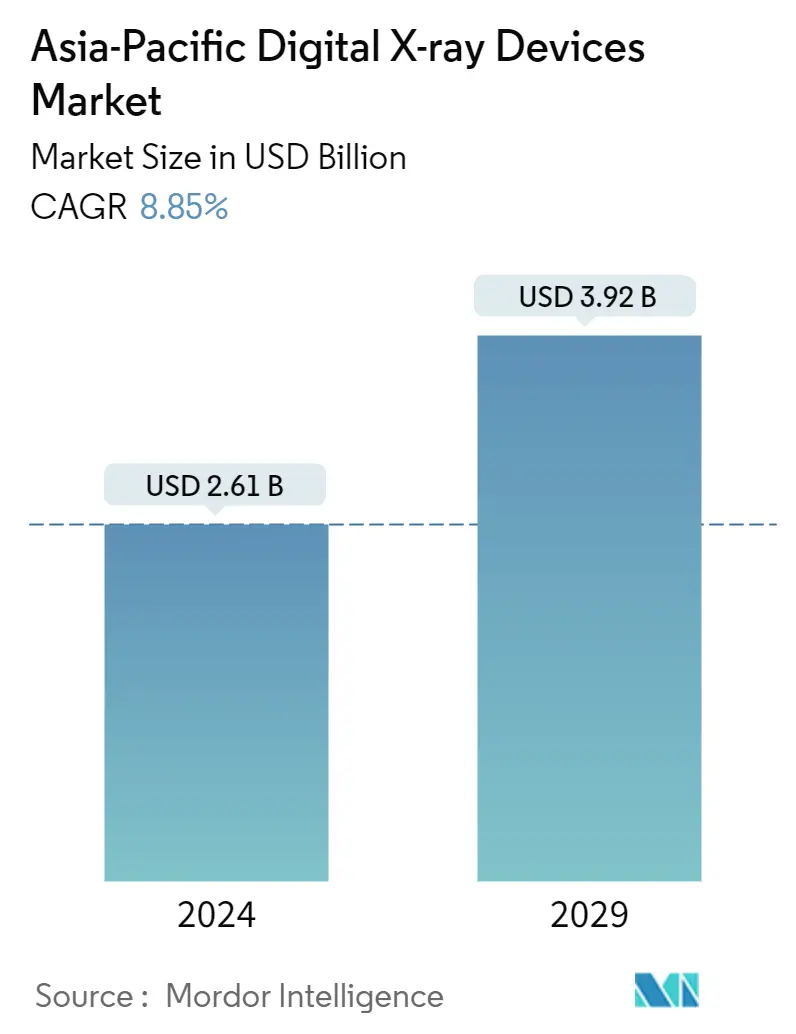

Объем рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе оценивается в 2,61 миллиарда долларов США в 2024 году и, как ожидается, достигнет 3,92 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 8,85% в течение прогнозируемого периода (2024-2029 годы).

- Пандемия COVID-19 привлекла внимание к диагностической визуализации, особенно к цифровым рентгеновским аппаратам. Цифровая визуализация сыграла ключевую роль в диагностике COVID-19 и указала на пораженную легочную ткань у инфицированных пациентов. Несколько ключевых игроков рынка сосредоточились на инновациях в производстве рентгенографического оборудования и выпустили на рынок продукцию, которая оказалась важной во время кризиса Covid-19. Например, в статье, опубликованной в журнале Clinical Imaging Journal в январе 2021 года, говорилось, что компьютерная томография грудной клетки и цифровая рентгенография широко использовались в качестве окончательного диагноза и повторного обследования в радиологическом отделении Народной больницы провинции Сычуань в Китае для борьбы с COVID-19.

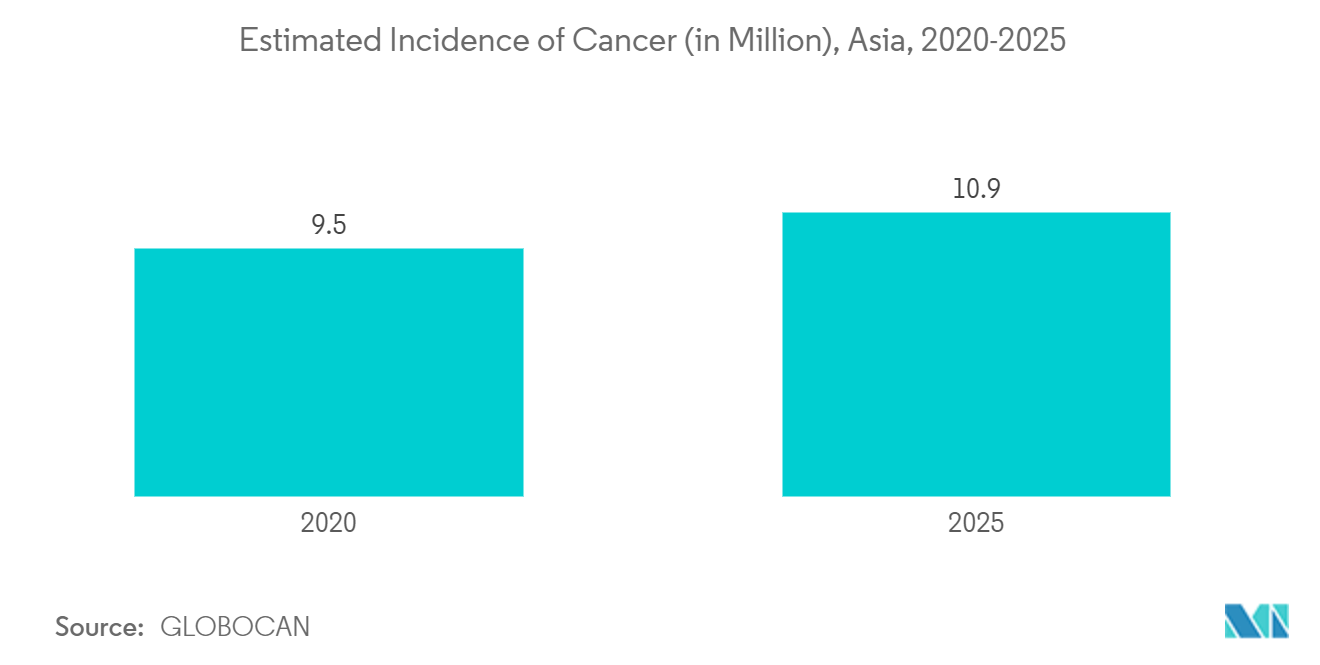

- Изученный рост рынка во многом можно объяснить такими факторами, как рост заболеваемости ортопедическими заболеваниями и раком, увеличение числа серьезных травм, преимущества цифровых рентгеновских систем перед обычными рентгеновскими лучами, технологические достижения и разработка продуктов.

- Основными преимуществами цифровых изображений являются экономичность и легкая доступность. Больницы могут контролировать свои расходы, снижая стоимость фильмов, требуя меньше места для хранения и нанимая меньше персонала для управления услугами и архивами. Например, согласно статье в журнале Research (Wash DC) Journal за декабрь 2021 года, развитие компьютерной рентгенографии привело к технологическому прогрессу в области цифровой рентгеновской визуализации, дающей более точную и немедленную информацию. По сравнению с традиционным рентгеном, цифровой рентген подвергает пациентов воздействию примерно на 70–80% меньше радиации. Это принесет большую пользу здоровью пациентов в долгосрочной перспективе, особенно беременных женщин или пациентов, которые уже страдают от заболевания, обеспечивая тем самым безопасность. Таким образом, преимущества, предоставляемые цифровым рентгеновским излучением, по оценкам, будут способствовать росту рынка в течение прогнозируемого периода.

- Кроме того, из-за роста числа стоматологических заболеваний, заболеваний сердца и рака, особенно рака молочной железы, во всем мире растет спрос на цифровые лучевые устройства. Например, согласно статье Австралийского бюро статистики, обновленной в марте 2022 года, распространенность сердечно-сосудистых заболеваний в Австралии составляла 4,0%, что составляет один миллион человек в 2021 году. Сердечные заболевания увеличивались с возрастом с 2,3% у людей в возрасте 45-54 лет. до 23,2% людей в возрасте 75 лет и старше.

- Кроме того, согласно обновленной информации Всемирной организации здравоохранения (ВОЗ) за октябрь 2021 года, распространенность инсульта в Индии растет ежегодно регистрируется 18 тысяч случаев инсульта. Столь высокая распространенность сердечных заболеваний среди населения Азиатско-Тихоокеанского региона привела к появлению спроса на устройства визуализации с точной диагностикой, и, следовательно, цифровые рентгеновские устройства приобрели свое значение в этом контексте.

- Кроме того, развитие технологий и увеличение числа одобрений продукции, а также партнерство и сотрудничество ключевых игроков способствуют росту рынка. Например, в июне 2021 года компания LG Electronics выпустила цифровой рентгеновский детектор (DXD) с решениями искусственного интеллекта (ИИ), чтобы расширить свое присутствие в сфере медицинского оборудования. Ожидалось, что компания выпустит свой новый DXD на мировые рынки, включая Южную Корею. Таким образом, такой выпуск высокоэффективных портативных устройств для визуализации может предвосхитить спрос на цифровые рентгеновские устройства и стимулировать рост рынка.

- Таким образом, вышеупомянутые факторы, такие как высокая распространенность сердечно-сосудистых заболеваний и технологические достижения в области цифровых рентгеновских устройств, в настоящее время способствуют росту рынка цифровых рентгеновских устройств. Однако ожидается, что высокие затраты на установку и устройства, а также рост использования отремонтированных устройств будут сдерживать рост рынка.

Тенденции рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе

Ожидается, что сегмент портативных систем будет занимать значительную долю рынка в течение прогнозируемого периода.

- Портативный рентгеновский аппарат стал ценным инструментом для диагностики и наблюдения за пациентами в медицинских учреждениях, где транспортировка пациентов в радиологическое отделение затруднена. Портативный рентгеновский аппарат может преодолеть географические барьеры и принести пользу пациентам, которые находятся в опасной для жизни ситуации и нуждаются в немедленном лечении, где бы они ни находились, возможно, нуждаясь в диагностике на месте.

- Согласно статье, опубликованной в Национальной медицинской библиотеке в октябре 2021 года, одним из существенных преимуществ использования портативного рентгеновского аппарата является его способность избегать транспортировки и дополнительных перемещений пациентов. Рентгенологические исследования с использованием мобильного оборудования для визуализации обеспечивают меньшую скорость обработки и исключают длительное время ожидания. Портативные рентгеновские аппараты могут занять менее 20 минут.

- Кроме того, портативные рентгеновские устройства предлагают потенциальные социально-экономические преимущества за счет сокращения использования машин скорой помощи и такси, а также выезда персонала для сопровождения пациентов в больницу и обратно. Мобильные рентгеновские аппараты помогают снизить общие затраты. Следовательно, преимущества, связанные с портативным рентгеновским аппаратом, заключаются в расширении спроса на продукцию.

- Новые запуски еще больше ускоряют рост рынка. Например, в июле 2022 года корпорация Shimadzu добавила новую цифровую мобильную рентгеновскую систему MobileDaRt Evolution MX8 версии v в линейку мобильных рентгеновских систем для выпуска за пределами Японии. В системе реализована цифровая рентгенография (ДР), которая пользуется спросом за пределами Японии. Ожидается, что благодаря преимуществам портативных систем и увеличению количества новых продуктов этот сегмент значительно вырастет в течение прогнозируемого периода.

- Таким образом, благодаря вышеупомянутым факторам, таким как преимущества портативных рентгеновских аппаратов и рост количества новых продуктов, ожидается, что в течение прогнозируемого периода этот сегмент будет наблюдать быстрый рост.

Ожидается, что в течение прогнозируемого периода Индия будет занимать значительную долю на рынке цифровых рентгеновских устройств.

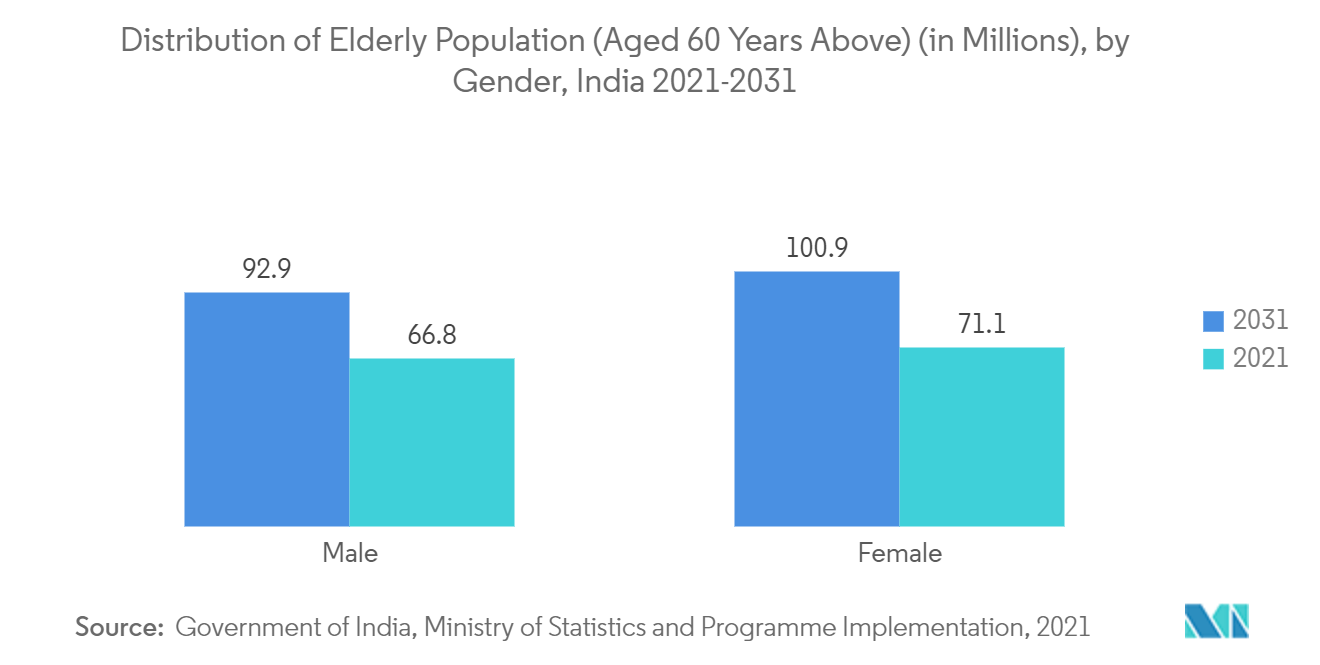

- Ожидается, что Индия будет занимать значительную долю рынка цифровых рентгеновских устройств, главным образом из-за роста численности пожилых людей, высокого бремени ортопедических и стоматологических заболеваний, а также увеличения количества новых продуктов.

- Пожилое население склонно к ортопедическим, стоматологическим и другим заболеваниям. Цифровые рентгеновские устройства очень полезны для этой группы населения из-за сложности передвижения на работу. Например, согласно статистическим данным Фонда народонаселения Организации Объединенных Наций, обновленным в 2022 году, в 2022 году около 7% общей численности населения Индии составляли 65 лет и старше.

- Кроме того, согласно отчету Национального статистического управления (НСУ) Пожилые люди в Индии в 2021 году, опубликованному в августе 2021 года, численность пожилого населения Индии (в возрасте 60 лет и старше), по прогнозам, вырастет со 138 миллионов в 2021 году до 194 миллионов в 2031 году. Следовательно, Ожидается, что высокое бремя гериатрического населения будет способствовать росту рынка в течение прогнозируемого периода.

- Кроме того, в Индии растут инвестиции в медицинское оборудование, что, как ожидается, создаст возможности для роста рынка цифровых рентгеновских устройств. В обновлении India Brand Equity Foundation за декабрь 2021 года сообщается, что рост индийского рынка медицинского оборудования в основном обусловлен импортом на 75–80% из таких стран, как США, Китай и Германия. Кроме того, в последнее время спрос на экспорт резко возрос. Миссия Атма Нирбхар в Бхарате придает импульс реализации видения Индии о том, чтобы стать глобальным центром производства медицинского оборудования. Ожидается, что это будет способствовать росту рынка цифровых рентгеновских устройств в Индии в течение прогнозируемого периода.

- Игроки местного рынка вкладывают значительные средства в разработку и запуск новых продуктов, чтобы стимулировать производство цифровых рентгеновских устройств в Индии. Например, в марте 2021 года Fujifilm India Pvt. Ltd выпустила FDR Micro, портативную цифровую радиологическую систему. Эта революционная технология цифровой радиологии обеспечивает схемы шумоподавления, что, в свою очередь, увеличивает детализацию зон с низкой плотностью и обеспечивает хорошее качество изображения. Он обеспечивает получение изображений с высоким разрешением при минимальных дозах рентгеновского излучения в медицинских учреждениях.

- Таким образом, ожидается, что вышеупомянутые факторы, такие как рост гериатрического населения, усиление правительственных инициатив по расширению производства медицинских устройств, включая цифровые рентгеновские устройства, и запуск новых продуктов, будут способствовать росту рынка в стране.

Обзор отрасли цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе

Рынок носит умеренно консолидированный характер из-за присутствия нескольких игроков на рынке. Крупнейшие игроки зарекомендовали себя в конкретных сегментах рынка. Более того, компании в развивающихся регионах конкурируют с глобальными игроками и с устоявшимися местными игроками. Ключевые игроки разрабатывают и запускают новые продукты и технологии, чтобы конкурировать с существующими продуктами, в то время как другие приобретают и сотрудничают с другими компаниями, имеющими тенденцию на рынке. Глобальными игроками на рынке цифровых рентгеновских аппаратов в Азиатско-Тихоокеанском регионе являются Canon Inc., Koninklijke Philips NV (Carestream Health Inc.), Fujifilm Holdings Corporation, GE Healthcare, Hologic Inc., Koninklijke Philips NV, Samsung Electronics (Samsung Medison Co. , Ltd.), Shimadzu Corporation, Siemens AG.

Лидеры рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе

Canon Inc.

Fujifilm Holdings Corporation

Siemens AG

Koninklijke Philips N.V. (Carestream Health Inc.)

Hologic, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе

- Март 2022 г. Konica Minolta, Inc. выпустила в Японии AeroDR TX m01, мобильную рентгеновскую систему с функцией беспроводной динамической цифровой рентгенографии. Ожидается, что в следующем году компания запустит продукт в других регионах.

- Сентябрь 2023 г. Siemens объявила об инвестиционной стратегии в размере 2 млрд евро для новых производственных мощностей и лабораторий, которые обеспечат бум на рынках Юго-Восточной Азии.

Сегментация отрасли цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе

Цифровой рентген или цифровая рентгенография — это форма рентгеновской визуализации, при которой вместо традиционных фотопленок используются цифровые рентгеновские датчики. Это дает дополнительное преимущество в виде экономии времени и возможности передавать изображения в цифровом виде и улучшать их для лучшей видимости.

Цифровая рентгеновская визуализация пользуется большим спросом, поскольку требует меньшего облучения, чем традиционные рентгеновские лучи. Рынок цифровых рентгеновских устройств сегментирован по портативности (стационарные системы и портативные системы), применению (ортопедия, визуализация грудной клетки, стоматология и другие приложения), конечному пользователю (больницы, диагностические центры и другие конечные пользователи) и Азиатско-Тихоокеанский регион (Китай, Япония, Индия, Австралия, Южная Корея и остальные страны Азиатско-Тихоокеанского региона).

В отчете представлена стоимость (в долларах США) для вышеуказанных сегментов.

| Стационарные системы |

| Портативные системы |

| Ортопедический |

| Визуализация грудной клетки |

| Стоматологический |

| Другие приложения |

| Больницы |

| Диагностические центры |

| Другие конечные пользователи |

| Китай |

| Япония |

| Индия |

| Австралия |

| Южная Корея |

| Остальная часть Азиатско-Тихоокеанского региона |

| По портативности | Стационарные системы |

| Портативные системы | |

| По применению | Ортопедический |

| Визуализация грудной клетки | |

| Стоматологический | |

| Другие приложения | |

| Конечным пользователем | Больницы |

| Диагностические центры | |

| Другие конечные пользователи | |

| География | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона |

Часто задаваемые вопросы по исследованию рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе

Насколько велик рынок цифровых рентгеновских аппаратов в Азиатско-Тихоокеанском регионе?

Ожидается, что объем рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе достигнет 2,61 миллиарда долларов США в 2024 году, а среднегодовой темп роста составит 8,85% и достигнет 3,92 миллиарда долларов США к 2029 году.

Каков текущий размер рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе?

Ожидается, что в 2024 году объем рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе достигнет 2,61 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Цифровые рентгеновские аппараты в Азиатско-Тихоокеанском регионе?

Canon Inc., Fujifilm Holdings Corporation, Siemens AG, Koninklijke Philips N.V. (Carestream Health Inc.), Hologic, Inc. — основные компании, работающие на рынке цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе.

Какие годы охватывает этот Азиатско-Тихоокеанский рынок цифровых рентгеновских устройств и каков был размер рынка в 2023 году?

В 2023 году объем рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе оценивался в 2,40 миллиарда долларов США. В отчете рассматривается исторический размер рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе на годы 2024, 2025. , 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе

Статистические данные о доле рынка цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе в 2024 году, размере и темпах роста доходов, составленные Mordor Intelligence™ Industry Reports. Анализ цифровых рентгеновских устройств в Азиатско-Тихоокеанском регионе включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.