Анализ рынка аминосмол

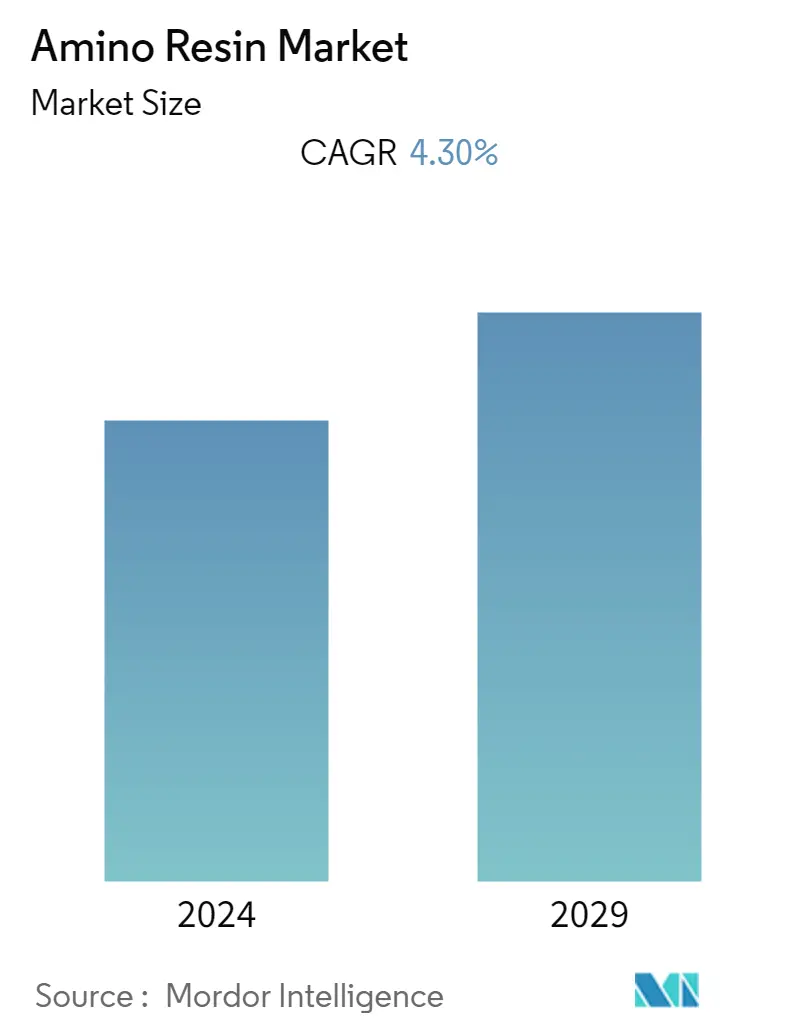

Ожидается, что объем рынка аминосмол вырастет с 7,17 млн тонн в 2023 году до 8,86 млн тонн к 2028 году, при среднегодовом темпе роста 4,30% в течение прогнозируемого периода (2023-2028 гг.).

Вспышка COVID-19 повлекла за собой ряд краткосрочных последствий в различных отраслях промышленности, особенно в строительстве и текстильной промышленности, влияя на рыночный спрос на краски и покрытия, клеи и химикаты для текстиля.

- Основным фактором развития изучаемого рынка является растущий спрос со стороны производителей красок и клеев.

- С другой стороны, ожидается, что опасные загрязнители воздуха, образующиеся при производстве аминосмол, будут препятствовать росту рынка.

- Ожидается, что использование технологий смол на основе аминоформальдегида при производстве и использовании покрытий, контактирующих с пищевыми продуктами, откроет различные возможности для роста рынка.

- Ожидается, что в течение прогнозируемого периода индустрия клеев и герметиков будет доминировать на мировом рынке аминосмол.

Тенденции рынка аминосмол

Растущий спрос со стороны индустрии клеев и герметиков

- Значительное применение аминосмола находит в клеях и герметиках при производстве деревянных панелей для таких изделий, как фанера лиственных пород, ДСП, ДСП, древесноволокнистые плиты средней плотности, плиты из опилок и т. д.

- С ростом жилищного строительства и численности населения во всем мире спрос на фанеру, ДСП, ДСП, древесноволокнистые плиты средней плотности, опилочные плиты и т. д. для изготовления мебели, такой как стулья, столы, кровати, диваны, полки и шкафы, значительно увеличивается.

- В мебельной индустрии концепции, связанные с интерьерами домов, офисов и квартир, постоянно меняются. Это стимулирует инновации и развитие, прежде всего с точки зрения дизайна, размера и цвета. Ожидается, что это приведет к увеличению потребления карбамидоформальдегида (UF), меламиноформальдегида (MF) и меламиномочевиноформальдегида (MUF), которые будут использоваться главным образом в качестве клеев в производстве деревянных панелей.

- В Соединенных Штатах, по прогнозам Ассоциации ипотечных банкиров (MBA), ожидается, что в 2023 году количество домов на одну семью составит около 1,210 миллиона человек.

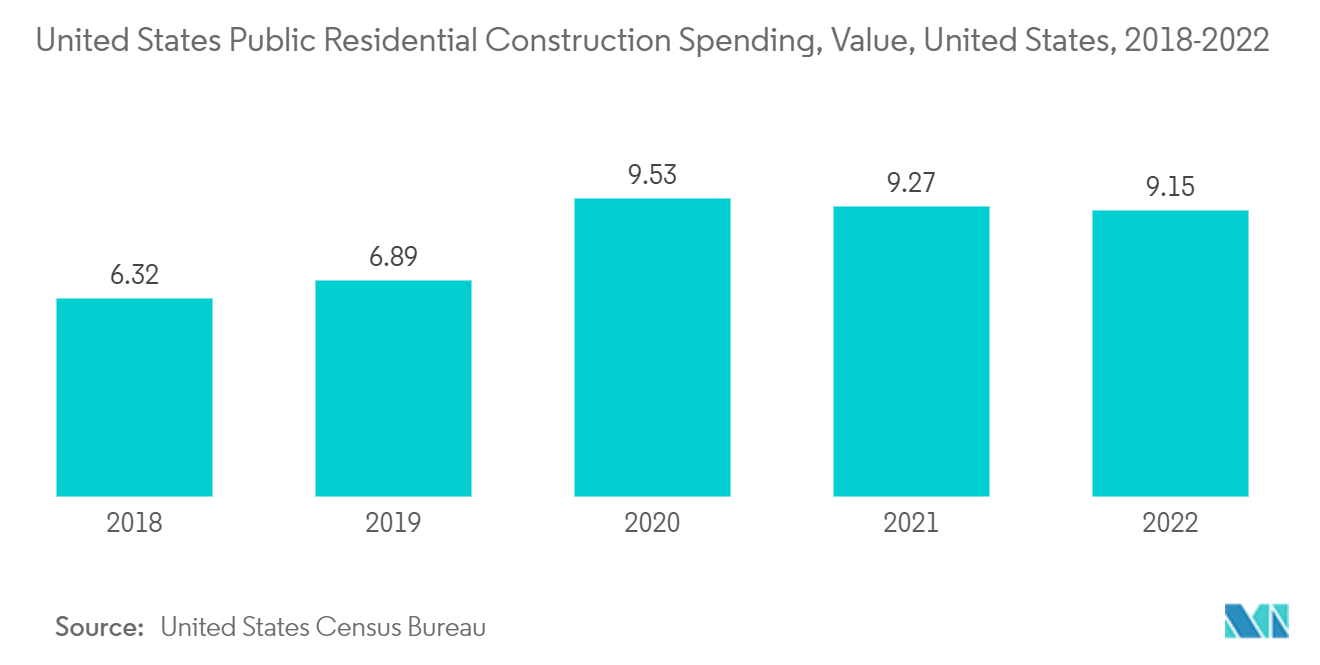

- Соединенные Штаты могут похвастаться колоссальным строительным сектором, в котором занято более 7,6 миллиона человек. По данным Бюро переписи населения США (USCB), в 2022 году стоимость строительства составила 1 792,9 млрд долларов США, что на 10,2% больше, чем 1 626,4 млрд долларов США, потраченных в 2021 году.

- Кроме того, согласно дополнительной статистике, предоставленной USCB, годовая стоимость нового строительства, введенного в эксплуатацию в Соединенных Штатах, составила 1 657 590 миллионов долларов США в 2022 году по сравнению с 1 499 822 миллионами долларов США в 2021 году. Место в США оценивалось в 849,16 млрд долларов США в 2022 году по сравнению с 740,64 млрд долларов США в 2021 году. Годовая стоимость введенного в стране нежилого строительства в 2022 году оценивалась в 808,43 млрд долларов США по сравнению с 759,18 млрд долларов США. в 2021 году, тем самым снижая потребление изучаемого рынка в краткосрочной перспективе.

- Следовательно, из-за факторов, упомянутых выше, ожидается, что сегмент клеев и герметиков будет доминировать на рынке аминосмол в течение прогнозируемого периода.

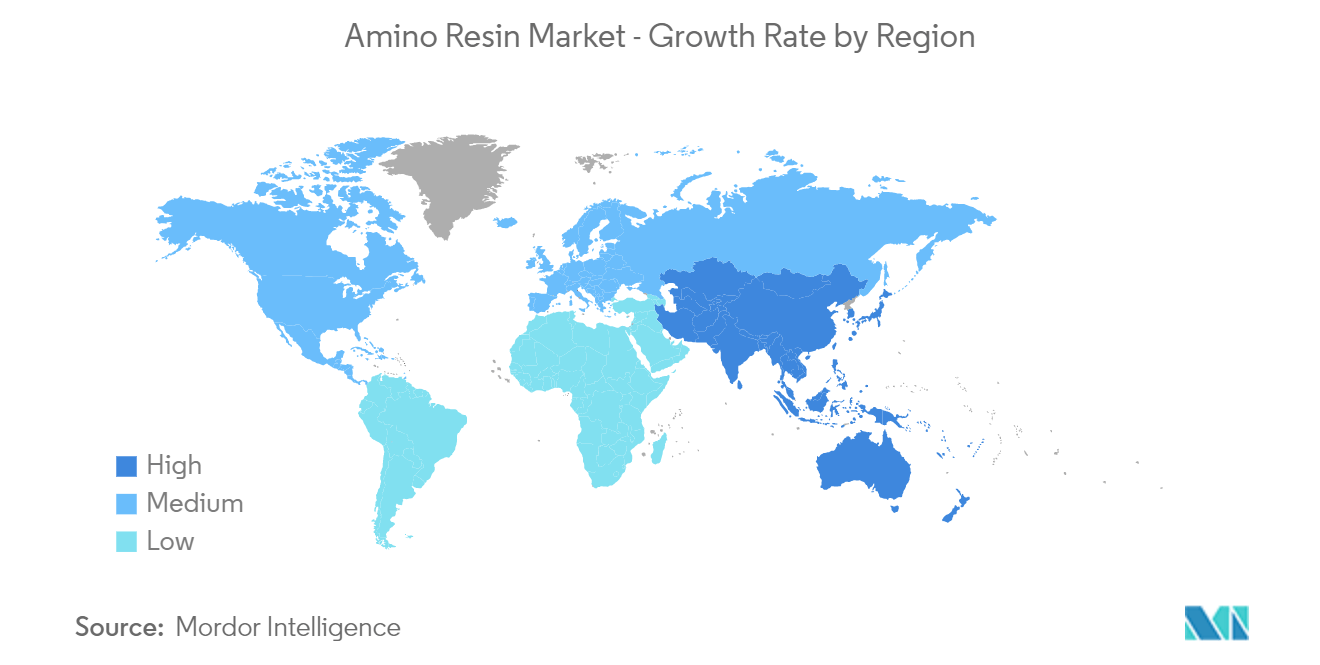

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что Азиатско-Тихоокеанский регион будет доминирующим рынком потребления аминосмол. Это связано с тем, что регион доминирует на рынке отраслей конечного использования, таких как клеи и герметики, краски и покрытия, текстильная промышленность и т. д.

- Азиатско-Тихоокеанский регион представляет собой один из крупнейших рынков, на который приходится более 40% спроса на краски и покрытия во всем мире. Ожидается, что доминирующая доля рынка региона будет расширяться еще больше, что обусловлено продолжающимся ростом населения, урбанизацией и покупательной способностью в таких странах, как Китай, Япония, Южная Корея, Индия и страны Юго-Восточной Азии. Аминосмолы используются в качестве связующих веществ в красках и покрытиях.

- Ожидается, что растущие уровни доходов домохозяйств в сочетании с миграцией населения из сельской местности в города будут продолжать стимулировать спрос на сектор жилищного строительства в стране. Повышенное внимание к доступному жилью как в государственном, так и в частном секторах стимулирует рост сектора жилищного строительства.

- Ожидается значительный рост нежилой инфраструктуры. Старение населения страны создает спрос на строительство медицинских учреждений и новых больниц. Структурные изменения в китайской экономике за последние несколько лет, когда сектор услуг занимает большую долю в общем валовом внутреннем продукте (ВВП), привели к строительству огромных коммерческих и офисных площадей.

- Бангладеш является крупным экспортером текстиля в такие страны, как США, европейские страны, Индия, Китай и другие. Согласно данным, опубликованным Бюро по продвижению экспорта (EPB), в 2022 году страна экспортировала швейную продукцию на сумму 42,613 миллиарда долларов США.

- Правительство Индонезии поощряет повышение производительности и конкурентоспособности текстильной промышленности, предоставляя инвестиционные стимулы для стимулирования использования более современного и экологически чистого оборудования. Например, согласно генеральному плану Индустрия 4.0, текстильная и швейная промышленность являются одной из пяти целевых отраслей, для развития которых страна планирует приложить дополнительные усилия.

- Таким образом, ожидается, что растущий спрос со стороны вышеупомянутых отраслей конечных потребителей будет стимулировать рост в Азиатско-Тихоокеанском регионе.

Обзор отрасли аминосмол

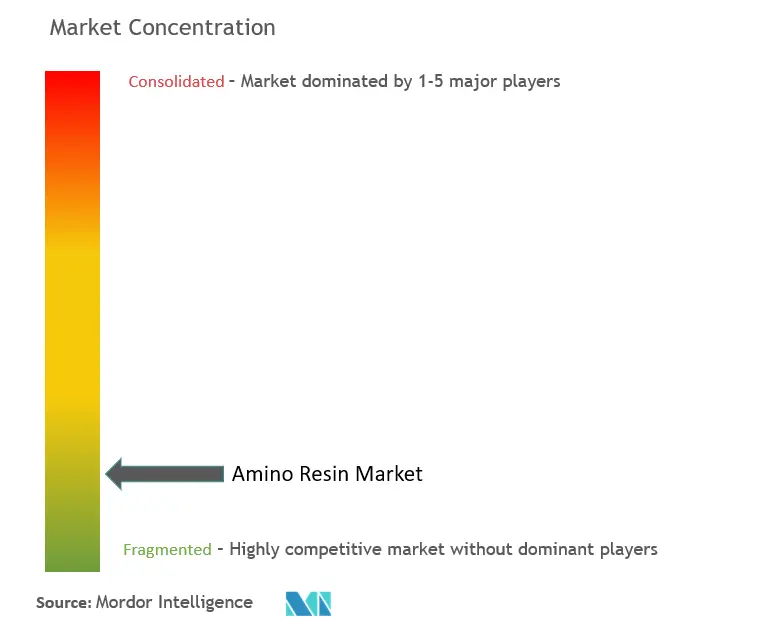

Рынок аминосмол фрагментирован по своей природе, на нем присутствуют как международные, так и отечественные игроки. В число крупнейших компаний на изученном рынке входят, среди прочих, BASF SE, DIC Corporation, Hexion, Georgia-Pacific Chemicals и Dynea AS (не в каком-то определенном порядке).

Лидеры рынка аминосмол

BASF SE

DIC Corporation

Hexion

Georgia-Pacific Chemicals

Dynea AS

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка аминосмол

- Апрель 2023 г. BASF SE объявила о сотрудничестве с SWISS KRONO Group в целях запуска портфеля аминосмол, сбалансированных по биомассе, для замены материалов на основе ископаемого топлива возобновляемыми в сырьевой базе BASF.

- Май 2021 г. BASF Digital Farming и Pessl Instruments подписали соглашение о глобальном сотрудничестве в области исследований и разработок, направленных на улучшение борьбы с вредителями во фруктах и овощах и, таким образом, увеличение производства. Аминосмола, также известная как меламиноформальдегидная смола, представляет собой тип синтетической смолы, которая находит различное применение в сельском хозяйстве, в том числе в качестве покрытия для удобрений с контролируемым высвобождением.

Сегментация отрасли аминосмол

Аминосмолы (аминопласты) представляют собой термореактивные полимеры формальдегида, образующиеся при конденсации с мочевиной или меламином.

Рынок аминосмол сегментирован по типу, отраслям конечного пользователя и географическому положению. По типу рынок сегментирован на карбамидоформальдегидные (УФ), меламиноформальдегидные (МФ) и меламиномочевиноформальдегидные (ММК). По отраслям конечных пользователей рынок сегментирован на краски и покрытия, клеи и герметики, текстильную и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы рынка аминосмол в 15 странах основных регионов.

Для каждого сегмента размеры рынка и прогнозы были сделаны в объеме (тоннах).

| Мочевина-формальдегид (УФ) |

| Меламин-формальдегид (МФ) |

| Меламин-мочевиноформальдегид (MUF) |

| Краски и покрытия |

| Текстиль |

| Клеи и герметики |

| Другие приложения |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Тип | Мочевина-формальдегид (УФ) | |

| Меламин-формальдегид (МФ) | ||

| Меламин-мочевиноформальдегид (MUF) | ||

| Отрасль конечных пользователей | Краски и покрытия | |

| Текстиль | ||

| Клеи и герметики | ||

| Другие приложения | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка аминосмол

Каков текущий размер рынка аминосмол?

Прогнозируется, что среднегодовой темп роста рынка аминосмол в течение прогнозируемого периода (2024-2029 гг.) составит 4,30%.

Кто являются ключевыми игроками на рынке Аминосмолы?

BASF SE, DIC Corporation, Hexion, Georgia-Pacific Chemicals, Dynea AS — основные компании, работающие на рынке амино-смол.

Какой регион на рынке аминокислотных смол является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке аминосмол?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка аминосмол.

В какие годы охватывает рынок аминосмол?

В отчете рассматривается исторический размер рынка амино-смолы за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка амино-смолы на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли аминосмол

Статистические данные о доле, размере и темпах роста доходов на рынке Amino Resins в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Amino Resins включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.