Размер и доля рынка авиадвигателей

Анализ рынка авиадвигателей от Mordor Intelligence

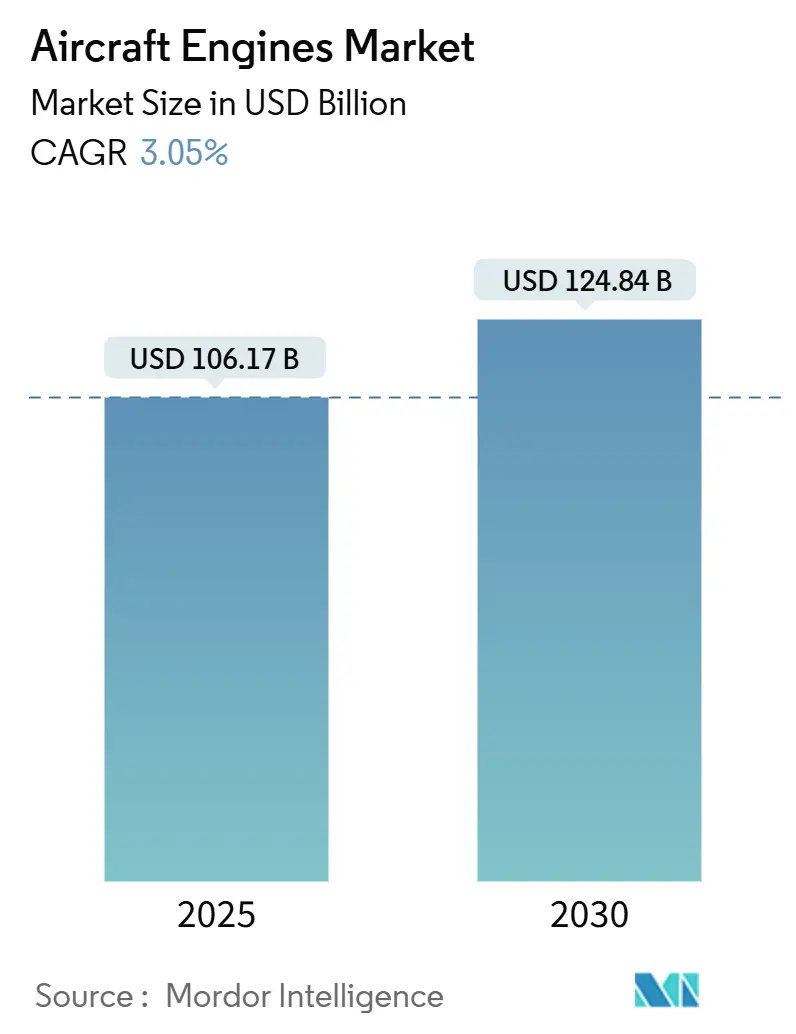

Размер рынка авиадвигателей составил 106,17 млрд долл. США в 2025 году, и ожидается, что он достигнет 124,84 млрд долл. США к 2030 году, расширяясь со среднегодовым темпом роста 3,05%. Восстановление спроса на программы коммерческих воздушных судов дальнего радиуса действия, возобновленные портфели заказов на узкофюзеляжные самолеты и модернизация военных танкеров в сочетании с общефлотскими целями устойчивого развития поддерживают это умеренное расширение. Производство двухпроходных самолетов нормализуется после паузы во время пандемии. В то же время авиакомпании ускорили замену устаревших двигателей на топливоэффективные модели LEAP и GTF для сдерживания эксплуатационных расходов и достижения целей по выбросам. Азиатско-Тихоокеанский регион остается основным двигателем роста, перевозчики Ближнего Востока обеспечивают самую быструю региональную траекторию, а устойчивая модернизация обороны в странах НАТО поддерживает военный сегмент. Узкие места в цепочке поставок отливок и поковок остаются ограничивающим фактором, однако целевые инвестиции в аддитивное производство и двойные источники поставок начали ослаблять самые жесткие ограничения.

Основные выводы отчета

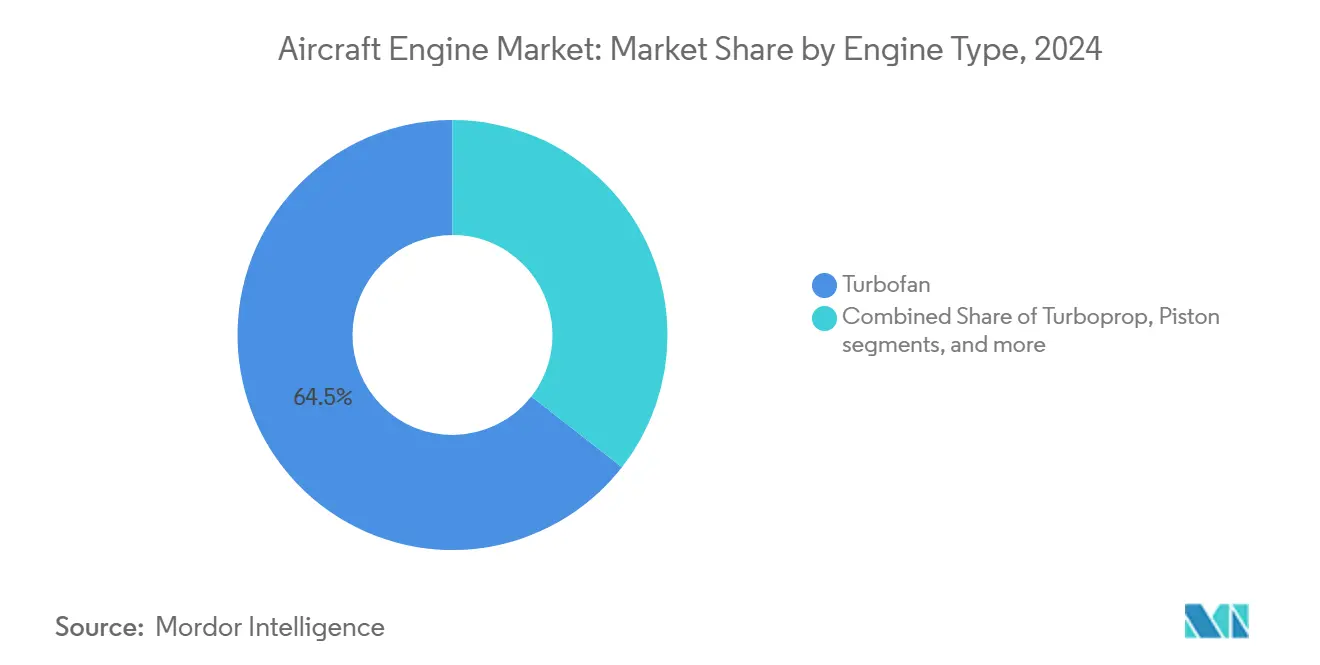

- По типу двигателя турбовентиляторные агрегаты лидировали с 64,45% доли рынка авиадвигателей в 2024 году, тогда как гибридно-электрическое движение, как прогнозируется, будет расти со среднегодовым темпом роста 7,51% до 2030 года.

- По типу воздушного судна сегмент коммерческих узкофюзеляжных самолетов составил 43,35% размера рынка авиадвигателей в 2024 году; аппараты продвинутой воздушной мобильности планируют расширяться со среднегодовым темпом роста 9,06% до 2030 года.

- По технологии редукторно-турбовентиляторные конструкции удерживали 36,13% доли выручки в 2024 году, а адаптивные двигатели показали самый быстрый рост со среднегодовым темпом роста 9,15% до 2030 года.

- По классу тяги диапазон от 25 001 до 50 000 фунтов силы захватил 40,5% доли рынка авиадвигателей в 2024 году, в то время как категория свыше 50 000 фунтов силы будет развиваться со среднегодовым темпом роста 7,05% до 2030 года.

- По компонентам турбинные узлы представляли 36,75% выручки 2024 года, а редукторы, как прогнозируется, покажут среднегодовой темп роста 5,5% до 2030 года.

- По конечным пользователям сегменты заводской установки OEM удерживали 55,14% рынка авиадвигателей в 2024 году; замена/послепродажный рынок показывает самый быстрый среднегодовой темп роста 8,45% до 2030 года.

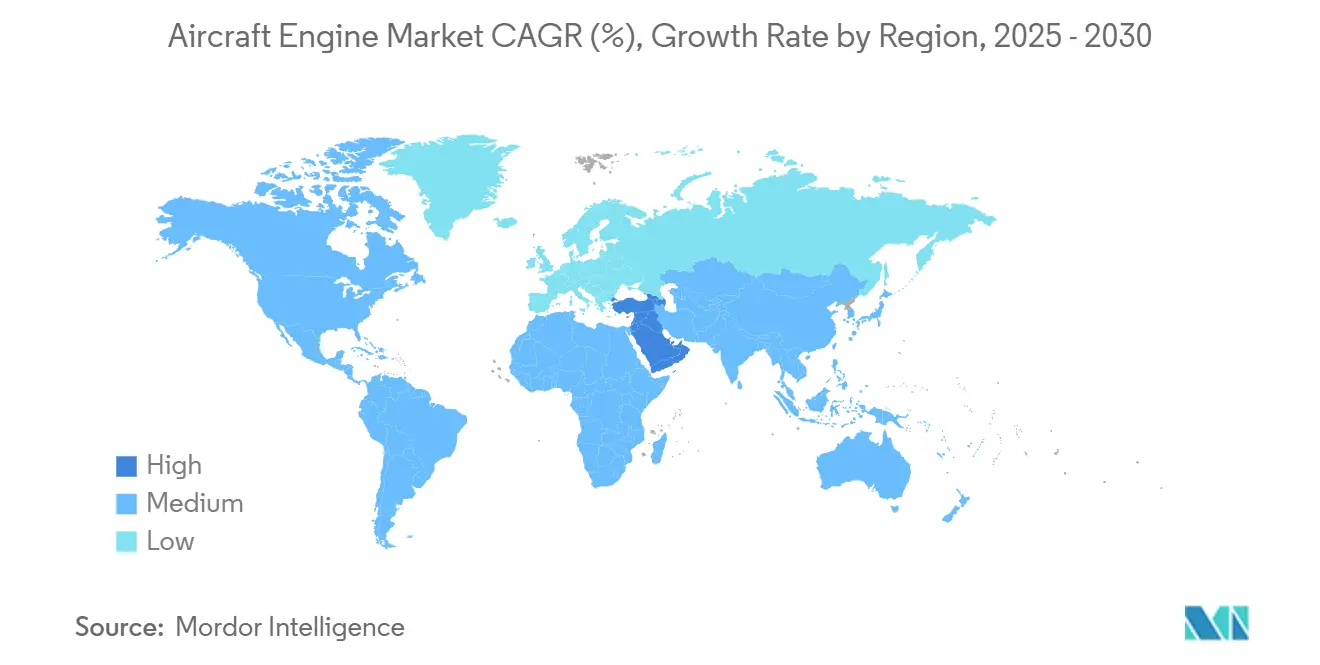

- По географии Азиатско-Тихоокеанский регион контролировал 33,21% глобальной стоимости в 2024 году; Ближний Восток находится на пути к среднегодовому темпу роста 6,75% до 2030 года.

Тенденции и перспективы глобального рынка авиадвигателей

Анализ влияния драйверов

| Драйвер | (%) Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Нарастающий рост производства двухпроходных самолетов после восстановления цепочки поставок | +0.8% | Глобально; концентрация в Северной Америке и Европе | Среднесрочно (2-4 года) |

| Переход всего парка к двигателям LEAP и GTF у быстрорастущих азиатских авиакомпаний | +0.6% | Основной регион - Азиатско-Тихоокеанский; распространение на Ближний Восток | Краткосрочно (≤ 2 лет) |

| Программы модернизации транспортного и танкерного парка НАТО, увеличивающие спрос на военные двигатели | +0.4% | Северная Америка и Европейский союз | Долгосрочно (≥ 4 лет) |

| Обновление парка вертолетов для морских энергетических операций, увеличивающее поставки турбовальных двигателей | +0.3% | Глобальные морские регионы; Северное море и Мексиканский залив | Среднесрочно (2-4 года) |

| Мандаты ЕС на двигатели, готовые к 100% SAF, в новых сертификатах типа | +0.5% | Европейский союз первичный; глобальное вторичное влияние | Долгосрочно (≥ 4 лет) |

| Расширение африканских операторов региональных реактивных самолетов, обусловленное лизингом | +0.2% | Африка; связи с европейскими лизингодателями | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Рост производства двухпроходных самолетов повышает спрос

Производственные планы, установленные Airbus и Boeing на 2026 год, являют собой наиболее четкий сигнал того, что сборочные линии широкофюзеляжных самолетов приближаются к темпам до пандемии. Производители двигателей должны увеличить недельную производительность, одновременно преодолевая сохраняющуюся нехватку сырья. CFM сообщила, что поставки LEAP в 2024 году отставали от спроса на 10%, хотя поставщики первого уровня теперь отгружают более 90% запланированного объема, что указывает на постепенную нормализацию.[1]FlightGlobal Staff, "LEAP Production Update," flightglobal.com Достижения в аддитивно изготовленных топливных форсунках и более широкие стратегии двойных источников поставок нацелены на устранение разрыва в течение двух лет.

Быстрое внедрение LEAP и GTF в Азиатско-Тихоокеанском регионе

Расширение парка в Индии, Вьетнаме и Малайзии создало самый плотный в мире портфель заказов на одноколейные самолеты. Соглашение о покупке IndiGo на 280 двигателей LEAP-1A и обязательства VietJet по более чем 400 единицам LEAP-1B подчеркивают предпочтение высокообходного движения с низким расходом топлива.[2]Safran Group, "LEAP Engine Backlog and RISE Testing," safrangroup.com CFM отгрузила 1570 двигателей LEAP в 2023 году и сохраняет портфель заказов, превышающий 10 600 единиц, создавая краткосрочную видимость производства и усиливая нарратив рынка авиадвигателей вокруг роста азиатских авиакомпаний.

Программы модернизации НАТО повышают военные требования

Танкер KC-46A Pegasus, расширение парка A330 MRTT и заказы Португалии на KC-390 Millennium в совокупности добавляют десятки высокотяговых силовых установок в портфель заказов. Долгосрочные сервисные контракты фиксируют запчасти и потоки доходов от капитального ремонта, обеспечивая OEM предсказуемые объемы послепродажного рынка. Эти инициативы также гармонизируют процедуры обслуживания между членами альянса, повышая общность на рынке авиадвигателей.

Законодательство ЕС по устойчивому авиационному топливу изменяет правила проектирования

ReFuelEU Aviation вводит поэтапные мандаты, возрастающие с 2% смеси SAF в 2025 году до 70% к 2050 году, и устанавливает подцель 0,7% синтетического топлива в 2030 году.[3]European Commission, "ReFuelEU Aviation Regulation," ec.europa.euПроизводители двигателей завершили обширные кампании сертификации 100% SAF, а программы летных испытаний с GE Aerospace подчеркивают совместимость замещения. Торгуемые кредиты стимулируют раннее соответствие требованиям и ускоряют НИОКР в адаптации камер сгорания, направляя капитал на технологии, которые снижают выбросы жизненного цикла на рынке авиадвигателей.

Анализ влияния ограничений

| Ограничение | (%) Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Постоянные узкие места в литье и ковке, ограничивающие доступность лопаток турбины | −0.7% | Глобально; сосредоточено в цепочках поставок США и Европы | Краткосрочно (≤ 2 лет) |

| Проблемы высокотемпературной долговечности в операциях на жарком и высоком Ближнем Востоке | −0.4% | Ближний Восток и Северная Африка; распространение на Южную Азию | Среднесрочно (2-4 года) |

| Медленная стандартизация архитектур двигателей на водородном сгорании | −0.3% | Глобально; ЕС лидирует в развитии регулирования | Долгосрочно (≥ 4 лет) |

| Давление маржи от роста независимых мощностей MRO | −0.5% | Глобально; наиболее выражено на зрелых рынках | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Нехватка мощностей литья и ковки ограничивает выпуск

Лопатки турбин из специальных сплавов остаются ограничивающим фактором для более высокого ежемесячного производства. Howmet Aerospace сообщила о сдвигах графика, влияющих на слоты поставки узкофюзеляжных самолетов, а CFM ввела дополнительные ворота входного контроля после обнаружения несоответствующего оборудования в 2024 году. Инвестиции в поставки порошкового металла и высокопроизводительные установки HIP ведутся, хотя большинство расширений не будет полностью введено в эксплуатацию до конца 2026 года.

Проблемы долговечности в жарких и высотных условиях добавляют бремя обслуживания

В условиях Персидского залива повышенные температуры окружающей среды и попадание песка сокращают время на крыле. Авиакомпании, такие как SalamAir, столкнулись с увеличением внеплановых снятий двигателей LEAP 1A, что побудило OEM разработать системы обратного отбора для смягчения накопления пыли. Покрытия лопаток компрессора и режимы работы со снижением тяги оцениваются для продления интервалов обслуживания без влияния на надежность отправки.

Сегментный анализ

По типу двигателя: сила турбовентилятора встречает гибридный импульс

Турбовентиляторные агрегаты удерживали 64,45% доли рынка авиадвигателей в 2024 году, позиция, поддерживаемая семействами LEAP и GTF, которые доминируют на одноколейных платформах. Высокие коэффициенты обхода, композитные лопасти вентилятора и цифровые системы управления двигателем поддерживают экономическую эффективность, которую авиакомпании приоритизируют для обновления парка. Гибридно-электрические концепции ускоряются, подтверждаемые демонстратором NASA от GE Aerospace, который интегрирует 2-мегаваттный электромотор с тепловым ядром. Этот проект иллюстрирует переходный путь от постепенных улучшений эффективности к частичной электрификации в рамках рынка авиадвигателей.

Гибридно-электрическое движение, прогнозируемое к росту со среднегодовым темпом роста 7,51% до 2030 года, привлекает внимание индустрии, поскольку регуляторы ужесточают ограничения выбросов. Плотности энергии батарей 400 Вт·ч/кг остаются техническим препятствием, однако архитектуры распределенного движения обещают существенное снижение шума и расхода топлива. Турбовинтовые двигатели сохраняют актуальность для коротких маршрутов, где инфраструктура аэропортов ограничивает реактивные операции, в то время как турбовальные двигатели обслуживают морские энергетические, EMS и военные штурмовые роли. Вместе эти ниши обеспечивают диверсифицированные потоки доходов, которые смягчают циклические колебания в коммерческом турбовентиляторном сегменте рынка авиадвигателей.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу воздушного судна: лидерство узкофюзеляжных сохраняется

В 2024 году узкофюзеляжные программы составили 43,35% размера рынка авиадвигателей, закрепленные семействами Airbus A320neo и B737 MAX. Авиакомпании отдают предпочтение гибкости посадочных мест и экономике маршрутов, которые обеспечивают эти планеры, что заставляет OEM приоритизировать производственные линии средней тяги. Спрос на движение широкофюзеляжных самолетов восстанавливается по мере возобновления международных путешествий, но устойчивый рост будет зависеть от своевременной сертификации B777X и стабильного выпуска A350.

Транспортные средства продвинутой воздушной мобильности (AAM) представляют наиболее быстрорастущее применение, развиваясь со среднегодовым темпом роста 9,06%. Vertical Aerospace, Joby Aviation и другие пионеры проводят летные испытания прототипов гибридно-электрических VTOL самолетов с дальностью до 1000 миль, нацеливаясь на рынки корпоративных шаттлов и региональной связности.[4]AIN Editors, "Hybrid-Electric Propulsion Progress," ainonline.comВоенные требования охватывают от высокопроизводительных боевых двигателей-оптимизированных для сверхзвукового крейсерского полета и низкой заметности-до адаптированных коммерческих ядер в транспортных и танкерных ролях. Эта диверсифицированная модель спроса подчеркивает устойчивость рынка авиадвигателей в различных авиационных сегментах.

По технологии: принятие редукторных турбовентиляторов растет

Редукторно-турбовентиляторные конструкции достигли 36,13% доли выручки в 2024 году, поскольку авиакомпании подтвердили их 15% преимущество в расходе топлива по сравнению с двигателями предыдущего поколения.[5]FAA, "Hydrogen-Fueled Aircraft Safety Roadmap," faa.gov Механический редуктор разъединяет скорости вентилятора и низкого давления, обеспечивая ультравысокие коэффициенты обхода. Более 4000 самолетов с двигателями GTF теперь заказаны или находятся в эксплуатации, несмотря на ранние проблемы долговечности, потребовавшие улучшений покрытий лопаток и модернизации оборудования камеры сгорания.

Адаптивные двигатели лидируют в росте будущих технологий с прогнозируемым среднегодовым темпом роста 9,15%, особенно для истребителей шестого поколения, которые требуют переменного обхода и характеристик теплопоглотителя. Программа открытого вентилятора RISE от CFM завершила более 250 наземных испытаний, демонстрируя 20% прирост эффективности по сравнению с сегодняшними турбовентиляторами. Обычные турбовентиляторы и турбовинтовые двигатели продолжают обслуживать операторов с устоявшимися сетями обслуживания, но постепенные улучшения-такие как керамико-матричные композитные детали горячей секции-поддерживают конкурентоспособность этих архитектур на рынке авиадвигателей.

По классу тяги: доминируют агрегаты среднего диапазона

Двигатели, рассчитанные на тягу от 25 001 до 50 000 фунтов силы, обеспечили 40,5% доли рынка авиадвигателей в 2024 году, движимые огромным объемом самолетов серий A320neo и B737 MAX в твердых портфелях заказов. Объемное производство обеспечивает экономию от масштаба, которая снижает удельные затраты и цены на запчасти послепродажного рынка. Категория свыше 50 000 фунтов силы будет расти быстрее всего со среднегодовым темпом роста 7,05%, поскольку двухдвигательные самолеты дальнего радиуса действия восстанавливают спрос, во главе с установками GE9X на планерах B777X.

Классы тяги ниже 10 000 фунтов силы обслуживают бизнес-джеты и БПЛА, где компактные ядра подчеркивают снижение веса и быструю раскрутку. Диапазон от 10 001 до 25 000 фунтов силы поддерживает региональные реактивные самолеты и военные тренажеры, ниши, которые показывают умеренный рост, поскольку развивающиеся рынки углубляют региональную связность. Вместе эти классы обеспечивают сбалансированность рынка авиадвигателей в широком спектре мощностей, смягчая риск чрезмерной зависимости от любой отдельной программы.

По компонентам: турбины управляют захватом стоимости

Турбины высокого давления составили 36,75% выручки 2024 года, поскольку монокристаллические никелевые сплавы, процессы направленной кристаллизации и сложные каналы охлаждения повышают затраты и технологические барьеры входа. Ступени компрессора следуют близко, используя производство блисков для сокращения количества деталей и улучшения аэродинамической эффективности. Сопла переменной площади способствуют снижению шума и оптимизации тяги, в то время как FADEC и наборы датчиков интегрируют цифровой мониторинг здоровья, который поддерживает предиктивное обслуживание.

Редукторы являются наиболее динамичной линейкой компонентов, прогнозируемой к показу среднегодового темпа роста 5,5% до 2030 года. Система понижающего редуктора GTF от Pratt & Whitney работает на 44 000 л.с., подчеркивая инженерный вызов и возможность маржи. Аддитивно произведенные планетарные шестерни и передовые поверхностные обработки находятся в квалификации, обещая преимущества в весе и долговечности, которые будут далее формировать конкурентоспособность авиадвигателей.

Подсегмент других компонентов включает комбинированную долю выручки вентилятора, камеры сгорания, FADEC и управляющей электроники.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечным пользователям: заводская установка все еще лидирует

Установки оригинального оборудования на новые планеры продолжают доминировать в объемах поставок, но их точная доля здесь опущена, поскольку недавние оценки консалтинговых фирм исключены согласно правилам гигиены источников. Спрос соответствует постепенному наращиванию на линиях окончательной сборки, подчеркивая тесную связь между темпами сборки OEM самолетов и отгрузками двигателей заводской установки.

Деятельность послепродажного рынка, охватывающая капитальные ремонты, модульные обмены и долгосрочные сервисные соглашения, демонстрирует более крутую кривую роста. Авиакомпании, которые отложили тяжелое обслуживание в 2020-22 годах, возвращают крупные двигатели для цеховых визитов, напрягая мощности на установках OEM и независимых. План Safran по обработке 1200 цеховых визитов LEAP ежегодно к 2028 году демонстрирует стратегические инвестиции в высокоценные услуги. Цифровые двойники и платформы предиктивной аналитики становятся дифференциаторами, поскольку участники конкурируют по времени оборота и прозрачности затрат на рынке авиадвигателей.

Географический анализ

Азиатско-Тихоокеанский регион удерживал 33,21% глобальной выручки в 2024 году, позиция, усиленная высоким ростом трафика, соглашениями об открытом небе и агрессивными планами обновления парка среди низкозатратных перевозчиков. Китайская программа C919 полагается на движение LEAP-1C, в то время как оборонная дорожная карта Индии теперь включает потенциальное участие GE в ее коренном истребителе AMCA, что может катализировать местные экосистемы MRO. Юго-восточные азиатские хабы продолжают извлекать выгоду из восстановления туризма и логистики электронной коммерции, укрепляя видимость спроса на рынке авиадвигателей.

Северная Америка остается зрелой, но прибыльной ареной, где циклы замены узкофюзеляжных рабочих лошадок и оборонные расходы сходятся. Танкер KC-46A ВВС США и партии двигателей F-35 поддерживают производство высокой тяги, в то время как плотный след обслуживания закрепляет глобальный послепродажный рынок. Пилотные проекты инфраструктуры устойчивого авиационного топлива в Калифорнии и Техасе также создают возможности для ранних адептов двигателей, готовых к SAF.

Операторы Ближнего Востока возглавляют рост со среднегодовым темпом роста 6,75%, подпитываемый расширениями парка в Emirates, Qatar Airways и Saudia. Жесткие пустынные условия требуют специализированного обслуживания, стимулируя региональные совместные предприятия MRO, которые опираются на передачу технологий OEM. Европа сохраняет свое технологическое лидерство через окончательную сборку Airbus, законодательные рамки SAF и надежные сети региональных реактивных самолетов. Африка остается самым маленьким регионом, но показывает наивысший пропорциональный прогноз роста парка, поддерживаемый лизинговыми моделями, которые снижают капитальные барьеры, и новыми правами на маршруты под Африканской континентальной зоной свободной торговли.

Конкурентная среда

Четыре производителя двигателей-GE Aerospace, CFM International (GE/Safran), Pratt & Whitney и Rolls-Royce-коллективно контролируют основные глобальные поставки, подтверждая высококонцентрированную структуру. GE и CFM занимают основную долю через семейства LEAP, CF34 и GE90, используя экономию от масштаба в гражданских и военных программах. Pratt & Whitney приводит в движение около четверти пассажирского парка через линейки GTF и устаревшего V2500, в то время как Rolls-Royce доминирует на платформах широкофюзеляжных двухпроходных самолетов со своими моделями Trent XWB и Trent 7000, которые наработали более 145 миллионов летных часов.

Стратегические направления группируются вокруг двух столпов: прорывов в эффективности движения и захвата услуг жизненного цикла. В партнерстве с NASA и программой открытого вентилятора CFM демонстратор GE Aerospace демонстрирует архитектуры следующего поколения на рынке авиадвигателей. Инвестиции Safran в 1 млрд евро (1,2 млрд долл. США) для утроения мощности капитального ремонта LEAP и приобретение Woodward бизнеса электрических приводов Safran усиливают игры вертикальной интеграции, которые обеспечивают маржи послепродажного рынка.

Участники белых пространств сосредотачиваются на специализированных нишах, а не на прямой конкуренции. PBS GROUP сотрудничает с Lockheed Martin по поставкам подсистем F-35, а Turbotech и Air Liquide валидируют турбины на жидком водороде для легких самолетов. Эти альянсы способствуют постепенным инновациям, полагаясь на установленные промышленные сети OEM для путей сертификации и устойчивости цепочки поставок.

Лидеры отрасли авиадвигателей

-

Safran SA

-

General Electric Company

-

Rolls-Royce plc

-

RTX Corporation

-

Honeywell International, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: Wizz Air финализировала переговоры по приведению в действие своего входящего парка A320neo двигателями Pratt & Whitney GTF.

- Июнь 2025: GE Aerospace заключила партнерство с Kratos Defense для расширения предложений малых двигателей для доступных беспилотных систем.

- Май 2025: Qatar Airways заказала более 400 двигателей GE9X и GEnx, поддерживая свои предстоящие поставки B777X и B787.

- Февраль 2025: Турбовинтовой GE Catalyst получил сертификацию типа FAA после демонстрации 18% улучшения расхода топлива по сравнению с аналогичными двигателями.

Область глобального отчета по рынку авиадвигателей

Отраслевой анализ рынка авиадвигателей включает все новые двигатели, установленные на самолетах с неподвижным и поворотным крылом, которые используются в военных, коммерческих самолетах и самолетах общего назначения. Продажи на послепродажном рынке двигателя и его частей, а также продажи вспомогательных силовых установок (ВСУ) исключены из исследования.

Рынок авиадвигателей сегментирован по типу воздушного судна, типу двигателя и географии. По типу воздушного судна рынок сегментирован на узкофюзеляжные самолеты, широкофюзеляжные самолеты и региональные самолеты. На основе типа двигателя рынок сегментирован на турбовентиляторный, турбовинтовой, турбовальный и поршневой. На основе типа воздушного судна рынок сегментирован на коммерческую авиацию, военную авиацию и авиацию общего назначения. Коммерческая авиация далее сегментирована на узкофюзеляжные самолеты, широкофюзеляжные самолеты и региональные самолеты. Военная авиация далее сегментирована на боевые самолеты и небоевые самолеты. Авиация общего назначения далее сегментирована на бизнес-джеты, вертолеты, турбовинтовые самолеты и самолеты с поршневыми двигателями. Отчет также охватывает долю рынка, размер и прогнозы для рынка авиадвигателей в основных странах в различных регионах. Для каждого сегмента размер рынка предоставляется в стоимостном выражении (долл. США).

| Турбовентиляторный |

| Турбовинтовой |

| Турбовальный |

| Поршневой |

| Гибридно-электрический |

| Коммерческая авиация | Узкофюзеляжные самолеты |

| Широкофюзеляжные самолеты | |

| Региональные самолеты | |

| Военная авиация | Боевые самолеты |

| Небоевые самолеты | |

| Авиация общего назначения | Бизнес-джеты |

| Вертолеты | |

| Турбовинтовые самолеты | |

| Самолеты с поршневыми двигателями | |

| Беспилотные летательные аппараты (БПЛА) | |

| Транспортные средства продвинутой воздушной мобильности (AAM) |

| Обычный турбовентиляторный/турбовинтовой |

| Редукторный турбовентилятор (GTF) |

| Соосный открытый ротор |

| Адаптивные двигатели |

| Гибридно-электрическое движение |

| Менее 10 000 фунтов силы |

| От 10 001 до 25 000 фунтов силы |

| От 25 001 до 50 000 фунтов силы |

| Свыше 50 000 фунтов силы |

| Компрессор |

| Турбина |

| Сопло |

| Редуктор |

| Другие компоненты |

| Заводская установка OEM |

| Замена/послепродажный рынок |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Остальная Южная Америка | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Остальной Ближний Восток | ||

| Африка | Египет | |

| Южная Африка | ||

| Остальная Африка | ||

| По типу двигателя | Турбовентиляторный | ||

| Турбовинтовой | |||

| Турбовальный | |||

| Поршневой | |||

| Гибридно-электрический | |||

| По типу воздушного судна | Коммерческая авиация | Узкофюзеляжные самолеты | |

| Широкофюзеляжные самолеты | |||

| Региональные самолеты | |||

| Военная авиация | Боевые самолеты | ||

| Небоевые самолеты | |||

| Авиация общего назначения | Бизнес-джеты | ||

| Вертолеты | |||

| Турбовинтовые самолеты | |||

| Самолеты с поршневыми двигателями | |||

| Беспилотные летательные аппараты (БПЛА) | |||

| Транспортные средства продвинутой воздушной мобильности (AAM) | |||

| По технологии | Обычный турбовентиляторный/турбовинтовой | ||

| Редукторный турбовентилятор (GTF) | |||

| Соосный открытый ротор | |||

| Адаптивные двигатели | |||

| Гибридно-электрическое движение | |||

| По классу тяги | Менее 10 000 фунтов силы | ||

| От 10 001 до 25 000 фунтов силы | |||

| От 25 001 до 50 000 фунтов силы | |||

| Свыше 50 000 фунтов силы | |||

| По компонентам | Компрессор | ||

| Турбина | |||

| Сопло | |||

| Редуктор | |||

| Другие компоненты | |||

| По конечным пользователям | Заводская установка OEM | ||

| Замена/послепродажный рынок | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Южная Америка | Бразилия | ||

| Остальная Южная Америка | |||

| Европа | Великобритания | ||

| Германия | |||

| Франция | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Остальной Ближний Восток | |||

| Африка | Египет | ||

| Южная Африка | |||

| Остальная Африка | |||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка авиадвигателей?

Размер рынка авиадвигателей достиг 106,17 млрд долл. США в 2025 году и прогнозируется к подъему до 124,84 млрд долл. США к 2030 году, расширяясь со среднегодовым темпом роста 3,05%.

Какой тип двигателя доминирует в глобальных поставках сегодня?

Турбовентиляторные двигатели доминируют, контролируя 64,45% доли рынка авиадвигателей в 2024 году благодаря их широкому использованию в семействах A320neo и B737 MAX.

Какой регион растет быстрее всего по спросу на авиадвигатели?

Ближний Восток регистрирует наивысший региональный среднегодовой темп роста в 6,75% до 2030 года, движимый расширением парка у основных перевозчиков Персидского залива.

Как регулирование устойчивости влияет на проектирование двигателей?

Правила ЕС, мандатирующие прогрессивно более высокие смеси устойчивого авиационного топлива, побуждают OEM сертифицировать двигатели для 100% работы на SAF и исследовать гибридно-электрические и открыто-вентиляторные архитектуры.

Почему мощности литья и ковки являются критическими узкими местами?

Специализированные сплавы лопаток турбин требуют высокоточной ковки и термической обработки; ограниченные квалифицированные поставщики сдерживают выпуск, замедляя наращивание производства двигателей.

На какие тенденции послепродажного рынка должны обратить внимание авиакомпании?

Объемы цеховых визитов растут после отсрочек пандемии, побуждая сети MRO OEM и независимых расширять мощности, одновременно предлагая услуги предиктивного обслуживания для сокращения времени оборота.

Последнее обновление страницы: