Анализ рынка кормов для птицы в Африке

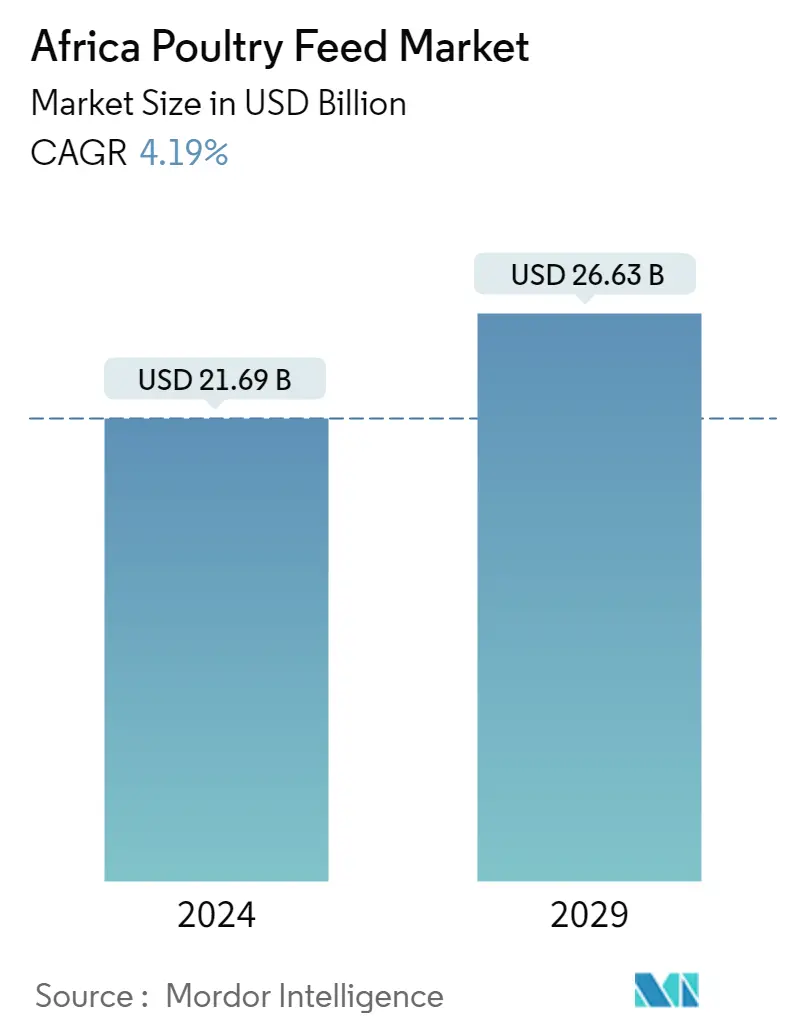

Объем рынка кормов для птицы в Африке оценивается в 21,69 млрд долларов США в 2024 году и, как ожидается, достигнет 26,63 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 4,19% в течение прогнозируемого периода (2024-2029 гг.).

- Птицеводческий бизнес в Африке процветает из-за растущего населения континента и социально-экономического расширения, поскольку африканцы получают животный белок из курицы и яиц. Примечательно, что Африка производит лишь 4% мировой продукции из куриного мяса. Таким образом, существует необходимость увеличения производства птицы в Африке, чтобы соответствовать растущим уровням потребления. Группа высокого уровня Африканского союза по новым технологиям (APET) предлагает африканским странам создать инновационный и технологический потенциал для решения этих проблем, связанных с птицеводством. Это может значительно расширить производственные мощности птицеводства по всей Африке. APET призывает птицеводов использовать инновационные подходы и технологии, такие как автоматические диспенсеры для воды, робототехника и автоматические кормушки, которые становятся ключевыми технологиями для улучшения птицеводства в Африке. Компания Poultry Africa также сосредоточится на увеличении местного производства, тем самым снижая зависимость от импорта. Тем не менее, африканские страны должны улучшить благоприятную среду для сельскохозяйственных инноваций и технологий посредством мощных инвестиций, политики и регулирования. Это может позволить Африке обеспечить питание и продовольственную безопасность.

- Птицеводство — один из крупнейших сегментов животноводства в Африке. Увеличение производства курицы и растущий спрос на органические корма являются другими факторами, стимулирующими рост изучаемого рынка. Поскольку птицам требуется большее количество питательных веществ, таких как белок, жир и кальций, применение питательных кормов и кормовых добавок стало обязательным в африканской птицеводческой отрасли.

- Южная Африка является крупнейшим рынком в регионе и доминирует в производстве птицы. Птицеводство имеет огромное значение как для экономики, так и для обеспечения источником качественного белка фермеров, ведущих натуральное хозяйство, и сельских общин. Эти факторы повлияли на рынок птицы Южной Африки, который предлагает яйца от кур на свободном выгуле, домашнюю птицу, качественное мясо и другие товары, необходимые для начала птицеводства. По мере расширения птицеводческой отрасли для получения качественной продукции необходимы качественные корма. Следовательно, ожидается, что эти факторы будут стимулировать рынок в регионе.

Тенденции рынка кормов для птицы в Африке

Растущий спрос на продукцию птицеводства

Птицеводство в Африке — одна из крупнейших возможностей для бизнеса на континенте. Любовь африканского населения к мясу птицы и яйцам выросла ошеломляющими темпами, что привело к увеличению производства птицы, что привело к росту рынка кормов для птицы в регионе. Куриное мясо считается одним из наиболее предпочитаемых видов мяса среди потребителей в регионе. Наблюдается рост спроса на белое мясо в регионе из-за его доступности и растущего мнения потребителей о том, что оно полезнее красного мяса. Ожидается, что в связи с повышением осведомленности потребителей о здоровье спрос на куриное мясо и продукты из него в ближайшие годы увеличится.

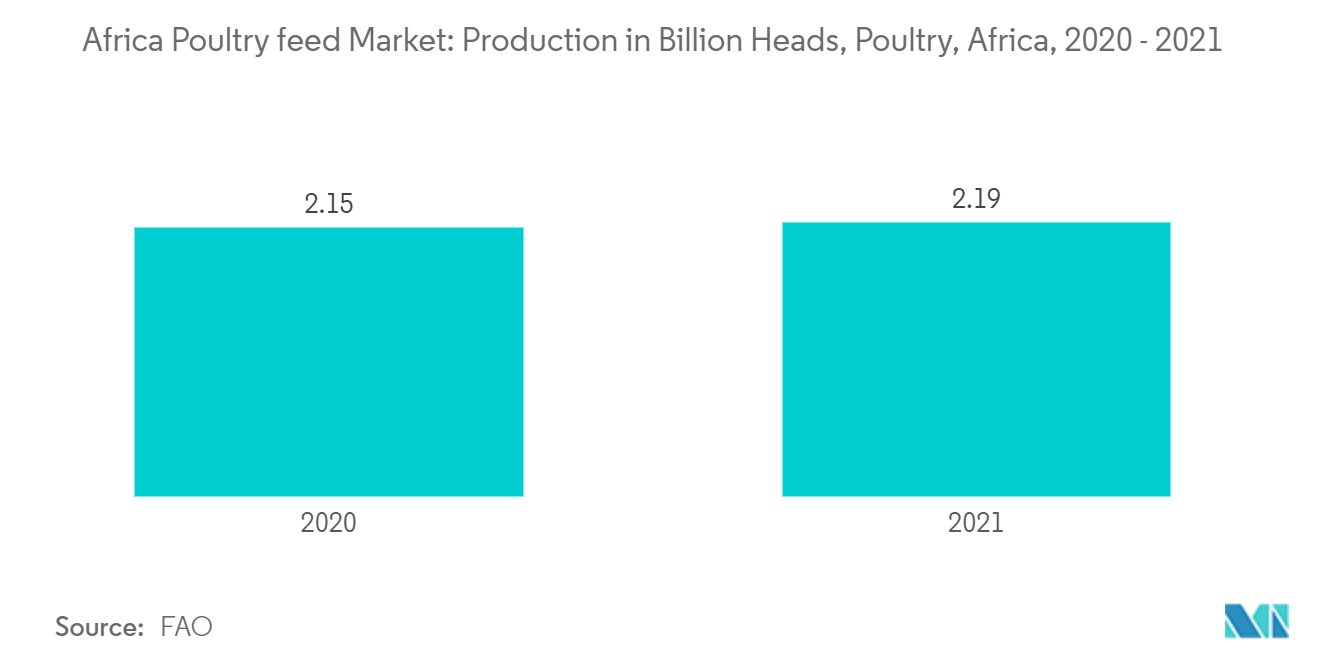

Продукты из птицы являются одними из самых доступных продуктов питания и являются здоровым источником белка без религиозных ограничений. Кроме того, они оказывают наименьшее воздействие на окружающую среду с точки зрения использования воды на килограмм произведенного мяса или яиц, землепользования и экологического стресса. Согласно статистике ФАО, в 2021 году в африканском регионе было произведено 2,19 миллиарда голов кур. Рост спроса на продукцию животноводства не сопровождался аналогичным ростом внутреннего животноводства. Таким образом, более высокий неудовлетворенный спрос привел к усилению зависимости от импорта мяса.

Таким образом, ожидается, что быстрорастущая птицеводческая отрасль в ближайшие годы будет способствовать дальнейшему развитию рынка кормов для птицы. Высокая зависимость от импорта мяса сохраняется, несмотря на то, что Южная Африка является крупной экономикой как по численности населения, так и по доходам и имеет относительно хорошо развитый сектор животноводства.

Южная Африка доминирует в производстве птицы в Африке

Южная Африка занимает основную долю рынка кормов для птицы, поскольку страна лидирует по объему производства птицы в регионе. Птицеводство является крупнейшей отраслью сельского хозяйства Южной Африки, на которую приходится 19,8% общего сельскохозяйственного производства и 40% всей продукции животноводства. По сравнению с другими африканскими странами рынок Южной Африки уже развит. В связи с продолжающимся экономическим ростом страны и ростом располагаемых доходов домохозяйств будет расти спрос на куриное мясо, что также повысит спрос на корма.

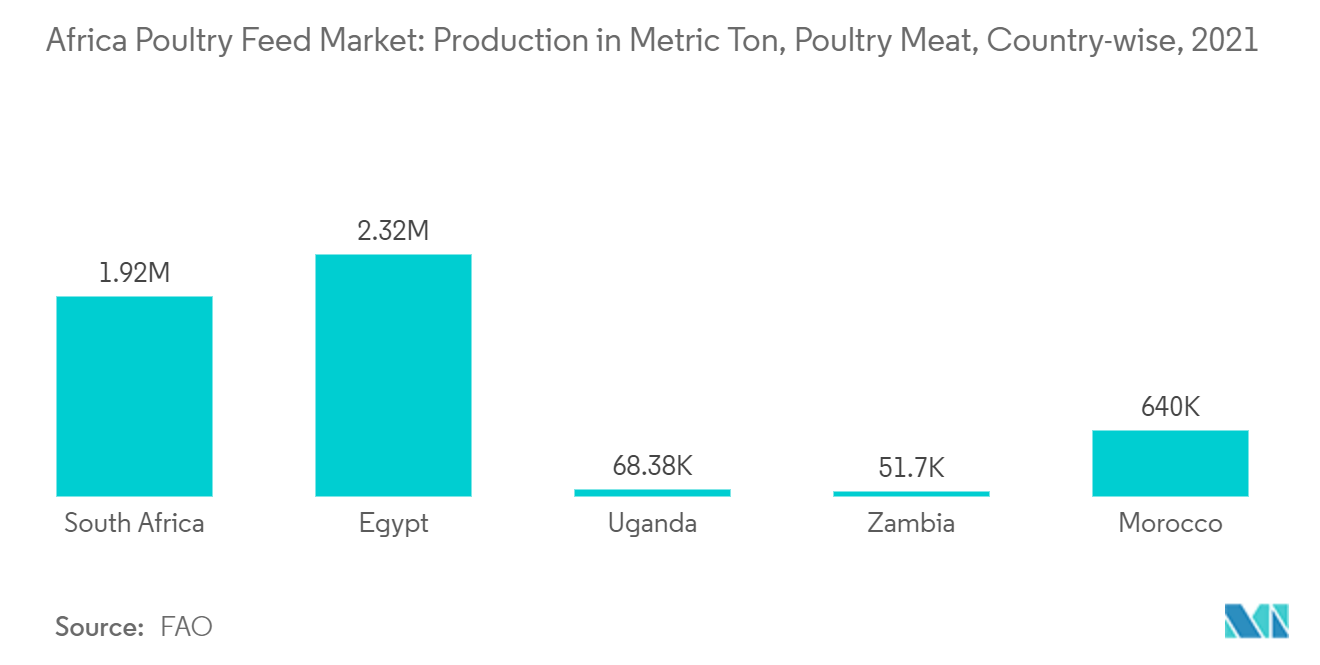

Производство мяса птицы в Южной Африке увеличилось за годы, за которыми последовали Египет, Уганда, Замбия и Марокко, из-за роста потребности в качественных и безопасных продуктах из животного белка. Мясо птицы является самым потребляемым мясом животных в Южной Африке в 2019 году его потребление на душу населения составило 33 кг по сравнению с потреблением говядины на душу населения 17 кг/год и 7 кг/год яиц. Кроме того, по данным Южноафриканской ассоциации птицеводства, среднее потребление курицы на душу населения в 2020 году достигло почти 39 кг, что более чем вдвое превышает потребление говядины (16 кг) и более чем в четыре раза превышает потребление яиц (9 кг). Еще одна тенденция сетей быстрого питания, таких как KFC, заключается в заключении сделок с основными производителями бройлеров для обеспечения местного мяса. В Сенегале франшизы KFC принадлежат группе Sedima, крупнейшему производителю бройлеров в стране. Курица намного доступнее говядины.

Рынок кормов для птицы в Южной Африке хорошо развит по сравнению с другими африканскими странами. Спрос на корм для птицы, вероятно, продолжит расти из-за роста населения, резкого роста спроса на качественные мясные продукты и резкого роста потребительских расходов, что приводит к увеличению потребления животного белка. По данным Министерства сельского хозяйства, лесного хозяйства и рыболовства страны (DAFF), растущий спрос на мясо в Южной Африке является ключевым фактором роста спроса на корма. Таким образом, огромный потребительский спрос и огромное производство птицы способствуют развитию рынка кормов для птицы в стране.

Обзор отрасли производства кормов для птицы в Африке

Африканский рынок кормов для птицы фрагментирован глобальными и региональными игроками. Основными игроками на рынке являются Cargill Inc., Kemin Industries, Nutreco, Nova Feeds и Serfco и другие. Компании, производящие корма для птицы, активно внедряют такие стратегии, как инновации продуктов, слияния и поглощения, а также партнерские отношения для увеличения своих продаж. Участники рынка также инвестируют в исследования и разработки для частого запуска новых продуктов.

Лидеры рынка кормов для птицы в Африке

Cargill Inc.

Kemin Industries

Nova Feeds

Serfco

Nutreco

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка кормов для птицы в Африке

Сентябрь 2022 г. Марокко, производитель фосфатов, OCP Group приобретает 50% акций компании по производству кормов для животных GlobalFeed у испанской группы удобрений Fertinagro Biotech. Эта сделка увеличит присутствие группы OCP в бизнесе по производству кормов для животных, включая корма для птицы.

Август 2021 г. Nutreco заключила партнерское соглашение с Unga Group PLC, чтобы создать два совместных предприятия, которые помогли удовлетворить растущий спрос на высококачественные белковые корма в восточноафриканском регионе. Nutreco получила одобрение регулирующих органов на партнерство с Unga Group PLC для создания двух совместных предприятий в восточноафриканском регионе в 2022 году. Nutroeco стала партнером двух косвенных субсидий Unga Group, а именно Unga Farm Care Limited в Кении и Unga Millers Limited в Уганде.

Апрель 2021 г. Кемин Индастриз выпустила новое антиоксидантное решение Paradigmox Green для отрасли органического животноводства в регионе EMENA (Европа, Ближний Восток, Северная Африка), которое может предложить полный портфель антиоксидантных решений жидких или сухих, традиционных или органических. и это идеально подходит клиенту.

Сегментация отрасли производства кормов для птицы в Африке

Корм для сельскохозяйственной птицы, включая кур, уток, гусей и других домашних птиц, называется кормом для птицы. Здоровой птице необходимы белки и углеводы, необходимые витамины, диетические минералы и достаточное количество воды, поступающей с кормом. В данном отчете учитывались только корма, продаваемые на коммерческой основе. Домашний корм исключен из области применения.

Африканский рынок кормов для птицы сегментирован по типу животных (несушки, бройлеры, индейки и другие виды животных), типу ингредиентов (зерновые, шрот, патока, рыбий жир и рыбная мука, добавки и другие типы ингредиентов) и географическому положению. (Южная Африка, Алжир, Нигерия, Эфиопия, Марокко и остальная часть Африки). В отчете представлены размер рынка и прогнозы как по стоимости (в миллионах долларов США), так и по объему (метрические тонны) для всех вышеуказанных сегментов.

| Слой |

| Бройлер |

| Турция |

| Другие типы животных |

| Хлопья |

| Шрот масличный |

| Патока |

| Рыбий жир и рыбная мука |

| Добавки |

| Другие типы ингредиентов |

| Южная Африка |

| Алжир |

| Нигерия |

| Эфиопия |

| Марокко |

| Остальная часть Африки |

| По типу животного | Слой |

| Бройлер | |

| Турция | |

| Другие типы животных | |

| По типу ингредиента | Хлопья |

| Шрот масличный | |

| Патока | |

| Рыбий жир и рыбная мука | |

| Добавки | |

| Другие типы ингредиентов | |

| По географии | Южная Африка |

| Алжир | |

| Нигерия | |

| Эфиопия | |

| Марокко | |

| Остальная часть Африки |

Часто задаваемые вопросы по исследованию рынка кормов для птицы в Африке

Насколько велик африканский рынок кормов для птицы?

Ожидается, что объем рынка кормов для птицы в Африке достигнет 21,69 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,19% и достигнет 26,63 млрд долларов США к 2029 году.

Каков текущий размер рынка кормов для птицы в Африке?

Ожидается, что в 2024 году объем рынка кормов для птицы в Африке достигнет 21,69 миллиарда долларов США.

Кто являются ключевыми игроками на рынке кормов для птицы в Африке?

Cargill Inc., Kemin Industries, Nova Feeds, Serfco, Nutreco — крупнейшие компании, работающие на африканском рынке кормов для птицы.

Какие годы охватывает этот рынок кормов для птицы в Африке и каков был размер рынка в 2023 году?

В 2023 году объем рынка кормов для птицы в Африке оценивался в 20,82 миллиарда долларов США. В отчете рассматривается исторический размер рынка кормов для птицы в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка кормов для птицы в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о производстве кормов для птицы в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке кормов для птицы в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ кормов для птицы в Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.