Анализ рынка комбикормов в Южной Африке

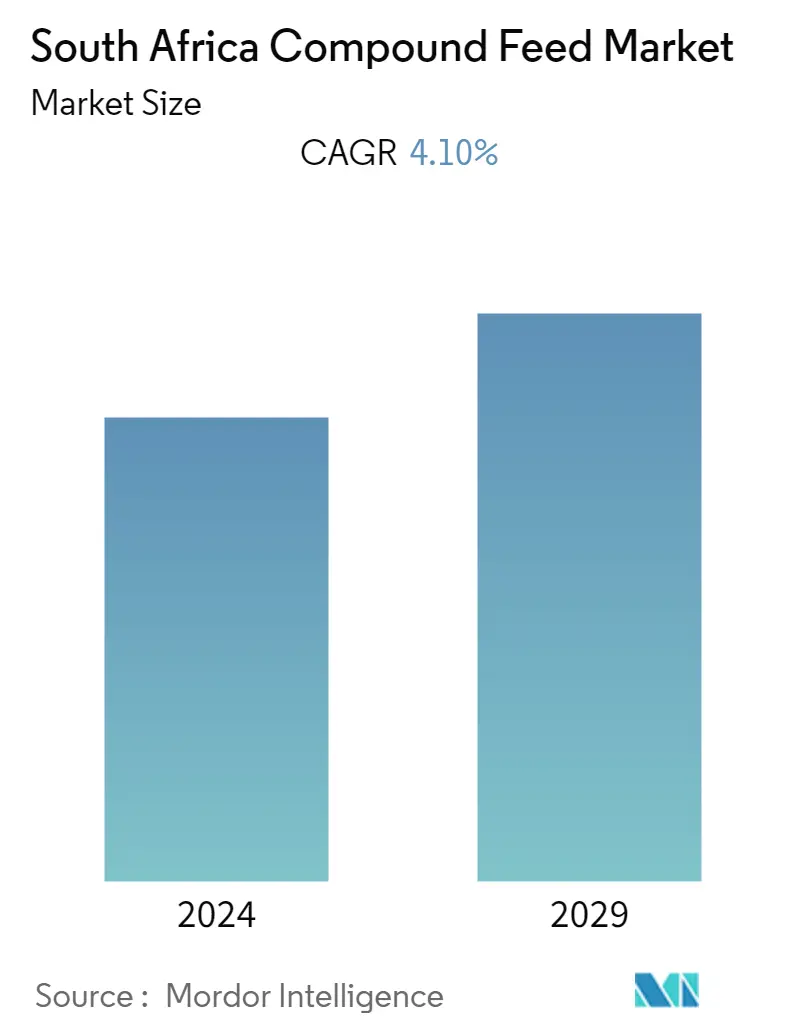

Прогнозируется, что среднегодовой темп роста рынка комбикормов в Южной Африке составит 4,1% в течение прогнозируемого периода. Рынок комбикормов в Южной Африке демонстрирует устойчивый рост благодаря увеличению массового производства скота, вызванному ростом населения и уровня потребления, а также урбанизацией. Производство аквакультуры становится все более популярным на фоне растущего внимания правительства к укреплению торговых связей в сфере продажи мяса. Между регионами это еще один фактор, стимулирующий спрос на комбикорма. В 2019 году Nutreco приобрела южноафриканскую компанию по производству премиксов Animal Nutrition and Health (ANH). ANH будет интегрирована в Trow Nutrition South Africa. Это приобретение расширит ее деятельность и поможет еще больше расширить присутствие на рынке.

Тенденции рынка комбикормов в Южной Африке

Увеличение потребления мясных продуктов

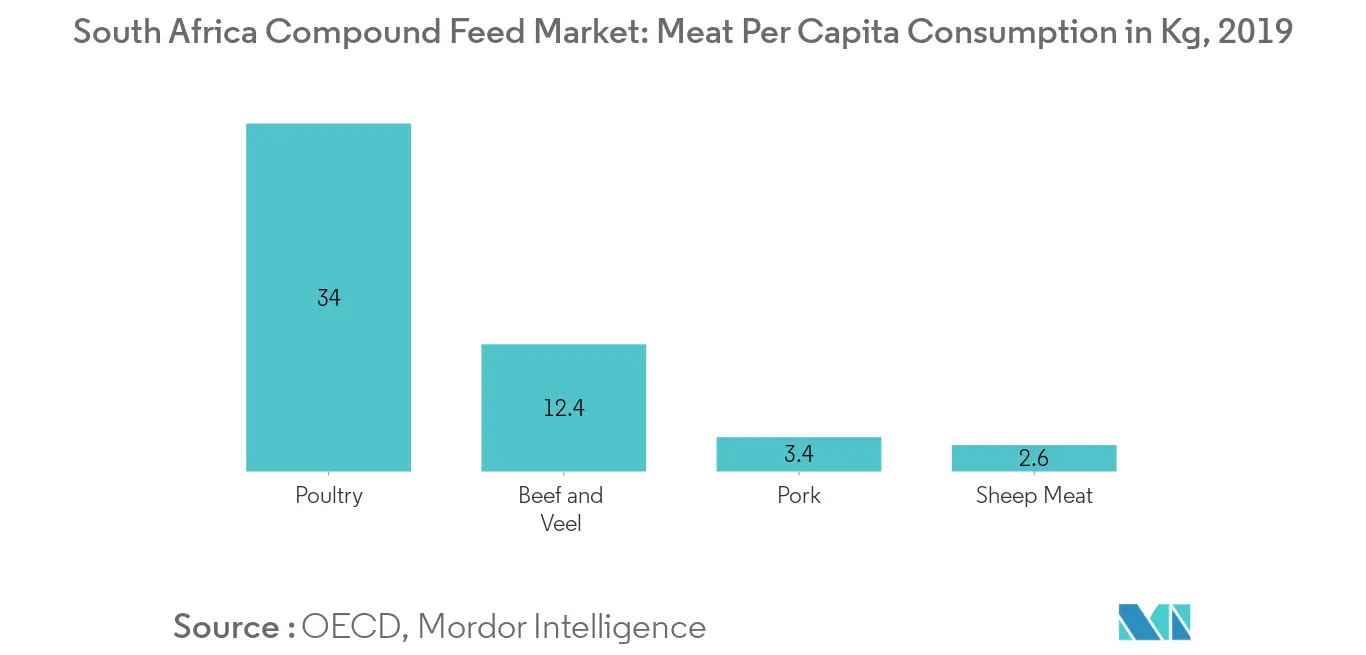

Растущие проблемы со здоровьем, продовольственная безопасность наряду с ростом располагаемого дохода создали спрос на мясные продукты. Растущий спрос на продукты животного происхождения и переработанное мясо дал производителям кормов возможность повысить продуктивность животноводства. По данным Организации экономического сотрудничества и развития (ОЭСР), потребление мяса на душу населения в Южной Африке растет. Мясо птицы является самым потребляемым мясом среди всех других видов, за ним следуют говядина и телятина. Например, потребление мяса птицы на душу населения в 2017 году составило 33,7 кг, а в 2018 году оно увеличилось до 34 кг. В 2018 году потребление говядины и телятины в стране составило 12,2 кг, а в 2019 году в стране оно увеличилось до 12,4 кг. По данным Продовольственной и сельскохозяйственной организации ООН (ФАО), в 2016 году поголовье домашней птицы составило 165,3 млн особей, а в 2018 году увеличилось до 176,3 млн. Увеличение спроса на различную продукцию животноводства привело к росту производства животноводческой продукции, что, в свою очередь, стимулирование роста комбикормов на рынке кормов для животных.

Набирающая популярность аквакультура в Южной Африке

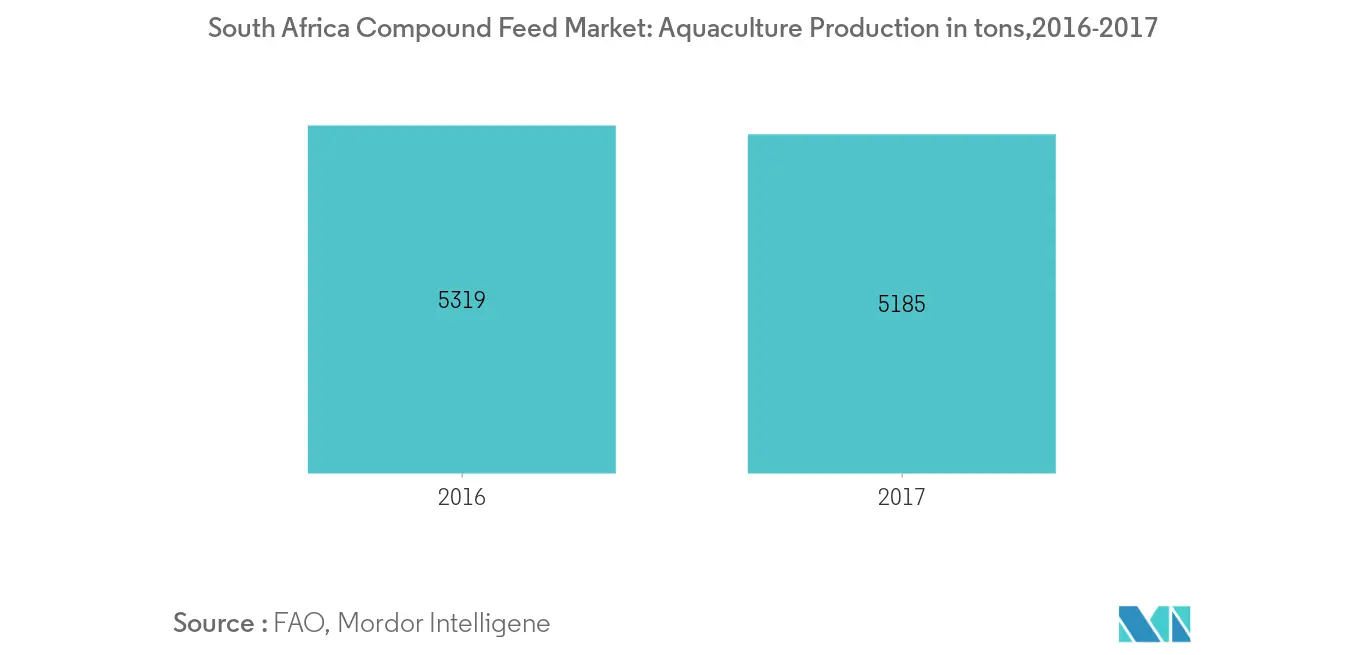

Расширение индустрии кормов для аквакультуры создало возможность для комбикормов стимулировать рынок, поскольку эти корма повышают иммунитет и повышают продуктивность рыб, тем самым помогая им набрать оптимальный вес за короткий промежуток времени. Местный сектор дикого рыболовства является важной частью продовольственного снабжения страны, поддерживает средства к существованию тысяч прибрежных общин. Министерство сельского , лесного и рыбного хозяйства способствует устойчивому росту этого сектора. С момента запуска инициативы к 2018 году в сектор аквакультуры правительством и частным сектором было инвестировано более 37,58 млн долларов США. Чтобы поддерживать нашу продовольственную и пищевую безопасность в этом важном секторе, правительство уделяло приоритетное внимание развитию местного сектора аквакультуры посредством инициативы Операция Факиса Экономика океанов. Растущий спрос на комбикорма на рынке в основном объясняется растущим вниманием правительства к укреплению торговых связей в сфере продажи мяса между регионами.

Обзор южноафриканской комбикормовой отрасли

Ведущие компании сосредоточились на приобретении комбикормовых заводов и небольших производств для расширения бизнеса как на местном, так и на зарубежных рынках. Некоторые игроки расширяют географию своего присутствия за счет приобретения или слияния с производителями на зарубежном рынке. Такие компании, как Cargill Inc, Archer Daniels Midland, Charoen Pokphand, Nutreco NV, Novus International, Meadow Feeds, Alltech Inc., New Hope Group.

В 2016 году Nutreco приобрела Advit, южноафриканскую компанию по производству премиксов и кормовых добавок, имеющую прочную позицию на рынке страны. Это стратегическое приобретение компании Nutreco является шагом на пути к расширению рынка в Южной Африке..

Лидеры южноафриканского рынка комбикормов

Cargill Inc.

Novus International

Archer Daniels Midland

Alltech Inc.

New Hope Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация южноафриканской отрасли комбикормовой промышленности

Комбикорм представляет собой смесь сырья и добавок, скармливаемых животноводству, полученных из растений, животных, органических или неорганических веществ или промышленной переработки, независимо от того, содержит они или нет добавки. Хотя соя, кукуруза, ячмень, пшеница и сорго являются наиболее часто используемым сырьем, витамины, минералы и аминокислоты являются наиболее распространенными добавками, смешиваемыми для получения комбикормов.

| Жвачные животные |

| Птица |

| Свинья |

| Другие типы животных |

| Хлопья |

| Торты и блюда |

| Побочные продукты |

| Добавки |

| Тип животного | Жвачные животные |

| Птица | |

| Свинья | |

| Другие типы животных | |

| Ингредиент | Хлопья |

| Торты и блюда | |

| Побочные продукты | |

| Добавки |

Часто задаваемые вопросы по исследованию рынка комбикормов в Южной Африке

Каков текущий размер рынка комбикормов в Южной Африке?

Прогнозируется, что среднегодовой темп роста рынка комбикормов Южной Африки составит 4,10% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Комбикорма в Южной Африке?

Cargill Inc., Novus International, Archer Daniels Midland, Alltech Inc., New Hope Group — крупнейшие компании, работающие на рынке комбикормов Южной Африки.

Какие годы охватывает рынок комбикормов в Южной Африке?

В отчете рассматривается исторический размер рынка комбикормов в Южной Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка комбикормов в Южной Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет о комбикормовой промышленности Южной Африки

Статистические данные о доле, размере и темпах роста доходов на рынке комбикормов в Южной Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ комбикормов Южной Африки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.