Объем рынка специализированных удобрений в Африке

| Период исследования | 2016 - 2028 | |

| Размер Рынка (2024) | 4.93 Миллиардов долларов США | |

| Размер Рынка (2028) | 6.81 Миллиардов долларов США | |

| Наибольшая доля по типу специализации | Жидкое удобрение | |

| CAGR (2024 - 2028) | 6.73 % | |

| Наибольшая доля по странам | Южная Африка | |

| Концентрация Рынка | Высокий | |

Ключевые игроки | ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка специализированных удобрений в Африке

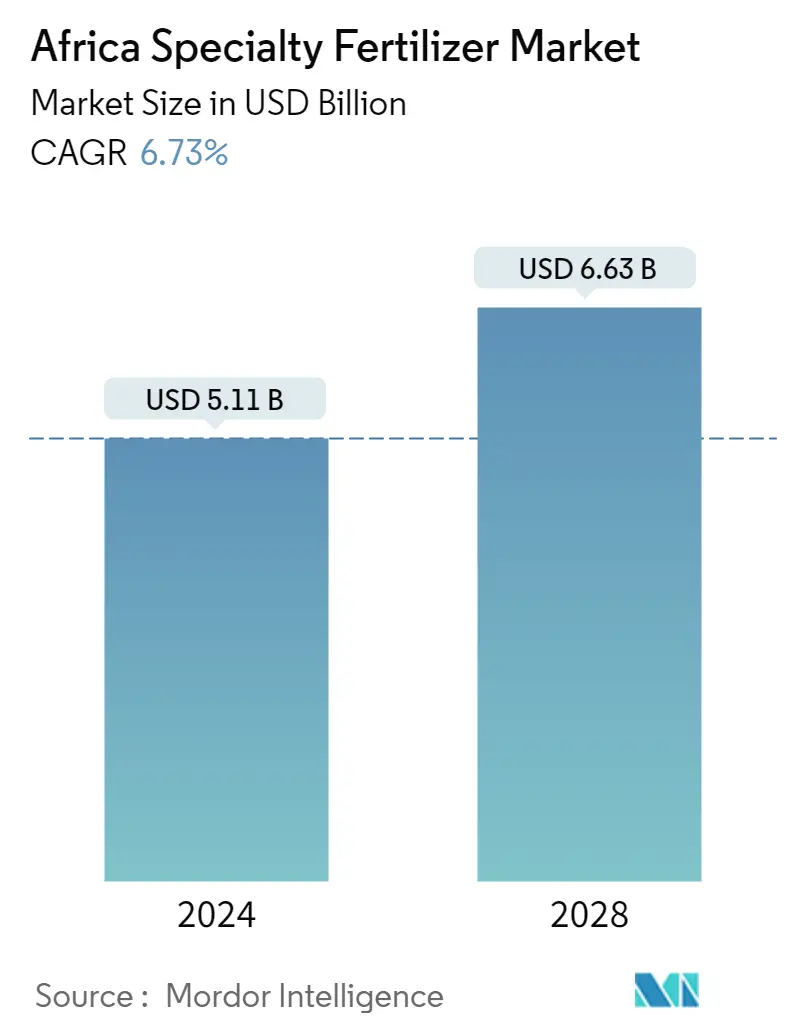

Объем рынка специальных удобрений в Африке оценивается в 5,11 млрд долларов США в 2024 году и, как ожидается, достигнет 6,63 млрд долларов США к 2028 году, увеличиваясь в среднем на 6,73% в течение прогнозируемого периода (2024-2028 гг.).

- Самый большой сегмент по специальности - Liquid Fertilizer Спрос на жидкие удобрения в Африканском регионе не отстает, так как почвы в регионе сухие, а жидкие удобрения обеспечивают легкое усвоение растениями.

- Самый быстрорастущий по специальности - Водорастворимый Скорость поглощения водорастворимых удобрений более чем в два раза превышает эффективность обычных удобрений, достигая эффективности около 80-90% и снижая общее использование удобрений.

- самый большой сегмент по типу культуры - Садовые культуры садовые культуры выращиваются круглый год и имеют лучшие системы орошения, такие как дождевальное и капельное орошение, которые по-прежнему требуют специальных удобрений.

- Самый большой сегмент по странам - Южная Африка Нигерия имеет большую сельскохозяйственную площадь в регионе, на ее долю приходится около 35% от общей площади сельскохозяйственных культур в регионе, и она имеет одни из крупнейших предприятий по производству удобрений.

Жидкие удобрения являются крупнейшим сегментом по типу специализации.

- На долю специальных удобрений пришлось 42% от общей стоимости африканского рынка удобрений, который в 2021 году оценивался в20,17 млрд долларов США. Наблюдается тенденция к увеличению использования специальных удобрений из-за их более высокой эффективности. Однако специальные удобрения стоят дороже по сравнению с обычными удобрениями.

- Водорастворимые удобрения доминировали в сегменте специальных удобрений в регионе и составляли 46% от общей рыночной стоимости специальных удобрений, оцениваемой в 9,41 млрд долларов США в 2021 году. Водорастворимые удобрения можно вносить путем внекорневой подкормки, фертигации и почвенного метода в зависимости от потребности.

- Жидкие удобрения занимали вторую по величине долю рынка в стоимостном выражении специализированных удобрений. На его долю пришлось 43,77% от общей стоимости африканского рынка специальных удобрений, который в 2021 году оценивался в 8,82 млрд долларов США. Отмечается, что с 2017 года наблюдается постоянный рост объемов потребления жидких удобрений.

- Удобрения с контролируемым высвобождением составили 6,81% от общей рыночной стоимости специализированных удобрений, которая в 2021 году оценивалась в 1,37 млрд долларов США. Полевые культуры доминировали на рынке удобрений с контролируемым высвобождением и составили 92% от общей рыночной стоимости в 2021 году.

- Удобрение с медленным высвобождением На долю рынка пришлось 2,73% от общего объема африканских специальных удобрений рыночной стоимости в 2021 году, и это сильно фрагментированный рынок в регионе.

- Ожидается, что преимущества использования специальных удобрений, такие как сниженная норма внесения, точное высвобождение питательных веществ и другие экономические выгоды для фермера, будут стимулировать рынок специальных удобрений в регионе в течение прогнозируемого периода.

Южная Африка является крупнейшим сегментом по странам.

- На остальную часть Африки приходилось 90% стоимости африканского рынка специальных удобрений. В остальной части рынка специальных удобрений в Африке доминируют водорастворимые удобрения, составляющие 46,51%, за ними следуют жидкие удобрения с 43,12%, удобрения с контролируемым высвобождением - 7,34% и удобрения с медленным высвобождением, составляющие 3,01% от общей стоимости в 2021 году. Ожидается, что рынок удобрений с контролируемым высвобождением в покрытии будет расти быстрее по мере повышения осведомленности фермеров.

- Натуральное сельское хозяйство практикуется по всей остальной Африке. Недостаток микроэлементов часто неправильно диагностируется или игнорируется из-за нехватки ресурсов, особенно удобрений. Предложение удобрений растет, а коммерческие посевы расширяются в результате повышения доступности удобрений фермерами. В 2021 году ценность микроэлементов в других африканских странах составила906 миллионов долларов США. Поэтому ожидается, что в течение прогнозируемого периода регион будет увеличиваться.

- В Нигерии на рынок специальных удобрений пришлось 49,56%, за ними следуют водорастворимые удобрения - 48,40%, удобрения с контролируемым высвобождением - 1,78%, а удобрения с медленным высвобождением - 0,24% в общей стоимости специальных удобрений в 2021 году.

- В 2021 году на полевые культуры приходилось 79,27% рынка специальных удобрений, за ними следовали газонные и декоративные культуры с 17,48%и садоводческие культуры с 3,24%. Основные полевые культуры Южной Африки включают кукурузу, сою, пшеницу и рапс/рапс.

- Из-за повторяющихся обрезков без достаточного времени для восстановления плодородия почвы африканские почвы становятся непригодными для возделывания. Рынок будет развиваться за счет специальных удобрений, которые обеспечивают своевременное питание при низком воздействии на окружающую среду.

Обзор отрасли специализированных удобрений в Африке

Рынок специализированных удобрений в Африке фрагментирован на долю пяти крупнейших компаний приходится 34,19%. Основными игроками на этом рынке являются Foskor, ICL GROUP LTD, K+S AKTIENGESELLSCHAFT, UPL Limited и Yara International ASA, (в алфавитном порядке).

Лидеры рынка специализированных удобрений в Африке

Foskor

ICL GROUP LTD

K+S AKTIENGESELLSCHAFT

UPL Limited

Yara International ASA,

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка специализированных удобрений в Африке

- Ноябрь 2021 г. UPL Africa запустила свою революционную платформу для мониторинга урожая и цифровой платформы под названием CropVision. Он использует новейшую и высокоточную технологию спутниковых данных, позволяющую эксклюзивным дистрибьюторам UPL, их представителям и фермерам непрерывно контролировать тысячи гектаров с единой онлайн-платформы.

- Апрель 2019 г. Kynoch объявила о слиянии и поглощении компании Profert Fertilizer, крупного игрока на рынке гранулированных и жидких удобрений. Эта сделка даст Kynoch доступ к новым рынкам и дополнительным производственным ресурсам, что в конечном итоге будет способствовать достижению их девиза по повышению эффективности за счет инноваций.

- Март 2019 г. Kynoch Fertilizer, ведущий производитель и дистрибьютор питательных веществ для растений, объявила о слиянии и поглощении компании Sidi Parani для создания существенной позиции на рынке удобрений в Южной Африке и Африке.

Отчет о рынке специальных удобрений в Африке - Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Площади основных видов культур

- 4.2 Средние нормы внесения питательных веществ

- 4.3 Нормативно-правовая база

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА

- 5.1 Тип специальности

- 5.1.1 ОФД

- 5.1.1.1 Полимерное покрытие

- 5.1.1.2 Полимерно-серное покрытие

- 5.1.1.3 Другие

- 5.1.2 Жидкие удобрения

- 5.1.3 СРФ

- 5.1.4 Вода

- 5.2 Режим приложения

- 5.2.1 Фертигация

- 5.2.2 Листовая

- 5.2.3 Земля

- 5.3 Тип культуры

- 5.3.1 Полевые культуры

- 5.3.2 Садоводческие культуры

- 5.3.3 Газон и декоративные

- 5.4 Страна

- 5.4.1 Нигерия

- 5.4.2 Южная Африка

- 5.4.3 Остальная Африка

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Ландшафт компании

- 6.4 Профили компании

- 6.4.1 Foskor

- 6.4.2 Gavilon South Africa

- 6.4.3 Haifa Group Ltd

- 6.4.4 ICL GROUP LTD

- 6.4.5 K+S AKTIENGESELLSCHAFT

- 6.4.6 Kynoch Fertilizer

- 6.4.7 Omnia Nutriology

- 6.4.8 UPL Limited

- 6.4.9 Yara International ASA,

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ РУКОВОДИТЕЛЕЙ ПРЕДПРИЯТИЙ ПО УДОБРЕНИЯМ

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация отрасли специализированных удобрений в Африке

CRF, Жидкие удобрения, SRF, Водорастворимые относятся к сегментам по специальному типу. Фертигация, Листовая подкормка, Почва покрываются сегментами в режиме применения. Полевые культуры, садовые культуры, газон и декоративные культуры разделены на сегменты по типу культуры. Нигерия, Южная Африка охвачены как сегменты по странам.| ОФД | Полимерное покрытие |

| Полимерно-серное покрытие | |

| Другие | |

| Жидкие удобрения | |

| СРФ | |

| Вода |

| Фертигация |

| Листовая |

| Земля |

| Полевые культуры |

| Садоводческие культуры |

| Газон и декоративные |

| Нигерия |

| Южная Африка |

| Остальная Африка |

| Тип специальности | ОФД | Полимерное покрытие |

| Полимерно-серное покрытие | ||

| Другие | ||

| Жидкие удобрения | ||

| СРФ | ||

| Вода | ||

| Режим приложения | Фертигация | |

| Листовая | ||

| Земля | ||

| Тип культуры | Полевые культуры | |

| Садоводческие культуры | ||

| Газон и декоративные | ||

| Страна | Нигерия | |

| Южная Африка | ||

| Остальная Африка |

Определение рынка

- СРЕДНЯЯ НОРМА ВНЕСЕНИЯ ПИТАТЕЛЬНЫХ ВЕЩЕСТВ - Имеется в виду средний объем питательных веществ, потребляемых на гектар сельскохозяйственных угодий в каждой стране.

- ОХВАТЫВАЕМЫЕ ВИДЫ КУЛЬТУР - Полевые культуры зерновые, бобовые, масличные, волокнистые и кормовые культуры, садоводство фрукты, овощи, плантационные культуры и специи, газонные травы и декоративные растения

- УРОВЕНЬ ОЦЕНКИ РЫНКА - Оценка рынка различных видов удобрений проводилась на уровне продукта, а не на уровне питательных веществ.

- ОХВАТЫВАЕМЫЕ ТИПЫ ПИТАТЕЛЬНЫХ ВЕЩЕСТВ - Основные питательные вещества N, P и K, вторичные макроэлементы Ca, Mg и S, микронутриенты Zn, Mn, Cu, Fe, Mo, B и другие

Методология исследования

Во всех своих отчетах Mordor Intelligence придерживается четырехступенчатой методологии.

- Шаг 1 Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные в Шаге-1, тестируются на основе доступных исторических данных рынка. В ходе итеративного процесса задаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2 Постройте модель рынка: Оценки объема рынка на прогнозируемые годы приведены в номинальном выражении. Инфляция не является частью ценообразования, а средняя цена продажи (ASP) остается неизменной в течение всего прогнозируемого периода для каждой страны.

- Шаг 3 Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и вызовы аналитиков проверяются через обширную сеть первичных экспертов по исследованиям исследуемого рынка. Респонденты подбираются по уровням и функциям для создания целостной картины исследуемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки