Анализ рынка упаковки в Африке

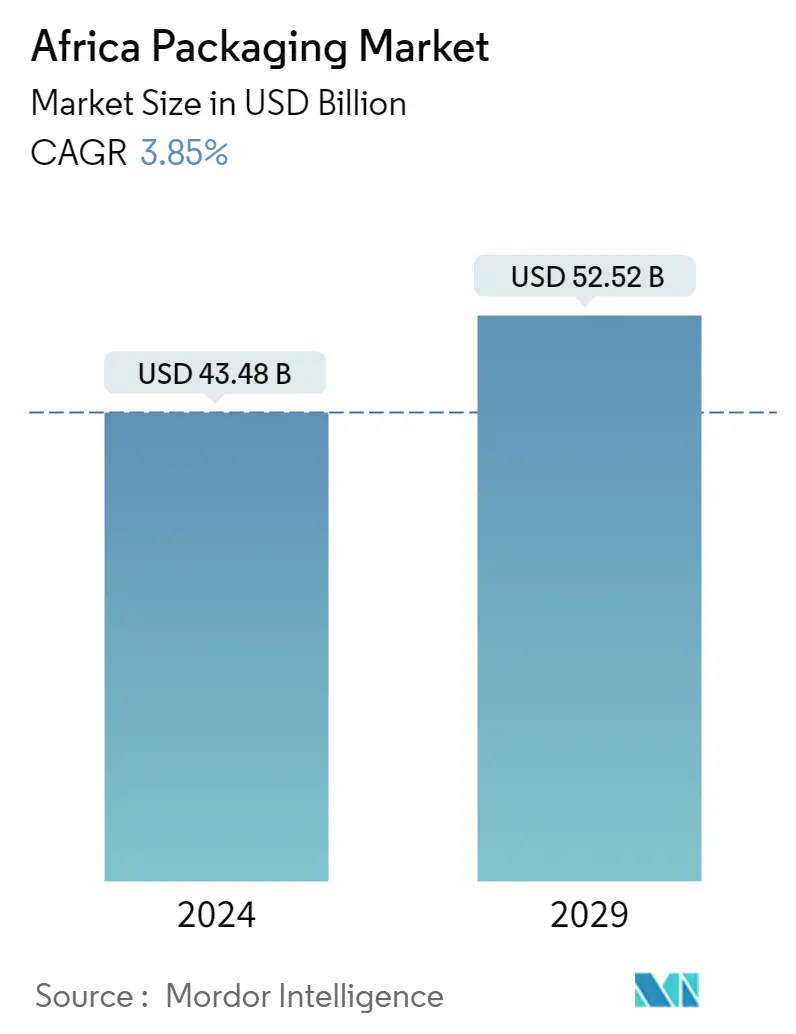

Объем рынка упаковки в Африке оценивается в 43,48 млрд долларов США в 2024 году и, как ожидается, достигнет 52,52 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 3,85% в течение прогнозируемого периода (2024-2029 гг.).

\п- \п

- Растущее число молодых потребителей является движущей силой рынка, увеличивая спрос на потребительские товары, увеличивая индивидуальные доходы и расширяя внутреннюю экономику, особенно в Восточной и Западной Африке. \п

- С ростом урбанизации и мобильности африканские потребители ищут продукты с лучшим соотношением цены и качества, например, оптовые, со скидкой или в небольших упаковках. Продавцам может быть выгодно использовать привлекательную упаковку, которая будет стимулировать и увеличивать продажи. Более того, растущая озабоченность по поводу упаковки продуктов питания, напитков, фармацевтических препаратов и других товаров для дома стимулирует рынок стеклянной тары и бутылок, поскольку они придают людям эстетическое очарование и подлежат вторичной переработке. \п

- Кроме того, компании готовы использовать лучшие технологии, технические знания и терпение, чтобы найти местных партнеров. Например, в октябре 2022 года австрийская компания Alpla Group, международный специалист по пластиковой упаковке и переработке пластиковой упаковки, расширила свое присутствие в Южной Африке, построив новый завод в Лансерии, провинция Гаутенг, недалеко от Йоханнесбурга. \п

- Одной из существенных проблем, сдерживающих рост рынка упаковки, являются высокие затраты на производство упаковки. Бумажная масса является основным сырьем, используемым в производстве бумажной упаковки. Он широко используется в производстве коробок из гофрированного картона, картонных коробок, складных картонных коробок и бумажных пакетов, а также других видов упаковки. Цена на бумажную массу постоянно колеблется. Аналогичным образом, индустрия пластиковой упаковки также зависит от сырой нефти, а цены на сырую нефть также нестабильны. Кроме того, российско-украинская война оказывает влияние на общую экосистему упаковки. \п

- С вспышкой COVID-19 производители упаковки столкнулись с нарушением цепочки поставок, а также с сокращением производства на предприятиях во многих частях Африки. Например, компания по производству бумаги и упаковки Mondi объявила о временной приостановке производства на своем заводе в Меребанке в Южной Африке, производственная мощность которого составляет 270 000 тонн в год. \п

Тенденции рынка упаковки в Африке

Стеклянные бутылки стимулируют рост рынка

- Стеклянная тара и бутылки широко используются конечными потребителями в таких отраслях, как фармацевтика, продукты питания и напитки, а также вино. Поскольку все больше и больше населения региона обращается к экологически чистым решениям, чтобы увеличить свой вклад, ожидается, что в регионе будет расти объем стеклянной упаковки. Более того, стеклянная упаковка рассматривается как бесконечная альтернатива пластиковой упаковке, поддающаяся вторичной переработке. Стекло можно на 100% перерабатывать и использовать повторно без потери качества.

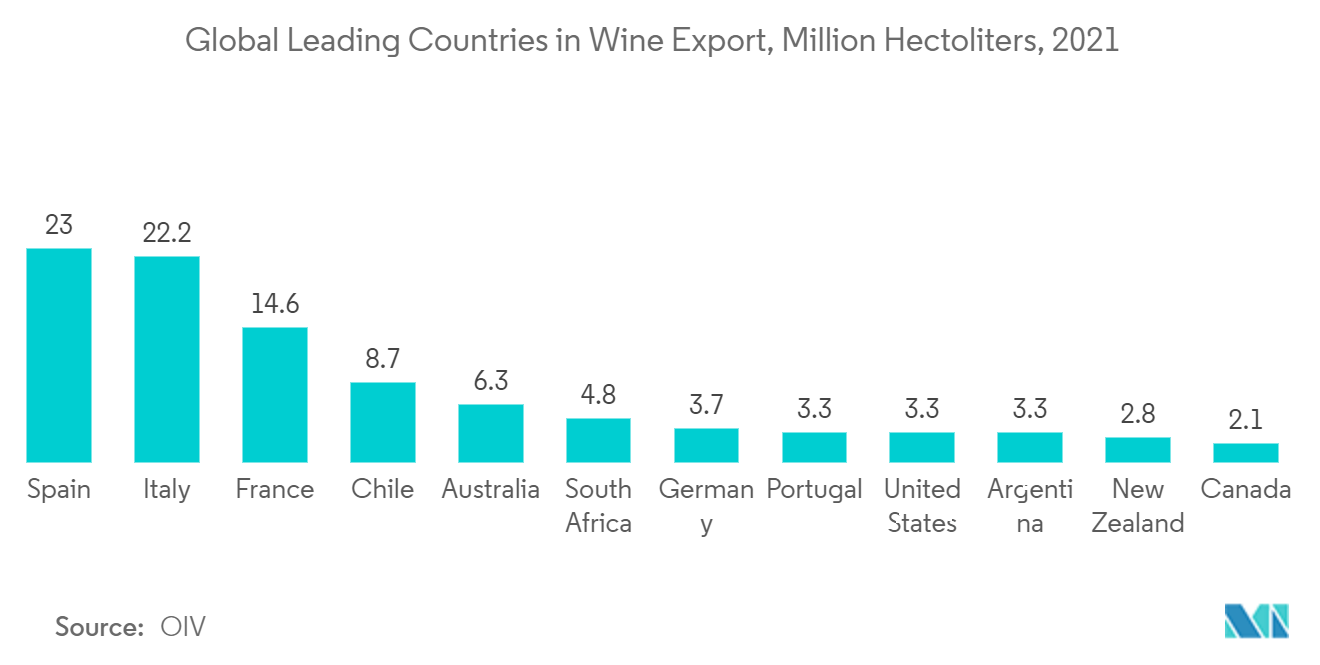

- Южная Африка – страна-потребитель вина. Хотя международная тенденция смещается в сторону вина в банках, ожидается, что страна будет оставаться сильным стекольным рынком в течение значительного периода времени, прежде чем она сможет последовать этому примеру.

- Рынок стеклянных бутылок и тары в Африке отличается высокой конкуренцией, и игроки, которым не удается оптимизировать свою деятельность, уходят из бизнеса. Компания Nampak, южноафриканский производитель диверсифицированной упаковки, была вынуждена продать свой стекольный бизнес из-за высоких постоянных издержек и расходов, что привело к недостаточной финансовой отдаче. Он был продан компании Isanti Glass (принадлежащей Kwande Capital) за 1,5 миллиарда южноафриканских рандов (125 миллионов долларов США).

- Одним из важных факторов роста популярности стеклянных бутылок является растущее стремление местной туристической индустрии отказаться от использования пластиковых бутылок. Ожидается, что это создаст огромные возможности для компаний по производству стекла в регионе. Более того, по данным компании Glass Recycling Company (TGRC), текущий уровень переработки стекла в Южной Африке составляет 44%, что еще больше способствует росту рынка.

- Кроме того, винодельческая промышленность Южной Африки распространена на несколько зон выращивания. По данным отраслевой организации South African Wine Industry Information Systems (SAWIS), урожай винного винограда в 2022 году оценивается в 1 378 737 тонн. Это на 5,5% ниже, чем урожай 2021 года, но выше, чем в пятом году. в среднем за год 1 346 024 тонны.

- Южноафриканская индустрия вина и бренди продолжает восстанавливаться после двух лет серьезных сбоев, вызванных внутренними запретами на продажу и глобальными торговыми барьерами; отрасль пересмотрела свой стратегический план (WISE) на период до 2025 года, который включает особое внимание доступу к глобальным и местным рынкам, трансформации и устойчивому развитию. Рамочная основа и ключевые показатели эффективности также включены в недавно подписанный Генеральный план сельского хозяйства и агропереработки (AAMP). Это может обеспечить гораздо более благоприятную среду для производства и торговли вином в более широком сельскохозяйственном секторе. Согласно данным, опубликованным Vinpro, общий объем экспорта вина из ЮАР в 2021 году вырос на 22% до 388 млн литров.

Индустрия напитков будет лидировать в росте рынка

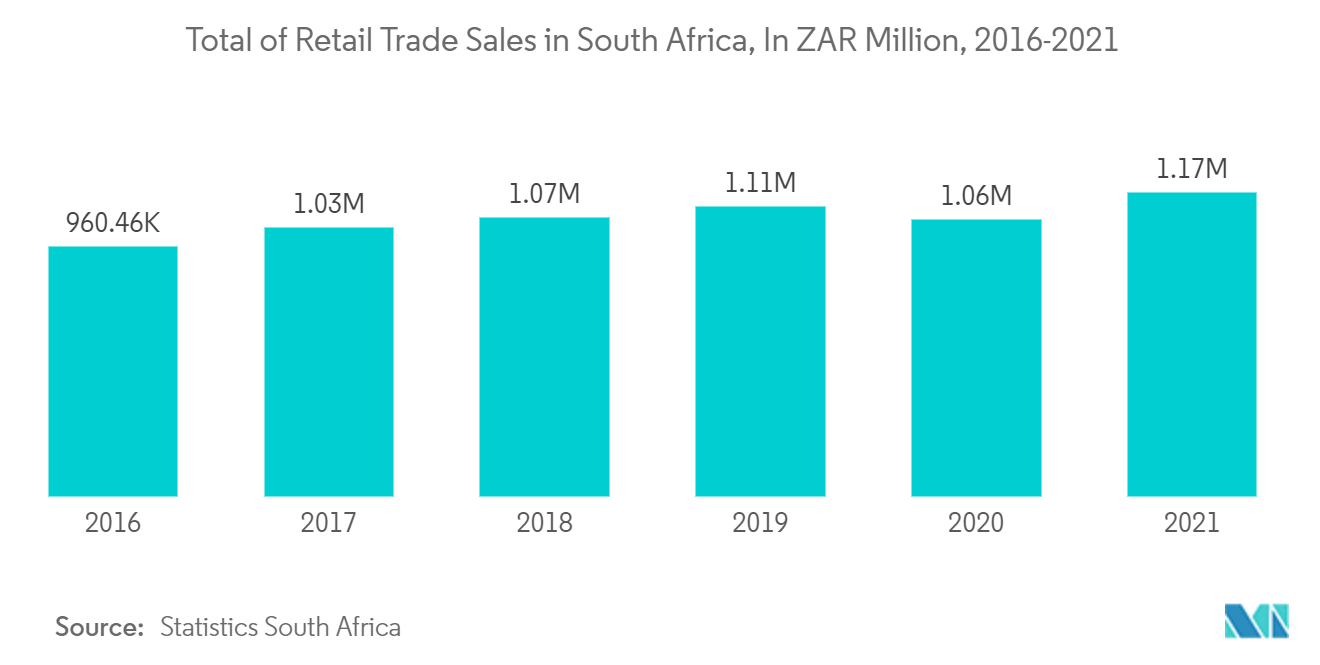

- Напитки занимают максимальную долю рынка на изучаемом рынке. Поскольку потребители становятся все более осторожными в отношении того, что они потребляют и какой материал упаковывается, внимание к упаковке увеличивается, что способствует дальнейшему росту рынка.

- По данным Всемирной организации здравоохранения (ВОЗ), потребители алкоголя в регионе являются одними из самых пьющих в мире, что способствует росту рынка. Кроме того, рост спроса со стороны поставщиков безалкогольных напитков помогает поставщикам решений для упаковки в бутылки и поставщикам упаковки наращивать свои мощности в регионе.

- Кроме того, игроки рынка региона тестируют различные инновации в сфере упаковки напитков. Например, в сентябре 2022 года Voltic Ltd, дочерняя компания Coca-Cola Beverages Africa (CCBA), запустила в Гане бренд Hollandia Choco Malt. Солодовые напитки с молоком продаются в асептической упаковке, также компания планирует продавать их в банках с современной графикой и брендированием.

- Продажи энергетических напитков растут значительно быстрее, чем газированных. Растет спрос на заменители напитков с низким содержанием алкоголя или без него, на низкокалорийные напитки с низким содержанием сахара, напитки для здоровья и экологически чистую упаковку, что приводит к выпуску смесей фруктовых соков в многоразовых стеклянных бутылках и консервированной воде.

- Многочисленные игроки конкурируют за первое место на огромном рынке розничной торговли продуктами питания и напитками. Участники рынка розничной торговли продуктами питания и напитками исследуют различные аспекты, такие как изменения образа жизни, развитие предпочтений в напитках и предпочтения людей в определенной области, и соответственно разрабатывают продукты питания и напитки. Этот аспект позволяет игрокам зарабатывать много денег.

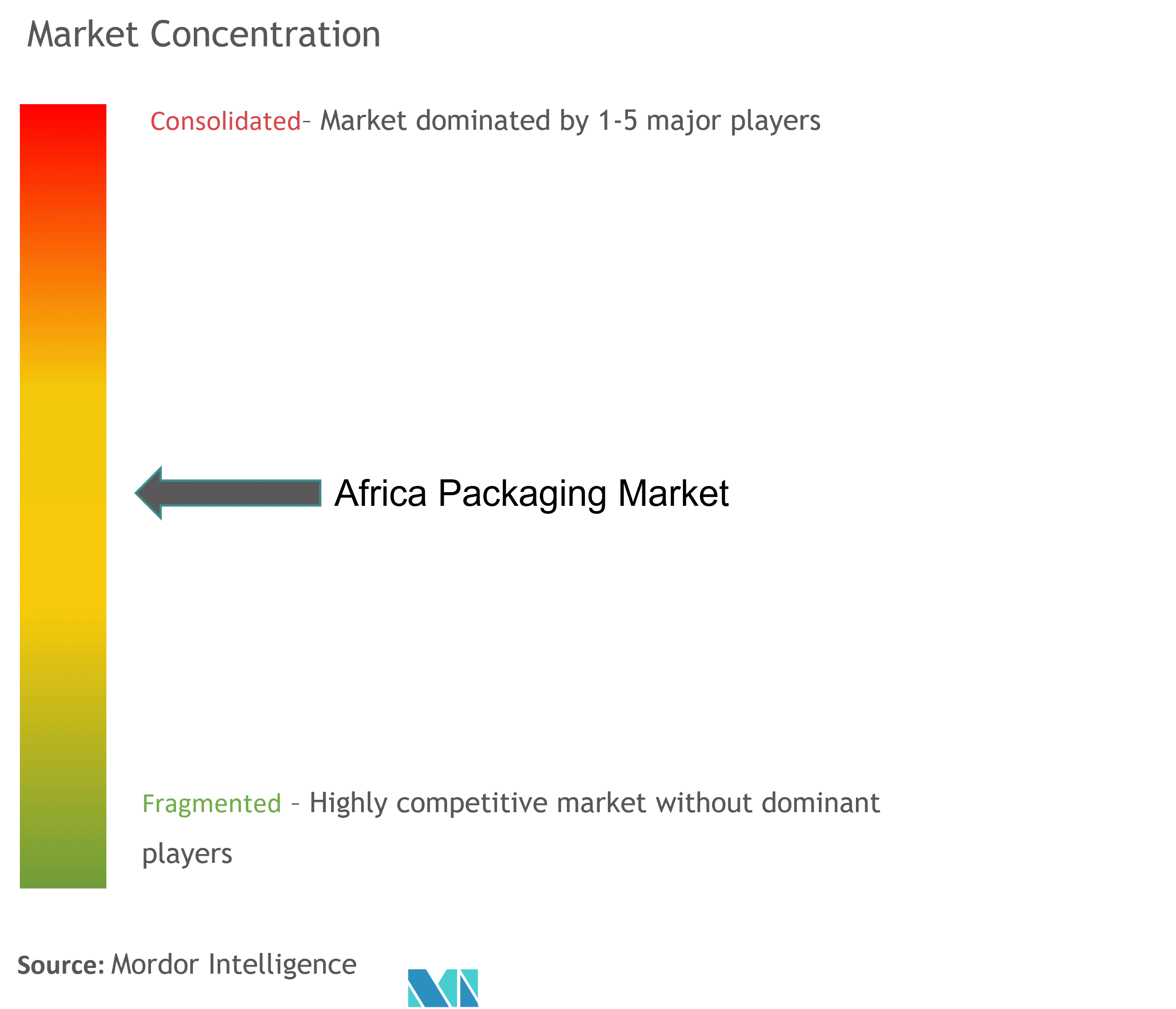

Обзор упаковочной отрасли Африки

Рынок упаковки в Африке является умеренно конкурентным. Игроки на рынке постоянно фокусируются на расширении своей клиентской базы в странах Африки и использовании стратегических совместных инициатив для увеличения своей доли на рынке и повышения прибыльности. Некоторые из ключевых событий на рынке:.

В июле 2022 года компания Ardagh Glass Packaging Africa объявила о вводе в эксплуатацию расширения своего производственного предприятия Nigel в Гаутенге, Южная Африка, стоимостью 1,5 миллиарда южноафриканских рандов (95 миллионов долларов США). Инвестиции удвоили возможности предприятия по производству экологически чистой стеклянной упаковки для поддержки текущего и прогнозируемого роста спроса клиентов компании, а также включили новую печь и производственные линии.

В марте 2022 года Elopak ASA завершила приобретение Naturepak Beverage, ведущего поставщика картонной упаковки для свежих жидкостей и упаковочных систем с двускатной крышкой в регионе Ближнего Востока и Северной Африки, у Naturepak Limited, дочерней компании Gulf Industrial Group, и Evergreen Packaging International LLC, стопроцентной компании. дочерняя компания Pactiv Evergreen Inc.

Лидеры рынка упаковки Африки

Astrapak Ltd (RPC Group)

Nampak Limited

Mondi Group

Mpact Pty Ltd

Foster Packaging

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки Африки

- Июнь 2022 г. компания Dow расширила инициативу по переработке гибкой упаковки на новые рынки Африки. Компания Dow объявила, что ее инициатива по переработке гибкой упаковки, проект REFLEX, будет распространена на Египет и Гвинею. Расширение проекта REFLEX в Египет началось в декабре 2021 года, когда компания Dow вступила в 18-месячное партнерство с международной неправительственной организацией WasteAid, которая делится опытом управления отходами и их переработкой со странами с низким и средним уровнем дохода. WasteAid будет работать с Dow над продвижением переработки и переработки отходов в Асуане, городе, расположенном на юге Египта.

- Апрель 2022 г. Ardagh Group объявила о завершении приобретения Consol Holdings Proprietary Limited, ведущего производителя стеклянной упаковки на африканском континенте. Приобретение стоимостью 1 миллиард долларов США, включая чистый долг, принятый в Consol, указывает на значительные внутренние инвестиции в южноафриканский и другие рынки, на которых работает Consol, с дополнительной инвестиционной программой на сумму 3 миллиарда южноафриканских рандов (200 миллионов долларов США) в две новые печи.

Сегментация упаковочной промышленности Африки

Упаковочная промышленность имеет первостепенное значение и играет жизненно важную роль в международной торговле товарами. Упаковку можно классифицировать в зависимости от типа ее использования первичная упаковка, вторичная упаковка, третичная упаковка и вспомогательная упаковка. Он также разделяется по типам используемых материалов, таких как пластик, бумага и картон, стекло и металлы. Упаковка используется в различных секторах конечных пользователей в широком спектре отраслей, таких как продукты питания и напитки, здравоохранение, косметика, а также в других секторах конечных пользователей. Исследование отслеживает спрос на рынке через доход, полученный в зависимости от стоимости (в миллионах долларов США) потребления упаковочных решений в Африке.

Рынок упаковки в Африке сегментирован по материалам (бумага и картон, пластик, металл, стекло), типу продукции (пластиковые бутылки, стеклянные бутылки, коробки из гофрированного картона, металлические банки), отраслям конечного потребителя (напитки, продукты питания, фармацевтика, товары для дома и личной гигиены). уход) и географию (Египет, Нигерия, Кения, Южная Африка, остальная часть Африки).

Размеры рынка и прогнозы представлены в стоимостном выражении (млн долларов США) для всех вышеперечисленных сегментов.

| Бумага и картон |

| Пластик |

| Металл |

| Стекло |

| Пластиковые бутылки |

| Стеклянные бутылки |

| Гофрированные коробки |

| Металлические банки |

| Другие приложения |

| Напиток |

| Еда |

| Фармацевтика |

| Бытовая и личная гигиена |

| Другой |

| Египет |

| Нигерия |

| Кения |

| Южная Африка |

| Остальная часть Африки |

| По материалу | Бумага и картон |

| Пластик | |

| Металл | |

| Стекло | |

| По типу продукта | Пластиковые бутылки |

| Стеклянные бутылки | |

| Гофрированные коробки | |

| Металлические банки | |

| Другие приложения | |

| По отраслям конечных пользователей | Напиток |

| Еда | |

| Фармацевтика | |

| Бытовая и личная гигиена | |

| Другой | |

| По стране | Египет |

| Нигерия | |

| Кения | |

| Южная Африка | |

| Остальная часть Африки |

Часто задаваемые вопросы по исследованию рынка упаковки в Африке

Насколько велик африканский рынок упаковки?

Ожидается, что объем рынка упаковки в Африке достигнет 43,48 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3,85% и достигнет 52,52 млрд долларов США к 2029 году.

Каков текущий размер рынка упаковки в Африке?

Ожидается, что в 2024 году объем африканского рынка упаковки достигнет 43,48 миллиарда долларов США.

Кто являются ключевыми игроками на рынке упаковки в Африке?

Astrapak Ltd (RPC Group), Nampak Limited, Mondi Group, Mpact Pty Ltd, Foster Packaging — крупнейшие компании, работающие на африканском рынке упаковки.

В какие годы охватывает этот рынок упаковки в Африке и каков был размер рынка в 2023 году?

В 2023 году объем рынка упаковки в Африке оценивался в 41,87 миллиарда долларов США. В отчете рассматривается исторический размер рынка упаковки в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об упаковочной промышленности Африки

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки в Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.