Análise do mercado de cimento branco

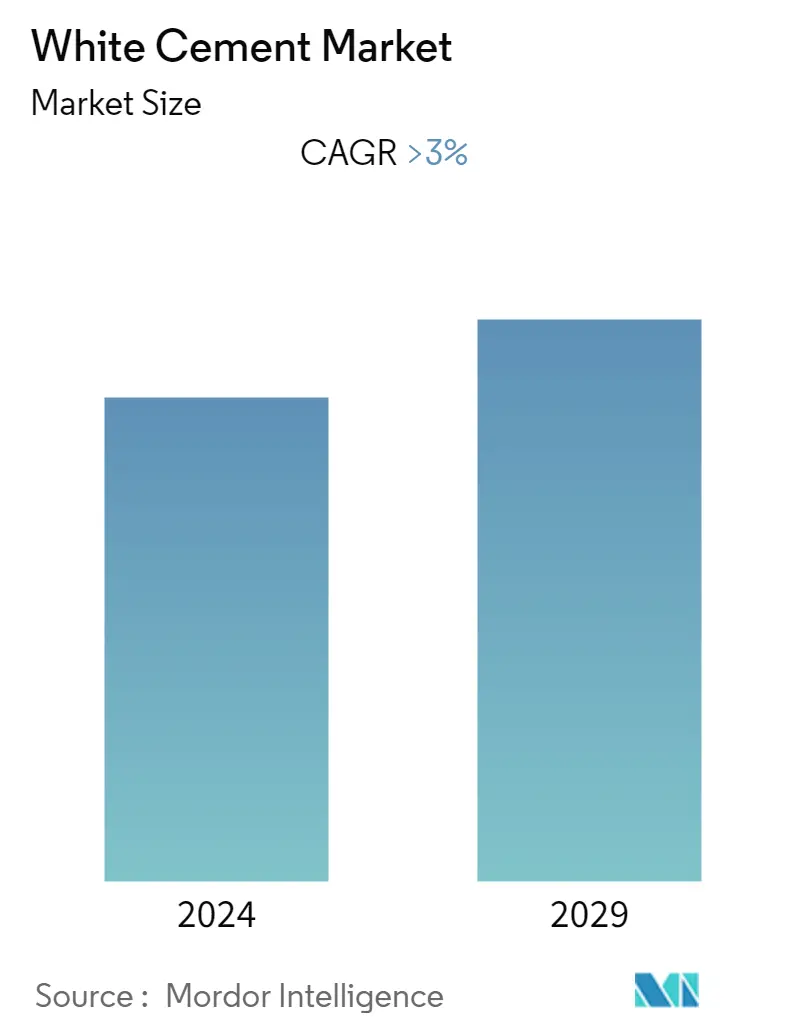

O tamanho do mercado de cimento branco foi estimado em mais de 24 milhões de toneladas até o final do ano, e o mercado deverá registrar um CAGR de mais de 3% durante o período de previsão.

O surto da pandemia de coronavírus, a série de bloqueios nacionais, normas rigorosas de distanciamento social e interrupções na rede global da cadeia de abastecimento prejudicaram o mercado de cimento branco. A pandemia teve várias consequências a curto e longo prazo na indústria da construção que provavelmente afectaram a procura de cimento branco. Muitas fábricas e indústrias foram encerradas a nível mundial, resultando numa diminuição da procura e da oferta. No entanto, o mercado começou a recuperar razoavelmente devido ao maior conhecimento e à aplicação adequada das leis e regulamentos.

- No longo prazo, a crescente indústria da construção na Ásia-Pacífico e a substituição do cimento cinza devido às características superiores do cimento branco impulsionarão o mercado.

- O foco crescente na inovação e nos sentidos artísticos e estéticos na arquitetura provavelmente funcionará como uma oportunidade no futuro.

- No entanto, o alto custo de produção provavelmente restringirá o mercado durante o período de previsão.

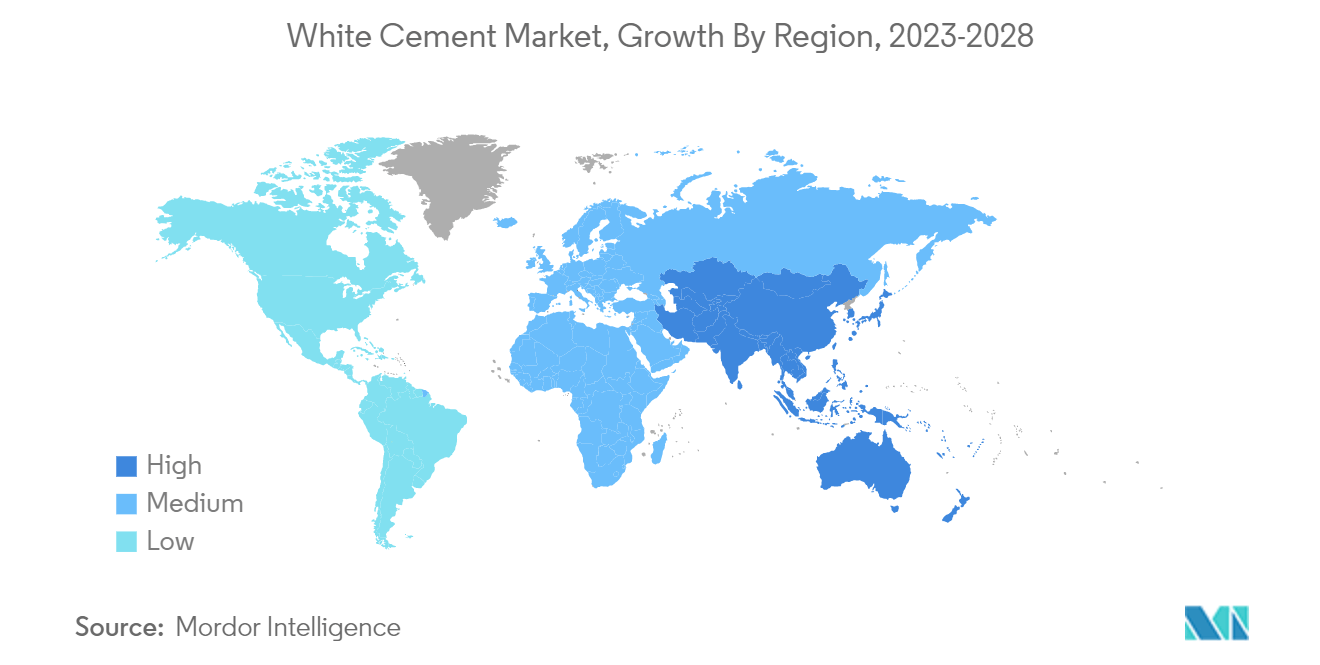

- A Ásia-Pacífico dominou o mercado em todo o mundo, com o consumo mais significativo na Índia e na China.

Tendências do mercado de cimento branco

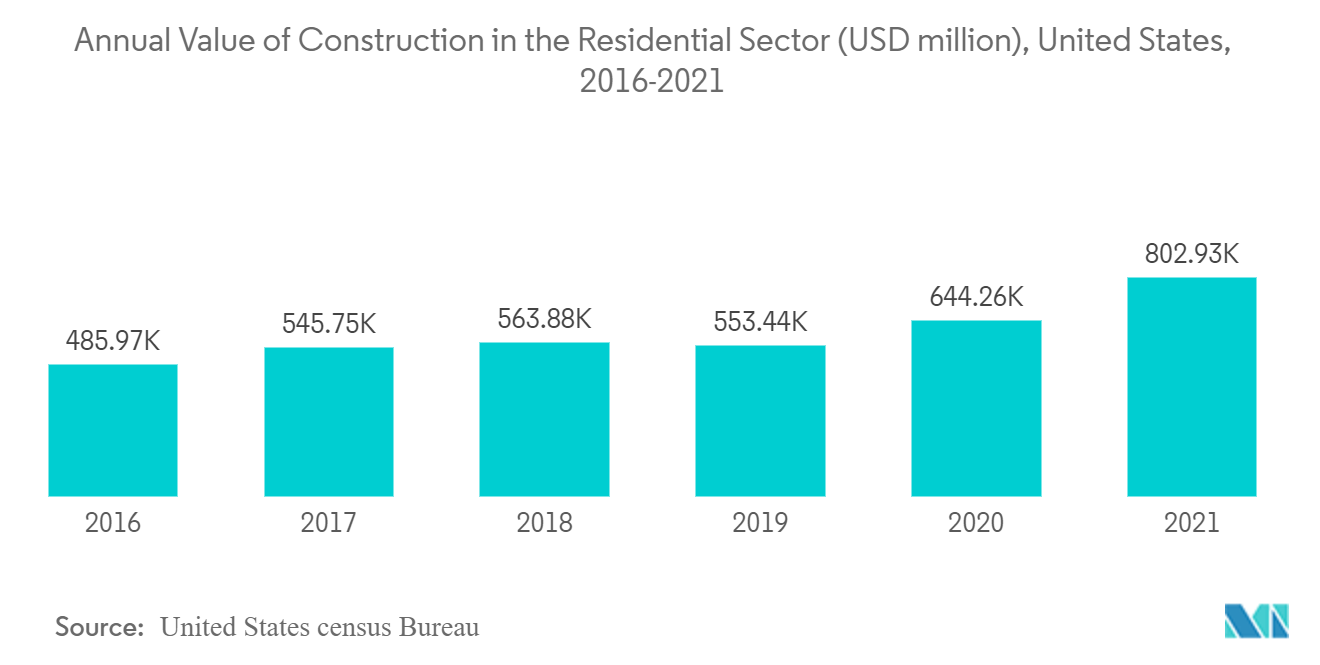

Aumento da demanda pelo setor residencial

- O cimento branco tem sido um material de construção popular nos últimos anos, especialmente em acabamentos de casas de design moderno e vanguardista.

- O setor residencial é um dos mercados mais exigentes para o cimento branco em todo o mundo. Espera-se que o aumento da construção de novos edifícios residenciais devido ao aumento da renda disponível da classe média impulsione o mercado estudado.

- Espera-se que o maior crescimento seja registado na região Ásia-Pacífico, devido à expansão dos mercados de construção habitacional na China e na Índia. Espera-se que estas duas regiões representem mais de 43% da classe média global até 2030.

- A China é atualmente o maior produtor e consumidor mundial de cimento branco. A Cementir Holding SpA é atualmente um dos maiores fabricantes mundiais de cimento branco.

- Com um investimento total de 47,14 mil milhões de CNY (7,0 mil milhões de dólares), a expansão do Aeroporto Internacional de Xianyang para receber 83 milhões de passageiros até 2030 é um dos projetos de infraestrutura significativos na China.

- Como parte do Plano de Investimento no Canadá, o governo planeia investir cerca de 140 mil milhões de dólares em desenvolvimentos significativos de infra-estruturas no país durante os próximos cinco anos. Alguns dos principais projetos futuros no Canadá são Réseau électrique métropolitain (US$ 6,3 bilhões), Eglinton Crosstown LRT de Toronto (US$ 5,3 bilhões), Gordie Howe International Bridge (US$ 5,7 bilhões), etc.

- Todos os fatores acima potencializam o crescimento da atividade de construção, impulsionando assim a demanda por cimento branco.

China dominará a região Ásia-Pacífico

- O cimento branco possui ampla gama de usabilidade em todos os setores. Alguns deles fixam telhas de mármore e revestem paredes, pisos e telhados, entre outros.

- A região Ásia-Pacífico é maioritariamente dominada pela China devido aos seus enormes investimentos em vários sectores para acelerar o crescimento económico do país.

- De acordo com o plano quinquenal da China revelado em 2022, estima-se que a indústria da construção no país cresça a uma taxa de aproximadamente 6% nos próximos anos.

- A China também pretende aumentar os seus projectos de construção, aumentando o número de aeroportos no país, que era de 260 no ano de 2020 para aproximadamente 450 no ano de 2035.

- O Ministério das Finanças e do Desenvolvimento Nacional da China planeou investir cerca de 500 mil milhões de yuans (74 mil milhões de dólares) na construção de infra-estruturas estatais no terceiro trimestre de 2022, com o objectivo de aumentar os gastos em infra-estruturas.

- Assim, todos esses investimentos e projetos de construção planejados no país deverão impulsionar o consumo interno do mercado de cimento branco durante o período de previsão.

Visão geral da indústria de cimento branco

O mercado de cimento branco é parcialmente consolidado por natureza. Alguns participantes importantes incluem Cementir Holding NV, CIMSA, HOLCIM, JK Cement Ltd. e Saudi White Cement Company (Riyadh Cement Company, entre outros.

Líderes do mercado de cimento branco

Cementir Holding N.V.

Çimsa Çimento Sanayi ve Ticaret A.Ş

Royal White Cement

LafargeHolcim

Aditya Birla (Grasim Industries Limited)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de cimento branco

- Novembro de 2022 A Cementir estabeleceu sua primeira planta de captura e armazenamento de CO2 (CCS) na fábrica de cimento de Aalborg. O piloto CCS apoia a Estratégia da Cementir para as Alterações Climáticas, incluindo o nosso objetivo de reduzir em 30% a intensidade de carbono das nossas operações até 2030 e de atingir emissões líquidas zero até 2050.

- Julho de 2022 Aditya Birla (Grasim Industries Limited) aprovou uma incursão em uma plataforma de comércio eletrônico B2B para o segmento de materiais de construção com um investimento de ~ INR 2.000 milhões nos próximos 5 anos. Este investimento adiciona um novo motor de alto crescimento com adjacências claras dentro dos negócios independentes, subsidiárias e empresas associadas da Grasim.

Segmentação da Indústria de Cimento Branco

O cimento branco é usado em vez do cimento cinza por suas propriedades refletoras de calor e aparência estética. É muito parecido com o cimento Portland cinza comum, mas difere no método de produção, conferindo a brancura do cimento. O mercado de cimento branco é segmentado por tipo de produto, aplicação e geografia. O mercado é segmentado por tipo de produto cimento Tipo I, cimento Tipo III e outros tipos de produtos. Por aplicação, o mercado é segmentado em residencial, comercial, infraestrutura, industrial e institucional. Entre estes, a infraestrutura tem um peso significativo no mercado de cimento branco. O relatório também abrange o tamanho do mercado e as previsões para o mercado de cimento branco em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Cimento Tipo I |

| Cimento Tipo III |

| Outros tipos de produtos |

| residencial |

| Comercial |

| A infraestrutura |

| Industrial e Institucional |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo de Produto | Cimento Tipo I | |

| Cimento Tipo III | ||

| Outros tipos de produtos | ||

| Aplicativo | residencial | |

| Comercial | ||

| A infraestrutura | ||

| Industrial e Institucional | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de cimento branco

Qual é o tamanho atual do mercado de cimento branco?

O Mercado de Cimento Branco deverá registrar um CAGR superior a 3% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de cimento branco?

Cementir Holding N.V., Çimsa Çimento Sanayi ve Ticaret A.Ş, Royal White Cement, LafargeHolcim, Aditya Birla (Grasim Industries Limited) são as principais empresas que operam no Mercado de Cimento Branco.

Qual é a região que mais cresce no mercado de cimento branco?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de cimento branco?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Cimento Branco.

Que anos este Mercado de Cimento Branco cobre?

O relatório abrange o tamanho histórico do mercado de cimento branco para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de cimento branco para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Cimento Branco

Estatísticas para a participação de mercado de cimento branco em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Cimento Branco inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.