Tamanho do mercado de sementes vegetais na África

| Período de Estudo | 2016 - 2030 | |

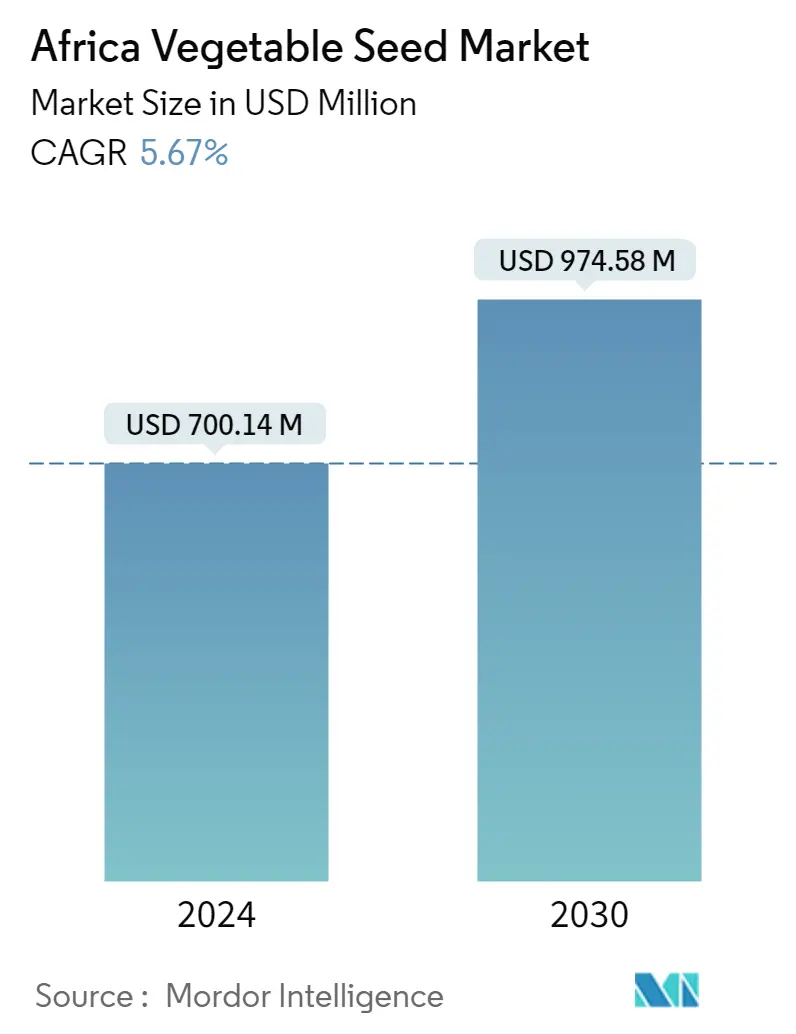

| Tamanho do Mercado (2024) | 743.10 Milhões de dólares | |

| Tamanho do Mercado (2030) | 974.60 Milhões de dólares | |

| Maior participação por tecnologia de reprodução | Variedades de polinização aberta e derivados híbridos | |

| CAGR (2024 - 2030) | 5.67 % | |

| Maior participação por país | África do Sul | |

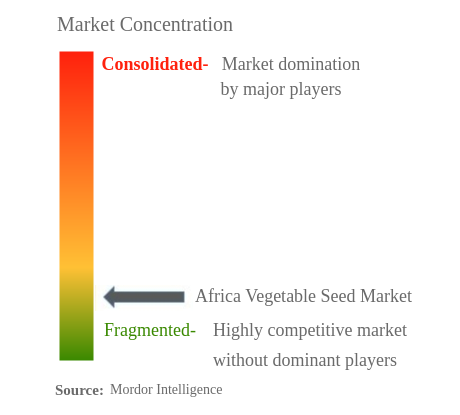

| Concentração do Mercado | Alto | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de sementes vegetais da África

O tamanho do Mercado Africano de Sementes Vegetais é estimado em US$ 700,14 milhões em 2024, e deverá atingir US$ 974,58 milhões até 2030, crescendo a um CAGR de 5,67% durante o período de previsão (2024-2030).

- Solanaceae é a maior família de culturas. É o maior segmento devido à crescente demanda local, na entressafra, e a disponibilidade de variedades de alto rendimento tem contribuído para o crescimento do mercado.

- A África do Sul é o maior país. É o maior segmento devido ao aumento da área de cultivo, aumento na adoção de cultivo protegido e aumento no uso de sementes híbridas.

- Roots Bulbs é a família de culturas de crescimento mais rápido. O crescimento mais rápido das raízes e dos bolbos está associado ao desenvolvimento de sementes verdadeiras no caso da batata e do alho, que é o mercado emergente no futuro.

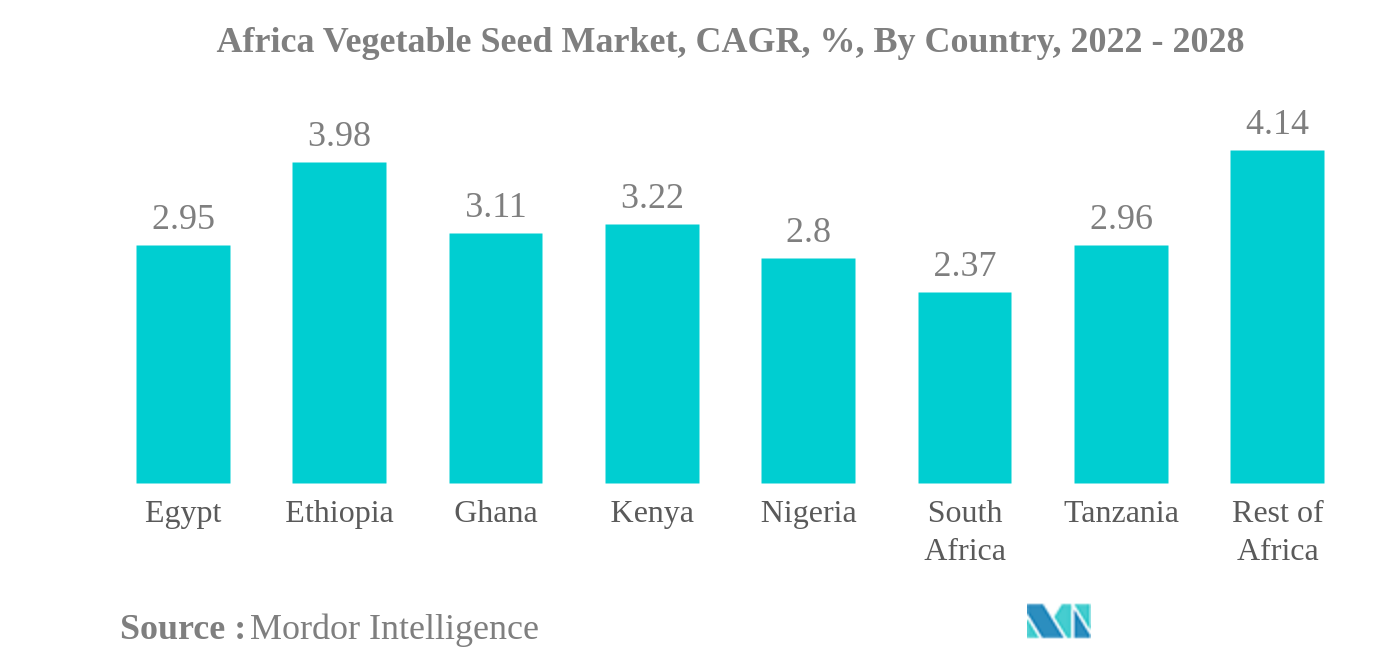

- A Etiópia é o país que mais cresce. É o mercado que mais cresce devido a políticas governamentais favoráveis. O governo estabeleceu um plano de desenvolvimento económico decenal onde o foco principal está na agricultura.

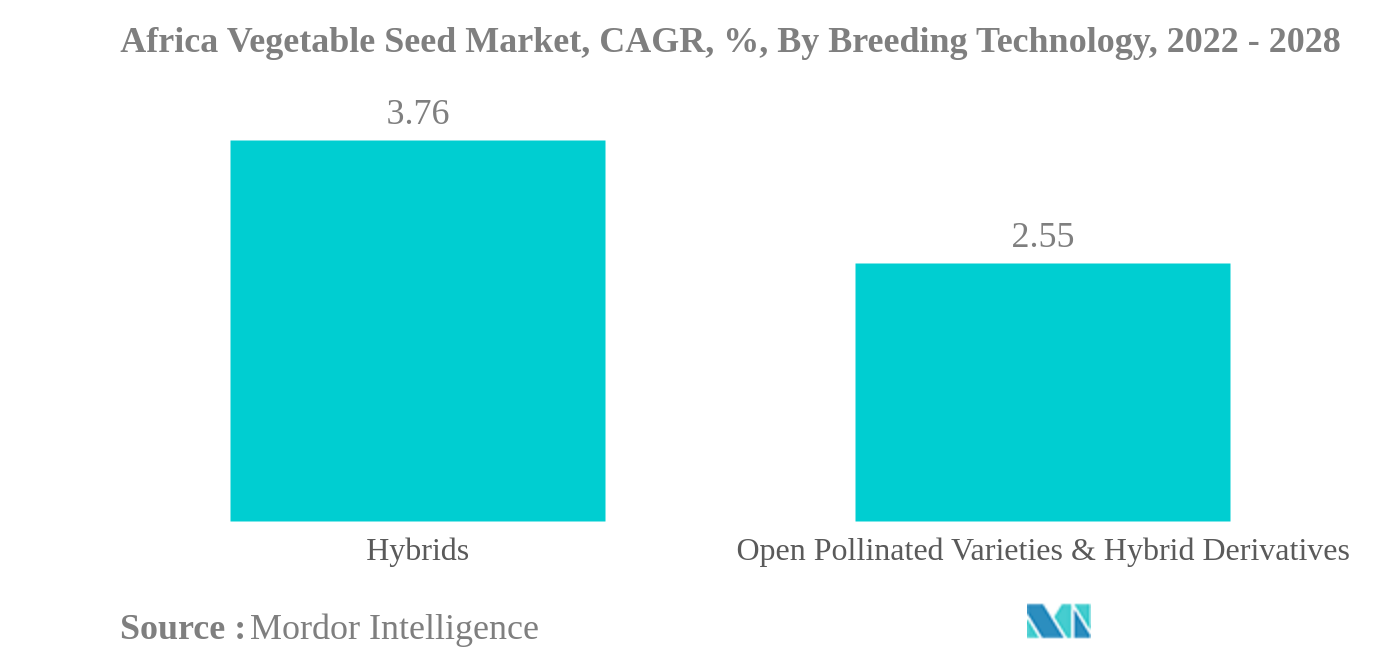

Variedades de polinização aberta e derivados híbridos são a maior tecnologia de melhoramento

- Em África, as variedades de polinização aberta dominaram o mercado em 2021, com uma quota de 70,6% do mercado total de sementes hortícolas, e as sementes híbridas de hortaliças ocuparam uma quota de 29,4%. A necessidade de aumentar a produção e o rendimento de produtos hortícolas está a impulsionar o mercado africano de sementes de produtos hortícolas.

- Em termos do valor das sementes híbridas, a percentagem de raízes e bolbos é a mais elevada, representando mais de 23,1% do valor total de mercado das sementes híbridas de vegetais em África. Em termos de participação de valor, o tomate e a cebola foram as duas culturas hortícolas mais significativas, representando cerca de 10,1% e 9,4% do mercado de sementes híbridas de hortaliças, respetivamente.

- As solanáceas e as cucurbitáceas representaram 30,5% do valor de mercado das sementes vegetais em África em 2021. O pimentão tem o maior mercado de sementes, representando uma quota de 12,7% do mercado de sementes vegetais de polinização aberta em 2021.

- Em 2021, os vegetais não classificados representavam cerca de 37% da área total cultivada com variedades de polinização aberta e derivados híbridos em África. As colheitas incluíam tipos nativos de aspargos, alcachofras e outros vegetais.

- O mercado de sementes híbridas é impulsionado principalmente pela modernização da agricultura e pelo desenvolvimento de novos produtos. A expansão da área de agricultura biológica para vegetais em África está a contribuir para o crescimento de híbridos não transgénicos. Os principais intervenientes da região estão a lançar novos produtos e a fazer investimentos significativos em ID para criar novas variedades com base nas exigências do mercado.

- Estima-se que o mercado de sementes vegetais de polinização aberta em África cresça 2,6% durante o período de previsão devido à crescente procura de variedades nativas e aos baixos custos de insumos.

A África do Sul é o maior país

- Em 2021, os vegetais detinham uma quota menor do mercado africano de sementes, representando 20,8% em termos de valor. A área de cultivo destinada à produção de vegetais em África aumentou de 41 milhões de hectares em 2016 para 48 milhões de hectares em 2022, devido ao aumento da procura de vegetais, ao elevado retorno do investimento e às novas tecnologias.

- A África do Sul detinha a maior quota de mercado em 2022 devido à elevada procura de vegetais por outros países, como os Países Baixos e a China. Em 2021, as principais hortaliças cultivadas no país foram pimentão (15,7%), alface (13,7%) e abóbora e abóbora (13,6%).

- A Etiópia tem o mercado de sementes que mais cresce, com uma CAGR de 4,0%. A tendência crescente de cultivo protegido devido à disponibilidade das culturas durante todo o ano está impulsionando o crescimento do mercado. A percentagem de produtos hortícolas sob cultivo protegido aumentou 27,7% em 2021 em relação ao ano anterior.

- No segmento de cultivo protegido, África representa menos de 1% do mercado de sementes hortícolas. A falta de apoio do governo para a criação de novas estruturas de estufas, a falta de apoio técnico e de competências e o acesso limitado ao financiamento de investimentos são grandes obstáculos à adopção de técnicas de cultivo protegidas pelos agricultores africanos.

- Na Nigéria, a crescente procura de vegetais orgânicos frescos está a levar os agricultores a cultivar vegetais no âmbito da agricultura biológica. A área de agricultura biológica era de 52.420 ha em 2016, que aumentou para 54.995 ha em 2020, levando ao aumento da procura de sementes hortícolas.

- Portanto, com o aumento da demanda por hortaliças devido ao aumento da área cultivada com hortaliças, o mercado de sementes de hortaliças deverá crescer 2,9% durante o período de previsão.

Visão geral da indústria de sementes vegetais da África

O Mercado Africano de Sementes Vegetais é fragmentado, com as cinco principais empresas ocupando 30,58%. Os principais players neste mercado são Bayer AG, Bejo Zaden BV, Groupe Limagrain, Rijk Zwaan Zaadteelt en Zaadhandel BV e Syngenta Group (classificados em ordem alfabética).

Líderes do mercado de sementes vegetais na África

Bayer AG

Bejo Zaden B.V.

Groupe Limagrain

Rijk Zwaan Zaadteelt en Zaadhandel B.V.

Syngenta Group

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sementes vegetais na África

- Junho de 2022 É lançada uma nova variedade de alface tropicalizada chamada Arunas RZ. Espera-se que isso aumente a participação de mercado da empresa.

- Setembro de 2021 A Bayer lançou um portfólio de sementes de vegetais orgânicos que permite maior acesso a um mercado orgânico certificado no Canadá, EUA, México, Espanha e Itália e a oferta inicial de produtos se concentrará em culturas-chave para mercados de estufas e estufas.

- Janeiro de 2021 É desenvolvido um novo tipo de repolho para salada chamado Cabbisi, que é rico em vitamina K e antioxidantes.

Relatório do Mercado de Sementes Vegetais da África - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Área em Cultivo

- 4.2 Características mais populares

- 4.3 Quadro regulamentar

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO

- 5.1 Tecnologia de Reprodução

- 5.1.1 Híbridos

- 5.1.2 Variedades de polinização aberta e derivados híbridos

- 5.2 Mecanismo de Cultivo

- 5.2.1 Campo aberto

- 5.2.2 Cultivo Protegido

- 5.3 Família de culturas

- 5.3.1 Brássicas

- 5.3.1.1 Repolho

- 5.3.1.2 Cenoura

- 5.3.1.3 Couve-flor e brócolis

- 5.3.1.4 Outras Brássicas

- 5.3.2 Cucurbitáceas

- 5.3.2.1 Pepino e Pepino

- 5.3.2.2 Abóbora e abóbora

- 5.3.2.3 Outras Cucurbitáceas

- 5.3.3 Raízes e bulbos

- 5.3.3.1 Alho

- 5.3.3.2 Cebola

- 5.3.3.3 Batata

- 5.3.3.4 Outras raízes e bulbos

- 5.3.4 Solanáceas

- 5.3.4.1 Pimenta

- 5.3.4.2 Beringela

- 5.3.4.3 Tomate

- 5.3.4.4 Outras solanáceas

- 5.3.5 Legumes Não Classificados

- 5.3.5.1 Espargos

- 5.3.5.2 Alface

- 5.3.5.3 Quiabo

- 5.3.5.4 Ervilhas

- 5.3.5.5 Espinafre

- 5.3.5.6 Outros vegetais não classificados

- 5.4 País

- 5.4.1 Egito

- 5.4.2 Etiópia

- 5.4.3 Gana

- 5.4.4 Quênia

- 5.4.5 Nigéria

- 5.4.6 África do Sul

- 5.4.7 Tanzânia

- 5.4.8 Resto da África

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis de empresa

- 6.4.1 BASF SE

- 6.4.2 Bayer AG

- 6.4.3 Bejo Zaden B.V.

- 6.4.4 Enza Zaden

- 6.4.5 Groupe Limagrain

- 6.4.6 Rijk Zwaan Zaadteelt en Zaadhandel B.V.

- 6.4.7 Sakata Seeds Corporation

- 6.4.8 Syngenta Group

- 6.4.9 Takii and Co.,Ltd.

- 6.4.10 Zambia Seed Company Limited (Zamseed)

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE SEMENTES

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise Global da Cadeia de Valor

- 8.1.4 Tamanho do mercado global e DROs

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de sementes vegetais na África

Híbridos, Variedades de Polinização Aberta e Derivados Híbridos são cobertos como segmentos pela Tecnologia de Melhoramento. Campo Aberto e Cultivo Protegido são cobertos como segmentos pelo Mecanismo de Cultivo. Brassicas, Cucurbitáceas, Raízes e Bulbos, Solanaceae, Vegetais Não Classificados são cobertos como segmentos pela Família de Culturas. Egipto, Etiópia, Gana, Quénia, Nigéria, África do Sul e Tanzânia são abrangidos como segmentos por país.| Híbridos |

| Variedades de polinização aberta e derivados híbridos |

| Campo aberto |

| Cultivo Protegido |

| Brássicas | Repolho |

| Cenoura | |

| Couve-flor e brócolis | |

| Outras Brássicas | |

| Cucurbitáceas | Pepino e Pepino |

| Abóbora e abóbora | |

| Outras Cucurbitáceas | |

| Raízes e bulbos | Alho |

| Cebola | |

| Batata | |

| Outras raízes e bulbos | |

| Solanáceas | Pimenta |

| Beringela | |

| Tomate | |

| Outras solanáceas | |

| Legumes Não Classificados | Espargos |

| Alface | |

| Quiabo | |

| Ervilhas | |

| Espinafre | |

| Outros vegetais não classificados |

| Egito |

| Etiópia |

| Gana |

| Quênia |

| Nigéria |

| África do Sul |

| Tanzânia |

| Resto da África |

| Tecnologia de Reprodução | Híbridos | |

| Variedades de polinização aberta e derivados híbridos | ||

| Mecanismo de Cultivo | Campo aberto | |

| Cultivo Protegido | ||

| Família de culturas | Brássicas | Repolho |

| Cenoura | ||

| Couve-flor e brócolis | ||

| Outras Brássicas | ||

| Cucurbitáceas | Pepino e Pepino | |

| Abóbora e abóbora | ||

| Outras Cucurbitáceas | ||

| Raízes e bulbos | Alho | |

| Cebola | ||

| Batata | ||

| Outras raízes e bulbos | ||

| Solanáceas | Pimenta | |

| Beringela | ||

| Tomate | ||

| Outras solanáceas | ||

| Legumes Não Classificados | Espargos | |

| Alface | ||

| Quiabo | ||

| Ervilhas | ||

| Espinafre | ||

| Outros vegetais não classificados | ||

| País | Egito | |

| Etiópia | ||

| Gana | ||

| Quênia | ||

| Nigéria | ||

| África do Sul | ||

| Tanzânia | ||

| Resto da África | ||

Definição de mercado

- Semente Comercial - Para efeitos deste estudo, apenas sementes comerciais foram incluídas no âmbito. As sementes guardadas nas explorações agrícolas, que não são rotuladas comercialmente, são excluídas do âmbito, embora uma pequena percentagem de sementes guardadas nas explorações agrícolas seja trocada comercialmente entre os agricultores. O escopo também exclui culturas e partes de plantas reproduzidas vegetativamente, que podem ser vendidas comercialmente no mercado.

- Área cultivada - Ao calcular a área cultivada com diferentes culturas, a Área Bruta Cultivada foi considerada. Também conhecida como Área Colhida, de acordo com a Organização para a Alimentação e Agricultura (FAO), inclui a área total cultivada com uma determinada cultura ao longo das estações.

- Taxa de substituição de sementes - A Taxa de Substituição de Sementes é a percentagem da área semeada em relação à área total da cultura plantada na época, utilizando sementes certificadas/de qualidade que não sejam as sementes guardadas na exploração.

- Cultivo Protegido - O relatório define cultivo protegido como o processo de cultivo em ambiente controlado. Isto inclui estufas, estufas, hidroponia, aeroponia ou qualquer outro sistema de cultivo que proteja a cultura contra qualquer stress abiótico. No entanto, o cultivo em campo aberto utilizando cobertura plástica está excluído desta definição e é incluído em campo aberto.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 IDENTIFICAR AS VARIÁVEIS PRINCIPAIS: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura