Tamanho e Participação do Mercado de Revestimentos de Piso dos Estados Unidos

Análise do Mercado de Revestimentos de Piso dos Estados Unidos pela Mordor Intelligence

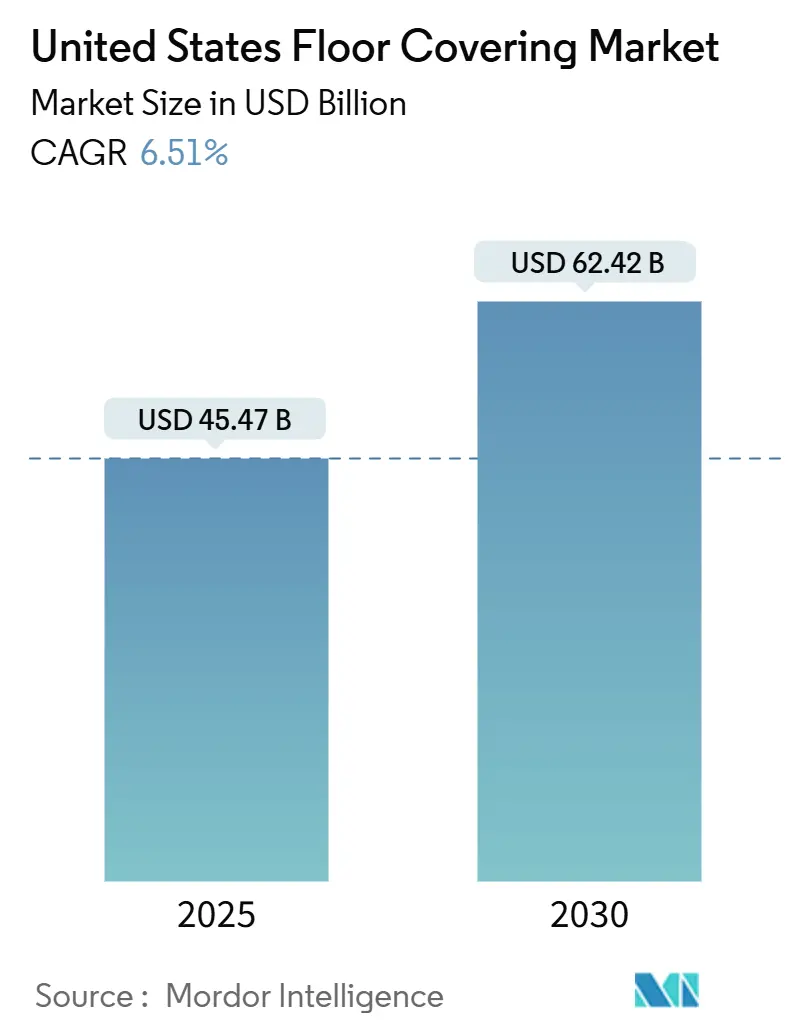

O mercado de pisos dos EUA está avaliado em USD 45,47 bilhões em 2025 e tem previsão de alcançar USD 62,42 bilhões até 2030, expandindo a uma CAGR de 6,51%. A atividade de renovação residencial, inovação em produtos resilientes e forte crescimento populacional nos estados do Cinturão do Sol sustentam o momento atual do mercado de pisos dos EUA. A demanda é reforçada por retrofits comerciais com vantagens fiscais que compensam o impacto negativo dos altos custos de empréstimos. Fabricantes de grande escala se concentram em tecnologias à prova d'água e resistentes a riscos, enquanto o e-commerce direto ao consumidor rapidamente remodela os modelos de entrada no mercado. A inflação sustentada de matérias-primas e uma grave escassez de instaladores permanecem as principais pressões de custos que moderam as perspectivas otimistas do mercado de pisos dos EUA.

Principais Pontos do Relatório

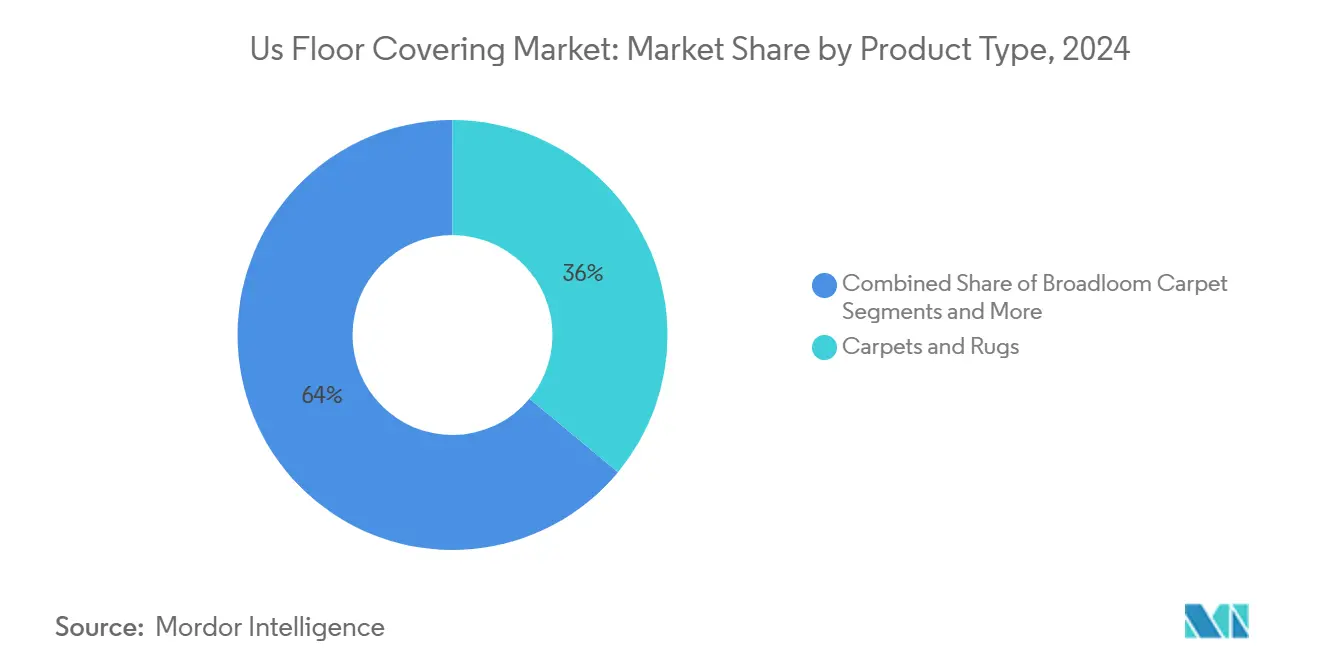

- Por tipo de produto, carpetes e tapetes detiveram 36,01% da participação do mercado de pisos dos EUA em 2024, enquanto pisos resilientes lideram o crescimento com uma CAGR de 7,91% até 2030.

- Por usuário final, o segmento residencial representou 70,16% do tamanho do mercado de pisos dos EUA em 2024 e está projetado para expandir a uma CAGR de 8,31% até 2030.

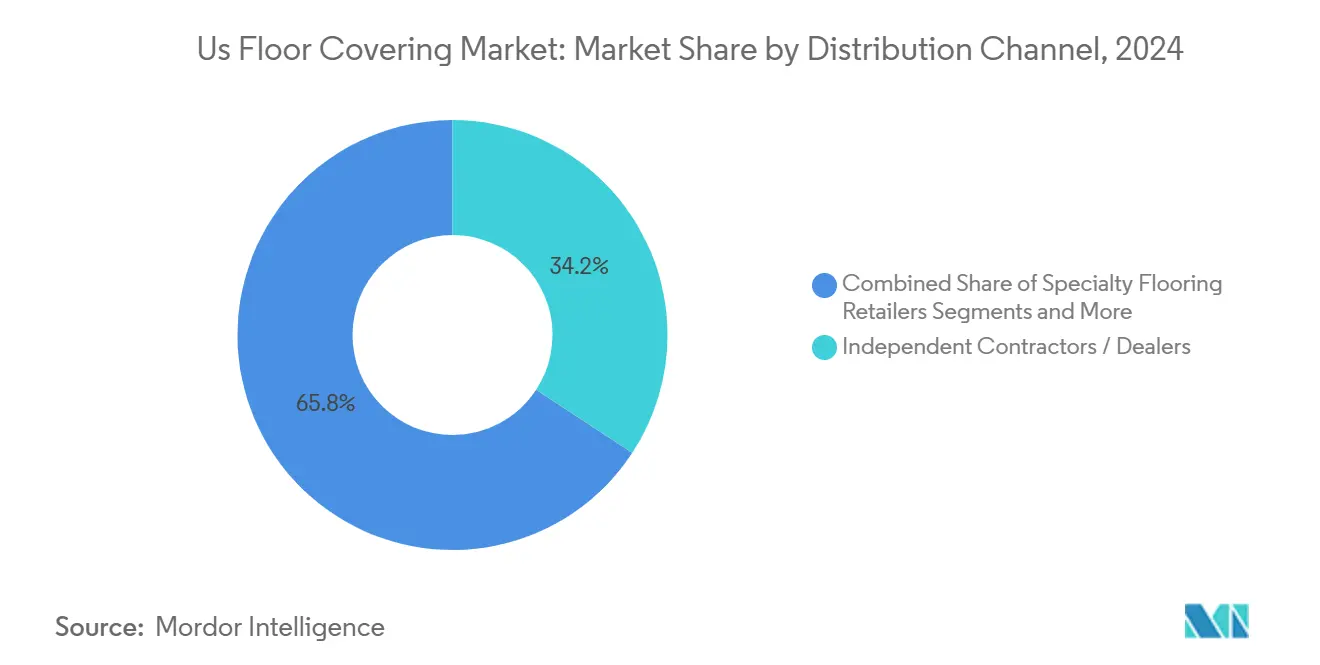

- Por canal de distribuição, empreiteiros independentes e revendedores comandaram 34,23% do tamanho do mercado de pisos dos EUA em 2024, enquanto o e-commerce direto ao consumidor avança a uma CAGR de 13,31%.

- Por região, o Sudeste dos EUA capturou 26,46% da participação do mercado de pisos dos EUA em 2024, e o Sudoeste dos EUA está definido para crescer mais rapidamente a uma CAGR de 5,21% até 2030.

- O cenário competitivo é moderadamente concentrado, com os cinco principais fabricantes-Mohawk Industries, Shaw Industries, Tarkett, Armstrong Flooring e Interface, que coletivamente detêm uma participação significativa do mercado em 2024.

Tendências e Insights do Mercado de Revestimentos de Piso dos Estados Unidos

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Incentivos Fiscais para Retrofit Comercial Apoiados pelo IRA | +1,2 | Nacional, com concentração em centros comerciais urbanos | Médio prazo (3-4 anos) |

| Boom de Espaços de Trabalho Flexíveis | +0,8 | Centros urbanos, particularmente hubs de tecnologia e distritos financeiros | Curto prazo (≤2 anos) |

| Surto de Construção de Saúde | +1,0 | Nacional, com ênfase nos mercados do Cinturão do Sol | Longo prazo (≥5 anos) |

| Expansão de Armazéns de E-commerce | +0,7 | Hubs logísticos próximos a grandes áreas metropolitanas | Médio prazo (3-4 anos) |

| Crescimento na Construção e Renovação Residencial | +1,4 | Nacional, com concentração nas regiões Sudeste e Sudoeste | Longo prazo (≥5 anos) |

| Crescentes Preferências do Consumidor por Sustentabilidade | +0,6 | Mercados urbanos costeiros inicialmente, expandindo nacionalmente | Médio prazo (3-4 anos) |

| Fonte: Mordor Intelligence | |||

Incentivos Fiscais para Retrofit Comercial Apoiados pelo IRA Acelerando Atualizações de Pisos

A elegibilidade expandida para entidades isentas de impostos libera demanda de instalações governamentais e sem fins lucrativos que historicamente adiaram substituições de pisos. Os retrofits se combinam com a reconfiguração pós-pandemia de interiores, então atualizações de pisos que entregam desempenho acústico e térmico sobem ao topo das listas de especificações. Empresas de design estão alinhando propostas com cronogramas fiscais, criando uma carteira estável para instaladores em distritos comerciais densos. A mudança suporta plataformas premium de pisos resilientes e carpete modular que incorporam conteúdo reciclado enquanto atendem metas energéticas.

Boom de Espaços de Trabalho Flexíveis Impulsionando Demanda por Pisos Modulares em Escritórios e Hubs de Co-working

Modelos de trabalho híbrido catalisam demanda por pisos modulares que podem ser levantados e reinstalados quando os planos de assentos mudam. Volumes de carpete modular superaram previsões comerciais pré-pandemia conforme operadores buscam soluções de mudança rápida durante renegociações de contratos de locação. Estética residencial-comercial combina texturas macias com acentos de superfície dura, então designers especificam coleções que equilibram conforto sob os pés com durabilidade de rodízios de cadeira. Sistemas de backing acústico mitigam ruído em plantas abertas e apoiam certificações de bem-estar. Zonas menores de instalação favorecem sistemas de encaixe que minimizam tempo de inatividade, uma característica valorizada por provedores de co-working que monetizam rotatividade de espaços. Fornecedores estão, portanto, investindo em tecnologias de impressão por infusão de tinta que permitem personalização rápida sem estender prazos de entrega.

Surto de Construção de Saúde Exigindo Superfícies Resilientes com Baixo VOC

Proprietários de saúde priorizam controle de infecção, levando o mercado de pisos dos EUA a acelerar P&D em plataformas resilientes livres de PVC com revestimentos antimicrobianos. Projetos se concentram em metrópoles do Cinturão do Sol onde o crescimento populacional supera médias nacionais, então distribuidores concentram estoque nas proximidades para encurtar ciclos de entrega. Códigos rigorosos de qualidade do ar direcionam arquitetos para adesivos com baixo VOC e sistemas de piso. Esta especificação técnica favorece fabricantes domésticos que certificam materiais rapidamente sob regulamentações locais. O resultado é um ciclo virtuoso onde construções médicas ancoram carteiras estáveis de pedidos comerciais mesmo quando outros segmentos enfraquecem.

Expansão de Armazéns de E-commerce Aumentando Instalações Duráveis de Superfície Dura

Logística guiada por robôs requer pisos com tolerâncias de planicidade extremas e proteção eletrostática. Concreto polido com densificadores domina novas construções, ainda assim a demanda por tratamentos de superfície que resistem à abrasão de empilhadeiras abre oportunidades para revestimentos híbridos de alta espessura. Phoenix, Chicago e Atlanta lideram adições de metragem quadrada, estimulando pontos de estoque distributivo para materiais de superfície dura e resinosos. Fornecedores desenvolvem equipes de especificação que colaboram com integradores de automação para certificar soluções de pisos antes da quebra do solo, assim incorporando produtos cedo em contratos design-build.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altas Taxas de Juros | -1,5 | Nacional, com maior impacto em mercados urbanos de alto custo | Curto prazo (≤2 anos) |

| Volatilidade de Matérias-Primas Petroquímicas | -0,7 | Nacional, com maior impacto em centros de fabricação de vinil | Médio prazo (3-4 anos) |

| Escassez de Instaladores Qualificados | -1,0 | Nacional, com impacto agudo em regiões de alto crescimento | Longo prazo (≥5 anos) |

| Mandatos de Desvio de Aterro Sanitário | -0,3 | Califórnia inicialmente, expandindo para outros estados ambientalmente progressistas | Longo prazo (≥5 anos) |

| Fonte: Mordor Intelligence | |||

Altas Taxas de Juros Suprimindo Novas Construções de Escritórios e Varejo

Volumes de transações em imóveis comerciais caíram 37% em 2023 e mais 14% em 2024 [1]Fonte: Bisnow Newsroom, "Commercial Real Estate Investment Drops Further in 2024," bisnow.com. Desenvolvedores adiam especulações iniciais, restringindo demanda por revestimentos de piso em grandes projetos de casca e núcleo. Vacâncias em torres de escritórios legadas estendem ciclos de retrofit, empurrando proprietários a implementar atualizações em fases ao invés de executar substituições de piso completo. Gastos de capital no varejo são similarmente cautelosos conforme o e-commerce captura gastos discricionários. O mercado de pisos dos EUA assim muda foco para programas de reforma que podem prosseguir sob orçamentos restritos. Fornecedores agrupam linhas de valor-engenharia com suporte de financiamento, ainda assim déficits de volume em cidades importantes continuam a moderar o crescimento geral.

Escassez de Instaladores Qualificados Elevando Custos de Mão de Obra e Atrasos de Projetos

A indústria precisa de 723.000 trabalhadores adicionais a cada ano, ainda assim a contratação mensal teve média de apenas 5.667 em 2024. A inflação salarial para ofícios de construção residencial atingiu 9,0%, eclipsando o aumento de 4,3% da construção mais ampla. A escassez de mão de obra infla cotações de propostas e estende cronogramas de conclusão, especialmente para layouts intrincados de espinha-de-peixe ou ladrilhos de grande formato. Fabricantes respondem com pranchas rígidas de encaixe e backings adesivos pré-aplicados que reduzem horas de instalação em até 30%. Lacunas regionais de mão de obra criam dispersão de preços que complica implantações nacionais para varejistas big-box. Consequentemente, planejamento de capacidade agora considera disponibilidade de instaladores junto com previsões de matérias-primas.

Análise de Segmento

Por Tipo de Produto: Pisos Resilientes Superam Categorias Tradicionais

Carpetes e tapetes mantiveram 36,01% do mercado de pisos dos EUA em 2024 devido aos benefícios acústicos em habitações multifamiliares e escritórios. No entanto, pisos resilientes têm previsão de crescer a uma CAGR de 7,91%, quase 2,3 pontos percentuais acima do mercado geral de pisos dos EUA. Coleções de piso vinílico de luxo e núcleo rígido lideram a adoção porque entregam desempenho à prova d'água e manutenção fácil. A mudança puxa participação de superfícies duras não-resilientes como madeira acabada no local e cerâmica em faixas de preço de entrada. Notavelmente, linhas resilientes livres de PVC lideradas pelo PureTech da Mohawk ampliaram a aceitação entre compradores focados em sustentabilidade.

Em 2024, a categoria resiliente também se beneficiou da estabilização de custos em cargas de carbonato de cálcio, apoiando preços promocionais agressivos durante a alta temporada de remodelação. Como resultado, pranchas SPC de encaixe apareceram proeminentemente em pacotes direto ao consumidor comercializados através de plataformas sociais. Fabricantes aumentam margens através de camadas de desgaste proprietárias que se qualificam para garantias estendidas, uma característica que ressoa com proprietários de casas preocupados com valor de longo prazo.

Nota: Participações de segmento de todos os segmentos individuais estão disponíveis mediante compra do relatório

Por Usuário Final: Dominância Residencial Molda Desenvolvimento de Produtos

O segmento residencial representou 70,16% do tamanho do mercado de pisos dos EUA em 2024 e está crescendo a 8,31% CAGR até 2030. Taxas de hipoteca elevadas mudaram o foco do consumidor para projetos de remodelação que refrescam interiores sem relocação, criando demanda robusta por pranchas amigáveis ao DIY e ladrilhos descasca-e-cola. Formatos de superfície dura continuam a erodir participação de carpetes em áreas de estar, impulsionados pela continuidade estética de cozinhas para salas principais. Na ponta premium, pisos inteligentes incorporados com sensores de umidade e temperatura debutam em construções customizadas de luxo, atraindo demográficos conhecedores de tecnologia.

Compradores comerciais permanecem cruciais para estabilidade de margem mesmo que sua taxa de crescimento fique atrás da residencial. Instalações de saúde e educação estão reduzindo uso de carpetes em favor de produtos laminados soldados e backings acolchoados que reduzem resistência ao rolamento para equipamentos médicos. Instalações de armazém e distribuição predominantemente especificam concreto selado, ainda adotam sistemas de listras epóxi fornecidos em forma de kit para retorno rápido ao serviço. No geral, o mercado de pisos dos EUA reconhece propostas de valor divergentes por usuário final, o que estimula arquiteturas de produtos escalonadas e campanhas de marketing segmentadas.

Por Canal de Distribuição: E-commerce Perturba Modelos Tradicionais

Empreiteiros independentes e revendedores locais mantiveram 34,23% do tamanho do mercado de pisos dos EUA em 2024 pois sua capacidade de instalação permanece indispensável para trabalhos complexos. Não obstante, o e-commerce direto ao consumidor está expandindo a uma CAGR de 13,31%, mais que o dobro do mercado total de pisos dos EUA. Proprietários de casas mais jovens representam uma participação crescente de pedidos online e dependem de aplicativos de visualizador de ambientes que sobrepõem imagens de produtos usando realidade aumentada. Redes big-box investem em atualizações omnicanal, ainda varejistas online puros alavancam overhead menor para preços agressivos.

Pós-pandemia, vendas online de superfície dura se estabilizaram entre 8% e 12% da receita da categoria. Estratégias de fornecedores incluem tamanhos de caixas otimizados para encomendas e entregas expeditas de amostras que chegam aos prospects dentro de 48 horas. Sobretaxas de frete permanecem uma barreira para rolos volumosos de carpete ou vinil em folha, então modelos híbridos que combinam pedidos online com retirada na loja ganham tração. A maturação do e-commerce remodela expectativas de serviço através do mercado de pisos dos EUA, compelindo até revendedores tradicionais a implementar ferramentas de cotação digital e suporte de chat ao vivo.

Nota: Participações de segmento de todos os segmentos individuais estão disponíveis mediante compra do relatório

Análise Geográfica

O Sudeste dos EUA controlou 26,46% do mercado de pisos dos EUA em 2024 devido à migração interna sustentada, habitação acessível e proximidade aos hubs de fabricação na Geórgia e Carolina do Sul. Construtores continuam a favorecer acabamentos de superfície dura que resistem a condições úmidas, o que consolida a liderança de pranchas resilientes em inícios unifamiliares. Expansão de saúde através da Flórida e das Carolinas complementa volumes comerciais, particularmente para vinil em folha com baixo VOC solicitado por operadores ambulatoriais. Fábricas domésticas na região reduzem prazos de entrega e isolam fornecedores de gargalos portuários, reforçando sua vantagem competitiva.

O Sudoeste dos EUA está projetado para registrar uma CAGR de 5,21% até 2030, o ritmo mais rápido entre regiões. Phoenix lidera adições de metragem quadrada industrial que sustentam demanda por concreto polido e pisos de segurança resilientes [2]Fonte: Lee & Associates Research, "US Industrial Q3 2024 Market Overview," lee-associates.com. O crescimento residencial se inclina para unidades unifamiliares onde gastos de pisos por habitação superam médias multifamiliares. Perfis climáticos encorajam instalações cerâmicas e de porcelana em cozinhas e banheiros, uma tendência amplificada por descontos de conservação de água que visam superfícies à prova de vazamento. O momento demográfico da região assim eleva sua contribuição ao mercado de pisos dos EUA.

O Nordeste, Centro-Oeste e Oeste cada um enfrenta ventos contrários únicos. O Nordeste lida com custos mais altos de mão de obra de renovação impulsionados por escassez de instaladores, inflando orçamentos gerais de projetos. O Centro-Oeste desfruta de acessibilidade relativa ainda expansão populacional mais lenta amortece nova construção. O Oeste, ancorado pela Califórnia, serve como campo de teste para mandatos de sustentabilidade incluindo AB 863 que exige uma taxa de reciclagem de 25% para pisos resilientes até 2030 [3]Fonte: California Legislature, "AB 863 Carpet and Flooring Producer Responsibility Program," leginfo.legislature.ca.gov. Investimentos de conformidade feitos para a Califórnia são esperados para cascatear nacionalmente, elevando padrões ambientais através do mercado de pisos dos EUA.

Cenário Competitivo

Os cinco principais fabricantes-Mohawk Industries, Shaw Industries, Tarkett, Armstrong Flooring e Interface detêm uma participação principal do mercado na receita de 2024, indicando concentração moderada dentro do mercado de pisos dos EUA. Vantagens de escala permitem aquisição a granel de matérias-primas e produção verticalmente integrada, ainda especialistas ágeis capturam nichos focando em flexibilidade de design e sustentabilidade. Mohawk exemplifica estratégia integrada operando plantas em múltiplos continentes e reinvestindo em P&D que avança núcleos resilientes livres de PVC.

Expansão de capacidade doméstica acelera em meio à incerteza tarifária e perturbações de envio. Shaw Industries alocou USD 90 milhões para dobrar produção de SPC e LVT na Planta RP na Geórgia até 2026, sinalizando confiança na demanda resiliente de longo prazo. O modelo de varejo formato-armazém da Floor and Decor alcançou 241 unidades e visa 500 localizações, desafiando redes de revendedores convencionais através de sourcing global direto. Adoção de tecnologia amplia lacunas competitivas conforme líderes implementam análise de dados para otimizar sortimentos de cores e prever necessidades de estoque.

Oportunidades de espaço branco incluem soluções de pisos circulares e sistemas de encaixe livres de adesivo que cortam horas de mão de obra. Start-ups experimentam com programas de retomada alinhados com legislação de responsabilidade do produtor. Ao mesmo tempo, players estabelecidos forjam colaborações com empresas de ciência de materiais para desenvolver aglutinantes de base biológica que reduzem dependência de PVC virgem. A intensidade competitiva é, portanto, prevista para se intensificar conforme sustentabilidade, velocidade ao mercado e engajamento digital emergem como eixo de diferenciação através do mercado de pisos dos EUA.

Líderes da Indústria de Revestimentos de Piso dos Estados Unidos

-

Mohawk Industries Inc

-

Shaw Industries Group Inc.

-

Tarkett S.A.

-

Armstrong Flooring Inc.

-

Interface Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: O Southwest Flooring Market anunciou uma relocação para o Arlington Convention Center, ressaltando a importância estratégica da região.

- Janeiro 2025: LX Hausys America revelou novos designs de quartzo e superfície sólida no Mercedes-Benz Stadium, engajando mais de 250 arquitetos e fabricadores.

- Outubro 2024: Shaw Industries investiu USD 90 milhões para expandir fabricação resiliente em Ringgold, Geórgia, dobrando capacidade SPC e LVT até 2026.

Escopo do Relatório do Mercado de Revestimentos de Piso dos Estados Unidos

Pisos e carpetes desempenham um papel crucial em residências e encontram aplicações em várias outras configurações. Pisos e carpetes são feitos de madeira, fibras sintéticas de polímero, carpetes e tapetes, folhas de vinil e ladrilhos cerâmicos.

O mercado de revestimentos de piso dos EUA é segmentado por produto, usuário final e canal de distribuição. Por produto, o mercado é segmentado em carpetes e tapetes, pisos resilientes e pisos não-resilientes. Por canal de distribuição, o mercado é segmentado em centros de casa e lar, lojas especializadas, lojas flagship e lojas online. Por usuário final, o mercado é segmentado em comercial e residencial. O relatório também oferece tamanho de mercado e previsões em valor (USD) para todos os segmentos acima.

| Carpetes e Tapetes | Carpete Broadloom |

| Carpetes Modulares | |

| Tapetes | |

| Pisos Resilientes | Piso Vinílico de Luxo (LVT) |

| Folha de Vinil e VCT | |

| Pisos de Borracha | |

| Linóleo | |

| Superfície Dura Não-Resiliente | Ladrilhos Cerâmicos e de Porcelana |

| Ladrilhos de Pedra Natural | |

| Pisos de Madeira Sólida | |

| Pisos de Madeira Engenheirada | |

| Pisos Laminados | |

| Pisos de Bambu e Cortiça |

| Residencial | |

| Comercial | Varejo |

| Hospitalidade e Lazer | |

| Saúde | |

| Educação | |

| Público e Institucional | |

| Outros |

| Varejistas Especializados em Pisos |

| Grandes Centros de Casa e Lar |

| Empreiteiros Independentes / Revendedores |

| E-commerce Direto ao Consumidor |

| Atacado / Distribuidores |

| Nordeste |

| Sudeste |

| Centro-Oeste |

| Sudoeste |

| Oeste |

| Por Tipo de Produto | Carpetes e Tapetes | Carpete Broadloom |

| Carpetes Modulares | ||

| Tapetes | ||

| Pisos Resilientes | Piso Vinílico de Luxo (LVT) | |

| Folha de Vinil e VCT | ||

| Pisos de Borracha | ||

| Linóleo | ||

| Superfície Dura Não-Resiliente | Ladrilhos Cerâmicos e de Porcelana | |

| Ladrilhos de Pedra Natural | ||

| Pisos de Madeira Sólida | ||

| Pisos de Madeira Engenheirada | ||

| Pisos Laminados | ||

| Pisos de Bambu e Cortiça | ||

| Por Usuário Final | Residencial | |

| Comercial | Varejo | |

| Hospitalidade e Lazer | ||

| Saúde | ||

| Educação | ||

| Público e Institucional | ||

| Outros | ||

| Por Canal de Distribuição | Varejistas Especializados em Pisos | |

| Grandes Centros de Casa e Lar | ||

| Empreiteiros Independentes / Revendedores | ||

| E-commerce Direto ao Consumidor | ||

| Atacado / Distribuidores | ||

| Por Região (EUA) | Nordeste | |

| Sudeste | ||

| Centro-Oeste | ||

| Sudoeste | ||

| Oeste | ||

Perguntas-Chave Respondidas no Relatório

Qual é o valor atual do mercado de pisos dos EUA?

O mercado de pisos dos EUA está em USD 45,47 bilhões em 2025 e está projetado para alcançar USD 62,42 bilhões até 2030.

Qual é o tamanho atual do mercado de revestimentos de piso dos Estados Unidos?

Em 2025, o tamanho do mercado de revestimentos de piso dos Estados Unidos deve alcançar USD 45,47 bilhões.

Qual categoria de produto está crescendo mais rapidamente?

Pisos resilientes estão expandindo a uma CAGR de 7,91% até 2030.

Quão grande é a participação residencial do mercado de pisos dos EUA?

Aplicações residenciais representaram 70,16% da receita de 2024 e têm previsão de subir a uma CAGR de 8,31%.

Por que incentivos fiscais são importantes para pisos comerciais?

Deduções aprimoradas da Seção 179D de até USD 5,65 por pé quadrado reduzem o custo de projetos de retrofit energeticamente eficientes, acelerando atualizações de pisos em escritórios, escolas e edifícios municipais.

Página atualizada pela última vez em: