Tamanho e Participação do Mercado de Antena de Satélite

Análise do Mercado de Antena de Satélite pela Mordor Intelligence

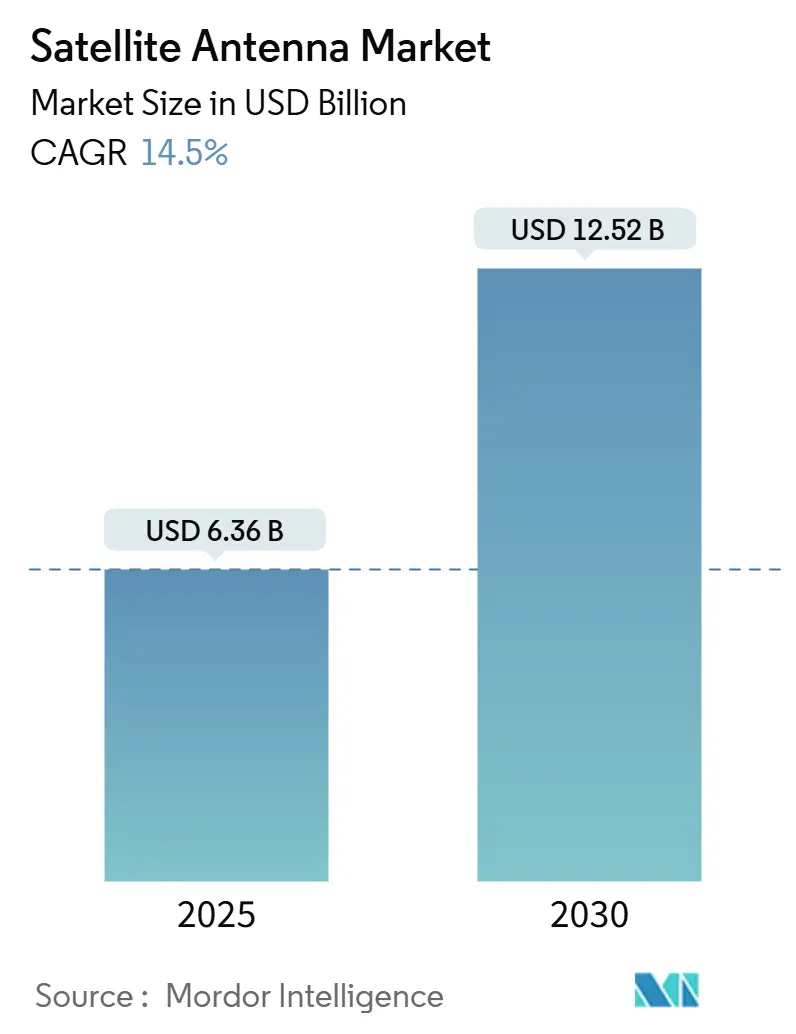

O tamanho do mercado de antena de satélite está em USD 6,36 bilhões em 2025 e é projetado para atingir USD 12,52 bilhões até 2030, refletindo uma robusta TCAC de 14,5%. A forte demanda por conectividade de alto throughput, o lançamento de constelações multi-órbita, e a redução de custos de produção de antenas estão acelerando a adoção em domínios comerciais e de defesa. Direcionamento de feixe definido por software, compósitos mais leves, e chipsets altamente integrados estão melhorando o desempenho enquanto reduzem os custos de propriedade vitalícia para operadores. O crescimento também está sendo reforçado por fusões estratégicas que ampliam portfólios de produtos e por governos tratando a infraestrutura espacial como um pilar da soberania digital. Esses fatores convergentes mantêm o mercado de antena de satélite em uma trajetória de crescimento de dois dígitos, mesmo enquanto fornecedores navegam por complexidades regulatórias e de detritos orbitais.[1]Federal Communications Commission, "Part 25-Satellite Communications Service Rules," fcc.goV

Principais Conclusões do Relatório

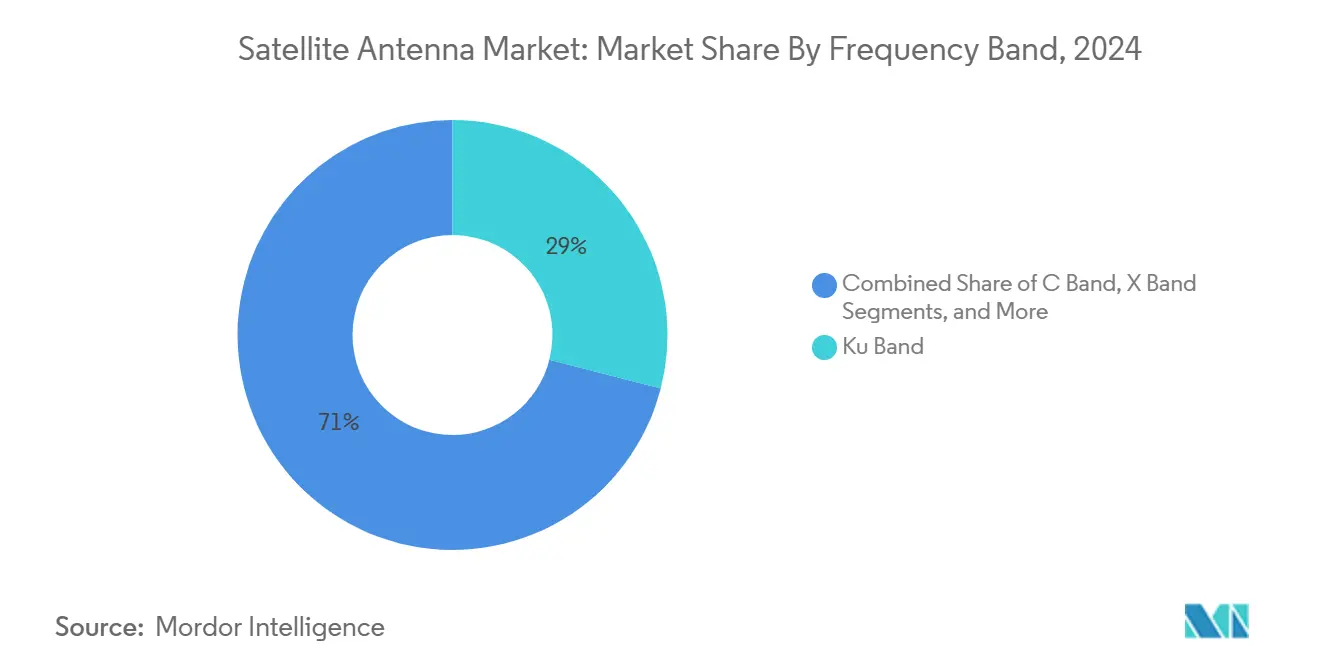

- Por banda de frequência, a Banda Ku liderou com 29% de participação do mercado de antena de satélite em 2024; a Banda Ka mostra a trajetória mais rápida com TCAC de 15,2% até 2030.

- Por tipo de antena, sistemas de refletor parabólico comandaram 38% do tamanho do mercado de antena de satélite em 2024, enquanto soluções ESA de painel plano estão expandindo a uma TCAC de 18,4% até 2030.

- Por aplicação, marítimo capturou 28% de participação de receita do mercado de antena de satélite em 2024; conectividade aerotransportada está avançando a uma TCAC de 15,4% até 2030.

- Por usuário final, governo e defesa detiveram 54% do tamanho do mercado de antena de satélite em 2024; serviços comerciais registram TCAC de 14,9% até 2030.

- A Ásia-Pacífico registra a TCAC regional mais rápida em 14,6% entre 2025-2030, impulsionada por investimentos em constelação e segmento terrestre em larga escala na China e Índia.

Tendências e Insights do Mercado Global de Antena de Satélite

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proliferação de constelações de banda larga LEO | +3.9% | América do Norte, Europa, regiões globais mal atendidas | Médio prazo (2-4 anos) |

| Rápida militarização do espaço (MilSATCOM) | +2.8% | América do Norte, Europa, Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Adoção de satélite de alto throughput (HTS) | +2.6% | Global | Médio prazo (2-4 anos) |

| Boom de conectividade comercial em voo | +2.4% | América do Norte, Europa, Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Deflação da curva de custos de painel plano ESA | +1.7% | América do Norte, Europa primeiro; global posteriormente | Médio prazo (2-4 anos) |

| Demanda de comunicações lunares e cislunares | +1.2% | América do Norte, Europa, China, Índia | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Proliferação de constelações de banda larga LEO

Projetos de Órbita Terrestre Baixa como Starlink e OneWeb estão reescrevendo as premissas de orçamento de enlace, pressionando operadores a implantar arrays direcionados eletronicamente que podem rastrear dezenas de satélites de movimento rápido por minuto. Em setembro de 2024, 411 constelações estavam registradas, mas apenas 5% foram totalmente lançadas, deixando ampla margem para fornecedores de antenas. Arrays faseados compactos agora incluem receptores GNSS integrados e computação de borda, permitindo que terminais alternem automaticamente feixes através de camadas LEO, MEO e GEO. Comunidades remotas, rotas marítimas e equipes de resposta a desastres são os primeiros beneficiários. Como arrays faseados eliminam partes mecânicas, os custos de manutenção vitalícia caem, reforçando o caso econômico para implementações em larga escala. Fornecedores capazes de produzir em massa terminais de órbita dupla a preços de eletrônicos de consumo capturarão valor desproporcional conforme o mercado de antena de satélite se amplia para volumes similares aos de celulares.

Rápida militarização do espaço (MilSATCOM)

Autoridades de defesa veem enlaces garantidos e resistentes a interferência como críticos para a missão. O orçamento FY 2025 dos EUA aloca USD 25,2 bilhões para sistemas baseados no espaço, desencadeando aquisições de antenas multibanda e direcionais que operam em ambientes eletromagnéticos contestados. Requisitos comprovados em batalha incluem supressão de lóbulo lateral, anti-spoofing e salto dinâmico de feixe para mitigar interferências. Programas paralelos na Europa e Ásia-Pacífico ampliam ainda mais a demanda. Militares também pressionam por terminais mais leves para caber em pequenos UAVs e soldados desmontados, encorajando avanços em amplificadores de potência GaN e compósitos conformes. A longo prazo, cross-links ópticos seguros complementarão RF, mas os gastos de curto prazo permanecem ancorados em arquiteturas RF de array faseado avançadas, sustentando o momentum para o mercado de antena de satélite.

Adoção de payload de satélite de alto throughput (HTS)

Plataformas HTS aumentam a eficiência espectral via feixes pontuais e reutilização de frequência, reduzindo o custo por bit em uma ordem de magnitude. A evolução de relé de banda Ka da NASA visa até 26 Tb/dia para missões de observação da Terra como NISAR, demandando antenas que lidem com larguras de banda instantâneas mais amplas sem auto-aquecimento.[2]National Aeronautics and Space Administration, "Ka-band Relay Communications Roadmap," nasa.gov Terminais terrestres e aéreos agora integram capacidade multi-feixe, permitindo alternância em tempo real entre clusters HTS para balanceamento de carga. Fornecedores investem em gerenciamento de feixe orientado por IA para reduzir interferência de polarização cruzada e aproveitar ao máximo o espectro escasso da banda Ka. Conforme operadores proliferam payloads HTS, especialmente em GEO e MEO, ecossistemas de antenas que suportam coordenação automatizada de espectro garantirão vantagem competitiva duradoura.

Boom de conectividade comercial em voo (IFC)

Expectativas de passageiros por Wi-Fi de qualidade de streaming transformaram conectividade de um diferenciador em requisito básico. O ThinAir Ka1717 da ThinKom, personalizado para jatos regionais, reduz drasticamente penalidades de arrasto e peso comparado com radomes anteriores. Programas de retrofit de frota aceleram porque companhias aéreas monetizam conectividade através de receita auxiliar e análises operacionais. A plataforma Amara da Viasat emparelha uma nova antena aérea com software de roaming de feixe, prometendo interfaces de tripulação similares aos sistemas ACARS padrão. Conforme horas de voo se recuperam além dos níveis pré-pandemia, OEMs de antena que certificam terminais multi-órbita através das famílias Airbus e Boeing cavalgarão a demanda anual composta mais rápida dentro do mercado de antena de satélite.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Desvanecimento por chuva nas bandas Ku/Ka em regiões equatoriais | -0.7% | Sudeste Asiático, África tropical, América Latina equatorial | Longo prazo (≥ 4 anos) |

| Gargalos de controle de exportação em ICs de array faseado | -0.6% | China, Rússia, mercados emergentes | Médio prazo (2-4 anos) |

| Aumento de prêmios de seguro de detritos orbitais | -0.5% | Global, maior para operadores LEO | Médio prazo (2-4 anos) |

| Aperto de CAPEX em telcos de mercados emergentes | -0.4% | África, América Latina, Sudeste Asiático, Europa Oriental | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Desvanecimento por chuva nas bandas Ku/Ka em regiões equatoriais

Eventos de chuva intensa atenuam sinais Ku e Ka em até 20 dB, forçando operadores a sobredimensionar margens de enlace ou reverter para frequências mais baixas. Micro-rajadas tropicais na Indonésia e Brasil criam desvanecimentos imprevisíveis que minam SLAs para clientes corporativos e de backhaul. Táticas de mitigação incluem codificação adaptativa, diversidade de site e terminais de banda dupla que recorrem à banda C durante tempestades, mas essas soluções aumentam capex e opex para provedores de serviço. Variabilidade climática futura adiciona incerteza, tornando algumas telcos relutantes em se comprometer com redes centradas em Ka apesar de suas vantagens de capacidade. Consequentemente, curvas de adoção em cinturões equatoriais podem ficar atrás da tendência global do mercado de antena de satélite.

Gargalos de controle de exportação em chipsets de array faseado

Restrições ITAR e EAR limitam acesso a ICs formadores de feixe RF avançados, desacelerando implementações de array faseado em jurisdições sancionadas ou de alto risco. Mudanças de regras da FCC em agosto de 2024 apertaram ainda mais obrigações de conformidade para empresas americanas vendendo componentes de uso duplo fcc.gov. Fabricantes chineses, russos e de vários países do Sul Global respondem lançando programas de chips indígenas, mas paridade de desempenho permanece elusiva. A papelada de licenciamento adicional e potenciais penalidades alongam prazos de entrega de produtos e aumentam buffers de inventário, restringindo elasticidade de suprimento para o mercado de antena de satélite.

Análise de Segmento

Por Banda de Frequência: Banda Ka Remodela Economia de Conectividade

A Banda Ku representou 29% do mercado de antena de satélite em 2024, capitalizando na infraestrutura terrestre madura e resiliência equilibrada ao desvanecimento por chuva. O segmento continua a ancorar serviços de transmissão e VSAT, especialmente onde autorizações regulatórias já existem. Em contraste, a Banda Ka está escalando rapidamente a uma TCAC de 15,2%, atraindo operadores de banda larga que buscam menor custo por bit e arquiteturas flexíveis de feixe pontual. Esta trajetória de crescimento se traduz em um tamanho expansivo do mercado de antena de satélite para terminais Ka, sustentado pelo requisito da NASA de rotear 26 Tb/dia em sua próxima constelação de observação da Terra. A Banda C mantém relevância em zonas propensas a ciclones, enquanto a Banda X permanece um nicho de defesa graças à imunidade a interferências. Antenas multibanda emergentes borram silos tradicionais, permitindo alternância de frequência em tempo real, uma capacidade que eleva disponibilidade geral do sistema e amplia fluxos de receita endereçáveis de fornecedores dentro do mercado de antena de satélite.

Designs de painel plano multi-feixe agora facilitam conectividade simultânea Ku e Ka, permitindo que operadores revertam tráfego quando desvanecimento por chuva ocorre. Fornecedores integrando front-ends RF programáveis podem alocar dinamicamente potência onde necessário, elevando eficiência espectral. Esses avanços transformam proposições de valor para VSAT móvel, cruzeiro e plataformas de petróleo e gás. Como tal, o tamanho do mercado de antena de satélite para terminais de alta frequência está previsto para dobrar até 2030, embora fornecedores devam incorporar inteligência adaptativa ao clima para desbloquear demanda total através de geografias tropicais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Antena: Painéis Planos Rompem Dominância Tradicional

Refletores parabólicos detiveram 38% de participação do tamanho do mercado de antena de satélite em 2024, favorecidos para gateways estáticos que prezam alto ganho por dólar. Gimbals mecânicos permanecem custo-efetivos para grandes navios de cruzeiro e hubs de teleporto. Ainda assim, arrays direcionados eletronicamente de painel plano, expandindo a uma TCAC de 18,4%, estão redefinindo casos de uso de mobilidade. Painéis alimentados por Anokiwave são agora calibrados de fábrica, reduzindo tempo de instalação e suportando montagem conforme no fuselagem em aeronaves de corpo estreito. Pratos infláveis sob prototipagem prometem eficiência de empacotamento 20:1, atendendo pequenos satélites sensíveis à massa de lançamento.

Arquiteturas híbridas misturam pequenos segmentos parabólicos com sub-arrays de deslocador de fase, extraindo os benefícios de alto ganho de pratos e a agilidade de ESAs. Fornecedores explorando materiais dielétricos flexíveis podem dobrar antenas ao redor de tetos de veículos, apagando penalidades de arrasto aerodinâmico. Consequentemente, o mercado de antena de satélite endereçável se amplia para incluir veículos pessoais, trens e táxis drones urbanos, todos requerendo terminais de perfil ultra-baixo. Incumbentes de refletor respondem incorporando firmware de apontamento automático e monitoramento de saúde para proteger bases instaladas, sinalizando um cenário de coexistência ao invés de substituição total até 2030.

Por Aplicação: Marítimo Lidera Enquanto Aerotransportado Acelera

Embarcações marítimas geraram 28% da receita de 2024 para o mercado de antena de satélite, dependendo de enlaces contínuos para navegação, prevenção de condições climáticas e bem-estar da tripulação. Operadores de cruzeiro premium adotam terminais tri-banda redundantes para atender demanda de streaming de passageiros, impulsionando contagens médias de antenas por casco. Plataformas de petróleo offshore igualmente requerem redes de alta disponibilidade que resistam corrosão salina e vibração mecânica, favorecendo sistemas protegidos por radome robusto. Aplicações aerotransportadas, entretanto, registram a TCAC mais rápida de 15,4%, impulsionada por upgrades de jatos regionais e aviação executiva. A rede 2Ku da Gogo alavanca mais de 180 satélites Ku, e sua antena proprietária de array duplo produz 15% menor arrasto que radomes de primeira geração.

Casos de uso espaciais, embora menores em termos de unidade, envolvem contratos de alta margem para sondas de espaço profundo e redes de cross-link. Antenas corneta de banda dupla recentes qualificadas para a missão Tian Wen-2 demonstram formação de feixe iso-fluxo com razão axial de 4 dB, um benchmark para futuros relés lunares. Segmentos terrestres móveis expandem conforme ONGs e socorristas de emergência implantam terminais de aquisição automática que dobram em mochilas, ampliando conectividade humanitária. Coletivamente, esses ambientes diversos reforçam resiliência do mercado de antena de satélite contra quedas de segmento único.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Dominância de Defesa em Meio ao Crescimento Comercial

Clientes de governo e defesa representaram 54% da participação do mercado de antena de satélite em 2024, sustentando enlaces seguros e resilientes para comando, ISR e comando-e-controle nuclear. Um contrato recente de USD 33 milhões da Força Aérea dos EUA concedido à Viasat para antenas terrestres multibanda tipifica ciclos contínuos de modernização. Requisitos militares para anti-interferência, alternância rápida de feixe e sobrevivência na camada física mantêm preços médios de venda mais altos que equivalentes comerciais, suportando margens brutas de fornecedores.

Segmentos comerciais, expandindo a TCAC de 14,9%, estão diversificando de marítimo e aéreo para agricultura conectada, mineração e mensagens direto-para-dispositivo. A qualificação ThinSat 300 da Iridium para a rede FlexMove ressalta um impulso em direção a arrays faseados menores, alimentados por bateria, para equipes de campo. Provedores VSAT corporativos agrupam serviços de gateway em nuvem, reduzindo sobrecarga de integração para usuários finais e inclinando aquisições em direção a soluções chave-na-mão. Conforme pedidos do setor privado sobem, dinâmicas competitivas se intensificam, empurrando fornecedores a acelerar ciclos de atualização de produto e adicionar gerenciamento de espectro baseado em IA.

Análise Geográfica

Mercado de Antena de Satélite na América do Norte

A Ásia-Pacífico registra a expansão mais rápida, traçando uma TCAC de 14,6% até 2030 conforme China, Índia, Japão e Coreia do Sul escalam sistemas multi-órbita e fabricação indígena. O quinto posto antártico da China, aberto em fevereiro de 2024, demonstra pratos de satélite de uso duplo que servem agendas científicas e de defesa.[3]Center for Strategic and International Studies, "China's Antarctic Station Footprint," csis.org Os incentivos ligados à produção da Índia, alinhados com sua iniciativa "Make in India", catalisam fabricação local de cornetas alimentadoras, radomes e subsistemas RFIC, reduzindo custos para operadores regionais. O setor automobilístico do Japão prepara serviços de carros conectados usando backhaul não-terrestre, levando fornecedores a miniaturizar antenas para integração no teto.

A América do Norte permanece o maior mercado de antena de satélite graças a cadeias de suprimento aeroespaciais profundas, gastos pesados de defesa e empreendimentos espaciais empresariais. A Força Espacial dos EUA mantém a Rede de Controle de Satélite, operando 19 pratos a 75% de utilização, com planos para 12 novas antenas de alta capacidade começando em 2025. Programas de comunicações polares do Canadá adicionam demanda por antenas tolerantes a baixa temperatura. México e outros pares latinos alavancam gateways GEO para Wi-Fi comunitário de internet, embora pressões de capex restrinjam escala de curto prazo.

A Europa mantém participação robusta, reforçada por demonstradores de tecnologia da ESA como o refletor de malha moldada do projeto AMPER que suporta missões militares e de monitoramento climático. Alemanha e Reino Unido financiam teleportos soberanos para garantir autonomia de dados, enquanto operadores de rede móvel testam backhaul-sobre-satélite na Escócia rural e Bavária. Telcos do Leste Europeu adotam modelos de leasing-para-propriedade para superar volatilidade cambial, uma tática que suaviza pipelines de pedidos para fornecedores de antena. O Oriente Médio, apoiado por fundos soberanos do GCC, suporta projetos GEO VHTS, e o roteiro da Arábia Saudita prevê triplicar receitas espaciais nacionais até 2030. A América do Sul fica para trás mas mostra bolsões de crescimento no Brasil, onde mandatos de conectividade offshore de petróleo e gás exigem antenas dupla-redundantes. Coletivamente, essas dinâmicas mantêm demanda regional diversificada dentro do mercado de antena de satélite, isolando receita global de choques macro.

Cenário Competitivo

O mercado de antena de satélite mostra consolidação moderada: os dez principais fornecedores controlam aproximadamente 60% da receita global, mas novatos de nicho rompem com inovações focadas. A aquisição planejada de USD 193 milhões da SatixFy pela MDA Space garante propriedade intelectual de ASIC formador de feixe, permitindo integração vertical mais estreita.[4]MDA Space, "MDA to Acquire SatixFy," mdaspace.com A ThinKom faz parceria com a empresa de roteamento AI Quvia para misturar hardware com direcionamento inteligente de tráfego, apontando software como multiplicador de valor.

Diferenciação tecnológica centra na prontidão multi-órbita e gerenciamento integrado de espectro. A patente da Kymeta para um ESA que percorre LEO, MEO e GEO sob um único painel demonstra essa mudança. Oportunidades de espaço em branco pairam no IoT direto-para-dispositivo, evidenciadas pelo Projeto Stardust da Iridium visando conectividade NB-IoT em ativos LEO existentes. Fornecedores também cortejam clientes corporativos com precificação baseada em consumo, amortecendo opex para clientes remotos de mineração e energia.

Fusões entre especialistas de segmento terrestre espelham consolidação de operador de satélite. A fusão da DirecTV com Dish remodela TV paga dos EUA, potencialmente padronizando SKUs de antena para instalações de set-top. A oferta da EQT por 80% de participação no negócio de estação terrestre da Eutelsat sugere apetite de private equity por serviços de suporte de infraestrutura, redesenhando ainda mais ecossistemas parceiros. Incumbentes de mercado devem, portanto, equilibrar M&A defensiva com P&D orgânica para manter participação em um mercado de antena de satélite onde ciclos de inovação encurtam para menos de três anos.

Líderes da Indústria de Antena de Satélite

-

Honeywell International Inc.

-

CPI International Inc.

-

Kymeta Corporation

-

Norsat International Inc.

-

COBHAM LIMITED (AI Convoy (Luxembourg) S.a r.l.)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A ThinKom apresentou a antena ThinAir Plus na Aircraft Interiors Expo 2025 e fez parceria com a Quvia para software de roteamento orientado por IA

- Abril de 2025: A Viasat introduziu sua plataforma de conectividade em voo Amara junto com uma nova antena aérea

- Abril de 2025: A NanoAvionics ganhou um contrato de EUR 122,5 milhões para construir 280 satélites para a constelação de banda larga da Meridian Space

- Abril de 2025: A Iridium completou sua compra da Satelles, expandindo serviços seguros de tempo e localização por satélite

Escopo do Relatório Global do Mercado de Antena de Satélite

Antenas de satélite são principalmente usadas para fornecer caminhos de comunicação com outros satélites e estações terrestres. Uma antena de satélite típica consiste em três componentes principais: estrutura da antena, rede formadora de feixe e sistema alimentador.

O mercado de antena de satélite é segmentado por banda de frequência (Banda C, Banda K/KU/KA, Banda S e L, Banda X, Banda VHF & UHF), por tipo de antena (antena de painel plano, antena refletora parabólica, antena corneta, antena de plástico reforçado com fibra de vidro, antena de ferro com estampagem de molde), por aplicação (espacial, terrestre, marítima, aerotransportada), por geografia (América do Norte (Estados Unidos, Canadá), Europa (Reino Unido, Alemanha, França, Resto da Europa), Ásia-Pacífico (China, Japão, Índia, Coreia do Sul, Resto da Ásia-Pacífico), Resto do Mundo (América Latina, Oriente Médio & África). Os tamanhos de mercado e previsões são fornecidos em termos de valor em USD para todos os segmentos.

| Banda C |

| Banda X |

| Banda Ku |

| Banda Ka |

| Banda L/S |

| Banda VHF/UHF |

| Refletor Parabólico |

| Painel Plano (ESA/RSA) |

| Corneta |

| Ressonador Dielétrico |

| FRP-Radome |

| Estampa Metálica |

| Espacial |

| Aerotransportado |

| Marítimo |

| Terrestre (Móvel e Fixo) |

| Comercial |

| Governo e Defesa |

| América do Norte | Estados Unidos |

| Canadá | |

| América do Sul | Brasil |

| Argentina | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Rússia | |

| Resto da Europa | |

| APAC | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da APAC | |

| Oriente Médio e África | Países do GCC |

| Turquia | |

| África do Sul | |

| Resto do MEA |

| Por Banda de Frequência | Banda C | |

| Banda X | ||

| Banda Ku | ||

| Banda Ka | ||

| Banda L/S | ||

| Banda VHF/UHF | ||

| Por Tipo de Antena | Refletor Parabólico | |

| Painel Plano (ESA/RSA) | ||

| Corneta | ||

| Ressonador Dielétrico | ||

| FRP-Radome | ||

| Estampa Metálica | ||

| Por Aplicação | Espacial | |

| Aerotransportado | ||

| Marítimo | ||

| Terrestre (Móvel e Fixo) | ||

| Por Usuário Final | Comercial | |

| Governo e Defesa | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| América do Sul | Brasil | |

| Argentina | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Rússia | ||

| Resto da Europa | ||

| APAC | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da APAC | ||

| Oriente Médio e África | Países do GCC | |

| Turquia | ||

| África do Sul | ||

| Resto do MEA | ||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de antena de satélite?

O tamanho do mercado de antena de satélite é USD 6,36 bilhões em 2025 e está previsto para crescer para USD 12,52 bilhões até 2030 a uma TCAC de 14,5%.

Qual banda de frequência está se expandindo mais rapidamente?

A Banda Ka é o segmento de frequência de crescimento mais rápido, avançando a uma TCAC de 15,2% graças à adoção de satélite de alto throughput e demanda de banda larga.

Por que antenas de painel plano estão ganhando tração?

Antenas de painel plano direcionadas eletronicamente eliminam partes mecânicas, reduzem manutenção e permitem instalação de perfil baixo em aeronaves, veículos e embarcações marítimas, levando a uma TCAC de 18,4% até 2030.

Qual região representa o maior potencial de crescimento?

A Ásia-Pacífico lidera o crescimento com TCAC de 14,6% conforme China e Índia investem pesadamente em infraestrutura de satélite e capacidades de fabricação doméstica.

Quão dominante é o setor de defesa neste mercado?

Entidades de governo e defesa detêm 54% da receita de 2024, alavancando antenas seguras e multibanda para comunicações críticas para missão, embora absorção comercial esteja acelerando a quase 15% de TCAC.

Quais são as principais restrições afetando o crescimento do mercado?

Desvanecimento por chuva em regiões tropicais, restrições de controle de exportação em chipsets de array faseado, custos crescentes de seguro de detritos orbitais e capex limitado de telco em economias emergentes coletivamente reduzem aproximadamente 2,2 pontos percentuais da TCAC prevista.

Página atualizada pela última vez em: