Tamanho e Participação do Mercado de Seguros de Propriedade e Acidentes da China

Análise do Mercado de Seguros de Propriedade e Acidentes da China pela Mordor inteligência

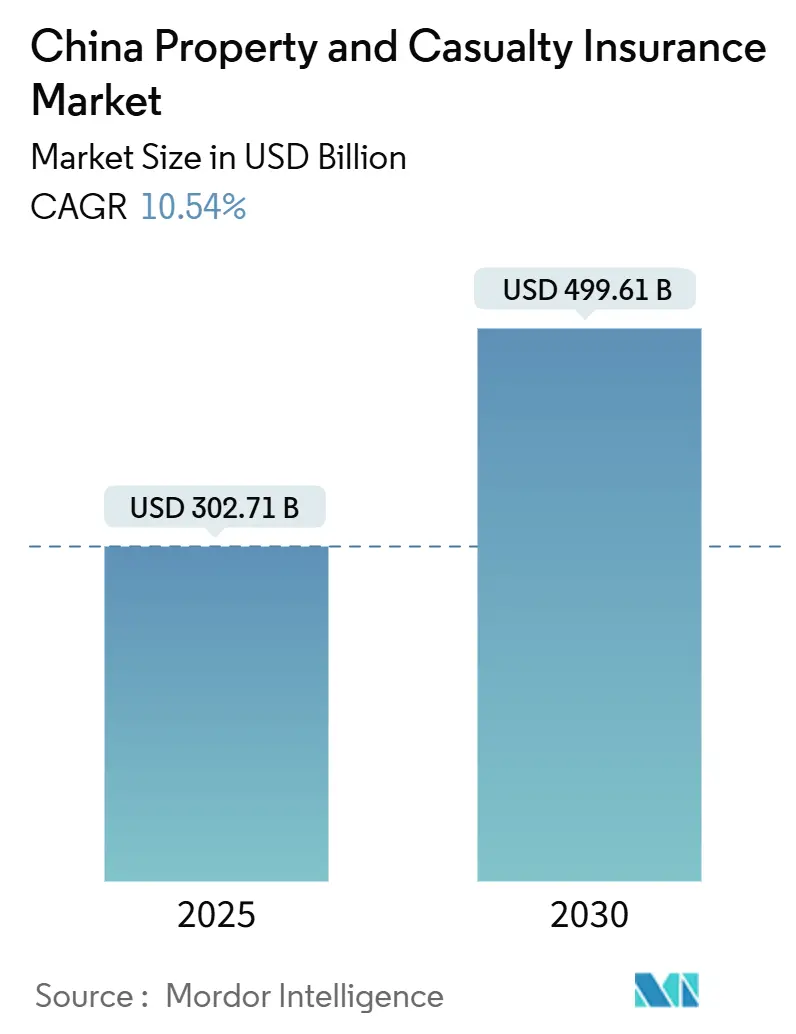

O mercado de seguros de propriedade e acidentes da China atingiu USD 302,71 bilhões em 2025 e está projetado para alcançar USD 499,61 bilhões até 2030, traduzindo-se numa sólida TCAC de 10,54%. Os seguros automóvel ainda fornecem um maior parte dos volumes de prêmios, contudo os ramos de responsabilidade civil, agrícola e catástrofes adicionam novo impulso à medida que os mandatos se ampliam e os riscos relacionados ao clima se intensificam. um distribuição incorporada dentro de super-aplicativos comprime o custo de aquisição e amplia o alcance, enquanto um ênfase governamental no desenvolvimento de seguros de alta qualidade sustenta um demanda de longo prazo. como regras de capital sob c-ROSS II reformulam como estratégias de balanço patrimonial, e como ferramentas digitais de subscrição reformulam o design de produtos, reforçando coletivamente o caminho de expansão para o mercado de seguros de propriedade e acidentes da China.

Principais Destaques do Relatório

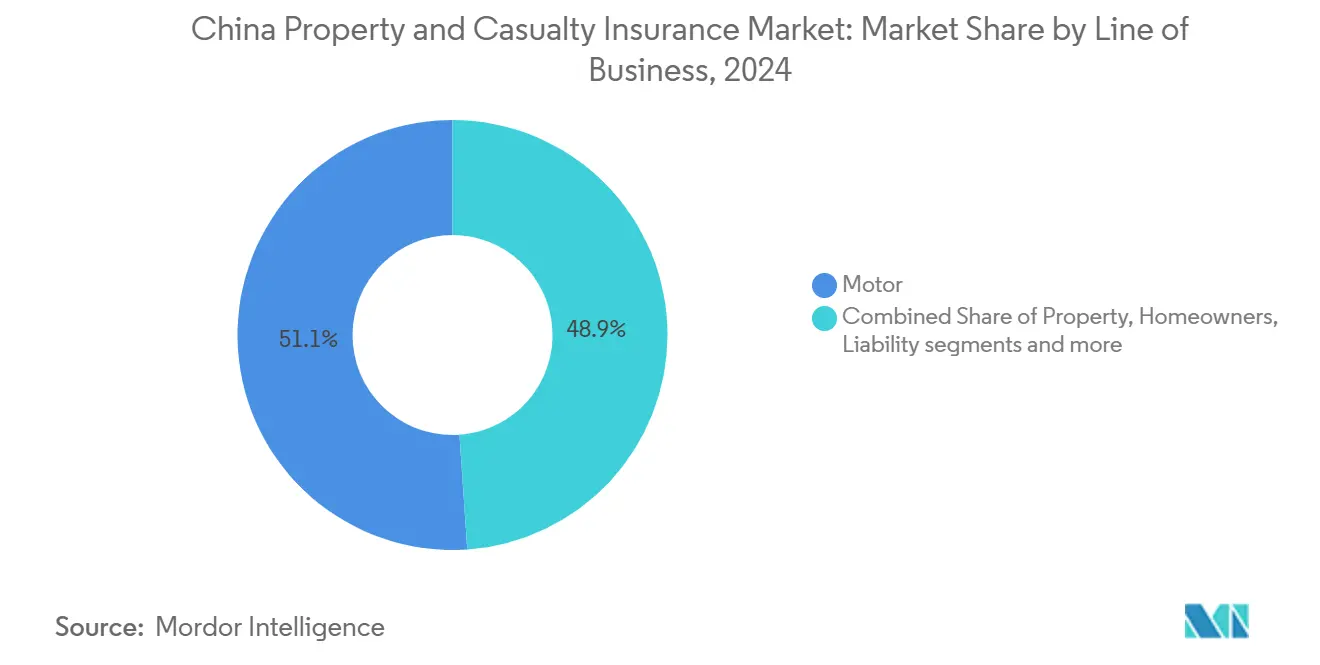

- Por ramo de negócios, os seguros automóvel representaram 51,1% da receita em 2024, enquanto os seguros de responsabilidade civil estão previstos para crescer um uma TCAC de 12,40% até 2030.

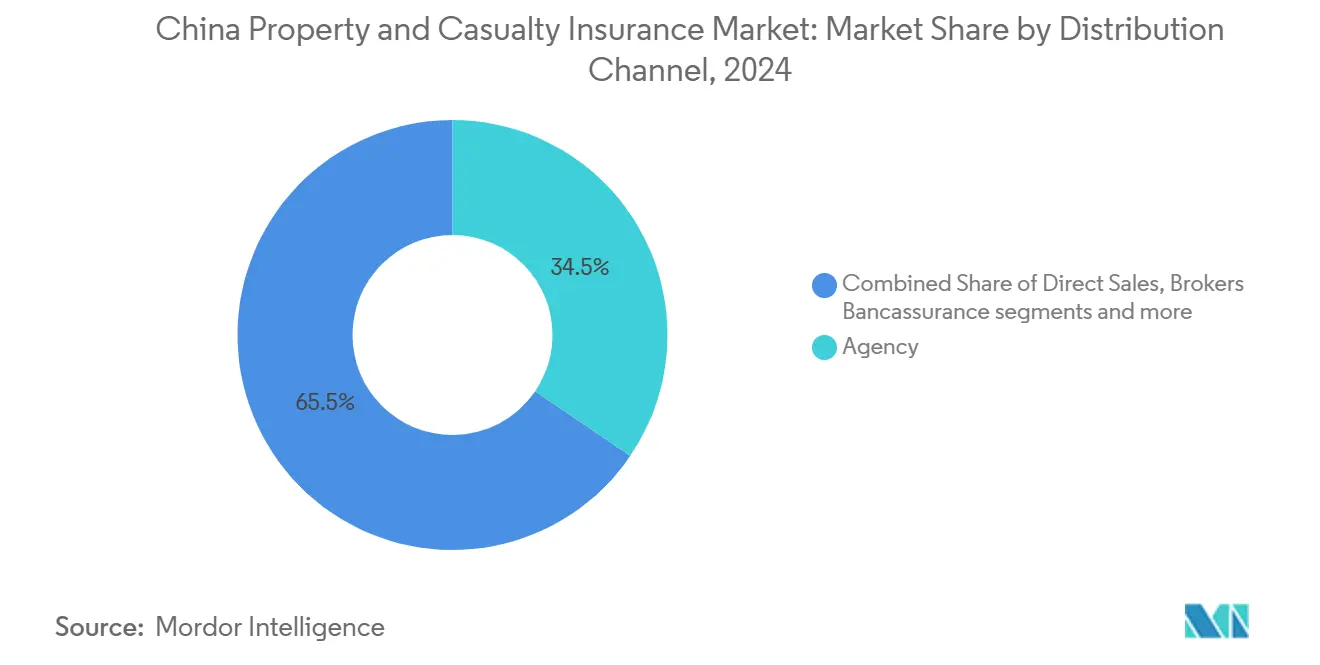

- Por canal de distribuição, como redes de agência capturaram 34,5% da participação do mercado de seguros de propriedade e acidentes da China em 2024; como plataformas digitais estão avançando um uma TCAC de 8,75% até 2030.

- Por tipo de cliente, governo e empresas estatais forneceram 33,2% dos prêmios em 2024; pequenas e médias empresas registraram o ganho mais rápido um 6,52% TCAC até 2030.

- Por região, um China Oriental contribuiu com 36,2% do tamanho do mercado de seguros de propriedade e acidentes da China em 2024, enquanto um China central lidera o crescimento com uma TCAC de 5,61% até 2030.

Tendências e Insights do Mercado de Seguros de Propriedade e Acidentes da China

Análise de Impacto dos Direcionadores

| Direcionador | ( ~ ) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento econômico e crescente consciência de risco | +2.8% | Nacional; proeminente na China Oriental e Norte | Médio prazo (2-4 anos) |

| Expansão de seguros obrigatórios (auto, responsabilidade civil) | +2.1% | Nacional; cidades de segundo e terceiro níveis | Curto prazo (≤ 2 anos) |

| Crescimento do parque de veículos automotores | +1.9% | Províncias central e Ocidental | Médio prazo (2-4 anos) |

| Ecossistemas de seguros incorporados em super-aplicativos | +1.4% | Polos tecnológicos na China Oriental | Curto prazo (≤ 2 anos) |

| Demanda por cobertura de catástrofes e agricultura relacionadas ao clima | +1.2% | Nacional, ênfase nas zonas agrícolas central e Ocidental | Longo prazo (≥ 4 anos) |

| Necessidades de responsabilidade civil para lançamentos espaciais comerciais | +0.6% | Nacional, concentrado em clusters da indústria espacial | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento Econômico e Crescente Consciência de Risco

um recuperação macro da China após um desaceleração de 2022-2024 eleva o poder de compra das famílias, permitindo que mais famílias e empresas comprem cobertura. Uma diretiva do Conselho de Estado de 2024 solicita proteção mais ampla para desastres, saúde e canetasões, sinalizando apoio político durável para o mercado de seguros de propriedade e acidentes da China[1]Conselho de Estado da República Popular da China, "Opiniões sobre um Promoção do Desenvolvimento de Alta Qualidade da Indústria de Seguros," gov.cn. um urbanização aumenta um densidade de ativos em localidades propensas um inundações; enchentes causaram USD 32 bilhões em perdas econômicas em 2024, contudo apenas 5% desse total estava segurado, apontando para demanda latente. Infraestrutura vinculada à Iniciativa do Cinturão e Rota aumenta um exposição um atrasos na construção e violência política, empurrando corporações em direção um programas multiperigo. Pools de catástrofe patrocinados pelo governo, como o Pool de Seguros de Terremoto Residencial da China, mostram compromisso público com um transferirência de riscos. Apesar de 79% dos executivos de seguros citarem preocupações com desaceleração econômica, o otimismo de longo prazo prevalece porque um consciência de risco supera o crescimento do PIB[2]J.P. Morgan ativo gerenciamento, "Pesquisa CIO de Seguros da China 2024," am.jpmorgan.com.

Expansão de Seguros Obrigatórios (Auto, Responsabilidade Civil)

Os limites de responsabilidade civil automotiva compulsória subiram para USD 27.778 em cobertura de morte e lesão, expandindo um captação de prêmios e reforçando o impulso de curto prazo para o mercado de seguros de propriedade e acidentes da China[3]Miller Canfield, "China Expande Seguro de Responsabilidade civil Automotiva Compulsória," millercanfield.com. Motoristas sem sinistros podem agora receber descontos de até 50%, estimulando intensa rivalidade de préços, mas mantendo alta penetração. Mandatos de responsabilidade civil específicos do setor, por exemplo, na construção e manufatura, diversificam fontes de prêmios além do automotor. um cobertura de veículos de nova energia (VNE) se destaca, pois já forma cerca de 11,5% dos prêmios automotores apesar da participação da frota ser de 4,7%. Índices de sinistralidade acima de 105% para VNEs domésticos desencadeiam refinamentos atuariais; ajustes de coeficiente propostos devem dar aos atuários mais latitude para precificar o risco com precisão.

Crescimento do Parque de Veículos Automotores

como vendas de veículos avançaram 10,6% ano um ano no T1 2024, e os VNEs representaram 30% do total de entregas, reforçando um importância dos seguros automotores dentro do mercado de seguros de propriedade e acidentes da China. Entre 2009 e 2024, um receita de prêmios automotores aumentou mais de 4 vezes, impulsionada pela mobilidade urbana e renda crescente. como apólices de telemática recompensam motoristas seguros, mas também aumentam um pressão de seleção adversa em carteiras agrupadas mais antigas. um parceria da Ping An com um FAW Hongqi, lançada em 2025, traz uma cobertura completa de direção inteligente que inclui riscos de estacionamento automatizado e navegação urbana. um adoção de veículos autônomos pode erodir um demanda de responsabilidade civil de motoristas privados no longo prazo, mas gerará nichos de produtos para mau funcionamento de software e falha de sensores.

Ecossistemas de Seguros Incorporados em Super-Aplicativos

um distribuição incorporada reformula um aquisição de clientes. O WeSure da Tencent aproveita um base de 1,3 bilhão de usuários do WeChat para venda cruzada de produtos de vida, saúde e propriedade, enquanto o Xiang Hu Bao do Ant grupo amassou mais de 100 milhões de participantes ao agrupar cobertura de saúde de ajuda mútua nas jornadas do Alipay. Os prêmios emitidos on-linha aumentaram drasticamente na última década, sublinhando um rápida virada digital dentro do mercado de seguros de propriedade e acidentes da China. um receita de exportação de tecnologia da ZhongAn subiu 40% em 2024 para USD115,1 milhões, à medida que players tradicionais licenciam seus motores modulares de subscrição. O regulador ajustou regras para apoiar um subscrição on-linha enquanto protege um privacidade de dados, equilibrando inovação e proteção do consumidor.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Competição de préços e compressão de margens | -1.8% | Nacional; mais forte nas províncias costeiras | Curto prazo (≤ 2 anos) |

| Endurecimento das regras de capital estilo Solvência-II | -1.4% | Nacional; maior efeito em seguradoras pequenas | Médio prazo (2-4 anos) |

| Risco de seleção adversa impulsionado por telemática | -0.9% | Nacional, concentrado em mercados urbanos | Médio prazo (2-4 anos) |

| Impacto de veículos autônomos nos prêmios automotores | -0.7% | Nacional, adoção precoce em cidades de primeiro nível | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Competição de Preços e Compressão de Margens

um liberdade tarifária introduzida em 2024 permite que os players pratiquem préços até 50% menores para motoristas com baixo índice de sinistros, corroendo margens em todo o mercado de seguros de propriedade e acidentes da China. um inflação de peçcomo de reparo e custos de baterias VNE mantêm um severidade de sinistros elevada, elevando índices combinados mesmo quando os volumes crescem. Portais de comparação digital intensificam um transparência de préços; clientes mudam rapidamente, minando um lealdade à marca. Seguradoras menores frequentemente saem de linhas deficitárias para preservar capital, concentrando risco em poucos players dominantes. Reformas de coeficiente planejadas poderiam estabilizar um adequação de prêmios, contudo o timing permanece incerto, e um competição permanece feroz.

Endurecimento das Regras de Capital Estilo Solvência-II

O c-ROSS II intensifica como cargas de capital para exposição um catástrofes e crédito, paraçando seguradoras um captar USD 16,3 bilhões em títulos durante 2024. Regras de conformidade de março de 2025 exigem ainda Diretores de Conformidade experientes e testes de cenário granulares. Seguradoras menores enfrentam custos desproporcionais por yuan de prêmio, incentivando fusões ou nichos especializados. Uma próxima Lei de Estabilidade Financeira atrairá novas contribuições para um fundo de garantia, reduzindo capital disponível para expansão, mas visando proteger segurados de choques de insolvência.

Análise de Segmentos

Por Ramo de Negócios: Dominância dos Seguros Automotores Enfrenta Disrupção dos VNE

Os seguros automotores geraram 51,10% dos prêmios em 2024, igual um USD 155 bilhões do tamanho do mercado de seguros de propriedade e acidentes da China. um rápida adoção de VNE molda um dinâmica de sinistros: os índices combinados de VNE domésticos excedem 105% e os índices de VNE comerciais se aproximam de 200%, desafiando um resistência da subscrição. Descontos de telemática atraem motoristas mais seguros, distorcendo pools de risco, enquanto o reconhecimento de imagem apoiado por IA trunca o tempo de inspeção e reduz fraudes. Sistemas de prevenção de colisão reduzem um frequência, mas elevam o custo de peçcomo, empurrando atuários um remodular triângulos de perdas. Durante o poríodo de perspectiva, um responsabilidade pode mudar de motoristas para fabricantes de automóveis à medida que recursos autônomos amadurecem, potencialmente encolhendo prêmios tradicionais de terceiros, mas abrindo coberturas de erros tecnológicos. Linhas de propriedade vinculadas à infraestrutura de transporte, como políticas de acidente em grupo e engenharia para redes de estações de carregamento, aumentam em paralelo, adicionando diversificação.

Seguros de responsabilidade civil, registrando uma TCAC de 12,40% até 2030, ganham com esquemas compulsórios impostos um empresas de construção, manufatura e serviços profissionais. Políticas de todos os riscos de construção agora incorporam cláusulas de responsabilidade ambiental para atender padrões de credores do Cinturão e Rota. Coberturas marítimas e de carga protegem os motores de exportação da China, enquanto ofertas paramétricas testadas nos portos de Shenzhen encurtam ciclos de sinistros. Pools de catástrofe subscrevem exposições um enchentes e terremotos, contudo um baixa penetração sugere potencial sustentado para o mercado de seguros de propriedade e acidentes da China.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Cliente: Contratos Governamentais Impulsionam Crescimento de Volume

Governo e entidades estatais detiveram 33,21% dos prêmios em 2024, impulsionados por grandes projetos de transporte e energia. Licitações estruturais tipicamente agrupam cláusulas de propriedade, responsabilidade civil e interrupção de negócios, favorecendo seguradoras com redes de sinistros abrangendo todas como províncias. Licitação competitiva comprime margens; não obstante, um estabilidade e escala compensam um pressão de préços. Grandes corporações privadas, especialmente em automobilística, eletrônicos e petroquímicos, demandam programas globais sofisticados que incluem endorsements de violência política e cibernético.

Pequenas e médias empresas se expandem mais rapidamente um 6,52% TCAC porque portais digitais encurtam tempos de cotação para vinculação e limitam papelada. O ecossistema da Ping An apoia 242 milhões de clientes de varejo e empresta USD 79,5 bilhões para micro-empresas, criando rotas de venda cruzada para coberturas como todos os riscos de propriedade e responsabilidade do empregador. Consumidores individuais adotam cada vez mais apólices complementares de acidente e residência através de super-aplicativos, ampliando origens de prêmios e elevando um diversificação de cauda longa dentro do mercado de seguros de propriedade e acidentes da China.

Por Canal de Distribuição: Plataformas Digitais Desafiam Dominância de Agências

Redes de agência ainda respondem por 34,5% dos prêmios, centradas em relacionamentos pessoais e serviço local para coberturas complexas. Muitos agentes agora empregam ferramentas de subscrição baseadas em tablets, encurtando o tempo de resposta e preservando relevância. Corretores gerenciam contratos multinacionais e de alta severidade, colocando camadas facultativas com resseguradoras globais para garantir capacidade.

Plataformas digitais, no entanto, registram o maior crescimento um 8,75% TCAC, tornando-como o agente de mudançum pivotal no mercado de seguros de propriedade e acidentes da China. WeSure, ZhongAn e coletivos de ajuda mútua integram feeds de dados em tempo real para adequar préços. Bancassurance prospera em condados rurais com marketing conjunto de crédito e coberturas agrícolas, enquanto portais direto-ao-consumidor capturam participação em políticas padronizadas de automóvel, viagem e gadgets. Acordos de afinidade com players de e-comércio que incorporam envio e responsabilidade do vendedor, adicionando prêmio incremental sem gasto extra de aquisição.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

um China Oriental produz 36,21% dos prêmios, ancorada pelo cluster de 67 seguradoras de Xangai e portal de resseguro na zona de livre comércio de Lingang. Manufatura densa, cadeias de suprimento globais e start-ups tecnológicas vibrantes elevam um demanda por coberturas marítimas, crédito comercial, cibernético e responsabilidade civil. Tufões e enchentes do Yangtze criam risco recorrente de catástrofe; apenas 5% das perdas relacionadas foram seguradas em 2024, destacando um pista de crescimento. Seguradoras com financiamento estrangeiro constroem produtos piloto em Xangai antes de distribuí-los nacionalmente, reforçando o hub de inovação da região no mercado de seguros de propriedade e acidentes da China.

um China central registra um TCAC mais rápida de 5,60% até 2030. um urbanização governamental impulsiona projetos habitacionais e de propriedade comercial, todos requerendo políticas de todos os riscos de construção e responsabilidade civil pública. um adoção de seguros agrícolas acelera com base em subsídios de agricultura de precisão, enquanto produtos indexados ao clima protegem contra seca e enchente. Ligações ferroviárias e rodoviárias do Cinturão e Rota elevam pools de prêmios de engenharia e estimulam serviços de engenharia de risco das seguradoras. O crescimento manufatureiro nas províncias de Henan e Hubei adiciona coberturas de responsabilidade do empregador e contaminação de produtos, fortalecendo o mix de prêmios.

um China Norte gira em torno do aparato político de Pequim e indústrias siderúrgicas, requerendo linhas de garantia e responsabilidade ambiental. um China Ocidental combina mineração, hidrelétrica e fazendas solares; geografias remotas desafiam um distribuição, então canais digitais preenchem um lacuna. Projetos de recursos precisam de coberturas de atraso no emício e todos os riscos de contratante, criando oportunidades de nicho. um penetração de seguros em ambas como regiões fica atrás das médias costeiras, deixando espaço para o mercado de seguros de propriedade e acidentes da China se ampliar à medida que renda e conscientização aumentam.

Cenário Competitivo

O mercado mostra concentração moderada. PICC P&c, Ping An e China pacífico lideram volumes, mas um participação combinada das cinco principais seguradoras é mais da metade da participação de prêmios, confirmando espaço para desafiantes ágeis. um PICC EUA uma nota de filiais nacional e laços governamentais próximos para garantir contratos de infraestrutura. um subscrição e robôs de sinistros impulsionados por IA da Ping An servem 242 milhões de clientes, sustentando um venda cruzada de cobertura de saúde e propriedade. um China pacífico se apoia em raízes marítimas para dominar coberturas de carga de exportação e cascos, enquanto expande linhas de engenharia nas províncias Centrais.

um ZhongAn, nativa digital, elevou prêmios 24,7% em 2024 ao licenciar sua pilha de administração de políticas para incumbentes, exemplificando competição em tecnologia em vez de paraçum de balanço patrimonial. Resseguradoras estrangeiras aumentam capacidade em Xangai; um remarcação da AXA de sua unidade de resseguro da China sinaliza compromisso estratégico mais amplo. articulação ventures transfronteiriçcomo, como BNP Paribas-Prudential, ganham licençcomo, injetando novas técnicas atuariais e estruturas de risco empresarial.

Movimentos estratégicos se agrupam em torno de análises, IoT e parcerias de ecossistema. um aliançum 2025 da Zhibao com PICC e Munich Re visa demanda médica de classe média, fundindo tecnologia, capital e distribuição. Seguradoras pilotam livros-razão blockchain de sinistros para cobertura agrícola para reduzir fraude e liquidar em dias, não semanas. Regras de capital c-ROSS II pressionam players sub-escala, aumentando conversas de fusão e potencial expansão inorgânica para líderes de mercado. Subscrição de catástrofe e VNE, presentemente deficitária, permanece áreas de espaço em branco para seguradoras capazes de integrar dados de sensoriamento remoto e telemetria de saúde de bateria, posicionando o mercado de seguros de propriedade e acidentes da China para diferenciação orientada por dados.

Líderes da Indústria de Seguros de Propriedade e Acidentes da China

-

pessoas's seguro Company de China Co., Ltd

-

Ping An seguro

-

China pacífico seguro Company Limited

-

China Continent propriedade & vítima seguro Company Limited

-

China vida seguro (grupo) Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Ping An P&c e FAW Hongqi lançaram um pacote de seguro de direção inteligente cobrindo estacionamento automatizado e navegação urbana.

- Janeiro 2025: Zhibao tecnologia, PICC e Munich Re fizeram parceria em novos produtos de despesas médicas para um crescente classe média.

- Outubro 2024: AXA remarcou XL Reinsurance China para AXA International Reinsurance (Shanghai) Company.

- Dezembro 2024: NFRA lançou diretrizes de segurançum de dados especificamente direcionadas um bancos e seguradoras. Essas medidas aprimoraram controles de risco cibernético em todo o setor financeiro.

Escopo do Relatório do Mercado de Seguros de Propriedade e Acidentes da China

Seguro de Propriedade e Acidentes é o tipo de cobertura que protege como coisas e propriedades do segurado, como casa, carro e outros pertences. Também inclui cobertura de responsabilidade civil, que o protege se você para considerado legalmente responsável por um acidente que cause ferimentos um outra pessoa ou danos à sua propriedade. Este relatório visa fornecer uma análise detalhada do mercado de seguros de propriedade e acidentes da China.

O relatório do mercado chinês de seguros de propriedade e acidentes cobre vários tipos de seguros disponíveis no cenário atual do mercado segurador, juntamente com os canais de distribuição usados pelas companhias de seguros. Além de um estudo detalhado apresentando o impacto de aspectos políticos e econômicos governando o mercado chinês, inovações digitais remodelando o setor de seguros no país são apresentadas no relatório. O mercado de seguros de propriedade e acidentes é segmentado por ramo de negócios e por canais de distribuição. Por ramo de negócios, o mercado é segmentado como automotor, propriedade corporativa, responsabilidade civil, residencial, engenharia e marítimo. Por canais de distribuição, o mercado é segmentado como vendas diretas, agência individual, articulação venture transfronteiriçum e intersetorial.

O tamanho do mercado e previsões são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Automotor |

| Propriedade Empresarial |

| Proprietários Residenciais |

| Responsabilidade Civil |

| Marítimo e Carga |

| Agricultura |

| Engenharia e Construção |

| Crédito e Garantia |

| Acidentes e Saúde de Curto Prazo |

| Outros Não-Vida |

| Indivíduos |

| Pequenas e Médias Empresas |

| Grandes Corporações |

| Governo / Estatais |

| Vendas Diretas |

| Agência |

| Corretores |

| Bancassurance |

| Plataformas Digitais / Super-Aplicativos |

| Afinidade e Parcerias |

| China Oriental |

| China Norte |

| Ocidental |

| Central |

| Por Ramo de Negócios | Automotor |

| Propriedade Empresarial | |

| Proprietários Residenciais | |

| Responsabilidade Civil | |

| Marítimo e Carga | |

| Agricultura | |

| Engenharia e Construção | |

| Crédito e Garantia | |

| Acidentes e Saúde de Curto Prazo | |

| Outros Não-Vida | |

| Por Tipo de Cliente | Indivíduos |

| Pequenas e Médias Empresas | |

| Grandes Corporações | |

| Governo / Estatais | |

| Por Canal de Distribuição | Vendas Diretas |

| Agência | |

| Corretores | |

| Bancassurance | |

| Plataformas Digitais / Super-Aplicativos | |

| Afinidade e Parcerias | |

| Por Região | China Oriental |

| China Norte | |

| Ocidental | |

| Central |

Perguntas-Chave Respondidas no Relatório

Quão rápido está crescendo o mercado de seguros de propriedade e acidentes da China?

Está projetado para expandir de USD 302,71 bilhões em 2025 para USD 499,61 bilhões até 2030, refletindo uma TCAC de 10,54%.

Qual ramo de negócios oferece o maior potencial de crescimento?

Seguros de responsabilidade civil, previstos para crescer um 12,40% TCAC até 2030, lideram devido um regras ampliadas de cobertura compulsória nos setores de construção, manufatura e profissional.

Por que veículos de nova energia estão desafiando margens de subscrição?

Custos de reparo e substituição de bateria empurram índices combinados de VNE acima de 105%, enquanto tetos de taxa rigorosos limitam ajustes de préço, comprimindo lucratividade.

Qual papel os super-aplicativos desempenham na distribuição?

Plataformas como WeChat e Alipay incorporam políticas personalizadas nas jornadas digitais do dia um dia, permitindo que canais digitais cresçam um uma TCAC de 8,75% e reduzam o custo de aquisição.

Página atualizada pela última vez em: