Análise de mercado de embalagens de bolsas

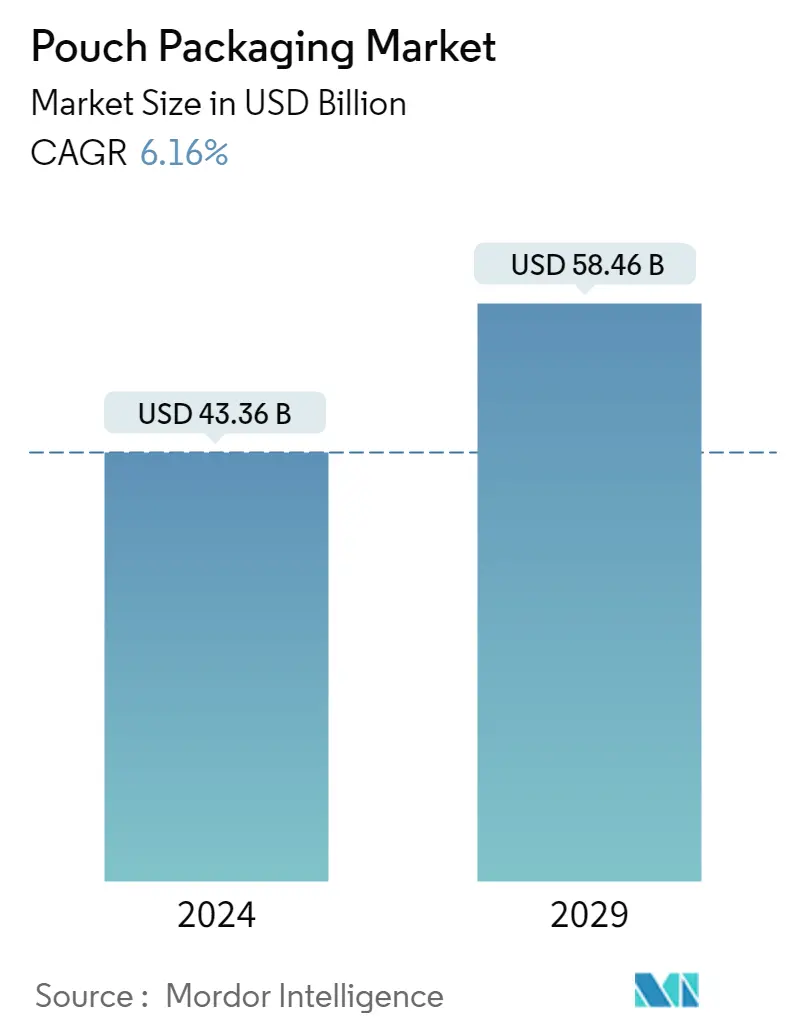

O tamanho do mercado de embalagens de bolsas é estimado em US$ 43,36 bilhões em 2024, e deve atingir US$ 58,46 bilhões até 2029, crescendo a um CAGR de 6,16% durante o período de previsão (2024-2029).

- As embalagens estão entre os produtos de embalagem mais utilizados na indústria de alimentos e bebidas, incluindo alimentos para animais de estimação, alimentos para bebês e embalagens de líquidos (chá, café e sucos) devido às suas diferentes características, incluindo uma abertura fácil (como um entalhe de rasgo e perfuração a laser), fácil de usar (com zíperes e formatos) e reutilizável. Além disso, por serem quimicamente inertes, são amplamente utilizados em diversas indústrias, como farmacêutica, alimentos para animais de estimação e cosméticos.

- Espera-se que o crescimento da indústria de embalagens congeladas nos países europeus e americanos impacte positivamente o mercado. Por exemplo, de acordo com a Frozen Food Europe, a Alemanha, a França e o Reino Unido representam mais de 50% do mercado de alimentos congelados na Europa. O bloqueio imposto pelo governo devido à pandemia de COVID-19 ajudou as vendas de alimentos congelados em muitas regiões e impactou positivamente o mercado.

- Os principais impulsionadores da expansão do mercado incluem o aumento da demanda por alimentos e bebidas embalados, expansão do interesse em alimentos prontos para consumo (RTE), facilidade de uso e acessibilidade das bolsas. Além disso, o aumento da procura de snacks para viagem levou à necessidade de embalagens stand-up que possam ser fechadas novamente, uma vez que oferecem comodidade aos consumidores. A mudança no estilo de vida e nas preferências alimentares dos consumidores e a mudança na tecnologia alimentar também impulsionam a demanda do mercado.

- No entanto, a crescente conscientização dos consumidores sobre as preocupações ambientais, os padrões regulatórios dinâmicos, o esforço contínuo pela sustentabilidade que inclui a substituição de produtos de embalagens à base de plástico por materiais biodegradáveis e a baixa taxa de reciclagem devido à falta de instalações avançadas de reciclagem são alguns fatores que desafiam o crescimento do mercado..

- A embalagem em bolsa é significativamente mais barata e tem menos peso do que a embalagem rígida para transporte. De acordo com a Associação de Embalagens Flexíveis (FPA), os avanços nos métodos de fabricação e na inovação de materiais reduziram o peso de algumas embalagens flexíveis em quase 50%. Além disso, a embalagem tipo bolsa permite economia de espaço, o que implica que grandes quantidades de produtos podem ser transportadas com menos combustível e energia.

- A pandemia de COVID-19 teve uma influência mista nas vendas de embalagens tipo pouch. Devido ao surto, os fabricantes de embalagens em bolsas enfrentaram interrupções na cadeia de abastecimento e diminuição da produção em muitas partes do mundo. No entanto, esperava-se que a crescente demanda por suprimentos médicos e de saúde afetasse positivamente o mercado de embalagens em bolsas.

Tendências do mercado de embalagens de bolsas

Aumento da demanda por conveniência e alimentos prontos para consumo

- Atender às demandas dos consumidores por conveniência é um impulsionador significativo para as tecnologias de embalagens novas e existentes. A indústria de embalagens tem passado por mudanças fundamentais focadas na experiência da marca. A procura de conforto é também um factor-chave de mudança. Há um impulso considerável para embalagens flexíveis, especialmente bolsas, devido à sua conveniência para consumidores e fabricantes. Portanto, os formatos de embalagens flexíveis são reconhecidos como uma mais-valia na construção da fidelidade à marca. Os consumidores gostam da capacidade de espremer ou espremer produtos de uma embalagem flexível para economizar espaço e preferem lacrar novamente os produtos para regular o consumo do produto em seu próprio ritmo.

- A tendência geral de mudar de embalagens rígidas para embalagens flexíveis para aproveitar os benefícios das embalagens convenientes e adaptar-se às mudanças de estilo de vida, juntamente com o número crescente de famílias mais pequenas, está a aumentar a necessidade de opções de dose única. Em linha com o crescimento do número de agregados familiares unipessoais, a maioria dos consumidores (especialmente os jovens) está inclinada a comprar frequentemente produtos de mercearia em quantidades menores, uma vez que podem levar consigo os seus produtos favoritos para onde quer que se desloquem, por conveniência. Sacolas de alimentos para festas têm sido uma norma antiga, já que embalagens menores ou de tamanho individual permitem que os consumidores se sintam mais propensos a controlar o tamanho das porções.

- A mudança no estilo de vida do consumidor nas regiões americana e europeia também aumentou a procura por alimentos prontos para consumo. A necessidade de alimentos prontos para consumo está em alta. Com a população trabalhadora da nova era trabalhando 24 horas por dia e a geração Z procurando tudo que estiver à mão, os alimentos prontos para consumo surgiram como a melhor solução.

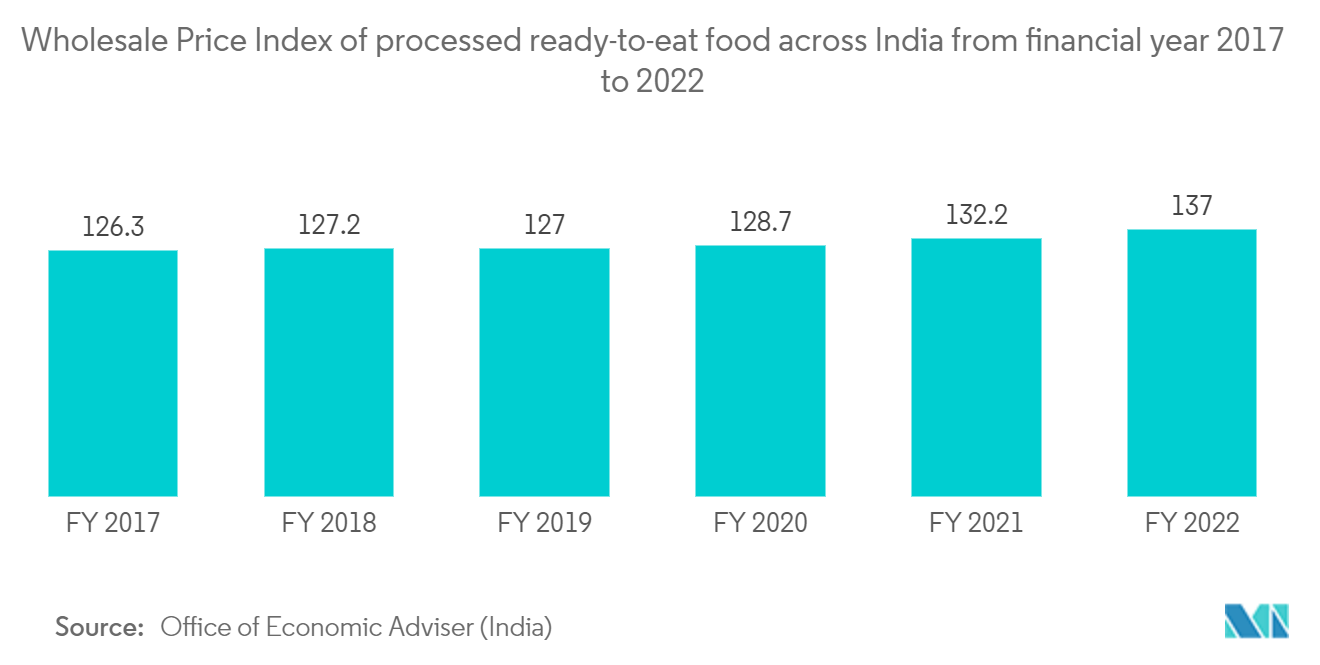

- A crescente taxa de urbanização em todo o mundo resultou num maior foco na conveniência e sustentabilidade nas embalagens. O crescimento saudável de usuários finais, como alimentos frescos, alimentos prontos para consumo, alimentos prontos para consumo e café que exigem embalagens convenientes, deverá impulsionar a necessidade de produção de embalagens tipo sachê. De acordo com o Gabinete de Assessor Económico (Índia), durante o ano fiscal de 2022, o Índice de Preços por Grosso de refeições processadas prontas a consumir da Índia ultrapassou 137. Desde a última década, o país testemunhou um aumento geral no índice de preços.

- Refeições de conveniência, como lanches, produtos cárneos, macarrão rápido, arroz e outros itens, são muito procuradas. Maiores gastos com alimentos e bebidas, maior conscientização sobre alimentos mais saudáveis, mudanças nos padrões e hábitos alimentares e mudanças nas variáveis sociais e econômicas são causas que contribuem para o aumento do desejo por alimentos rápidos. De acordo com o Ministério do Comércio, Indústria e Energia da Coreia do Sul, o crescimento anual das vendas de alimentos instantâneos processados em lojas de conveniência todos os meses na Coreia do Sul aumentou 14,6% em janeiro de 2023 em comparação com o mês anterior.

Ásia-Pacífico testemunhará o crescimento mais rápido

- O mercado está a ser impulsionado pela crescente preferência dos clientes chineses por produtos embalados principalmente em retorta para manter a sua estabilidade nas prateleiras, incluindo peixe, carne e vegetais. Além disso, os clientes do país estão cada vez mais acostumados com refeições prontas.

- A China provavelmente experimentará uma demanda considerável por produtos de embalagens flexíveis durante o período de previsão devido ao rápido desenvolvimento da demanda de setores de usuários finais como alimentos, produtos farmacêuticos e médicos, cuidados pessoais e cuidados domésticos. Apesar de o país ter uma base considerável de embalagens, as embalagens flexíveis tiveram o crescimento mais rápido e significativo entre todas as formas de embalagem devido ao seu baixo custo e aos inúmeros benefícios do produto.

- Além disso, a Índia deu uma contribuição significativa para a indústria de laticínios. Devido aos limites rigorosos dos plásticos descartáveis, os intervenientes no mercado têm um potencial considerável para desenvolver bolsas biodegradáveis e reutilizáveis. Materiais reutilizáveis, como polietileno feito de bioetanol, ácido polilático, celulose microfibrilada e materiais biodegradáveis, também estão incluídos nas embalagens sustentáveis.

- Os sacos flexíveis, especialmente os stand-up pouches, são os tipos de embalagens que estão em rápida expansão no setor de alimentos em expansão no país. Clientes e fornecedores adoram esse tipo de embalagem imediatamente. Os consumidores hoje em dia que levam vidas agitadas procuram embalagens de lanches simples, leves e portáteis. Por causa disso, as tendências em embalagens de alimentos mostram que embalagens menores e mais compactas são populares desde o início, especialmente quando possuem recursos que podem ser fechados novamente, como zíperes.

- O aumento no uso de opções alternativas de embalagens para embalagens em bolsas está restringindo a expansão dos produtos no mercado. Devido ao rápido aumento da procura de produtos alimentares embalados, ao aumento do rendimento disponível e ao número de mulheres trabalhadoras no país, prevê-se que a Índia detenha uma parte significativa da indústria de embalagens da Ásia-Pacífico.

- Em agosto de 2022, o India Youth For Society (IYFS), um grupo empenhado na sensibilização para os perigos dos resíduos plásticos, lançou uma nova iniciativa para recolher bolsas de leite. No Dr. VS Krishna Degree College, um esforço especial para coletar essas bolsas começou. Segundo a organização, o grupo recolhe bolsas para reciclagem. Em colaboração com a Corporação Municipal da Grande Visakhapatnam, o IYFS montou uma operação de reciclagem no lixão. O escritório do IYFS é conveniente para descartar bolsas de leite e plástico indesejados.

Visão geral da indústria de embalagens de bolsas

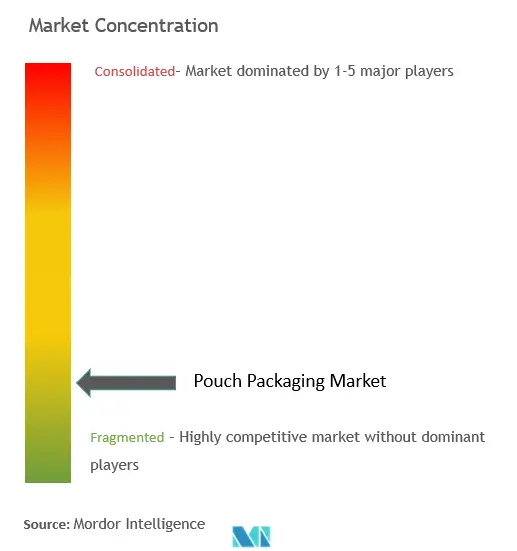

O mercado de embalagens de bolsas está fragmentado devido à presença de diversos players do mercado globalmente. Alguns dos principais players são Bischof + Klein SE Co. KG, Amcor Limited, Aluflexpack Group, ProAmpac Intermediate e Constantia Flexibles Group GmbH. Espera-se que os participantes do mercado aproveitem a oportunidade representada pelo crescimento de vários setores verticais de usuários finais e estejam inovando para expandir sua presença no mercado.

Em setembro de 2022, a Amcor anunciou um investimento estratégico de US$ 45 milhões na ePacFlexible Packaging de base digital (fabricantes de stand-up pouches, lay flat pouches e rolos, com uma vantagem autodeclarada em tecnologia de impressão) para aumentar sua minoria participação acionária na ePacHoldings LLC.

Em julho de 2022, a Mondi anunciou um investimento para expandir soluções sustentáveis de embalagens de alimentos para animais de estimação. A Mondi anunciou planos para investir quase 65 milhões de euros (71,42 milhões de dólares) em três fábricas de embalagens flexíveis de consumo na Europa para aumentar a capacidade de produção e satisfazer a procura dos clientes por soluções sustentáveis de embalagens de alimentos para animais de estimação.

Líderes de mercado de embalagens de bolsas

Amcor PLC

Bischof + Klein SE & Co. KG

ProAmpac Intermediate, Inc.

Constantia Flexibles Group GmbH

Aluflexpack AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens de bolsas

- Setembro de 2022 GlenroyInc., uma empresa de embalagens flexíveis e sustentáveis, e Nature Nate's Honey Co. (Nate's), a empresa fabricante de mel nos Estados Unidos, formaram uma parceria para fornecer aos clientes a tecnologia inovadora, sustentável e comprimível do stand- bolsa de boné. A bolsa pré-fabricada da Glenroy resolveu um mundo cheio de garrafas plásticas rígidas. Esta embalagem de mel inovadora e espremível forneceu uma solução sustentável, alimentada por gravidade e sem gotejamento, para o mel 100% puro, cru e não filtrado da Nate.

- Maio de 2022 A ProAmpac adquiriu a Specialty Packaging Inc., uma fabricante familiar de papel especial, filme e embalagens metálicas para os setores de fast-food e food service. Com esta adição, a empresa ampliou seu alcance junto aos clientes de serviços de alimentação e expandiu sua presença para o sul dos Estados Unidos.

Segmentação da indústria de embalagens de bolsas

Os sachês são uma ótima opção para embalagens de alimentos, pois prolongam a vida útil dos produtos, preservando seus sabores, cheiros e conteúdo nutricional naturais, o que também ajuda a reduzir o desperdício de alimentos. Os fabricantes também têm a opção de adicionar uma camada de proteção UV às bolsas para melhorar a eficácia dos produtos alimentícios.

O mercado global de embalagens de bolsas é segmentado por tipo (padrão, asséptico, retorta, preenchimento a quente), tipo de fechamento (zíper, bico, entalhe de rasgo), por usuário final (alimentos e bebidas, cuidados pessoais, saúde) e por geografia (América do Norte (Estados Unidos, Canadá), Europa (Reino Unido, Alemanha, França, Itália, Resto da Europa), Ásia-Pacífico (China, Japão, Índia, Austrália, Resto da Ásia-Pacífico), América Latina (Brasil, Argentina, Resto da América Latina), Oriente Médio e África (Emirados Árabes Unidos, Arábia Saudita, África do Sul, Resto do Oriente Médio e África)). Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Padrão |

| Asséptico |

| Retorta |

| Preenchimento a quente |

| Zíper |

| Bico; esquichar |

| Entalhe de rasgo |

| Alimentos e Bebidas |

| Cuidado pessoal |

| Assistência médica |

| Outras indústrias de usuários finais |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América latina | Brasil |

| Argentina | |

| Resto da América Latina | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| África do Sul | |

| Resto do Médio Oriente e África |

| Por tipo | Padrão | |

| Asséptico | ||

| Retorta | ||

| Preenchimento a quente | ||

| Por tipo de fechamento | Zíper | |

| Bico; esquichar | ||

| Entalhe de rasgo | ||

| Por indústria de usuário final | Alimentos e Bebidas | |

| Cuidado pessoal | ||

| Assistência médica | ||

| Outras indústrias de usuários finais | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América latina | Brasil | |

| Argentina | ||

| Resto da América Latina | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de embalagens de bolsas

Qual é o tamanho do mercado global de embalagens de bolsas?

O tamanho do mercado global de embalagens de bolsas deve atingir US$ 43,36 bilhões em 2024 e crescer a um CAGR de 6,16% para atingir US$ 58,46 bilhões até 2029.

Qual é o tamanho atual do mercado global de embalagens de bolsas?

Em 2024, o tamanho do mercado global de embalagens de bolsas deverá atingir US$ 43,36 bilhões.

Quem são os principais atores do mercado global de embalagens de bolsas?

Amcor PLC, Bischof + Klein SE & Co. KG, ProAmpac Intermediate, Inc., Constantia Flexibles Group GmbH, Aluflexpack AG são as principais empresas que operam no mercado de embalagens de bolsas.

Qual é a região que mais cresce no mercado global de embalagens de bolsas?

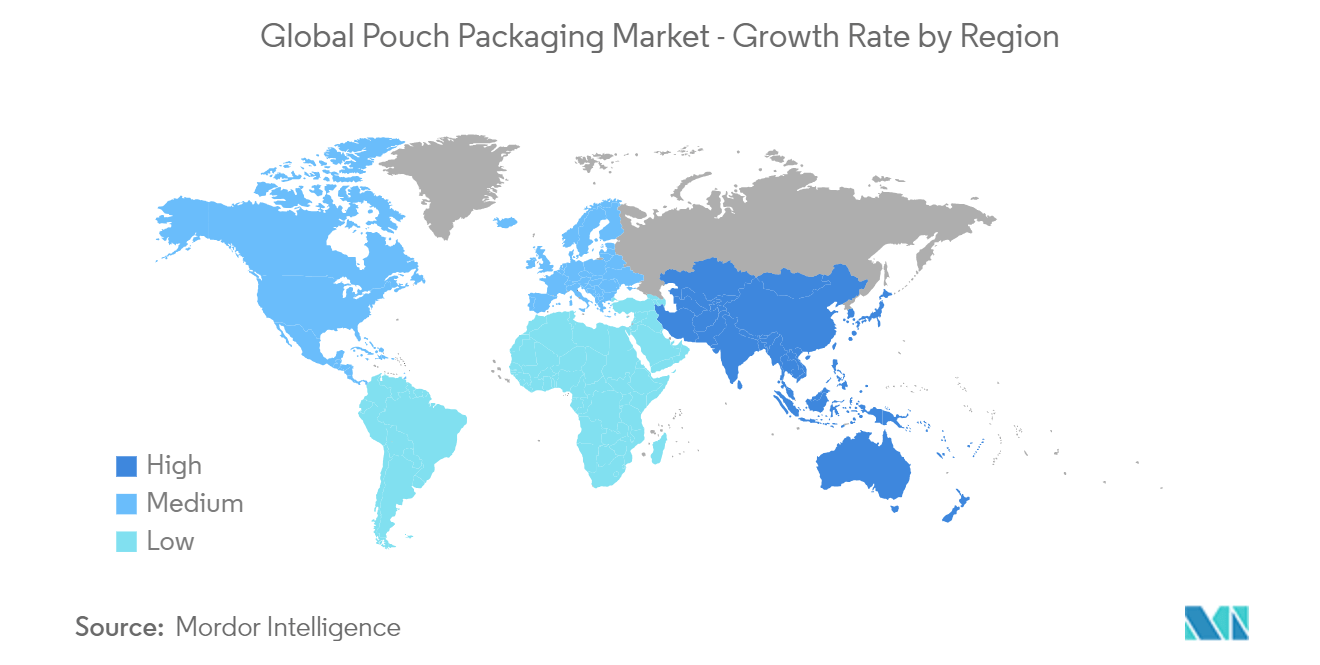

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global de embalagens de bolsas?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado global de embalagens de bolsas.

Que anos esse mercado global de embalagens de bolsas cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado global de embalagens de bolsas foi estimado em US$ 40,84 bilhões. O relatório abrange o tamanho histórico do mercado global de embalagens de bolsas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de embalagens de bolsas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de embalagens de bolsas

Estatísticas para a participação de mercado de embalagens de bolsas em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens de bolsas inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.