Tamanho e Participação do Mercado de Embalagens Farmacêuticas

Análise do Mercado de Embalagens Farmacêuticas pela Mordor Intelligence

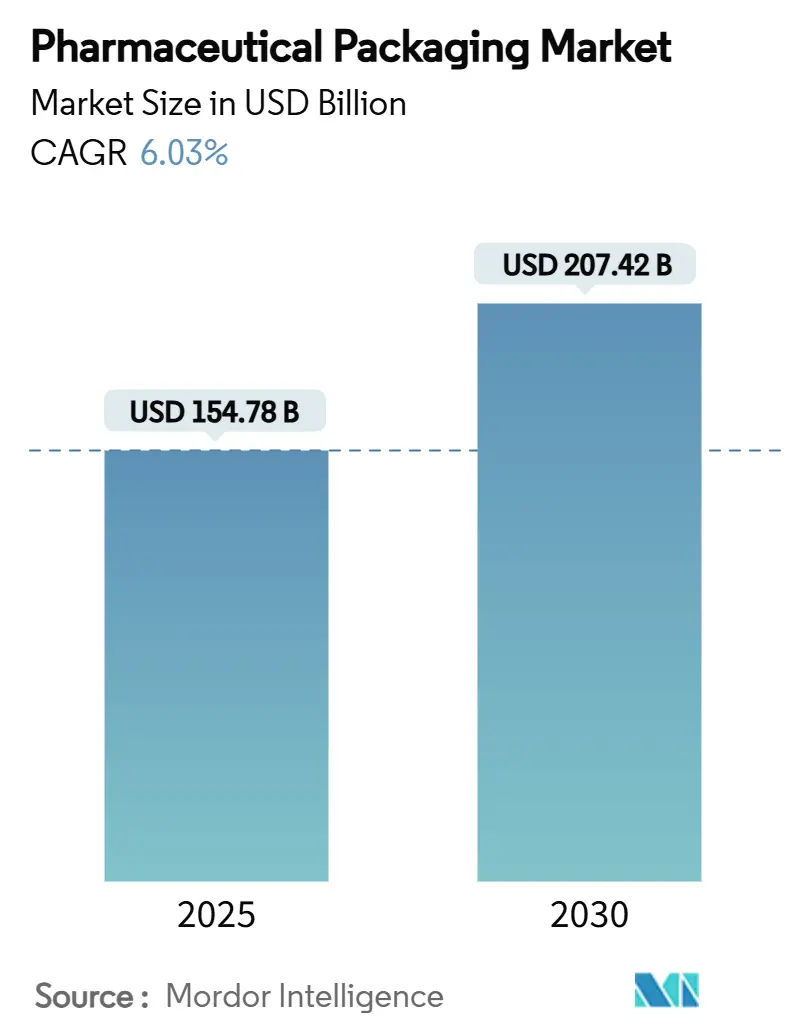

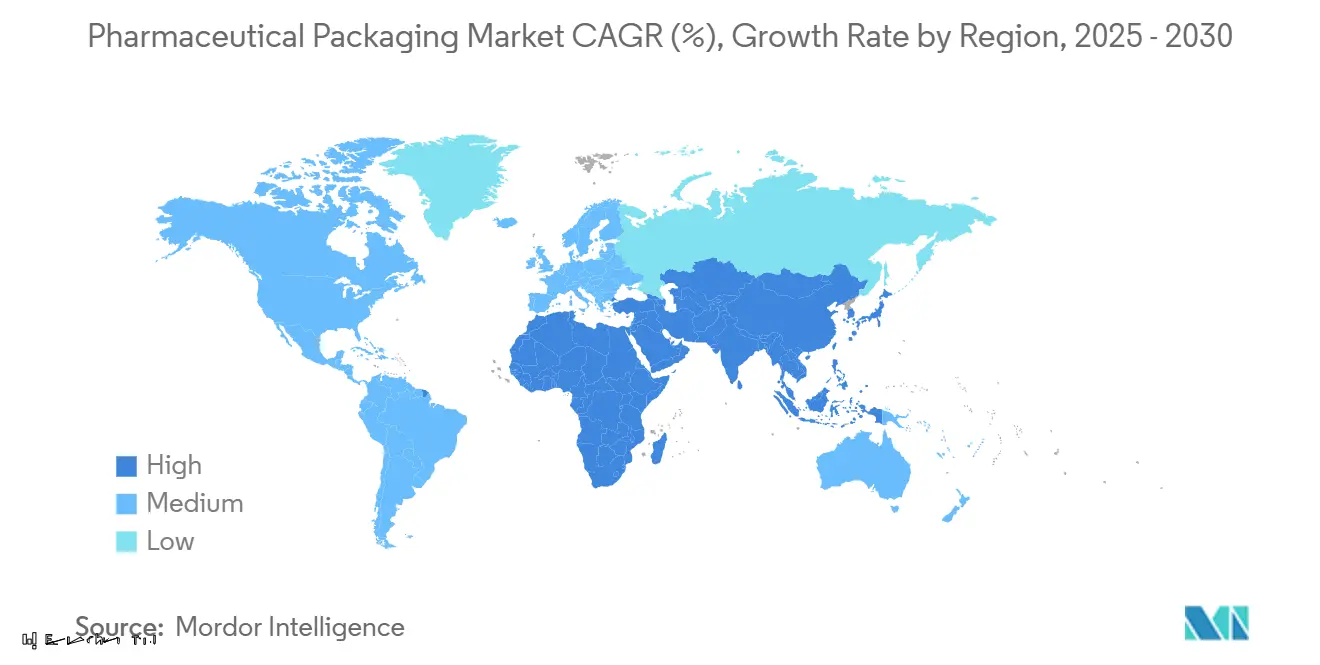

O tamanho do mercado de embalagens farmacêuticas atingiu USD 154,78 bilhões em 2025 e está previsto para subir para USD 207,42 bilhões até 2030, avançando a uma CAGR de 6,03%. Nos próximos cinco anos, a produção crescente de biológicos, regras de rastreabilidade global mais rígidas e metas de sustentabilidade amplamente difundidas manterão o capital fluindo para novas linhas de envase-acabamento, materiais de alta barreira e designs prontos para economia circular. A demanda por volumes de embalagens flexíveis que coincidam com lotes menores e personalizados de terapias se expandirá à medida que terapias genéticas e celulares atingem escala comercial. A América do Norte permanece como a maior contribuinte regional, apoiada pela serialização impulsionada pelo DSCSA, enquanto a considerável CAGR de 8,96% da Ásia-Pacífico reflete o aumento da produção doméstica de medicamentos e a ampliação da cobertura de saúde.[1]FDA, "DSCSA Requirements," fda.gov Estratégias de materiais estão em fluxo: plásticos ainda dominam, mas polímeros de base biológica, blisters livres de alumínio e filmes reciclados pós-consumo movem-se rapidamente do piloto à produção conforme as restrições de PFAS da UE e EUA se aproximam da aplicação. Enquanto isso, oscilações de preços em polietileno, polipropileno e PET mantêm as margens apertadas, encorajando contratos de fornecedores mais longos e integração vertical por conversores maiores.

Principais Resultados do Relatório

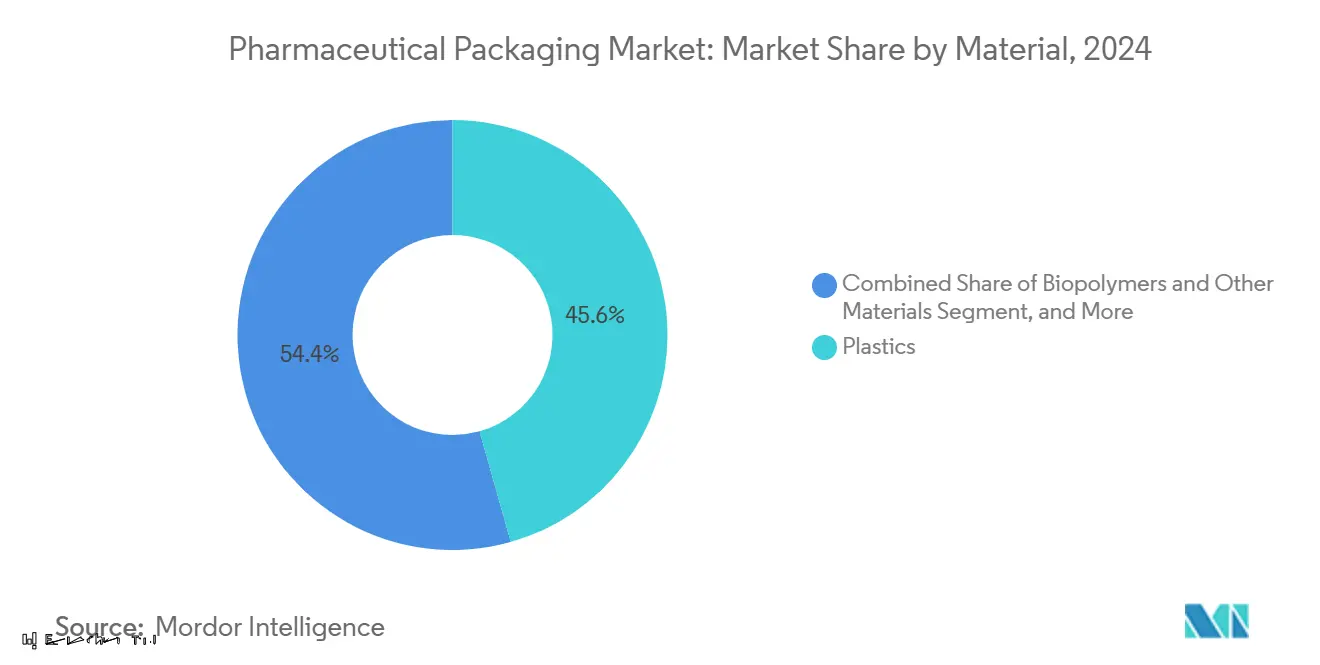

- Por material, plásticos lideraram com 45,64% da participação do mercado de embalagens farmacêuticas em 2024; biopolímeros estão projetados para expandir a uma CAGR de 8,54% até 2030.

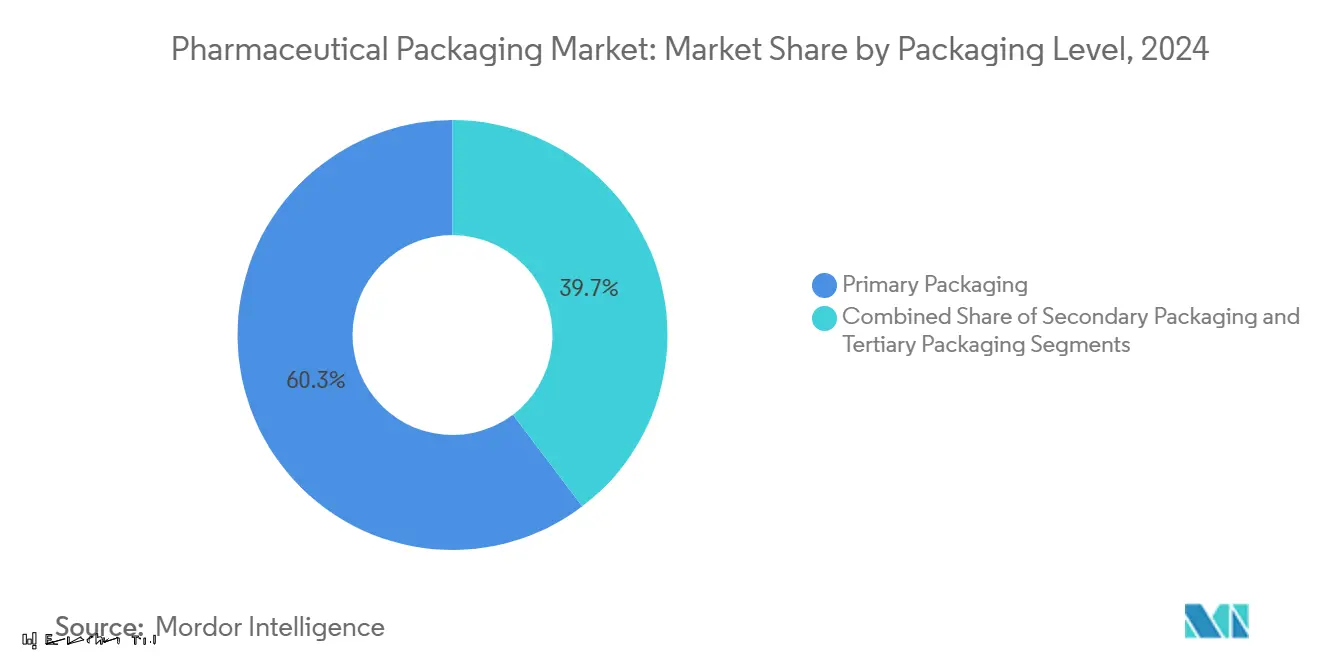

- Por nível de embalagem, embalagens primárias representaram 60,32% do tamanho do mercado de embalagens farmacêuticas em 2024 e estão avançando a uma CAGR de 7,42% até 2030.

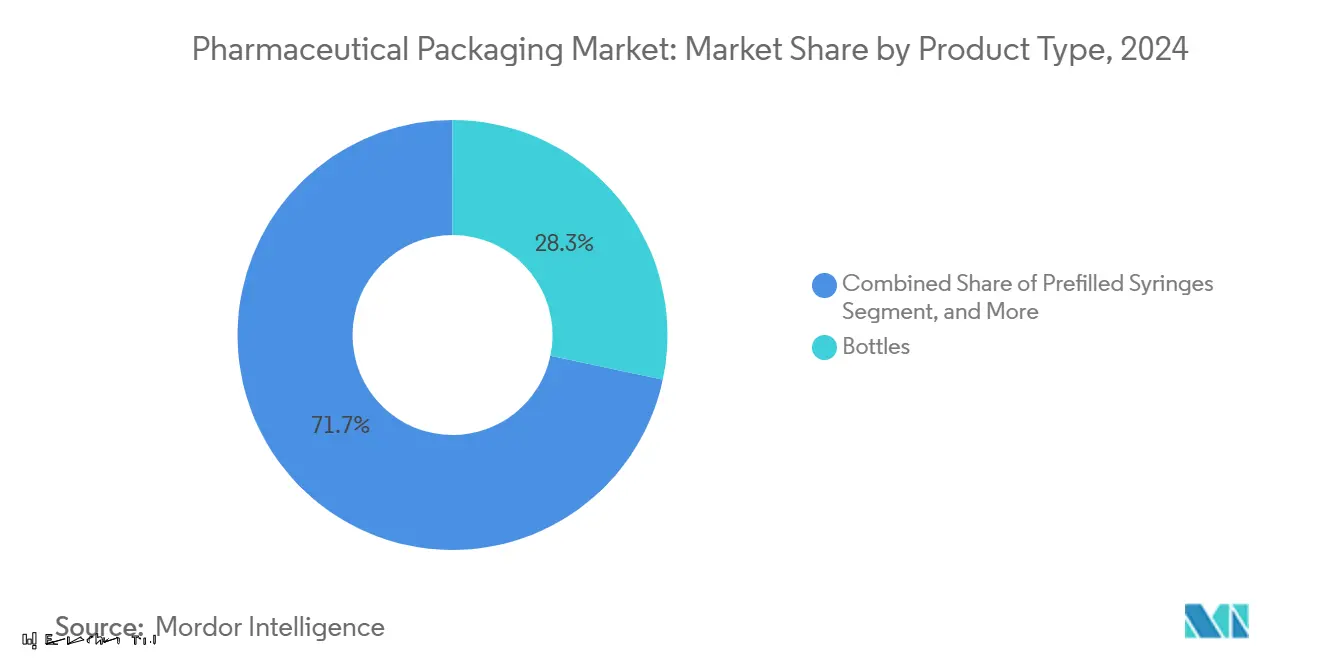

- Por tipo de produto, frascos capturaram 28,32% de participação do tamanho do mercado de embalagens farmacêuticas em 2024, enquanto seringas pré-carregadas registram a CAGR mais rápida de 8,32% até 2030.

- Por geografia, a América do Norte comandou 35,32% da participação do mercado de embalagens farmacêuticas em 2024; a Ásia-Pacífico registra a CAGR mais rápida de 8,96% até 2030.

Tendências e Insights do Mercado Global de Embalagens Farmacêuticas

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Envelhecimento da população e prevalência de doenças crônicas | +1.2% | Global, com concentração na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Expansão do pipeline de biológicos e injetáveis | +1.8% | Global, liderado pela América do Norte e Europa | Médio prazo (2-4 anos) |

| Substituição de materiais impulsionada pela sustentabilidade | +0.9% | Europa e América do Norte como núcleo, expandindo para APAC | Médio prazo (2-4 anos) |

| Mandatos de rastreabilidade digital (DSCSA, EU-FMD) | +0.7% | América do Norte e UE, com transbordamento para outras regiões | Curto prazo (≤ 2 anos) |

| Linhas de envase-acabamento adaptativas habilitadas por IA | +0.4% | América do Norte e Europa, adoção inicial na APAC | Médio prazo (2-4 anos) |

| Ascensão de ensaios domiciliares/descentralizados necessitando embalagens prontas para correio | +0.3% | Global, com ganhos iniciais na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Envelhecimento da população e prevalência de doenças crônicas

O aumento da idade mediana eleva os volumes de terapia de longo prazo, sustentando demanda consistente por blisters de calendário, rótulos com letras grandes e frascos que abrem com uma mão, que auxiliam a aderência entre pacientes com destreza reduzida. As mudanças de vacinação da Alemanha em 2024, com doses pneumocócicas subindo 23% e meningocócica B subindo 52%, ilustram uma absorção mais ampla de cuidados preventivos em idosos. Fornecedores de embalagens respondem com embalagens conectadas que registram eventos de abertura e encaminham dados de aderência para equipes de cuidados. O crescimento em fechos inteligentes e cartões habilitados por NFC se intensificará conforme pagadores vinculam reembolso a resultados do mundo real.

Expansão do pipeline de biológicos e injetáveis

Seringas pré-carregadas situam-se no núcleo de novos lançamentos biológicos porque simplificam a auto-administração, minimizam riscos de contaminação e reduzem desperdício durante envase-acabamento. A seringa iDFill™ da BD incorpora RFID para verificação instantânea, enquanto seu design Neopak™ XtraFlow™ lida com formulações viscosas que antes eram apenas para frascos. Revisões do GMP Anexo 1 aceleram a demanda por tubulação de vidro pronta para uso e recipientes poliméricos que dispensam etapas de lavagem e despirogenação, ajudando CDMOs a escalar capacidade sem construir novas salas limpas.

Substituição de materiais impulsionada pela sustentabilidade

Legisladores agora vinculam taxas de produtores à reciclabilidade, tornando o design de fim de vida um impulsionador de margem em vez de um complemento de marketing. O blister PTP de polipropileno livre de alumínio da Dai Nippon Printing atinge barreiras de vapor d'água abaixo de 0,2 g/m²/dia, mas qualifica-se para fluxos de reciclagem estabelecidos.[2]Dai Nippon Printing, "Aluminium-free PTP Film," prtimes.jp A Novo Nordisk trocou bandejas plásticas multicamadas por inserções baseadas em papel, reduzindo peso e pegada cúbica enquanto protege a esterilidade. Adotantes iniciais que validam formatos de embalagem de menor carbono em mercados regulamentados ganham vantagem de preços e conformidade mais suave quando mandatos de reciclabilidade da UE ativarem em 2030.

Mandatos de rastreabilidade digital (DSCSA, EU-FMD)

Serialização em escala completa nos Estados Unidos move-se do rastreamento por lote para rastreamento por embalagem até 2025. Cada menor unidade vendável agora carrega um GTIN, serial único, lote e vencimento em código legível por humanos e máquinas, apoiado por intercâmbio de dados interoperável através de atacadistas, reembaladores e dispensários. Mercados europeus enfrentam requisitos paralelos sob a Diretiva de Medicamentos Falsificados, obrigando conversores a construir bibliotecas de código globais e integrar selos à prova de violação sem desacelerar velocidades de linha.

Análise do Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade de preços de resinas derivadas do petróleo | -1.1% | Global, com impacto agudo em centros de manufatura da Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Requisitos intensivos de capital para esterilidade e validação | -0.8% | Global, afetando particularmente fabricantes menores | Médio prazo (2-4 anos) |

| Restrições iminentes de PFAS/fluoropolímeros na UE e EUA | -0.6% | Europa e América do Norte, com transbordamento da cadeia de suprimentos globalmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade de preços de resinas derivadas do petróleo

Interrupções de fornecimento e eventos de força maior elevaram os preços do PET em 1,1% em junho de 2024, encolhendo margens de conversores já apertadas. Especificações de material de contato farmacêutico restringem mudanças rápidas de grau, forçando muitos conversores a absorver picos de custo ou renegociar contratos longos. Transportadores corrugados também enfrentam custos de fibra mais altos, com um aumento de USD 70 por tonelada anunciado para janeiro de 2025.

Requisitos intensivos de capital para esterilidade e validação

Cartas de advertência do FDA em 2024 frequentemente citaram deficiências no controle de contaminação e manutenção de equipamentos para produtores de medicamentos estéreis, sublinhando o custo de atualizações de conformidade. O GMP Anexo 1 da UE eleva ainda mais o padrão, impulsionando investimentos em isoladores, enchimento robótico sem luvas e inspeção visual 100% em linha. Plantas de embalagem menores lutam para financiar ambientes Classe A/B, levando muitas a terceirizar para fornecedores especializados prontos para uso.

Análise de Segmentos

Por Material: Sustentabilidade Impulsiona Inovação

Plásticos retiveram 45,64% da participação do mercado de embalagens farmacêuticas em 2024, ancorados por frascos HDPE, fechos PP e blisters PET que equilibram custo e necessidades de barreira. No entanto, o crescimento do segmento modera conforme proprietários de marcas cortejam objetivos de circularidade. Dentro dos plásticos, o tamanho do mercado de embalagens farmacêuticas para seringas baseadas em PP está subindo constantemente graças a opções de olefinas cíclicas resistentes à quebra. Vidro permanece indispensável para biológicos sensíveis à luz e umidade; frascos de borosilicato Tipo I dominam enchimentos citotóxicos apesar do maior peso e risco de quebra. Metais mantêm papéis de nicho em aerossol e dispositivos implantáveis.

Momentum se reúne em torno de resinas bio-atribuídas, películas de barreira média PET reciclado e frascos de pílulas baseados em papel como o piloto Tully Tube da Allegheny Health Network. Desenvolvedores pesam garantia de vida útil, perfis de extraíveis e custos de mudança de linha antes do lançamento amplo, mas adotantes iniciais ganham licitações de compras de hospitais adicionando pontuação de sustentabilidade a auditorias de fornecedores.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Nível de Embalagem: Domínio da Embalagem Primária

Formatos primários capturaram 60,32% do tamanho do mercado de embalagens farmacêuticas em 2024 e superarão camadas secundárias e terciárias até 2030. Frascos são o líder em volume para sólidos orais, apoiados por linhas de compressão contínua econômicas, enquanto a subcategoria de seringas pré-carregadas mostra a aceleração de receita mais forte. Frascos retêm volumes de cuidados críticos; ofertas de vidro e polímero prontas para uso cortam etapas de despirogenação, reduzindo intervenção humana e tempo de inatividade da linha. Em embalagens secundárias, impressão digital permite cartões de tamanho de lote um para kits de ensaios clínicos e conformidade de idioma regional. Formatos terciários evoluem para transportadores de cadeia fria baseados em fibra, com o TailorTemp® da DS Smith mantendo 2-8 °C por 36 horas e atendendo regras de reciclagem de meio-fio.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Produto: Seringas Pré-carregadas Lideram Crescimento

Frascos detiveram 28,32% de participação do mercado de embalagens farmacêuticas em 2024, mas seringas pré-carregadas reivindicam a CAGR mais rápida de 8,32%. Novos suportes poliméricos reduzem quebra em configurações de uso doméstico, e etiquetas RFID incorporadas facilitam autenticação em redes hospitalares de circuito fechado BD. Frascos de vidro permanecem centrais para biológicos liofilizados; opções poliméricas como COPs encontram favor onde redução de partículas supera preocupações de barreira de oxigênio. Embalagens blister inteligentes integram circuitos de microimpressão para registrar aberturas com carimbo de tempo, alimentando painéis de aderência em tempo real para ensaios descentralizados.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A América do Norte contribuiu com 35,32% da participação do mercado de embalagens farmacêuticas em 2024 conforme investimentos no valor de USD 160 bilhões visam capacidade de biológicos e resiliência de fornecimento doméstico. Estipulações de serialização DSCSA estimulam atualizações de maquinário de codificação, e eliminações antecipadas de PFAS impulsionam reformulação de polímeros. A Europa equilibra regras rigorosas do acordo verde com insumos energéticos de alto custo; a Alemanha viu declínio de produção de 1,5% em 2024, mas sustentou desembolsos de P&D em terapias de mRNA, genéticas e radiofarmácia exigindo embalagens de alta barreira. A receita de embalagens em toda a região deve subir de EUR 153 bilhões em 2024 para EUR 186 bilhões até 2029 conforme taxas de responsabilidade estendida do produtor recompensam formatos recicláveis.

A Ásia-Pacífico registra a CAGR mais forte de 8,96%. China e Índia expandem produção de API e atraem investimentos CDMO que necessitam fornecimento de embalagens local sob regras de segurança de fornecimento mais rígidas. Padrões rigorosos PMDA do Japão aplicam adoção antecipada de isoladores alinhados ao Anexo 1, espelhando atualizações de esterilidade da UE.[3]ISPE, "Navigating Asia Pacific Pharmaceutical Landscape," ispe.org Mudanças geopolíticas introduzem risco: leis anti-espionagem da China potencialmente complicam transferência de tecnologia e compartilhamento de dados para parceiros de serialização de embalagens. Em toda a região, expansões nacionais de saúde e modelos clínicos descentralizados estimulam demanda por transportadores controlados por temperatura prontos para correio.

Cenário Competitivo

O mercado de embalagens farmacêuticas permanece fragmentado. Amcor, Gerresheimer, West Pharmaceutical Services e Schott AG lideram as tabelas de receita global, sustentadas por plantas multicontinentais e equipes de suporte regulatório construídas ao longo de décadas. Consolidação ganha ritmo: a fusão de USD 8,4 bilhões da Amcor com Berry Global amplia escopo de inovação de filme polimérico, enquanto a aquisição de USD 16,5 bilhões da Catalent pela Novo Holdings aperta integração através de substância medicamentosa, envase-acabamento e embalagem final. Investimentos em tecnologia formam um segundo pilar de vantagem; a parceria da Syntegon com Telstar adiciona expertise em isolador e liofilizador, permitindo linhas de seringas de alta velocidade chave na mão. Sustentabilidade define a fronteira competitiva: blister com 30% de conteúdo reciclado da TekniPlex e caixa de cadeia fria baseada em fibra da DS Smith exemplificam mudanças de portfólio em direção a alternativas de baixo carbono.

Conversores de nível médio perseguem liderança de nicho em formatos de embalagem conectada, com o Gx Cap da Gerresheimer transmitindo dados de aderência para plataformas ePRO e embalagem de câmara dupla EasyRec da Bormioli Pharma cortando tempo de reconstituição durante emergências cardíacas. Empresas menores focam em prototipagem rápida e agilidade de impressão digital, apoiando patrocinadores de ensaios que enviam kits diretamente para participantes. Intensidade competitiva se apertará conforme proibições de PFAS levam a novas qualificações de materiais, potencialmente marginalizando empresas sem orçamentos robustos de P&D.

Líderes da Indústria de Embalagens Farmacêuticas

-

Amcor PLC

-

Schott AG

-

Smurfit WestRock

-

Klöckner Pentaplast Group

-

AptarGroup Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: TOPPAN Holdings confirmou participação na INTERPHEX Japan, apresentando blisters baseados em fibra e módulos de inspeção por IA.

- Maio de 2025: Gerresheimer introduziu o recipiente de comprimidos conectado Gx Cap na Pharmapack 2025.

- Fevereiro de 2025: Novo Holdings finalizou sua compra de USD 16,5 bilhões da Catalent, expandindo capacidade de embalagens de biológicos.

- Janeiro de 2025: DS Smith revelou TailorTemp®, um transportador de fibra totalmente reciclável que mantém cadeia fria por 36 horas.

Escopo do Relatório do Mercado Global de Embalagens Farmacêuticas

As embalagens e procedimentos de empacotamento para preparações farmacêuticas são referidos como embalagens farmacêuticas (ou embalagem de medicamentos). Envolve cada estágio do processo, desde a produção de medicamentos até o consumidor final, através de várias rotas de distribuição. O estudo considera receitas das vendas de diferentes produtos de embalagens farmacêuticas oferecidos por vários fornecedores operando no mercado. O escopo do mercado considera tipos de produtos, incluindo frascos, frascos e ampolas, seringas, tampas e fechos, rótulos e outros. O valor de consumo (USD) de embalagens farmacêuticas é considerado para o tamanho e previsões do mercado. O estudo de mercado considera o impacto da COVID-19 no mercado geral de embalagens de vidro farmacêutico com base nos cenários base prevalentes, temas-chave e ciclos de demanda relacionados a verticais de usuários finais.

O mercado de embalagens farmacêuticas é segmentado por material (plástico, vidro), tipo de produto (frascos, seringas, frascos e ampolas, tubos, tampas e fechos, e rótulos), e geografia (América do Norte (Estados Unidos e Canadá), Europa (Alemanha, Reino Unido, França, Itália, Espanha e resto da Europa), Ásia-Pacífico (China, Japão, Índia, Coreia do Sul e resto da Ásia-Pacífico), América Latina (Brasil, México e resto da América Latina), e Oriente Médio e África (Emirados Árabes Unidos, Arábia Saudita, África do Sul e resto do Oriente Médio e África)). Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Plásticos | HDPE |

| LDPE e LLDPE | |

| PET | |

| Outros Plásticos | |

| Vidro | Borosilicato Tipo I |

| Soda-cal Tratada Tipo II | |

| Soda-cal Tipo III | |

| Metal | |

| Papel e Papelão | |

| Biopolímeros e Outros Materiais |

| Embalagem Primária | Frascos |

| Seringas Pré-carregadas | |

| Frascos e Ampolas | |

| Embalagens Blister | |

| Embalagem Secundária | Cartões e Luvas |

| Rótulos e Inserções | |

| Embalagem Terciária | Transportadores Corrugados |

| Paletes e Sistemas de Proteção |

| Frascos |

| Seringas Pré-carregadas |

| Frascos e Ampolas |

| Embalagens Blister |

| Tampas e Fechos |

| Tubos e Sachês |

| Outros Tipos de Produto |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Material | Plásticos | HDPE | |

| LDPE e LLDPE | |||

| PET | |||

| Outros Plásticos | |||

| Vidro | Borosilicato Tipo I | ||

| Soda-cal Tratada Tipo II | |||

| Soda-cal Tipo III | |||

| Metal | |||

| Papel e Papelão | |||

| Biopolímeros e Outros Materiais | |||

| Por Nível de Embalagem | Embalagem Primária | Frascos | |

| Seringas Pré-carregadas | |||

| Frascos e Ampolas | |||

| Embalagens Blister | |||

| Embalagem Secundária | Cartões e Luvas | ||

| Rótulos e Inserções | |||

| Embalagem Terciária | Transportadores Corrugados | ||

| Paletes e Sistemas de Proteção | |||

| Por Tipo de Produto | Frascos | ||

| Seringas Pré-carregadas | |||

| Frascos e Ampolas | |||

| Embalagens Blister | |||

| Tampas e Fechos | |||

| Tubos e Sachês | |||

| Outros Tipos de Produto | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de embalagens farmacêuticas?

O tamanho do mercado de embalagens farmacêuticas situa-se em USD 154,78 bilhões em 2025.

Qual segmento está crescendo mais rapidamente nas embalagens farmacêuticas?

Seringas pré-carregadas mostram o crescimento mais rápido, registrando uma CAGR de 8,32% até 2030.

Por que a sustentabilidade é importante para embalagens farmacêuticas?

Regulamentações da UE e EUA vinculam cada vez mais desempenho de reciclagem a taxas de produtores, tornando materiais recicláveis ou de base biológica uma vantagem de custo.

Como o DSCSA afetará fornecedores de embalagens?

Fornecedores devem incorporar códigos seriais únicos e selos à prova de violação em cada embalagem vendável para ajudar a proteger cadeias de suprimento de medicamentos.

Qual região oferece a maior oportunidade de crescimento?

Ásia-Pacífico lidera com uma CAGR de 8,96%, impulsionada pela expansão das bases de fabricação de medicamentos e aumento dos gastos com saúde.

O que está impulsionando fusões neste mercado?

Empresas perseguem escala, P&D avançado de materiais e capacidades integradas de administração de medicamentos, ilustradas pelos negócios Amcor-Berry e Novo Holdings-Catalent.

Página atualizada pela última vez em: